「毎月の返済が厳しい」「利息ばかりで元本が減らない」といった不安を抱える人は多い。任意整理を検討する際、まず知りたいのは「どれくらい減るのか」であろう。

本記事では、任意整理で減額される仕組みを解説する。 要点は「元本は原則減らず、将来の利息がカットされる」ことである。 借金額別の具体的なシミュレーションも紹介するため、仕組みを理解し、次の一歩を検討してほしい。

\ 相談料・着手金0円!/

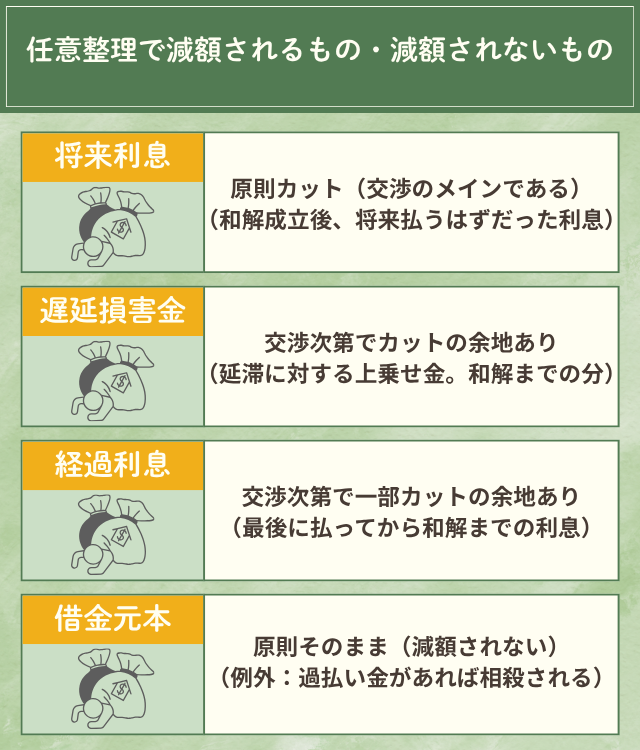

任意整理で減額されるもの・減額されないもの

まず結論から述べる。任意整理は「借金がゼロになる」手続きではない。 交渉により「何を」「どの程度」減額できる可能性があるか、一般的な扱いを下表にまとめる。

| 項目 | 一般的な扱い(減額されるか?) |

|---|---|

| 将来利息 | 原則カット(交渉のメインである)(和解成立後、将来払うはずだった利息) |

| 遅延損害金 | 交渉次第でカットの余地あり(延滞に対する上乗せ金。和解までの分) |

| 経過利息 | 交渉次第で一部カットの余地あり(最後に払ってから和解までの利息) |

| 借金元本 | 原則そのまま(減額されない)(例外:過払い金があれば相殺される) |

任意整理で「借金が減る」とは、主にこの「将来利息」がカットされることを指す。 元本そのものが減るわけではない点が重要である。

また、これらの減額は自動的に決まるのではなく、弁護士や司法書士を通じた債権者(貸主)との交渉と合意に基づき決定される。 そのため、相手先や債務者の状況によって交渉結果は変わり得る。

原則カットされる「将来利息」とは

任意整理で減額効果が生じる最大の理由は、この「将来利息」のカットである。 将来利息とは、任意整理の和解(合意)成立日以降に、本来発生するはずだった利息をいう。

例えば、年利15%で借りている場合、完済するまでこの金利の利息を払い続ける必要がある。 任意整理の交渉では、この将来利息を「0%にしてください」と交渉する。

債権者(貸主)側も、自己破産などで全額回収不能となるよりは、元本だけでも確実に返済してもらう方が良いと判断し、交渉に応じる傾向がある。 将来利息が0%になれば、毎月の返済はすべて元本の返済にあてられるため、「利息ばかりで元本が減らない」状況から抜け出せる点が最大のメリットである。

▼任意整理前(仮)

[ 元本 300万円 ] + [ 利息 約128万円 ] = 総額 約428万円(※60回払い)

▼任意整理後(将来利息0%で和解)

[ 元本 300万円 ] + [ 利息 0円 ] = 総額 300万円

※あくまで交渉での合意が前提である。「原則」であり、債権者によってはカットに応じない例外的なケースもある。

交渉次第でカットされる「遅延損害金」

すでに返済が遅れている場合、「遅延損害金」も減額の交渉対象となる。 遅延損害金とは、決められた返済日を過ぎたことによるペナルティとして上乗せされる金銭であり、通常の利息(年利15%〜18%程度)より高い利率(年利20%など)が設定されているのが一般的である。

任意整理の手続きでは、和解(合意)するまでの間に発生した遅延損害金について、免除や減額を交渉できるケースがある。

ただし、これは将来利息と異なり「必ずカットされる」わけではない。 債権者の方針や、延滞していた期間・状況によって対応は大きく変わるため、過度な期待は禁物である。 専門家に相談する際は、以下のような点を確認するとよい。

- 「A社(消費者金融)は、遅延損害金のカット交渉に応じやすい傾向があるか?」

- 「B社(クレジットカード)の場合、和解までの経過利息(※)はどこまで交渉できそうか?」

※経過利息:最後の返済日から、和解が成立する日までに発生する利息のこと。これも交渉対象である。

原則減額されない「借金元本」

任意整理について、最も重要な点である。 任意整理では、原則として「借金の元本(借りたお金そのもの)」は減額されない。

任意整理は、あくまで将来の利息や遅延損害金のカット・減額を交渉し、残った元本そのものを3年〜5年(36回〜60回)で分割返済する手続きである。

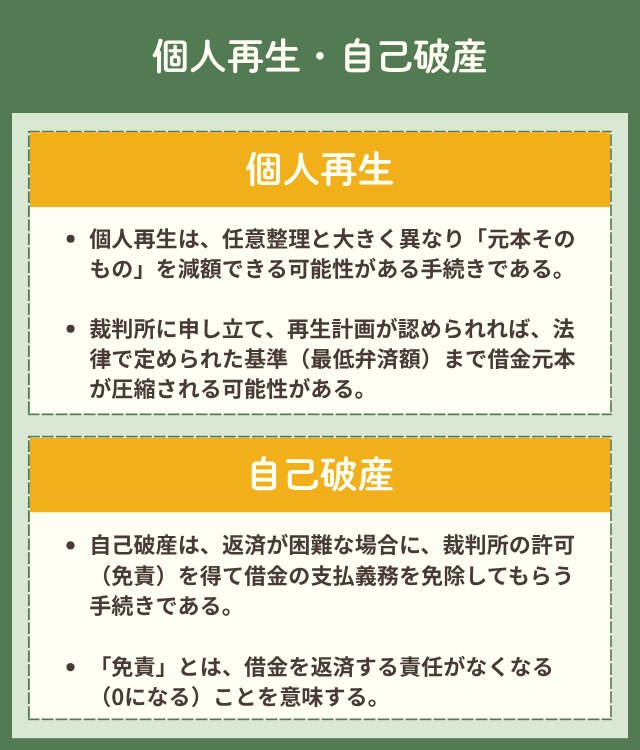

もし「元本そのものを大幅に減らしたい」「元本を返済できる見込みがない」場合は、任意整理ではなく、個人再生や自己破産といった他の債務整理が検討対象となる。

例外:過払い金があれば元本も減額できる

任意整理でも元本が減る数少ない例外が、「過払い金」の存在である。 過払い金とは、過去(目安として2010年頃より前)に、利息制限法で定められた上限金利を超えて払いすぎていた利息をいう。

任意整理を依頼すると、専門家が取引履歴を調べて過払い金の有無を確認する。 もし過払い金が発生していれば、それを借金元本と相殺(差し引き)できる。 相殺の結果、元本が減ったり、場合によっては元本が0になり、逆にお金が戻ってくるケースもある。

ただし、最近の借り入れ(2010年以降が中心)では、法律の上限金利内での貸付が一般的なため、過払い金が発生している可能性は低い。

\ 相談料・着手金0円!/

月々の返済額はいくらになる?借金額別シミュレーション

では、実際に任意整理で将来利息が0%になった場合、月々の返済額はいくらになるのか。 借金額別にシミュレーションする。

このシミュレーションは、「将来利息が年利0%で和解できた」「残った元本を均等に分割する」ことを前提に試算している。 返済期間は、交渉で合意されることが多い3年(36回)と5年(60回)を軸に計算する。

借金額100万〜400万円別の返済額目安

現在の借金元本総額に近いところで、月々の返済額目安を確認してほしい。 任意整理のメリットは「総返済額(利息)」を減らすことであり、「月々の返済額」が必ずしも減るとは限らない点に注意が必要である。

【借金元本別:任意整理後の月額返済シミュレーション(利息0%の場合)】

| 元本総額 | 3年(36回)返済の場合 | 5年(60回)返済の場合 |

|---|---|---|

| 100万円 | 月々 約27,778円 | 月々 約16,667円 |

| 200万円 | 月々 約55,556円 | 月々 約33,334円 |

| 300万円 | 月々 約83,334円 | 月々 約50,000円 |

| 400万円 | 月々 約111,112円 | 月々 約66,667円 |

※上記の計算式: 元本 ÷ 回数 = 月額

※実際の返済では、100円未満の端数を初回や最終回で調整することが一般的である。

※これはあくまで返済の目安であり、弁護士・司法書士への費用(着手金や報酬金)は別途必要となる。

あなたの借金元本 ÷ 希望する返済回数(36回 or 60回) = 月々の返済目安額

例:元本が250万円の場合 2,500,000円 ÷ 60回(5年) = 約41,667円 2,500,000円 ÷ 36回(3年) = 約69,445円

※この金額を、毎月の家計から無理なく支払えるかどうかが重要である。

任意整理をすれば必ず月額が減るわけではない。

例えば、借金額が50万円の人が3年(36回)で和解すると、月額は約13,889円である。 もし今、リボ払いなどで利息を含めて月1万円ずつ払っていたなら、任意整理後の月額の方が高くなる。

「総額(利息)は減らしたいが、月額は増やしたくない」場合は、5年(60回)での交渉を検討する必要がある。

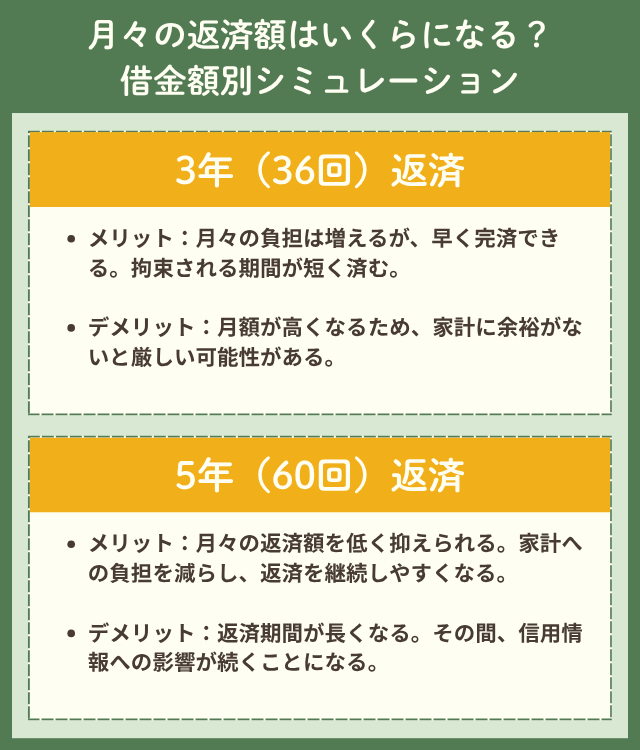

3年返済と5年返済で月額・総額はどう変わるか

任意整理のシミュレーションでは、返済期間を3年と5年のどちらで考えるかが重要である。 任意整理で将来利息が0%になれば、弁護士費用などを除いた返済総額(=元本)は、3年でも5年でも同じである。 違いは「月々の負担額」と「拘束される期間」だ。

- 3年(36回)返済

-

メリット:月々の負担は増えるが、早く完済できる。拘束される期間が短く済む。

デメリット:月額が高くなるため、家計に余裕がないと厳しい可能性がある。 - 5年(60回)返済

-

メリット:月々の返済額を低く抑えられる。家計への負担を減らし、返済を継続しやすくなる。

デメリット:返済期間が長くなる。その間、信用情報への影響が続くことになる。

■ 3年(36回)返済

月額:約8.3万円

総額: 300万円

■ 5年(60回)返済

月額:約5.0万円

総額: 300万円

大切なのは、無理のない返済計画を立てることである。 月額を低く設定しすぎて生活が苦しくなったり、逆に高く設定しすぎて途中で払えなくなっては意味がない。 事情によっては7年(84回)程度といった長期の分割に応じる債権者もいるが、交渉の難易度は上がる。基本は3〜5年で考えるのが一般的である。

シミュレーションの前提条件(年利0%・返済期間)

先ほどのシミュレーションは、いくつかの前提条件に基づいている。 実際に専門家に依頼する際は、以下の点がご自身のケースでどうなるかを確認する必要がある。

- 将来利息0%

-

債権者(貸主)が、将来発生する利息のカットに同意してくれることが前提である。交渉次第では、利息が一部残る可能性もゼロではない。

- 返済回数

-

36回(3年)または60回(5年)を基本としている。これより短い・あるいは長い回数での和解になる可能性もある。

- 端数処理

-

計算上の端数(1円未満)は、初回や最終回で調整されることが一般的である。

- 専門家費用

-

シミュレーションの月額には、弁護士や司法書士に支払う費用(着手金、報酬金、実費など)は含まれていない。これらは別途準備が必要である。(※法テラスの立替制度が使える場合もある)

- 複数社の合算

-

複数の会社から借り入れがある場合、シミュレーションは「元本総額」で計算している。実際には会社ごとに交渉・和解するため、A社は60回、B社は40回など、条件が異なる場合もある。

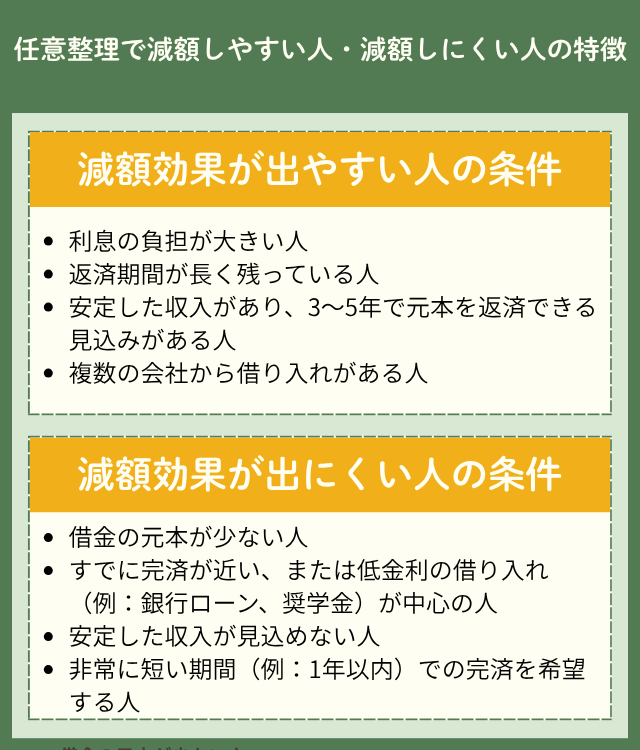

任意整理で減額しやすい人・減額しにくい人の特徴

任意整理は、将来利息をカットして元本を3〜5年で返す手続きである。 この仕組み上、減額効果が出やすい人と、そうでない人がいる。 ご自身の状況がどちらに近いか、確認してほしい。

減額効果が出やすい人の条件

任意整理のメリット(将来利息のカット)を大きく受けられるのは、次のような人である。

- 利息の負担が大きい人 (例:年利15%〜18%といった高い金利での借り入れが多い、リボ払いを長く利用している)

- 返済期間が長く残っている人 (残りの返済期間が長いほど、カットできる「将来利息」の総額も大きくなる)

- 安定した収入があり、3〜5年で元本を返済できる見込みがある人 (交渉の前提として「返済能力」は重要である)

- 複数の会社から借り入れがある人 (返済先を一本化(専門家への振込)でき、管理が楽になるメリットもある)

減額効果が出にくい(または増える)人の条件

一方で、任意整理をしても減額効果があまり期待できない、あるいは月額負担が増えてしまう人もいる。

- 借金の元本が少ない人(元本が少ないと、3年で分割しても月額が現在の返済額より高くなる可能性がある)

- すでに完済が近い、または低金利の借り入れ(例:銀行ローン、奨学金)が中心の人(カットできる将来利息が元々少ないため、メリットが出にくい)

- 安定した収入が見込めない人(任意整理は返済を続けることが前提のため、収入がないと和解が難しい)

- 非常に短い期間(例:1年以内)での完済を希望する人(月額が非常に高額になる)

任意整理の目的は「将来利息をカットして、元本だけを返す」ことである。

もし現在の返済が「利息は高いが、月々の支払額は(リボ払いなどで)低く抑えられている」状態だと、利息が0%になっても、元本を3〜5年で割った金額の方が高くなるリスクがある。

自分の場合、月額がどう変わるかは必ず専門家に試算してもらう必要がある。

\ 相談料・着手金0円!/

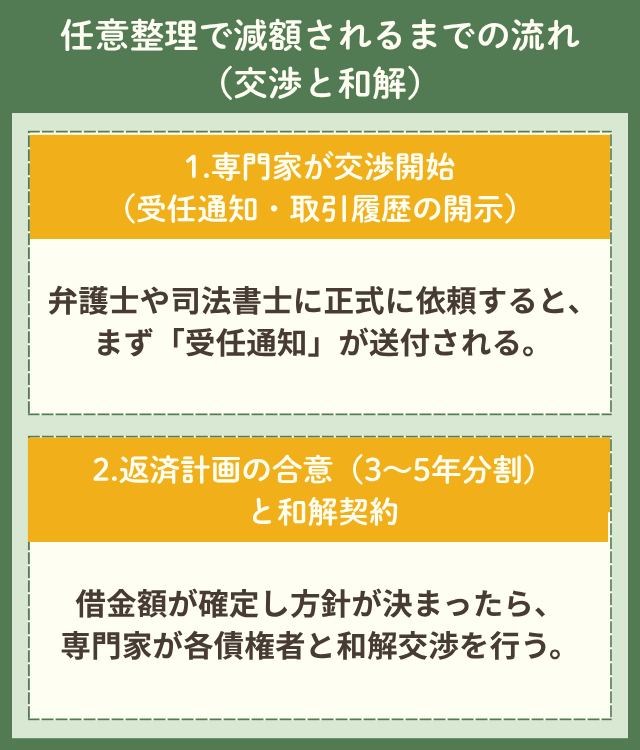

任意整理で減額されるまでの流れ(交渉と和解)

任意整理を専門家に依頼すると、借金の減額交渉はどのように進むのか。

大まかな流れを知っておくとよい。

1. 専門家が交渉開始(受任通知・取引履歴の開示)

弁護士や司法書士に正式に依頼すると、まず「受任通知」が送付される。

- 受任通知の送付

-

専門家が「代理人になりました」という通知を、各債権者(貸金業者など)に送る。

- 督促の停止

-

この通知が届くと、原則として債務者(あなた)への直接の取り立てや督促がストップする。(※一部例外あり)

- 取引履歴の開示請求

-

専門家が債権者から、過去のすべての取引履歴(いつ、いくら借りて、いくら返したか)を取り寄せる。

- 利息の再計算(引き直し計算)

-

取り寄せた履歴をもとに、払いすぎた利息(過払い金)がないか、現在の正確な借金額(元本・利息・遅延損害金)はいくらかを確定させる。

- 和解方針の決定

-

確定した借金額とあなたの家計状況をもとに、「将来利息のカット」「何回(3〜5年)での分割返済を目指すか」といった交渉の方針を決める。

2. 返済計画の合意(3〜5年分割)と和解契約

借金額が確定し方針が決まったら、専門家が各債権者と和解交渉を行う。

将来利息のカットと、元本を36回(3年)または60回(5年)で分割返済する案を提示し、合意を目指す。

債権者が和解案に同意したら、「和解契約書」を取り交わす。

その後、和解契約の内容に基づき、専門家が指定する方法(事務所への一括振込など)で、計画的な返済がスタートする。

この際、以下の点をしっかり確認する必要がある。

- 和解案(月額・回数)は、自分の家計状況と照らして無理がないか?

- 返済の開始はいつからか?(初回の入金時期)

- 端数の処理(初回や最終回での調整)はどうなっているか?

60回を超える長期(7年程度など)の分割は、債権者が応じないケースも多く、交渉が必要となる。合意できない可能性もあることは理解しておく必要がある。

他の債務整理と減額幅を比較(個人再生・自己破産)

任意整理は主に「将来利息」のカットが中心である。

もし元本そのものを減らしたい場合、他の債務整理(個人再生・自己破産)と比較する。

| 手続き | 元本の扱い | 利息の扱い | 毎月の返済 | 期間 | 信用情報 | 向く人(一例) |

|---|---|---|---|---|---|---|

| 任意整理 | 原則減らない | 将来利息をカット(交渉) | あり | 約3〜5年 | 登録される | ・元本なら返せる・保証人に迷惑をかけたくない |

| 個人再生 | 大幅に圧縮(可能性あり) | カットされる | あり | 原則3〜5年 | 登録される | ・元本は返せないが家は残したい・借金総額が大きい |

| 自己破産 | 原則免除(0に) | 免除される | なし(※) | 手続き期間 | 登録される | ・返済能力がない・資産がほとんどない |

※自己破産では、税金や養育費など一部免除されない債権(非免責債権)もある。

どの手続きが最適かは、借金の総額、収入、資産の状況によって全く異なる。

判断に迷う場合は、法テラス(日本司法支援センター)や弁護士・司法書士の無料相談を利用するとよい。

\ 相談料・着手金0円!/

個人再生:元本が大幅に減額される仕組み

個人再生は、任意整理と大きく異なり「元本そのもの」を減額できる可能性がある手続きである。 裁判所に申し立て、再生計画が認められれば、法律で定められた基準(最低弁済額)まで借金元本が圧縮される可能性がある。(例:借金500万円が100万円になるなど)

圧縮された元本を、原則3〜5年で返済する。 住宅ローン特則を使えば、家を手放さずに済む場合があるのも大きな特徴である。 任意整理では返済が難しいが、自己破産は避けたい場合に選ばれることがある。

自己破産:原則全ての借金が免除(免責)される仕組み

自己破産は、返済が困難な場合に、裁判所の許可(免責)を得て借金の支払義務を免除してもらう手続きである。 「免責」とは、借金を返済する責任がなくなる(0になる)ことを意味する。

ただし、一定以上の価値がある資産(家や車など)は手放す必要がある。 また、税金、社会保険料、養育費など、一部免責されない「非免責債権」もある。 ギャンブルや浪費が原因の場合は免責が認められない可能性もあるため、詳細は専門家への確認が必要である。

【ケーススタディ】任意整理の減額効果を具体例で解説

任意整理で将来利息が0%になった場合、実際の返済がどう変わるか、2つの具体例(ケーススタディ)で見る。 ※あくまでシミュレーション上の概算であり、実際の交渉結果(和解内容)によって金額は変わる。

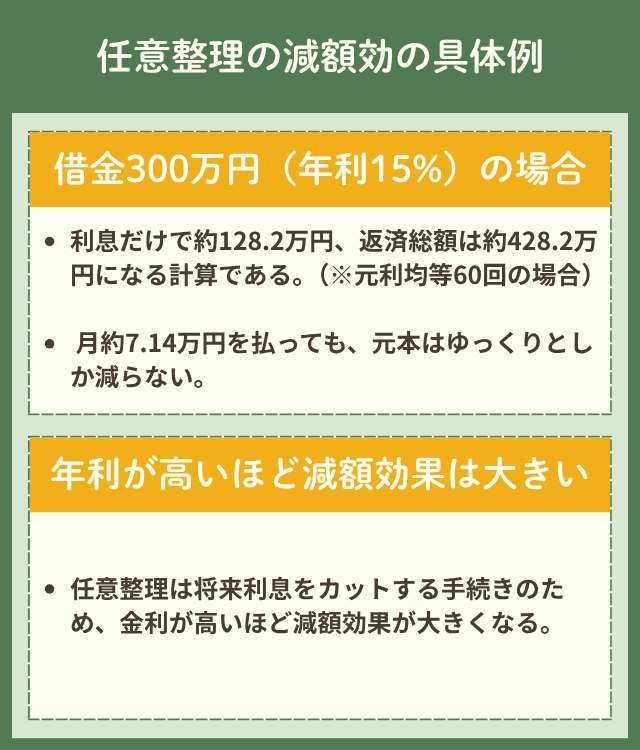

事例1:借金300万円(年利15%)の場合

消費者金融やクレジットカードのキャッシングなどで、合計300万円(年利15%)の借金があるAさんのケースである。

- 前提(仮定)

-

- 借金元本:300万円

- 金利:年利15%

- 現状の返済:月々約7.14万円(元利均等・残り60回と仮定)

- ▼任意整理前の返済(シミュレーション)

-

このまま払い続けると、利息だけで約128.2万円、返済総額は約428.2万円になる計算である。(※元利均等60回の場合) 月約7.14万円を払っても、元本はゆっくりとしか減らない。

- ▼任意整理後の返済(将来利息0%で和解)

-

(A)3年(36回)返済の場合

- 月額:約83,334円(300万円 ÷ 36回)

- 返済総額:300万円

-

(B)5年(60回)返済の場合

- 月額:約50,000円(300万円 ÷ 60回)

- 返済総額:300万円

- 変化点サマリ

-

(A)3年返済を選ぶと、月額は現状(約7.14万円)より上がるが、総額で約128.2万円の利息負担がなくなる。 (B)5年返済を選ぶと、月額が現状より約2.14万円下がり、家計が楽になる。利息負担も同様になくなる。 どちらを選ぶかは、Aさんの家計状況(月8.3万円払えるか)次第である。(※別途、専門家費用がかかる)

\ 相談料・着手金0円!/

事例2:年利が高いほど減額効果は大きい

任意整理の減額効果は、元の金利(年利)が高いほど大きくなる。 なぜなら、任意整理は「将来利息」をカットする手続きだからである。

▼年利18%(消費者金融など)

利息負担: 約50万円

▼年利15%(クレジットカードなど)

利息負担:約42万円

▼年利 8%(銀行ローンなど)

利息負担:約21万円

年利18%の借金なら、任意整理でカットできる将来利息(の可能性)は約50万円分である。 もし年利8%の借金(銀行ローンなど。そもそも任意整理の交渉が難しい場合もある)なら、カットできる将来利息は約21万円分となり、相対的な減額効果は小さくなる。

ただし、「高金利だから絶対に大幅減額できる」とは断言できない。 債権者が交渉に応じない場合や、すでに返済が進んでいて残りの利息が少ない場合もあるため、注意が必要である。

\ 相談料・着手金0円!/

任意整理の減額に関するよくある質問(FAQ)

最後に、任意整理の借金減額に関して、多くの方が疑問に思う点をQ&A形式でまとめる。

まとめ

任意整理で減額されるのは、主に「将来の利息」であり、借金元本は原則減らない。 将来利息をカットし、残った元本を3年〜5年で分割返済するのが基本の仕組みである。 そのため、高金利の借入れが多かったり、返済期間が長く残っていたりする人ほど、減額効果は大きくなるといえる。

一方で、元本が少ないと月額が逆に増えるケースもあり、注意が必要である。 自分の場合、月々いくらになるのか、そもそも任意整理が向いているのかは、専門家でないと正確に判断できない。 多くの法律事務所では無料相談を行っている。まずは「自分の場合はどうなるか」を試算してもらうことから始めてはどうだろうか。

\ 相談料・着手金0円!/