「督促の電話や通知が増えて不安だ…」 「家族や会社に内緒で借金相談をしたい」 「今日、明日中にでも取立を止める方法はないか」

こうした悩みを抱え、相談窓口を探す人は少なくない。借金問題は一人で抱え込みやすいが、公的な無料窓口や専門家が支援の受け皿として用意されている。

例えば、消費者ホットライン「188」や法テラス、財務局、日本クレジットカウンセリング協会(JCCO)など、無料で相談できる窓口は複数ある。

本稿を読めば、自分の状況や目的に合った相談先を具体的に把握できる。また、当日に必要な準備物をチェックリストで示すため、安心して最初の一歩を踏み出せる。

\ 相談料・着手金0円!/

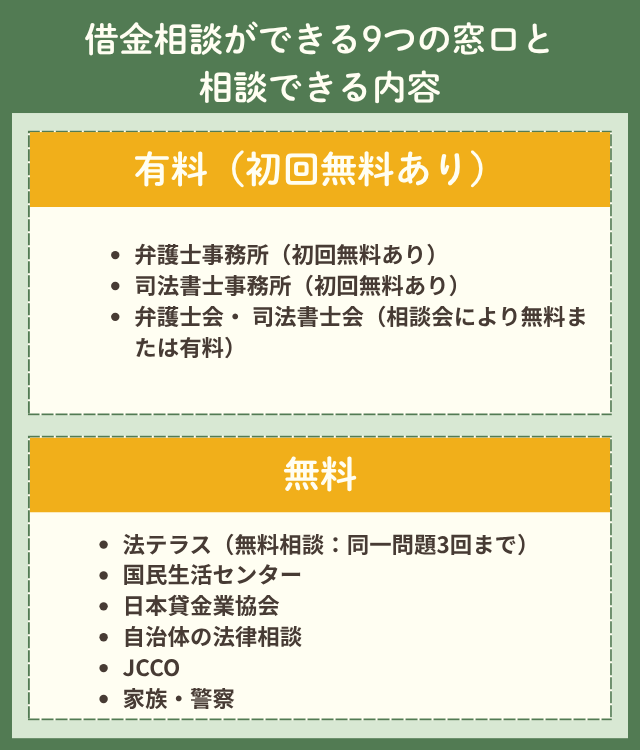

借金相談ができる9つの窓口と相談できる内容

本章では、借金相談が可能な主要9窓口の全体像と、各窓口で扱える相談内容の概要を示す。本章を読めば、自分の状況に合う相談先の候補が見つかる。

まずは各窓口の特徴を一覧化した早見表を確認してほしい。連絡先選びに迷ったときの参考資料となる。

借金相談窓口9種 早見表

| 窓口名 | 対応範囲 | 費用・回数 | 当日性 | 主な強み | 主な限界 |

|---|---|---|---|---|---|

| 弁護士事務所 | 法的手続全般(交渉、裁判、代理) | 有料(初回無料あり) | △(要予約だが最短当日面談も) | 金額制限なし。取立停止や裁判所手続に直結。 | 費用が比較的高額になる場合がある。 |

| 司法書士事務所 | 140万円以下の法的手続(書類作成、簡裁代理) | 有料(初回無料あり) | △(要予約だが最短当日面談も) | 弁護士より費用を抑えられる場合がある。 | 140万円超の案件、地裁・高裁の代理は不可。 |

| 法テラス | 法律相談、費用の立替 | 無料相談(同一問題3回まで、収入等基準あり) | ×(原則予約制) | 収入等が一定基準以下なら無料相談・費用立替が可能。 | 収入・資産の基準あり。相談まで数日かかる。 |

| 弁護士会・ 司法書士会 | 地域の相談窓口紹介、相談会運営 | 相談会により無料または有料 | ×(予約制) | お住まいの地域の信頼できる専門家を紹介してもらえる。 | 直接的な法的手続は行わない(紹介がメイン)。 |

| 国民生活センター (消費者ホットライン188) | 消費生活トラブル全般、悪質商法の相談 | 無料 | ◯(混雑時あり) | 借金勧誘や悪質商法など、契約トラブル全般に強い。 | 直接的な債務整理や法的代理は行わない。 |

| 日本貸金業協会 | 貸金業者への苦情、紛争解決 | 無料 | ◯(電話相談) | 貸金業者とのトラブル(取立、契約内容)に特化。 | 協会に加盟していない業者(ヤミ金等)は対象外。 |

| 自治体の法律相談 | 弁護士による法律相談 | 無料(回数・時間制限あり) | ×(予約制、実施日が限定的) | 地域住民が無料で弁護士に初期相談できる。 | 実施頻度が少ない(月数回など)。継続相談は不可。 |

| 日本クレジットカウンセリング協会(JCCO) | 多重債務の家計カウンセリング | 無料 | ◯(電話相談、面談は予約) | 家計管理の視点から返済計画の再建を支援。 | 直接的な法的手続(代理)は行わない。 |

| 家族・警察 | ヤミ金被害、緊急時の対応(脅迫・暴力) | 無料 | ◎(110番は緊急時即時) | 暴力的な取立や脅迫など、身の危険がある場合に対応。 | 借金問題そのもの(返済計画など)の解決は不可。 |

※当日性の凡例:◯=電話が比較的つながりやすい、△=予約制だが空き状況次第で当日対応可、×=原則予約で当日対応は困難(2025年10月時点)。

弁護士事務所:法的手続全般

弁護士は、裁判所手続・交渉・代理のすべてを扱える法律の専門家である。

借金相談では、任意整理・個人再生・自己破産など債務整理全般に対応できる。弁護士に依頼すると、債権者(お金を貸した側)に対して「受任通知」という書類が送付され、これによって取立や督促が原則としてストップする。

強みは、金額制限がなく、地方・高等裁判所での手続(個人再生・自己破産等)にも一貫して代理人として対応できる点である。

限界は、公的機関と比べ費用が高くなる場合があること。ただし、近年は初回相談無料やオンライン面談に対応する事務所も増えている。

お近くの弁護士を探す際は、各都道府県の弁護士会が運営する相談センター(日本弁護士連合会のWebサイトから探せる)を利用するのも一つの方法である。

司法書士事務所:140万円以下の法的手続

司法書士は、主に登記・供託・裁判所提出書類の作成を担う専門家である。そのうち、法務大臣の認定を受けた「認定司法書士」は、簡易裁判所における1社あたりの債権額が140万円以下の民事事件(借金問題など)について、弁護士と同様に代理人として交渉や訴訟対応ができる。

主に「1社あたり140万円以下」の任意整理や過払い金請求に対応する。

強みは、弁護士に依頼するよりも比較的費用を抑えやすいことがある点である。

限界は「140万円ルール」(※)により、1社の借入額が140万円を超える案件や、地方裁判所での手続(個人再生・自己破産)では代理人になれず、書類作成支援に留まる点である。 ※法務省が定める司法書士の簡裁訴訟代理等関係業務の範囲に基づく。

お近くの司法書士は、日本司法書士会連合会のWebサイトから探すことができる。

法テラス:費用の立替・法律相談

法テラス(日本司法支援センター)は、国が設立した法的トラブル解決の総合案内機関である。

経済的に余裕のない方(収入・資産が一定基準以下)を対象に、無料の法律相談(民事法律扶助)を行っている。無料相談は同一問題につき3回まで、1回30分程度が目安である。

また、弁護士や司法書士に依頼する際の費用を立て替える制度もある。立て替えてもらった費用は、原則として月々5,000円~10,000円程度の分割払いで返済していく。

収入・資産基準(民事法律扶助)の目安

| 家族人数 | 手取り月収額(基準額) | 資産合計額(基準額) |

|---|---|---|

| 1人(単身) | 182,000円以下 (大都市の場合 200,200円以下) | 180万円以下 |

| 2人 | 251,000円以下 (大都市の場合 276,100円以下) | 250万円以下 |

| 3人 | 272,000円以下 (大都市の場合 299,200円以下) | 270万円以下 |

※上記はあくまで目安である(2025年10月時点)。家賃や住宅ローン、医療費などの支出がある場合は、基準額に加算される場合がある。詳細は法テラスに直接確認が必要である。

- 法テラス・サポートダイヤル(0570-078374)に電話する。

- 収入・資産の状況などを伝え、無料相談の基準を満たすか確認する。

- 収入・資産の状況などを伝え、無料相談の基準を満たすか確認する。

- 基準を満たす場合、相談日時と場所(お近くの法テラス事務所や契約弁護士・司法書士事務所)を予約する。

原則予約制のため当日対応は難しいが、費用面に不安がある場合の有力な選択肢である。

弁護士会・司法書士会:地域の相談窓口紹介

全国の各都道府県には、弁護士や司法書士が所属する「弁護士会」や「司法書士会」がある。

これらの会では、借金問題を含むさまざまな法律トラブルについて、電話相談や対面での相談会(無料または有料)を運営している場合がある。例えば、「平日の日中に電話相談を受け付け」「毎月第1土曜日に無料相談会を実施」といった形である。

主な役割は、地域の信頼できる専門家(弁護士・司法書士)の紹介と初期対応である。

まずは日本弁護士連合会や日本司法書士会連合会のWebサイトで、お住まいの地域の相談窓口を探してみるとよいだろう。

金融業界団体:借り入れ先への苦情・相談

もし相談したい内容が、消費者金融やクレジットカード会社など、正規の貸金業者との間のトラブル(契約内容の説明が不十分だった、過剰な取立を受けたなど)である場合は、「日本貸金業協会(JCA)」の相談・紛争解決窓口が適している。

- 電話番号:0570-051-051

- 受付時間:平日 9:00~17:00(土日祝・年末年始を除く)

相談の際は、まず相手が「登録業者」かどうかを確認することが重要である。

一方で、相手が国や都道府県に登録していない「無登録業者(ヤミ金融)」の場合は、金融庁や警察が注意喚起している通り、協会では対応できない。その場合は、すぐに警察や弁護士に相談するべきである。

自治体の法律相談:弁護士による無料相談

お住まいの市区町村役場や都道府県庁でも、弁護士による無料の法律相談会を定期的に開催していることがある。

「広報誌」や自治体のWebサイト、電話などで予約方法や実施頻度を確認できる。「毎月第1・第3水曜日の午後」「1人30分まで」のように、時間や回数が限られている場合がほとんどである。

あくまでも初期相談がメインであり、その場で債務整理を依頼することはできないが、「まずは専門家の意見を聞いてみたい」という場合に便利である。

どの窓口から調べればよいかわからない場合は、まず消費者ホットライン「188」に電話して、お住まいの地域の公的相談窓口について尋ねてみるのも良い方法である。

クレサラ連絡協議会:多重債務の救済活動

クレジット・サラ金問題連絡協議会(クレサラ連)は、弁護士や司法書士、消費者団体などが連携し、多重債務者の救済や問題の啓発活動を行っている団体である。

各地で相談会を実施している場合もあるが、より身近な相談窓口としては、次に紹介する「日本クレジットカウンセリング協会(JCCO)」や、前述の弁護士会・司法書士会の相談窓口が利用しやすいだろう。

公的活動を行う団体と、インターネット上の「借金減額シミュレーター」等をうたう誇大広告を混同しないことが重要である。信頼できる相談先を選ぶべきだ。

家族・警察:ヤミ金被害など緊急時

もし、ヤミ金融(無登録業者)から暴力的な取立を受けたり、自宅に居座られたり、脅迫されたりしているなど、今すぐ身に危険が及んでいる場合は、ためらわずに「110番」に通報するべきである。

そこまでの緊急性はないものの、「脅しのような電話が続いて不安だ」「違法な業者かもしれない」といった不安や相談がある場合は、警察相談専用電話「#9110」に電話する。

受付時間:受付時間は都道府県警で異なる(標準は平日8:30–17:15)。時間外は案内が繋がらない場合もあるため、緊急時は110番に連絡する。

また、金融庁のWebサイトでは、無登録業者(ヤミ金融)の警告リストが公開されている。不審に思ったら確認してみるとよいだろう。

借金問題は家族に話しづらいものだが、特にヤミ金被害の場合は、一人で抱え込まずに家族の協力を得て、警察や弁護士に相談することも非常に重要である。

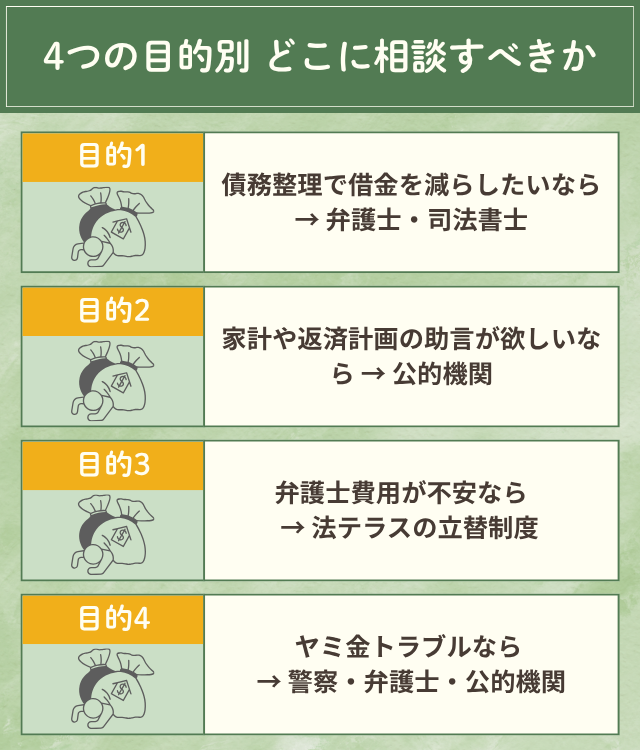

4つの目的別 どこに相談すべきか

本章では、「目的」に合わせて、どこに相談すべきかを具体的に解説する。自分に合う窓口を素早く見つけるための判断基準がわかる。

今の状況に一番近い目的を選ぶとよい。

目的1:債務整理で借金を減らしたいなら → 弁護士・司法書士

借金の返済が困難で、任意整理(将来の利息カットなどを交渉)、個人再生(借金を大幅に減額)、自己破産(借金の支払い免除)といった法的な手続(債務整理)を考えているなら、弁護士または司法書士が第一の相談先である。

- 総債務額や1社あたりの金額大きい(140万円を超える)

- すでに裁判所から通知(支払督促や訴状)が届いている

- 給与や財産の差押えが迫っている

- 個人再生や自己破産を考えている

上記に当てはまる場合は、取り扱える金額や業務範囲に制限のない弁護士への相談が推奨される。

一方で、「借金総額はそれほど多くない(各社140万円以下)」「任意整理で和解交渉だけお願いしたい」といった場合は、司法書士も選択肢に入る。

取立停止や裁判所手続を依頼できる

弁護士や司法書士に債務整理を正式に依頼すると、彼らは債権者(貸金業者など)に対して「受任通知」を送付する。受任通知が債権者に到達すると、貸金業者等からの直接の督促・取立は原則として法律で禁止される(貸金業法第21条等)。これにより、精神的な平穏を取り戻すことができる。

ただし、返済義務が自動で消滅するわけではなく、訴訟提起の可能性もゼロにはならない。税金や社会保険料の支払義務は継続する点に留意する。

- 弁護士・司法書士事務所に電話で相談予約(当日面談可能な事務所を探す)。

- 事務所で面談し、債務整理を正式に依頼(契約)。

- 事務所が即日~翌営業日に債権者へ「受任通知」を発送(FAXや電話連絡を併用することも)。

- 債権者が通知を受け取り次第、取立が停止する。

※注意:債権者数や連絡体制によっては、すべての取立が停止するまで数日程度のタイムラグが生じる場合がある。

個人再生や自己破産のように、裁判所を通じた複雑な手続が必要な場合、弁護士は代理人としてすべての手続を行える。認定司法書士は簡易裁判所の代理権のみのため、地方裁判所での手続(再生・破産)では、書類作成支援が主な業務となる。

目的2:家計や返済計画の助言が欲しいなら → 公的機関

「債務整理まですべきかわからない」「まずは家計を見直して、返済計画を立て直したい」という場合は、中立的な公的機関への相談が適している。

主な相談先と得意分野

| 窓口名 | 得意分野 |

|---|---|

| 財務局(多重債務相談窓口) | 家計管理の診断、家計収支表の作成サポート。無料で中立的な助言がもらえる。 |

| 日本クレジットカウンセリング協会(JCCO) | 家計・返済に特化した無料カウンセリング(電話/面接)を提供。状況を整理し、必要に応じて弁護士などの専門家相談へつなぐ。 |

| 消費生活センター(188) | 借金の原因が悪質商法や契約トラブルにある場合の相談、多重債務全般の初期相談。 |

財務局(例:関東財務局)のWebサイトには家計収支表のテンプレートが公開されている場合があり、相談前の収支整理に役立つ。

0570-031640 (平日 10:00~12:40 / 14:00~16:40)

目的3:弁護士費用が不安なら → 法テラスの立替制度

「弁護士に依頼したいが、初期費用が払えない」という強い不安がある場合は、法テラス(日本司法支援センター)の利用を検討するべきである。

法テラスは、収入や資産が一定の基準を下回る方を対象に、無料の法律相談(同一問題3回まで)や、弁護士・司法書士の費用の立替制度を提供している。(※刑事事件は対象外である)

- 法テラスに電話し、収入・資産の状況を申告して基準を満たすか確認。

- 相談日時を予約し、法テラスの事務所や契約弁護士・司法書士と面談。

- 相談の結果、債務整理などを依頼する方針が固まる。

- 法テラスに立替制度の申込を行い、審査を受ける。

- 審査が通れば、法テラスが弁護士費用等を立て替え、弁護士が手続を開始。

- あなたは法テラスに対し、原則月々5,000円~10,000円程度の分割金を返済する。

収入基準の目安(家族人数別・東京都区部など大都市の場合)

| 家族人数 | 手取り月収額(基準額) |

|---|---|

| 1人(単身) | 200,200円以下 |

| 2人 | 276,100円以下 |

| 3人 | 299,200円以下 |

※上記は一例である(2025年10月時点)。家賃負担などがあると基準が緩和される場合がある。

目的4:ヤミ金トラブルなら → 警察・弁護士・公的機関

もし相手がヤミ金融(無登録業者)の可能性がある場合は、対応が異なる。危険が伴うため、複数の窓口へ並行して相談するべきである。

- 1.身の危険がある場合(脅迫・暴力)

-

警察(110番):すぐに通報する。

- 2.緊急ではないが不安・相談

-

警察(#9110):最寄りの警察署の相談窓口につながる。

- 3.業者の確認・情報提供

-

金融庁(金融サービス利用者相談室):Webサイトで無登録業者リストを確認できる。

- 4.法的な縁切り・解決

-

弁護士(ヤミ金対応に強い事務所):ヤミ金との交渉や法的手続を依頼する。

【コラム】危険なヤミ金融の典型例

- 「審査なし」「ブラックOK」など甘い言葉でSNS(XやInstagramなど)やSMS(ショートメッセージ)で勧誘してくる。

- 個人間融資(P2P)を装っている。

- 法外な高金利(トイチ=10日で1割など)を要求する。

- 連絡先が携帯電話番号やLINE IDのみ。

こうした勧誘には応じず、速やかに関係機関へ相談するべきだ。

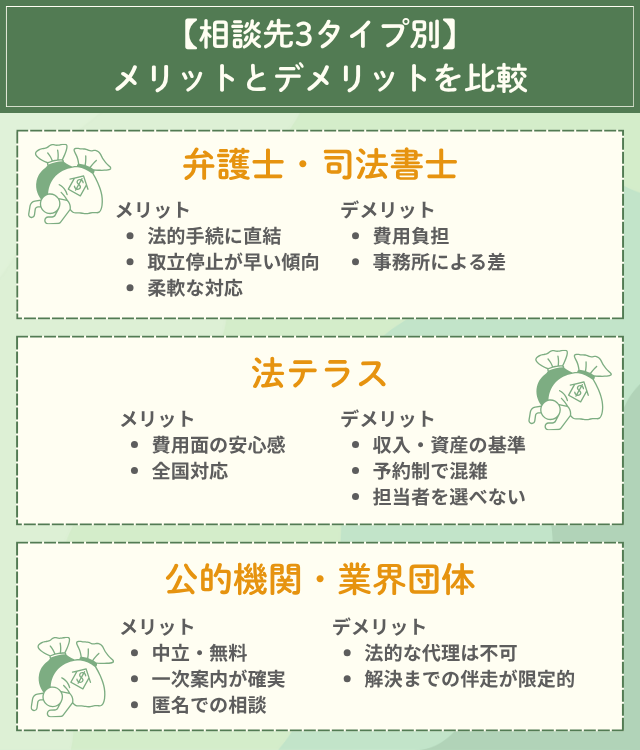

【相談先3タイプ別】メリットとデメリットを比較

本章では、主な相談先を3つのタイプ(①弁護士・司法書士、②法テラス、③公的機関・業界団体)に分け、それぞれのメリットとデメリットを比較する。本章を読めば、各窓口の特徴が整理され、より自分に合った選択がしやすくなる。

相談先3タイプ別 比較表

| 比較指標 | ① 弁護士・司法書士 | ② 法テラス | ③ 公的機関・業界団体 (188, JCCO, 財務局など) |

|---|---|---|---|

| 当日性 | △(予約次第で即日面談可) | ×(原則予約制、混雑傾向) | ◯(電話相談はつながりやすい) |

| 費用 | 有料(初回無料あり) | 無料相談・立替(収入等基準あり) | 無料 |

| 対応範囲 | ◎(法的手続全般・代理) | ◎(法律相談・専門家紹介) | △(助言・家計診断・初期案内) |

| 匿名性 | △(契約時は実名必要) | △(相談時は匿名可、利用時は実名) | ◯(電話相談は匿名可) |

| 全国対応 | ◎(オンライン面談も増加) | ◎(全国に事務所・契約専門家あり) | ◎(全国に相談網あり) |

| 次の一手 | ◎(即、債務整理に着手可) | ◯(審査・予約を経て専門家へ) | △(状況整理後、専門家へ連携 |

弁護士・司法書士のメリットとデメリット

- メリット

-

- 法的手続に直結:相談から受任通知の発送、債務整理の手続開始までがスピーディーである。

- 取立停止が早い傾向:依頼が確定すれば、最短即日で受任通知を発送し、取立を止める動きが取れる。

- 柔軟な対応:土日祝日や夜間の相談、オンライン面談(電話・Web会議)に対応している事務所が多い。

- デメリット

-

- 費用負担:公的機関と違い、着手金や報酬金などの費用が発生する。(ただし、分割払いや法テラス利用が可能な場合もある)

- 事務所による差:専門性や経験、費用体系は事務所ごとに異なる。信頼できる事務所を見極める必要がある。

費用と方針の透明性を確認するため、複数事務所で見積もりを取得する。面談では、債務整理の実績(件数・期間)や分割払いの可否を具体的に確認する。

法テラスのメリットとデメリット

- メリット

-

- 費用面の安心感:収入・資産基準を満たせば、無料法律相談(同一問題3回まで)や、弁護士・司法書士費用の立替制度を利用できる。

- 全国対応:全国各地に事務所があり、地方在住の方でも利用しやすい体制が整っている。

- デメリット

-

- 収入・資産の基準:誰でも利用できるわけではなく、基準を満たす必要がある。

- 予約制で混雑:相談希望者が多く、電話予約が混み合ったり、相談日まで数日~数週間待ったりする場合がある。

- 担当者を選べない:原則として、相談を担当する弁護士や司法書士を自分で指名することはできない。

予約の電話は、比較的空いている時間帯(早朝や昼休み前後を避けるなど)にかけるとよいだろう。また、お近くの法テラス事務所での対面相談だけでなく、電話やオンラインでの相談が可能かも確認するとよい。

公的機関・業界団体のメリットとデメリット

- メリット

-

- 中立・無料:公的な立場から、中立的なアドバイスを無料で受けられる。

- 一次案内が確実:「どこに相談すべきか全くわからない」という段階で、状況を整理し、適切な次の窓口(弁護士会、法テラス、JCCOなど)を案内してもらえる。

- 匿名での相談:消費者ホットライン(188)やJCCOの電話相談は、匿名でも利用しやすい。

- デメリット

-

- 法的な代理は不可:これらの機関が、あなたに代わって債権者と交渉したり、裁判所の手続(債務整理)を行ったりすることはできない。

- 解決までの伴走が限定的:あくまで初期相談や家計診断が中心で、債務整理の完了まで継続的にサポートするわけではない。

公的機関での相談を「第一歩」と位置づけるべきである。相談の際は、事前に借入先と金額をメモしておき(家計と債権の一覧)、相談員に「次に私はどこへ行くべきか」を明確に尋ね、必要に応じて弁護士会や法テラスへ即時連携してもらうことが重要である。

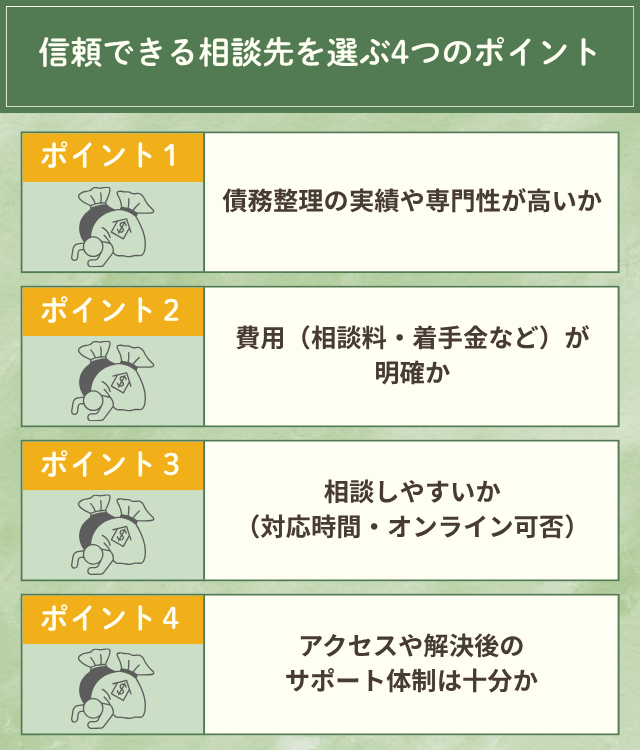

信頼できる相談先を選ぶ4つのポイント

金相談の窓口は多くあるが、どこに依頼しても同じというわけではない。特に弁護士・司法書士事務所を選ぶ際は注意が必要である。本章では、信頼できる相談先を選ぶための4つのチェックポイントを解説する。

- Webサイトの更新日が古い、または住所や代表者名が明記されていない。

- 連絡先が携帯電話番号やフリーメール、LINE IDのみ。

- 「必ず借金が減る」「ブラックリストでも即日融資」など、成果を保証・断定する表現を使っている。

- 国や都道府県に登録していない(ヤミ金融の可能性)。

債務整理の実績や専門性が高いか

借金問題(債務整理)は、法律分野の中でも特に専門性が求められる。

- 債務整理の年間相談件数や解決実績を公表しているか?

- 事務所の業務全体のうち、債務整理の比率は高いか?

- 任意整理だけでなく、個人再生や自己破産の取り扱い経験も豊富か?

- 140万円を超える案件(弁護士領域)の対応が可能か?

- 相談時の説明が専門用語ばかりでなく、わかりやすいか?

費用(相談料・着手金など)が明確か

費用に関するトラブルを避けるため、契約前に必ず見積もりをもらうべきである。

- 初回相談料は無料か、いくらかかるか?

- 着手金(依頼時に支払う費用)はいくらか? 分割払いは可能か?

- 報酬金(解決時に支払う費用)の計算根拠は明確か?(例:減額できた金額の○%)

- その他、実費(裁判所費用、郵送費など)は別途かかるか?

- 費用の総額がいくらになるか、書面で提示してくれるか?

※注意:「成功率100%」や「必ず減額できる保証」といった表現は不適切である。そのような広告をうたう事務所は避けるべきだ。

相談しやすいか(対応時間・オンライン可否)

あなたの生活スタイルに合わせて、無理なく相談できる体制かも重要である。

- 当日や夜間、土日祝日の相談にも対応しているか?

- 電話やオンライン(Web会議)での相談は可能か?

- 家族に知られたくない場合、連絡方法(電話の時間帯、郵送物の差出人名など)に配慮してくれるか?

- 匿名での初期相談は可能か?

もし「今すぐ取立を止めてほしい」という場合は、複数の事務所に並行して電話をかけ、最短で面談できる枠を確保するのも一つの手である。

アクセスや解決後のサポート体制は十分か

事務所の立地や、解決後のフォロー体制も確認しておくとよい。

- 事務所の場所は通いやすいか?(※オンライン完結なら不問)

- 地方在住者でも、オンラインや出張で対応してくれるか?

- 債務整理の手続完了後も、家計の再建(家計表のレビューなど)や返済計画の見直しについて相談に乗ってくれるか?

公的窓口で初期相談をした場合も、その後の専門家(弁護士・法テラス)への連携がスムーズかを確認しておくと安心である。

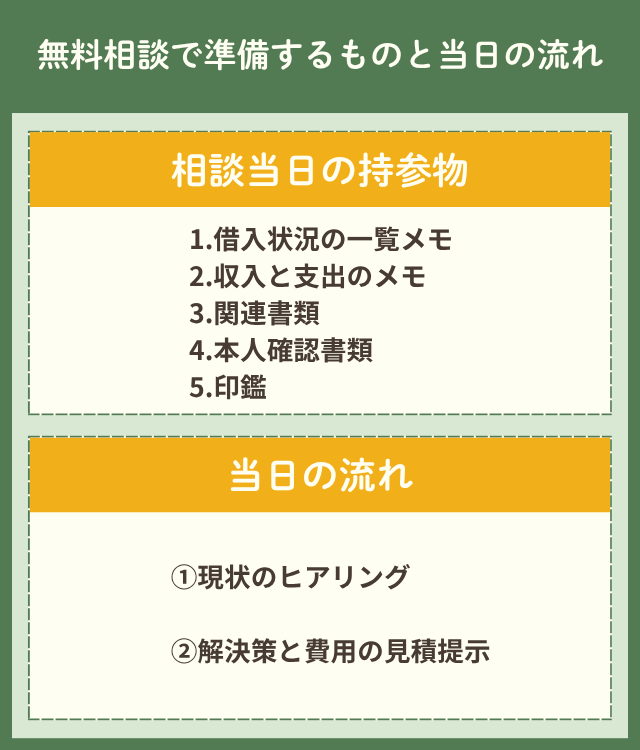

無料相談で準備するものと当日の流れ

無料相談の時間は多くの場合30分〜1時間程度と限られる。本章では、事前準備と当日の一般的な流れを示す。準備を整えることで相談効果を最大化できる。

相談をスムーズに進めるために、以下のものをできる限り準備しておくとよい。

- 1.借入状況の一覧メモ

-

- 借入先の会社名(消費者金融、銀行、クレジットカード会社など)

- 各社からの借入残高(おおよそでも可)

- 借入時期や、わかれば金利

- 滞納(返済遅れ)の状況(いつから、何か月分か)

- 2.収入と支出のメモ

-

- あなたの月収(給与明細や通帳の直近3か月分など)

- 毎月の支出(家賃、光熱費、食費、通信費、保険料など)

- (※財務局やJCCOのWebサイトにある家計収支表テンプレートを使うと便利である)

- 3.関連書類

-

- 督促状、催告書

- 裁判所からの通知(支払督促、訴状など)

- 契約書、利用明細、ATMのレシート

- 業者とのやり取り(SMS、メールなど)

- 4.本人確認書類

-

運転免許証、マイナンバーカード、健康保険証など

- 5.印鑑

-

(認印で可。当日に依頼する場合)

準備するもの:借入先・金額・収支のメモ

すべてを完璧に揃える必要はない。今日中に相談したい場合は、最低限の情報だけでも整理しておく。

準備レベル別 メモの内容

| 準備レベル | 準備する内容 |

|---|---|

| 今すぐ(30分で)準備 | ・借入先の会社名(わかるだけ) ・借入残高(「A社から約100万」など、おおよその総額) ・毎月の手取り収入(おおよそ) |

| 明日までに準備 | ・上記の詳細(各社の正確な残高、滞納の有無) ・毎月の固定費(家賃、光熱費、通信費など) ・削減できそうな支出(サブスク、保険など) |

とりわけ毎月の収支(入出金)が不明だと、返済可能額に関する具体的助言が難しくなる。財務局等の家計表を活用し、できるだけ正確に把握しておくことが重要である。

当日の流れ(1) 現状のヒアリング

相談当日は、まず専門家(相談員、弁護士、司法書士など)があなたの現状を詳しくヒアリングする。

- 借入総額と借入先の社数

- 借金をした理由や経緯

- 滞納している期間、差押え予告の有無

- あなたの収入と支出、資産(持ち家、車、貯金など)の状況

- 家族構成、勤務先の状況(会社に知られたくないかなど)

このとき、嘘や隠し事をせず、正直に話すことが最も重要である。情報が不正確だと、最適な解決策を提案できなくなる可能性がある。

※注意:家族に内緒にしたい、匿名で相談したいという希望は、事前に窓口へ伝えておくとよい。ただし、法テラスの立替制度利用や、弁護士への正式依頼の段階では、本人確認(実名)が必要となる。

当日の流れ(2) 解決策と費用の見積提示

ヒアリング内容に基づき、専門家があなたに取り得る解決策の選択肢と、それぞれのメリット・デメリットを提示する。

- 家計見直し:支出を削減すれば返済可能か。

- 任意整理:将来利息をカットし、3~5年で分割返済する案。

- 個人再生:借金を大幅に減額し、再生計画に基づき返済する案。

- 自己破産:裁判所に借金の支払い免除(免責)を申し立てる案。

同時に、各手続を選択した場合にかかる初期費用や総費用、解決までの期間の目安についても説明がある。

その場での即決は不要である。見積もりや提案内容を持ち帰り、比較検討すればよい。

相談の最後には、「次回までに〇〇の書類を集めてください」「家計の〇〇を見直してみてください」といった「次回までの宿題」が示されることもある。

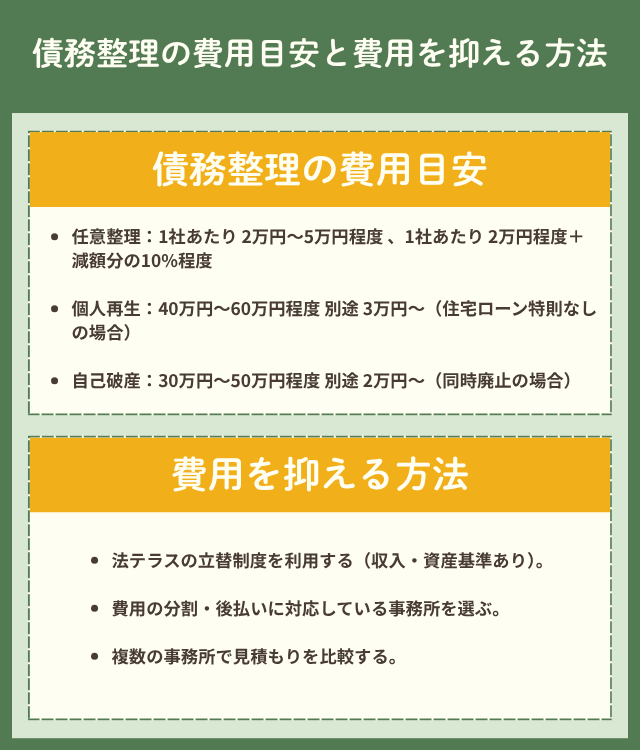

債務整理の費用目安と費用を抑える方法

借金相談や債務整理で最も不安なことの一つが「費用」である。本章では、主な債務整理手続の費用目安と、その負担を抑える方法について解説する。

※費用はあくまで一般的な目安であり、事務所方針や案件難易度により異なる。依頼前に必ず個別見積もりを確認する。

債務整理の費用目安(弁護士・司法書士)

| 手続 | 費用内訳 | 目安(税別) |

|---|---|---|

| 任意整理 | 着手金 報酬金(解決・減額) | 1社あたり 2万円~5万円程度 1社あたり 2万円程度+減額分の10%程度 |

| 個人再生 | 着手金・報酬金 裁判所実費(予納金等) | 40万円~60万円程度 別途 3万円~(住宅ローン特則なしの場合) |

| 自己破産 | 着手金・報酬金 裁判所実費(予納金等) | 30万円~50万円程度 別途 2万円~(同時廃止の場合) |

- 法テラスの立替制度を利用する(収入・資産基準あり)。

- 費用の分割・後払いに対応している事務所を選ぶ。

- 複数の事務所で見積もりを比較する。

任意整理・個人再生・自己破産の費用目安

- 任意整理

-

裁判所を通さず、弁護士・司法書士が代理人となって債権者と直接交渉し、主に将来利息のカットや返済期間の延長(3~5年程度)を目指す手続である。費用は「1社あたりいくら」という計算になることが多い。

- 個人再生

-

裁判所に申立てを行い、借金総額を大幅に(例:5分の1や10分の1に)減額してもらい、残額を原則3年(最長5年)で分割返済する手続である。住宅ローン特則を使えば、家を手放さずに済む可能性がある。裁判所の手続が複雑なため、弁護士への依頼が推奨される。

- 自己破産

-

裁判所に申立てを行い、借金の支払い能力がないことを認めてもらい、原則としてすべての借金の支払い義務を免除(免責)してもらう手続である。一定以上の財産は手放す必要があるが、生活を根本から立て直すための最終手段である。これも弁護士への依頼が推奨される。

※司法書士は、個人再生・自己破産において代理人にはなれず、裁判所提出書類の作成支援が業務範囲となる。

費用の分割・後払い・法テラスの活用

多くの法律事務所は、費用の分割払い(例:月2万円~)や後払い(督促停止期間中に積立)に対応している。

手元にまとまったお金がなくても、まずは相談してみることが重要である。

また、前述の通り、法テラスの民事法律扶助(立替制度)が利用できれば、初期費用ゼロで手続を開始し、立て替えてもらった費用を後から法テラスに分割で返済していくことも可能である。

ただし、費用分割期間と任意整理・個人再生の返済期間が重なると、一時的に二重の支払いとなる可能性がある。資金繰りは依頼時に必ず確認する。

複数の事務所で見積もりを比較する

費用と方針に納得して依頼するため、可能であれば2〜3社に相談し、見積もりを比較する。

比較シートの項目例

| 比較項目 | A事務所 | B事務所 | C事務所 |

|---|---|---|---|

| 解決方針 | (例:任意整理) | (例:個人再生) | (例:任意整理) |

| 着手金 | |||

| 報酬金 | |||

| 実費(概算) | |||

| 総額(目安) | |||

| 支払方法 | (例:分割可) | (例:法テラス可) | (例:後払い可) |

| 受任通知の発送タイミング | (例:契約後即日) | (例:審査後) | (例:契約後即日) |

| 担当者の印象 |

費用が安いという理由だけで決めるのではなく、あなたの状況を親身に聞いて、最も納得のいく解決方針を提示してくれたかどうかで判断するべきである。

借金相談でよくある質問(FAQ)

最後に、借金相談に関して多くの方が抱く疑問や不安について、Q&A形式で答える。

まとめ

借金の問題は、一人で悩み続けても解決が難しく、時間とともに状況が悪化してしまうことが少なくない。大切なのは、できるだけ早く、信頼できる窓口に相談することである。

本稿では、公的な無料窓口から専門家まで、9つの相談先を紹介した。

- 家計の見直しや初期相談なら、「188」や「JCCO」「財務局」。

- 費用が不安なら、「法テラス」の無料相談・立替制度。

- 法的手続(債務整理)を考えるなら、「弁護士・司法書士」。

- ヤミ金や緊急の危険があるなら、「警察(110番・#9110)」

目的と状況に合わせ、まずは一本の電話から始めるとよい。専門家や相談員は状況整理と次の一歩の提示のために存在する。落ち着いて相談すべきである。