- リボ払いの返済がなぜ終わらないか知りたい

- 任意整理で借金がどう減るか知りたい

- 任意整理のメリットとリスクを知りたい

- 自分が任意整理に向いているか判断したい

- 手続きの流れや費用を具体的に知りたい

毎月きちんと返済しているのに残高が減らない――そう感じているなら、毎月の返済額の多くが手数料(利息)に充てられ、元金がほとんど減っていない可能性が高い。

本記事では、リボ払いの返済負担を任意整理で軽減し、完済までの道筋をつける方法を解説する。自分が対象か、費用目安、今日から取るべき行動まで、具体的な一歩を示す。

\ 相談料・着手金0円!/

リボ払いの返済が長引くのはなぜ?仕組みを解説

ここでは、リボ払いの基本構造と元金が減りにくい理由を解説する。

リボ払いの仕組みと手数料はどれくらい?

リボ払い(リボルビング払い)とは、クレジットカードの利用件数や金額に関わらず、毎月の支払額をほぼ一定にする支払い方法です。一見便利だが、利用残高全体に手数料(実質的な利息)がかかる仕組みである。

ショッピングリボの実質年率は概ね年15%前後である。

例えば、残高が30万円で実質年率15%の場合、単純計算で当月の手数料は

「300,000円 × 0.15 ÷ 12ヶ月 = 3,750円」

となります。

毎月の返済額を1万円とすると、そのうち3,750円が手数料で、元金充当は6,250円にとどまる。返済しても、その多くが手数料に消えてしまうため、元金が減るスピードは非常に遅くなります。

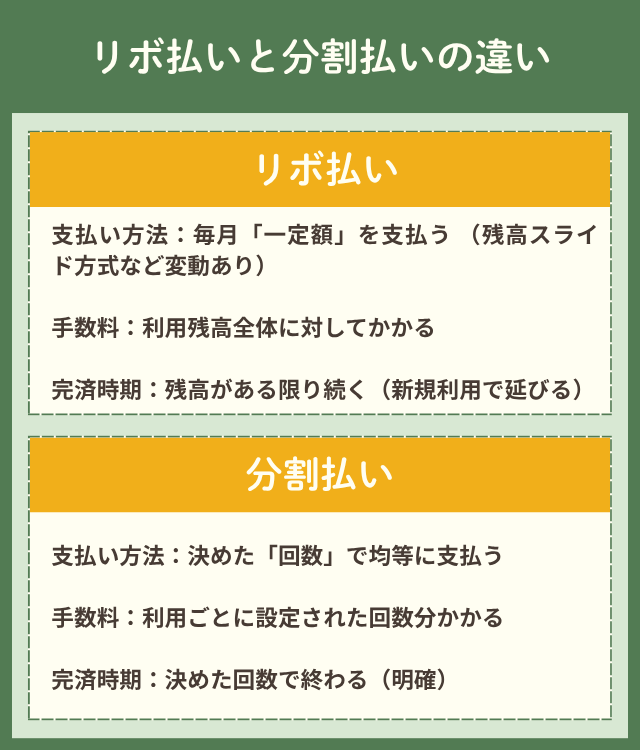

分割払いとの違いは?元金が減りにくい理由

リボ払いと混同されやすいのが「分割払い」です。どちらも手数料がかかる点は似ていますが、決定的な違いがあります。

| 比較項目 | リボ払い | 分割払い |

| 支払い方法 | 毎月「一定額」を支払う (残高スライド方式など変動あり) | 決めた「回数」で均等に支払う |

| 手数料 | 利用残高全体に対してかかる | 利用ごとに設定された回数分かかる |

| 完済時期 | 残高がある限り続く(新規利用で延びる) | 決めた回数で終わる(明確) |

分割払いは、例えば「10万円の商品を10回払い」と決めれば、手数料を含めた総額を10回で割り、確実に10ヶ月後に完済します。

一方、リボ払いで元金が減りにくい主な理由は以下の通りです。

- 毎月の返済額が手数料に近い前述の例のように、返済額のうち手数料が占める割合が大きいと、元金はわずかしか減りません。

- 新規でリボ払いを利用してしまう返済をしながら新たな買い物をリボ払いにすると、利用残高が積み上がります。返済額以上に残高が増えれば、完済は遠のくばかりです。

- ボーナス払いなどで増額返済をしない毎月の定額返済だけを続けていると、完済までに非常に長い期間がかかってしまいます。

リボ払いは、向かい風の中でボートを漕ぐ状態に近い。返済しても手数料が強ければ、元金はなかなか減らない。

返済が進まない人が陥る典型的なパターン

リボ払いの返済が進まない方には、いくつかの共通したパターンが見られます。

- パターン1

-

最低支払額だけで返済している毎月の返済額が手数料の支払いに近い金額(例えば5千円や1万円)に設定されていると、元金はほとんど減りません。

- パターン2

-

返済と新規利用を繰り返している返済して枠が空くと、つい新しい買い物でリボ払いを使ってしまい、残高が横ばい、あるいは増え続けてしまいます。

- パターン3

-

複数のカードでリボ払いを利用しているあちこちのカードでリボ払いを利用し、気づいた時には合算した残高が自分の返済能力を大きく超えてしまっているケースです。

こうした状態が続くと返済が苦しくなり、やがて延滞につながるおそれがある。延滞が発生すると督促の連絡が来るようになり、さらにその状態が続くと「信用情報機関」に事故情報として登録され、将来的に新たなクレジットカードの作成やローンの契約が難しくなるリスクが高まります。

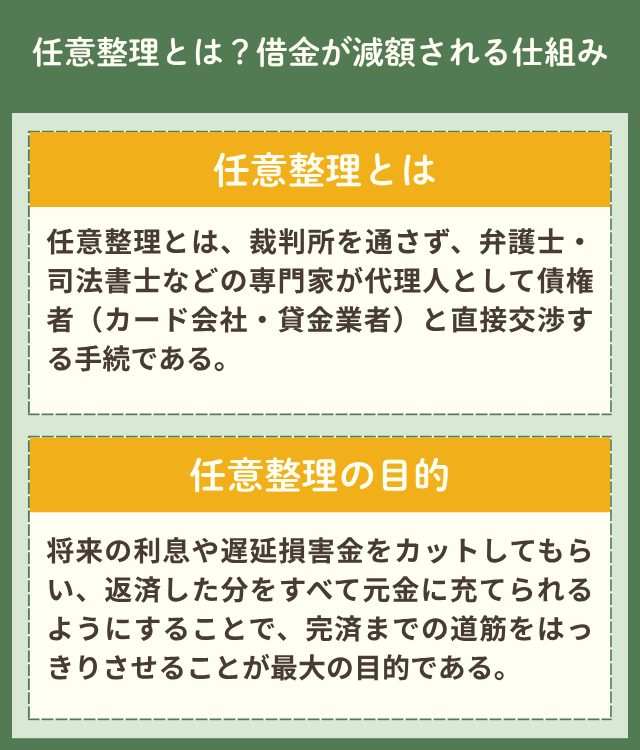

任意整理とは?借金が減額される仕組みを解説

リボ払いの返済が困難になった場合の解決策の一つが「任意整理」です。ここでは、任意整理がどのような手続きで、どうやって借金の負担を減らすのか、その仕組みを解説します。

任意整理の目的は?将来利息カットを交渉

任意整理とは、裁判所を通さず、弁護士・司法書士などの専門家が代理人として債権者(カード会社・貸金業者)と直接交渉する手続である。

最大の目的は将来利息のカットである。

これは、「和解が成立した日以降に発生するはずだった手数料(利息)や、それまでに発生した遅延損害金(延滞によるペナルティ)を原則として免除してもらう」交渉を指します。

返済が進まない最大の要因は、元金に対して継続的に発生する高い手数料である。この将来発生する手数料をゼロにしてもらうことで、返済した分がすべて元金の支払いに充てられるようになり、完済への道筋が明確になります。

分割返済の目安は?3〜5年での完済を目指す

将来利息をカットしてもらった上で、残った元金については、分割での返済を交渉します。

一般には3年(36回)完済を軸に交渉し、事情により最長5年(60回)程度を上限目安として和解を目指すことが多い。

例えば、リボ払いの元金が合計180万円残っている場合、

- 3年(36回)で返済するなら

-

月々5万円

- 5年(60回)で返済するなら

-

月々3万円といった形で、自分の家計の状況(毎月いくらまでなら無理なく返済できるか)に基づいて、返済計画を立てて交渉します。

個人再生・自己破産との違いを比較

借金問題を解決する手続きには、任意整理の他に「個人再生」や「自己破産」もあります。これらは裁判所を通じて行う手続であり、任意整理とは大きく異なる。

| 手続き | 任意整理 | 個人再生 | 自己破産 |

|---|---|---|---|

| 関与機関 | 裁判所を通さない(私的交渉) | 裁判所 | 裁判所 |

| 元金の減り方 | 原則減らない (将来利息をカット) | 大幅に減額される (例:5分の1など) | 原則ゼロになる (免責許可が必要) |

| 手続き期間目安 | 3〜6ヶ月程度 | 6ヶ月〜1年程度 | 6ヶ月〜1年程度 |

| 家財・資産 | 原則影響なし (対象を選べるため) | 一定の資産は残せる (住宅ローン特例あり) | 一定額以上の資産は処分対象 |

| 保証人への影響 | 対象から外せば影響なし | 影響あり(保証人に請求) | 影響あり(保証人に請求) |

| 信用情報 | 登録される (契約終了(完済)から約5年) | 登録される (契約終了(完済)等から約5〜10年) | 登録される (免責許可決定等から約5〜10年) |

任意整理の大きな特徴は、対象とする債務を選べる点である。例えば、「保証人がいる借金」や「住宅ローン」を対象から外し、リボ払いだけを整理するといった柔軟な対応が可能です。

一方で、個人再生や自己破産は、元金自体が大幅に減ったりゼロになったりする可能性がある強力な手続きですが、裁判所が関与し、すべての借金が対象となり、資産への影響も大きいという違いがあります。

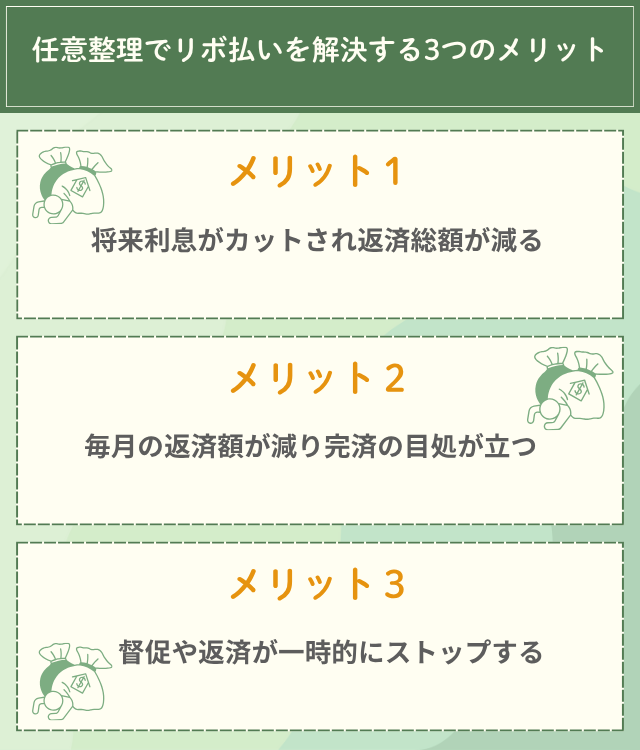

任意整理でリボ払いを解決する3つのメリット

任意整理には、返済の負担を大きく減らせる具体的なメリットがあります。ここでは、リボ払いを任意整理で解決する主な3つのメリットを見ていきましょう。

将来利息がカットされ返済総額が減る

最大のメリットは、和解後の将来利息(リボ払いの手数料)が原則ゼロになることです。

例えば、リボ残高100万円(年15%)を毎月2万円で返済すると、完済まで約7年、手数料総額は約60万円となる(新規利用なしの前提)。

もし任意整理をして、元金100万円を3年(36回)で返済する和解ができれば、将来利息はゼロ。毎月の返済額は約2万7,800円になりますが、支払う総額は元金の100万円だけで済みます。

(和解前)元金100万+将来利息約60万=総額約160万円 (和解後)元金100万+将来利息 0円 =総額100万円

このように、支払う総額を大きく減らせる可能性があります。

毎月の返済額が減り完済の目処が立つ

任意整理では、残った元金を3〜5年(36〜60回)程度で分割返済する計画を立てます。これにより、毎月の返済額を、今の家計で無理なく支払える金額に見直せる可能性があります。

リボ払いを続けると「いつ終わるか分からない」不安が続くが、任意整理により「あと何回・いくらで完済か」というゴールが明確になる。精神的な負担が軽くなることも大きなメリットです。

督促や返済が一時的にストップする

弁護士や司法書士に任意整理を依頼すると、専門家はすぐに債権者(カード会社など)に対して「受任通知」という書類を送付します。

この通知を債権者が受領した後は、法律(貸金業法 第21条1項9号)に基づき、正当な理由なく債務者(あなた)に直接連絡したり、督促したりすることが禁止されます。

実務上、通知が到達するまでの数日間は連絡が来る可能性があるが、到達後は督促が止まるのが通例である。これにより、精神的なプレッシャーとなっていた電話や郵便物による督促が止まります。

また、和解が成立するまでの期間は、一時的に返済もストップするのが一般的です。その間に家計を立て直したり、専門家への費用を準備したりすることも可能になります。

\ 相談料・着手金0円!/

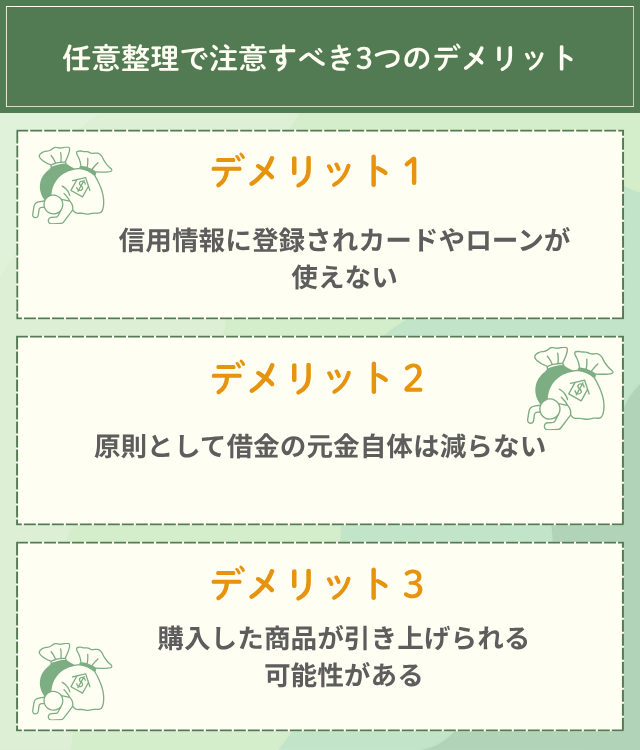

任意整理で注意すべき3つのリスク・デメリット

メリットの多い任意整理ですが、実行する前に知っておくべき注意点(デメリット)もあります。ここでは主な3つのリスクと、その対処策をセットで解説します。

信用情報に登録されカードやローンが使えない

任意整理の手続きを行うと、信用情報機関に「事故情報」が登録されます。これは俗に「ブラックリストに載る」と呼ばれる状態です。

- 起こり得る影響

-

情報が登録されている期間(目安として契約終了(完済)から約5年間)、新たなクレジットカードの作成、スマートフォンの分割購入、自動車ローンや住宅ローンなどの契約が原則として難しくなります。

- 知っておくべき点

-

任意整理という手続き自体が登録されるわけではなく、「返済条件を変更した」「長期間延滞した」といった事実が情報として登録されます。

- 対処策

-

これは手続き上避けられないデメリットです。契約終了(完済)から約5年が経過すれば情報は削除されるため、その期間は現金やデビットカード、家族カード(※利用は本会員の信用に基づく)などを利用して生活することになります。

原則として借金の元金自体は減らない

任意整理は、将来利息のカット交渉が主眼であり、リボ利用の元金自体は原則減らない。

- 起こり得る影響

-

残っている元金は全額、3〜5年で分割返済していく必要があります。元金が非常に高額な場合、分割にしても毎月の返済額が大きく、家計を圧迫する可能性があります。

- 知っておくべき点

-

例外的に、過去に法律で定められた上限金利(年15〜20%)を超える金利で借り入れをしていた時期がある場合、「引き直し計算」によって元金が減る(または過払い金が発生する)ケースもありますが、現在のリボ払いで該当することは稀です。

- 対処策

-

もし元金が大きすぎて3〜5年での返済が困難な場合は、任意整理ではなく、元金の大幅な減額が可能な「個人再生」の検討が必要になるかもしれません。

購入した商品が引き上げられる可能性がある

これは所有権留保特約が付く契約(主に自動車ローンや一部の高額家電の分割払い)で注意すべき点である。

- 起こり得る影響

-

自動車ローンや特定の割賦販売契約では、完済まで商品の所有権が信販会社やカード会社に残る「所有権留保」が付いていることがあります。もし、この契約を任意整理の対象にすると、商品は引き上げられてしまう可能性が高いです。

- 知っておくべき点

-

一般的なショッピングリボ(立替払い)で購入した日用品等には通常、所有権留保は付かない。 よって任意整理で引き上げの対象となることは原則ない。

- 対処策

-

引き上げられると困るもの(自動車など)がある場合は、その契約だけ任意整理の対象から外し、返済を続けるといった交渉も可能です。契約書を確認し、所有権留保の有無が分からなければ専門家に相談してください。

任意整理が向いている人とは?判断目安を解説

任意整理は万能な手続きではありません。リボ払いに悩むすべての人に適しているわけではなく、一定の条件があります。ここでは、ご自身が任意整理に向いているかどうかの判断目安を解説します。

もし迷った場合は、法テラス(日本司法支援センター)や弁護士・司法書士の初回無料相談などを利用してみることをおすすめします。

借金が年収の3分の1を超えている

これは一つの目安です。借金の総額(リボ払い以外も含む)が、手取り年収の3分の1を超えてくると、自力での返済が困難になるケースが多いとされています。

貸金業法上、貸金業者からの借入(キャッシング等)には総量規制があり、原則として年収の3分の1を超える貸付はできない。 クレジットカードのショッピングリボ利用枠は、この総量規制の対象外です。しかし、総量規制は「返済能力の目安」として設けられているため、ショッピング枠であっても年収の3分の1を超えている状態は、返済が困難になる危険なサインといえます。

すでに滞納中か借金で返済している

- リボ払いの返済がすでに1〜2ヶ月滞納してしまっている。

- 返済が足りず、別のカードローンやキャッシングで借りたお金を返済に回している(自転車操業)。

この状態は赤信号である。 滞納が続けば信用情報に事故情報が登録されますし、借金で借金を返す状態は、利息がさらに膨らみ、状況を悪化させるだけです。一刻も早く専門家に相談し、督促を止めて返済計画を見直す必要があります。

安定収入があり3〜5年で完済できる

任意整理は元金を3〜5年で分割返済することを前提とする。したがって、今後も継続的な安定収入が見込めることが、債権者が和解に応じる重要条件となる。

パートやアルバイトであっても、毎月一定の収入があり、家計から返済費用を捻出できる見込みがあれば、交渉は可能です。

(計算の目安) 残元金 ÷(36回または60回)≦ 毎月の返済可能額

この計算式が成り立つかどうか(ボーナス払いは不確実なため計算に入れないのが無難です)が、一つの判断材料となります。

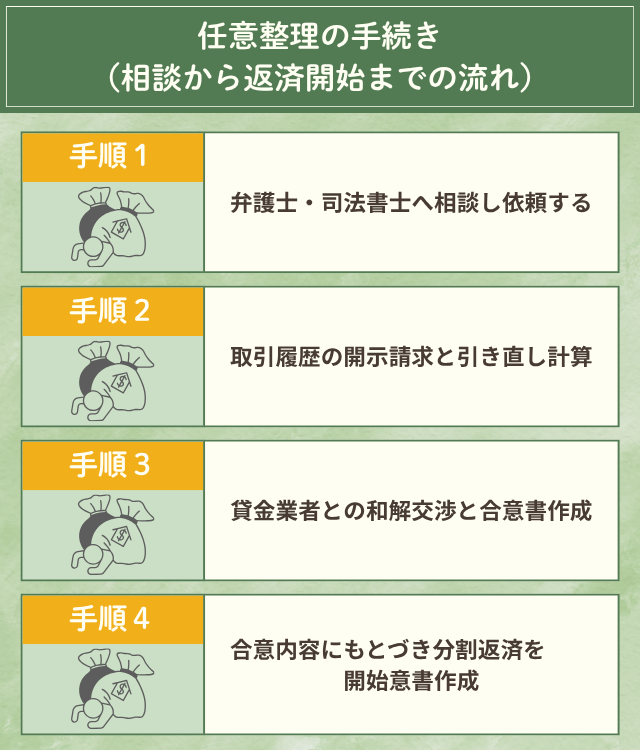

任意整理の手続きは?相談から返済開始までの流れ

実際に任意整理はどのように進んでいくのでしょうか。専門家への相談から、新しい条件での返済が始まるまでの大まかな流れを解説します。

手順1 弁護士・司法書士へ相談し依頼する

まずは、借金問題に詳しい弁護士や司法書士に相談します。多くの事務所では初回相談を無料で行っています。

相談時には、以下を準備しておくとスムーズである。

- 借入先の一覧(カード会社名、現在の残高、いつから借りているか)

- クレジットカード本体や、直近の利用明細

- 本人確認書類(免許証など)

- 家計の状況が分かるもの(給与明細、家計簿など)

「どのカードでいくら残高があるか、書類を集めるのがまず大変だった」

「毎月いくら返せるか把握するため、家計簿をつけ始めたが続かなかった」

相談の上で、方針や費用(着手金や報酬金)の見積もりに納得できれば、正式に依頼(委任契約)します。費用が不安な場合は、分割払いが可能か、法テラスの立替制度が利用できるかも確認しましょう。

手順2 取引履歴の開示請求と引き直し計算

依頼を受けた専門家は、まず各債権者(カード会社)に「受任通知」を送付します。これにより、あなたへの直接の督促が止まります。

次に、債権者から取引履歴(借入・返済の全記録)を取り寄せる。 そして、その履歴をもとに、過去の取引が利息制限法(法律で定められた上限金利:元本に応じ年15〜20%)の上限を超えていなかったかをチェックします(これを「引き直し計算」と呼びます)。

もし上限を超える利息(グレーゾーン金利)を払っていた時期があれば、払いすぎた分を元金の返済に充当し、残高を減らせる可能性があります。

手順3 貸金業者との和解交渉と合意書作成

引き直し計算で確定した正確な元金の額をもとに、専門家が債権者と和解交渉を開始します。

主な交渉ポイントは次のとおりである。

- 将来利息(和解日以降の手数料)をカットしてもらうこと

- 分割回数を36回(3年)〜60回(5年)程度に設定すること

- 毎月の支払日や支払い方法

交渉がまとまると、合意内容を記した「合意書(和解書)」を取り交わします。最終的には相手先の合意が必要であり、必ずしも希望通りの条件になるとは限りませんが、専門家が現実的な落としどころを探って交渉を進めます。

手順4 合意内容にもとづき分割返済を開始

すべての債権者と和解が成立したら、その合意書の内容に基づいて、新しい条件での分割返済がスタートします。

返済方法は、指定口座への振込や、専門家が預かり各社へ送金する代行弁済などで行う。

- 返済日までに必ず入金(残高確保)を忘れない

- 冠婚葬祭や税金の支払いなど、臨時の出費を管理する

- もし臨時収入があれば、前倒しで返済(繰り上げ返済)が可能か確認する

自分で手続きする場合の注意点

弁護士などに依頼せず、自分でカード会社と交渉(特定調停など)することも不可能ではありません。しかし、以下のような難しさがあります。

- 交渉の難航

-

法律知識や交渉経験がないと、将来利息のカットや長期の分割に応じてもらえない可能性が高いです。

- 事務作業の負担

-

すべての会社と同時に連絡を取り、取引履歴の開示請求や引き直し計算、和解書の作成などをすべて自分で行う必要があります。

- 督促が止まらない

-

専門家による受任通知がないため、交渉中も督促が続く可能性があります。

費用面に不安がある場合でも、まずは法テラスの無料相談や立替制度の利用を検討する方が、結果的にスムーズかつ有利な条件で解決できる可能性が高いです。

\ 相談料・着手金0円!/

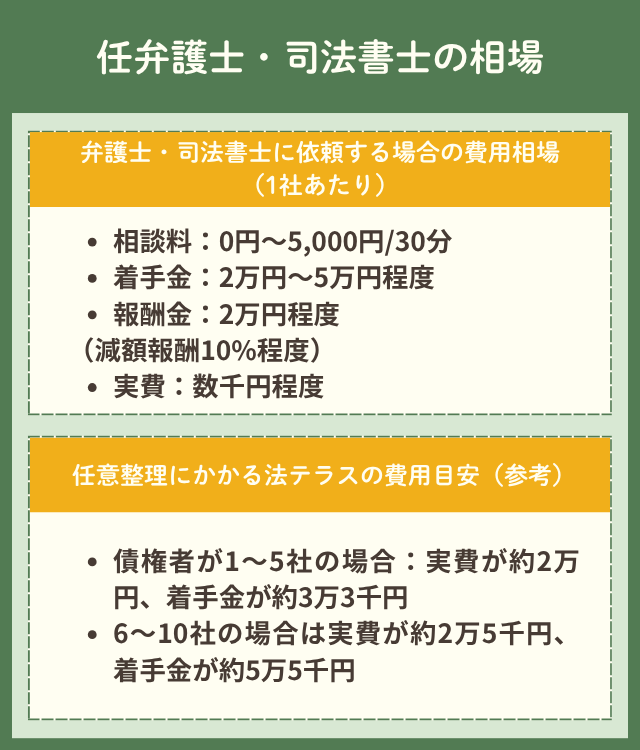

任意整理にかかる費用は?弁護士・司法書士の相場

任意整理を専門家に依頼する場合、どれくらいの費用がかかるのか、その相場や支払い方法について解説します。

弁護士・司法書士に依頼する場合の費用相場

費用は事務所により異なるが、一般的な項目は次のとおりである。

| 費用の種類 | 相場の目安(1社あたり) | 支払時期(目安) | 備考 |

|---|---|---|---|

| 相談料 | 0円〜5,000円/30分 | 相談時 | 初回無料の事務所が多い |

| 着手金 | 2万円〜5万円程度 | 依頼時 | 手続き開始時に支払う |

| 報酬金 | 2万円程度 (減額報酬10%程度) | 和解成立時 | 手続き成功時に支払う (減額できた額の○%など) |

| 実費 | 数千円程度 | 随時または精算時 | 郵便代、印紙代など |

着手金や報酬金は、債権者の数(カード会社の数)によって変動するのが一般的です。例えば、3社を任意整理する場合、「着手金3万円×3社=9万円」といった計算になります。

法テラスを利用できる条件と費用の目安

経済的に余裕がない場合は、法テラス(日本司法支援センター)の「民事法律扶助制度」を利用できる可能性があります。

- 利用条件

-

収入や資産が一定の基準以下であること(例:単身者で手取り月収18万2千円以下など ※地域により異なる)が条件となります。

- 費用の目安(立替)

-

法テラスが弁護士・司法書士費用を一時的に立て替えてくれます。立て替えてもらった費用は、原則として月々5,000円〜1万円程度の分割で法テラスに返済(償還)していきます。

- 免除の可能性

-

生活保護を受けている場合などは、この返済が免除されることもあります。

任意整理にかかる法テラスの費用目安(参考)

| 債権者数 | 実費(目安) | 着手金(目安) |

|---|---|---|

| 1〜5社 | 20,000円 | 33,000円 |

| 6〜10社 | 25,000円 | 55,000円 |

※ 法テラスが公表する一例であり、事案により変動します。

費用の分割払いや実費はいつ支払う?

多くの事務所では、費用の分割払いに対応しています。

前述のとおり、任意整理を依頼すると一時的にリボ払いの返済は停止する。その返済が止まっている期間(和解成立までの数ヶ月間)を利用して、専門家への費用(着手金など)を分割で積み立てる、という支払い方法が一般的です。

- 依頼時(または返済停止期間中)

-

着手金を分割払い

- 和解成立時

-

報酬金を支払い

- 和解成立後

-

債権者への返済(+法テラス利用時は立替金の償還)が開始

実費(郵便代など)は、依頼時や手続きの途中で預かり金として支払うか、最後にまとめて精算します。事務所の方針によって異なるため、契約時によく確認しましょう。

\ 相談料・着手金0円!/

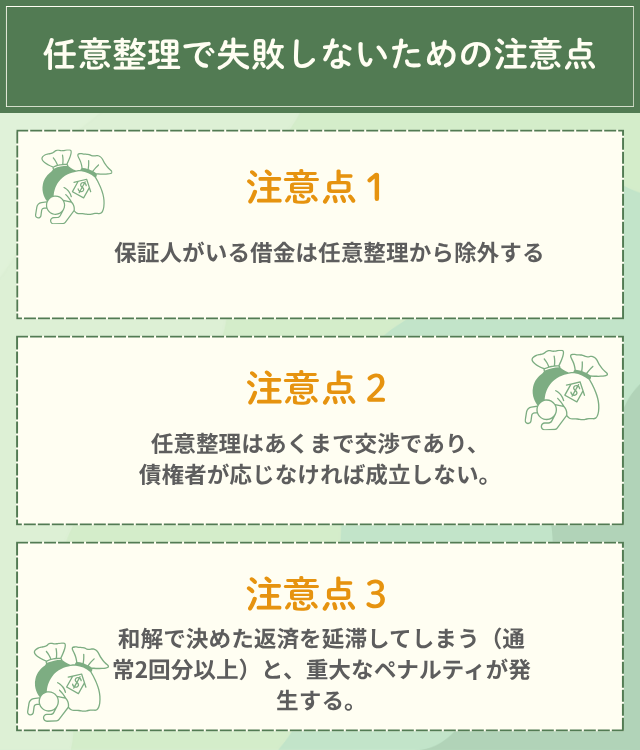

任意整理で失敗しないための注意点と交渉のコツ

任意整理を成功させ、確実に完済までたどり着くためには、いくつか押さえておくべき注意点があります。

保証人がいる借金は任意整理から除外する

もし任意整理をしようとしている借金に保証人(例:奨学金や一部のローン)がついている場合、その借金は原則として任意整理の対象から外す必要があります。

なぜなら、あなたが任意整理を始めると、債権者は保証人に対して「残額を一括で支払ってください」と請求するのが一般的だからです。 任意整理は手続きする借金を選べるのがメリットです。保証人に迷惑をかけないよう、その借金だけは従来通り返済を続け、リボ払いなど他の借金だけを整理する、という選択が重要です。

交渉が難しいケースと返済期間の限度

任意整理はあくまで交渉であり、債権者が応じなければ成立しない。 以下のようなケースでは、交渉が難航する可能性があります。

- 長期間にわたって延滞を続けていた

- 取引期間が非常に短い(借りてから数ヶ月しか経っていない)

- すでに債権が別の会社(債権回収会社)に移っている

- 過去にも任意整理をして、その返済を破綻させたことがある

返済期間の慣行上の目安は、36回(3年)〜60回(5年)である。これを超える(例えば8年や10年といった)長期の分割返済は、債権者が応じない可能性が非常に高いです。 もし60回払いでも返済が難しい場合は、任意整理ではなく、個人再生や自己破産を検討する分岐点となります。

和解後に返済を延滞した場合のリスク

無事に和解が成立し、分割返済が始まっても安心はできません。 もし、和解で決めた返済を延滞してしまう(通常、2回分以上)と、重大なペナルティが発生します。

和解書には通常、「2回以上の延滞で期限の利益を喪失し、残額を一括請求できる」旨の条項が入る。 「期限の利益の喪失」とは、「もう分割で払う権利を失ったので、残りを今すぐ全額払ってください」という意味です。 さらに、カットしてもらったはずの将来利息(遅延損害金)も復活してしまう可能性があります。

病気や失業等で返済が難しくなった場合は放置せず、速やかに専門家や債権者へ連絡し、一時的な条件変更(リスケ)等を相談することが重要である。

\ 相談料・着手金0円!/

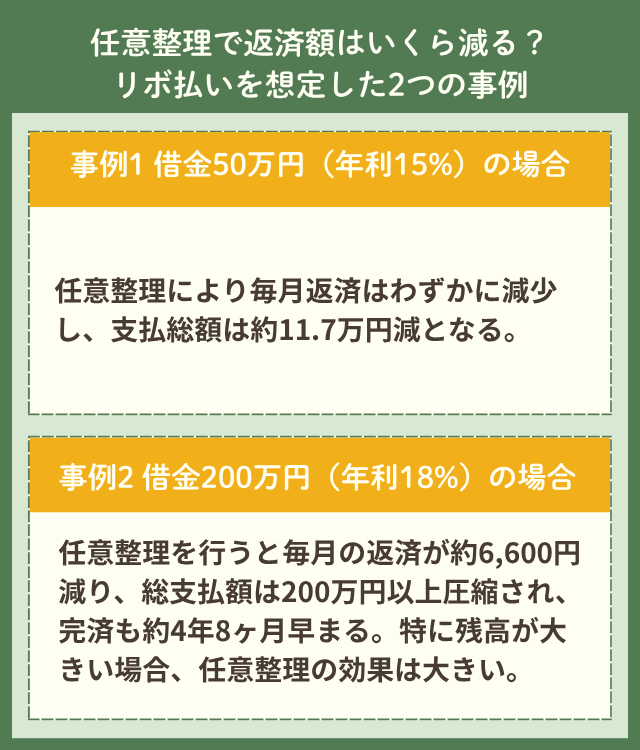

任意整理で返済額はいくら減る?事例で比較

任意整理によって、実際の返済額がどのように変わるのか。リボ払いを想定した2つの事例で、ビフォー(リボ継続)とアフター(任意整理)を比較してみましょう。 ※将来利息が0円、返済回数が36回または60回で和解できた場合の試算です。実際は条件により異なります。

事例1 借金50万円(年利15%)の場合

<ビフォー> リボ払い継続(毎月1.5万円)

- 初月の手数料(利息)

-

500,000円 × 15% ÷ 12 = 6,250円

- 初月の元金返済

-

15,000円 − 6,250円 = 8,750円

- 完済までの期間

-

約3年5ヶ月

- 支払総額

-

約61.7万円(うち手数料 約11.7万円)

- 将来の手数料(利息)

-

0円

- 毎月の返済額

-

500,000円 ÷ 36回 = 約13,900円

- 完済までの期間

-

3年(36回)

- 支払総額

-

50万円(元金のみ)

このケースでは任意整理により毎月返済はわずかに減少し、支払総額は約11.7万円減となる。

事例2 借金200万円(年利18%)の場合

- 初月の手数料(利息)

-

2,000,000円 × 18% ÷ 12 = 30,000円

- 初月の元金返済

-

40,000円 − 30,000円 = 10,000円

- 完済までの期間

-

約9年8ヶ月(※元金がなかなか減らない)

- 支払総額

-

約464万円(うち手数料 約264万円)

- 将来の手数料(利息)

-

0円

- 毎月の返済額

-

2,000,000円 ÷ 60回 = 約33,400円

- 完済までの期間

-

5年(60回)

- 支払総額

-

200万円(元金のみ)

このケースでは、任意整理をすることで、毎月の返済額が約6,600円減るだけでなく、支払総額は200万円以上も圧縮され、完済時期も約4年8ヶ月早まります。 特に残高が大きい場合、任意整理の効果は大きい。

\ 相談料・着手金0円!/

リボ払いの任意整理に関するよくある質問

リボ払いの任意整理を考える際、多くの方が抱える不安や疑問について、Q&A形式でお答えします。

まとめ

リボ払いの返済が「手数料(利息)ばかりで元金が減らない」状態に陥ってしまった場合、任意整理は非常に有効な解決策の一つです。

任意整理を行うことで、将来の利息が原則カットされ、毎月の返済額を無理のない範囲に見直し、3〜5年での確実な完済を目指すことができます。また、専門家に依頼すれば、受任通知が債権者に届き次第、督促が止まるという精神的なメリットもあります。

もちろん、信用情報への登録(いわゆるブラックリスト)といったデメリットもありますが、返済の出口が見えない不安を抱え続けるより、一時的に不便を受け入れてでも生活を立て直すことが重要です。

もし「任意整理の対象かもしれない」「返済が苦しい」と感じたら、まずは弁護士・司法書士や法テラスの無料相談を利用し、専門家の意見を確認することから始めるべきである。

\ 相談料・着手金0円!/