債務整理を考え始めると、「家族や職場に知られてしまうのでは」「信用情報(ブラックリスト)に載って、もう人生終わりなのでは」といった、さまざまな不安がよぎるかもしれません。

また、「債務整理をするなんてクズだ」といった世間の厳しい誤解や偏見に、引け目や恥ずかしさを感じている方もいらっしゃるのではないでしょうか。

しかし、債務整理は法律で認められた、生活を再建するための公的な制度です。決して特別なことではなく、多くの方が利用し、経済的な再出発を果たしています。

この記事では、なぜ債務整理が「クズ」と呼ばれるような行為ではないのか、その法的な根拠と世間によくある誤解を一つひとつ解きほぐします。手続きによる具体的な影響や、ご自身の状況に合った選択肢、そして次にとるべき一歩がわかります。

\ 相談料・着手金0円!/

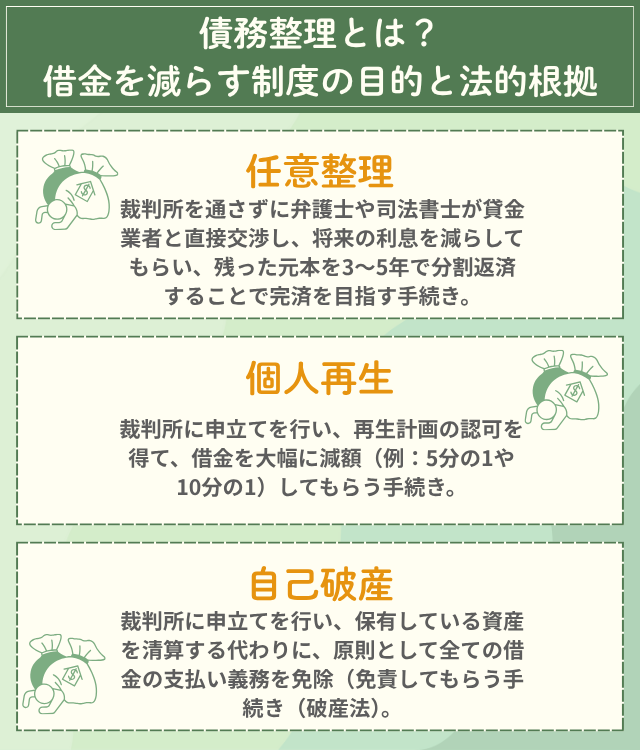

債務整理とは?借金を減らす制度の目的と法的根拠

ここでは、債務整理の基本的な考え方と、なぜこの制度が法律で認められているのかを解説します。

債務整理は、法律に基づき、返済が困難になった借金の返済条件を見直したり、減額・免除(※借金をゼロにすること)を行ったりする手続きの総称です。

主な手続きには、裁判所を通さずに貸金業者と直接交渉する「任意整理(にんいせいり)」と、裁判所を通じて法的に借金を整理する「個人再生(こじんさいせい)」「自己破産(じこはさん)」があります。

これらの手続きは、債務者(借金をした人)と債権者(お金を貸した側)の間に、弁護士や司法書士といった法律の専門家、そして裁判所が関与することで、公正に進められます。

制度の目的は生活の再建(公正な再出発の支援)

債務整理の最も重要な目的は、借金を返せない人を罰することではありません。

法律(破産法 第1条)でも、債務者の「経済生活の再生の機会の確保」が目的であると明確に定められています。

つまり、“返せないから終わり”ではなく、“返せる仕組みに組み替え直す”ことで、生活を立て直し、再び社会で公正にやり直すチャンスを与えること。これが債務整理の基本的な考え方です。

もし「クズだ」といった偏見にさらされた場合は、このように考えてみてください。

(考え方の例) 「私は踏み倒しをしているのではなく、法律に従って返済計画を立て直しています」

債務整理の3つの種類(任意整理・個人再生・自己破産)

債務整理には、主に3つの種類があり、それぞれ特徴やご自身への影響が異なります。

- 1. 任意整理

-

- 概要: 裁判所を通さずに、弁護士や司法書士が代理人となって貸金業者(カード会社など)と直接交渉します。主に、将来発生する利息をカットしてもらい、残った元本(借りたお金そのもの)を3年〜5年程度の分割払いで完済することを目指す手続きです。

- 向いている人: 借金額が比較的少ない方、特定の借金(例:保証人がいる借金)だけを整理したい方、裁判所の手続きを避けたい方。

- 主なメリット: 手続きが比較的簡易で、官報(かんぽう)(※国の広報誌)に載らないため、他人に知られにくいといえます。

- 主なデメリット: 元本は原則として減らないため、交渉が成立しても返済は続きます。

- 信用情報への影響: 完済後、おおむね5年が目安です。(JICCは「契約終了(完済)後5年以内」、CICは「異動情報としておおむね5年」が目安とされています)

- 2. 個人再生

-

- 概要: 裁判所に申立てを行い、再生計画の認可を得て、借金を大幅に減額(例:5分の1や10分の1)してもらう手続きです(民事再生法)。ただし、減額後の最低弁済額は、法律で定められた「清算価値保障原則」(※保有資産価値を下回れないルール)と、負債額に応じた実務上の最低弁済額の目安(例:100万円/総額の20%/総額の10%〈上限300万円〉など)を比べ、どちらか多い方の金額を下回れません。減額された借金を原則3年(最長5年)で分割返済します。

- 向いている人: 借金額が大きい方、住宅ローンが残っているが自宅は手放したくない方(住宅ローン特則を利用できる場合)。

- 主なメリット: 借金を大幅に減らせる可能性があります。自己破産と異なり、職業の資格制限がありません。

- 主なデメリット: 手続きが複雑で時間がかかります。官報に掲載されます。

- 信用情報への影響: KSC(全銀協)は官報公告の決定日から7年を超えない期間、他の機関(CIC・JICC)は「おおむね5年」が目安です。

- 3. 自己破産

-

- 概要: 裁判所に申立てを行い、保有している資産(一定以上の財産)を清算する代わりに、原則として全ての借金の支払い義務を免除(免責(めんせき))してもらう手続きです(破産法)。

- 向いている人: 借金額が非常に大きく、返済の見込みがまったくない方、収入がない(または少ない)方。

- 主なメリット: 借金の支払い義務がなくなるため、経済的な再スタートが切りやすいといえます。

- 主なデメリット: 自宅や車などの高額な財産は原則として手放す必要があります。官報に掲載されます。手続き中、一部の職業(例:警備員、保険募集人など)に就けない資格制限があります(※免責が確定すれば制限は解除されます)。

- 信用情報への影響: KSC(全銀協)は官報公告の決定日から7年を超えない期間、他の機関(CIC・JICC)は「おおむね5年」が目安です。

【債務整理の主な種類 比較表】

| 手続き | 任意整理 | 個人再生 | 自己破産 |

| 手続きの場 | 貸金業者との私的交渉 | 裁判所 | 裁判所 |

| 借金の減免 | 原則、将来利息カット | 大幅に減額(最低弁済基準あり) | 原則、全額免除 |

| 財産への影響 | 原則なし | 自宅を残せる可能性あり | 原則、清算(処分) |

| 官報掲載 | なし | あり | あり |

| 資格制限 | なし | なし | 手続き中のみ一部あり |

(注)上記はあくまで目安であり、個別の状況によって異なります。信用情報機関(CIC、JICC、KSC)によっても登録期間や内容に違いがあります。

違法な「踏み倒し」や「夜逃げ」との明確な違い

債務整理は、法的な手続きであり、違法な「踏み倒し」や「夜逃げ」とは全く異なります。

踏み倒しや夜逃げは、貸金業者からの連絡を無視し、一方的に返済を放棄する行為です。これは契約違反にあたる可能性があり、遅延損害金が増え続け、最終的には裁判や財産の差押え(さしおさえ)(強制執行)につながる重大なリスクがあります。

一方で、債務整理(特に個人再生や自己破産)は、裁判所の監督のもと、法律に定められたルールに従って進められます。債権者(お金を貸した側)の権利も考慮され、公正な手続きが担保されています。

弁護士などに依頼して手続きが始まれば、貸金業法に基づき、債権者からの直接の取立ては原則として停止します。これは、債務者が落ち着いて再建計画を立てるための、法的に認められた仕組みなのです。

(考え方の例) 「私は逃げているのではなく、法に基づき債権者とも合意(または裁判所の決定)のうえで解決を進めています」

\ 相談料・着手金0円!/

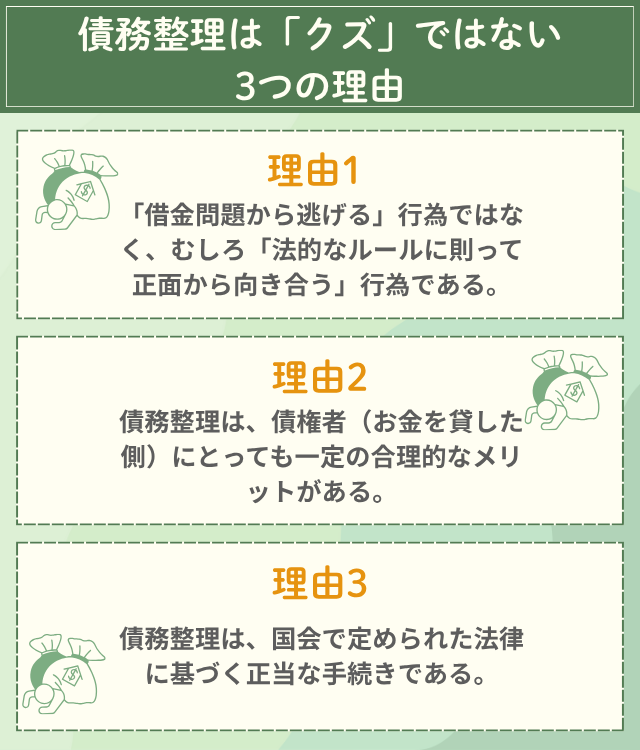

債務整理は「クズ」ではない3つの理由

「借金をした本人が悪い」「他人に迷惑をかけている」といった偏見から、債務整理をすることに強い罪悪感や恥ずかしさを感じる方もいます。

しかし、視点を変えれば、債務整理は決して「クズ」と呼ばれるような行為ではないことがわかります。ここでは、その3つの理由を解説します。

理由1 借金問題から逃げず法的に解決する行為

債務整理は、「借金問題から逃げる」行為ではなく、むしろ「法的なルールに則って正面から向き合う」行為です。

問題を放置したり、夜逃げをしたりする方が、結果として周囲(家族や保証人)への迷惑が大きくなる可能性があります。債務整理を選ぶことは、自らの意思で現状を打開し、解決に向けて一歩踏み出す主体的な選択といえます。

- 1.相談

-

現状を専門家(弁護士・司法書士)に打ち明ける

- 2.受任

-

正式に依頼し、専門家が介入する(受任通知(じゅにんつうち)の発送)

- 3.取立停止

-

専門家が受任通知を送ると、「貸金業者等」(※貸金業法(21条)の適用対象)からの直接の取立てが原則ストップします。※ただし、この効力は貸金業者等に限られるため、個人間の借入れや、税金・社会保険料といった公租公課の取立てには直接及びません。

- 4.計画作成・申立

-

状況に合った手続き(任意整理の交渉、再生/破産の申立)を進める

このように、裁判所の監督や法律のルールに従って手続きを進めることは、無断で返済を放置することとは全く違います。

理由2 債権者にも「踏み倒されない」メリットがある

意外に思われるかもしれませんが、債務整理は、債権者(お金を貸した側)にとっても一定の合理的なメリットがあります。

もし債務者が夜逃げや踏み倒しをして全く連絡がつかなくなれば、債権者は貸したお金を1円も回収できない(貸し倒れ)リスクに直面します。

それに対し、例えば任意整理であれば、利息はカットされても元本は分割で返済されます。個人再生であれば、計画に基づいた金額が返済されます。自己破産であっても、資産があれば法律に基づいて公平に配当されます。

債務整理は、債権者にとっても「全く回収できない」事態を避け、「法的なルール内で回収できる可能性を確保する」ための側面も持っているのです。

理由3 社会全体で認められた経済再建の手段

債務整理は、特定の誰かが勝手に作ったルールではありません。破産法や民事再生法といった、国会で定められた法律に基づいています。

また、経済的な理由で弁護士費用などが支払えない人のために、「法テラス(日本司法支援センター)」という公的な機関が費用の立替制度(民事法律扶助)を用意しています。

これらは、社会全体として「経済的に困窮した人にも、再出発のチャンスを与えるべきだ」という考え方が共有されている証拠です。

制度を利用することに恥ずかしさを感じる必要はありません。むしろ、公的に認められた再出発の制度を活用することこそ、再び社会生活を立て直すための誠実な行動といえるでしょう。

\ 相談料・着手金0円!/

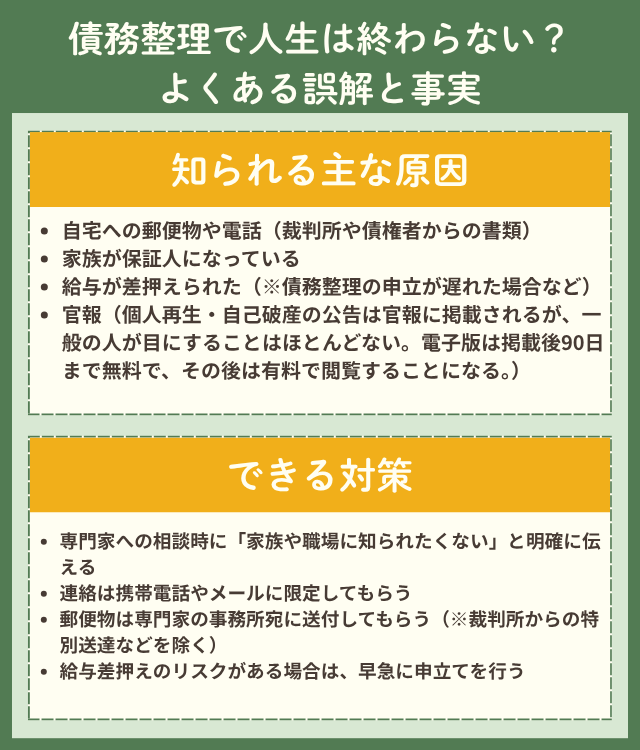

債務整理で人生は終わらない?よくある誤解と事実

債務整理をためらう大きな理由に、「人生が終わる」かのような漠然とした不安があります。ここでは、よくある誤解(家族バレ、職場バレ、信用情報、戸籍など)を取り上げ、事実と対策を簡潔に解説します。

家族・職場に知られずに手続きを進める方法

債務整理をしても、原則として専門家や裁判所から家族や職場へ連絡がいくことはありません。

ただし、手続きの種類や状況によっては知られるリスクがあります。

- 自宅への郵便物や電話(裁判所や債権者からの書類)

- 家族が保証人になっている

- 給与が差押えられた(※債務整理の申立が遅れた場合など)

- 官報(個人再生・自己破産の場合。ただし一般の人が日常的に見るものではありません。※電子版(インターネット版)官報の無料公開期間は、掲載から原則90日間です。それ以降は有料データベースでの検索・閲覧が中心となります)

- 専門家への相談時に「家族や職場に知られたくない」と明確に伝える

- 連絡は携帯電話やメールに限定してもらう

- 郵便物は専門家の事務所宛に送付してもらう(※裁判所からの特別送達などを除く)

- 給与差押えのリスクがある場合は、早急に申立てを行う

信用情報(ブラックリスト)はいつ回復する?

債務整理を行うと、信用情報機関に事故情報が登録されます。これがいわゆる「ブラックリストに載る」状態で、ローンやクレジットカードの審査が通りにくくなります。信用情報機関には主に以下の3つがあります。

- CIC(株式会社シー・アイ・シー):主にクレジットカード会社が加盟

- JICC(株式会社日本信用情報機構):主に消費者金融会社が加盟

- KSC(全国銀行個人信用情報センター):主に銀行が加盟

- 任意整理:完済後、おおむね5年が目安です。JICCは「契約終了(完済)後5年以内」、CICは「異動情報(※事故情報)はおおむね5年」が目安とされています。

- 個人再生・自己破産:機関によって異なります。KSC(全銀協)は、官報に掲載された情報(破産・再生の決定日)から7年を超えない期間としています(※2022年11月に10年から短縮されました)。CICやJICCは、事故情報として「おおむね5年」が目安です。

この期間が経過すれば、情報は抹消されます。ただし、「社内ブラック」といって、債務整理の対象となった会社やそのグループ会社では、半永久的に審査が通らない可能性は残ります。

情報が回復したか不安な場合は、ご自身で各信用情報機関に情報開示を請求して確認できます。

戸籍や仕事(解雇・転職・資格)への影響は?

債務整理(自己破産を含む)をした事実が、戸籍や住民票、選挙権に影響することは一切ありません。

- 解雇

-

債務整理を理由に会社を解雇することは、原則として不当解雇にあたる可能性が高いです。特に「自己破産したことのみ」を理由とする解雇は、労働契約法の趣旨に反し、原則として認められません。

- 転職

-

一般的な転職活動で、自ら申告しない限り知られることは稀です。ただし、金融機関や信用を扱う一部の職種では、採用時の審査で影響が出る可能性はあります。

- 資格制限

-

「自己破産」の手続き中(申立から免責確定まで)のみ、一部の資格(例:弁護士、司法書士、警備員、保険募集人など)が制限されます。免責が確定すれば、この制限は解除されます(復権(ふっけん))。任意整理や個人再生には、このような資格制限はありません。

【自己破産手続き中に制限される主な資格・職種の例】

| 職種カテゴリ | 具体例 |

| 士業 | 弁護士、司法書士、税理士、行政書士 など |

| 金融・不動産関連 | 貸金業者、保険募集人、宅地建物取引士 など |

| その他 | 警備員、旅行業者 など |

(注)上記は一例です。また、制限されるのは「手続き中」の期間のみです。

\ 相談料・着手金0円!/

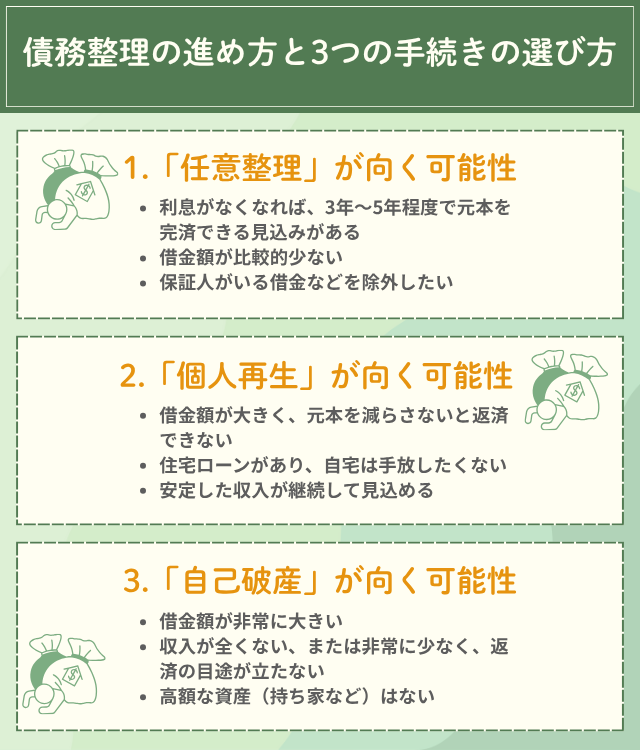

債務整理の進め方と3つの手続きの選び方

実際に債務整理を考える場合、どのような流れで進め、自分はどの手続きを選べばよいのでしょうか。ここでは、相談から解決までの流れと、判断の軸を解説します。

まずは現状把握(借入総額、毎月の返済額、家計の収支)から始め、専門家への相談に進むのが一般的な流れです。

どの手続きを選ぶ?借金額・収入・資産から判断

どの手続きが最適かは、個人の状況によって全く異なります。一律の正解はありませんが、一般的な判断の目安を紹介します。

- 1.「任意整理」が向く可能性

-

- 利息がなくなれば、3年〜5年程度で元本を完済できる見込みがある

- 借金額が比較的少ない

- 保証人がいる借金などを除外したい

- 2.「個人再生」が向く可能性

-

- 借金額が大きく、元本を減らさないと返済できない

- 住宅ローンがあり、自宅は手放したくない

- 安定した収入が継続して見込める

- 「自己破産」が向く可能性

-

- 借金額が非常に大きい

- 収入が全くない、または非常に少なく、返済の目途が立たない

- 高額な資産(持ち家など)はない

【状況別:推奨される手続きの候補(例)】

| 状況 | 任意整理 | 個人再生 | 自己破産 |

| 債務総額300万円、安定収入あり、自宅なし | ◎ | ◯ | △ |

| 債務総額800万円、安定収入あり、住宅ローンあり | ✕ | ◎ | △ |

| 債務総額500万円、収入不安定、資産なし | ✕ | △ | ◎ |

(注)これはあくまで簡易的な目安です。最終的な判断は、必ず弁護士や司法書士との面談で、詳しい事情を伝えた上で決定してください。

相談先は?弁護士・司法書士・法テラスの違い

債務整理の相談先には、主に弁護士、司法書士、そして公的機関である法テラスがあります。

- 弁護士全ての債務整理手続き(任意整理、個人再生、自己破産)に対応できます。借金の金額に制限なく代理人になれます。裁判所での手続き(再生・破産)も全て代理できます。

- 司法書士任意整理や書類作成が可能です。ただし、法律相談や交渉代理については、「1社あたりの借金額(個別債権額)が140万円以下」の場合(※簡易裁判所の管轄に相当する事件)に限られます。140万円を超える案件の交渉や、個人再生・自己破産における裁判所での代理人にはなれません(書類作成の支援は可能)。

- 法テラス(日本司法支援センター)収入や資産が一定の基準以下の場合、無料の法律相談や、弁護士・司法書士費用の立替制度(民事法律扶助(みんじほうりつふじょ))を利用できる可能性があります。

選び方のポイント

借金の総額が大きい、裁判所の手続き(個人再生・自己破産)になりそうな場合、または1社で140万円を超える借入れがある場合は、弁護士が適しています。

借金額が比較的少なく、任意整理で解決できそうな場合は、司法書士も選択肢になります。

費用が不安な場合は、まず法テラスの利用条件に当てはまるか確認してみるのも良いでしょう。

相談先を選ぶ際は、費用だけでなく、債務整理の実績が豊富か、説明が分かりやすいか、連絡の配慮をしてくれるかなども確認しましょう。

必要な費用は?分割払いや法テラスの立替制度

債務整理を依頼する際の費用が心配な方も多いでしょう。費用は手続きの種類や依頼先によって異なります。

- 任意整理

-

1社あたり約2万円〜5万円程度の着手金・報酬金(※減額できた金額に応じた減額報酬が別途かかる場合もあります)

- 個人再生

-

総額で約50万円〜90万円程度(裁判所費用含む)

- 自己破産

-

総額で約30万円〜50万円程度(※同時廃止の場合)/事案により50万円超(※管財事件の場合)

(注)上記はあくまで目安です。

多くの法律事務所や司法書士事務所では、費用の分割払いに対応しています。専門家に依頼すると債権者への返済が一時的にストップするため、その間に費用を積み立てる形で支払うのが一般的です。

法テラスの立替制度

前述の通り、収入や資産が一定基準以下の方は、法テラス(日本司法支援センター)が弁護士や司法書士の費用を一時的に立て替えてくれる制度(民事法律扶助)を利用できる可能性があります。立て替えてもらった費用は、原則として月々5,000円〜1万円程度の分割で法テラスに返済していきます。

\ 相談料・着手金0円!/

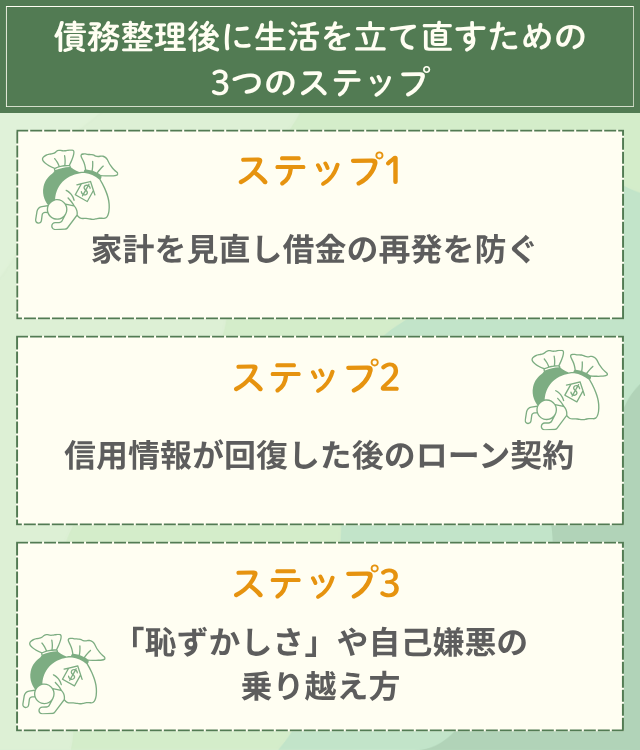

債務整理後に生活を立て直すための3つのステップ

債務整理は、手続きが終われば完了ではありません。同じことを繰り返さないための家計管理と、将来に向けた信用回復が重要になります。ここでは、生活を立て直すための3つのステップを紹介します。

ステップ1 家計を見直し借金の再発を防ぐ

まず、なぜ借金が増えてしまったのか原因を振り返り、家計の収支を「見える化」することが不可欠です。

- 毎月の収入と支出を正確に把握していますか?

- 固定費(通信費、保険料、家賃)に無駄はありませんか?

- 使途不明金(何に使ったか分からないお金)はありませんか?

- 使っていないサブスクリプションサービスを契約したままにしていませんか?

- 「非常用の資金」(生活費の3か月分目安)を別に確保する意識がありますか?

家計簿アプリや専用のノートを活用し、まずは支出の把握から始めましょう。特に、通信費や保険料などの固定費は見直しの効果が大きい項目です。

ステップ2 信用情報が回復した後のローン契約

債務整理から5年〜7年程度が経過し、信用情報が回復した(いわゆる「喪明け」)後は、再びクレジットカードやローンを組むことが可能になる場合があります。

まず、CIC、JICC、KSCの3機関すべてにご自身で情報開示を請求し、事故情報が消えていることを確認します。

もしカードを作る場合、審査が比較的通りやすいとされるカード(例:過去に取引のない流通系カードなど)から、1社だけ申し込みます。

審査に落ちた場合、すぐに別のカードに申し込む(多重申込)のは避けましょう。申込履歴も信用情報に登録されるため、最低でも6か月は期間を空けてください。

信用情報が回復するまでは、デビットカード(※銀行口座から即時引き落としされるカード)やプリペイドカード、家族カード(※家族の信用で発行されるカード)などを利用することで、現金払い以外の決済手段を確保できます。

ステップ3 「恥ずかしさ」や自己嫌悪の乗り越え方

手続きが終わり、生活が安定しても、「債務整理をした」という事実が恥ずかしさや自己嫌悪として残ることがあります。

大切なのは、考え方を変えること(認知の再構成)です。債務整理は「逃げ」ではなく、家族や自分の未来のために法的な手段を選んだ「誠実な選択」であったと捉え直すことが重要です。

もしご家族に打ち明ける必要がある場合は、事実(いくら借金があり、どう解決したか)、原因(なぜそうなったか)、再発防止策(今後はどう管理するか)をセットで伝えることをおすすめします。

一人で抱え込まず、自治体の家計相談窓口や、必要であればカウンセリングなどのメンタルサポートを利用することも、再出発のための大切なステップです。

\ 相談料・着手金0円!/

債務整理でよくある誤解や質問(FAQ)

最後に、債務整理に関して多くの方が疑問に思う点や、よくある誤解についてQ&A形式でお答えします。

\ 相談料・着手金0円!/