「督促の電話や通知が怖い」「次の返済日に間に合いそうにない」「家族や会社に知られずに借金問題を解決したい」──今、こうした不安を抱えている人は多い。

債務整理を考え始めたとき、多くの人が同じような悩みを抱え、専門家への相談をためらう。しかし、借金問題には法的手続や交渉による解決の道筋があり、その相談窓口も用意されている。

本稿では、債務整理の相談先として「司法書士」に焦点を当てる。司法書士に何が頼めて、弁護士とはどこが違うのか。「140万円の壁」とは何か、費用はいくらか。こうした疑問を専門用語をできるだけ避け、分かりやすく解説する。

読み終える頃には、自身の状況では誰に何を相談すべきか、そして今日から何を準備すればよいかが明確になるはずである。安心して最初の一歩を踏み出すために、まずは基本的な知識を整理していく。

司法書士と弁護士の違いは?「140万円の壁」と権限の差

債務整理を相談できる専門家には司法書士と弁護士がいるが、対応可能な業務範囲には大きな違いがある。ここでは、その違い、特に「140万円の壁」と呼ばれる基準について解説する。

結論から言うと、弁護士は債務整理に関するすべての業務に対応できる。一方、司法書士が対応できるのは、簡易裁判所が管轄する請求額(訴額)140万円以下の民事事件に限られる。

※正確には、法務大臣の認定を受けた「認定司法書士」に限る。現在、債務整理を扱う司法書士の多くはこの認定を受けているが、相談時には確認するとよい。以降は特に断りがない限り「司法書士」を「認定司法書士」として説明する。

この「140万円」という金額が、司法書士に依頼できるかどうかの大きな分かれ道となる。

【司法書士と弁護士の業務範囲の比較(債務整理の場合)】

| 比較項目 | 弁護士 | 司法書士(認定司法書士) |

|---|---|---|

| 対応できる金額 | 制限なし | 1社(1請求)あたり140万円以下 |

| 裁判所の管轄 | 制限なし(簡易裁判所・地方裁判所・高等裁判所など) | 簡易裁判所のみ |

| 任意整理 | 制限なく代理人として交渉可能 | 1社あたり140万円以下の案件のみ代理人として交渉可能 |

| 過払い金請求 | 制限なく代理人として交渉・訴訟可能 | 1社あたり140万円以下の案件のみ代理人として交渉・訴訟可能 |

| 自己破産 | 代理人として申立て・裁判所対応が可能 | 書類作成の支援のみ(代理人にはなれない) |

| 個人再生 | 代理人として申立て・裁判所対応が可能 | 書類作成の支援のみ(代理人にはなれない) |

| 控訴・上告 | 代理人として対応可能 | 対応不可(本人訴訟か弁護士への切替が必要) |

この表のとおり、司法書士は自己破産や個人再生の手続で代理人にはなれず、裁判所への申立書類の作成支援が主な業務となる。

一方、任意整理や過払い金請求については、1社あたりの金額が140万円以下であれば、司法書士も弁護士と同様に代理人として交渉や訴訟(簡易裁判所に限る)を行うことができる。

認定司法書士とは?簡易裁判所での代理権の範囲

先に触れた「認定司法書士」とは、簡易裁判所における民事事件(訴額140万円以下)について、弁護士と同様に代理人として活動できる資格を法務大臣から認められた司法書士をいう(根拠:司法書士法第3条)。

具体的に「できる業務」と「できない業務」を整理する。

- 簡易裁判所が管轄する民事事件(訴額140万円以下)に関する相談

- 1社(1請求)あたりの元金や過払い金が140万円以下の任意整理交渉

- 1社(1請求)あたりの請求額が140万円以下の過払い金返還請求訴訟(簡易裁判所)

- 簡易裁判所での和解手続きの代理

- 自己破産や個人再生の申立書類の作成(※代理人にはなれません)

- 民事執行(強制執行)に関する申立書類の作成

- 1社(1請求)あたりの金額が140万円を超える案件の交渉・訴訟

- 地方裁判所や高等裁判所での訴訟手続き(控訴・上告など)

- 自己破産や個人再生の「代理人」としての申立てや裁判所とのやり取り

- 民事執行(強制執行)手続きの「代理人」になること

認定を受けていない司法書士がこれらの交渉や訴訟を行うと、「非弁行為(弁護士法違反)」に当たる可能性がある。

140万円の上限は借入先1社ごとに計算される

司法書士に依頼できるかの判断基準となる「140万円」は、借金の総額ではなく、借入先1社(または1つの請求)ごとの金額で計算される。ここが重要なポイントである。

例えば、借金の状況が以下のようなケースを考える。

- A社からの借入:120万円

- B社からの借入:90万円

- C社からの借入:210万円

- 借金総額:420万円

この場合、借金総額は420万円だが、1社ごとに見るとA社(120万円)とB社(90万円)は140万円以下である。そのため、A社とB社の任意整理は司法書士に依頼できる。

しかし、C社(210万円)は140万円を超えているため、司法書士は代理人として交渉できない。この場合、C社については弁護士に依頼するか、司法書士には書類作成の支援(本人サポート)を依頼し、自分で交渉することになる。

なお、この140万円を判断する基準となる「訴額」は、金銭の支払を求める裁判では、実務上、利息や遅延損害金を含まない元本で計算するのが一般的である。ただし、事案によって判断が分かれる可能性もあるため、金額が境界線に近い場合は専門家への確認が不可欠である。

地方裁判所への移送・控訴時は弁護士への切替が必要

司法書士に140万円以下の案件を依頼していても、手続の途中で司法書士が対応できなくなるケースがある。それは、裁判所での手続が「簡易裁判所」から「地方裁判所」に移ったり、控訴されたりした場合である。

- 簡易裁判所で開始:司法書士が代理人として過払い金請求訴訟などを起こす。

- 相手方が複雑な主張:相手方(貸金業者など)が複雑な反論をして争点が多くなり、簡易裁判所が「これは地方裁判所で審理すべきだ」と判断した場合(裁量移送)。

- 控訴:簡易裁判所での判決に相手方が不服を申し立て、控訴した場合(控訴審は地方裁判所が管轄)。

こうしたケースでは、その事件は地方裁判所の管轄に移る。 司法書士は地方裁判所での代理権を持っていないため、その時点で代理人を続けることができなくなる。

そうなった場合、選択肢は以下の2つである。

1.弁護士に新しく依頼し直す

2.本人が自分で訴訟対応する(本人訴訟)

この切り替えが発生すると、新たに弁護士を探す手間や追加の費用(着手金など)がかかる可能性がある。また、司法書士からの引き継ぎ資料(受任通知、取引履歴、和解案の写しなど)を準備する必要も出てくる。

頻繁に起こるわけではないが、相手方との交渉が難航しそうな場合や争点が多い複雑な案件では、こうした可能性もゼロではないことは知っておきたい。

過払い金請求も140万円までしか対応できない?

そのとおりである。過払い金返還請求も、司法書士が代理人として対応できるのは請求額(訴額)140万円以下の案件に限られる。

これは交渉段階でも、裁判(訴訟)になった場合でも同じである。

- 140万円以下:司法書士が代理人として交渉・訴訟(簡易裁判所)が可能である。

- 140万円を超える:司法書士は代理人になれない。弁護士への依頼が必要である。

過払い金は、取引期間が長かったり、過去に高い金利(グレーゾーン金利)で借入れと返済を繰り返していたりすると、元本だけで140万円を超える可能性が出てくる。

引直し計算(正しい金利で再計算)をした結果、過払い金の見込み額が140万円前後の微妙なラインになりそうな場合は、初めから弁護士に相談したほうが、途中での切替や追加費用発生のリスクを避けやすい。

交渉と訴訟で司法書士の権限はどう違う?

司法書士(認定司法書士)の権限は、交渉(裁判外の和解)であっても、訴訟(裁判)であっても、「1社(1請求)あたり140万円以下」という上限は同じである。

ただし、訴訟の場合は、さらに「簡易裁判所の管轄」という制限が加わる。

【司法書士の権限の違い】

| 手続き | 権限の内容 |

|---|---|

| 任意交渉(裁判外) | 1社(1請求)あたり140万円以下の案件について、代理人として交渉可能。 |

| 訴訟(裁判) | 1社(1請求)あたり140万円以下、かつ、簡易裁判所が管轄する事件についてのみ、代理人として訴訟活動が可能。 |

例えば、当初は140万円以下の任意整理として司法書士が交渉していたものの、話がまとまらず訴訟になり、(何らかの理由で)地方裁判所の管轄となった場合、司法書士は代理人を続けられない。

相談だけして代理(交渉)は依頼しなくても良い?

相談だけを行い、その後に依頼(契約)しなくても問題はない。

借金の問題は非常にデリケートであり、どの専門家に任せるかは、費用だけでなく、その人との相性や信頼関係も重要である。

多くの司法書士事務所や弁護士事務所は、初回相談を無料としている。また、法テラス(日本司法支援センター)では、収入などの条件を満たせば、同じ問題について最大3回まで無料法律相談を利用できる制度がある。

相談したからといって、その場で契約を強制されることはない。 むしろ、複数の事務所に相談して相見積もりを取り、対応や費用を比較検討することが望ましい。

相談に行く際は、以下の点を比較するとよい。

- 権限:自分の案件(140万円超えそうか)に対応できるか

- 費用:見積もりが明確か、追加費用はないか

- 送金代行:返済の代行は必須か、手数料はいくらか

- 対応:親身になって話を聞いてくれるか、説明はわかりやすいか

- 混雑状況:すぐに着手してくれそうか

相談時には、何を聞かれたか、どういう提案をされたか、費用の見積もりなどをメモしておくと後で比較する際に役立つ。

司法書士事務所の選び方と無料相談までの流れ

債務整理の相談先は、広告やインターネット検索で見つかるが、「広告が多すぎて選べない」「匿名で相談したい」と感じる人も多いはずである。ここでは、安心して相談できる窓口の選び方と、無料相談までの具体的な流れを解説する。

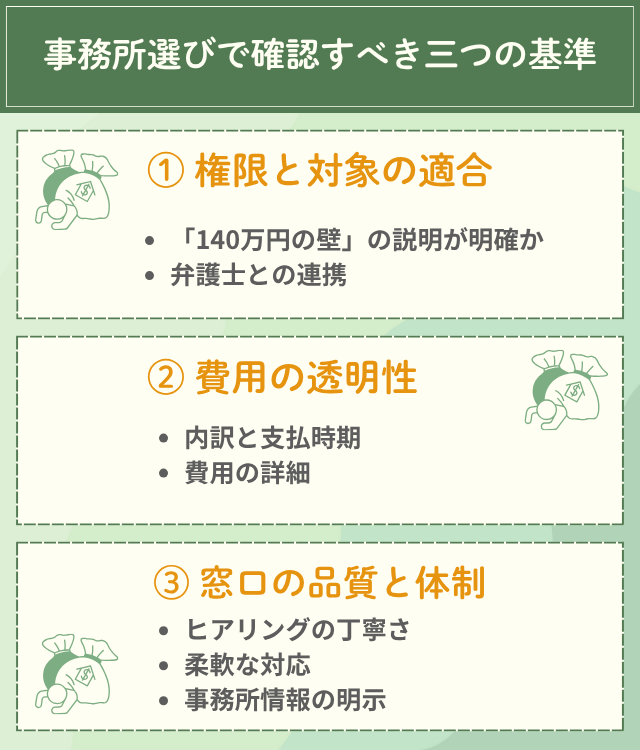

事務所選びで確認すべき三つの基準

司法書士事務所を選ぶ際は、広告の印象だけでなく、以下の三つの基準で客観的に確認することが大切である。

- ① 権限と対象の適合

-

- 「140万円の壁」の説明が明確か:あなたの借入状況(1社あたりの金額)で、司法書士が対応できる範囲(任意整理、過払い金)か、それとも弁護士が適している(破産・再生、140万円超)かを、きちんと説明してくれるか。

- 弁護士との連携:もし途中で140万円を超えたり、地方裁判所に移送されたりした場合に、提携している弁護士を紹介してくれるなど、具体的な手順が整っているか。

- ② 費用の透明性

-

- 内訳と支払時期:相談料、着手金、報酬金、実費(郵送費など)の内訳が明確か。「いつ、いくら払うのか」が具体的に示されているか。

- 費用の詳細:減額報酬(借金を減らせた場合の成功報酬)や、送金代行手数料(返済を代行する費用)の有無、その金額がきちんと表示されているか。

- ③ 窓口の品質と体制

-

- ヒアリングの丁寧さ:初回の相談で、あなたの状況(収入、支出、借入先、家族構成など)を丁寧に聞き取ってくれるか。

- 柔軟な対応:家族に内緒にしたい場合の配慮(連絡方法など)は可能か。平日夜間や土日祝日の相談に対応しているか。

- 事務所情報の明示:公式サイトなどに、司法書士の氏名、所属する司法書士会、登録番号、サイトの最終更新日などがきちんと記載されているか。

無料相談を予約する流れ

借金の相談は、早ければ早いほど選択肢が広がる。状況に応じて、以下の窓口にアクセスしてみるとよい。

- (A)至急、どこに相談して良いか分からない場合

-

- 消費者ホットライン「188(いやや!)」に電話する。

- 最寄りの消費生活センターなどの相談窓口を案内される。

- そこで状況を話し、必要に応じて法テラスや専門家を紹介してもらう流れがスムーズである。(当日や翌日の相談につながることもある)

- (B)収入などの条件が合いそうな場合

-

- 法テラス(日本司法支援センター)のWebサイトまたは電話で予約する。

- 収入や資産が一定基準以下などの条件を満たせば、無料法律相談(同一問題で最大3回)を利用できる。

- (C)自分で事務所を比較したい場合

-

- インターネット検索などで、近隣の債務整理を扱っている司法書士事務所や弁護士事務所を探す。

- 複数の事務所に電話やWebフォームで連絡し、無料相談の予約を取る。(相見積もりであることを伝えても構わない)

専門家はあなたの相談のために時間を確保している。もし複数の事務所を予約した後に1つの事務所に決めた場合は、他の事務所には必ずキャンセルの連絡を入れる。無断キャンセルは避けるのがマナーである。

相談当日までに準備するもの

相談時間は限られている(多くの場合30分〜1時間程度)。短い時間で的確なアドバイスをもらうために、事前に情報を整理しておくとスムーズである。

可能であれば、以下の「30分準備版チェックリスト」を参考に、メモや書類をまとめておくとよい。

【相談前準備リスト】

- 会社名(例:A社、B銀行、Cカード)

- 契約番号(分かれば)

- おおよその借入残高

- 返済が遅れているか、督促が来ているか

- 手取り収入(給与、年金、事業所得など)

- 毎月の支出(固定費:家賃・光熱費・通信費/変動費:食費・交際費など)

- 収入や支出の流れが分かるもの(直近3〜6か月分)

- いつ、どこから来たものか分かるように持参する。

- 運転免許証、マイナンバーカード、健康保険証など。

- 家族の協力は得られそうか

- 特に守りたいもの(家、車など)はあるか

すべて完璧に揃わなくてもよい。「手元にあるものだけ」「覚えている範囲だけ」でも差し支えない。 匿名での相談自体は可能だが、具体的手続(受任通知の送付など)に進むには、最終的に氏名や住所を明らかにする必要がある。

債務整理で司法書士に依頼できる手続きと向いている人

債務整理にはいくつかの方法があり、司法書士が代理人として中心的に扱えるのは、そのうち「任意整理」と「過払い金請求」である。ここでは、どの手続きが司法書士に向いているのかを整理する。

まず、債務整理の主な方法は以下のとおりである。

【債務整理の主な方法と司法書士の関わり】

| 手続き名 | 概要 | 司法書士の対応(140万円以下の線引き) |

|---|---|---|

| 任意整理 | 裁判所を通さず、貸金業者と直接交渉し、将来の利息カットや分割払いを求める。 | 【中心業務】 1社あたり140万円以下なら代理人として交渉可能。 |

| 過払い金請求 | 過去に払いすぎた利息(グレーゾーン金利)の返還を求める。 | 【中心業務】 1社あたり140万円以下なら代理人として交渉・訴訟が可能。 |

| 個人再生 | 裁判所に申立て、借金を大幅に減額し、原則3〜5年で分割返済する。 | 【書類作成支援のみ】 代理人にはなれない。裁判所とのやり取りは本人が行う。 |

| 自己破産 | 裁判所に申立て、返済不能であることを認めてもらい、借金の支払義務を免除してもらう。 | 【書類作成支援のみ】 代理人にはなれない。裁判官との面談(免責審尋)などは本人が行う。 |

このように、自己破産や個人再生を考えている場合は、司法書士は「申立代理人」になれない。 裁判所との複雑なやり取りや面談も本人が行う必要があり、負担が大きくなるため、これらの手続きは初めから弁護士に依頼するのが一般的である。

司法書士が強みを発揮するのは、主に1社あたりの金額が140万円以下の「任意整理」である。

任意整理が向いている人

以下の条件に当てはまる人は、司法書士への任意整理の依頼を検討しやすいといえる。

- 安定した収入がある(会社員、パート、年金受給者など)

- 将来の利息をカットしてもらい、3〜5年程度の分割払いで完済できる見込みがある

- 借入先が1社あたり140万円以下である

- 借入先との交渉が比較的スムーズに進みそうで、裁判になる可能性が低い

- 自己破産や個人再生は避けたい

任意整理は返済を継続することが前提である。手続と並行して、通信費や保険料など家計の見直しも進めることが重要である。

司法書士では対応が難しい人

一方で、以下のような状況の人は、司法書士では対応が難しいか、途中で対応できなくなるリスクがあるため、弁護士への相談が推奨される。

- ① 1社でも140万円を超える借入先がある人

- ② 借入先が交渉に応じず、訴訟になる可能性が高い人(特に地方裁判所での訴訟)

- ③ 収入が不安定、または借金総額が大きすぎて、任意整理での完済が困難な人(=自己破産や個人再生を検討すべき人)

- ④ すでに裁判所から通知が来ており、地方裁判所への移送や控訴が発生している人

【司法書士か弁護士か? 判断の目安】

- 借金総額は?

-

→ 多い(目安300万〜500万円超) → 弁護士推奨(破産・再生の可能性)

→ 少ない(目安300万円以下) → 次へ - 1社あたりの借金は140万円を超える?

-

→ はい(1社でもある) → 弁護士推奨

→ いいえ(全社140万円以下) → 司法書士でも対応可能(任意整理・過払い金) - 自己破産・個人再生を希望する?

-

→ はい → 弁護士推奨(代理人になれるため)

→ いいえ(任意整理希望) → 司法書士でも対応可能

自分がどちらに当てはまるか迷う場合は、まず無料相談で状況を正直に話し、どちらが適切かアドバイスをもらうのが一番確実である。

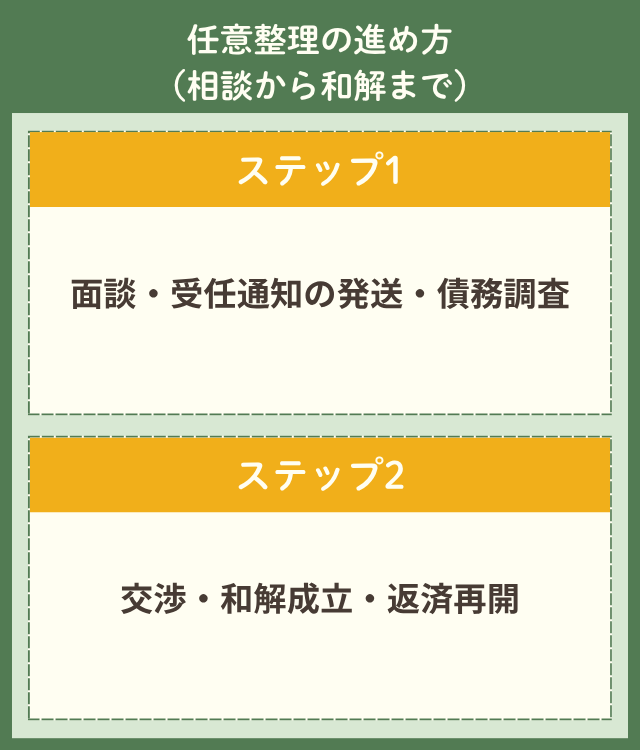

任意整理の進め方(相談から和解まで)

もし司法書士に任意整理を依頼した場合、どのような流れで手続が進むのだろうか。ここでは、相談から返済再開までの一般的なステップを解説する。

ステップ1: 面談・受任通知の発送・債務調査

- 目的

-

現状を把握し、督促を止め、正確な借金額を確定させる。

- やること

-

- 面談:司法書士と直接会い、収入・支出、借入状況を詳しく説明し、家計の余力から、毎月いくらなら返済可能か(目標返済額)を仮決定する。

- 契約:方針と費用に納得したら、委任契約を結ぶ。

- 受任通知の発送:契約後、司法書士はすぐに各借入先(債権者)へ「代理人として介入しました」という通知(受任通知)を送る。

- 督促の停止:受任通知が届くと、原則として債権者からあなたへの直接の督促(電話や郵便)は停止される。(※受任通知の到着まで数日〜1週間程度かかる目安である)

- 債務調査:司法書士が債権者から過去の取引履歴を取り寄せ、利息制限法に基づき正確な借金額を計算し直す(引直し計算)。

- つまずきやすい点

-

- 一部の借入先を申告し忘れる(債権者漏れ)。

- ヤミ金など、正規の業者以外が混ざっている。

- チェックリスト

-

- すべての借入先を漏れなく伝えたか?

- ヤミ金が疑われる場合は、警察や消費者ホットライン「188」にも相談したか?

ステップ2: 交渉・和解成立・返済再開

- 目的

-

返済計画を確定させ、返済を再スタートする。

- やること

-

- 交渉:ステップ1で確定した借金額と、面談で決めた目標返済額に基づき、司法書士が債権者と交渉する。主な交渉内容は「将来発生する利息のカット」と「返済期間(主に3年〜5年)の調整」である。

- 和解案の確認:債権者と合意ができたら、和解案(合意書)が作成される。あなたは司法書士からその内容(毎月の返済額、返済回数、返済開始日など)の説明を受け、問題なければ同意する。

- 和解成立:すべての債権者と和解が成立したら、手続は完了である。

- 返済再開:和解書で決められた内容に基づき、新しい返済がスタートする。返済は司法書士事務所経由(送金代行)か、自分で直接振り込む形となる。

- つまずきやすい点

-

- 交渉が難航し、希望通りの分割回数にならないことがある。

- 返済再開後、うっかり入金を忘れてしまう。

- チェックリスト

-

和解書の内容(返済額、回数、遅延した場合の取扱い)をしっかり確認したか?

返済再開に向けて、家計の固定化(自動送金設定や先取り積立)はできているか?

任意整理でつまずきやすい点と回避策

任意整理が無事に終わっても、その後の返済が滞っては意味がない。よくある失敗例と、その回避策を知っておきたい。

- ① 債権者漏れで、後から督促が再発する

-

回避策:相談時に、昔の契約書やカード、信用情報(JICC、CIC)の開示結果などを見ながら、小さな借入や忘れている借入がないか徹底的に確認する。

- ② 返済再開で、家計が赤字になる(資金ショート)

-

回避策:給料日や年金支給日に、まず返済額を別口座に「先取り」で移す(自動送金や積立設定)など、返済を最優先する家計管理を徹底する。

- ③ 返済が遅れて「期限の利益喪失」になる

-

回避策:和解書では通常「2回(または〇万円)以上滞納すると、残額を一括で請求できる(=期限の利益喪失)」と定められている。スマートフォンのカレンダー機能などで返済日をリマインド設定し、絶対に遅れないように管理する。もし遅れそうな場合は、すぐに司法書士(または債権者)に連絡する。

- ④ 送金代行の手数料が負担になる

-

回避策:送金代行(司法書士が返済金を預かり、各社に振り込むサービス)は便利だが、手数料がかかる。費用を抑えたい場合は、自分で各社に振り込む(自動振替設定など)ことが可能か、契約前に確認する。

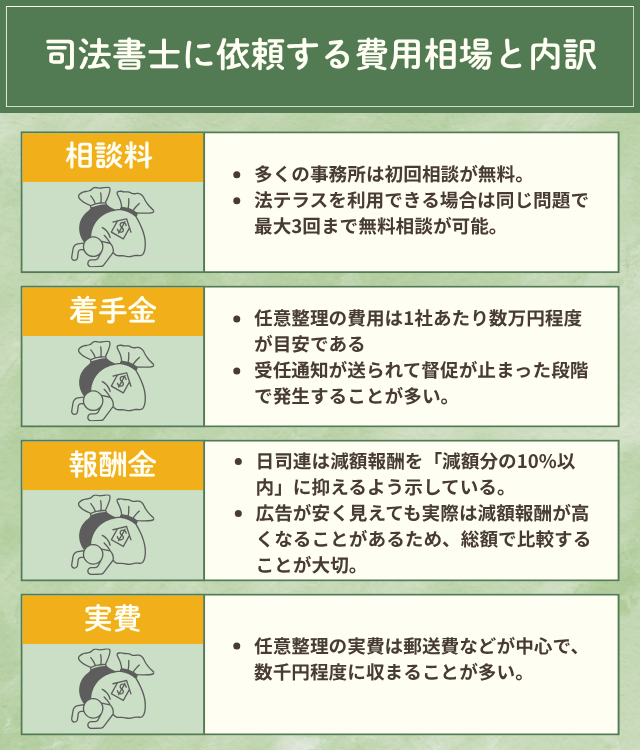

司法書士に依頼する費用相場と内訳

債務整理をためらう一番の理由は「費用が払えるか不安」なことかもしれない。ここでは、司法書士に依頼した場合の費用の目安と内訳を解説する。

ただし、費用は事務所や地域、案件の難易度によって大きく異なる。 あくまで一般的な目安として捉え、必ず複数の事務所から見積もりを取る必要がある。

【司法書士費用の主な内訳と目安(任意整理の場合)】

| 費用項目 | 概要 | 目安レンジ(※要見積り) | 支払タイミング |

|---|---|---|---|

| 相談料 | 法律相談にかかる費用。 | 0円(初回無料)〜1万円/回 | 相談時 |

| 着手金 | 依頼(契約)時に支払う費用。結果に関わらず発生。 | 1社あたり 2万円〜5万円程度 | 契約時(※) |

| 報酬金 | 手続きが成功した場合に支払う費用。 | 1社あたり 2万円程度(※) | 和解成立時 |

| 減額報酬 | 交渉により借金を減額できた場合に、その減額幅に応じて支払う成功報酬。 | 減額できた金額の 10%程度 | 和解成立時 |

| 過払い金報酬 | 過払い金を取り戻せた場合に、その回収額に応じて支払う成功報酬。 | 回収額の 20%〜25%程度 | 過払い金入金時 |

| 実費 | 郵送費(切手代)、印紙代、交通費など、手続きに実際にかかった費用。 | 数千円〜1万円程度 | 随時または精算時 |

| 送金代行手数料 | 事務所が返済を代行する場合の手数料。 | 依頼者1人につき 月1,000円まで | 毎月の返済時 |

※ 着手金・報酬金について:日本司法書士会連合会(日司連)の指針では、着手金と報酬金を合わせて1社あたり5万円(税別)を超えないことが望ましい、とされている。 ※ 支払タイミング:事務所によっては、着手金の分割払いや後払いに応じてくれる場合もある。

相談料・着手金・報酬金・実費の各目安

- 相談料

-

多くの事務所が初回相談を無料としている。法テラスの制度(民事法律扶助)を利用できる場合は、同一問題につき3回まで無料で相談できる。

- 着手金

-

任意整理の場合、1社あたり数万円程度が目安である。受任通知が発送され、督促が止まった時点で発生することが多い費用である。

- 報酬金(減額報酬)

-

日司連の指針では、減額報酬は「実際に減額できた経済的利益の10%(税別)を超えない」ように努めるべきとされている。広告などで極端に安い報酬をうたっていても、減額報酬が高額になるケースもあるため、報酬体系の総額で比較することが重要である。

- 実費

-

裁判所を通さない任意整理の場合、実費は主に債権者とのやり取りに使われる郵送費(切手代)などが中心で、数千円規模になることが多い。

これらは相場にすぎず、総額がいくらになるかは借入先の数や状況によって変動する。必ず複数の事務所から見積もりを取り、内訳を比較検討する必要がある。

送金代行手数料の相場

任意整理の和解後、毎月の返済を司法書士事務所が代行してくれる「送金代行」サービスがある。これは、依頼者が事務所に毎月の返済総額を振り込むと、事務所が各債権者に分配して振り込んでくれる仕組みである。

返済忘れを防げるメリットがあるが、手数料がかかる。この手数料については、日本司法書士会連合会の指針が2025年4月23日に改正され、上限額が明確に定められた。

借入先の件数にかかわらず、「依頼者1人につき月額1,000円(税別)まで」とされている。

そのため、以前見られたような借入先の社数に応じて手数料が増える(例:5社で月5,000円)請求は、現在の指針とは整合しない。契約時には、この指針に準拠しているか必ず確認する必要がある。

司法書士会の報酬指針(上限)

司法書士の報酬は現在自由化されているが、日本司法書士会連合会(日司連)は、債務整理業務に関して「債務整理事件の処理に関する指針」を定めている。

この指針には、報酬の上限や請求できない費用についての考え方が示されている。 (例:減額報酬は経済的利益の10%(税別)を超えないように努める、など)

事務所を選ぶ際は、広告の「最安」といった表示だけを鵜呑みにせず、こうした業界の指針を意識し、見積もりの内訳が透明であるかを重視することが大切である。

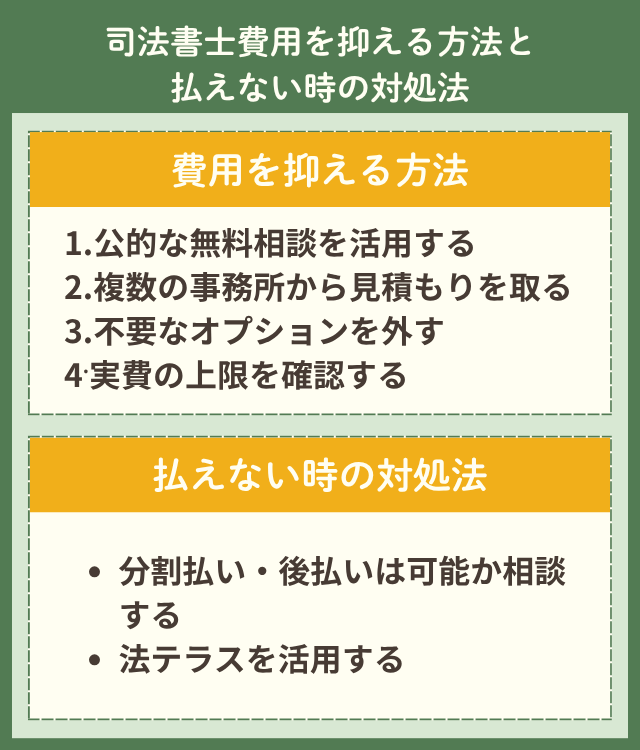

司法書士費用を抑える方法と払えない時の対処法

「相談したいけれど、その費用すら払えるか不安だ」という人も多い。費用負担を軽減するための3つの柱を紹介する。

費用を抑える方法(無料相談・相見積りなど)

費用を抑えるための具体的な手順は以下のとおりである。

まずは法テラスや、自治体(市区町村役場)、消費者ホットライン「188」経由での無料相談を利用できないか確認する。法テラスは収入・資産要件を満たせば3回まで無料である。

無料相談を利用して、複数の司法書士事務所(や弁護士事務所)から見積もりをもらい、総額を比較する。

前述の「送金代行」は必須ではない場合が多い。自分で返済管理ができるなら、代行を外すことで月々の手数料を節約できる。

実費は「かかった分だけ」請求されるが、見積もり段階で「概算でどれくらいか、上振れする余地はどれくらいか」を確認しておくと安心である。

事務所を選ぶ際は、公式サイトに「所属司法書士会」「登録番号」「報酬指針への準拠」などが明記されている、信頼性の高い事務所を優先するとよい。

分割払い・後払いは可能か相談する

債務整理を依頼する人の多くは、手元にまとまったお金がない状態である。 そのため、多くの事務所では、着手金や報酬金の分割払いに応じている。

また、受任通知を送付して督促と返済が一時ストップしている間に、その分のお金を積み立てて費用に充てる(実質的な後払い)といった対応が可能な場合もある。

- 分割払いは可能か?

- 何回払いまで可能か?

- いつから支払いが始まるのか?

こうした点は事務所ごとに対応が異なるため、相談時に必ず書面で確認する必要がある。

法テラス(民事法律扶助)を活用する

費用を自分で用意するのが難しい場合、法テラス(日本司法支援センター)の「民事法律扶助制度」を利用できる可能性がある。

これは、司法書士や弁護士に支払う費用(着手金・実費など)を、法テラスが一時的に立て替えてくれる制度である。

- 収入・資産基準:収入や資産が一定の基準以下であること。(例:単身者なら手取り月収18万2千円以下、資産180万円以下など。地域や家族構成で変わる)

- 勝訴の見込み:任意整理や過払い金請求で、和解や回収の見込みがあること。(単なる自己破産などは除く場合がある)

- 趣旨適合:民事法律扶助の趣旨に適していること。

立て替えてもらった費用は、原則として、手続が終了した後に法テラスへ分割で返済していく。 返済額の目安は、月々5,000円〜1万円程度である。

もし生活保護を受給しているなど、返済が困難な事情がある場合は、返済の猶予や免除を受けられる場合もある。

利用できるかどうかは審査があるが、費用の心配がある方は、まず法テラスの窓口や、法テラスと契約している司法書士に相談してみるとよい。

電話番号:0570-078374(おなやみなし)

(お近くの法テラス窓口の確認や、制度の利用について相談できる)

司法書士に依頼するリスクとデメリット

司法書士への依頼は、弁護士に比べて費用を抑えられる可能性がある一方で、権限の制限によるデメリットも存在する。

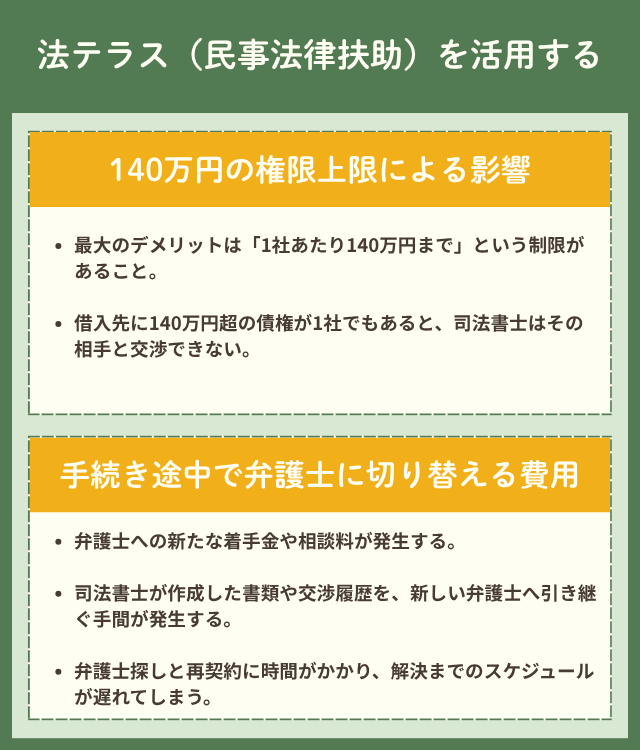

140万円の権限上限による影響

最大のデメリットは、やはり「1社あたり140万円の壁」である。 もし、あなたの借入先の中に140万円を超えるものが1社でも含まれていると、司法書士はその会社との交渉ができない。

特に、借入残高が130万円〜160万円といった境界線付近にある場合は注意が必要である。

【残高例と司法書士の対応可否】

| 借入先 | 残高 | 司法書士の対応 | 影響 |

|---|---|---|---|

| A社 | 80万円 | ○ 可能 | 問題なし |

| B社 | 135万円 | ○ 可能 | 問題なし |

| C社 | 160万円 | × 不可 | C社だけ弁護士に依頼するか、自分で交渉する必要がある |

もし、B社の残高が計算違いや利息の増加で140万円を超えてしまった場合、途中で司法書士は対応できなくなる。 このように境界線上の借入先が多い場合は、追加費用が発生するリスクを避けるため、初めから弁護士に依頼した方が結果的にスムーズなケースもある。

手続き途中で弁護士に切り替える費用

もし、司法書士に依頼した案件が途中で140万円を超えたり、簡易裁判所から地方裁判所に移送されたりした場合、弁護士に依頼し直す(切り替える)必要が出てくる。

その場合、以下のようなデメリットが発生する可能性がある。

- 追加の費用

-

弁護士への新たな着手金や相談料が発生する

- 引継ぎの手間

-

司法書士に作成してもらった書類や、債権者との交渉履歴を、新しい弁護士に引き継ぐ必要がある。

- スケジュールの遅延

-

弁護士を探し、再度契約するまでに時間がかかり、解決までのスケジュールが遅れる。

こうした事態を避けるため、司法書士との契約時には、①140万円を超えた場合や地方裁判所へ移送された場合の対応、②その際の費用および弁護士への引継ぎ手順、を書面で確認しておくことが重要である。

債務整理の司法書士に関するよくある質問

最後に、債務整理と司法書士に関して、多くの方が疑問に思う点をQ&A形式でまとめる。

まとめ

債務整理を司法書士に依頼する場合、最も重要なのは「1社あたり140万円の壁」である。

借入先がすべて140万円以下で、任意整理や過払い金請求を希望する場合は、司法書士が弁護士と同様に代理人として交渉できる。一方で、1社でも140万円を超える場合や、自己破産・個人再生を検討する場合は、司法書士は代理人になれず、書類作成支援が中心となる。

自身の状況が司法書士に適しているか分からなくても、過度に心配する必要はない。まずは無料相談を活用し、現状を正直に伝えることから始めるとよい。多くの専門家は状況を踏まえ、司法書士が適切か、弁護士に相談すべきかを公平に助言する。

借金問題は一人で抱え込まず、専門家の力を借りることで解決の糸口が見つかる。この記事が安心して次の一歩を踏み出す一助となれば幸いである。