「借金の返済が苦しい」と感じたとき、債務整理は生活を立て直すための有効な手段の一つである。しかし、いざ専門家に相談しようとしても、「費用がいくらかかるか不安」「どこに依頼すればよいかわからない」「分割払いは可能か」など、費用面の不安が先に立つ人は多い。

実際、多くの人が同じ悩みを抱えている。債務整理の費用は、選ぶ手続きや依頼先によって大きく変動する。

本記事では、債務整理の費用相場、特に利用者が多い任意整理の費用内訳、費用を抑える具体策と依頼先の選び方を解説する。自分に合う依頼先の見つけ方と実際にかかる総額のイメージを把握し、安心して次の一歩を踏み出してほしい。

\ 相談料・着手金0円!/

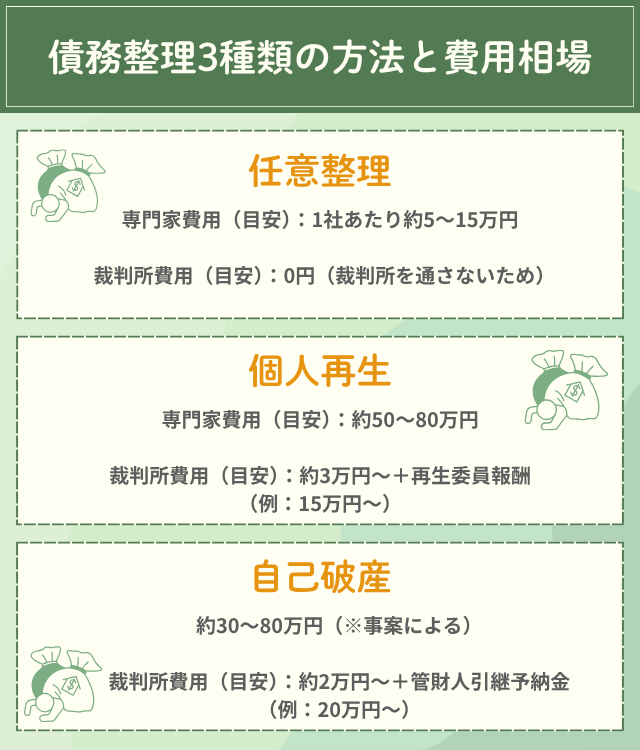

債務整理3種類の方法と費用相場

債務整理には、主に任意整理・個人再生・自己破産の3方法がある。まずは、それぞれの特徴と費用の全体像を把握する。

どの方法が最適かは、借金総額・収入・資産状況によって異なる。専門家はこれらを総合的に判断し、最適な手続きを提案する。

ここでは、3手続の概要・適する人・費用目安を比較表に整理した。費用は「専門家費用(弁護士・司法書士)」と「裁判所費用(実費)」に分けて考えるのが要点である。

債務整理3種類の方法と費用相場(目安)

| 手続き名 | 概要・目的 | 向いている人 | 専門家費用(目安) | 裁判所費用(目安) |

|---|---|---|---|---|

| 任意整理 | 裁判所を通さず、貸金業者と直接交渉し、将来の利息カットや返済期間の延長(通常3〜5年)を目指す手続き。 | ・利息が高く元本が減らない・借金額が比較的少ない・保証人に迷惑をかけたくない | 1社あたり約5〜15万円 | 0円(裁判所を通さないため) |

| 個人再生 | 裁判所に申立て、借金総額を大幅に減額(例:5分の1〜10分の1)してもらい、残りを原則3年で返済する手続き。住宅ローン特例で家を残せる可能性あり。 | ・借金額が大きい(例:数百万〜)・安定収入がある・持ち家を残したい | 約50〜80万円 | 約3万円〜+再生委員報酬(例:15万円〜) |

| 自己破産 | 裁判所に申立て、一定以上の価値がある財産(例:家、車)を除き、**全ての借金の支払義務を免除(免責)**してもらう手続き。 | ・収入がなく返済が困難・借金額が非常に大きい・資産がほとんどない | 約30〜80万円(※事案による) | 約2万円〜+管財人引継予納金(例:20万円〜) |

※上記は目安であり、事務所方針、事案の難易度、居住地の裁判所運用によって変動する。

任意整理の費用相場(弁護士・司法書士別)

任意整理は、裁判所を介さず専門家が貸金業者と個別交渉する手続である。主な目的は、将来利息をカットし、残元本のみを3〜5年程度で分割返済する内容での和解を目指す点にある。

費用は、依頼先の専門家(弁護士または司法書士)によって異なる。

- 相談料

-

法律相談にかかる費用。初回無料の事務所が多い。

- 着手金

-

依頼時に発生する費用。1社あたり約2〜5万円が相場である。

- 報酬金(解決報酬金)

-

和解成立時に発生する費用。1社あたり約1〜2万円が相場である。

- 減額報酬

-

交渉により元本が減額された場合、その減額額に応じて発生する費用。減額元本の10%(税込11%)前後を上限の目安とする。

重要: 報酬には指針がある。日司連指針では、減額報酬の計算対象は元本のみで将来利息を含めないこと、上限は10%(税込11%)と定める。日弁連においても、報酬は経済的利益に照らし適正・妥当である必要があり、将来利息を含めた過大請求は問題となり得る。 - 送金管理費(事務手数料)

-

事務所が返済を代行する場合にかかる月額費用。1社単位または全体で月1,000〜1,500円程度とする事務所が多い。

- 実費

-

通信費(郵便切手代)や印紙代など、実際にかかった費用。

司法書士への依頼について 司法書士(法務大臣の認定を受けた認定司法書士)にも任意整理を依頼できる。一般に弁護士より費用が安い傾向があるが、「1社あたりの借金額(元本)が140万円を超える」案件は代理交渉できない。この場合は書類作成支援などに限られる。

1社でも140万円を超える借金がある場合や、将来的に個人再生・自己破産へ移行する可能性がある場合は、当初から弁護士に依頼する方がスムーズである。

- 相談料: 0円

- 着手金: 3社 × 3万円 = 9万円

- 報酬金: 3社 × 2万円 = 6万円

- 減額報酬: (元本減額なし、将来利息カットのみ) = 0円

合計: 約15万円(税別。これに実費や、利用する場合は送金管理費が加わる)

個人再生の費用相場

個人再生は、裁判所を通じて借金を大幅に減額する手続である。専門家費用に加え、裁判所に納める費用(予納金など)が必要となる。

- 1.専門家費用(弁護士・司法書士)

-

- 相場は約50〜80万円である。

- 住宅ローン特例(家を残す手続)を利用する場合は手続が複雑となるため、さらに5〜10万円程度高くなるのが一般的である。

- 司法書士は書類作成が中心で、裁判所とのやり取り(審尋)や再生委員との面談には本人出席が必要となる。弁護士は代理人としてこれらの多くを委ねられる。

- 2.裁判所費用(実費)

-

- 申立手数料(収入印紙): 1万円

- 官報掲載料: 約1万3,000円〜2万2,000円程度

- 郵便切手代: 数千円程度

- (上記合計で約3万円〜)

- 個人再生委員の報酬:約15万〜25万円

- 個人再生委員とは、申立てた人の財産や収入を調査し、再生計画案作成をサポートする役割の人である。

- 裁判所によって運用が大きく異なり、東京地方裁判所などでは原則選任される一方、地域によっては選任されない場合もある。選任の有無で総額が大きく変わるため、居住地域の運用を専門家に確認することが重要である。

自己破産の費用相場

自己破産は、借金の支払義務の免除(免責)を得る手続である。これも裁判所を通すため、専門家費用と裁判所費用がかかる。自己破産には、財産がほとんどない場合の「同時廃止」と、一定の財産がある場合や調査が必要な場合の「管財事件」の2類型があり、いずれかによって費用が大きく異なる。

- 1.専門家費用(弁護士・司法書士)

-

- 同時廃止の場合: 約30〜50万円程度

- 管財事件の場合: 約40〜80万円程度(※管財人とのやり取りが増えるため高くなる)

- 司法書士はここでも書類作成が中心で、裁判官との面談(免責審尋)には本人出席が必要となる。

- 2.裁判所費用(実費)

-

- 同時廃止の場合:

- 申立手数料(収入印紙): 1,500円

- 官報掲載料: 約1万5,500円

- 郵便切手代: 約4,200円

- 合計: 約2万〜3万円(東京地方裁判所・2025年10月時点参考。裁判所により異なる)

- 管財事件の場合:

- 上記(同時廃止)の費用に加え、引継予納金(破産管財人の報酬)が少なくとも20万円〜必要となる(少額管財の場合。通常の管財事件では50万円以上となる場合がある)。

- 同時廃止の場合:

費用の内訳は?(相談料・着手金・報酬・実費)

債務整理費用は主に以下の項目で構成される。見積取得時は、何にいくらかかるのかを明確に確認する。

- 相談料

-

専門家に法律相談をする際の費用である。30分〜1時間で5,000円〜1万円程度が一般的だが、現在は債務整理に関して初回相談無料とする事務所が非常に多い。

- 着手金

-

専門家に仕事を依頼した(委任契約を結んだ)時点で支払う、いわば手付金である。交渉が不調に終わっても原則返金されない。

- 報酬金(解決報酬金)

-

手続きが成功した(例:任意整理で和解が成立した、自己破産で免責が許可された)場合に支払う費用である。

- 減額報酬

-

- 任意整理において、専門家の交渉によって元本(借りたお金そのもの)が減った場合に、その減額幅に対して支払う成功報酬である。

- 上限は減額元本の10%(税込11%)が目安である。日司連指針では、将来カットされた利息は計算対象に含めないと明記されている。弁護士の場合も、報酬は適正・妥当である必要があり、将来利息を含めた計算は問題視され得る。

- 送金管理費(返済代行手数料)

-

任意整理の和解後、毎月の返済を事務所が代行してくれるサービスを利用する場合にかかる費用である。月額1,000円程度(日司連指針では上限1,000円+税)が目安である。

- 実費

-

裁判所に納める印紙代、郵便切手代、官報掲載料、交通費、書類の取り寄せ費用など、手続きのために実際にかかった費用である。

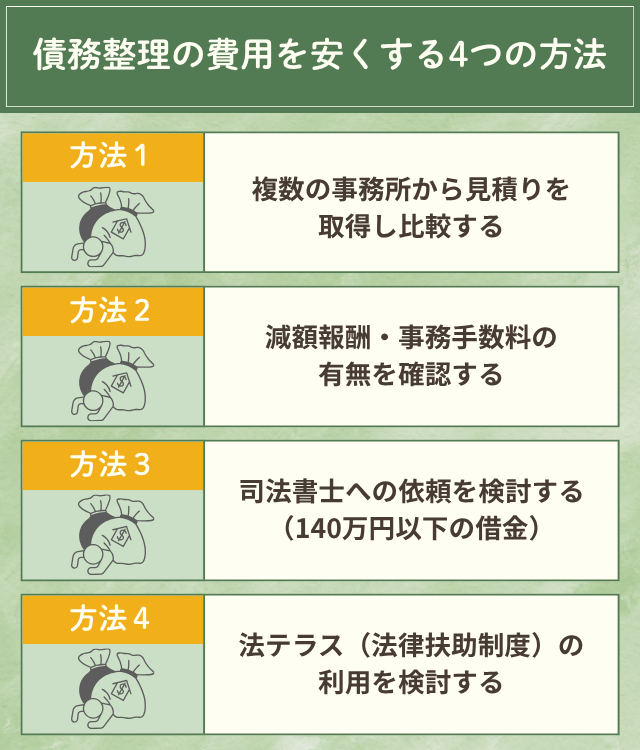

債務整理の費用を安くする4つの方法

専門家費用は決して安くないが、工夫次第で負担の軽減は可能である。ここでは、費用を安くするために「今すぐできる具体策」を4つ紹介する。

複数の事務所から見積りを取得し比較する

債務整理の費用は事務所により料金体系が大きく異なる。必ず最低3社程度から、同条件(借入先数・借金総額など)で見積を取得する。

見積を受領したら、以下の点を比較する簡易比較表を自作するとよい。

- 総額(トータルコスト)はいくらか?

- 費用の内訳(着手金、報酬金、減額報酬)は明確か?

- 料金は「税込」か「税別」か?

- 減額報酬の計算方法は適切か?

- (NG例:将来利息のカット分を減額報酬の計算に含めている〔日司連指針では禁止。弁護士も問題となり得る〕など、不適切な計算をしていないか)

- 送金管理費は必須か? 金額はいくらか?

- 実費は別途請求か? 目安はいくらか?

- 追加費用が発生するケース(例:訴訟になった場合)はあるか?

減額報酬・事務手数料の有無を確認する

費用総額に大きく影響するのが「減額報酬」と「事務手数料(送金管理費など)」である。

特に注意すべきは減額報酬の計算方法である。優良な事務所は、報酬に関する指針を守っている。特に日司連の指針では「減った元本の10%(税込11%)」を上限とし、将来利息を含めないよう明記されている。弁護士の場合も、これに準じた適正な報酬設定が求められる。

もっとも、将来利息まで減額分に含めて高額な減額報酬を請求したり、「事務手数料」等の名目で実質的に報酬を上乗せしたりするケースも想定される。

見積段階で「減額報酬の計算対象は元本のみか」「送金管理費(月額1,000円程度が目安)以外の手数料は発生しないか」を必ず確認する。

司法書士への依頼を検討する(140万円以下の借金)

借金が1社あたり140万円以下で、手続が任意整理のみで解決できそうな場合は、認定司法書士への依頼も有力な選択肢である。

一般に、司法書士は弁護士に比べ費用が安い傾向にある。

ただし、この「140万円」の壁は極めて重要である。

- OK:

-

A社100万、B社80万、C社50万(合計230万)

→ 3社とも140万円以下であるため、司法書士が代理人として交渉可能である。 - NG:

-

A社180万、B社50万(合計230万)

→ A社が140万円を超えるため、司法書士はA社の交渉代理になれない。

もし1社でも超えている場合や、途中で個人再生・自己破産に切り替える可能性が少しでもある場合は、全ての業務を代理できる弁護士に相談するのが確実といえる。

法テラス(法律扶助制度)の利用を検討する

費用の用意が難しい場合は、法テラス(日本司法支援センター)の利用を検討する。

法テラスは、経済的に余裕のない人のために、無料法律相談や弁護士・司法書士費用の立替制度(民事法律扶助)を実施する公的機関である。

- 収入(手取り月収)が一定額以下(例:単身者で約18万2,000円、地域や家族構成による)

- 保有資産(預貯金など)が一定額以下

- (その他、勝訴の見込みなどの要件あり)

- 法テラスに相談・申込み

- 審査(収入・資産などの要件)

- 法テラスが専門家費用を立て替えて支払う

- あなたは、立て替えてもらった費用を月々5,000円〜1万円程度ずつ法テラスに分割で返済する

法テラスを利用した場合の任意整理費用は、一般的な相場より低く設定されている(例:債権者1社あたり着手金2〜3万円程度 ※2025年10月時点参考)。

ただし、利用には審査があり、相談できる専門家が限られる場合がある点には留意が必要である。

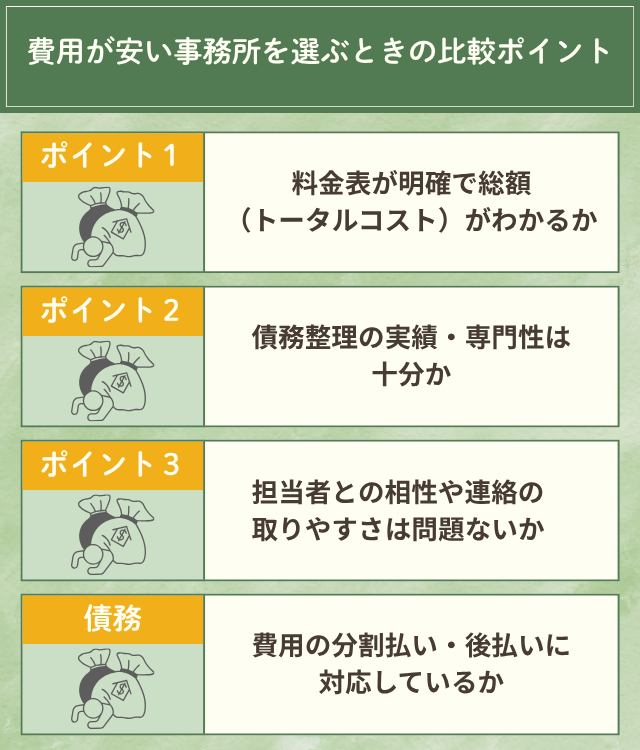

費用が安い事務所を選ぶときの比較ポイント

費用の安さは重要だが、安さのみで選ぶと対応品質に問題が生じ、結果的に不利益となるリスクがある。

ここでは、費用と品質のバランスが良い事務所を「自分で比較できる」ようになるための4つのポイントを解説する。

料金表が明確で総額(トータルコスト)がわかるか

信頼できる事務所は、公式ウェブサイトなどに料金表を明確に掲載している。

- 料金が「税込」か「税別」か明記されているか?

- 「相談料」「着手金」「報酬金」「減額報酬」の内訳がはっきりしているか?

- 減額報酬の定義(計算対象は元本のみか)が書かれているか?

- 送金管理費や実費など、「上記以外にかかる費用」が明記されているか?

逆に、「費用は応相談」「格安」といった曖昧な表現だけで、具体的な金額や内訳を示していない事務所は注意が必要である。必ず総額(トータルコスト)で見積もりをもらうこと。

債務整理の実績・専門性は十分か

費用が安くても、債務整理の経験が浅い事務所では、貸金業者との交渉がうまくいかず、希望通りの和解ができない可能性もある。

- 債務整理の相談件数や解決実績(年間〇〇件など)を公開しているか?

- 任意整理だけでなく、個人再生や自己破産にも対応しているか?

- (任意整理しか扱わない事務所は、状況に合わなくても任意整理を勧める可能性がある)

- 担当する弁護士や司法書士の経験は豊富か?

特に、広告を大量に出している事務所の中には、多くの案件を流れ作業で処理する「大量受任型」のところもある。安さの背景に、事務員任せで専門家が直接対応してくれない、といった品質低下のリスクがないか確認が必要である。

担当者との相性や連絡の取りやすさは問題ないか

債務整理は、手続き開始から完了まで(任意整理なら返済終了まで)数年にわたる長い付き合いになる。

費用が安くても、「連絡がつきにくい」「進捗報告がない」「説明が専門用語ばかりでわからない」といった事務所では、不安が募ってしまう。

初回の無料相談は、費用を見積もるだけでなく、担当者との「相性」を見極める絶好の機会である。

「減額報酬は、元本が減った場合だけ発生しますか? 将来利息のカット分は含まれませんか?」

「送金管理(返済代行)は必須ですか? 自分で振り込むことはできますか?」

「もし交渉がまとまらなかった(和解不成立)場合、費用はどうなりますか?」

こうした質問に、誠実に、わかりやすく答えてくれるかどうかが重要な判断材料になる。

費用の分割払い・後払いに対応しているか

債務整理を考える時点で、まとまった費用をすぐに用意するのは難しいのが実情である。

多くの事務所では、費用の分割払いに対応している。

- 分割払いは可能か?(何回まで可能か)

- 支払いはいつから始まるか?

- (受任通知を送付すると債権者への返済が一時ストップするため、その間に費用を積み立てる方式が多い)

- 支払方法は?(銀行振込か、口座振替か)

- 法テラスの立替制度の利用(併用)は可能か?

こうした支払い方法に柔軟に対応してくれる事務所を選ぶことで、初期費用(着手金など)の負担を大きく減らすことができる。

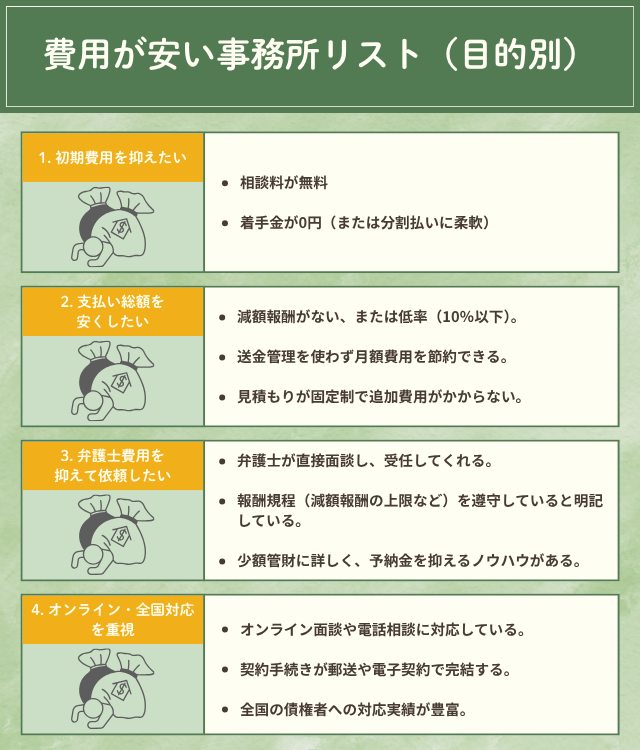

費用が安い事務所リスト(目的別)

「結局、自分はどの事務所を選べばいいの?」という方のために、目的別にどのような事務所が向いているかを整理する。

実際の事務所リストではないが、この「選び方の基準」を使って、あなた自身で比較検討してみてほしい。

1. 初期費用を抑えたい人(着手金0円・相談料無料)

まずは手元の出費をゼロにして、早く借金の督促を止めたいという方である。

- 相談料が無料

- 着手金が0円(または分割払いに柔軟)

「着手金0円」は魅力的だが、その分、和解成立時の「報酬金」や「減額報酬」が高めに設定されている可能性がある。

例えば、A事務所(着手金3万・報酬金1万)とB事務所(着手金0円・報酬金5万)を比べると、債権者が1社ならB事務所が得だが、3社になるとA事務所(総額12万)の方がB事務所(総額15万)より安くなる。

必ず「総額(トータルコスト)」で比較することが大切である。

2. 支払い総額(トータル)を安くしたい人

初期費用は多少かかっても、最終的に支払う総額を一番安くしたいという堅実な考え方の人である。

- 減額報酬が「なし」または「低率(元本の10%以下)」である。

- 送金管理(返済代行)を利用しない選択ができ、その分の費用(月額1,000円程度)を節約できる。

- 見積もりが「固定制」で、追加費用が原則発生しない。

総額を安くするには、不要なオプション(送金管理など)を外し、報酬体系がシンプルな事務所を選ぶのが近道である。

3. 弁護士に依頼しつつ費用を抑えたい人

1社でも140万円を超える借金がある人や、将来的に自己破産・個人再生に切り替える可能性も考えて、最初から弁護士に依頼したい人である。

- 弁護士が直接面談し、受任してくれる。

- 弁護士会の報酬規程(減額報酬の上限など)を遵守していることを明記している。

- (破産・再生の場合)裁判所の「少額管財」運用に精通しており、予納金を抑えるノウハウがある。

弁護士費用は司法書士より高くなる傾向があるが、その中でも良心的な料金設定の事務所を探す必要がある。

4. オンライン・全国対応を重視する人

近くに相談できる事務所がない、あるいは仕事が忙しく日中に事務所に行けない人である。

- オンライン面談(Zoomなど)や電話相談に対応している。

- 契約手続き(委任契約)が郵送や電子契約で完結する。

- 全国の債権者(貸金業者)への対応実績が豊富。

オンライン対応の事務所を選ぶことで、事務所に行くための交通費や移動時間(=実質的なコスト)を節約できる。ただし、郵送費やシステム利用料などが別途かからないかは確認が必要である。

\ 相談料・着手金0円!/

任意整理を依頼する手順と事前に準備するもの

「相談したい」と思ったら、まずは準備から。スムーズに手続きを進めるための3ステップを紹介する。

手順1. 借入状況(債権者数・残高)を整理する

専門家に相談する前に、ご自身の状況を正確に把握しておくことが非常に重要である。情報が正確であるほど、専門家も最適な方針と正確な費用見積もりを出しやすくなる。

- 借入先(債権者)

-

全ての会社名(クレジットカード、消費者金融、銀行カードローン、リボ払いなど)

- 現在の残高

-

各社、いくら残っているか

- 最初の借入時期

-

いつ頃から取引があるか

- 最終返済日

-

最後に返済したのはいつか

- 毎月の返済額

-

各社にいくら返しているか

これらの情報は、カード会社の会員サイトや、郵送されてくる利用明細書で確認できる。もし書類が手元になくても、「どこから借りているか」さえ分かれば、専門家が受任後に正確な残高を調査(債権調査)してくれるので、心配ない。

手順2. 事務所に相談・見積りを依頼し委任契約する

借入状況のメモを持って、気になる事務所の無料相談を予約する。

【相談〜契約の流れ】

整理した情報をもとに、専門家が「任意整理でいけそうか」「費用は総額いくらか」を提示する。

提示された方針と見積もりに納得できるか検討する。(この場で即決せず、複数の事務所を比較する)

依頼先を決めたら、「委任契約書」や「重要事項説明書」の内容をしっかり確認し、契約する。

契約後、専門家は各貸金業者へ「受任通知」という書類を送付する。

- 重要: この通知が貸金業者(貸金業法やサービサー法の対象業者)に届いた時点で、法律に基づき、あなたへの直接の督促や取り立てがストップする。

- 毎月の返済(口座引き落とし)も原則として止まるが、業者の事務処理の都合上、通知送付から数日間は引き落としが間に合ってしまう可能性があるため注意が必要である。

受任通知発送後は、専門家への費用積立や、和解交渉が始まるのを待つことになる。この期間中、絶対にやってはいけないのは、新たな借入れやクレジットカードの利用である。

手順3. 和解(返済)開始に向けた支払い計画を立てる

専門家が貸金業者と交渉し、和解案(例:元本のみを60回=5年で返済)がまとまると、あなたに内容の確認が来る。

その和解案で合意すれば、和解契約を結び、その計画に沿った返済がスタートする。

- 毎月の返済額

-

無理のない金額になっているか?(家計の可処分額=手取り収入−固定費−生活費の8割程度を目安に)

- 返済方法

-

事務所に「送金管理」を依頼するか、自分で各社に振り込むか?(自分で振り込む方が手数料は安いが、手間と振り込み忘れのリスクがある)

返済が始まったら、遅延しないことが何よりも大切である。もし病気や失業などで支払いが難しくなった場合は、すぐに依頼した専門家に相談すること。

\ 相談料・着手金0円!/

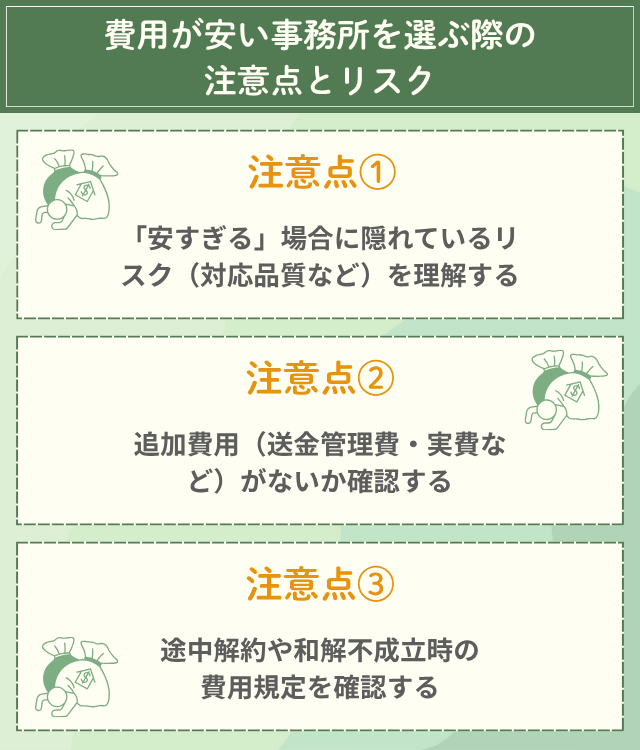

費用が安い事務所を選ぶ際の注意点とリスク

費用を安く抑えたいという気持ちは当然だが、「安さ」だけを追求すると、思わぬ落とし穴にはまる危険性もある。

「安すぎる」場合に隠れているリスク(対応品質など)を理解する

相場よりも極端に費用が安い事務所には、何かしらの理由があるものである。

たとえば、広告費回収を目的に大量受任し、経験の浅い事務員がマニュアル対応に終始するケースが考えられる。

- 進捗報告が遅い、連絡が取れない。

- 交渉力が弱く、不利な条件(返済期間が短いなど)で和解されてしまう。

- 状況的に自己破産や個人再生が最適なのに、事務所が儲けやすい任意整理ばかりを勧められる。

- 弁護士や司法書士が面談せず、事務員が対応する(これは非弁提携という違法行為の可能性がある)。

無料相談の際に「弁護士・司法書士本人が直接対応するか」「任意整理が難しい場合に個人再生や自己破産にも対応可能か」を確認し、反応を見極めることも有効である。

追加費用(送金管理費・実費など)がないか確認する

見積では安価に見えても、契約後に「追加費用」が次々と発生するケースには警戒が必要である。

特に注意したいのが「送金管理費(返済代行手数料)」である。このサービスが任意(選択制)か必須かは大きな違いである。月額1,000円程度でも、5年間(60回)返済が続けば、それだけで6万円の差になる。

また、「その他手数料」「事務手数料」など曖昧な項目があれば、契約前に具体的な用途と内訳を必ず確認する。

途中解約や和解不成立時の費用規定を確認する

途中解約や和解不成立となった場合の費用規定も、契約前に確認すべき重要ポイントである。

- 着手金

-

ほとんどの場合、途中解約しても返金されない。

- 中途報酬

-

途中解約した場合に、それまでの作業分として報酬を請求されるか?

- 和解不成立時の報酬

-

交渉がまとまらなかった場合でも、「報酬金」は発生するのか?

優良な事務所であれば、「和解不成立の場合は報酬金なし」とするケースが多い。「不成立でも報酬金は全額発生する」といった契約になっていないか、よく確認する必要がある。

\ 相談料・着手金0円!/

債務整理の費用に関するよくある質問(FAQ)

最後に、債務整理の費用に関して多くの方が疑問に思う点をQ&A形式でまとめる。

まとめ

債務整理の費用は、手続きの種類や依頼先によって大きく異なるが、仕組みを理解し、適切に比較・検討することで、負担を抑えることが可能である。

重要なのは、「着手金0円」や「格安」といった表面的な安さではなく、総額(トータルコスト)がいくらか、そしてその費用に見合う品質(実績・対応)かを見極めることである。

借金の悩みは一人で抱え込まず、まずは複数の専門家の無料相談を活用し、自身の状況に最適な解決策と納得できる費用を見いだしてほしい。信頼できる専門家を見つけることが、生活再建への確実な第一歩となる。