「個人再生を考え始めたけれど、家族にバレるのが怖い」 「クレジットカードが使えなくなると聞いたけど、本当?」 「今住んでいる家や、車はどうなってしまうんだろう…」

借金返済の負担を軽くするための「個人再生」だが、こうした不安はつきものだ。 しかし、過度に不安を抱える必要はない。個人再生は国が定めた正式な手続きであり、多くの人があなたと同じ不安を抱えながら、生活再建の一歩を踏み出している。

大切なのは、メリットだけでなく個人再生のデメリットやリスクを正しく知り、自身の状況に当てはめて冷静に判断することである。

このページでは、信用情報(ブラックリスト)への影響期間、家族や職場に知られる可能性、家や車などの財産がどうなるか、保証人への影響、必要な費用の目安、そして手続きに失敗しないための回避策まで、知っておくべき現実的なポイントを分かりやすく解説する。

\ 相談料・着手金0円!/

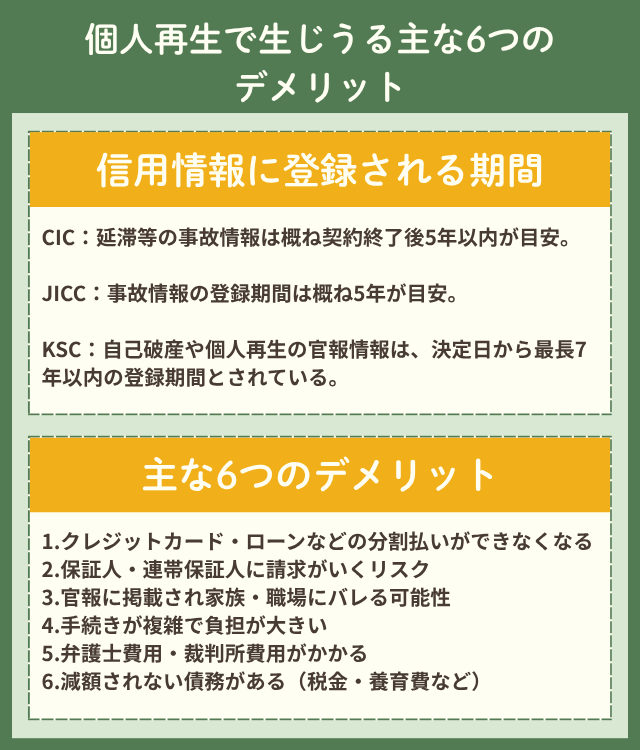

個人再生で生じうる主な6つのデメリット

この章では、個人再生の手続きを進めるうえで多くの人に影響が出る可能性のある、6つの主なデメリットについて解説する。

信用情報に登録される期間は?(ブラックリスト)

個人再生の手続きをすると、信用情報機関に「事故情報」として登録される。これが、いわゆる「ブラックリストに載る」状態である。

「ブラックリスト」という名前の名簿が実在するわけではなく、信用情報機関が管理する個人の信用情報に、個人再生を行ったという事実や、返済に関する情報が記録されることを指す。

この情報が登録されている期間や内容は、信用情報機関によって異なる。

| 信用情報機関 | 主な加盟企業 | 審査に影響しうる情報の保有期間(目安) |

|---|---|---|

| CIC | クレジットカード会社、信販会社、携帯電話会社など | 官報掲載情報はCICの保有項目に含まれていない。延滞等の事故情報(異動情報)は概ね契約終了後5年以内が目安。 |

| JICC | 消費者金融会社など | 事故情報の登録期間は概ね5年が目安(情報種別により異なるため、一般的に5年程度が目安とされます)。 |

| KSC | 銀行、信用金庫、保証会社など | 自己破産・個人再生等に関する官報等公告情報は、決定日から最長7年以内の登録期間とされている(2022年改定)。 |

※登録期間はあくまで目安であり、個別の状況によって異なる場合がある。(2025年11月時点)

この期間中は、新たな借り入れやローンの審査に通過することが難しくなる。 まずは自身の信用情報が現在どうなっているか、各信用情報機関に情報開示を請求して確認することも可能だ。

生活への影響を最小限にするため、デビットカードやプリペイドカード、家族カード(家族の信用に基づく)などを代替手段として準備しておくとよいだろう。

クレジットカード・ローン・携帯の分割払いができなくなる

信用情報に事故情報が登録されている期間中は、金融機関やクレジットカード会社が審査を行う際にその情報を参照するため、新規の契約が非常に困難になる。

具体的には、以下のような影響が考えられる。

- 新しいクレジットカードの作成

- 住宅ローン、自動車ローン、教育ローンなどの各種ローン契約

- カードローンやキャッシングの利用

- スマートフォンの端末代金などの分割払い(割賦契約)新しいクレジットカードの作成

- 住宅ローン、自動車ローン、教育ローンなどの各種ローン契約

- カードローンやキャッシングの利用

- スマートフォンの端末代金などの分割払い(割賦契約)

特に見落としがちなのが、スマートフォンの分割払いである。これも信用情報を使った「割賦契約」にあたるため、審査に通らない可能性が高くなる。

- 決済手段

-

デビットカード(銀行口座から即時引落)や、事前に入金するプリペイド式の決済サービスを利用する。

- 公共料金など

-

口座振替やデビットカード払いに切り替える。

- スマートフォン

-

一括払いで購入するか、中古端末を利用する。

自身の信用情報は、CICなどの機関にオンラインや郵送で開示請求できる。不安な人は一度確認してみることをおすすめする。

保証人・連帯保証人に請求がいくリスク

もし、あなたの借金に保証人や連帯保証人(家族や友人など)がついている場合、個人再生のデメリットがその人々に直接影響する可能性がある。

あなたが個人再生の手続きを弁護士に依頼すると、弁護士は債権者(お金を貸した側)に「受任通知」を送付する。貸金業者(消費者金融・クレジット会社等)については、この受任通知が届けば取立て行為が法律(貸金業法21条)で禁止される。銀行などは同法の直接の対象外だが、実務上は多くの債権者が本人への直接の取り立てを停止する。しかし、その代わりに保証人や連帯保証人に対して返済を請求し始める。

特に「連帯保証人」は、本人とほぼ同等の重い責任を負っており、債権者から請求が来た場合、「先に本人に請求してほしい」と主張することができない。多くの場合、残額の一括返済を求められることになる。

個人再生は、あくまで手続きをした本人の返済額を減額する手続きであり、保証人の返済義務はなくならないという点は理解しておく必要がある。

- 手続きを考える前に、必ず保証人に事情を説明し、相談する。

- 保証人も返済が困難な場合、保証人自身も債務整理(任意整理や自己破産など)を同時に検討する。

- 保証人に迷惑をかけたくない場合、個人再生ではなく「任意整理」で保証人がついている借金だけを除外して交渉する、といった他の方法も考える。

保証人が一括請求される仕組み

なぜ保証人に一括請求がいくのか、その流れは以下のようになる。

- あなたが弁護士に依頼し、弁護士が債権者に「受任通知」を送る(=実務上、あなたの支払いが停止する)。

- 債権者は、あなたが返済できなくなったと判断し、保証契約に基づき、保証人・連帯保証人に残額の返済を請求する。

- 連帯保証人の場合、債権者からの請求を拒否できないため、支払いに応じる義務が発生する(多くの場合、一括請求)。

- 保証人があなたに代わって返済した場合、保証人はあなたに対して「求償権(あなたが払うべきだったお金を肩代わりした分、返してほしいと請求する権利)」を持つ。

この求償権も、個人再生の手続き上、債権の一つとして扱われる。 ただし、再生計画が認可された後に保証人が返済した場合の求償権の扱いは複雑になるため、実務上の落とし穴となりやすいポイントだ。保証人がいる場合は、必ず専門家である弁護士に早い段階で相談する必要がある。

官報に掲載され家族・職場にバレる可能性

個人再生の手続きを行うと、あなたの氏名と住所が「官報(かんぽう)」という国の広報誌に掲載される。

官報は、法律や政令の公布、国の公告などを掲載するもので、個人再生や自己破産の手続き開始時と認可時(または不認可時)に掲載が義務付けられている。

官報は誰でも見られる? 官報は、紙のものは大きな図書館などで閲覧できる。インターネットでの閲覧方法は、2025年4月に変更されている。

- 有料サイト(官報情報検索サービス):2025年4月1日以降、破産・再生・免責等の掲示は、キーワード検索の対象外となった。

- 無料サイト(官報):従来通り検索機能はないが、破産・再生等の記事は掲載から90日を過ぎると閲覧できなくなる(2025年11月時点)。

これにより、以前よりは氏名で検索されて見つかる可能性は低くなったが、閲覧自体は可能である。

「官報に載ると、家族や職場にバレるのでは」と心配する人は多いが、一般の人が日常的に官報をチェックしている可能性は極めて低いといえる。

ただし、以下のような特定の経路で知られる可能性はゼロではない。

- 官報を定期的に購読・チェックする職種(例:金融機関の審査部門、一部の士業、役所の税金滞納担当など)

- 官報を日付やページを指定して閲覧された場合

- 債権者(お金を貸した側)や保証人経由で情報が伝わる場合

会社からの借入や官報検索でバレるケース

一般の同僚や友人に官報を通じて知られる可能性は低いが、特に注意が必要なのは「勤務先(会社)」との関係である。

バレる可能性が高まるのは、主に以下のケースだ。

- 勤務先から借金(社内貸付)をしている場合 勤務先も「債権者」の一人となるため、裁判所や弁護士からの通知が会社に届き、個人再生の事実が担当部署(経理や総務など)に知られてしまう。

- 勤務先が官報を定期的にモニタリングしている場合 金融機関や信用情報に関わる業種、または大企業のコンプライアンス部門などが、社員の情報を確認するために官報をチェックしているケースが稀にある。

- (個人再生とは別に)給与の差し押さえなどが発生した場合 個人再生の手続きが遅れ、債権者が先に給与差し押さえの手続きを取った場合、裁判所から会社に通知が届くため、バレてしまう。

- 社内貸付がある場合は、その事実を隠さず弁護士に相談し、対応を検討する。

- 弁護士との連絡は個人の携帯電話やメールアドレスを使い、裁判所からの郵便物も弁護士事務所経由(または郵便局留め)に設定するなど、連絡方法を徹底する。

個人再生を理由に会社があなたを解雇することは、原則として法律で認められていない。

手続きが複雑で負担が大きい(本人申立の難しさ)

個人再生は、裁判所を通じて行う法的な手続きであり、非常に複雑な書類作成と厳格な期限管理が求められる。

申立書本体のほか、債権者の一覧、家計の収支状況(過去数ヶ月分)、保有資産の資料(預金通帳、保険証券、車検証、不動産登記など)、そして「清算価値(せいさんかち)」の計算資料など、膨大な書類を正確に作成し、提出しなければならない。

特に難しいのが「清算価値」の計算である。 これは、「もし今、自己破産した場合に、どれだけの財産が換価(お金に換える)されるか」を試算するもので、この金額が今後の返済額に直結するため、非常に重要だ(詳しくは後述する)。

保険の解約返戻金、退職金の見込み額、車や不動産の評価額など、専門的な知識がないと正確な評価が難しい資産も多く含まれる。

これらの手続きをすべて自身で行う「本人申立」も制度上は可能だが、書類の不備や期限の遅れで手続きが失敗するリスクを考えると、専門家である弁護士や司法書士に依頼するのが一般的である。

複雑な書類作成・期限管理・清算価値の計算が必要

個人再生の手続きで特に負担が大きいのが「清算価値」の計算である。

清算価値とは? 簡単にいえば、「もしあなたが自己破産した場合に、手放さなければならない財産の合計金額」のことである。 個人再生では、この清算価値の総額「以上」を返済しなければならない、というルールがある(清算価値保障の原則)。

- 預貯金、現金

- 保険の解約返戻金(手続き時点での見込み額)

- 車、バイク(ローンが残っていない場合)

- 不動産(ローンが残っていない場合、または価値が残債を上回る部分)

- 退職金(現時点で見込まれる額の一部、計算方法は裁判所により異なる)

- その他、株式や投資信託など

これらの資産一つひとつについて、保険会社から解約返戻金の証明書を取り寄せたり、車の査定書を取得したり、不動産の評価額を調べたりと、その価値を証明する書類(書証)を添付する必要がある。

もし、この清算価値の計算を誤って低く見積もってしまうと、裁判所から指摘を受けたり、最悪の場合、再生計画が認められなかったりするリスクがある。

弁護士費用・裁判所費用がかかる

個人再生の手続きを利用するには、当然ながら費用がかかる。 主な費用は「弁護士(または司法書士)への依頼費用」と「裁判所へ納める実費」の2種類である。

- 1.弁護士費用(着手金・報酬金など)

-

事務所によって料金体系は異なるが、目安としては総額で30万円〜80万円程度の幅がある。借金の総額や債権者の数、住宅ローン特則を利用するかどうかなどで変動する。

- 2.裁判所実費(申立手数料・予納金・郵便切手代など)

-

申立てを行う地方裁判所によって異なるが、数万円から十数万円程度(※個人再生委員が選任される場合はさらに追加費用(約15〜25万円)がかかることが多い)が必要となる。

「借金返済で苦しいのに、そんな費用は払えない」と感じるかもしれない。 しかし、多くの法律事務所では、費用の分割払いに対応している。

また、収入や資産が一定基準以下の場合、「法テラス(日本司法支援センター)」の民事法律扶助制度を利用し、弁護士費用を立て替えてもらい、後で分割で償還する方法もある(ただし、裁判所に納める予納金などは立替対象外となる場合があるため確認が必要だ)。

費用の分割払いや受任通知期間中の積立方法

弁護士に依頼する費用がすぐに用意できなくても、諦める必要はない。

多くの弁護士事務所では、費用の分割払いに応じている。 弁護士に個人再生を依頼すると、債権者へ「受任通知」が送付される。この通知が届いた時点で、(特に貸金業者の場合)法律により督促が停止し、銀行などを含め多くの債権者で実務上、返済が一時的にストップする。

この「返済がストップしている期間」(受任直後から裁判所への申立準備期間)を利用して、これまで返済に充てていたお金を、弁護士費用の分割払いや裁判所実費の「積立金」として充てることができる。

- 初回相談で見積と分割可否を確認

-

依頼する前に、総額いくらかかるのか、分割払いは可能か、毎月いくらずつ積み立てるのかを明確にする。

- 家計簿をつける

-

返済が止まったからといって油断せず、毎月の家計収支を正確に把握し、再生計画で求められる「返済原資」を確保できることを示す必要がある。

- 積立専用口座を作る

-

給与日などに自動的に積立用口座へ資金を移動させるなど、確実に費用を貯める仕組みを作ることが大切だ。

法テラスの利用を考える場合は、自身の収入や資産が利用条件を満たしているか、事前に確認しておこう。

減額されない債務がある(税金・養育費など)

個人再生は、借金を大幅に減額できる可能性のある手続きだが、すべての支払いが減額されるわけではない。

法律上、減額や免除の対象にならない債務(支払い義務)がある。

- 税金、社会保険料(健康保険料、年金保険料など)

-

これらは再生計画の対象外(一般優先債権など)であり、原則として減額されず、随時支払う必要がある。

- 養育費

-

原則として将来分は継続して支払う必要がある。滞納(過去)分の扱いについては事案によるため、専門家への確認が必要だ。

- 罰金、科料など

-

これらも「非減免債権」と呼ばれ、減額されない。

- 個人再生の手続き中に、悪意で加えた不法行為に基づく損害賠償請求権 など

「個人再生をすれば、税金の滞納も養育費も払わなくてよくなる」というのは大きな誤解である。 特にこれらの支払い額が大きい場合、個人再生で減額された借金の返済(再生計画に基づく返済)と、これらの支払いを同時に行っていく必要がある。

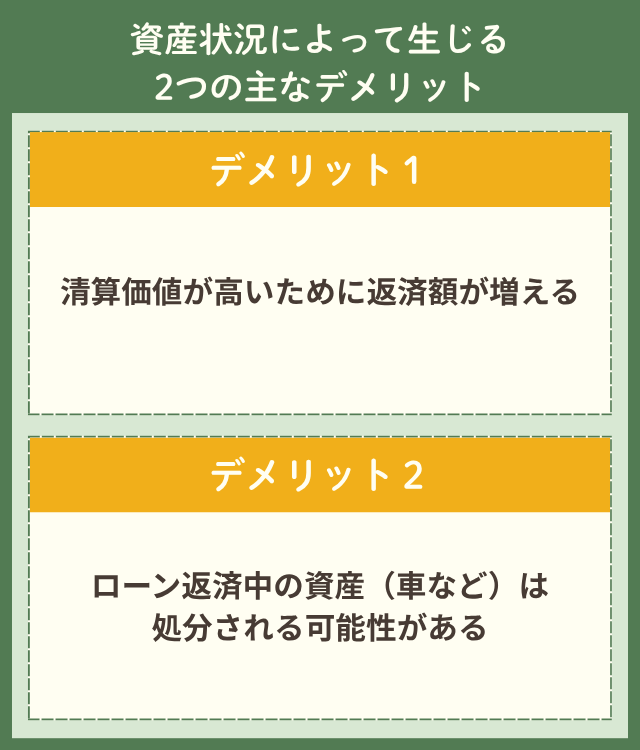

条件によっては返済額が増える・資産を失うデメリット

ここまでは、個人再生を行う多くの人に共通するデメリットだった。 この章では、あなたが持つ資産(財産)の状況によって発生しうる、2つの重要なデメリットについて解説する。

キーワードは「清算価値」と「担保(別除権)」だ。 特に、持ち家や車、解約返戻金のある生命保険を持っている人は、注意深く確認してほしい。

清算価値が高いために返済額が増えるとは?

個人再生で返済する総額は、法律で定められた「最低弁済額」と、前述の「清算価値」を比べ、“どちらか高い方”の金額を返済しなければならない、というルールがある(清算価値保障の原則)。

つまり、持っている財産が多い(=清算価値が高い)と、法律上の最低弁済額を上回り、その分、個人再生後の返済総額も増えてしまうのだ。この返済総額は、必ず清算価値を上回る必要があり、原則3年(事情により最長5年)で分割返済する。

このように、清算価値の計算を間違えると、想定していたよりも返済額が大幅に増える可能性があるため、資産の評価は非常に重要である。

清算価値に含まれる資産(家・車・保険解約返戻金)

清算価値の計算に含める必要がある主な資産と、その評価のポイントは以下の通りである。

- 1.不動産(持ち家など)

-

住宅ローンが残っていない場合や、住宅の評価額がローン残債を大きく上回る場合、その価値が清算価値に計上される。評価は固定資産税評価証明書や不動産業者の査定書などで行う。

- 2.車、バイク

-

ローンを完済しており、所有権が自身にある場合、その時点での中古車市場での評価額(査定額)が資産価値となる。年式が古い場合は価値ゼロとみなされることもある。

- 3.保険の解約返戻金

-

生命保険や学資保険などで、今解約した場合に戻ってくる「解約返戻金」の見込み額。保険会社が発行する「解約返戻金見込額証明書」などで確認する。

- 4.預貯金・有価証券

-

すべての銀行口座の残高や、株式、投資信託などの評価額。

- 5.退職金

-

現時点で退職した場合に受け取れる退職金の見込み額の一部(通常は1/8や1/4など、裁判所の運用や勤務状況による)。

- 6.現金

-

一定額(例:20万円)を超える手持ちの現金。

これらの資産評価は専門知識が必要なため、自身で判断せず、弁護士などの専門家と相談しながら正確に算出することが不可欠だ。

ローン返済中の資産(車など)は処分される可能性

ローンを返済中の資産、特に車については、手元に残せない可能性が高いというデメリットがある。

これは、車のローン契約(割賦契約)の多くに「所有権留保(しょゆうけんりゅうほ)」という担保が設定されているためである。 所有権留保とは、「ローンを完済するまでは、車の所有権はローン会社(または販売店)にありますよ」という契約だ。

あなたが個人再生の手続きに入り、ローンの返済が止まると、ローン会社は別除権(担保権)としてこの所有権留保に基づき、車を引き上げて売却し、残債の回収にあてるのが一般的である。

- 銀行のマイカーローンなどで、所有権留保がついていない(車検証の所有者名義があなた本人になっている)場合。

- ローン会社との交渉(別除権協定)が成立した場合(実務上はまれ)。

- 第三者(家族など)がローン残債を一括で弁済(買い取る)した場合。

ただし、これらも清算価値の計算には影響する。 車が生活や仕事に不可欠な場合は、手続き開始前に弁護士に相談し、車を残せる現実的な方法があるか(または、手放すことを前提とした生活再建を考えるか)を検討する必要がある。

完済済みの資産と未完済の資産の扱いの違い

資産の扱いが「ローン完済済み」か「未完済(ローン返済中)」かによって、どう変わるのか整理する。

- 完済済みの資産(車、不動産など)

-

- 手元に残せるのが原則である。

- ただし、その資産の価値は「清算価値」に計上される。

- 結果として、個人再生後の返済総額が増える可能性がある。

- 未完済の資産(所有権留保などの担保付き)

-

- 担保権を持つ債権者(ローン会社など)によって、引き上げ(処分)される可能性が非常に高い(別除権の行使)。

- (例外的に)住宅ローン特則を利用する「持ち家」は、このルールの対象外となり、手元に残せる道がある。

自身の車がどうなるか不安な人は、まず「車検証」の「所有者の氏名又は名称」の欄を確認してほしい。 ここにローン会社や販売店の名前が記載されている場合は、所有権留保がついている(=別除権行使の対象となり得る)可能性が高い。

\ 相談料・着手金0円!/

小規模個人再生のデメリット

個人再生には、主に「小規模個人再生」と「給与所得者等再生」の2種類がある。 実務上、多くの人が利用するのは「小規模個人再生」だが、この手続き特有のデメリットが存在する。

この章では、小規模個人再生を選ぶ場合の注意点を見ていく。

債権者の同意(書面決議)が必要

小規模個人再生の手続きを進めるうえで最大のハードルとなるのが、「債権者の書面決議」である。

あなたが作成した再生計画案(「借金をいくらに減額し、どう返済していくか」という計画書)について、債権者が「同意するか・同意しないか」を書面で投票する。

この書面決議で、不同意(反対)の届出をした債権者が、以下の両方の基準を満たした場合、再生計画は原則として不認可(認められない)となってしまう。

- 不同意の債権者の「人数」が、議決権者総数の半数以上に達した。

- かつ、不同意の債権者の「債権額」の合計が、全債権額(※)の過半数(半分を超える)を占めた。 (※住宅ローンなどの別除権を除く)

つまり、いくら裁判所が認めるような立派な計画案を作っても、主要な債権者(借入額の大きい金融機関など)の多くが「NO」といえば、手続きがストップしてしまうリスクがある。 (なお、「給与所得者等再生」にはこの債権者決議はないが、返済額が清算価値よりも高額になりやすい別のデメリットがある)

再生計画に不同意を出しやすい債権者とは?

すべての債権者が機械的に不同意を出すわけではないが、実務上、以下のような債権者は不同意(反対)の姿勢を示す可能性があるとされる。

- 一部の金融業者

-

社内の方針として、個人再生に非協力的な(=不同意を出しやすい)方針をとっている特定の消費者金融や信販会社。

- 公的金融機関・信用保証協会

-

事業性の借入などで保証協会が代位弁済(肩代わり)している場合など、案件の内容次第で厳しく審査され、不同意となるケース。

- 個人(知人・友人)の債権者

-

法的な合理性よりも、感情的な理由(「裏切られた」など)で不同意とされるケース。

- 家計の収支を安定させ、計画案に「実現可能性(本当に3〜5年間払い続けられるか)」があることを数字で示す。

- 清算価値の計算を正確に行い、「清算価値保障の原則」を必ず満たす。

- 必要に応じて弁済期間を最長5年まで延長し、月々の返済の確実性を高める。

どの債権者が反対しそうか、という見立ても含め、専門家である弁護士との事前の打ち合わせが重要になる。

借金はゼロにならず返済義務が続く

個人再生のデメリットとして、自己破産との大きな違いも挙げられる。 自己破産は、裁判所から「免責(借金をゼロにする)」許可を得ることを目指す手続きだ。

一方、個人再生は「免責」ではない。 あくまで「減額された借金を、原則3年間(特別な事情がある場合は最長5年間)で分割返済する」手続きである。

この再生計画に基づいた返済をすべて完了してはじめて、残りの借金(減額された部分)の支払い義務が免除される。

「手続きさえすれば借金が終わり」ではない、という点は、個人再生を選ぶうえで覚悟しておくべき点である。計画的な返済を継続する強い意志が求められる。

\ 相談料・着手金0円!/

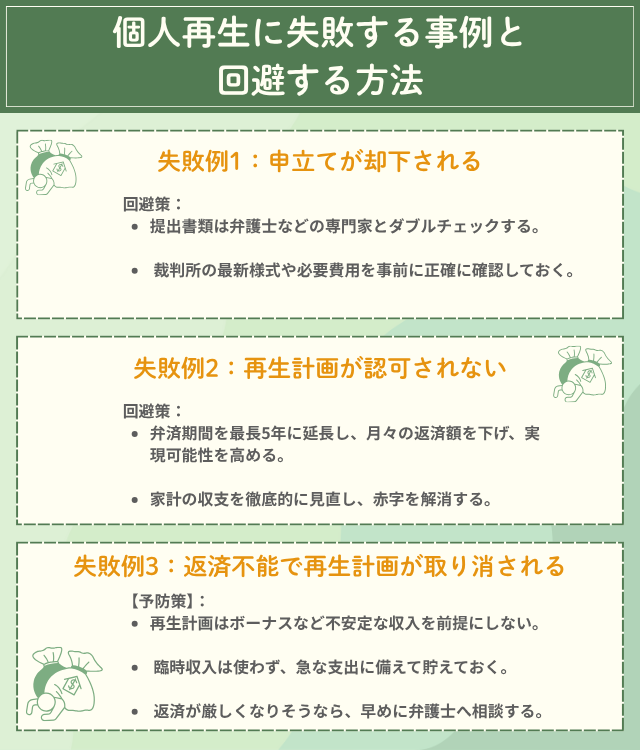

個人再生に失敗する事例と回避する方法

「個人再生の手続きを始めたものの、うまくいかなかった」という「失敗」には、いくつかのパターンがある。 この章では、代表的な3つの失敗例と、それを避けるための対策を解説する。 早めに予兆を知り、正しい対策を講じることが重要だ。

失敗例1:申立てが却下される(書類不備・期限遅れ)

最も初期段階での失敗が、裁判所への「申立てが却下される」ケースである。 これは、個人再生のスタートラインに立てないことを意味する。

主な原因は、提出書類の不備や、裁判所が定めた費用の未納、期限の遅れだ。 個人再生では、家計収支表(最低でも直近3ヶ月分など)、資産目録、清算価値計算書など、多数の書類を正確に作成し、決められた期限までに提出する必要がある。

特に本人申立の場合、書類の様式が裁判所ごとに異なっていたり、添付資料に漏れがあったりして、裁判所からの補正指示(「ここを直してください」という命令)に適切に対応できず、最終的に却下されてしまうことがある。

- 提出書類は、弁護士などの専門家とダブルチェック体制をとる。

- 申立てをする地方裁判所の最新の様式や、必要な費用(予納金、郵券)を事前に正確に確認する。

再生計画案の未提出・不備・虚偽記載のリスク

申立てが無事に受理されても、次に「再生計画案」の提出という大きな関門がある。 この計画案を期限までに提出しなかったり、内容に不備があったり、あるいは意図的に虚偽の記載(ウソ)をしたりすると、手続きは認められない。

特に「財産隠し」は重大な問題だ。 例えば、清算価値を低く見せかけて返済額を不当に減らそうと、一部の預金口座や保険をわざと申告しない、といった行為である。

こうした虚偽記載は、裁判所や債権者からの照会(通帳の履歴、課税証明書、保険証券などとの突合)によって発覚する可能性が高い。 発覚した場合、再生計画が認められないだけでなく、手続き自体が**廃止(打ち切り)**になるリスクがある。

失敗例2:再生計画が認可されない(債権者の不同意)

申立てが通り、計画案も提出したものの、最終的に裁判所から「認可(OK)」がもらえないケースである。

主な原因は、前述した「小規模個人再生における債権者の不同意」だ。 主要な債権者から反対され、書面決議の要件(頭数 かつ 金額の両方で過半数)を満たしてしまった場合、計画は不認可となる。

もう一つの大きな原因は、「返済可能性が立証できない」ことである。 計画案に書かれた「毎月〇万円を返済します」という計画が、現実的に実行不可能(例:家計が毎月赤字になっている)と裁判所に判断された場合も、認可されない。

- (債権者不同意に対して)弁済期間を最長5年に延長し、月々の返済額を下げ、実現可能性を高める。

- (返済可能性に対して)家計の収支を徹底的に見直し、赤字を解消する。

家計の収支が赤字で返済可能性を立証できない

裁判所に「この人なら、計画通り3年(または5年)間、返済を続けられる」と信用してもらうためには、安定した収入と、黒字の家計を証明する必要がある。

家計簿の提出を求められた際に、毎月の収支が赤字では、「返済は難しい」と判断されてしまう。

- 家計管理の徹底

-

家計簿アプリなどを活用し、収入と支出を正確に可視化する。「何となく」ではなく、1円単位で把握することが重要だ。

- 固定費の見直し

-

通信費(格安SIMへの変更)、保険料(不要な保障の解約)、車の維持費(手放す検討)など、削減できる固定費はないか徹底的に見直す。

- 収支改善の立証

-

もし直近で転職や昇進により収入が増える見込みがある、または家族の扶養状況が変わるなど、将来的に収支が改善する明確な証拠(内定通知書など)があれば、それも立証資料となる。

失敗例3:返済不能で再生計画が取り消される

無事に再生計画が認可されても、そこで終わりではない。 原則3年(最長5年)の返済期間中に、病気や失業、予期せぬ大きな支出などで、計画通りの返済ができなくなってしまうケースである。

もし返済が滞り、債権者からの申立てなどによって再生計画が「取り消し」になると、個人再生で減額されたはずの借金が元の金額に戻ってしまう(減額効果が失われる)。

そうなると、残った借金を一括で返済するか、あるいは改めて「自己破産」を検討するしかない状況に追い込まれる可能性がある。

- 再生計画を立てる際、ボーナス払いをあてにするなど、不安定な収入を前提にしない。

- 臨時収入があった場合は使ってしまわず、突発的な支出(冠婚葬祭、医療費など)に備えて積み立てておく。

- 返済が厳しくなりそうな予兆を感じたら、すぐに弁護士に相談する。

取り消された場合の対処法(計画変更など)

もし返済が困難になった場合でも、すぐに計画が取り消されるわけではなく、救済措置が用意されている。

- 1.再生計画の変更(期限の延長)

-

やむを得ない事情(病気、リストラなど)で返済が一時的に困難になった場合、裁判所に申し立てることで、返済期限を延長(原則として最長2年まで)してもらえる可能性がある。 ※ただし、当初の計画(最長5年)の枠を超えることはできない。

- 2.計画変更でも困難な場合

-

まずは「再生計画の変更」を検討する。それでも返済が極めて困難な場合、やむを得ない事由が厳格に認められる例外的なケースでは、残債の扱いについて裁判所の判断(免責など)が出ることもあり得る。ただし、日本には『ハードシップ免責』という明文上の一般制度はない。非常に限定的な救済であり、まずは計画変更が可能か弁護士と精査することが重要である。【注意点】 住宅ローン特則を利用している場合、住宅ローンの支払い分は免除の対象外となる。

\ 相談料・着手金0円!/

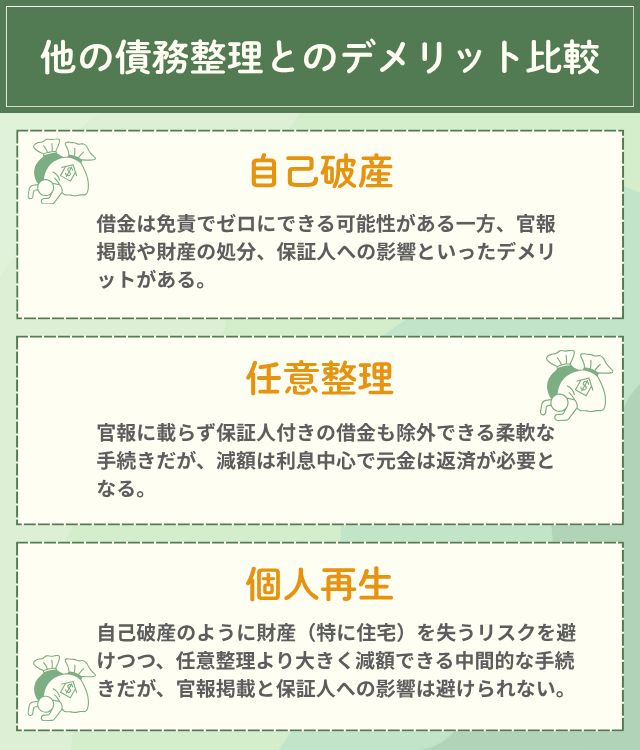

他の債務整理(自己破産・任意整理)とのデメリット比較

個人再生のデメリットをより深く理解するために、他の債務整理手続きである「自己破産」「任意整理」と比べた場合、どのような違いがあるのか確認しよう。

どの手続きが最適かは、あなたの借金の総額、資産の状況、そして「何を守りたいか(家、車、保証人など)」によって大きく異なる。

| 比較項目 | 個人再生 | 自己破産 | 任意整理 |

|---|---|---|---|

| 借金の減額 | 大幅に減額(例:1/5〜1/10) | 原則ゼロ(免責) | 将来利息のカットが中心 |

| 返済義務 | 減額後、返済義務あり | なし(免責後) | 元金+経過利息の返済義務あり |

| 財産処分 | 原則不要(清算価値で返済増) | 原則処分(一定額以上) | 原則不要(担保付きは別) |

| 住宅の維持 | 特則で維持可能 | 原則処分 | 住宅ローンが対象外なら可 |

| 官報掲載 | あり | あり | なし |

| 保証人への影響 | 請求がいく | 請求がいく | 対象から外せば影響なし |

| 信用情報 | 登録あり(最長5〜7年目安) | 登録あり(最長5〜7年目安) | 登録あり(約5年目安) |

| 手続き | 裁判所(複雑・期間長) | 裁判所(複雑・期間長) | 債権者と直接交渉(比較的簡易) |

※上記は一般的な目安であり、詳細は個別の状況や専門家の判断による。(2025年11月時点)

- 自己破産

-

借金はゼロになる(免責)可能性があるが、官報に載り、一定以上の財産(家など)は原則として手放すことになる。保証人への影響も大きい。

- 任意整理

-

官報に載らず、保証人がついている借金を除外して交渉できるなど、最も柔軟な手続きだ。しかし、減額幅は将来利息のカットがメインであり、元金は返済する必要がある。

- 個人再生

-

自己破産のように財産を失うリスクを避けつつ(特に住宅)、任意整理よりも大幅に借金を減額できる、両者の中間的な手続きといえる。ただし、官報に載り、保証人への影響は避けられない。

個人再生だけのメリット「住宅ローン特則」とは?

個人再生のデメリットを多く解説してきたが、他の手続きにはない大きなメリットとして「住宅ローン特則(住宅資金貸付債権に関する特則)」がある。

これは、民事再生法に定められた制度で、住宅ローンはそのまま従来通り(またはスケジュールを調整して)支払いを続け、それ以外の借金だけを大幅に減額することを可能にする仕組みだ。

自己破産では原則として手放さなければならない「持ち家」を、この特則を利用することで守れる可能性があるのが、個人再生の最大の特徴である。

- この特則を利用するには、「自身が住むための家であること」「住宅ローン以外の担保がついていないこと」など、法律で定められた複数の適用要件をすべて満たす必要がある。

- あくまで住宅ローン「以外」の借金を整理する手続きであり、住宅ローンの返済自体が減額されるわけではない。

この記事はデメリットを主題としているが、もし「家だけは手放したくない」という強い希望がある場合、個人再生(特に住宅ローン特則)が有力な選択肢となり得る。ただし、特則が使えないケースもあるため、専門家との詳細な確認が不可欠だ。

\ 相談料・着手金0円!/

個人再生の手続き中・前後にやってはいけないこと

個人再生の手続きをスムーズに進め、成功させるためには、絶対にやってはいけない「NG行為」がある。 もしこれらの行為を行うと、手続きの信頼性が損なわれ、最悪の場合、再生計画が認められない(不認可)、手続きが打ち切り(廃止)、または認可後に取り消される原因となる。

やってはいけない3つの行為(偏頗弁済・財産隠匿・新規借入)

特に注意すべきは、以下の3つの行為である。

- 1.偏頗弁済(へんぱべんさい)

-

特定の債権者だけを優遇して返済すること。「お世話になった知人にだけは迷惑をかけたくない」と、その人の借金だけを先に返してしまう行為などが該当する。 これは「債権者平等の原則」に反するため、再生計画が認められない(不認可)理由になったり、偏頗弁済した分があなたの清算価値に上乗せされ、結果的に返済総額が増えるリスクがある。

【発覚経路】:裁判所に提出する預金通帳の振込履歴などから発覚する。

- 2.財産隠匿(ざいさんいんとく)

-

返済額を不当に減らす目的で、財産を隠すこと。 前述の「清算価値」の計算に関わるため、例えば、預金口座の一部を申告しない、保険を解約して現金化し隠す、車や不動産の名義を家族に変更する、といった行為である。

【発覚経路】:通帳の不自然な出金、保険証券の確認、課税証明書や車検証との照合などで発覚する。

- 3.新規の借り入れ

-

弁護士に依頼した後や、手続き中に、新たな借金をすること。 これは「返済能力がない(または、再生計画を守る意思がない)」とみなされ、手続きの信頼性を著しく損なう。

【発覚経路】:信用情報の照会や、家計収支表との矛盾から発覚する。

- 生活費の管理は、原則として手持ちの現金やデビットカードで行う。

- 家族や知人があなたの借金を代わりに弁済(第三者弁済)する場合も、偏頗弁済と疑われる可能性があるため、必ず事前に弁護士に相談する。

- 新たな借り入れは絶対にしない。

発覚した場合の罰則(再生手続廃止・詐欺再生罪)

これらのNG行為が発覚した場合、非常に重いペナルティが科される可能性がある。

- 再生手続きの廃止・不認可

-

裁判所が「手続きの続行は不適切」と判断した場合、手続きが打ち切られたり、再生計画案が認可されなかったりする。

- 再生計画の取り消し

-

一度認可された後でも、重大な不正(特に財産隠しなど)が発覚した場合は、計画が取り消されることがある。

- 詐欺再生罪(の可能性)

-

特に悪質な財産隠匿や虚偽の申告は、民事再生法に定められた「詐欺再生罪」という刑事罰の対象となる可能性もある。

「バレなければ大丈夫」という安易な考えは、生活再建の道を自ら閉ざすことになりかねない。すべての情報は誠実に開示し、専門家である弁護士と相談しながら進めることが、再生への一番の近道である。

\ 相談料・着手金0円!/

個人再生のデメリットに関するよくある質問

最後に、個人再生のデメリットに関して、多くの人が抱える具体的な質問に答える。

\ 相談料・着手金0円!/