「債務整理をしたいが、費用がどれくらいかかるのか不安だ」 「弁護士や司法書士の報酬が高そうで、相談をためらっている」 「費用を分割払いにしたいが、そもそも今の手持ちでは足りないかもしれない」

こうした費用面の不安は、債務整理を検討する多くの人が抱える共通の悩みである。家族に内緒で手続を進めたいのに、高額な費用を請求されたらどうしようと不安になるのは自然である。

とはいえ、過度に心配する必要はない。債務整理の費用には、公的機関が示す「目安」や、専門家の報酬に関する「上限ルール」が存在する。

本記事では、債務整理の費用について、40〜60代にも読みやすい形で、以下の点を解説する。

- 手続ごとの費用相場: 任意整理、個人再生、自己破産、特定調停で総額はいくら違うのか

- 費用の詳しい内訳と上限: 何にいくら払うのか、報酬の上限は法律で決まっているのか

- 支払えないときの対処法: 分割払いや後払い、公的な立替制度(法テラス)の利用方法

- 費用を安く抑える方法: 自分でできる特定調停や、法テラスの活用法

本記事を読めば、どの手続を選ぶべきか、費用をいつ・どのように支払うかの見通しが立ち、専門家へ一歩を踏み出しやすくなる。

【この記事のポイント】

まずは、債務整理の全体像と費用の目安、支払いまでの流れを把握する。

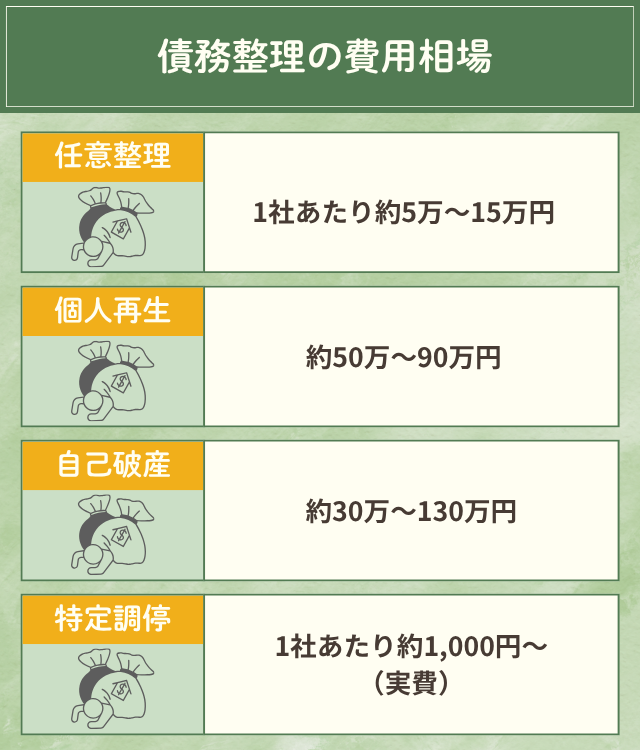

- 4つの手続の費用目安(総額)

-

- 任意整理: 1社あたり約5万円〜15万円(交渉する会社数による)

- 個人再生: 約50万円〜90万円(裁判所費用・再生委員の選任有無による)

- 自己破産: 約30万円〜130万円(裁判所費用・管財人の選任有無による)

- 特定調停: 1社あたり約1,000円〜(裁判所実費のみだが、自身で手続が必要)

- 支払いまでの流れ(一般的な例)

-

- 相談(無料相談を活用)

- 依頼(契約)

- 受任通知(ここで債権者からの督促・返済が一時停止)

- 費用積立(返済が止まった期間に、弁護士・司法書士費用を分割で支払う

- 和解・申立(費用の積立完了後、手続が本格的に進む)

- 費用の公的目安・ルール

-

- 法テラス(日本司法支援センター)には、資力基準を満たした場合に利用できる費用目安や立替制度がある。

- 日本弁護士連合会(日弁連)は、任意整理の「解決報酬金」に上限(1社あたり2万円(税別)等)を定めている。

※費用はあくまで目安であり、事案の難易度、債権者数、依頼先事務所、管轄裁判所によって変動する。

\ 相談料・着手金0円!/

債務整理の費用相場

債務整理には主に4つの手続があり、どれを選ぶかによって費用の総額は大きく変わる。ここでは、各手続の費用の全体像を比較する。

まずは、4つの手続の特徴と費用の目安を一覧表で確認する。

【債務整理4手続の費用・特徴 早見表】

| 手続の種類 | 総額の目安(事務所費用+裁判所費用) | 初期費用の典型 | 分割・後払い | 期間の目安 | こんな人に向いている |

|---|---|---|---|---|---|

| 任意整理 | 1社あたり約5万〜15万円 | 相談料(無料の場合あり)着手金(分割可の場合あり) | 〇(多くの事務所で対応) | 3ヶ月〜6ヶ月程度(交渉・和解まで) | ・裁判所を通さず、特定の借入先(例:リボ払い)だけ交渉したい・安定収入があり、3〜5年で返済できる見込みがある |

| 個人再生 | 約50万〜90万円 | 相談料着手金裁判所費用(印紙代等) | 〇(事務所費用は分割可が多い) | 6ヶ月〜1年程度(裁判所手続) | ・住宅ローンがあり、家を手放したくない・借金総額が大きいが、安定収入があり返済意思がある |

| 自己破産 | 約30万〜130万円 | 相談料着手金裁判所費用(予納金等) | 〇(事務所費用は分割可が多い) | 6ヶ月〜1年程度(裁判所手続) | ・収入がない、または著しく低く、返済のめどが立たない・借金をゼロにして生活を立て直したい |

| 特定調停 | 1社あたり約1,000円〜(実費) | 収入印紙代郵便切手代 | ×(実費は申立時に納付) | 3ヶ月〜6ヶ月程度(裁判所手続) | ・費用を最小限に抑えたい・平日に裁判所へ出廷できる・自分で書類作成や交渉ができる |

※上記の費用・期間はあくまで目安である。最終的な金額は、依頼する弁護士・司法書士事務所の見積もりや、裁判所の運用によって決まる。

自分に必要な費用がいくらになるか、より具体的に知りたい場合は、無料相談等を利用して「債権者数(借入先の会社数)」や「どの手続を利用したいか」を専門家に伝え、見積もりをもらうのが確実である。

任意整理の費用相場

任意整理は、弁護士・司法書士が債権者(貸金業者等)と直接交渉し、将来利息のカットや返済期間(通常3〜5年)の延長を目指す手続である。裁判所を通さないため、4手続の中でも比較的費用を抑えやすく、運用も柔軟である。

費用は「1社あたり〇円」で算定するのが一般的である。

- 着手金

-

1社あたり 2万円〜5万円程度

- 解決報酬金

-

1社あたり 2万円(税別)まで(※日弁連の規程による上限)

- 減額報酬金

-

減額できた金額の 10%(税別)まで(※日弁連の規程による上限)

(別途、過払い金が発生した場合は過払い金報酬)例えば、3社の任意整理で着手金3万円・解決報酬金2万円・減額報酬なしなら、(3万円+2万円)×3社=15万円(税別)+実費(通信費等)が目安となる。

一定の資力基準(収入・資産が一定以下)を満たす場合は、法テラス(日本司法支援センター)の「民事法律扶助制度」を利用できる場合がある。この制度では、弁護士・司法書士費用を立て替えてもらい、後で分割(例:月額5,000円〜)で返済できる。

法テラスが公表している任意整理の費用目安は以下の通りである。

| 債権者数 | 着手金(税込) | 実費(税込) | 合計(税込) |

|---|---|---|---|

| 1〜5社 | 33,000円 | 10,000円 | 43,000円 |

| 6〜10社 | 55,000円 | 10,000円 | 65,000円 |

| 11〜20社 | 77,000円 | 15,000円 | 92,000円 |

| 21社以上 | 99,000円 | 15,000円 | 114,000円 |

※上記はあくまで目安であり、審査により変動する可能性がある。 ※法テラスの任意整理では原則として(解決)報酬金は発生しないが、過払い金を回収した場合は別途、過払い金報酬が発生する。

任意整理の費用は、交渉する会社の数によって総額が大きく変わるのが特徴である。

個人再生の費用相場

個人再生は、裁判所に申立てて借金を大幅に減額(例:5分の1〜10分の1)し、残額を原則3年(最長5年)で分割返済する手続である。住宅ローン特則を用いれば、家を手放さずに他の借金を整理できる可能性がある。

費用は、主に「専門家(弁護士・司法書士)への報酬」と「裁判所に納める費用」の2種類で構成される。

- 専門家への報酬相場

-

約40万円〜60万円程度(事務所により異なる)

- 裁判所に納める費用

-

- 申立手数料(収入印紙): 1万円

- 予納郵便切手: 数千円程度(裁判所により異なる)

- 官報公告費: 約1万3,000円〜1万5,000円程度

- (場合により)再生委員の報酬: 15万円〜25万円程度

個人再生の費用で最大の変動要因は、裁判所が再生委員を選任するかどうかである。再生委員とは、申立人の財産や収入を調査し、再生計画案について裁判所に意見する役割を持つ弁護士である。

東京地方裁判所等、一部の裁判所では原則として再生委員が選任されるが、地方の裁判所では選任されない運用(再生委員なし)の場合もある。

【個人再生の費用比較(再生委員の有無)】

| 費用項目 | 再生委員が選任される場合(例:東京地裁) | 再生委員が選任されない場合(例:一部の地裁) |

|---|---|---|

| 専門家報酬(目安) | 40万〜60万円 | 40万〜60万円 |

| 裁判所実費(目安) | 約2万〜3万円(印紙・切手・官報) | 約2万〜3万円(印紙・切手・官報) |

| 再生委員報酬(目安) | 15万〜25万円 | 0円 |

| 総額の目安 | 約57万〜90万円 | 約42万〜63万円 |

※再生委員の報酬は、裁判所への申立後、手続を進めるための「履行テスト」(裁判所が指定する口座に一定額を積み立てる)の積立金から支払われる運用が一般的である。

個人再生は、裁判所や地域、再生委員の有無によって総額が大きく変動することを覚えておく必要がある。

自己破産の費用相場

自己破産は、裁判所に申立て、返済不能(免責許可)と認められることで、原則すべての借金の支払義務が免除される手続である。

自己破産も、費用は「専門家への報酬」と「裁判所に納める費用」で構成される。特に裁判所に納める「予納金」が、手続の種類によって大きく異なる。

自己破産の手続は、申立人の財産状況により主に3類型に分かれる。

- 1. 同時廃止

-

明らかな免責不許可事由(ギャンブル等)がなく、債権者に配当できるほどの財産(目安20万円以上)がない場合。手続が簡易で、費用も最も安くなる。

- 2. 管財事件(少額管財)

-

財産がある、または免責不許可事由の調査が必要な場合。裁判所が「破産管財人」を選任し、財産の調査・換価・配当を行う。(弁護士が代理人についている場合、予納金が低額になる「少額管財」運用が一般的である)

- 3. 管財事件(通常管財)

-

債権者数が多い、財産が複雑等、調査に手間がかかる場合。

- 専門家への報酬相場

-

約20万円〜50万円程度(同時廃止か管財かで変動する)

- 裁判所に納める費用

-

- 申立手数料(収入印紙): 1,500円

- 予納郵便切手: 数千円程度

- 予納金(管財人費用等):

- 同時廃止の場合: 1万円〜3万円程度

- 少額管財の場合: 20万円〜

- 通常管財の場合: 50万円〜(負債総額による)

【自己破産の費用比較(手続別・東京地裁の例)】

| 費用項目 | 同時廃止 | 管財事件(少額管財) |

|---|---|---|

| 専門家報酬(目安) | 20万〜40万円 | 30万〜50万円 |

| 裁判所実費(印紙・切手) | 約5,000円〜1万円 | 約5,000円〜1万円 |

| 予納金(管財費用) | 11,859円(※注) | 20万円〜 |

| 総額の目安 | 約22万〜42万円 | 約50万〜71万円以上 |

※注:東京地方裁判所の同時廃止の予納金基準(令和6年9月24日改定時点の例。官報公告費含む)。 ※予納金は裁判所によって基準が異なる。必ず申立てを行う裁判所の情報を確認する必要がある。

自己破産の費用は、高額な財産(不動産や解約返戻金のある保険等)があるか、借金の理由(ギャンブルや浪費等)に調査が必要かによって、管財事件となり費用が大きく変わる可能性がある。

特定調停の費用相場

特定調停は、弁護士等に依頼せず、自分で簡易裁判所に申立てを行い、調停委員の仲介のもとで債権者と返済方法について話し合う手続である。

専門家への報酬が発生しないため、4つの手続の中で最も費用を安く抑えられる可能性がある。

- 裁判所に納める費用(実費)

-

- 申立手数料(収入印紙): 債権者1社あたり 500円

- 予納郵便切手: 債権者1社あたり 500円程度(※東京簡易裁判所の場合)

例えば、債権者が3社の場合、合計の裁判所費用は約3,000円((500円+500円)×3社)程度で済む計算である。

例えば、債権者が3社の場合、合計の裁判所費用は約3,000円((500円+500円)×3社)程度で済む計算である。

ただし、特定調停には費用が安い反面、以下のような負担がある。

- 手間と時間

-

申立書類や債権者一覧、財産の状況等の書類をすべて自分で作成・準備する必要がある。

- 出廷の必要

-

平日の日中に、裁判所(調停期日)へ原則2回以上、自分で出向かなければならない。

- 交渉の負担

-

調停委員が間に入るとはいえ、法的な知識がないと債権者側(多くは法律のプロ)と対等に交渉するのが難しい場合がある。

- 強制執行のリスク

-

調停が成立すると「調停調書」が作成されるが、これは判決と同じ効力を持つ。もし調停後の返済が滞ると、すぐに給与差し押さえ等の強制執行を受けるリスクがある。

特定調停は、債権者数が少なく(例:1〜3社程度)、日中に時間が取れ、自分で書類作成や交渉を行うことに抵抗がない方に向いている手続といえる。

\ 相談料・着手金0円!/

費用の内訳と報酬の仕組み

債務整理の費用が高いのか安いのかを判断するには、見積書に書かれている「費用の内訳」を理解することが不可欠である。「いつ・何に対して支払うお金か」で分類できる。

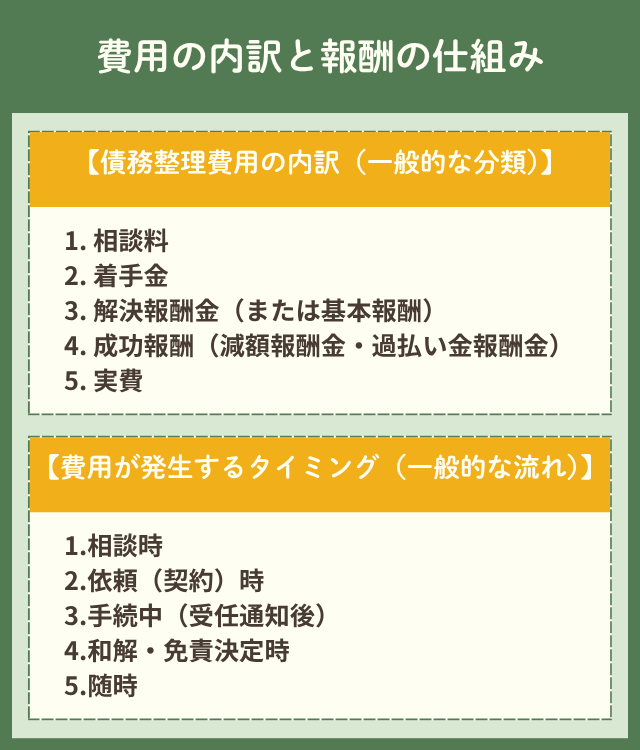

一般的な債務整理の費用は、大きく以下の5つに分けられる。

- 1. 相談料

-

弁護士・司法書士に初めて相談する際にかかる費用。

現在は「初回相談無料(30分〜60分程度)」としている事務所が多いため、まずは無料相談を活用するのが一般的である。 - 2. 着手金

-

専門家に正式に依頼し、契約(委任契約)を結ぶ際に支払う「基本料金」である。

この費用は、手続が成功したかどうか(和解成立や免責許可)に関わらず、発生するのが一般的である。分割払いに応じてもらえる場合も多い費用である。 - 3. 解決報酬金(または基本報酬)

-

任意整理で和解が成立した時や、自己破産で免責が許可された時等、手続が「解決」した際に発生する固定の報酬である。

※任意整理の場合、日弁連の規程により上限(1社あたり2万円(税別))が定められている。 - 4. 成功報酬(減額報酬金・過払い金報酬金)

-

手続の結果、得られた「経済的利益」に応じて発生する報酬である。

- 減額報酬金: 任意整理等で、交渉によって減額できた金額(将来利息のカット分を除く元本等)の○%(例:10%)といった形で計算される。

- 過払い金報酬金: 利息を払いすぎていた(過払い金)場合に、取り戻した金額の○%(例:20%)といった形で計算される。

- 5. 実費

-

専門家の報酬とは別に、手続を進めるために必ずかかる経費である。

例:裁判所に納める収入印紙代、郵便切手代、官報公告費、交通費、通信費、口座振込手数料等。

見積もりをもらう際は、「着手金はいつまでに必要か」「報酬金はいつ発生するか」という支払いのタイミングも必ず確認する必要がある。

- 1.相談時

-

発生費用:相談料(※無料の場合が多い)

- 2.依頼(契約)時

-

発生費用:着手金(※この支払いが完了してから手続が開始されるのが一般的)

- 3.手続中(受任通知後)

-

(返済が一時停止している間に、着手金や実費の分割金を積み立てる期間

- 4.和解・免責決定時

-

発生費用:解決報酬金、成功報酬(減額報酬・過払い金報酬)

- 5.随時

-

発生費用:実費(裁判所への申立時や郵送時等)

最も重要なのは、「名目が違っても、総額でいくらになるか」を比較することである。着手金が安くても成功報酬が高い場合や、その逆もある。必ず総額の見積もりを書面でもらい、内容をしっかり確認する必要がある。

相談料・着手金・解決報酬とは?

債務整理の費用の中でも、特に基本となる「相談料」「着手金」「解決報酬金」について、もう少し詳しく見ていく。

- 相談料

-

文字通り、弁護士や司法書士に法律相談をするための費用である。

多くの事務所が、借金問題に関しては「初回30分無料」「初回1時間無料」といった無料相談枠を設けている。まずはこの無料相談を活用し、自分の状況を説明したうえで、どの手続が最適か、費用は総額でいくらになりそうかの見通しを立ててもらうとよい。

- 着手金

-

専門家に「この案件をお願いします」と正式に依頼(委任契約)する際に支払う費用である。

この着手金は、手続の結果(例えば任意整理の交渉が不成立に終わった場合等)に関わらず、原則として返金されない「手付金」のような性質を持っている。

ただし、手持ちのお金がない場合でも、分割払いに応じてくれる事務所は多いため、相談時に支払い方法を必ず確認する必要がある。 - 解決報酬金(または基本報酬)

-

手続が無事に完了したことに対して支払う、固定額の報酬である。

任意整理の場合、弁護士の報酬にはルールがある。 日本弁護士連合会(日弁連)の規程により、「解決報酬金」は債権者1社あたり2万円(税別)が上限と定められている(※商工ローンの場合等を除く)。 * 自己破産の場合は「免責許可決定」が出た時点、個人再生の場合は「再生計画の認可決定」が出た時点で発生するのが一般的である。

依頼する前(見積もり段階)で、必ず以下の3点を確認する習慣をつける必要がある。

- 1.費用の名目

-

「着手金」「解決報酬金」等、何に対する費用か

- 2.支払時期

-

いつまでに(契約時か、解決時か)、どうやって(一括か、分割か)支払うのか

- 3.返金の有無

-

もし手続が途中で終わった場合(例:任意整理で和解できなかった時)や、依頼をキャンセルした場合、着手金等は返金されるのか

成功報酬(減額報酬・過払い金報酬)とは?

「成功報酬」は、固定額の「解決報酬金」とは別に、手続によって得られた成果(経済的利益)に応じて変動するタイプの報酬である。

- 減額報酬金

-

主に任意整理で使われる名目である。

交渉の結果、債権者が主張していた借金額(元本等)を減額できた場合に、「減額できた金額の○%(例:10%)」という形で計算される。

注意点: 事務所によって、この「減額報酬金」を設定している場合と、設定していない場合がある。日弁連の規程で上限(減額幅の10%(税別))が定められている。 - 過払い金報酬金

-

過去にグレーゾーン金利(高い利息)で長期間借入れをしていた場合、払いすぎた利息(過払い金)が発生していることがある。

この過払い金を取り戻す(返還請求する)作業も債務整理と同時に行うことがあり、その場合に「取り戻した金額の○%」が報酬となる。

報酬の料率は、裁判をせずに交渉で取り戻したか(例:20%(税別)程度)、裁判(訴訟)をして取り戻したか(例:25%(税別)程度)で異なるのが一般的である。

減額報酬金や過払い金報酬金は、弁護士の「解決報酬金」(上限2万円(税別))とは別の費用項目である。

【成功報酬の比較シミュレーション(例)】

例えば、元本100万円の借金を任意整理し、元本が80万円に減額(減額幅20万円)され、さらに過払い金が30万円戻ってきたケースを考える。

| 報酬体系 | A事務所(減額報酬あり) | B事務所(減額報酬なし) |

|---|---|---|

| 解決報酬金(固定) | 2万円 | 2万円 |

| 減額報酬金(減額幅20万円×10%) | 2万円 | 0円 |

| 過払い金報酬金(回収額30万円×20%) | 6万円 | 6万円 |

| 合計報酬(税別) | 10万円 | 8万円 |

このように、報酬体系によって総額が変わってくる。見積もりをもらう際は、「減額報酬金は発生するか」「その計算式はどうなっているか」と具体的に確認することが大切である。

報酬金額の上限はいくら?

債務整理の費用、特に弁護士に依頼した場合の報酬については、利用者を守るためのルール(上限)が定められている。

根拠となるのは、日本弁護士連合会(日弁連)が定めている「債務整理事件処理の規律を定める規程」である。

この規程で上限が明確に定められているのは、主に以下の項目である。

- 任意整理の「解決報酬金」

-

債権者1社あたり 2万円(税別)が上限。

(※ただし、商工ローン(事業者向けローン)の場合は1社あたり5万円(税別)が上限)

- 任意整理の「減額報酬金」

-

減額できた金額の 10%(税別)が上限。

- 過払い金報酬金

-

交渉(裁判外)で取り戻した場合: 回収額の 20%(税別)が上限。 * 訴訟(裁判)で取り戻した場合: 回収額の 25%(税別)が上限。

一方で、以下の項目については規程による明確な上限が設定されていない。

- 着手金

- 個人再生・自己破産の報酬

司法書士についても、司法書士会が報酬に関する指針を定めているが、弁護士と同様に、事務所によって料金設定は異なる。

だからこそ、依頼する前には必ず書面で見積もりをもらい、その内訳や計算根拠について説明を受けることが非常に重要である。もし見積もりの内容に不明瞭な点があれば、遠慮なく質問する必要がある。

実費とは?印紙代や予納金の目安

「実費」とは、弁護士・司法書士の「報酬」とは別に、手続を進めるために必ず必要となる費用のことである。これは専門家への手数料ではなく、裁判所や郵便局等に支払う経費である。

実費は、どの手続を選ぶかによって大きく異なる。

- 1.任意整理

-

裁判所を通さないため、裁判所費用(印紙代や予納金)はかからない。

主な実費は、債権者とのやり取りに使う郵便切手代や通信費、振込手数料等で、数千円程度で済むのが一般的である。 - 2.個人再生

-

裁判所に申立てを行うため、以下の実費が必要である。

- 収入印紙(申立手数料): 1万円

- 予納郵便切手: 数千円程度(裁判所により異なる)

- 官報公告費: 約1万3,000円〜1万5,000円程度

- (場合により)再生委員報酬: 15万円〜25万円程度

- 3.自己破産

-

裁判所に申立てを行うため、以下の実費が必要である。

- 収入印紙(申立手数料): 1,500円

- 予納郵便切手: 数千円程度

- 予納金(官報公告費・管財人費用等):

- 同時廃止の場合: 1万円〜3万円程度

- 管財事件(少額管財)の場合: 20万円〜

- 4.特定調停

-

簡易裁判所に申立てを行うため、以下の実費が必要である。

- 収入印紙(申立手数料): 1社あたり 500円

- 予納郵便切手: 1社あたり 500円程度(※東京簡易裁判所の場合)

特に個人再生や自己破産(管財事件)では、裁判所に納める実費(予納金や再生委員報酬)が20万円以上と高額になるケースがある。

これらの実費は、専門家への報酬とは別に、申立てのタイミングまでに用意する必要があるお金である。ただし、専門家によっては、これらの実費も含めて分割で積み立てる計画を立ててくれる場合があるので、支払い方法を相談してみるとよい。

※裁判所に納める実費の金額は、管轄の裁判所によって運用が異なる。必ず最新の情報を確認する必要がある。

\ 相談料・着手金0円!/

費用を支払えないときの対処法

「債務整理をしたいのに、その費用すら支払えない」という状況は、決して珍しいことではない。そうした方のために、いくつかの対処法が用意されている。

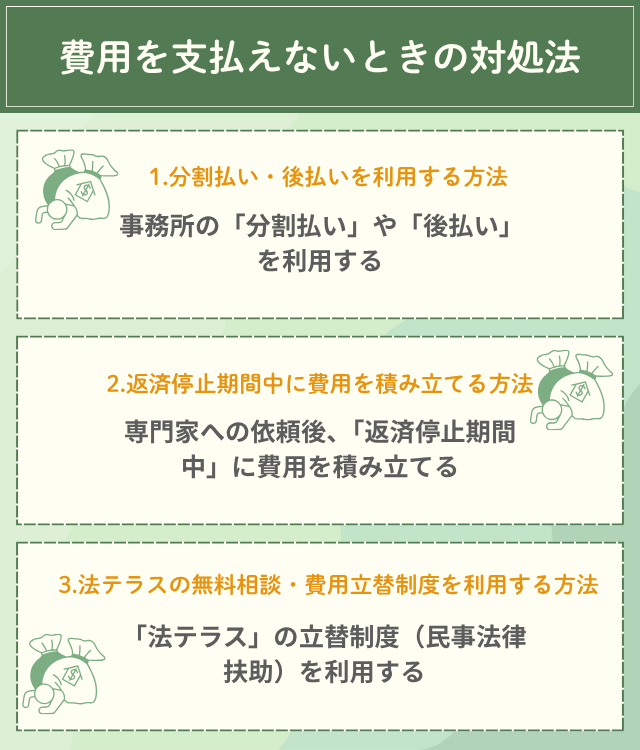

主に、以下の3つの方法が考えられる。

- 事務所の「分割払い」や「後払い」を利用する

- 専門家への依頼後、「返済停止期間中」に費用を積み立てる

- 「法テラス」の立替制度(民事法律扶助)を利用する

どの方法が自分に合っているか、以下のチェックリストで考える必要がある。

- 毎月、いくらまでなら分割で支払えそうか(例:月1万円、月3万円)

- 分割払いは、何回までなら続けられそうか(例:6回、10回)

- 自分の収入や資産は、法テラスの利用基準(資力基準)を満たしていそうか

大切なのは、支払計画を無理なく立てることである。もし支払いが途中で苦しくなり、専門家への費用を滞納してしまうと、専門家が辞任し、手続がストップしてしまう恐れがある。そうなると、督促が再開してしまう最悪のケースも考えられる。

そうならないためにも、専門家には現状の家計を正直に話し、保守的(余裕を持った)支払計画を立てることが重要である。

分割払い・後払いを利用する方法

債務整理の費用は、多くの弁護士・司法書士事務所で分割払いに対応している。

手続を正式に依頼(委任契約)すると、専門家はまず各債権者に対して「受任通知」という書類を送付する。この通知が債権者に届いた時点で、借金の督促および返済が一時的にストップする(※貸金業法で定められている)。

ここは重要なポイントである。 毎月5万円を返済に充てていたなら、その5万円が手元に残る。多くの事務所は、この「返済停止期間」を活用し、事務所費用(着手金・実費)を分割で積み立てる計画を提案する。

- 分割払いの例:

-

着手金・実費の合計が18万円の場合

- 「初回に3万円、その後は毎月3万円ずつ5回払い」

- 「毎月2万円ずつ9回払い」

- 「ボーナス月に多めに支払う」

このように、家計の状況に合わせて柔軟な支払計画を立てられる場合がある。

また、「後払い」に対応している事務所もある。これは、例えば過払い金が発生している場合に、取り戻した過払い金の中から費用を精算する(つまり、初期費用が実質0円になる)ケース等が該当する。

ただし、分割払いや後払いの条件(回数、手数料の有無等)は事務所によって全く異なる。

無料相談の際に、「分割払いは可能か?」「その場合、毎月いくらずつ、何回払いになるか?」と具体的に確認する必要がある。また、もし途中で支払いが遅れた場合のペナルティや、契約を途中でやめた場合の精算方法についても、契約書(委任契約書)でしっかり確認することが大切である。

返済停止期間中に費用を積み立てる方法

専門家に依頼し、債権者への返済が一時的にストップした期間は、債務整理の費用を準備するための「積立期間」と位置づけることが重要である。

この期間を有効に使うために、まずはご自身の「家計の見直し」から始める必要がある。

- 1. 家計の固定費を圧縮する

-

まずは、毎月必ず出ていく固定費を見直す。

例:スマートフォンの料金プラン(格安SIMへの変更)、利用していないサブスクリプション(動画配信、雑誌読み放題等)の解約、生命保険や医療保険の見直し等。

ここで毎月5,000円でも1万円でも捻出できれば、それがそのまま積立の原資になる。 - 2. 積立計画を可視化する

-

専門家と合意した支払総額(着手金+実費)と、積立期間(例:督促停止から和解・申立までの4〜6ヶ月)を確認する。

「総額 20万円 ÷ 積立期間 5ヶ月 = 毎月 4万円の積立が必要」

このように、「月額 × 回数 = 総額」を明確にし、毎月確実にその金額を確保する計画を立てる。

【家計見直し&積立プラン表(サンプル)】

| 項目 | 見直し前(月額) | 見直し後(月額) | 差額(積立原資) |

|---|---|---|---|

| <収入> | |||

| 手取り収入 | 250,000円 | 250,000円 | |

| <支出> | |||

| 借金返済 | 50,000円 | 0円(受任通知後) | +50,000円 |

| 家賃・ローン | 80,000円 | 80,000円 | |

| 光熱費・通信費 | 20,000円 | 15,000円(プラン見直し) | +5,000円 |

| 食費・日用品 | 60,000円 | 55,000円(節約) | +5,000円 |

| 保険料 | 10,000円 | 5,000円(見直し) | +5,000円 |

| その他(サブスク等) | 5,000円 | 0円(解約) | +5,000円 |

| <見直し後の積立可能額(月)> | 70,000円 |

注意点 受任通知後でも、銀行口座が凍結されるリスクは残る(とくに銀行からの借入がある場合)。給与振込口座が借入先銀行の場合は、専門家に相談し、振込先変更等の対策が必要である。積立は銀行預金ではなく手元現金で管理したほうが安全な場合もある。

法テラスの無料相談・費用立替制度を利用する方法

収入や資産が一定の基準以下(資力基準)であり、勝訴の見込みがある(和解や免責の見込みがある)場合、法テラス(日本司法支援センター)の「民事法律扶助制度」を利用できる可能性がある。

この制度には、大きく分けて2つのメリットがある。

- 1.無料法律相談

-

通常、1回30分程度、同一問題につき3回まで、弁護士・司法書士による無料相談が受けられる。(※法テラスと契約している専門家(契約弁護士・司法書士)の事務所で相談を受けることも可能である)

- 2.弁護士・司法書士費用の「立替」

-

審査に通ると、手続に必要な着手金や実費等を法テラスが立て替えてくれる。立て替えてもらった費用は、原則として手続終了後に、毎月5,000円〜1万円程度の分割払いで法テラスに返済していく。生活保護を受給している場合等は、この返済が免除されることもある。

- 1.窓口検索・予約

-

法テラスの公式サイトや電話で、最寄りの窓口を探し、無料相談の予約をする。

- 2.資力確認

-

相談時に、収入(給与明細等)や資産(預貯金通帳等)を証明する書類を持参し、利用基準を満たしているか確認を受ける。

- 3.審査

-

費用の立替(扶助)を申し込むと、審査が行われる。

- 4.契約・立替開始

-

審査に通ると、専門家と契約し、法テラスが費用を立て替えて手続がスタートする。

法テラスの立替制度を利用する場合、費用(着手金等)の目安も独自に定められている(「任意整理の費用相場」の表を参照)。

ただし、法テラスの利用には審査があり、誰でも利用できるわけではない。また、地域によっては実務上の運用が異なる場合もある。まずは法テラスの窓口や、法テラスの契約弁護士・司法書士に「法テラスの利用を検討している」と伝えて相談するとよい。

債権者数ごとの着手金・実費はいくら?

法テラスの立替制度を利用して任意整理を行う場合、必要な費用(着手金・実費)の目安が債権者数(借入先の会社数)に応じて定められている。

以下は、法テラスが公表している目安の表を再構成したものである。

【法テラス利用時の任意整理:債権者数別 依頼時に必要な費用の目安】

| 債権者数 | 着手金(税込) | 実費(税込) | 合計(税込) |

|---|---|---|---|

| 1〜5社 | 33,000円 | 10,000円 | 43,000円 |

| 6〜10社 | 55,000円 | 10,000円 | 65,000円 |

| 11〜20社 | 77,000円 | 15,000円 | 92,000円 |

| 21社以上 | 99,000円 | 15,000円 | 114,000 |

無料相談の利用要件と回数

「費用が不安だから、まずは無料で話だけ聞きたい」という場合、無料相談を活用するのが第一歩である。無料相談には、主に以下の3つの窓口がある。

- 1.法テラス(日本司法支援センター)

-

- 利用要件: 収入や資産が一定の基準(資力基準)を満たしている必要がある。

- 回数・時間: 原則として、1つの問題につき3回まで(1回30分程度)無料である。

- 持参物(例): 相談予約時に確認が必要だが、一般的に以下のものが求められる。

- 本人確認書類(運転免許証、マイナンバーカード等)

- 収入を証明する書類(給与明細、課税証明書等)

- 資産を証明する書類(預貯金通帳等)

- 借入状況がわかるもの(債権者一覧、契約書、督促状等)

- 2.弁護士会・司法書士会の相談窓口

-

- 各都道府県の弁護士会や司法書士会が運営する相談センターである。

- 借金問題(多重債務)については、初回相談を無料としている窓口が多い(例:30分無料)。

- 利用要件は特にない場合がほとんどだが、相談日時が指定されていることが多い。

- 3.個別の弁護士・司法書士事務所

-

- 現在、多くの事務所が「借金問題に関する初回相談は無料(30分〜60分程度)」としている。

- 利用要件は特にない。土日や夜間の相談に対応している事務所もある。

どの窓口を利用するにしても、事前に電話やWebサイトで予約が必要である。その際、「無料相談の範囲(時間、回数)」「当日の持参物」を必ず確認しておく必要がある。

\ 相談料・着手金0円!/

【手続別】費用が変わる要因と相場の違い

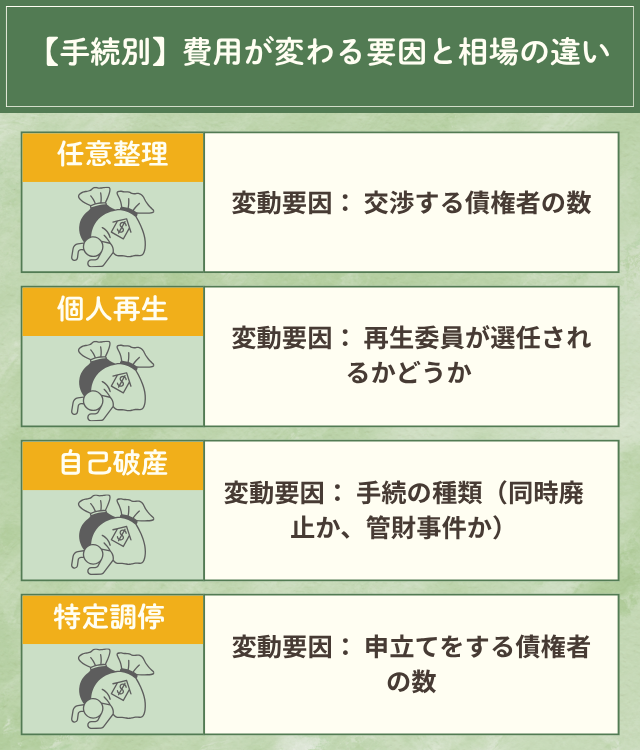

これまで見てきたように、債務整理の費用は手続によって数千円から100万円以上まで大きな幅がある。なぜこんなに費用が変わるのか、その「費用の変動要因(ドライバー)」を手続別に整理する。

この要因を理解することで、ご自身の状況(債権者数、財産の有無、借金の理由)が、費用の「安いケース」と「高いケース」のどちらに当てはまりそうか、見通しを立てられる。

- 任意整理

-

変動要因: 交渉する債権者の数

(例)1社だけ交渉するケース vs 10社と交渉するケース - 個人再生

-

変動要因: 再生委員が選任されるかどうか

(例)再生委員なし(費用が安い) vs 再生委員あり(報酬15〜25万円が加算) - 自己破産

-

変動要因: 手続の種類(同時廃止か、管財事件か)

(例)同時廃止(予納金が安い) vs 管財事件(管財人費用20万円〜が加算) - 特定調停

-

変動要因: 申立てをする債権者の数

(例)1社だけ申し立てるケース vs 5社に申し立てるケース

以下で、それぞれの要因が費用にどう影響するかを具体的に見ていく。

任意整理:交渉する債権者の数で費用が変わる

任意整理の費用は、「1社あたり〇円」という単価(着手金+解決報酬金)で設定されていることが一般的である。

そのため、交渉する相手(債権者)の数が多ければ多いほど、総額は高くなる。

総額 = (1社あたりの着手金 + 1社あたりの解決報酬金) × 債権者数 + 減額報酬 + 実費

例えば、1社あたりの費用(着手金+解決報酬金)を合計5万円(税別)と仮定した場合、債権者数によって総額は以下のように変わる。

【債権者数別:任意整理の費用シミュレーション(例)】

| 債権者数 | 費用(着手金+解決報酬金)の目安 |

|---|---|

| 1社 | 5万円 |

| 3社 | 15万円(5万円 × 3社) |

| 5社 | 25万円(5万円 × 5社) |

| 10社 | 50万円(5万円 × 10社) |

※上記はあくまで単純なシミュレーションであり、減額報酬金や実費は含まれていない。 ※弁護士の「解決報酬金」は、日弁連の規程により1社あたり2万円(税別)が上限である。

任意整理を依頼する際は、「交渉対象から外す」借金(例:保証人がついているもの、自動車ローン等)を選ぶことも可能である。交渉する債権者数を絞る(最適化する)ことで、費用を抑えられる可能性もある。

個人再生:再生委員が選任されるかで費用が変わる

個人再生の手続で、費用が大きく変動する最大の要因は「再生委員」が選任されるかどうかである。

再生委員とは、申立人の財産や収入を調査したり、返済計画(再生計画案)の作成をサポートしたりするために、裁判所によって選任される弁護士のことである。

- 再生委員が選任される場合

-

- 裁判所に納める実費とは別に、再生委員への報酬(15万円〜25万円程度)を追加で支払う必要がある。

- 東京地方裁判所等、一部の裁判所では原則として全ての個人再生事件で再生委員が選任される。

- 再生委員が選任されない場合

-

- 上記の再生委員報酬(15万〜25万円)はかからない。

- 地方の裁判所では、弁護士が代理人として申立てを行っている場合等、一定の条件で再生委員が選任されない運用(再生委員なし)となるケースがある。

- 再生委員なしの場合

-

[専門家への報酬] + [裁判所実費(印紙・切手・官報費)] * (総額目安:約40万〜60万円台)

- 再生委員ありの場合

-

[専門家への報酬] + [裁判所実費] + [再生委員報酬(+15万〜25万円)] * (総額目安:約50万〜90万円台)

なお、再生委員が選任される場合(例:東京地裁)でも、その報酬は「履行テスト」の積立金から充当される運用が一般的である。履行テストとは、申立後、再生計画通りの返済を実際に続けられるかをテストするために、裁判所の指定口座へ毎月一定額を積み立てる制度である。

つまり、再生委員報酬(15万円〜)を申立時に一括で用意する必要はなく、申立後の積立金から支払われることが多い、という点は覚えておく必要がある。(※運用は裁判所により異なる)

自己破産:手続の種類(同時廃止・管財)で費用が変わる

自己破産の手続で費用が大きく変わる要因は、その手続が「同時廃止」になるか「管財事件」になるか、という点である。

これは、申立人の財産状況や借金の理由によって裁判所が判断する。

- 同時廃止(費用が安いケース)

-

- 対象者: 債権者に配当できるようなまとまった財産(目安20万円以上の現金や、不動産、車等)がなく、借金の理由(ギャンブルや浪費等)にも大きな問題(免責不許可事由)がない場合。

- 費用: 裁判所に納める予納金は、官報公告費等の実費(1万円〜3万円程度)で済む。専門家への報酬も管財事件より安くなる傾向がある。

- 管財事件(費用が高いケース)

-

- 対象者: 一定以上の財産がある場合(財産を調査・換価し、債権者に配当するため)、または借金の理由に調査が必要な場合(免責不許可事由の調査のため)。

- 費用: 裁判所が「破産管財人」(財産調査等を行う弁護士)を選任するため、その管財人費用(予納金)が追加で必要になる。この予納金は、弁護士が代理人についている場合の「少額管財」運用でも、最低20万円〜(東京地裁の例)と高額になる。

【同時廃止と管財事件(少額管財)の費用比較(イメージ)】

| 項目 | 項目 | 管財事件(少額管財) |

|---|---|---|

| 専門家報酬(目安) | 20万〜40万円 | 30万〜50万円 |

| 裁判所予納金(目安) | 1万〜3万円 | 20万円〜 |

| 総額目安 | 約21万〜43万円 | 約50万〜70万円以上 |

自分では「財産がないから同時廃止だ」と思っていても、申立ての結果、裁判所の判断で管財事件に移行する可能性もある。

無料相談の際には、ご自身の財産(不動産、保険、退職金等)や借金の理由(ギャンブル、浪費、投資失敗等)を正直に伝え、「自分の場合、管財事件になる可能性はあるか?」と確認することが非常に重要である。

\ 相談料・着手金0円!/

まず無料で情報収集する方法

債務整理の費用に関する不安を解消する最も確実な方法は、専門家に「自分の場合、いくらかかるのか」を直接聞くことである。

多くの場合、初回の相談は無料である。この無料相談を最大限に活用するために、相談へ行く前に「準備」をしておくことが推奨される。

準備が整っていれば、専門家もより正確な費用や見通しを回答しやすくなる。

- 1.借入状況の整理(債権者一覧の作成)

-

- どこから(会社名・銀行名)

- いくら(現在の残高)

- いつから(最初の借入時期)

- (もしあれば)保証人の有無

※手元にある契約書や督促状、利用明細等を全て持参するのが望ましい。

- 2.家計表の作成(毎月の収支)

-

- 収入(手取り月収、ボーナス、年金等)

- 支出(家賃、光熱費、食費、保険料等)

※「毎月いくらまでなら返済や積立に回せるか」を明確にするためである。

- 3.財産状況の整理

-

- 預貯金(おおよその残高)

- 不動産(持ち家か、ローン残高)

- 車(ローン残高)

- 生命保険(解約返戻金の有無)

- 退職金(見込額)

※特に自己破産や個人再生を考える場合に重要である。

- 4. 質問リストの作成(これだけは聞きたいこと)

-

- 私に最適な手続はどれか?

- 費用は総額でいくらになるか?(見積書をもらえるか?)

- 費用の内訳(着手金、報酬金、実費)は?

- 減額報酬金や成功報酬は発生するか?

- 支払いは分割にできるか?(初回いくら、月々いくら×何回)

- いつから費用を積み立て始めるか?

- (自己破産の場合)同時廃止になりそうか? 管財事件の可能性は?

- (個人再生の場合)再生委員は選任されそうか?

無料相談は契約の場ではない。「情報収集と比較検討の場」と捉え、法テラス・弁護士事務所・司法書士事務所等、複数窓口で意見を聞くとよい。

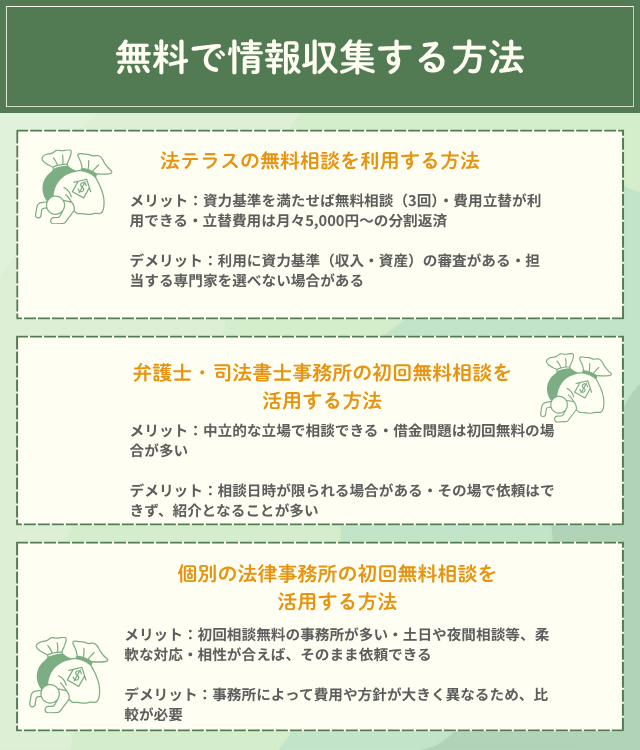

【主な相談先 3ルートの比較】

| 相談先 | 特徴 | メリット | デメリット |

|---|---|---|---|

| 法テラス | 公的な相談窓口・立替制度 | ・資力基準を満たせば無料相談(3回)・費用立替が利用できる・立替費用は月々5,000円〜の分割返済 | ・利用に資力基準(収入・資産)の審査がある・担当する専門家を選べない場合がある |

| 弁護士会・司法書士会 | 各地の専門家団体が運営 | ・中立的な立場で相談できる・借金問題は初回無料の場合が多い | ・相談日時が限られる場合がある・その場で依頼はできず、紹介となることが多い |

| 個別の法律事務所 | 民間の弁護士・司法書士 | ・初回相談無料の事務所が多い・土日や夜間相談等、柔軟な対応・相性が合えば、そのまま依頼できる | ・事務所によって費用や方針が大きく異なるため、比較が必要 |

まずは、ご自身の状況を整理した上で、アクセスしやすい窓口の無料相談を予約するとよい。

法テラスの無料相談を利用する方法

費用を支払う余裕がまったくない、という場合に、まず検討すべきは「法テラス(日本司法支援センター)」の無料法律相談である。

法テラスの無料相談(民事法律扶助制度)を利用するには、ご本人(と配偶者)の収入と資産が一定の基準を満たしている必要がある。

- 利用手順(例)

-

- 窓口を検索: 法テラスの公式サイトで、お近くの法テラス窓口や、法テラスと契約している弁護士・司法書士事務所(「法テラス契約事務所」)を探す。

- 資力基準を自己チェック: サイトに掲載されている基準(例:単身者の場合、手取り月収が18万2,000円以下、保有資産が180万円以下等 ※地域により変動)を見て、自分が該当しそうか確認する。

- 電話またはWebで予約: 窓口に連絡し、「債務整理の費用のことで無料相談をしたい」と伝え、予約を取る。

- 相談当日: 予約した日時に窓口へ行き、相談を受ける。

- 当日の持参物(一般的な例)

-

- 本人確認書類(運転免許証、マイナンバーカード等)

- 収入を証明する書類(直近2〜3ヶ月分の給与明細、源泉徴収票、課税証明書等)

- 資産を証明する書類(預貯金通帳のコピー等)

- 借入状況がわかるもの(債権者一覧、契約書、督促状等)

- (もしあれば)家計表

法テラスでの相談の到達点は、「自分の状況で、費用の立替制度(民事法律扶助)が利用できるかどうか」そして「利用できる場合、任意整理の費用目安(債権者数ベース)はいくらになりそうか」を把握することである。

審査に通れば、その後の手続費用(着手金・実費)を立て替えてもらい、あなたは月々5,000円〜1万円程度の分割返済だけで手続を進められる可能性がある。

弁護士・司法書士事務所の初回無料相談を活用する方法

法テラスの基準には合わないが、すぐに一括で費用を支払うのは難しいという方は、個別の弁護士・司法書士事務所が実施している「初回無料相談」を活用するのがよい。

法テラスと違い、収入や資産の基準はない。複数の事務所で相談を受け、見積もりと対応を比較検討(相見積もり)することが可能である。

その際、以下の比較観点を必ず確認する必要がある。

- 1.分割・後払いの条件

-

- 分割払いは可能か?

- 可能な場合、初回にいくら必要か?

- 月額の上限は?

- 何回払いまで可能か?

- 2.解決報酬金の扱い

-

日弁連の規程通り、1社あたり2万円(税別)が上限になっているか?

- 3.減額報酬・過払報酬の有無

-

- 成功報酬(減額報酬金)は発生するか?

- 発生する場合、日弁連の規程の上限(10%)の範囲内か?

- 計算の基準は明確か?

- 4.見積書と委任契約書の整合

-

- 口頭での説明と、書面(見積書、契約書)の内容に違いはないか?

- 不明瞭な追加費用はないか?

- 5.連絡手段と秘密保持

-

家族に内緒で進めたい場合、連絡方法(LINE、メール、事務所名のない郵便等)に配慮してくれるか?

弁護士と司法書士の違いについて 相談先として弁護士と司法書士がいるが、債務整理においては対応できる業務範囲に違いがある。

- 司法書士

-

- 簡易裁判所(訴額140万円以下)の代理権が主な業務範囲である。

- 任意整理: 債権者1社あたりの元本が140万円以下であれば、交渉代理が可能である。

- 個人再生・自己破産: 申立書類の「作成」はできるが、「代理人」として裁判所とのやり取りや出廷を行うことはできない(本人が対応する必要がある)。

- 弁護士

-

訴額の制限なく、全ての法律業務(交渉、裁判所手続の代理)が可能である。

したがって、以下のような場合は、弁護士への相談が適していると考えられる。

- 1社からの借入元本が140万円を超えている場合

- 個人再生や自己破産の手続で、裁判所とのやり取りも全て任せたい(代理人になってほしい)場合

- 債権者との交渉が難航し、訴訟になる可能性がある場合

まずは無料相談を利用して、ご自身の状況(特に借入額)を伝え、どちらに依頼するのが適切かも含めてアドバイスをもらうとよいだろう。

\ 相談料・着手金0円!/

債務整理の費用に関するよくある質問

まとめ

債務整理の費用は、どの手続を選ぶか、またご自身の状況(債権者数、財産の有無、裁判所の運用)によって大きく変動する。

費用が不安で一歩を踏み出せない方も多いが、「分割払い」や「法テラスの立替制度」等、手持ちのお金がなくても手続を始められる仕組みが整っている。

最も大切なのは、一人で抱え込まず、まずは専門家の「無料相談」を利用することである。この記事で紹介した「準備チェックリスト」を活用し、ご自身の状況を整理した上で、信頼できる専門家に「自分の場合は総額でいくら必要か」「どう支払っていけばよいか」を明確にしてもらう必要がある。

正しい情報を得ることが、費用への不安を解消し、生活再建への第一歩につながる。

\ 相談料・着手金0円!/