借金の返済に関する悩みは、非常に重く、精神的な負担も大きいものです。「督促の電話が怖い」「返済が遅れてしまい、どうしていいかわからない」「誰にも相談できずに不安」— このような悩みを抱えているのは、あなただけではありません。

自己破産は、法律で認められた借金問題を解決するための手続きの一つです。多くの方が利用しており、公的な相談窓口も用意されています。

この記事では、自己破産を考える際に必要な「費用の目安」「相談先の種類」「信頼できる弁護士の選び方」を、専門用語を避けながらわかりやすく解説します。

この記事を読めば、ご自身の状況でどれくらいの費用がかかるか目安がわかり、相談先を具体的に絞り込むことができます。まずは費用の目安から確認し、次に相談先、そして弁護士の選び方へと読み進めていただくと、スムーズに理解できるはずです。

\ 相談料・着手金0円!/

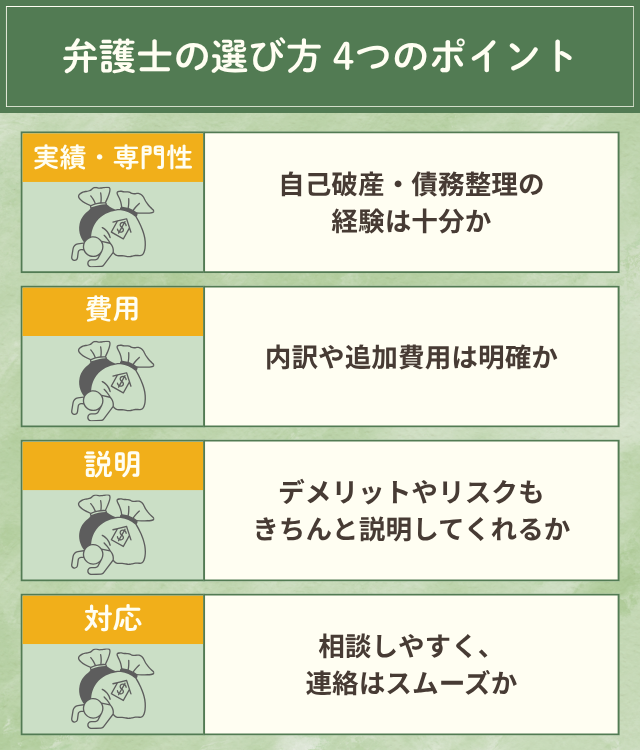

自己破産を依頼する弁護士の選び方 4つのポイント

自己破産の手続きを弁護士に依頼する際、どこを見て判断すればよいか迷うかもしれません。ここでは、信頼できる弁護士を選ぶために確認したい4つの重要なポイントを解説します。

まず、確認すべきポイントは以下の4つです。

- 実績・専門性

-

自己破産・債務整理の経験は十分か

- 費用

-

内訳や追加費用は明確か

- 説明

-

デメリットやリスクもきちんと説明してくれるか

- 対応

-

相談しやすく、連絡はスムーズか

これらのポイントをどう確認すればよいか、具体的な質問例もあわせて見ていきましょう。

自己破産・債務整理の実績や専門性は十分か

弁護士を選ぶ際は、自己破産や債務整理の取り扱い実績が豊富かどうかを確認しましょう。

- 基準

-

自己破産の手続きには、裁判所とのやり取りや複雑な書類作成が伴います。特に、財産がある場合や個人事業主などの「管財事件(かんざいじけん)」と呼ばれる手続きは、弁護士の経験が影響しやすい分野です。

- 見る場所

-

事務所の公式ウェブサイトにある「解決実績」や「取扱分野」のページを確認します。弁護士が「破産管財人(はさんかんざいにん)」としての経験があるかどうかも、一つの目安になります。破産管財人とは、裁判所から選ばれて、破産する人の財産管理などを行う弁護士のことです。

- 質問例

「自己破産の申立ては、最近(例:直近1年間)で何件くらい取り扱っていますか?」

「管財事件(少額管財含む)の経験はありますか?」

- 注意点

-

単に「件数が多い=良い」とは限りません。事務所全体で取り組んでいるのか、担当弁護士がどれだけ関与しているのかも重要です。

- 判断の目安

-

件数だけでなく、手続きをサポートする体制(書類作成チーム、裁判所対応チームなど)が整っているかも確認できると安心です。

費用の内訳や追加費用の有無は明確か

自己破産をためらう理由の一つに「費用がいくらかかるかわからない」という不安があります。契約前に、費用の総額や内訳を明確に説明してくれる事務所を選びましょう。

- 基準

-

見積書には「着手金」「報酬金」「実費(裁判所に納める費用や郵送代など)」が分けて記載されているか、追加費用が発生するケース(例:管財事件に移行した場合など)が明記されているかを確認します。

- 見る場所

-

事務所の「料金表」ページや、相談時に提示される「見積書」「委任契約書」の案を確認します。

- 質問例

「もし手続きの途中で管財事件になった場合、追加費用は総額でいくら必要ですか?支払いはいつ発生しますか?」

「(もし分割払いなら)分割払いの途中で、裁判所への申立ては可能ですか?」

- 注意点

-

費用の分割払いが可能でも、「分割金の支払いが完了するまで裁判所への申立てを行わない」という方針の事務所もあります。その場合、督促が止まる「受任通知」の発送は早くても、根本的な解決(申立て)が遅れる可能性があるため、申立てのタイミングは必ず確認してください。

- 判断の目安

-

弁護士費用と裁判所費用を合わせた総額の目安(例えば「同時廃止なら約30万〜50万円、管財事件なら約50万〜80万円」など)を、あなたの状況に合わせて具体的に説明できる事務所が望ましいです。

デメリットやリスクを適切に説明してくれるか

自己破産には、借金が免除されるという大きなメリットがある一方、デメリットもあります。良い面だけでなく、悪い面もきちんと説明してくれる誠実な事務所を選びましょう。

- 基準

-

職業制限(一定期間つけなくなる職業がある)、官報(国が発行する新聞のようなもの)への掲載、信用情報(ブラックリスト)への登録、一定の財産が処分される可能性、保証人への影響など、主要なデメリットを隠さず説明してくれるかを確認します。

- 質問例

「今乗っている車や、分割払いが残っているスマートフォンはどうなりますか?」

「家族や保証人には、どのような影響が出ますか?」

- 注意点

-

ただ不安を煽るだけでなく、「このデメリットは回避可能か、それとも回避不能か」を分けて説明し、実務上の対処法(例:口座凍結に備えて給与振込口座を変更するなど)も併せて教えてくれるかが重要です。

- 判断の目安

-

デメリットの説明を聞いたうえで、自己破産以外の選択肢(任意整理・個人再生)とも比較し、「手続きを進める」「進めない」のどちらも選べるように情報を提供してくれる事務所は信頼できるといえます。

対応時間や面談方法など相談はしやすいか

自己破産の手続きは、申立てまでに数ヶ月、終わるまでに半年以上かかることもあります。長期間やり取りをするため、「相談のしやすさ」や「連絡のスムーズさ」は非常に重要です。

- 基準

-

初回相談が無料か、夜間や土日も対応しているか、オンラインでの面談が可能か、連絡手段(メール、電話、チャットツールなど)は何か、手続きの進み具合をどれくらいの頻度で報告してくれるか、などを確認します。

- 質問例

「受任(依頼)した後、手続きの進み具合はどれくらいの頻度で連絡してもらえますか?(例:月1回レポートがある、など)」

「主な連絡窓口は、担当の弁護士(または事務員)の方ですか?」

- 注意点

-

依頼後に「事務所から全然連絡が来ない」という不安は非常に多いものです。「最低でも月1回は進捗を連絡する」「書類提出から1ヶ月以内に申立てを目指す」など、具体的な「報告の約束(目安)」を取り決められるか確認しましょう。

- 判断の目安

-

あなたの生活リズム(例:日中は仕事で連絡が取れないなど)に合わせて、柔軟に対応してくれる事務所を選びましょう。

【弁護士の選び方 チェックリスト】

相談や契約の際に、以下の項目を確認しましょう。

| 確認する大項目 | 具体的なチェック項目 |

|---|---|

| 実績・専門性 | □ 自己破産(債務整理)の取り扱い実績は十分か □ 管財事件(少額管財)の経験はあるか |

| 費用の明確性 | □ 見積書に内訳(着手金・報酬金・実費)が明記されているか □ 追加費用が発生するケース(管財移行時など)の説明があったか □ 弁護士費用+裁判所費用の総額の目安を説明してくれたか |

| 分割払い | □ 分割払いは可能か(回数・金額) □ (分割の場合)申立てのタイミングはいつか(分割完了後か) |

| 説明の丁寧さ | □ デメリット(職業制限・官報・信用情報など)の説明があったか □ 財産(車・家など)や保証人への影響を説明してくれたか □ 他の手続き(任意整理など)との比較説明があったか |

| 対応・相性 | □ 初回相談は無料か □ 夜間・土日・オンライン面談に対応しているか □ 連絡手段(電話・メール・チャット)は希望と合っているか □ 進捗報告の頻度について取り決めはできそうか □ 担当弁護士や事務員の話し方・態度は高圧的でないか |

\ 相談は何度でも無料!/

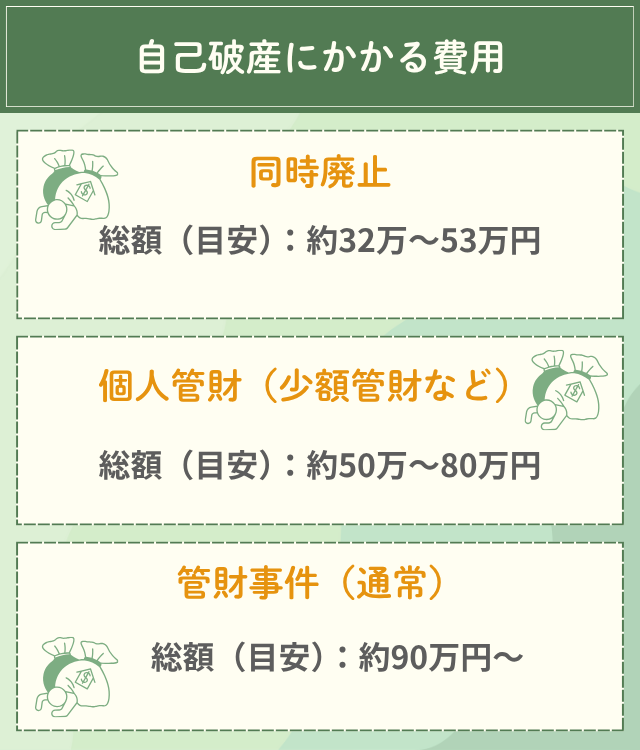

自己破産にかかる費用はいくら?弁護士費用・裁判所費用を解説

自己破産にかかる費用は、大きく分けて「弁護士(または司法書士)に支払う費用」と「裁判所に納める費用」の2種類があります。ここでは、それぞれの費用の目安について解説します。

手続きが「同時廃止」になるか「管財事件」になるかで、総額が大きく変わるのが特徴です。

同時廃止(どうじはいし)とは 処分するほどの財産がなく、手続きが比較的簡易に終わるケース。

管財事件(かんざいじけん)とは 一定以上の財産がある場合や、借金の理由に調査が必要な場合などで、破産管財人が選ばれるケース。

少額管財(しょうがくかんざい)とは 管財事件のうち、弁護士が代理人についている場合などに、裁判所の運用(主に東京地裁など)で費用(予納金)が安くなる制度。「個人管財」と呼ばれることもあります。

まずは、全体の目安をまとめた表をご覧ください。

【費用内訳の早見表(目安)】

(2025年3月確認時点。金額は事案や地域、依頼先によって変動します)

アース法律事務所は、3,500件以上の相談実績がある法律事務所だ。

| 費用の種類 | 同時廃止 | 個人管財(少額管財など) | 管財事件(通常) |

|---|---|---|---|

| 1. 弁護士費用 | 約30万〜50万円 | 約30万〜60万円 | 約40万〜80万円以上 |

| (内訳:着手金) | 約20万〜40万円 | 約20万〜40万円 | 約30万〜50万円以上 |

| (内訳:報酬金) | 0〜約20万円 | 0〜約20万円 | 0〜約30万円以上 |

| 2. 裁判所費用 | 約1.3万円〜 +郵券代 | 最低20万円〜 +郵券代等 | 約50万円〜 |

| (内訳:申立手数料) | 約1,500円 | 約1,500円 | 約1,500円 |

| (内訳:郵券代) | 約3,000〜15,000円 | 約3,000〜15,000円 | 約3,000〜15,000円 |

| (内訳:予納金) | 約1.3万円(例:東京地裁 11,859円) | 最低20万円 | 約50万円以上 |

| 総額(目安) | 約32万〜53万円 | 約50万〜80万円 | 約90万円〜 |

注意:金額の幅について 弁護士費用は事務所によって設定が異なります(報酬金0円とする事務所など、多様化しています)。また、裁判所費用(特に予納金・郵券代)は、申立てをする地方裁判所によって運用が異なります。**郵券代は債権者数や裁判所により異なり、例えば東京地裁では、債権者10名までの場合4,400円(2025年3月時点)**といった基準が定められています。「個人管財(少額管財)」の運用や予納金額は、裁判所や事案(負債規模など)によって大きく異なります。最低額が20万円でも、事案により増額されます。「通常管財」として50万円以上となるケースもあります。必ずご自身の状況に応じて、依頼する弁護士に見積もりをもらってください。

弁護士費用の目安(着手金・報酬金)

弁護士費用は、主に「着手金」と「報酬金」で構成されます。

着手金(ちゃくしゅきん)とは、弁護士に手続きを依頼する(契約する)時点で支払う費用です。手続きの結果(自己破産が認められたか)にかかわらず、原則として返金されません。

報酬金(ほうしゅうきん)とは、手続きが無事に終わり、「免責(めんせき)=借金の支払いが免除されること」が決定した時点で支払う成功報酬です。

最近では、わかりやすさを重視し「報酬金は0円」として、その分を着手金に含めている事務所も多くあります。

費用の相場としては、債権者(お金を借りている相手)の数や、手続きの複雑さ(同時廃止か管財事件か)にもよりますが、着手金と報酬金を合わせて概ね30万円〜80万円の範囲に収まることが多いようです。(2025年3月確認時点、複数媒体の相場情報より)

裁判所費用の目安(同時廃止・管財事件)

裁判所に納める費用は、実費として必ず必要になるお金です。

- 申立手数料

-

申立ての際に収入印紙で納めます。目安は1,500円程度です。

- 郵券代(ゆうけん)

-

裁判所から債権者へ書類を送るための切手代です。債権者の数や裁判所によって異なり、3,000円〜15,000円程度が目安です。例えば東京地裁では、債権者10名までの場合4,400円(2025年3月時点)といった基準が設けられています。

- 予納金(よのうきん)

-

手続きを進めるための費用で、特に「管財事件」になると高額になります。

- 同時廃止の場合 約1.3万円程度(例:東京地裁では11,859円 ※2025年3月時点)です。官報(かんぽう)という国の広報誌に掲載するための費用などが含まれます。

- 個人管財(少額管財)の場合 「個人管財(少額管財)」の運用がされる場合、破産管財人への報酬(引継予納金)として、最低でも約20万円(東京地裁などの運用例)が必要になります。

- 管財事件(通常)の場合 負債規模が大きい場合や、より詳細な調査が必要な「通常管財」となった場合は、最低でも50万円以上(負債総額に応じて変動)が必要となります。

「同時廃止」で進められると思っていたのに、調査の結果「個人管財(または通常管財)」に移行するケースもあります。その場合、裁判所費用が20万円以上追加で必要になるため、見積もりの段階で「個人管財(または通常管財)になった場合の費用」も必ず確認しておきましょう。

弁護士費用の支払い方法(分割払い・後払い)

自己破産を考える時点で、まとまった費用をすぐに用意するのは難しい場合がほとんどです。多くの弁護士事務所では、費用の分割払いに対応しています。

弁護士に依頼すると、まず「受任通知」が債権者に送付されます。この通知が届けば、一時的に借金の返済や督促がストップします。

その返済をストップしている期間(数ヶ月〜半年程度)を利用して、弁護士費用を毎月数万円ずつ積み立てる(分割で支払う)のが一般的な方法です。

ただし、ここで注意が必要です。 事務所の方針によっては、「弁護士費用の分割払いが終わらないと、裁判所への自己破産申立てを行わない」という場合があります。

申立てが遅れると、それだけ解決までの期間が長引いてしまいます。 契約前に、「分割払いの計画」と「いつ頃に裁判所へ申し立ててくれるのか」のスケジュール目安をセットで確認することが非常に重要です。

「後払い可」としている事務所もありますが、どのような条件(例:免責が不許可になった場合はどうなるかなど)があるか、契約書でしっかり確認してください。

法テラスの民事法律扶助(費用立替制度)とは

費用を準備するのが難しい場合、「法テラス(日本司法支援センター)」の利用も選択肢になります。

法テラスは、国が設立した法的なトラブル解決のための総合案内所です。「民事法律扶助(みんじほうりつふじょ)」という制度があり、一定の条件を満たせば、弁護士費用や裁判所費用を一時的に立て替えてもらえます。

対象となる条件(主なもの) 利用には審査があり、主に以下の条件を満たす必要があります。(2025年3月確認時点)

- 収入・資産が一定基準以下であること。 (例:単身者の場合、月収(手取り)が182,000円以下(大都市部は200,200円以下)、かつ資産(預貯金など)が180万円以下)

- 勝訴の見込みがないとはいえないこと。(自己破産の場合、「免責不許可事由」に該当しないこと)

- 民事法律扶助の趣旨に適すること。

立替の内容と返済 立て替えてもらった費用(弁護士費用・実費)は、原則として、手続き終了後に毎月5,000円〜10,000円ずつ法テラスへ返済していきます。

【法テラス利用時の費用目安(代理援助・2025年3月確認時点)】

法テラスの基準に基づいた弁護士費用(着手金など)が立て替えられます。

| 援助の種類 | 債権者の数 | 着手金(立替基準額) |

|---|---|---|

| 自己破産(代理援助) | 1〜10社 | 132,000円(税込) |

| 11〜20社 | 154,000円(税込) | |

| 21社以上 | 187,000円(税込) |

※上記は一例です。事案の複雑さによって増額される場合があります。 ※別途、実費(裁判所費用など)も立替対象となります。 ※生活保護を受給している場合、返済が免除されることがあります。

法テラスを利用したい場合は、法テラスの窓口に相談するか、法テラスと契約している弁護士(「契約弁護士」)に直接相談し、「法テラスの制度を使いたい」と伝える必要があります。

\ 全国無料相談受付中!/

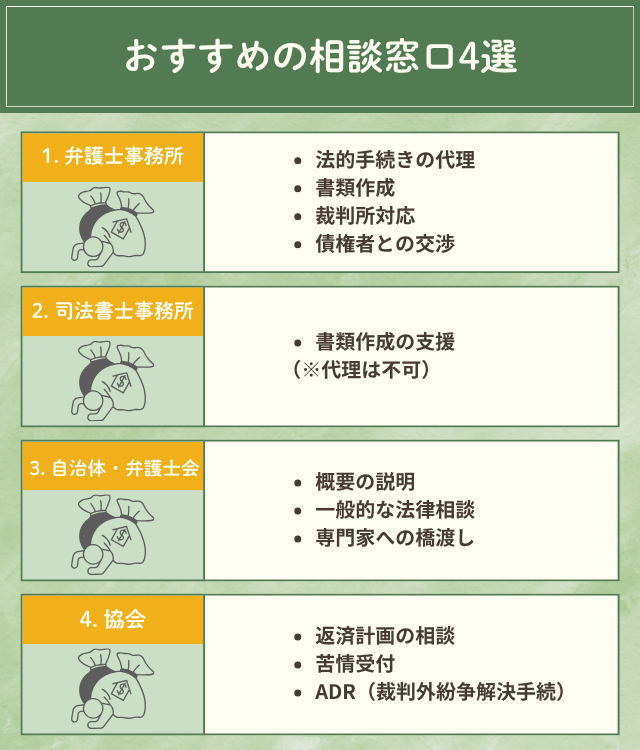

自己破産の相談はどこでできる?おすすめの相談窓口4選

自己破産を考え始めたとき、「まず、どこに話を聞きに行けばいいのか」が最初の悩みどころです。ここでは、公的な窓口や専門家の窓口を4つ紹介します。

それぞれの窓口で「できること」と「できないこと」が異なりますので、ご自身の状況に合わせて選びましょう。

【相談窓口 比較表】

| 相談窓口 | できること(主な内容) | 費用(目安) | こんな人向け |

|---|---|---|---|

| 1. 弁護士事務所 | 法的手続きの代理、書類作成、裁判所対応、債権者との交渉 | 初回相談無料(多い)、依頼時は30万円〜 | ・手続きをすべて任せたい・管財事件になりそう・平日日中の対応が難しい |

| 2. 司法書士事務所 | 書類作成の支援(※代理は不可) | 初回相談無料(多い)、依頼時は20万円〜 | ・費用を抑えたい・同時廃止で確定している・書類作成のサポートが中心でよい |

| 3. 自治体・弁護士会 | 概要の説明、一般的な法律相談、専門家への橋渡し | 無料(多い)(時間・回数制限あり) | ・まず無料で概要を知りたい・どの専門家に頼むべきか迷う |

| 4. 協会(貸金業・銀行) | 返済計画の相談、苦情受付、ADR(裁判外紛争解決手続) | 無料 | ・返済条件の変更を相談したい・業者とのトラブルを相談したい |

弁護士事務所(初回無料相談・オンライン対応も)

借金問題の解決(債務整理)を依頼する先の代表例が弁護士事務所です。

- できること

-

自己破産に関するすべての法的手続き(書類作成、裁判所への申立て、裁判官との面談(審尋)の同席、管財人とのやり取りなど)を、あなたの「代理人」として行うことができます。

- できないこと

-

依頼したからといって、即日(その日のうち)に借金が免除されるわけではありません。手続きには一定の期間が必要です。

- 費用・受付時間

-

多くの事務所が「初回相談無料(30分〜60分程度)」としています。最近では、夜間・土日の相談や、オンライン(Zoomなど)での面談に対応している事務所も増えています。

- こんな人向け

-

「手続きをすべて専門家に任せたい」「管財事件になる可能性が高い(財産がある、個人事業主など)」「平日は仕事で動けない」という方に向いています。

- 準備物

-

相談に行く際は、借入先と金額の一覧、収入がわかるもの(給与明細など)、財産がわかるもの(通帳、保険証券など)を準備しておくと話がスムーズです。

司法書士事務所(書類作成が中心)

司法書士事務所でも、債務整理の相談を受け付けています。

- できること

-

司法書士の主な業務は「裁判所に提出する書類の作成」です。弁護士と異なり、「代理人」として裁判所の手続き(審尋の同席など)を行うことには制限があります(特に地方裁判所の手続き)。

- できないこと

-

司法書士が代理人になれるのは、簡易裁判所での手続き(1社あたりの借金額が140万円以下の任意整理など)に限られます。自己破産は地方裁判所の管轄であるため、原則として「代理人」にはなれません。

- 費用・受付時間

-

弁護士事務所と同様、初回相談無料の事務所が多くあります。依頼する場合の費用は、弁護士よりやや低額な傾向があります。

- こんな人向け

-

「手続きが同時廃止で終わることが確実」「書類作成のサポートだけしてもらえればよい」「費用を少しでも抑えたい」という場合には選択肢になります。

- 注意点

-

もし手続きが複雑な「管財事件」になった場合、司法書士では対応できず、結局弁護士に依頼し直すことになる可能性もあります。どちらに依頼すべきか迷ったら、まず弁護士に相談する方が確実です。

自治体・弁護士会・司法書士会の無料相談

お住まいの市区町村役場や、地域の「弁護士会」「司法書士会」でも、無料の法律相談会を実施している場合があります。

- できること

-

「自分の場合、自己破産すべきか」「どこに相談に行けばよいか」といった、一般的な法律相談ができます。その場で特定の弁護士を紹介(橋渡し)してくれることもあります。

- できないこと

-

その場で手続きを依頼することはできません。あくまで「相談」のみです。

- 費用・受付時間

-

無料ですが、「1回30分まで」「予約制」「毎週〇曜日のみ」など、時間や回数に制限があることがほとんどです。

- こんな人向け

-

「弁護士事務所にいきなり電話するのは怖い」「まず無料で、中立的な立場の意見を聞きたい」という方に向いています。

貸金業協会・銀行協会などの公的窓口

借入先(消費者金融や銀行)の業界団体も、相談窓口を設けています。

- できること

-

「日本貸金業協会」や「全国銀行協会」では、多重債務に関する相談やカウンセリング、返済計画の相談、業者とのトラブル(苦情)の受付、ADR(裁判外紛争解決手続)などを行っています。

- できないこと

-

これらの団体は、自己破산などの法的手続きの「代理」は行いません。

- 費用・受付時間

-

相談は無料です。

- 日本貸金業協会(貸金業相談・紛争解決センター): 9:00〜17:00(土日祝・年末年始を除く)(2025年3月確認時点)

- 全国銀行協会(相談室): 9:00〜17:00(月〜金、祝日除く)(2025年3月確認時点)

- こんな人向け

-

「まだ返済の余地があり、返済条件の変更などを相談したい」「特定の業者との対応に困っている」といった場合や、法的手続きの前に現状を整理したい場合に利用できます。

\ お問い合わせはこちら!/

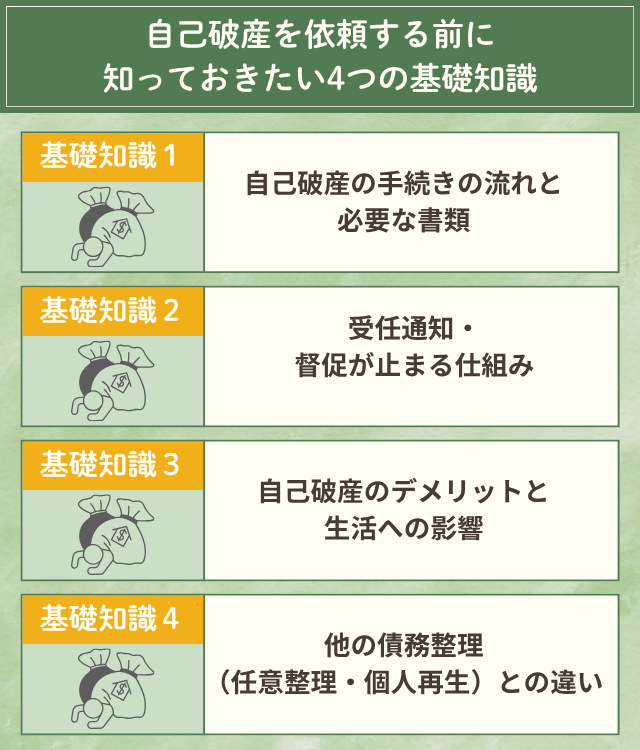

自己破産を依頼する前に知っておきたい4つの基礎知識

自己破産の手続きについて、弁護士に相談する前に基本的な用語や流れを知っておくと、説明の理解が深まり、不安も軽減されます。ここでは、最低限知っておきたい4つの基礎知識を解説します。

【自己破産の手続きの流れ(概要)】

弁護士が「受任通知」を各債権者(貸主)へ発送します。

弁護士と協力し、必要な書類(家計簿、財産目録など)を収集・作成します。 弁護士費用や裁判所費用を積み立てます。

準備が整い次第、弁護士が管轄の地方裁判所へ「破産手続開始・免責許可申立書」を提出します。

裁判官から、借金の理由や現在の状況について質問されます。(弁護士も同席します)

裁判所が「破産手続を開始する」と決定します。 ここで「同時廃止」か「管財事件」かに振り分けられます。

STEP6-A 同時廃止の場合 :手続きが開始すると同時に終了します。 (そのままステップ7へ)

STEP6-B 管財事件の場合 破産管財人(弁護士)が選任されます。 管財人による財産調査、換価(現金化)、債権者への配当が行われます。(数ヶ月〜)

裁判所が「免責(借金の支払い義務を免除する)」を許可するかどうか判断します。

決定から約1ヶ月後、官報に公告され、異議がなければ「免責」が法的に確定します。

自己破産の手続きの流れと必要な書類

上記が、自己破産の手続きの全体の流れです。弁護士に依頼してから免責が確定するまで、同時廃止の場合は約4ヶ月〜半年、管財事件の場合は半年〜1年以上かかるのが一般的です。

申立ての準備には、多くの書類が必要になります。

- 申立書(裁判所の様式)

- 債権者一覧表(どこからいくら借りているか)

- 住民票、戸籍謄本

- 家計の状況(直近2〜3ヶ月分の家計簿)

- 財産目録(預金通帳、保険証券、車検証、不動産登記簿など)

- 収入がわかる資料(給与明細、源泉徴収票など)

- 退職金見込額証明書(会社員の場合)

これらの書類は、弁護士の指示に従って集めます。書類作成の多くは弁護士がサポートしてくれます。

受任通知とは?督促が止まる仕組み

弁護士に自己破産を依頼すると、弁護士は「受任通知(じゅにんつうち)」という書類を作成し、すべての債権者(消費者金融、クレジットカード会社、銀行など)に発送します。

受任通知とは、「私(弁護士)が、〇〇さん(あなた)の代理人として債務整理の手続きを開始しました。今後の連絡や取り立ては、すべて私(弁護士)宛にしてください」という内容の通知書です。

貸金業法という法律により、貸金業者は、弁護士からこの受任通知を受け取った後は、正当な理由なく債務者(あなた)本人に直接連絡したり、取り立てを行ったりすることが禁止されています。

これにより、最短で依頼した即日〜数日後には、督促の電話や郵便がストップします。これが、弁護士に依頼する大きなメリットの一つです。

ただし、これはあくまで「取り立て」が止まるだけで、借金そのものが消えたわけではありません。また、裁判所を通じた手続き(訴訟や差押えなど)は、受任通知だけでは止まらない場合もあります。

自己破産のデメリットと生活への影響

自己破産をすると借金の返済義務がなくなりますが、以下のようなデメリットや生活への影響があります。

- 信用情報への登録(ブラックリスト)

-

信用情報機関にいわゆる事故情報が登録され、その結果、新たにクレジットカードを作ったり、ローン(住宅ローン、自動車ローン、スマートフォンの分割払いなど)を組んだりすることが難しくなります。 登録期間の目安は信用情報機関によって異なります。KSC(全国銀行個人信用情報センター)では約7年、CICやJICCではおおむね5年とされていますが、あくまで目安であり、具体的な運用は各機関の最新の公表情報をご確認ください(2025年3月時点)。

- 一定の財産が処分される

-

持ち家(不動産)や、価値が20万円を超える車、99万円を超える現金、高額な解約返戻金がある生命保険などは、原則として処分(換価)され、債権者への配当に充てられます。

対処法:生活に必要な最低限の家財道具や、一定額までの現金・預貯金(自由財産)は手元に残すことができます。

- 職業・資格の制限

-

手続きの開始決定から免責が確定するまでの間(数ヶ月間)、一部の職業(弁護士、司法書士、税理士、警備員、保険外交員など)に就くことができません。

対処法:制限されるのは手続き中の期間のみです。免責が確定すれば、再びその職業に就くことができます(復権)。

- 官報への掲載

-

国の広報誌である「官報」に、住所と氏名が掲載されます。

対処法:官報を日常的にチェックしている一般の人はほとんどいません。ここから近所や会社に知られる可能性は極めて低いといえます。

- 保証人への影響

-

あなたが自己破産しても、保証人(または連帯保証人)の返済義務はなくなりません。債権者は、保証人に対して残額の一括返済を請求することになります。

対処法:保証人がいる場合は、事前に必ず弁護士に相談し、保証人が受ける影響について対策(保証人も一緒に債務整理するなど)を考える必要があります。

他の債務整理(任意整理・個人再生)との違い

借金問題を解決する方法は、自己破産だけではありません。「任意整理」や「個人再生」といった他の手続きもあります。

どの手続きが最適かは、借金の総額、収入、財産の状況によって異なります。

【債務整理3種 比較表】

| 手続き | 任意整理(にんいせいり) | 個人再生(こじんさいせい) | 自己破産(じこはさん) |

|---|---|---|---|

| 概要 | 裁判所を通さず、債権者と直接交渉し、将来の利息カットなどを目指す | 裁判所に申立て、借金を大幅に減額(例: 1/5)し、3〜5年で分割返済する | 裁判所に申立て、原則すべての借金の支払い義務を免除してもらう |

| 借金の減額 | 将来利息のカットが中心(元金は減らないことが多い) | 大幅に減額(元金も対象) | 原則ゼロになる |

| 財産の処分 | 原則なし(交渉対象の借金を選べる) | 原則なし(住宅ローン特則あり) | 一定以上の財産は処分 |

| 職業制限 | なし | なし | あり(手続き中のみ) |

| 信用情報 | 登録される(約5年) | 登録される(約5〜7年) | 登録される(約5〜7年) |

| 期間(目安) | 3〜6ヶ月(交渉)+ 3〜5年(返済) | 6ヶ月〜1年(手続)+ 3〜5年(返済) | 4ヶ月〜1年(手続) |

| 向く人 | ・借金額が比較的少ない・安定収入がある・保証人に迷惑をかけたくない | ・借金額が大きい・家(住宅ローン)を残したい・安定収入がある | ・借金額が大きく返済不能・安定収入がない・処分すべき財産がない |

【簡易フローチャート:どの手続きを選ぶか?】

あくまで目安ですが、ご自身の状況を当てはめてみてください。

- Q1. 安定した収入がありますか?

-

- はい → Q2へ

- いいえ(または収入が非常に不安定) → 「自己破産」を検討

- Q2. 借金の総額は、3〜5年で返済できそうですか?(利息カット後)

-

- はい(例:借金200万、月5万返済可能) → 「任意整理」を検討

- いいえ(借金額が大きすぎる) → Q3へ

- Q3. 残したい財産(特に住宅ローン返済中の家)がありますか?

-

- はい → 「個人再生」を検討

- いいえ → 「自己破産」を検討

\ 相談料・着手金0円!/

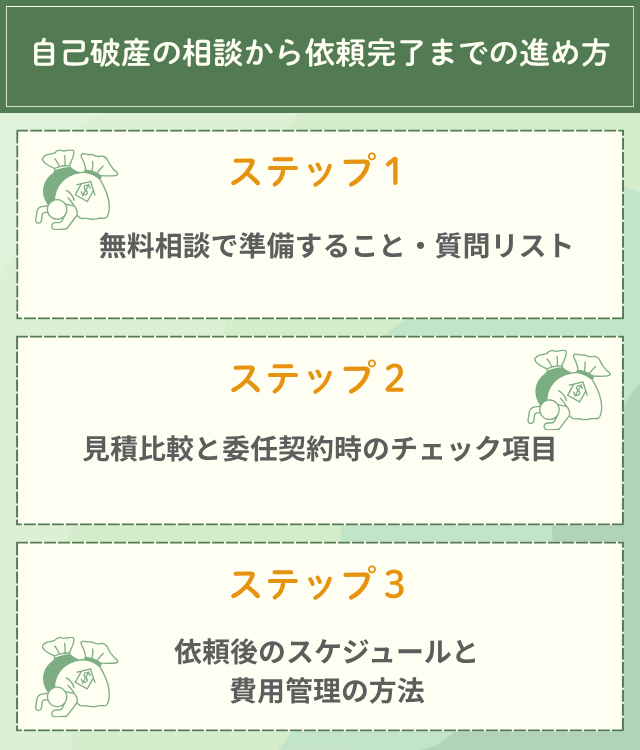

自己破産の相談から依頼完了までの進め方 3ステップ

実際に弁護士に相談し、依頼するまでの具体的な流れを3つのステップで解説します。準備をしっかりしておくことで、相談がスムーズに進み、的確なアドバイスを受けやすくなります。

ステップ1:無料相談で準備すること・質問リスト

- ToDo

-

- 2〜3社の弁護士事務所に相談予約を入れる(比較のため)。

- 相談前に「持ち物」を準備する。

- 聞きたいこと(質問リスト)をメモしておく。

- 持ち物(必須ではないが、あるとスムーズなもの)

-

- 債権者一覧(どこから・いつから・いくら借りているか。わからなければ「覚えている範囲」でOK)

- 借用書、契約書、督促状など

- 収入がわかるもの(給与明細、源泉徴収票)

- 支出がわかるもの(家計簿、公共料金の領収書)

- 財産がわかるもの(預金通帳、保険証券、車検証など)

- 想定質問リスト

-

- 「私の場合、自己破産が最適でしょうか?他の手続き(任意整理など)の可能性は?」

- 「同時廃止になりそうですか?それとも管財事件になりそうですか?」

- 「費用は総額でいくらですか?(弁護士費用+裁判所費用)」

- 「費用の分割払いは可能ですか?その場合、申立てはいつになりますか?」

- 「管財事件になった場合の追加費用はいくらですか?」

- 「依頼した場合、いつ頃、督促は止まりますか?」

- 「手続き中の連絡頻度(進捗報告)はどれくらいですか?」

- 「車や保険など、手放さなければならない財産はどれですか?」

- 「家族や保証人への影響はどうなりますか?」

- つまずき回避のワンポイント

-

借入先が多くて正確な金額がわからなくても、気にする必要はありません。弁護士が受任すれば、正確な負債額(債権調査)を調べてくれます。まずは「覚えていること」を正直に話すことが大切です。

ステップ2:見積比較と委任契約時のチェック項目

複数の事務所で相談を受けたら、説明内容や見積もりを比較検討します。

- ToDo

-

- 各事務所から「見積書」と「委任契約書(ひな形)」をもらう。

- 費用、対応、相性を比較し、依頼先を1社に絞る。

- 契約内容をしっかり読み、納得したうえで契約する。

- 比較チェックリスト

-

- 総額:弁護士費用+裁判所費用(管財移行時も含む)の総額が明確か。

- 分割条件:分割払いの条件と、申立てのタイミングは納得できるか。

- 追加費用:どのような場合に追加費用が発生するか、トリガーは明確か。

- 報告頻度:進捗報告の頻度など、連絡体制は安心できるか。

- 担当体制:担当弁護士は誰か、オンライン面談は可能か。

- 相性:高圧的でなく、質問しやすい雰囲気か。

- 委任契約書のチェック項目

-

- 弁護士の業務範囲は明確か。

- 費用(着手金・報酬金・実費)の金額と支払時期。

- 追加費用が発生する条件。

- 辞任・解約時の費用精算や返金に関する条項。

- つまずき回避のワンポイント

-

費用が「安すぎる」事務所にも注意が必要です。報酬金や実費が別途高額であったり、管財事件への移行費用が不明確であったりする場合があります。「総額でいくらか」を必ず確認しましょう。

ステップ3:依頼後のスケジュールと費用管理の方法

契約(受任)が完了すると、いよいよ手続きがスタートします。

- ToDo

-

- 弁護士(または事務員)の指示に従い、必要書類(家計簿、通帳コピーなど)を期日までに提出する。

- 弁護士費用の分割払い(積立)を開始する。

- (管財事件の場合)裁判所予納金の積立ても計画する。

- マイルストーン(進行目安)

-

- 受任通知発送(契約直後):督促がストップ。

- 資料回収・申立書作成(1〜3ヶ月):家計簿の作成、必要書類の収集。

- 裁判所へ申立て:分割払いの完了後、または積立途中(事務所による)。

- 破産手続開始決定(申立てから約1ヶ月後):同時廃止か管財事件かが決まる。

- 免責許可決定(開始決定から約2〜3ヶ月後 ※同時廃止の場合)

- 費用管理

-

弁護士費用の分割払いは、絶対に遅れないように管理します。もし支払いが遅れると、弁護士が辞任してしまい、手続きが頓挫する(督促が再開する)リスクがあります。

- つまずき回避のワンポイント(連絡停滞時の対処)

-

依頼した後に弁護士からの連絡が滞り、不安になるケースがあります。 まずはメールや電話で「現在の進捗状況を教えてほしい」と連絡しましょう。それでも返事がない、または対応に不満がある場合は、事務所の窓口責任者や、地域の弁護士会に相談することも可能です。

\ 相談料・着手金0円!/

自己破産のおすすめ・選び方に関するよくある質問

自己破産の手続きや弁護士の選び方について、多くの方が疑問に思う点をQ&A形式でまとめました。

\ 相談料・着手金0円!/

自己破産でおすすめの事務所探しはプロへ相談しよう

ここまで、自己破産の費用や弁護士の選び方について解説してきました。

「自分の場合はいくらかかるのか」「管財事件になる可能性は?」「どの窓口に相談すべきか」— こうした疑問は、ご自身の具体的な状況を専門家に見てもらわなければ解消しません。

借金の問題は、一人で抱え込んでいる時間が長いほど、精神的にも追い詰められてしまいます。まずは一歩を踏み出し、専門家に相談することが解決の最短ルートです。

多くの弁護士事務所や法テラスでは、初回の無料相談を実施しています。 無料相談で得られることは多くあります。

- あなたの状況で、自己破産が最適かの見立て

- 手続きの全体的な流れとスケジュールの目安

- 費用の総額レンジ(弁護士費用+裁判所費用)

- 管財事件になる可能性と、その場合の追加費用

- 費用の分割払いの具体的な計画

- 当面の督促を止めるための流れ

相談先としては、まずお近くの弁護士会や法テラスといった公的な窓口で概要を聞く方法もありますし、債務整理の実績が豊富な弁護士事務所の無料相談を2〜3社利用して比較する方法も有効です。

「費用が高いのでは」「相談したら無理に契約させられるのでは」といった不安もあるかもしれませんが、初回相談はあくまで「見積もり」と「相性確認」の場です。誠実な事務所であれば、あなたの状況を聞いたうえで、メリットとデメリット、そして費用を明確に提示してくれるはずです。

\ 相談料・着手金0円!/

まとめ

借金問題の解決に向けて弁護士を選ぶ際は、費用だけでなく、連絡の質や説明の透明性も重要です。

この記事の要点を3行でまとめます。

- 費用は「弁護士費用(30万〜)」+「裁判所費用(同時廃止約1.3万〜/管財最低20万〜)」の合計で考える。

- 弁護士選びは「実績」「費用の明確さ」「デメリットの説明」「連絡の質」の4点を確認する。

- 依頼先は、法テラスや弁護士会の窓口、または複数の事務所の無料相談を比較して決める。

今、あなたがまずできることは3つあります。

- 借入先と借入額を、わかる範囲で紙に書き出してみる。

- 法テラスや弁護士会のウェブサイトで、近くの相談窓口や契約弁護士を探してみる。

- 初回無料相談を実施している弁護士事務所を2社ほど探し、予約を入れてみる。

督促や返済のプレッシャーから解放されるためにも、まずは専門家への「相談」という第一歩を踏み出してみてください。