さまざまな借り入れサービスの中で、カードローンは審査時間が短い上に、借り入れたお金の使途が決まっていない。

そのため、生活費の補填や趣味・娯楽など、さまざまなシーンで利用できるのが大きなメリットだ。

一方で、「カードローンは利用したいがはじめてだから不安」という人が多いだろう。

実際のところ、計画なくカードローンを利用すると後悔することも少なくないので、基礎知識をしっかりと身につけた上での利用をおすすめしたい。

そこで本記事では、はじめてカードローンを利用する人に向けて、カードローンの基礎知識や利息の計算方法、はじめてでも安心して利用できるカードローンなどを紹介する。

カードローンに関するさまざまな不安・疑問を解放するためにも、ぜひ本記事を参考にしてみてほしい。

※当サイトには広告が含まれます。※当サイトは広告収入を得て運営しております。

カードローンとは?はじめての借入なら仕組みを理解しよう

カードローンをはじめて利用するにあたって、まずはサービスの仕組みから理解していこう。

ここでは、カードローンの仕組みと利用限度額、さらにカードローンを利用するメリット・デメリットを解説する。

カードローンの仕組みをわかりやすく解説

カードローンとは、消費者金融や銀行などの金融機関が提供する、「個人向け無担保ローン」のことだ。

無担保ローンは、借り入れ時の担保や保証人を必要とせず利用できるサービスであり、「カードローン」という名称は専用カードを使用して借入・返済を行うことに由来している。

担保も保証人もなくどうやって借り入れられるかというと、カードローン会社が定める審査に通過しなければならない。

審査に通過すると「一定の信用」が与えられたことを意味し、その信用によってカードローン会社からお金を借り入れられるようになる。

つまり「信用を担保に借り入れるサービス」がカードローンだ。

信用を担保にするからには、「借入額を返済してもらえない」というカードローン側のリスクも当然ある。

だからこそカードローン会社は厳しい審査基準を設定し、申込者が申告した情報や、信用情報(※)をもとに、申込者の信用を細かくチェックしている。

カードローンからお金を借り入れると、金利と借入残高(現時点で残っている借入額)に応じて利息が発生する。

その利息も含めて返済していくのが、カードローンの基本的な仕組みだ。カードローンの金利と利息については、後述の「はじめてでも安心!カードローンの金利・利息をわかりやすく解説」で詳しく解説しているので、引き続き参考にしてほしい。

- ローンの借入・返済やクレジットカードの利用・支払いなど、信用取引情報のこと、「クレヒス(クレジット・ヒストリー)」とも呼ばれる

カードローンの「借入限度額」とは

カードローンの審査に申し込み、無事通過すると借り入れサービスを利用できるようになる。

ただし、カードローンから無限に借り入れられるわけではなく、利用者ごとに「借入限度額」が決まっている。

借入限度額とは、審査を通してカードローン会社が利用者ごとに決めている、「最大の借入可能額」のことだ。

たとえば審査の結果、借入限度額が100万円に設定されると、利用者はカードローンで最大100万円まで借り入れられるようになる。

借入限度額の範囲内なら何度も借り入れでき、限度額いっぱいまで借り入れても、その後の返済によって借入残高が減少すれば、その分の借り入れもまた可能になる。

このように、「借入限度額の範囲で何度も借り入れられる」のは、カードローン独自のサービスだ。

たとえば住宅ローンや自動車ローンなど使途が決まっているローン商品については、借入限度額などは決まっておらず、完済するまで次の借り入れは行えないようになっている。

銀行などの金融機関が提供している「フリーローン」と呼ばれるローン商品については、使途自由だがカードローンのように何度も借り入れることはできない。

つまり、「使途が自由で借入限度額の範囲で何度も借り入れたい」という場合に、カードローンの利用がおすすめだ。

カードローンを利用するメリット・デメリット

カードローンの利用にはメリットもあれば、デメリットもある。

はじめてカードローンを利用する人は、メリット・デメリットのどちらもしっかりと把握した上で、利用を検討してみてほしい。

それでは、カードローンのメリット・デメリットを解説する。

メリット:借り入れの使い途が自由

カードローンを利用する最大のメリットは、「借り入れ金の使い道が事業用を除き自由」ということだ。

前述のように、住宅ローンや自動車ローンなど使途が決まっているローン商品の場合は、銀行などの金融機関から相手会社に対して借入額が直接振り込まれるため、借り入れたお金を自由に使うことはできない。

フリーローンについては使途自由と説明したが、「何のために使うお金なのか?」を銀行などの金融機関に申告しなければいけない。

申告外の使途は原則として認められないので、借り入れの使い道が本当の意味で自由なのは、カードローンだけなのだ。

また、「借入限度額の範囲で何度も借り入れられる」のもカードローンの大きなメリットだ。

借り入れの度に審査を受ける必要がないため、借り入れまでのスピードが非常に早く、利用時間帯によって借入額が即時手に入る。

デメリット:金利が比較的高い

一方で、カードローンを利用するデメリットは、「他のローン商品に比べて金利が比較的高い」ということだ。

たとえば三菱UFJ銀行が提供している住宅ローンの金利は2024年11月現在、固定10年で「1.12〜1.20%」だ。

また、三菱UFJ銀行が提供している自動車ローンの金利は変動タイプで「1.50〜2.45%」となっている。

では、三菱UFJ銀行が提供しているカードローンの「バンクイック」の金利はいくらかというと、借入限度額に応じて「1.4〜14.6%」の間で決まる。

上限金利は14.%なので、住宅ローンや自動車ローンなど他のローン商品に比べると、金利が比較的高いのがカードローンの特徴だ。

ただし、借入限度額に応じてカードローンの金利は下がるため、場合によっては住宅ローンや自動車ローンの金利を下回るケースもある。

以下の表は、「バンクイック(三菱UFJ銀行)」が提示している、借入限度額ごとの適用金利だ。

| 借入限度額 | 金利(実質年率) |

|---|---|

| ~100万円 | 13.6~14.6% |

| 110万円~200万円 | 10.6~13.6% |

| 210万円~300万円 | 7.6~10.6% |

| 310万円~400万円 | 6.1~7.6% |

| 410万円~500万円 | 4.6~6.1% |

| 510万円~600万円 | 4.1~4.6% |

| 610万円~700万円 | 3.6~4.1% |

| 710万円~800万円 | 1.4~3.6% |

このように、借入限度額が710万円以上になると金利が「1.4〜3.6%」が適用されるため、場合によっては三菱UFJ銀行の自動車ローンよりも低金利で借り入れられる。

金利が比較的高いというのはカードローンのデメリットだが、銀行カードローンの多くは最低金利が1.0%台まで下がるため、必ずしも全てのローン商品よりも金利が高いわけではない。

※当サイトには広告が含まれます。※当サイトは広告収入を得て運営しております。

はじめてなら知っておきたい、カードローンとキャッシングの違い

カードローンを利用したいと考えている人の中には、「クレジットカードのキャッシング」とサービス内容を混同している場合がある。

そこで、ここではカードローンとクレジットカードのキャッシングの違いを紹介するので、基礎知識として覚えておいてほしい。

カードローンとキャッシングは提供会社が異なる

カードローンとクレジットカードのキャッシングの大きな違いは「提供会社」にある。

カードローンを提供しているのは消費者金融や銀行といった金融機関であり、クレジットカードのキャッシングはクレジットカード会社が提供している。

たとえば、「三井住友銀行カードローン」を提供しているのは株式会社三井住友銀行だが、「三井住友カード(NL)」を提供しているのは三井住友カード株式会社だ。

このように同じグループ会社であっても、カードローンとクレジットカードのキャッシングは提供元が異なることを覚えておこう。

また、消費者金融カードローンの「プロミス」と「SMBCモビット」も同じSMBCグループだが、「プロミス」を提供しているのはSMBCコンシューマーファイナンス株式会社であり、「SMBCモビット」を提供しているのは三井住友カード会社だ。

「三井住友カード(NL)」と「SMBCモビット」がなぜ同じ三井住友カードなのかというと、2023年7月に株式会社SMBCモビットが経営再編により合併されたためだ。

キャッシングを利用するメリット・デメリット

では、クレジットカードのキャッシングにはどのようなメリット・デメリットがあるのか、それぞれ解説していこう。

メリット:手持ちのカードで借り入れできる

クレジットカードのキャッシングは、手持ちのカードを利用してお金を借り入れられるのが最大のメリットだ。

日本で利用できるクレジットカードは1,000種類以上とも言われているが、多くのクレジットカードにはキャッシング機能が付帯している。

つまりカードローンの審査に新たに申し込まなくても、すでに借り入れサービスを利用できる人は多いのだ。

ただし、クレジットカードの発行を申し込んだ際に、キャッシングの利用を希望しなかった人のカードにはキャッシング機能が付帯していない。

キャッシング機能を利用可能にするためには、クレジットカード会社のスマホアプリやWebサイトなどを通じてキャッシング審査を申し込み、審査に通過する必要がある。

デメリット:基本的に金利が下がらない

クレジットカードが提供するキャッシングの多くは金利18.0%が適用されており、基本的に金利が下がらないため、カードローンよりも利息額が大きくなる可能性がある。

たとえば、「三井住友カード(NL)」の金利はクレジットカードの利用限度額が90万円以下なら18.0%、100〜300万円の間なら15.0%が適用される

。借入限度額が100万円以上になると上限金利は15.0%にすることが法律によって義務付けられているため、法的に金利が下がったのであって、カードローンのように借入限度額に応じて金利が下がったわけではない。

ただし、クレジットカードごとにキャッシングの金利は異なり、上位クラスのクレジットカードほどキャッシング金利が低めに設定されている。

たとえば、「三井住友カード ゴールド(NL)」のキャッシング金利は、利用限度額が90万円以下で15.0%、100〜300万円の間なら14.4%が適用される。

とはいえ、カードローンなら同じ借入限度額でもより低い金利が見込めるので、「金利の低さ」で選ぶならクレジットカードのキャッシングよりもカードローンがおすすめだ。

カードローンとキャッシングのサービス内容を比較

カードローンとクレジットカードのキャッシングのサービス内容は、「お金を借り入れて毎月決まった金額を返済する」という点で、変わりはない。

しかし細かいところで違いが多いので、基礎知識として知っておこう。

まず、カードローンは借入専用のサービスなので、いくら借り入れても手持ちのクレジットカードの利用可能枠を圧迫することはない。

一方で、クレジットカードのキャッシングは個別の利用限度額が決められている上に、借り入れを利用するとショッピング枠も含めて全体の利用限度額を圧迫することになる。

たとえば、クレジットカードの全体の利用可能枠が100万円の人がキャッシングで50万円を借り入れると、残りの利用限度額は50万円に減る。

つまりショッピング枠として利用できるのも50万円になるため、細かい利用・返済計画を立ててからキャッシングを利用しないと、クレジットカードそのものが利用できなくなるリスクがある。

また、カードローンはATM手数料が無料のサービスが多いが、クレジットカードのキャッシングはATM手数料がかかるサービスが多いため、手数料の差が生じやすいことも覚えておいてほしい。

したがって借り入れサービスを利用したいと考えている人は、基本的にカードローンの審査に申し込み、もしも審査に落ちてしまった場合は、クレジットカードのキャッシングを利用した借り入れを検討するといいだろう。

※当サイトには広告が含まれます。※当サイトは広告収入を得て運営しております。

はじめてでも安心!カードローンの金利・利息をわかりやすく解説

続いて、カードローンを利用する上で欠かせない「金利」と「利息」について、わかりやすく解説する。

金利から利息を計算するのは難しくないので、「数字が苦手」という人もぜひ参考にしてほしい。

カードローンの「金利」「利息」とは

カードローンを利用するにあたって重要な「金利」とは、カードローンの手数料となる利息を計算するための利率を意味する。

たとえば、以下の表は人気のカードローンが公式サイトで提示している金利の一覧だ。

| カードローン | 借入金利(年) | |

|---|---|---|

| アコム | 年3.0~18.0% | |

| プロミス | 年4.5~17.8% | |

| アイフル | 年3.0〜18.0% | |

| SMBCモビット | 年3.0~18.0% | |

| レイク | 年4.5~18.0% | |

| バンクイック(三菱UFJ銀行) | 年1.4〜14.6% | |

| セブン銀行カードローン | 年12.0〜15.0% | |

| 楽天銀行スーパーローン | 年1.9〜14.5% | |

| PayPay銀行カードローン | 年1.59〜18.0% | |

| みずほ銀行 カードローン | 年2.0〜14.0% | |

| 三井住友銀行 カードローン | 年1.5〜14.5% | |

| オリックス銀行 カードローン | 年1.7〜14.8% | |

| スターカードローンα(東京スター銀行) | 年1.5~14.6% | |

| りそな銀行 カードローン | 年1.99〜13.5% | |

| イオン銀行カードローン | 年3.8〜13.8% |

利息は金利によって計算されるため、金利が低いカードローンほど借り入れサービスを利用する手数料が安くなることを意味する。

一方で、「利息」とは前述のとおり、カードローンを利用するにあたっての手数料のようなものだ。

利息は金利と借入残高、返済日数によって決まり、利用者は毎月決まった返済額から利息が差し引かれ、残りの金額が元金充当分としてあてられる。

そのため、新たな借り入れを行わなければ借入残高は毎月減り、差し引かれる利息も減っていくことになる。

ちなみにこのような返済方式を、「残高スライド方式」や「残高スライド元利定額返済方式」などと呼ぶ。

カードローンによって公式サイトで形成している返済方式の呼称は異なるが、同じ返済方式を意味していると考えていい。

金利から利息を計算する方法

それでは、金利から利息を計算する方法を紹介する。決して難しい計算式ではないので、ぜひ実際に計算してみてほしい。

金利から利息を計算する式は上記のとおりなので、あとは各部分に数字を当てはめていくだけでいい。

たとえばカードローンから20万円を金利18.0%で借り入れたとき、30日後の利息は次のようになる。

以上の計算式から、30日後の利息は「2,958円」ということがわかった。次に、カードローンから100万円を金利15.0%で借り入れたときの、30日後の利息を計算してみよう。

以上の計算式から、30日後の利息は「12,328円」ということがわかった。このように、計算式を使用して数字をあてはめるだけで利息を簡単に計算できる。

※当サイトには広告が含まれます。※当サイトは広告収入を得て運営しております。

はじめてでも失敗しないカードローンの選び方

ここまで解説したカードローンの基礎知識を踏まえて、はじめての人でも心配しないカードローンの選び方を紹介する。

5つのポイントを押さえて、後悔のないカードローン選びをしよう。

金利(実質年率)

カードローン選びでまず着目すべきポイントは、「金利(実質年率)」である。

前述のように、カードローンの手数料にあたる利息は金利と借入残高によって決まるため、金利は低いほどいい。

消費者金融カードローンなら金利18.0%以下、銀行カードローンなら金利15.0%以下を1つの目安にしてみよう。

ただし、金利の低いカードローンほど「審査基準が厳し」という傾向にあるため、単純に金利の低いカードローンに申し込むだけでは、審査に落ちるリスクが出てしまう。

そこで、「カードローン会社から見た自分の返済能力」を考えた上で、適切なカードローンを選んでみてほしい。「返済能力が高い」と判断される人には、次のような特徴がある。

- 正社員

- 収入に対して借入額が少額である

- 過去に返済・支払い滞納を一度も起こしていない

- 現職における勤続年数が長い(最低1年以上)

- 過去に金融事故を起こしていない

これらの特徴に当てはまる人は、銀行カードローンの審査に通る可能性もある。ただし、上記の特徴は審査に通ることを保証しているものではない。

パート・アルバイトの人でも信用度が高く、過去に返済・支払いの延滞や金融事故を起こしていなければ、銀行カードローンの審査に通る可能性がある。

以上を踏まえて、「審査に通りそうなカードローン」のうち最も金利の低いサービスを第一候補にするといいだろう。

審査・融資までのスピード

カードローンを利用するタイミングが決まっている人は、申し込みから審査完了や融資までのスピードも重視するといい。

一般的に、消費者金融カードローンなら申し込みから数分〜数十分で審査が完了し、当日中の融資も可能だ。

銀行カードローンの場合は、当日中に審査が完了するカードローンもあるが、基本的には申し込みから1〜3営業日で審査が完了すると考えよう。

参考までに、大手消費者金融カードローン5社と銀行カードローン10社の審査・融資までのスピードを紹介する。

| 審査時間 | 融資スピード | ||

|---|---|---|---|

| アイフル | 最短18分 | 最短18分 | |

| アコム | 最短20分 | 最短20分 | |

| プロミス | 最短3分 | 最短3分 | |

| レイク | 最短15秒 | 最短25分 | |

| SMBCモビット | 最短15分 | 最短15分 | |

| 三井住友銀行 カードローン | 最短当日 | 最短当日 | |

| バンクイック(三菱UFJ銀行) | 最短当日 | 最短当日 | |

| りそな銀行 カードローン | 1〜2週間 | 1〜2週間 | |

| みずほ銀行 カードローン | 最短当日 | 最短当日 | |

| セブン銀行カードローン | 最短翌日 | 最短翌日 | |

| 楽天銀行スーパーローン | 最短当日 | 最短翌日 | |

| イオン銀行カードローン | 最短当日 | 最短5日後 | |

| PayPay銀行カードローン | 最短当日 | 最短当日 | |

| じぶんローン(auじぶん銀行) | 最短60分 | 最短当日 | |

| 住信SBIネット銀行カードローン | 最短数日 | 最短数日 |

カードローンを利用するタイミングが決まっている人は、これらの情報を参考に、自分に合ったカードローンを絞り込もう。

返済の利便性

カードローンを選ぶなら、返済の利便性も考慮すべきポイントである。借入金の返済方法には以下のようなものがあげられる。

- インターネットバンキング

- 自動契約機のATM

- 提携のATM

- 指定口座への振込

- 口座振替(自動引き落とし)

一般的なカードローンは、これらの中から自身の都合にあわせて返済方法を選べる。ただ、すべてのサービスが利用できるとは限らない。

そのため、返済方法の選択肢が多いほど利便性は高いといえる。

大手銀行カードローンは提携のATMが多く、コンビニなどで返済するのも可能である。

借入限度額

借入限度額はカードローンによって異なるため、希望する借入額に合っているカードローンを選ぶことも大切だ。

多くのカードローンは500万円以上の最大借入限度額を設定しているが、「セブン銀行カードローン」は借入限度額が最大300万円となっている。

そのため、300万円以上の借り入れを検討している人は、それに合ったカードローンを選ぶ必要がある。

もう1つ着目してほしいのが、「借入限度額ごとの適用金利」だ。銀行カードローンの多くは、借入限度額ごとの適用金利を公式サイトに記載している。

希望する借入限度額の適用金利が最も低いカードローンを選ぶことも、重要なポイントの1つだ。

参考までに、「バンクイック(三菱UFJ銀行)」と「三井住友銀行カードローン」の、借入限度額ごとの適用金利を紹介する。

バンクイック(三菱UFJ銀行)と三井住友銀行カードローンの適用金利

| 借入限度額 | 適用金利 | |

|---|---|---|

| バンクイック(三菱UFJ銀行) | 三井住友銀行 カードローン | |

| 100万円以下 | 13.6~14.6% | 12.0~14.5% |

| 100万円超 200万円以下 | 10.6~13.6% | 10.0~12.0% |

| 200万円超 300万円以下 | 7.6~10.6% | 8.0~10.0% |

| 300万円超 400万円以下 | 6.1~7.6% | 7.0~8.0% |

| 400万円超 500万円以下 | 4.6~6.1% | 6.0~7.0% |

| 500万円超 600万円以下 | 4.1~4.6% | 5.0~6.0% |

| 600万円超 700万円以下 | 3.6~4.1% | 4.5~5.0% |

| 700万円超 800万円以下 | 1.4~3.6% | 1.5~4.5% |

借入限度額が300万円以下なら、「三井住友銀行カードローン」の方が上限金利が低い。

一方、借入限度額が300万円を超えると「バンクイック(三菱UFJ銀行)」の方が上限金利が低くなる。

このように、希望する借入額を事前に決めた上で、カードローンの借入限度額ごとの適用金利まで比較することで、より自分に合ったカードローンを選びやすくなる。

自身の返済能力を超えない借入をしないことはもちろん、ゆとりある返済計画の立てられるようにしよう。

金融機関の信頼度

金融機関の信頼度も、以下のような理由で重要となる。

- 安全性・安定性

- サービスの品質

- 評判・実績

信頼度の高い金融機関は、顧客の個人情報を適切に管理していて利用者の安全性を担保してくれる。

また、カードローンにかかる手数料・金利などは合理的に設定されており、質の高いサービス提供に努めている。

こうした信頼度の高い金融機関のカードローンを利用することで、安心して借入ができる。

※当サイトには広告が含まれます。※当サイトは広告収入を得て運営しております。

はじめての方も安心の消費者金融カードローン

それでは、カードローンをはじめて利用する人でも安心できる、おすすめの消費者金融カードローン5社を紹介する。それぞれの基本情報は以下のとおりだ。

| アコム | プロミス | アイフル | SMBCモビット | レイク | |

|---|---|---|---|---|---|

| 金利(実質年利) | 3.0~18.0% | 4.5~17.8% | 3.0~18.0% | 3.0~18.0% | 4.5~18.0% |

| 無利息期間※1 | 30日間 | 30日間 | 最大30日間 | なし | 60日間または365日間 |

| 借入限度額 | 1〜800万円 | 1〜500万円 | 1〜800万円 | 1〜800万円 | 1〜500万円 |

| 審査時間 | 最短20分 | 最短3分 (お申込み時間や審査によりご希望に添えない場合がございます) | 最短18分 | 最短15分 | 最短15秒 |

| 融資スピード | 最短20分 | 最短3分 (お申込み時間や審査によりご希望に添えない場合がございます) | 最短18分 | 最短15分 | 最短25分 |

| 返済方式 | 定率リボルビング方式 | 残高スライド元利定額返済方式 | 借入後残高スライド元利定額リボルビング返済方式 | 借入後残高スライド元利定額返済方式 | 残高スライドリボルビング方式 元利定額リボルビング方式 |

| 申込条件 | 満20歳以上で安定した収入と返済能力を有する | 満18歳以上74歳で本人に安定した収入がある | 満20歳以上69歳で定期的な収入と返済能力を有する | 満18歳以上74歳で本人に安定した収入がある | 満20歳以上70歳以下で本人に安定した収入がある |

| ネット申込 | ○ | ○ | ○ | ○ | ○ |

| 担保・保証人 | 不要 | 不要 | 不要 | 不要 | 不要 |

| 収入証明 | 50万円超えの場合必要 | 原則なし※2 | 原則なし※2 | 原則なし※1 | 原則なし※2 |

| 在籍確認 | 原則お勤め先へ在籍確認の電話なし | 原則なし※3 | 原則なし※3 | 原則なし※2 | 原則なし※3 |

| 郵便物の有無 | 原則なし※4 | 原則なし※4 | 原則なし※4 | 原則なし※3 | 原則なし※4 |

※2 借入希望金額などによって収入証明書の提出が必要

※3 場合によって利用者の同意を得た上で実施する可能性あり

※4 場合によって送付される可能性あり

各カードローンのサービスの特徴やメリットを見ていこう。

アコム

アコム最大の特徴は、30日間金利0円サービスになる。

これは、アコムをはじめて利用する方に対して提供するサービスのことで、契約の翌日から30日間は利息がかからない。

そのため、一時的な借入に対する最適解のひとつになり得る。

Web申込のみで手続きは完結するため、利便性も高い。さらに審査結果が最短20分で分かる迅速性も特徴である。

また、振込で借入する場合は最短10秒※で送金が完了する。

もちろん、ATMでの借入も可能となっている。融資額は1万〜800万円、金利は借入金に応じて3.0%〜18.0%の範囲で決定される。

- 金融機関により異なります。

| 金利 (実質年率) | 年3.0%~年18.0% |

|---|---|

| 審査時間 | 最短20分 ※お申し込み時間や審査によりご希望に沿えない場合がございます。 |

| 融資速度 | 最短20分 ※お申し込み時間や審査によりご希望に沿えない場合がございます。 |

| 無利息期間 | 30日間(初回限定) |

| 借入限度額 | 1万円~800万円 |

| 収入証明書 | 以下のいずれかに該当するお客さまは収入証明書が必要 ・当社のご契約が50万円を超えるお客さま ・他社を含めたお借入総額が100万円を超えるお客さま |

| WEB完結 | 一部可能 |

| 申込条件 | 満20歳以上72歳までの定期的な収入がある方 |

| 担保・保証人 | 不要 |

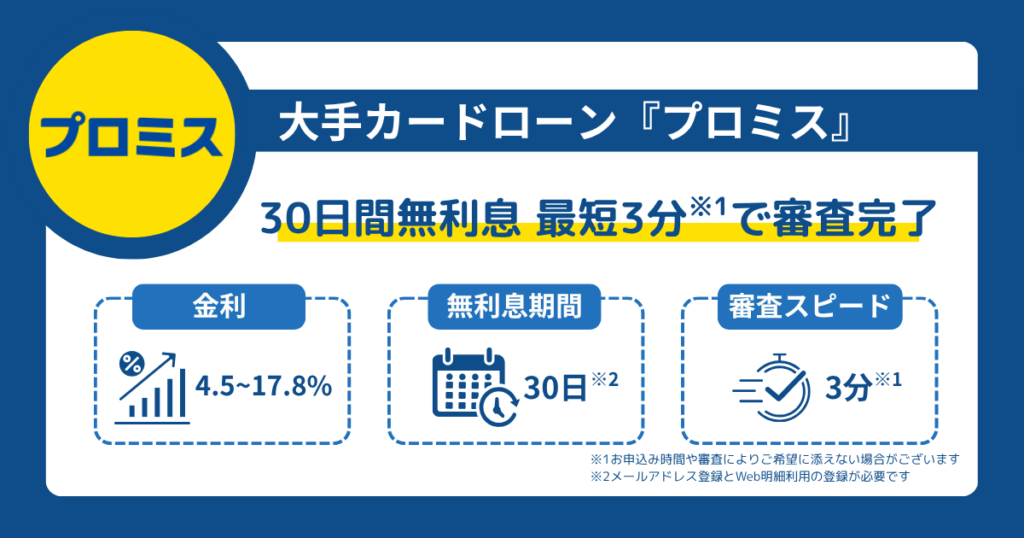

プロミス

プロミスは、融資を受けるまでのスピード感が最大の特徴である。

借入までにかかる時間は、業界最低水準の最短3分となっている。(お申込み時間や審査によりご希望に添えない場合がございます)

「とにかく早くお金が必要」になったとき、優先したいカードローンのひとつといえる。

Web申込で完結できるのはもちろん、24時間365日いつでも申込可能なのも大きなメリットと言える。

アプリローンⓇを活用した場合のカード発行は不要であり、スマートフォンで返済日・利用残高が確認できる。

融資額は最大500万円までになり、金利は借入金により変動するが年4.5%~17.8%の間で設定される。

急なトラブル・アクシデントに対応するために現金が必要になった場合、活用できるカードローンと言えよう。

| 金利 (実質年率) | 年4.5%~年17.8% |

|---|---|

| 審査時間 | 最短3分 ※お申込み時間や審査によりご希望に添えない場合がございます。 |

| 融資速度 | 最短3分 ※状況によりご希望に沿えない場合がございます。 |

| 無利息期間 | 最大30日間(初回限定) ※メールアドレス登録とWeb明細利用の登録が必要です。 |

| 借入限度額 | 1万円~500万円 |

| 収入証明書 | 以下に該当する場合は収入証明書の提出が求められます。 ・プロミスの利用限度額が50万円を超える場合 ・プロミスと他社貸金業者の合計借入金額が100万円を超える場合 ・前回プロミスに収入証明書を提出してから3年以上が経過している場合 |

| WEB完結 | 可能 |

| 申込条件 | 満18歳以上74歳以下 ※高校生を除く ※収入が年金のみの方はお申込いただけません |

| 担保・保証人 | 不要 |

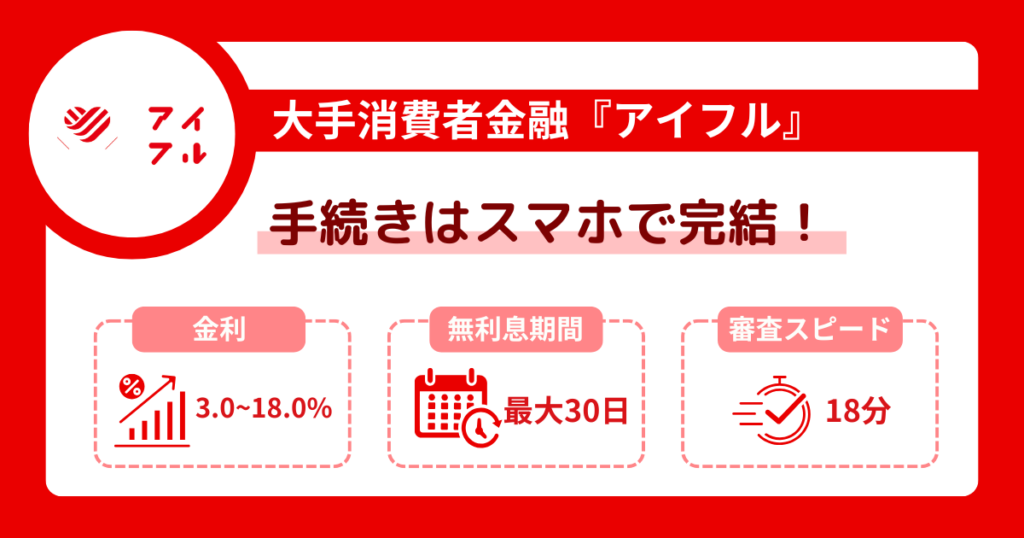

アイフル

アイフルのカードローンなら、最大30日間の無利息サービスがおすすめだ。

これは、アイフルを初めて利用する方限定で、契約日の翌日から最大30日間、利息が0円になるお得なサービスだ。

また、融資額は最大800万円である。

金利を抑えたいとき・まとまった融資額が必要になったときはアイフルを有効活用したい。

| 金利 (実質年率) | 年3.0%~年18.0% |

|---|---|

| 審査時間 | 最短18分 ※お申込み時間や審査状況によりご希望にそえない場合があります。 |

| 融資速度 | 最短18分 ※お申込み時間や審査状況によりご希望にそえない場合があります。 |

| 無利息期間 | 最大30日間(初回限定) |

| 借入限度額 | 1万円~800万円 |

| 収入証明書 | 以下のいずれかに該当するお客さまは収入証明書が必要 ・当社のご契約が50万円を超えるお客さま ・他社を含めたお借入総額が100万円を超えるお客さま |

| WEB完結 | 可能 |

| 申込条件 | 満20歳以上69歳までの定期的な収入がある方 |

| 担保・保証人 | 不要 |

SMBCモビット

SMBCモビットは金利「3.0~18.0%」で借り入れられるサービスであり、消費者金融カードローンとしては一般的な金利だ。

ただし、銀行大手である三井住友銀行グループのサービスであるため信頼性が高く、カードローンをはじめて利用する人からも人気がある。審査・融資スピードは最短15分と比較的早く、カードローンを急ぎ利用したい人にもおすすめだ。

また、SMBCモビットの大きな特徴は「Vポイントが貯まる・使える」という点だ。

SMBCモビットで借り入れたお金を返済する際は、返済額に対して0.5%の還元率でVポイントが貯まる。また、貯まったVポイントをSMBCモビットの返済に充てることもできる。

三井住友カードシリーズなどVポイントを獲得できるクレジットカードを利用している人は、ポイントプログラムの合算も可能だ。

「大手サービスの安心がほしい」「Vポイントが使えるサービスがいい」といった要望を持っている人は、SMBCモビットを検討してみてほしい。

ただし、SMBCモビットは他の大手消費者金融カードローンのような無利息サービスを提供していないので、その点に注意しよう。

| 金利 (実質年率) | 年3.0%~年18.0% |

|---|---|

| 審査時間 | 最短15分 ※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります |

| 融資速度 | 最短即日 ※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります |

| 無利息期間 | なし |

| 借入限度額 | 1万円~800万円 |

| 収入証明書 | 提出の場合あり |

| WEB完結 | 可能 |

| 申込条件 | ・20歳~74歳 ・安定した収入がある方 |

| 担保・保証人 | 不要 |

レイク

レイクは金利「4.5~18.0%」で借り入れられるサービスであり、他の消費者金融カードローンと比べると下限金利が少し高い。

ただし、数百万円の借入限度額が設定されない限り、下限金利が適用されることはないため、カードローンをはじめて利用する人はあまり気にしなくてもいいポイントだ。

レイクの最大の特徴は「無利息期間の長さ」にある。レイクが提供する無利息サービスは2種類あり、利用者は借入額などに合わせて、自分に合った方を選ぶことになる。

レイクの2タイプの無利息期間

- 最大60日間

- 借入全額が最大60日間無利息になる(限度額200万円)

- 最大365日間

- ご契約額が50万円以上の場合最大365日間無利息になる

このように、どちらのタイプでも無利息期間がたっぷり設けられているので、カードローンをはじめて利用する人でも余裕を持って返済計画を立てられる。

無利息期間中に完済すれば、利息ゼロで借り入れることも可能だ。

ただし、レイクの無利息サービスは「契約日の翌日から」始めるため、契約後すぐに借り入れないと無利息期間を有効活用できないことに注意してほしい。

| 金利 (実質年率) | 年4.5%~年18.0% |

|---|---|

| 審査時間 | 最短15秒 |

| 融資速度 | WEBで最短25分融資も可能(即日融資可能) |

| 無利息期間 | ・最大60日間(Web申込限定) ・最大365日間(ご契約額が50万円以上の場合) |

| 借入限度額 | 1万円~500万円 |

| 収入証明書 | 以下に該当する場合は、収入証明書の提出が求められます。 ・レイクの借入可能額の総額が50万円を超える場合 ・レイクの借入可能額と他社借入額の合計が100万円を超える場合 ・前回レイクで収入証明書を提出してから3年以上が経過している場合 |

| WEB完結 | 可能 |

| 申込条件 | ・満20歳~70歳の方 ・安定した収入がある方 |

| 担保・保証人 | 不要 |

はじめての方も安心の銀行カードローン

続いて、カードローンをはじめて利用する人でも安心できる、おすすめの銀行カードローン8社を紹介する。それぞれの基本情報は以下のとおりだ。

| バンクイック(三菱UFJ銀行) | セブン銀行カードローン | 楽天銀行スーパーローン | PayPay銀行カードローン | みずほ銀行 カードローン | 三井住友銀行 カードローン | オリックス銀行 カードローン | スターカードローンα(東京スター銀行) | |

|---|---|---|---|---|---|---|---|---|

| 金利(実質年利) | 年1.4〜14.6% | 年12.0〜15.0% | 年1.9〜14.5% | 年1.59〜18.0% | 年2.0〜14.0% | 年1.5〜14.5% | 年1.7〜14.8% | 年1.5~14.6% |

| 無利息期間※1 | なし | なし | ー | 30日間 | なし | なし | 30日間 | 30日間 |

| 借入限度額 | 10~800万円 | 10〜300万円 | 10~800万円 | 1〜1,000万円 | 10~800万円 | 10~800万円 | 10〜800万円 | 10〜1,000万円 |

| 審査時間 | 最短当日 | 最短翌日 | 最短当日 | 最短当日 | 最短当日 | 最短当日 | 最短当日 | 最短当日 |

| 融資スピード | 最短当日 | 最短翌日 | 最短翌日 | 最短当日 | 最短当日 | 最短当日 | 最短当日 | 最短当日 |

| 返済方式 | 元利均等返済方式 | 残高スライドリボルビング方式 | 残高スライドリボルビング返済方式 | 残高スライド元利定額返済方式 | 残高スライド方式 | 残高スライド元利定額 | 残高スライドリボルビング方式 | 残高スライドリボルビング方式 |

| 申込み条件 | 満20歳以上65歳未満で安定した収入がある | 満20歳以上満70歳未満 セブン銀行口座を持っている | 満20歳以上62歳以下で本人または配偶者に安定した収入がある | 満20歳以上70歳未満で本人か配偶者に安定した収入がある PayPay銀行口座を持っている | 満20歳以上満66歳未満で安定かつ継続した収入がある | 満20歳以上65歳未満で安定した収入がある | 満20歳以上69歳未満で安定した収入がある | 満20歳以上69歳以下で定期的な収入がある |

| ネット申込み | ○ | ○ | ○ | ○ | ○ | ○ | ○ | ○ |

| 担保・保証人 | 不要 | 不要 | 不要 | 不要 | 不要 | 不要 | 不要 | 不要 |

| 収入証明 | 原則なし※2 | 原則なし※2 | 原則なし※2 | 原則なし※2 | 原則なし※2 | 原則なし※2 | 原則なし※2 | 原則なし※2 |

| 自宅・勤務先への連絡 | あり | 原則なし※3 | あり | あり | あり | あり | あり | あり |

| 郵便物の有無 | 原則なし※4 | あり | あり | 原則なし※4 | あり | 原則なし※4 | あり | あり |

※2 借入希望金額などによって収入証明書の提出が必要

※3 場合によって利用者の同意を得た上で実施する可能性あり

※4 場合によって送付される可能性あり

各カードローンのサービスの特徴やメリットを見ていこう。

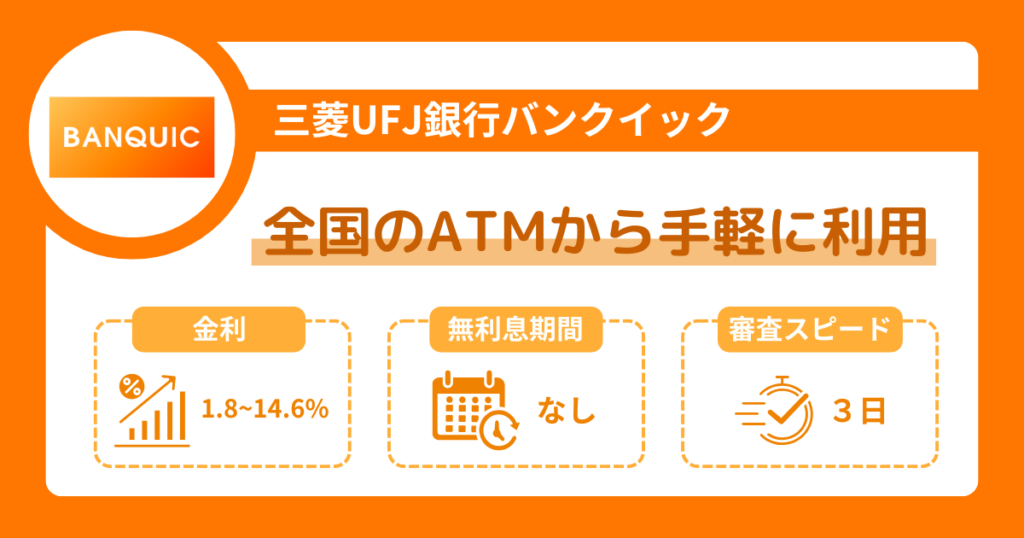

三菱UFJ銀行カードローン

三菱UFJ銀行カードローンは、Web完結・審査結果は最短当日で分かるのが特徴。

カードローンの申請は、土日問わず24時間申込可能であるため、好きなタイミングで行える。

また、借入金額によって変わるものの、最小返済額は1,000円からになっている。

月々の返済額を増やせない方は利用を検討したいところである。

三菱UFJ銀行の公式サイトにて、借入診断・返済シミュレーションのサービスを提供しているので活用してもらいたい。

| 金利 (実質年率) | 年1.4%~年14.6% |

|---|---|

| 審査時間 | 最短即日 |

| 融資速度 | 翌日以降(審査状況による) |

| 無利息期間 | なし |

| 借入限度額 | 800万円 |

| 収入証明書 | 必要 |

| WEB完結 | 申込までは可能 |

| 申込条件 | 満20歳から65歳未満 |

| 担保・保証人 | 不要 |

セブン銀行

セブン銀行のカードローンはアプリ完結型になる。スマートフォンがあれば申込から借入・返済まで一元管理できるのが最大の特徴である。

極度額は10万・30万・50万・70万・100万・150万・200万・250万・300万円のいずれかに設定される。

最短翌日に借入ができるスピード融資も魅力のひとつだ。

セブン-イレブンのATMから借入できるため、24時間いつでも利用可能な利便性もセブン銀行カードローンの特徴だになる。

スマートフォンで資金管理したい方は利用を検討しよう。

| 金利 (実質年率) | 年12.0%~年15.0% |

|---|---|

| 審査時間 | 最短翌日 |

| 融資速度 | 最短翌日 |

| 無利息期間 | なし |

| 借入限度額 | 10万円~300万円 |

| 収入証明書 | 不要 |

| WEB完結 | 可能 |

| 申込条件 | ・満20歳以上70歳未満 ・セブン銀行口座を持っている方 ・一定の審査基準を満たして株式会社セブン銀行が指定する保証会社の保証を受けられる方 ・外国籍の方は永住者の資格がある方 |

| 担保・保証人 | 不要 |

楽天銀行

楽天銀行カードローンの最大の魅力は、金利が年1.9%~14.5%であることで、返済の見直しなどに活用すると良いだろう。

年1.9~14.5%のため、ほかのカードローンと比較して、利息の支払いを抑えられるのがメリットだ。

また、楽天グループの楽天銀行が運営するため、楽天会員のランクに応じて審査優遇するサービスも提供している。※一部例外あり

楽天経済圏を利用している方は、楽天銀行カードローンを最大限に活用できるはずだ。

| 金利 (実質年率) | 年1.9%~年14.5% |

|---|---|

| 審査時間 | 最短当日 |

| 融資速度 | 最短翌日 |

| 無利息期間 | ー |

| 借入限度額 | 10万円~800万円 |

| 収入証明書 | 必要 |

| WEB完結 | 可能 |

| 申込条件 | ・満20歳以上62歳以下の方 ・日本国内に居住している方(外国籍の方は永住権もしくは特別永住権の取得が必要) ・お勤めの方で毎月安定した収入がある方(または専業主婦の方) ・楽天カード株式会社または三井住友カード株式会社の保証を受けることができる方 ※専業主婦やパート・アルバイトの方は60歳以下の方に限定 ※楽天銀行が認めた場合は不要 |

| 担保・保証人 | 不要 |

PayPay銀行カードローン

PayPay銀行カードローンは、無利息特約が最大の特徴だ。

無利息特約とは、初回借入日から30日間は利息がかからないサービスのことである。

そのため、無利息期間中に完済できれば、元本分の支払いで済むのである。

また、金利は年1.59~18.0%と業界最低水準になっている。

少ない融資から高額な融資まで、無駄な返済額を増やしたくない方には、おすすめのカードローンといえる。

ただし、無利息特約は初回利用に限定され、2回目以降の利用は通常の利息が発生する点に気をつけなければならない。

| 金利 (実質年率) | 年1.59%~年18.0% |

|---|---|

| 審査時間 | 最短翌日 |

| 融資速度 | 最短翌日 |

| 無利息期間 | 最大30日間 |

| 借入限度額 | 10万円〜1,000万円 |

| 収入証明書 | 不要 |

| WEB完結 | 可能 |

| 申込条件 | ・申込時の年齢が20歳以上70歳未満 ・安定した収入がある方 |

| 担保・保証人 | 不要 |

みずほ銀行カードローン

みずほ銀行カードローンは、年率2.0%~14.0%と、業界最低水準の低金利が魅力だ。

そのため、少ない融資額でも、総支払額を最小限に抑えられるのがメリットのひとつとなる。

また、審査結果は最短当日に分かる。申込はWeb完結のため、自身の好きなタイミングで申込が可能である。

少額の借入を検討している場合に検討を考えたいカードローンのひとつといえる。

| 金利 (実質年率) | 年2.0%~年14.0%※ |

|---|---|

| 審査時間 | 最短当日 |

| 融資速度 | 最短当日 |

| 無利息期間 | なし |

| 借入限度額 | 10万円~800万円 |

| WEB完結 | 可能 |

| 申込条件 | 以下のすべての条件を満たす個人のお客さま ・ ご契約時の年齢が満 20 歳以上満 66 歳未満の方 ・ 安定かつ継続した収入の見込める方 ・ 保証会社の保証を受けられる方 ※ 外国人のお客さまは永住許可を受けている方が対象となります。※ 審査の結果によってはご利用いただけない場合がございます。 |

| 担保・保証人 | 不要 ※保証会社である株式会社オリエントコーポレーションまたは、アイフル株式会社が審査の上で保証 |

- 住宅ローンのご利用で、本カードローンの金利を年0.5%引き下げます。引き下げ適用後の金利は年1.5%~13.5%です。

三井住友銀行カードローンは、三井住友銀行の口座開設の必要が無く、カードレスにも対応している点が特徴である。

そのため、カードローンの契約が済めば、カードの到着を待つ必要がない。

金利は年1.5~14.5%と、ほかのカードローンと比較しても低い水準にある。

また、審査結果は、最短当日に分かるのも特徴のひとつだ。

そのため、「早くお金を借りたい」ときに利用を検討したいカードローンといえるだろう。

| 金利 (実質年率) | 年1.5%~年14.5% |

|---|---|

| 審査時間 | 最短当日 ※申込完了後の確認事項や本人確認書類の提出状況によって異なる場合もございます。 |

| 融資速度 | 最短当日 ※申込完了後の確認事項や、本人確認書類の提出状況によっては異なる場合もございます。 |

| 無利息期間 | なし |

| 借入限度額 | 10万円~800万円 |

| 収入証明書 | 50万円を超える場合に必要 |

| WEB完結 | 可能 |

| 申込条件 | 満20歳~満69歳以下 |

| 担保・保証人 | 不要 |

新システム移管に伴うSMBCダイレクトサービスの停止期間:5/4(日)18:00~5/5(月・祝)12:00

期間中はSMBCダイレクトサービスが停止となり三井住友銀行の口座情報との連携ができません。

申込の際は、口座を「持っていません」のボタンからお進みください。(詳細はこちら)

オリックス銀行

オリックス銀行カードローンは、金利「1.7〜14.8%」と比較的低金利で借り入れられる銀行カードローンだ。

無利息サービスにより契約日の翌日から30日間無利息になるので、利息ゼロで借り入れたい人や、利息額をできる限り減らしたい人にもおすすめだ。

また、オリックス銀行カードローンはオリックス銀行の普通預金口座を所有していなくても利用できるため、カードローンをはじめて利用する人にもおすすめしたい。

最大の特徴は、ガン保障特約付きプラン「Bright」に無料で加入できることだ。

Brightとは、死亡・高度障害またはガンと診断確定されたとき、オリックス銀行カードローンの借入額がゼロになるユニークな保険サービスだ。

保険料の負担や金利の上乗せもないので、オリックス銀行カードローンを利用する際は、加入をぜひ検討してほしい。

| 金利 (実質年率) | 年1.7%~年14.8% |

|---|---|

| 審査時間 | 最短数日 |

| 融資速度 | 最短数日 |

| 無利息期間 | 契約日の翌日から30日間 |

| 借入限度額 | 10万円~800万円 |

| 収入証明書 | ー |

| WEB完結 | 可能 |

| 申込条件 | 20歳以上69歳未満 |

| 担保・保証人 | 不要 |

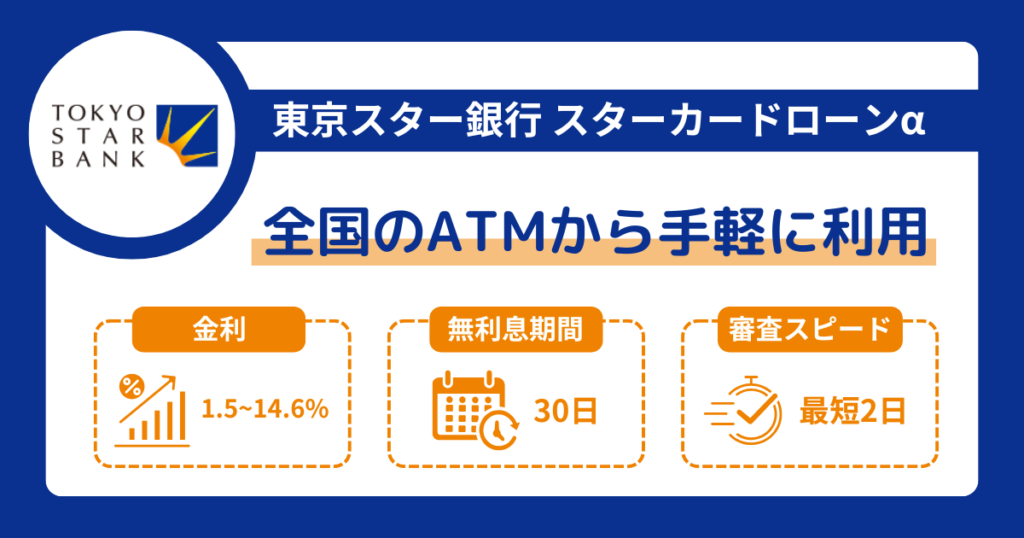

東京スター銀行

スターカードローンα(東京スター銀行)は、金利「1.5~14.6%」と比較的低金利で借り入れられる銀行カードローンだ。

契約日の翌日から30日間無利息になるので、利息ゼロの借り入れを検討している人や、利息額を抑えたい人におすすめできる。

また、スターカードローンα(東京スター銀行)の借入限度額は「最大1,000万円」であり、今回紹介しているカードローンの中で最大1,000万円が可能なのは、ターカードローンα(東京スター銀行)とPayPay銀行カードローンだけだ。

さらにスターカードローンα(東京スター銀行)には「自動融資サービス」があるため、預金口座の残高が不足している場合でも、自動的な融資によって返済の延滞・滞納を防げる。

返済額の入金をうっかり忘れても信用情報を傷つけることなく利用できるので、カードローンをはじめて利用する人にもおすすめだ。

| 金利 (実質年率) | 年1.5%〜年14.6% ※保証料を含みます。金利は審査により決定します。 |

|---|---|

| 審査時間 | 開示なし |

| 融資速度 | 開示なし |

| 無利息期間 | 契約日から30日間 ※お借り入れ日ではなくご契約日から30日間となりますのでご注意ください。 |

| 借入限度額 | 10万円〜1,000万円 ※10万円以上1,000万円以下(10万円単位)の範囲で審査により決定します。 |

| WEB完結 | 可能 |

| 申込条件 | 申込年齢は満20歳〜69歳 |

| 担保・保証人 | 不要 |

はじめての借入も上手にカードローンを活用しよう

カードローンを普段から利用している人は、どのような目的を持ってお金を借りているのか、気になっている人も多いだろう。

ここでは、はじめての借り入れでも上手にカードローンを活用できるように、カードローンの主な利用目的を紹介する。

1. 日常的な生活費の補填のため

家賃や光熱費、食費など日常的な生活費を補填するために、カードローンを利用する人は多い。

とりわけ、新型コロナウイルス感染症拡大を受けて生活を取りまく環境が変化し、それをきっかけとしてカードローンを利用しはじめた人も多い。

また、近年では食材の価格高騰により、食費のためにカードローンを利用している人もいる。

日常的な生活費は支出としての優先度が高いため、カードローンの利用目的として常に上位をキープしている。

2. 娯楽・レジャーや趣味のため

娯楽・レジャーや趣味のために、カードローンを利用する人も少なくない。たとえば趣味でコレクションしている商品を購入するにあたって、まとまったお金が必要になることがある。

現金やクレジットカードを使用すると生活費に回すお金がなくなってしまうため、カードローンを利用して購入し、コツコツ返済する人が多いのだ。

また、海外旅行などまとまったお金が必要な娯楽・レジャーについても、カードローンを利用するケースがある。

3. 教育費・学習費などの支払いのため

数十万円、ときには数百万円というまとまったお金が必要な教育費に対して、カードローンを利用する人も少なくない。

子供の大学進学、あるいはキャリアアップのための自己投資など、入学費と授業料を合わせて100万円を超えることも多い。

そうした際にカードローンを利用すれば、教育・学習の機会を逃さないため、ぜひ利用を検討してほしい。

また、借入額が多いほど適用金利が下がるため、教育ローンよりも低金利で利用できる可能性もある。

4. 冠婚葬祭など急な出費のため

冠婚葬祭におけるご祝儀や香典など、身近な人の出来事によって急な出費が必要になることもある。

その際にカードローンを利用する人も多く、申し込みから借り入れまで素早く完了する消費者金融カードローンが便利だ。

また、冠婚葬祭による将来的な出費に備えて、銀行カードローンなど低金利なカードローンの審査に事前に申し込んでおくのもいいだろう。

カードローンは審査に通過したからといって、必ず借り入れなければいけないわけではないので、「念のため・とりあえず」で申し込んでおくのも問題ない。

※当サイトには広告が含まれます。※当サイトは広告収入を得て運営しております。

カードローンの申込から借入、返済までの流れ

ここでは、カードローンの申し込みから借り入れ、返済までの流れをくわしく解説している。

各ステップで注意すべきポイントなども解説しているので、カードローンをはじめて利用する人はぜひ目を通してほしい。

1. Webサイトから審査を申し込む

まずはカードローンのWebサイトにアクセスし、「申し込み」などのボタンから新sな申し込みに進もう。

その際に、カードローンから提出を求められる情報を入力し、申し込みを進めよう。たとえば「アイフル」では、申し込みの際に次のような情報の提供を求められる。

| カテゴリ | 入力内容 |

|---|---|

| 申込者情報 | 氏名 氏名(カナ) 生年月日 電話番号 性別 国籍 結婚有無 年収 |

| 申込金額 | 希望限度額 利用目的 |

| 居住地情報 | 郵便番号 住所 建物名 居住地の所有形態 家賃・住宅ローン 入居年 同居内容 扶養家族 |

| 勤務先情報 | 勤務先名 勤務先名(カナ) 勤務先電話番号 業種 雇用形態 保険証種別 給料日 社年 その他の仕事 |

| ログイン情報 | メールアドレス |

カードローンによっては、他の情報提供を求められるケースもあることを覚えておこう。入力した情報に不備や誤りがないかをしっかりと確認した上で、カードローンの審査に進もう。

ちなみに、カードローンの申込方法は「Webサイト」「郵送」「無人契約機」「店頭」と4種類ある。

おすすめの申込方法は、気軽に申し込める上に無利息期間やキャンペーンが適用されるWebサイトからの申し込みだ。

2. 仮審査が実施される

カードローンの申し込みが完了すると「仮審査」が実施される。これは、申し込みの際に提供した情報をもとに、機械的に行われる審査のことだ。

ほとんどの場合は、コンピューターによって申込者の情報がスコアリングされ、その結果、一定基準を超えていれば「返済能力がある」とひとまず判断される。

機械的に審査できる部分は仮審査でチェックし、仮審査を通過した申込者だけを本審査に回すことで、プロセスの効率化を図っているのだ。

また、コンピューターと人間という2つの異なる視点からチェックを行うことで、より正確な審査を行おうという意図もあると考えられる。

ちなみに、カードローンによっては仮審査を行わないケースもある。コンピューターにより仮審査を行なっているかどうかは、カードローンの公式サイト上でも記載されていない。

3. 本人確認書類などを提出する

仮審査に通過する(または審査申し込みからすぐ)と、本人確認書類などの必要書類を提出するステップに移る。

カードローンの審査においては、本人確認書類は誰もが提出すべき書類であり、一般的に以下の書類を提出可能だ。

- 運転免許証(表面・裏面)

- マイナンバーカード(表面のみ)

- パスポート(住所記載のもののみ)

- 健康保険証(表面・裏面)

- 在留カード、特別永住者証明書

カードローンによっては、パスポートや健康保険証を本人確認書類として認めていないケースもあるので注意しよう。

また、これらの本人確認書類を所有していない人は、複数の書類を組み合わせて本人確認を実施できるケースがある。

ちなみに、外国人は「日本の永住権を取得している人のみ」と限定しているカードローンも多い。

本人確認書類の他に必要になる可能性のある書類が、「収入証明書類」だ。

収入証明書類は「借入希望額が50万円を超える」または「他社を含め借入限度額が100万円を超える」のどちらかに該当する場合に、提出が義務付けられている。

収入証明書類として提出可能な書類は、主に次のような書類だ。

- 給与明細書+賞与明細書

- 源泉徴収票

- 確定申告書

- 課税証明書

- 納税通知書

- 年金通知書

カードローンの審査をスムーズに進めるためにも、本人確認書類を必須として、必要に応じて収入証明書類も事前に用意しておこう。

4. 在籍確認が実施される(必要に応じて)

カードローンの在籍確認とは、申し込みの際に提供された勤務先情報に誤りがないかを、審査担当者が確認するステップだ。

カードローンの審査担当者から勤務先に連絡が入り、申込者が在籍していることの確認が取れると完了となる。

電話での在籍確認を原則として実施しないカードローンもあるが、審査状況によっては実施する可能性もある。

ただし、電話での在籍確認が必要と判断された場合は申込者の許可を得てから実施するため、勝手に職場に電話連絡が入ることはない。

実際の電話連絡については、次のように実施される。

申込者が社内にいる場合

受話担当者

受話担当者お電話ありがとうございます。〇〇株式会社、〇〇が承ります。

私、〇〇銀行の〇〇と申します。〇〇様(申込者)はいらっしゃいますか?

はい。ただいまお繋ぎいたしますので、少々お待ちください。

お電話代わりました、〇〇です。

お忙しいところ恐縮です。〇〇銀行の〇〇と申します。これにて在籍確認を完了させていただきます。今後のお手続きに関しましては、別途ご連絡いたしますので、今しばらくお待ちくださいませ。

申込者が離席している場合

お電話ありがとうございます。〇〇株式会社、〇〇が承ります。

私、〇〇銀行の〇〇と申します。〇〇様(申込者)はいらっしゃいますか?

申し訳ありません。〇〇はただいま離席しております。よろしければご用件を伺います。

いえ、急ぎの要件ではありませんので、また時間を改めてご連絡いたします。それでは失礼いたします。

申込者が離席している場合でも、在籍していることの確認が取れれば在籍確認は完了だ。

消費者金融カードローンが在籍確認を実施する際は、社名を名乗らず審査担当者の個人名で電話をかけることが多い。

一方、銀行カードローンは「〇〇銀行の〇〇です」と、銀行名まで名乗るケースが多い。

ここで注意してほしいのが、近年は個人情報保護の観点から従業員の在籍について容易に回答しない会社が増えていることだ。

会社の方針として在籍確認に回答しないという場合は、カードローンに事前に相談をするか、自分直通の電話番号を伝えるなど対策を取ろう。

5. 本審査が実施される

必要書類の提出や在籍確認が完了すると、いよいよカードローンの本審査が実施される(在籍確認を行わないケースもある)。

本審査は申し込みの際に入力された情報をもとに、申込者の返済能力の有無と程度をカードローンの審査担当者がチェックするステップだ。

また、本審査を行うにあたって「追加の情報」の提供を求められることがある。

たとえば、申し込みの際に入力した勤務先情報や年収などに間違いがないか、審査担当者から申込者に直接電話連絡が入る。

また、フリーランスや個人事業主の場合は、具体的にどういった事業(ビジネス)を営んでいるか、確認のための電話が入ることが多い。

カードローンの審査担当者から電話連絡などが入った場合は、審査をスムーズに進めるためにも素早く対応しよう。

6. 審査結果がメールで届く

カードローンの本審査が完了すると、審査結果の通知メールが登録したメールアドレス宛てに届く。

メールには審査に通過した旨や、個別に設定された借入限度額、さらにその後の契約の進め方などが記されている。

審査に通過した場合は、メールに記されている内容に従ってカードローン契約を完了させよう。

もしもカードローンの審査に落ちてしまった場合は、他のカードローンの審査に申し込むか、一定期間を空けてから再び申し込むようにしよう。

この「一定期間」というのは一般的に「6ヶ月間」を指す。理由は、カードローンに申し込んだ際の情報は、信用情報機関に6ヶ月間保持される決まりになっているからだ。

たとえば、A社の審査に落ちてた後にB社の審査に申し込む場合でも、6ヶ月以上の期間を空けたほうが審査に通る可能性は高くなる。

カードローンの利用が急ぎでなければ、審査に落ちたら6ヶ月以上の期間を空けてから新たに審査に申し込むようにしよう。

7. カードローンからお金を借り入れる

カードローンの審査に通過し、契約が完了したらいよいよお金を借り入れられる。主な借入方法は次のとおりだ。

ATMから借り入れる

カードローンの自社ATM、コンビニATM(セブン銀行、ローソン銀行、E-net)、提携の金融機関ATMから借入可能だ。

対応しているコンビニATMや提携の金融機関ATMについては、カードローンごとに異なるので公式サイトで事前にチェックしよう。

ATMから借り入れる場合、自社ATMの利用は基本的に手数料無料だ。

ただし、コンビニATMや提携の金融機関ATMについては、カードローンによって110〜330円の手数料がかかることがある。

ATMから借り入れるメリットは、24時間365日その場で現金を引き出せることだ。

ATMにローンカードを入れるかスマホATMを利用すれば、ATMから必要なお金を引き出せる。ただし、ATMによって対応時間が異なるので注意してほしい。

銀行振込で借り入れる

ほとんどのカードローンは銀行振込による借り入れに対応している。

銀行振込のメリットは、Webサイトやスマホアプリを使用して借り入れられ、好きなタイミングで銀行口座からお金を引き出せることだ。

ATMで借り入れるのとは違い、現金を引き出すようにお金を借り入れられるので、カードローンを利用していることが周囲にバレにくい。

また、「銀行振込でお金を借り入れてデビットカードで決済する」という使用方法なら、借り入れたお金を銀行口座から引き出す必要もない。

お金を借り入れる際の振込手数料については、カードローンによって異なるので公式サイトで事前にチェックしておこう。

8. 約定返済・任意返済で継続的に返済する

カードローンからお金を借り入れた後は、「約定返済」や「任意返済」を行い、借入残高の完済を目指そう。

約定返済とは

約定返済とは「毎月決まった期日の返済」だ。カードローンを利用する際は、約定返済日に一定金額以上の返済を、必ず行わなければいけない。

約定返済が遅れてしまうと信用情報(クレヒス)に延滞・滞納の記録が残り、他のローン審査時に影響するので注意してほしい。

また、約定返済には「最低返済額」が決まっており、最低返済額以上の金額を設定した上で毎月しっかりと返済する必要がある。

以下は「バンクイック(三菱UFJ銀行)」の最低返済額一覧だ。

| 借入残高 | 最低返済額 |

|---|---|

| 10万円以下 | 2,000円 |

| 10万円超~20万円以下 | 4,000円 |

| 20万円超~30万円以下 | 6,000円 |

| 30万円超~40万円以下 | 8,000円 |

| 40万円超~50万円以下 | 10,000円 |

| 50万円超 | 借入残高が10万円増すごとに2,000円を追加 |

約定返済の最低返済額はカードローンによって異なるので、公式サイトなどで事前にチェックしておこう。

また、約定返済の方法はATMによる返済、銀行振込による返済、口座振替による返済などの返済方法がある。

ATMや銀行振込による返済は手数料がかかる場合があるので、最低返済額と合わせて事前にチェックしておこう。

任意返済とは

任意返済とは「任意のタイミングで行う返済」のことだ。約定返済以外の返済はすべて任意返済になり、任意返済の返済額はすべて元金に充てられる。

任意返済を行うことで借入残高を効率よく減らし、それによってトータルの利息額も減るので積極的に活用してほしい。

任意返済の方法はATMによる返済と銀行振込による返済が一般的だ。基本的にカードローンの自社ATMを利用して返済すれば、手数料がかからない。

コンビニATMや提携の金融機関ATMで返済する場合は、手数料がかかることがあるので注意しよう。

また、銀行振込による返済も手数料がかかることがある。同一銀行の銀行口座への振り込みは基本的に手数料無料だが、他行への振り込みは手数料がかかることが多い。

返済方法ごとの手数料の有無については、カードローンの公式サイトに記載されているので事前にチェックしておこう。

※当サイトには広告が含まれます。※当サイトは広告収入を得て運営しております。

はじめてでも大丈夫!自分に合ったカードローンを選ぼう

本記事では、はじめてカードローンを利用する人に向けて、カードローンの基礎知識や利息の計算方法、はじめてでも安心して利用できるカードローンなどを紹介した。

本記事を読んだことによって、「カードローンの基礎知識を身につけられた」と言える。

あとは本記事で紹介したカードローンの選び方を参考にしながら、自分に合ったカードローンを選び、審査に申し込むだけだ。

カードローンをはじめて利用する人はさまざまな不安・疑問を持っているだろうが、本記事でそれらを解消できたのなら幸いだ。

それでは自分に合ったカードローンを選び、さっそく審査に申し込んでみよう。

※当サイトには広告が含まれます。※当サイトは広告収入を得て運営しております。