- 富裕層が取り組むべき資産運用プランを知りたい

- 富裕層の資産運用に必要な考え方が知りたい

- 高額資金の運用で失敗したくない

富裕層の資産運用はオーダーメイドで商品を組成することも可能となり、投資先の幅が広がるメリットがある。

ただし、富裕層が資産運用に取り組む際は、ただ資産を増やす目的で行うのではなく、いくつか注意したいポイントがある。

本記事では、富裕層が資産運用で気をつけるべき点やおすすめの運用方法について紹介していく。

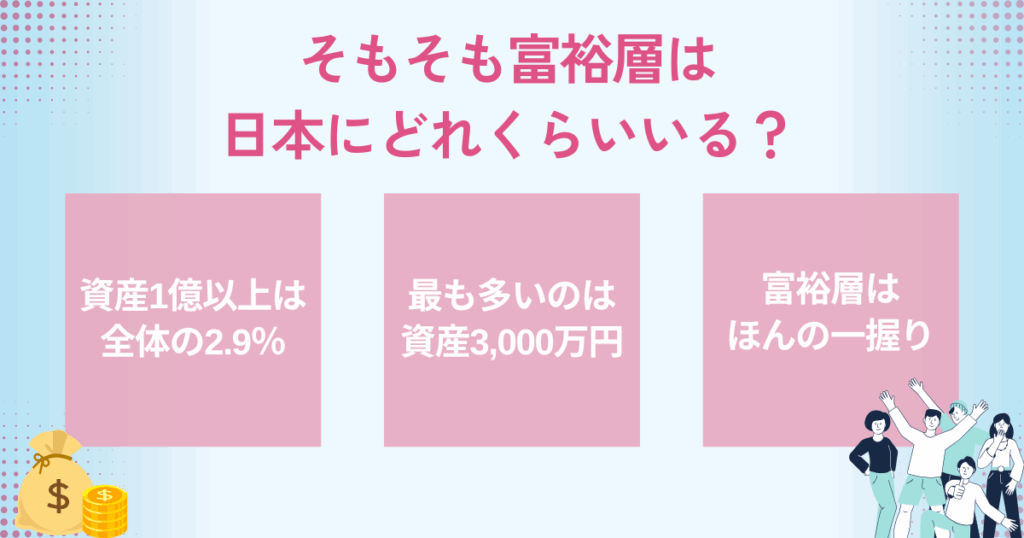

そもそも富裕層は日本にどれくらいいる?

「富裕層」には明確な定義はないものの、野村総合研究所(NRI)の推計では、世帯の「純金融資産保有額」(保有金融資産から負債を差し引いた額)を基準に、1億円以上5億円未満を「富裕層」、5億円以上を「超富裕層」としている。

それぞれ純金融資産保有額別の世帯数の分布は下記のとおりだ。

※ 出典:野村総合研究所『日本の富裕層・超富裕層は合計約165万世帯、その純金融資産の総額は約469兆円と推計』(2025年2月13日公表)

純金融資産保有額が1億円以上の世帯(富裕層+超富裕層)は計165.3万世帯(内訳:富裕層153.5万世帯、超富裕層11.8万世帯)で、5階層合計(約5,570.4万世帯)のうち約3.0%に相当する。

最も多いのは、純金融資産保有額3,000万円未満のマス層で4424.7万世帯(純金融資産総額:約711兆円)が分布している。

上記調査結果を見ると、潤沢な資産を持つ富裕層はほんの一握りであることが分かるだろう。

富裕層の資産運用における基本ポイント

富裕層が資産運用に取り組む際は、下記3つの基本ポイントを押さえておきたい。

- インフレ対策を行う

- 分散投資を徹底する

- オーダーメイド商品も検討する

それぞれくわしく解説していこう。

インフレ対策を行う

潤沢な資産を保有する富裕層にとっては、「積極的に資産を増やす必要はない」と感じる人もいるだろう。

しかし、資産運用の目的は必ずしも資産を増やすことだけではない。

低金利環境が続く現在では、自ら物価上昇に備える必要がある。

仮に年間2%物価が上昇した場合、2%以上の利回りを得られなければ、それだけお金の価値が目減りしてしまうことになる。

特に保有資産が大きい富裕層にとっては、少しの物価上昇でも受ける影響が大きい。

大切な資産を守るためには、資産運用によって物価上昇率以上の利回りを得ることが重要だ。

積極的な資産運用を望まない場合でも、物価上昇分をカバーできる程度の資産運用に取り組むことはもはや必須といえるだろう。

分散投資を徹底する

富裕層が資産運用に取り組む際は、分散投資を徹底したい。

分散投資の大きなメリットは、リスクが分散されるという点だ。

値動きが異なる金融商品を併せ持つことで、金融市場の変動による影響を和らげることができる。

たとえば、株式市場の下落によって保有資産に含み損が出た場合、債券に分散投資していることで値下がりによる影響を吸収できる可能性がある。

株式と債券は一般的に異なる値動きをすることが多く、お互いをカバーし合うことができるためだ。

よりリスクを低減しながら資産運用に取り組むためには、保有資産全体のバランスを見ながら複数の資産を併せ持つようにしよう。

アクティブ・パッシブ運用のバランス

投資信託には「アクティブ運用」と「パッシブ運用」という2つの運用方法が存在する。

アクティブ運用は、目標とする指数や指標を上回る投資成果を狙う運用スタイルのことだ。

指数よりも良いパフォーマンスを狙うため、コストがかかりやすく、またどちらかというとハイリスク・ハイリターンな運用となりやすい。

パッシブ運用は、S&P500や日経平均株価などの指数をベンチマークとして、それに連動する投資成果を目標とする運用スタイルだ。

アクティブ運用に比べて運用方法がシンプルな分コストを抑えやすいが、大きな利益を得るには一定の時間を要するという特徴がある。

アクティブ運用とパッシブ運用はそれぞれにメリット・デメリットがあるため、どちらが良いとは一概には言えない。

どちらか片方の運用方法に偏るのではなく、自分のリスク許容度に応じて両者にうまく資産を配分するのが望ましいだろう。

オーダーメイド商品も検討する

富裕層の資産運用では、オーダーメイドの金融商品を検討できることが大きな特徴だ。

通常、資産運用ではすでに組成された金融商品の中から投資先を選定する。

しかし、まとまった金額を投資する場合は、個々の要望に応じてオーダーメイドの金融商品を組成してもらうことができる。

投資先やリスク、利回りなど直接要望を伝えられるため、より自分の投資意向に合った運用が行えるメリットがある。

中には、売買の判断もすべて任せられる仕組みの商品もあるので、「なるべく資産運用にかかる手間を省略したい」という人は、一任勘定による資産運用を検討してみるのもよいだろう。

なお、オーダーメイドの金融商品の相談先については、本記事内でくわしく紹介しているため、そちらも併せて参考にしていただきたい。

富裕層限定の投資とは

富裕層は、株式や投資信託のような一般的な投資方法だけでなく、富裕層限定の金融サービスを利用できる場合もある。

富裕層向けの資産管理方法として、プライベートバンク(PB)やヘッジファンド、SMA(Separately Managed Account)などがある。

| プライベート バンク※1 | 一定以上の金融資産を持つ富裕層に対して総合的な資産管理を行う金融サービス |

|---|---|

| ヘッジ ファンド | 市場が下落している時にも利益を追求することが目的の富裕層や機関投資家向けの投資ファンド |

| SMA※2 | 証券会社などの業者に資金を預けて資産管理・運用を任せる専用口座 |

※1 PB

※2 Separately Managed Account

富裕層限定の投資はいくらから可能なのか

上記で説明した富裕層向けのサービスについては、金融機関によって利用条件や投資金額が異なる。

例えば、日本のプライベートバンク(PB)サービスでも、利用条件として一定以上の金融資産が求められる場合がある。

一方、海外のPBサービスでは、最低預り資産額が高めに設定されるケースもある。

一定の資産規模から資産管理サービスを利用したいという方は、独立した立場で資産運用に関するアドバイスを行うIFAの利用を検討するのも一つの方法だ。

富裕層が資産運用で注意したいポイント

富裕層が資産運用に取り組む際は、次の4つのポイントに注意したい。

- 資産を減らさないことを重視する

- 非課税枠を活用する

- 相続対策にも取り組む

- 長期的な視点と定期的なリバランス

それぞれくわしく確認していこう。

資産を減らさないことを重視する

富裕層が資産運用に取り組む際は、大きく資産を増やすことではなく、手元の資産を減らさないことを重視したい。

たとえば、資産運用で10%の損失を負った場合、100万円の運用なら10万円の損失だが、1億円の運用なら1,000万円もの損失になる。

まとまった金額での運用は、少しの変動でも大きな金額の損失が発生するため、慎重にリスクコントロールする必要がある。

ポートフォリオを組む際は、債券などの低リスク商品を組み入れるようにして、大きなリターンを狙うよりも変動が小さくなることを心がけよう。

なお、ハイリスク商品での運用を希望する際は、ポートフォリオの一部に留めるようにして、保有資産全体のリスクが高くなりすぎないように注意したい。

富裕層におすすめのポートフォリオ

PBなどのサービスを利用せずに自分でポートフォリオを組む際も、適当に銘柄を分けて投資するのではなく、ある程度基準を設けてポートフォリオを設定しよう。

例えば、GPIF(年金積立金管理運用独立行政法人)が公表する年金積立金全体の運用資産の構成割合(2025年12月末時点)は下記のとおりだ。

| 国内債券 | 25.29% |

| 外国債券 | 24.69% |

| 国内株式 | 24.67% |

| 外国株式 | 25.34% |

※ 出典:GPIF『2025年度の運用状況(年金積立金全体:2025年12月末の運用資産額・構成割合)』

もちろん、この資産配分が必ずしも全ての人に適しているわけではないため、それぞれの金融商品の特徴を理解した上で、自分の許容できるリスクや求めるリターンに応じてポートフォリオを設定しよう。

非課税枠を活用する

富裕層が資産運用するときに活用したいのが、「NISA制度」と「生命保険の非課税枠」だ。

まず、NISA制度(令和6年以降のNISA)は、非課税口座で取得した上場株式等の配当等や譲渡益が非課税となる制度である。

非課税保有限度額は1,800万円(内数として成長投資枠のみの上限が1,200万円)である。

富裕層のように運用金額が大きい場合は、税負担の大きさも軽視できない。

少しでも税負担を抑えるためには、NISA制度を活用して運用しよう。

また、生命保険の非課税枠は、相続税に関する税制優遇である。

死亡保険金の受取人が相続人である場合、非課税限度額(法定相続人の数×500万円)が設けられている。

たとえば、法定相続人が3人の場合、非課税限度額は1,500万円となる。

富裕層が資産運用に取り組む際は、生命保険の非課税枠を埋めておくことも検討したい。

相続対策にも取り組む

富裕層は相続対策についてもしっかりと考えておきたい。

先ほど紹介した相続税についてもそのひとつだ。

相続税は、法定相続分に応ずる取得金額が6億円超の部分は税率55%(控除額7,200万円)となる。

生命保険の非課税枠を使うことはもちろん、早いうちから生前贈与を行い相続資産を圧縮しておくのもひとつの方法だ。

また、資産運用に取り組む際は、どのような資産を保有しているか一覧表を作成しておくこともおすすめである。

株式や債券などは電子化されており、目に見える証券は発行されないため、相続人が取引に気が付かない可能性もある。

相続人が手続き時に困ることのないように、どの金融機関にどのような取引があるか明確にしておくとよいだろう。

ちなみに、株式を相続する場合、そのまま相続することも現金化して相続することも可能である。

できれば、相続人には保有資産の内訳を話しておき、相続時の選択肢を伝えておくと安心だ。

長期的な視点と定期的なリバランス

一度作成したポートフォリオはずっとそのままにしておくのではなく、定期的に見直すことが重要だ。

資産運用を続けていくと、ポートフォリオに組み入れた金融商品の価格の変動によって、理想とするポートフォリオの資産配分比率からズレが生じることがある。

このズレを定期的に修正して資産の再配分を行うことを「リバランス」と呼ぶ。

また、投資家のライフスタイルの変化や経済情勢の変化によっても、最適だと考えられる資産配分比率は変わってくる。

例えば、これから子育てや住宅購入を控えている20代と、子供が就職して手を離れた50代では資産運用に求めるものやリスク許容度も変わってくるだろう。

長期的な目線でポートフォリオを組みつつ、時間の経過に応じて適宜運用戦略を修正することも必要だ。

資産を守る!富裕層におすすめの運用プラン

富裕層の資産運用では、より幅広い選択肢の中から投資先を選定できる。

ここでは、3つの運用プランを紹介しよう。

- 配当投資で不労所得を築く

- 債券投資で低リスク運用

- プライベートバンクやIFAにオーダーメイドを依頼する

それぞれくわしく紹介していこう。

配当投資で不労所得を築く

富裕層の中には、早期リタイアを検討している人もいるかもしれない。

保有資産を切り崩して生活することが不安な場合は、配当銘柄への投資を検討してみよう。

株式の中には、定期的に株主への配当を実施する銘柄がある。

仮に5,000万円投資し、3%の配当利回りを得る場合、税引前で年間150万円の収入を得られる計算だ。

1,200万円まではNISAの成長投資枠で買い付けられるため、非課税で配当金を受け取ることもできる。

配当が出る決算のタイミングは銘柄によって違うことから、異なる決算期の銘柄を上手く組み合わせることで、毎月配当金が入る仕組みを作ることも可能だ。

債券投資で低リスク運用

富裕層がリスクを抑えて運用するためには、債券投資を取り入れることを検討したい。

債券とは、企業や国、地方自治体が発行する証券である。

発行時に満期や利回りが決められており、満期が到来すると預けた元本が戻される仕組みだ。

債券は株式に比べると高い利回りは期待できないものの、その分安定した運用が行える特徴がある。

保有中は定期的に利息の支払いがあり、運用計画を立てやすいこともメリットだ。

「よりリスクを抑えて運用したい」、「高い利回りは望まない」という場合は、債券での運用を検討してみるとよいだろう。

プライベートバンクやIFAにオーダーメイドを依頼する

前述の通り、まとまった金額で運用を行う場合はオーダーメイドで金融商品を組成してもらうことができる。

ただし、オーダーメイドでの運用は、どの金融機関でも対応しているわけではない。

オーダーメイドでの運用を希望する場合は、プライベートバンクやIFA(独立系ファイナンシャルアドバイザー)へ相談してみよう。

プライベートバンクやIFAは富裕層の運用相談を専門に扱っており、オーダーメイドでの運用にも対応している。

自分の運用意向をそのまま反映できるため、より理想に近い形で資産運用に取り組むことが可能だ。

富裕層はIFAと一緒に資産運用に取り組もう

富裕層がより適切な資産運用に取り組むためには、金融の専門家に相談してアドバイスを得ることを検討したい。

資産運用の相談先には金融機関やFPなどさまざまあるが、近年富裕層の相談先として注目されているのがIFAだ。

IFAとは「独立系ファイナンシャルアドバイザー」と呼ばれる金融アドバイザーで、特定の金融機関に所属していないことが特徴だ。

潤沢な資産を持つ富裕層であれば、金融機関からの営業を受けた経験も多いだろう。

金融機関からの提案を受ける中で、「金融商品を押し売りされている」と感じることもあるかもしれない。

一方、IFAは金融機関の職員ではないため、中立の立場でアドバイスをしてくれるメリットがある。

営業ノルマや企業利益から切り離された立場でアドバイスが聞けるのは、大きな安心感につながるといえるだろう。

また、IFAは金融商品の紹介だけでなく、不動産投資の仲介や相続税対策など資産にまつわることを幅広く相談できる。

お金に関することをワンストップで相談できるので、資産管理の心強いパートナーとなってくれるはずだ。

富裕層の資産運用はリスク管理と守りの運用が鍵

富裕層の資産運用では、大きな利益を追求するのではなく、今ある資産を守りながら運用することを心がけたい。

そのためには、リスク分散を徹底し、ポートフォリオを適切に管理することが重要だ。

より投資意向に合った資産運用に取り組むには、金融のプロであるIFAへ相談することも検討したい。

富裕層の資産運用に関するQ&A

参考・出典

- 野村総合研究所『野村総合研究所、日本の富裕層・超富裕層は合計約165万世帯、その純金融資産の総額は約469兆円と推計』(公表日/更新日:2025-02-13)

- 年金積立金管理運用独立行政法人(GPIF)『2025年度の運用状況』(公表日/更新日:2025-12-31)

- 国税庁『No.1535 NISA制度』(公表日/更新日:2025-04-01)

- 国税庁『No.4114 相続税の課税対象になる死亡保険金』(公表日/更新日:2025-04-01)

- 国税庁『No.4155 相続税の税率』(公表日/更新日:2025-04-01)

- 国税庁『No.4510 直系尊属から教育資金の一括贈与を受けた場合の非課税』(公表日/更新日:2025-04-01)

-8.png)