カードローンを利用する際には、低金利の商品に申し込むのがおすすめだ。お金を借りたら利息を付けて返済しなければならず、金利が低いほど利息負担を抑えられる。

巷には多くのカードローンがあるため、どの商品を選択すべきか悩むこともあるだろう。

自分に合った商品を選ぶ際には、できるだけ低金利のカードローンを選ぶだけでなく、他のサービス面も考慮したうえで選択しよう。

今回は、低金利のカードローンを19社厳選したうえで、特徴やサービスを紹介する。

それぞれのメリットや融資までのスピードなども解説するので、カードローンを選ぶ際の参考にしてみてほしい。

※当サイトには広告が含まれます。※当サイトは広告収入を得て運営しております。

低金利のカードローンを徹底比較

カードローンには、大きく分けて消費者金融カードローンと銀行カードローンの2種類がある。一般的に、銀行のほうが消費者金融と比べて金利が低い傾向にある。

ただし、金利が低い反面、審査が消費者金融よりも厳格である点には注意が必要だ。審査のハードルが高く、誰でも利用できるとは限らない。

まずは、代表的なカードローンを見てみよう。19種類ピックアップしたので、比較検討する際の参考にしてほしい。

| 金利(年) | 無利息期間 | 限度額 | 融資までのスピード | ||

|---|---|---|---|---|---|

| アイフル | 3.0%~18.0% | あり (最大30日間) | 800万円 | 最短18分 | |

| アコム | 3.0%~18.0% | あり (最大30日間) | 800万円 | 最短20分 | |

| プロミス | 4.5%~17.8% | あり (最大30日間) | 500万円 | 最短3分 | |

| SMBCモビット | 3.0%〜18.0% | なし | 800万円 | 最短15分 | |

| レイク | 4.5%〜18.0% | あり (最大365日間) | 500万円 | 最短25分 | |

| 三菱UFJ銀行 バンクイック | 1.5%〜14.5% | なし | 800万円 | 最短翌営業日 | |

| 三井住友銀行 カードローン | 2.0%〜14.0% | なし | 800万円 | 最短翌営業日 | |

| みずほ銀行 カードローン | 2.0%〜14.0%※ | なし | 800万円 | 最短翌営業日 | |

| 東京スター銀行 カードローン | 1.5%〜14.6% | あり (最大30日間) | 1,000万円 | 最短当日 | |

| 横浜銀行 カードローン | 1.5%〜14.6% | なし | 1,000万円 | 最短当日 | |

| 楽天銀行 スーパーローン | 1.9%〜14.5% | なし | 800万円 | 最短当日 | |

| オリックス銀行 カードローン | 1.7%~14.8% | あり (最大30日間) | 800万円 | 最短当日 | |

| セブン銀行 カードローン | 12.0%~15.0% | なし | 300万円 | 最短翌営業日 | |

| 住信SBIネット銀行 カードローン | 1.89%〜14.79% | なし | 1,000万円 | 1~2習慣程度 | |

| イオン銀行 カードローン | 3.8%~13.8% | あり (最大30日間。不定期) | 800万円 | 1週間程度 | |

| PayPay銀行 カードローン | 1.59%〜18.0% | あり (最大30日間) | 1,000万円 | 最短当日 | |

| auじぶん銀行 カードローン | 1.38%〜17.4% | なし | 800万円 | 最短当日 | |

| りそな銀行 カードローン | 1.99%〜13.5% | なし | 800万円 | 1週間程度 | |

| JCB CARD LOAN FAITH | 1.30%〜12.50% (キャッシング1回払いは5.0%) | なし | 900万円 | 最短即日 |

- 住宅ローンのご利用で本カードローンの金利を年0.5%引き下げます。引き下げ適用後の金利は年1.5%~13.5%です。

上表を見るとわかるように、総じて消費者金融よりも銀行のほうが金利水準が低い。

「できるだけ低金利でお金を借りたい」と考えている方は、銀行を中心に申し込むサービスを絞り込むとよい。

銀行の審査に通過できなかったら、消費者金融に申し込む、という流れで進めるとよいだろう。

また、各社で審査基準は異なるため、「A社では審査落ちしたがB社では審査に通過できた」というケースは往々にして有り得る。

※当サイトには広告が含まれます。※当サイトは広告収入を得て運営しております。

低金利で借りられるカードローン19社を紹介

以下で、低金利でお金を借りられるカードローン19社について、それぞれ詳しく解説する。

独自の強みや利用する際のメリット、向いている人の特徴などを紹介するので、参考にしてみてほしい。

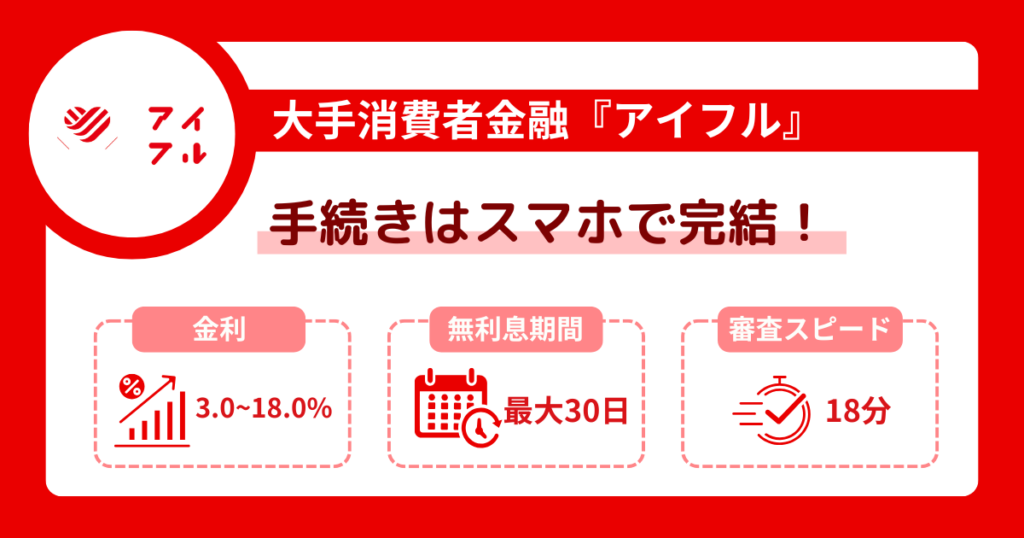

アイフル:初めて利用する方でも安心

- 借入金利年率は3.0%~18.0%

- 24時間365日申し込みが可能で最短即日融資が可能

- 初めて利用する方は最大30日間無利息が適用

アイフルは、オリコン顧客満足度の「ノンバンクカードローンの初めてのカードローンランキング・比較」で第1位に輝いた実績を誇る。

24時間365日申し込みが可能で、最短18分で審査結果が出る。

即日融資に対応しているため、急いでお金を借りたい事情に迫られている方にとってありがたいサービスだ。

スマホ一つで、申し込みだけでなく借入や返済もできるため、利便性も優れている。

初めて利用する方は最大30日間無利息で借入可能なので、利息負担を抑えることも可能だ。

利用限度額内で何度でも借入可能なので、資金ニーズに対して柔軟に対応できる点も好評を得ている。

返済日は、毎月一定の返済日を指定する「毎月約定日制」または35日ごとに支払う「35日サイクル制」のどちらかを選択できる。

収入が入ってくるタイミングに合わせて最適な返済方法を選択できるため、返済もしやすいだろう。

また、アイフルでは契約書や利用明細などの郵送物が自宅に送付されない。

基本的に勤務先への在籍確認を行っておらず、プライバシーに配慮してくれる点もうれしいポイントだ。

| 金利 (実質年率) | 年3.0%~年18.0% |

|---|---|

| 審査時間 | 最短18分 ※お申込み時間や審査状況によりご希望にそえない場合があります。 |

| 融資速度 | 最短18分 ※お申込み時間や審査状況によりご希望にそえない場合があります。 |

| 無利息期間 | 最大30日間(初回限定) |

| 借入限度額 | 1万円~800万円 |

| 収入証明書 | 以下のいずれかに該当するお客さまは収入証明書が必要 ・当社のご契約が50万円を超えるお客さま ・他社を含めたお借入総額が100万円を超えるお客さま |

| WEB完結 | 可能 |

| 申込条件 | 満20歳以上69歳までの定期的な収入がある方 |

| 担保・保証人 | 不要 |

アコム:ホームページの返済シミュレーションツールが便利

- 借入金利年率は3.0%~18.0%

- ホームページ上の返済シミュレーションツールが便利

- プライバシーにも配慮しており安心

アコムは24時間365日申し込みを受け付けており、最短20分での融資に対応している。

初めて利用する方は30日間の無利息期間があるため、素早くお金を借りつつも利息の負担を軽減できる。

ホームページ上では「3秒診断」という返済シミュレーションツールが用意されており、誰でも簡単にシミュレーションできる。

実際に借り入れる前に返済計画を立てられるため、有効活用するとよいだろう。

オンラインで申し込みや借入、返済を行えるため、さまざまな生活スタイルに対応できるだろう。

必要に応じて繰り上げ返済も行えるため、余力があるときは多めに返済することで、利息負担を軽減できる。

また、アコムでは原則として勤務先への在籍確認の電話を原則実施していない。

電話を省略し、書面で在籍確認を代用できるため、誰にも知られずにカードローンを利用したいと考えている方におすすめだ。

なお、アコムでは「ACマスターカード」というカードローンにショッピング機能が付帯したクレジットカードを年会費無料で発行している。

最短即日発行が可能で、カードローンと同様にキャッシング機能も使えるため、あわせて検討してみてほしい。

| 金利 (実質年率) | 年3.0%~年18.0% |

|---|---|

| 審査時間 | 最短20分 ※お申し込み時間や審査によりご希望に沿えない場合がございます。 |

| 融資速度 | 最短20分 ※お申し込み時間や審査によりご希望に沿えない場合がございます。 |

| 無利息期間 | 30日間(初回限定) |

| 借入限度額 | 1万円~800万円 |

| 収入証明書 | 以下のいずれかに該当するお客さまは収入証明書が必要 ・当社のご契約が50万円を超えるお客さま ・他社を含めたお借入総額が100万円を超えるお客さま |

| WEB完結 | 一部可能 |

| 申込条件 | 満20歳以上72歳までの定期的な収入がある方 |

| 担保・保証人 | 不要 |

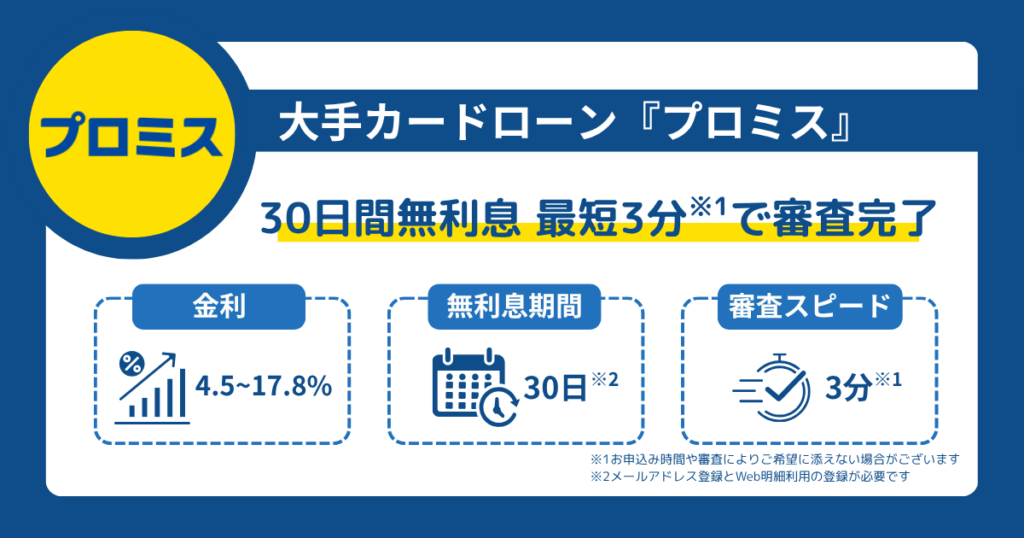

プロミス:大手消費者金融の中で上限金利が低い

- 借入金利年率は4.5%~17.8%

- 上限金利が他社消費者金融よりも低い

- 返済するときにVポイントを貯められる

プロミスは実質年率が4.5%〜17.8%となっており、他社の消費者金融と比較して上限金利が低い。

一般的に借入金額が少額であるほど適用金利が高くなるため、少額の借り入れを検討している方と好相性だろう。

24時間365日申し込みを受け付けている利便性の高さと、最短3分で融資を実行してくれるスピード感が大きな魅力だ。

初めて利用する方は30日間の無利息期間が適用され、利息負担を軽減できる。

Webで申し込みが完結すれば、郵送物なしで利用できる。また、原則として勤務先への在籍確認の電話を行っていないため、プライバシーに配慮した借入が可能だ。

なお、プロミスでは借入可能年齢が18歳以上74歳までと幅広く、アルバイトやパート就労の方でも利用できる可能性がある。

プロミスアプリを活用すれば、 毎月の返済をしたとき、利息200円ごとにVポイントを1ポイント獲得できる。

貯まったポイントは買い物や返済などに利用できるため、日ごろからVポイントを貯めている方にとって嬉しいサービスだ。

| 金利 (実質年率) | 年4.5%~年17.8% |

|---|---|

| 審査時間 | 最短3分 ※お申込み時間や審査によりご希望に添えない場合がございます。 |

| 融資速度 | 最短3分 ※状況によりご希望に沿えない場合がございます。 |

| 無利息期間 | 最大30日間(初回限定) ※メールアドレス登録とWeb明細利用の登録が必要です。 |

| 借入限度額 | 1万円~500万円 |

| 収入証明書 | 以下に該当する場合は収入証明書の提出が求められます。 ・プロミスの利用限度額が50万円を超える場合 ・プロミスと他社貸金業者の合計借入金額が100万円を超える場合 ・前回プロミスに収入証明書を提出してから3年以上が経過している場合 |

| WEB完結 | 可能 |

| 申込条件 | 満18歳以上74歳以下 ※高校生を除く ※収入が年金のみの方はお申込いただけません |

| 担保・保証人 | 不要 |

SMBCモビット:返済でVポイントが貯まる

- 借入金利年率は3.0%〜18.0%

- 返済時にVポイントを貯められる

- 三井住友銀行のATM手数料が無料

SMBCモビットは、申し込みと借入、返済がWebで完結する。Web完結申込であれば最短15分で審査回答が得られ、その日の内にお金を借りられる。

原則として職場へ在籍確認の電話を行っておらず、カードレスで契約できる点が魅力だ。

また、モビットカード(Vポイントカード一体型)を利用すると、返済時に利息分の0.5%がVポイントとして貯められる。

SMBCモビットは提携ATMが豊富にあるため、借入や返済をするときも便利だ。

三井住友銀行・三菱UFJ銀行・セブン銀行・ローソン銀行・イーネット銀行など、全国のATMを利用できる。

中でも、三井住友銀行のATMは手数料無料で利用できるため、三井住友銀行をメインバンクとして利用している方と好相性だ。

他社消費者金融のように無利息期間がないため、借入直後から利息が発生する点には注意しよう。

返済期間は最長60回(5年)だが、条件によっては最長106回(8年10ヶ月)まで延長できるため、無理のない範囲で計画的に返済しよう。

| 金利 (実質年率) | 年3.0%~年18.0% |

|---|---|

| 審査時間 | 最短15分 ※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります |

| 融資速度 | 最短即日 ※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります |

| 無利息期間 | なし |

| 借入限度額 | 1万円~800万円 |

| 収入証明書 | 提出の場合あり |

| WEB完結 | 可能 |

| 申込条件 | ・20歳~74歳 ・安定した収入がある方 |

| 担保・保証人 | 不要 |

レイク:最大で365日間の無利息期間が適用される

- 借入金利年率は4.5%〜18.0%

- 他社よりも無利息期間が長い

- 最短25分の融資に対応している

レイクは、他社消費者金融よりも無利息期間が長い点が魅力だ。ご契約額が50万円以上なら最長365日間の無利息期間が適用されるため、利息負担を軽減できるだろう。

ただし、最長365日間の無利息期間が適用されるのはご契約額が50万円以上の場合だ。多くの方は、初めて利用する場合に適用される「60日間無利息」を利用することになるだろう。

無利息期間が長ければ、1円も利息を支払わずにお金を借りられる可能性が広がる。利用前に具体的な無利息期間を確認したうえで、有効活用しよう。

また、レイクは最短25分での融資が可能で、迅速な資金調達が可能だ。Webで24時間申し込みが可能で、借入や返済もWebで行えるため便利だ。

原則として自宅や勤務先への電話は行っておらず、ローンカードの発行と郵送物のやり取りも不要だ。プライバシーに配慮されているため、誰にも知られずに利用できる。

| 金利 (実質年率) | 年4.5%~年18.0% |

|---|---|

| 審査時間 | 最短15秒 |

| 融資速度 | WEBで最短25分融資も可能(即日融資可能) |

| 無利息期間 | ・最大60日間(Web申込限定) ・最大365日間(ご契約額が50万円以上の場合) |

| 借入限度額 | 1万円~500万円 |

| 収入証明書 | 以下に該当する場合は、収入証明書の提出が求められます。 ・レイクの借入可能額の総額が50万円を超える場合 ・レイクの借入可能額と他社借入額の合計が100万円を超える場合 ・前回レイクで収入証明書を提出してから3年以上が経過している場合 |

| WEB完結 | 可能 |

| 申込条件 | ・満20歳~70歳の方 ・安定した収入がある方 |

| 担保・保証人 | 不要 |

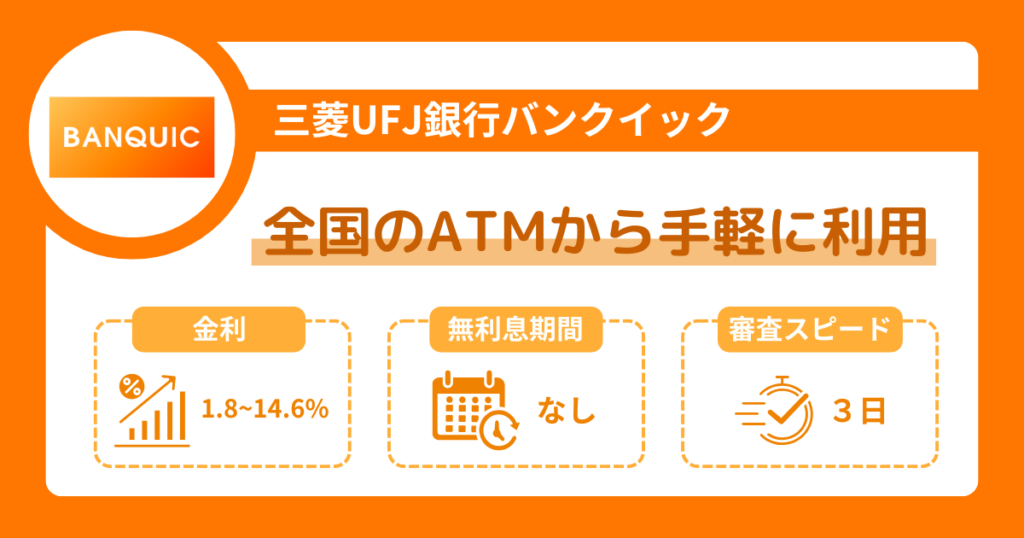

三菱UFJ銀行バンクイック:毎月1,000円からの返済が可能

- 借入金利年率は1.8%〜14.6%

- Webで24時間365日申し込み可能

- 多くのATMを手数料無料で利用できる

三菱UFJ銀行のカードローン「バンクイック」は、実質年率が1.4%〜14.6%の範囲で設定されており、消費者金融よりも低いことがわかる。

最短即日審査、翌営業日融資に対応しており、スムーズに借入が可能だ。

Webでの申し込みが可能で、三菱UFJ銀行の普通預金口座を持っている方は、カードレスで契約できる。

最小で毎月1,000円からの返済ができるため、月々の返済負担を抑えたい方にとってありがたいだろう。

バンクイックアプリを利用すれば、振り込みでの借入や利用状況の確認をスムーズに行える。

また、提携している銀行が多く、三菱UFJ銀行だけでなくセブン銀行・ローソン銀行・イーネット銀行のATMを手数料無料で利用できる。

| 金利 (実質年率) | 年1.4%~年14.6% |

|---|---|

| 審査時間 | 最短即日 |

| 融資速度 | 翌日以降(審査状況による) |

| 無利息期間 | なし |

| 借入限度額 | 800万円 |

| 収入証明書 | 必要 |

| WEB完結 | 申込までは可能 |

| 申込条件 | 満20歳から65歳未満 |

| 担保・保証人 | 不要 |

三井住友銀行カードローン:三井住友銀行と提携コンビニATMの手数料が無料

- 借入金利年率は1.5%〜14.5%

- 「SMBCライフローンプラス+」を利用できれば低金利で借入できる

- 無料で利用できるATMが多い

三井住友銀行カードローンは、24時間365日Webで申し込みが可能で、三井住友銀行の口座を開設していなくても利用できる。

ただし、三井住友銀行のキャッシュカードがあれば、既に持っているカードに借入機能を追加できるので便利だ。

また、三井住友ローンで住宅ローン・マイカーローン・教育ローンなどの契約をしている方は「SMBCライフローンプラス+」を利用でき、借入金利年率が1.5%〜8.0%となる。

審査結果は最短当日にわかり、早ければ当日に融資を実行してもらえるためスムーズだ。

いずれも全国の三井住友銀行と提携しているコンビニATMを手数料無料で利用できるため、利便性は高いといえるだろう。

余計なコストを負担せずに済む点も、三井住友銀行カードローンのメリットだ。

さらに、Web完結申込が可能で郵送物も原則不要となっている。

カードレスでカードローンへ申し込めるので、キャッシュカードの紛失や口座番号漏洩の心配がない。

| 金利 (実質年率) | 年1.5%~年14.5% |

|---|---|

| 審査時間 | 最短当日 ※申込完了後の確認事項や本人確認書類の提出状況によって異なる場合もございます。 |

| 融資速度 | 最短当日 ※申込完了後の確認事項や、本人確認書類の提出状況によっては異なる場合もございます。 |

| 無利息期間 | なし |

| 借入限度額 | 10万円~800万円 |

| 収入証明書 | 50万円を超える場合に必要 |

| WEB完結 | 可能 |

| 申込条件 | 満20歳~満69歳以下 |

| 担保・保証人 | 不要 |

みずほ銀行カードローン:住宅ローン契約者は借入金利が優遇

- 借入金利年率:2.0%〜14.0%

- 住宅ローンを契約していると金利の優遇を受けられる

- 返済額は月々2,000円から

みずほ銀行カードローンは、24時間申し込みに対応しており、Webで手続きを完結できる。

みずほ銀行の普通預金口座を持っていなくても申し込みができるが、口座開設している場合はキャッシュカードで借入が可能だ。

みずほ銀行で住宅ローンを契約していると、借入金利の優遇を受けられる※。

通常の金利よりも年0.5%引き下げてもらえるため、金利年率が「1.5%~13.5%」となり、一般的な利用者よりもお得だ※。

審査結果は最短当日にわかり、審査結果が分かれば当日中に借入をすることも可能だ。

みずほ銀行ATMはもちろん、提携コンビニATM(セブン銀行・ローソン銀行・イーネット銀行)を手数料無料で利用できる。

返済額は月々2,000円からとなっているため、無理のない範囲で返済できるだろう。初めてカードローンを利用する方でも、計画的に返済しやすい。

| 借入金利 (実質年率) | 年2.0%~年14.0%※ |

|---|---|

| 審査時間 | 最短当日 |

| 融資速度 | 最短当日 |

| 無利息期間 | なし |

| 借入限度額 | 10万円~800万円 |

| WEB完結 | 可能 |

| 申込条件 | 以下のすべての条件を満たす個人のお客さま ・ ご契約時の年齢が満 20 歳以上満 66 歳未満の方 ・ 安定かつ継続した収入の見込める方 ・ 保証会社の保証を受けられる方 ※ 外国人のお客さまは永住許可を受けている方が対象となります。※ 審査の結果によってはご利用いただけない場合がございます。 |

| 担保・保証人 | 不要 ※保証会社である株式会社オリエントコーポレーションまたは、アイフル株式会社が審査の上で保証 |

- ※住宅ローンのご利用で、本カードローンの金利を年0.5%引き下げます。引き下げ適用後の金利は年1.5%~13.5%です。

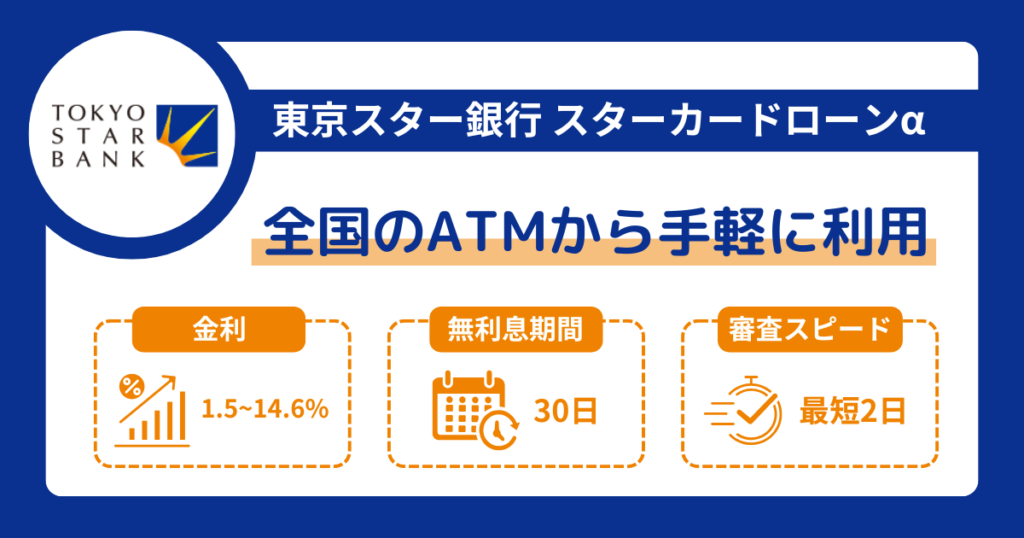

東京スター銀行カードローン:30日間無利息期間が適用

- 借入金利年率:1.5%〜14.6%

- 契約日から30日間は無利息期間が適用

- 自動融資サービスにより公共料金などの口座引き落としができない事態に対応できる

東京スター銀行カードローンは、Webで手続きが完結する。インターネットバンキングや提携ATMなどで借入、返済が可能だ。

適用金利は年率1.5%〜14.6%となっており、最大1,000万円まで借入可能だ。

他の銀行カードローンと比較しても限度額が高く、さまざまな資金ニーズに対応できるだろう。また、銀行カードローンでは珍しく、30日間の無利息期間が適用される。

東京スター銀行カードローンには自動融資サービスがあり、返済口座の残高不足により、公共料金の口座引き落としができない事態に対応できる。

不足分を自動的に借入でカバーできるため、支払いの遅延が発生しない。

高額の借入を検討している方や、低い金利のサービスを利用しつつ無利息期間のサービスを利用したいと考えている方にとって、有用なサービスだろう。

| 金利 (実質年率) | 年1.5%〜年14.6% ※保証料を含みます。金利は審査により決定します。 |

|---|---|

| 審査時間 | 開示なし |

| 融資速度 | 開示なし |

| 無利息期間 | 契約日から30日間 ※お借り入れ日ではなくご契約日から30日間となりますのでご注意ください。 |

| 借入限度額 | 10万円〜1,000万円 ※10万円以上1,000万円以下(10万円単位)の範囲で審査により決定します。 |

| WEB完結 | 可能 |

| 申込条件 | 申込年齢は満20歳〜69歳 |

| 担保・保証人 | 不要 |

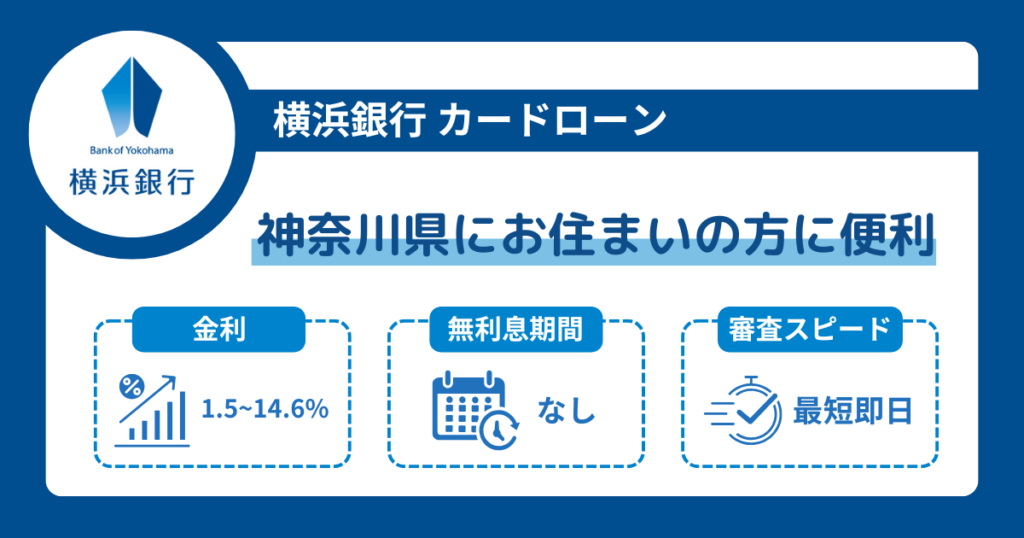

横浜銀行カードローン:最短即日融資に対応

- 借入金利年率は1.5%〜14.6%

- 借入限度額が最大1,000万円と高額

- 契約と同時に融資でき最短即日融資も可能

横浜銀行カードローンは借入限度額が最大1,000万円と、銀行カードローンの中でも大きな借入金額が設定されている。

最短即日に審査結果の回答が得られ、契約と同時に融資できるため、手続きがスムーズに進む。

ローンの契約手続きまでに横浜銀行の口座開設が必要だが、スマホアプリ「はまぎん365」を利用すれば、スムーズに口座開設の手続きが可能だ。

Web完結対応で、24時間いつでも申し込めるため、利便性が高い。

さらに、横浜銀行カードローンは他社のローンやクレジットカードのリボ払いを一つにまとめることができる。

借入を一本化することで返済の管理を簡潔にできるだけでなく、低い金利が適用されることにより、返済負担を軽減できるだろう。

申し込めるのは、神奈川県・東京都・群馬県(前橋市・高崎市・桐生市)に居住または勤務している方に絞られている点に注意が必要だ。

| 金利 (実質年率) | 年1.5%~年14.6% |

|---|---|

| 審査時間 | 最短即日 |

| 融資速度 | 最短即日 |

| 無利息期間 | なし |

| 借入限度額 | 10万円~1,000万円 |

| 収入証明書 | ご希望のお借入限度額が50万円を超える場合は収入証明書が必要 |

| WEB完結 | 可能(契約まで) |

| 申込条件 | 20歳から69歳 |

| 担保・保証人 | 不要 |

楽天銀行スーパーローン:楽天会員ランクに応じて審査が優遇※一部例外あり

- 借入金利年率は1.9%〜14.5%

- 楽天会員ランクに応じて審査が優遇される

- 定期的に様々なキャンペーンを実施している

楽天銀行スーパーローンは、楽天会員ランクに応じて審査が優遇される点が特徴だ。

日頃から楽天グループのサービスを利用している方にとって、メリットを感じられるサービスといえる。

申し込みはWebで完結し、24時間365日いつでも申し込める。

セブン銀行やローソン銀行、イーネット銀行など提携コンビニでのATM利用手数料が無料なので、近くにあるコンビニで簡単に借入と返済が可能だ。

楽天銀行スーパーローンは、定期的に様々なキャンペーンを実施している。

さらに、入会でもれなく楽天ポイント1,000ポイントがプレゼントされる。

日頃から楽天ポイントを貯めている方にとって、好相性なカードローンといえるだろう。

| 金利 (実質年率) | 年1.9%~年14.5% |

|---|---|

| 審査時間 | 最短当日 |

| 融資速度 | 最短翌日 |

| 無利息期間 | ー |

| 借入限度額 | 10万円~800万円 |

| 収入証明書 | 必要 |

| WEB完結 | 可能 |

| 申込条件 | ・満20歳以上62歳以下の方 ・日本国内に居住している方(外国籍の方は永住権もしくは特別永住権の取得が必要) ・お勤めの方で毎月安定した収入がある方(または専業主婦の方) ・楽天カード株式会社または三井住友カード株式会社の保証を受けることができる方 ※専業主婦やパート・アルバイトの方は60歳以下の方に限定 ※楽天銀行が認めた場合は不要 |

| 担保・保証人 | 不要 |

オリックス銀行カードローン:ガンへの備えを得られる点が特徴

- 借入金利年率は1.7%~14.8%

- 契約日の翌日から30日間利息期間が適用

- ガン保障特約付きプランへの加入が可能

オリックス銀行カードローンを初めて利用する方は、契約日の翌日から30日間は無利息期間が適用される。

もともと金利の水準が低いうえに無利息期間が適用されるため、経済的な負担が軽い。

オリックスグループはカードローン以外にも、生命保険をはじめとしたさまざまな金融サービスを提供しており、ガン保障特約付きプランへの加入が可能だ。

保険料を負担することなく、借入している間に死亡・高度障害・ガンと診断確定されたときに借入残高が0円になる保障を得られる。

資金ニーズに対応しつつ、ガンへの備えを用意できる点はオリックス銀行カードローンのメリットだ。

申し込みはWebで完結し、24時間365日いつでも申し込める。

指定口座への振込を依頼できるだけでなく、全国100,000台以上の提携ATMを手数料無料で利用できるため、利便性も優れている。

| 金利 (実質年率) | 年1.7%~年14.8% |

|---|---|

| 審査時間 | 最短数日 |

| 融資速度 | 最短数日 |

| 無利息期間 | 契約日の翌日から30日間 |

| 借入限度額 | 10万円~800万円 |

| 収入証明書 | ー |

| WEB完結 | 可能 |

| 申込条件 | 20歳以上69歳未満 |

| 担保・保証人 | 不要 |

セブン銀行カードローン:はじめて利用する方は自然と借りすぎを防げる

- 借入金利年率は12.0%~15.0%

- 最短翌日にお金を借りられる

- 全国のセブン銀行ATMを手数料無料で利用できる

セブン銀行カードローンは、申し込みから契約までアプリで完結する、カードレスで契約できるため、借入や返済もアプリで行える利便性の高さが魅力だ。

アプリから申し込むと最短翌日に借入が可能なので、スムーズにお金を用意したいときでも安心だ。

全国に設置されている約27,000台のセブン銀行ATMを利用できるため、多くの方にとって使いやすいだろう。

セブン銀行ATMを利用するときの手数料は無料なので、余計なコストを負担する必要もない。

利用限度額は300万円だが、はじめて利用する方は50万円が上限となっている。借りすぎを未然に防いで、計画的に返済できるだろう。

月々の返済(約定返済)に加えて、随時の返済(任意返済)も柔軟に行えるため、有効活用しよう。

| 金利 (実質年率) | 年12.0%~年15.0% |

|---|---|

| 審査時間 | 最短翌日 |

| 融資速度 | 最短翌日 |

| 無利息期間 | なし |

| 借入限度額 | 10万円~300万円 |

| 収入証明書 | 不要 |

| WEB完結 | 可能 |

| 申込条件 | ・満20歳以上70歳未満 ・セブン銀行口座を持っている方 ・一定の審査基準を満たして株式会社セブン銀行が指定する保証会社の保証を受けられる方 ・外国籍の方は永住者の資格がある方 |

| 担保・保証人 | 不要 |

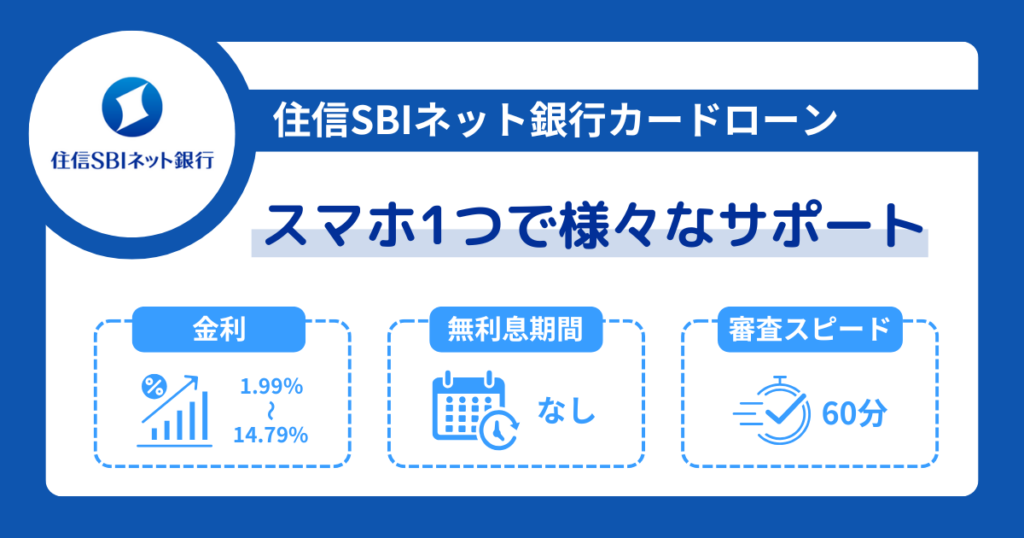

住信SBIネット銀行カードローン:SBI証券口座がある方と住宅ローン契約がある方は金利が優遇

- 借入金利年率は1.89%〜14.79%

- SBI証券口座がある方や住信SBIネット銀行で住宅ローンを契約している方は金利が優遇される

- 借入と返済の方法が豊富に用意されている

住信SBIネット銀行カードローンは、最大1,000万円の借入に対応している。

SBI証券口座を開設済みの方、または住信SBIネット銀行が取り扱っている住宅ローン残高がある方は、金利が年0.5%引き下げられる。

Web完結申込が可能で、最短60分で仮審査が完了する。住信SBIネット銀行の口座を保有していなくても24時間365日申し込めるため、誰でも利用しやすいだろう。

Webやアプリ、提携ATMで借入・返済が可能で、ATM手数料は無料だ。毎月の最低返済額は2,000円からと低めに設定されているため、無理のない返済計画を立てられるだろう。

契約完了後、カードローン機能が付帯されるキャッシュカードが届くため、ローン専用カードの発行はない。

人に知られることなくカードローンを利用でき、プライバシーに配慮してくれている点もうれしい。

| 金利 (実質年率) | 年2.49%~年14.79% |

|---|---|

| 審査時間 | 仮審査最短60分(仮審査承認後、本審査をすすめます) ※申し込み内容、時間帯によっては時間がかかる場合がございます。 |

| 融資速度 | ー |

| 無利息期間 | ー |

| 借入限度額 | 10万円~1,000万円 |

| 収入証明書 | 希望借入可能上限額が50万円を超える場合必須 |

| WEB完結 | 一部可能 |

| 申込条件 | 満20歳以上69歳までの定期的な収入がある方 |

| 担保・保証人 | 不要 |

イオン銀行カードローン:審査のハードルが比較的低い

- 借入金利年率は3.8%~13.8%

- 審査は年中無休で行われている

- パート・アルバイト・年金受給者の方でも申し込める

イオン銀行カードローンは、申し込みから契約までWebで完結する。イオン銀行ATMはもちろん、イーネット銀行やローソン銀行ATMを手数料無料で利用できる。

年中無休で審査を行っており、審査完了後5日程度でカードを受け取れる。

すでにイオン銀行普通預金口座を持っている方は、審査完了からローンカードを受け取る前に、1回のみ銀行口座への振込による融資を利用可能だ。

パート・アルバイト・年金受給者の方でも申し込めるため、銀行カードローンの中でも審査のハードルが低いと考えられる。

毎月の返済は1,000円からと少額に設定されているため、無理なく返済できるだろう。

不定期で30日間無利息キャンペーンを行っているため、開催中のキャンペーンを確認しておこう。

たとえば、2024年10月1日から12月31日までに申し込むと、30日間の無利息期間が適用される。

| 金利 (実質年率) | 年3.8%~年13.8% |

|---|---|

| 審査時間 | 最短翌営業日 |

| 融資速度 | 最短翌営業日 |

| 無利息期間 | なし |

| 借入限度額 | 10万円~800万円 |

| 収入証明書 | 不要 |

| WEB完結 | 可能 |

| 申込条件 | ・日本国内に居住している方 ・契約時の年齢が満20歳以上満65歳未満の方 ・申込者に安定かつ継続した収入が見込める方 |

| 担保・保証人 | 不要 |

PayPay銀行カードローン:30日間無利息期間をはじめとした便利なサービスが多い

- 借入金利年率は1.59%〜18.0%

- 初めて利用する方は30日間無利息期間が適用される

- 「自動融資機能」や「残高不足サポート機能」などの便利機能が付帯している

PayPay銀行カードローンは、申し込みから返済まですべてWebで完結する。申し込みは最短3分程度で完了するため、スムーズに手続きを進められるメリットがある。

初めて利用する方は30日間の無利息期間が適用され、カードローン対応ATMで借り入れる際には手数料がかからない。

利息を軽減できるだけでなく、余計な手数料負担を抑えられるため、利用者は経済的メリットを得られるだろう。

ほかにも、口座自動振替の引落時・Visaデビット利用時・提携ATM出金時に普通預金残高が不足していた場合に、不足額を自動で借り入れられる「自動融資機能」が付帯している。

また、振込時に普通預金残高が不足していた場合、不足分を自動的に借り入れて振り込みを行う「残高不足サポート機能」が付帯しているため便利だ。

返済方法も複数用意されており、都合に合わせて返済できるメリットがある。

返済額が最も少なめに設定されている「ゆとりコース」を選択すれば、毎月の負担を抑えながら、ゆとりをもった返済が可能だ。

| 金利 (実質年率) | 年1.59%~年18.0% |

|---|---|

| 審査時間 | 最短翌日 |

| 融資速度 | 最短翌日 |

| 無利息期間 | 最大30日間 |

| 借入限度額 | 10万円〜1,000万円 |

| 収入証明書 | 不要 |

| WEB完結 | 可能 |

| 申込条件 | ・申込時の年齢が20歳以上70歳未満 ・安定した収入がある方 |

| 担保・保証人 | 不要 |

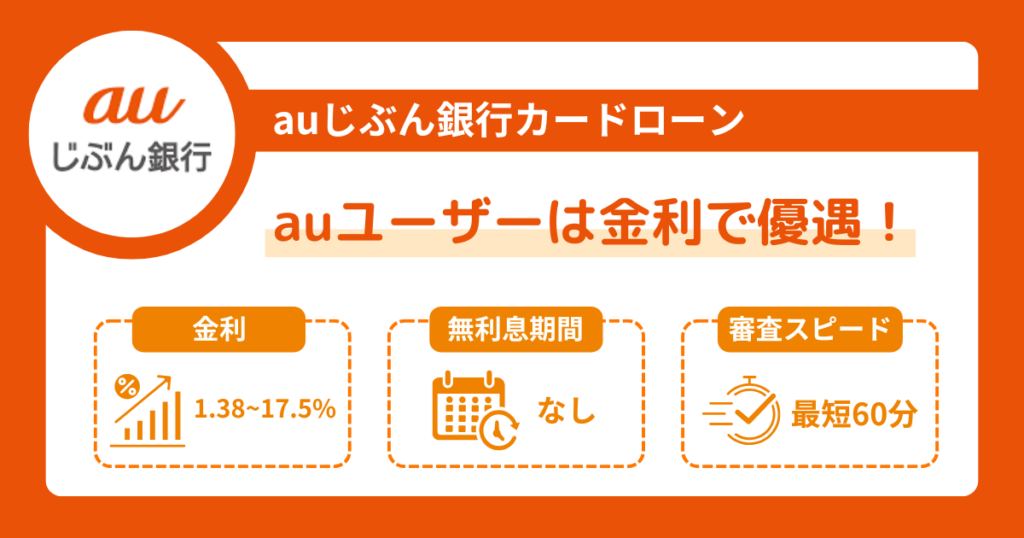

auじぶん銀行カードローン:au IDを持っている方は適用金利が優遇

- 借入金利年率は1.38%〜17.4%(借り換えコースは0.98%~12.5%)

- au IDを持っている方は年0.5%適用金利が優遇される

- auじぶん銀行の口座を開設済みの方はさまざまな便利機能を使える

auじぶん銀行カードローンは申し込みがWebで完結し、来店が不要だ。申込後最短1時間で審査結果が通知され、最短即日融資も可能となっている。

au IDを持っている場合、年0.5%適用金利が優遇されるため、auユーザーの方と好相性だろう。

返済額は月1,000円からとなっているため、無理なく返済を進められる。手元資金に余裕があれば追加で返済も可能なので、柔軟に完済を目指せる。

提携ATM(三菱UFJ銀行・セブン銀行・ローソン銀行・イーネット銀行・ゆうちょ銀行)のATM手数料が無料で、年会費・手数料もかからない。余計なコストを抑えて利用できる点もうれしい。

auじぶん銀行の口座を開設済みの方は、毎月指定日に自動で約定返済額分を引落とされる「自動支払い(口座引落とし)」を利用でき、返済を忘れてしまうリスクを軽減できる。

また、毎月一定額を他行口座から無料で入金できる「定額自動入金」を利用できるため、返済時に口座の残高が不足してしまう事態を防げるだろう。

| 金利 (実質年率) | 年1.48%~年17.5% |

|---|---|

| 審査時間 | 最短1時間 |

| 融資速度 | 最短1週間程度 |

| 無利息期間 | なし |

| 借入限度額 | 10万円~800万円 |

| 収入証明書 | 不要※ |

| WEB完結 | 可能 |

| 申込条件 | 20歳以上70歳未満 |

| 担保・保証人 | 不要 |

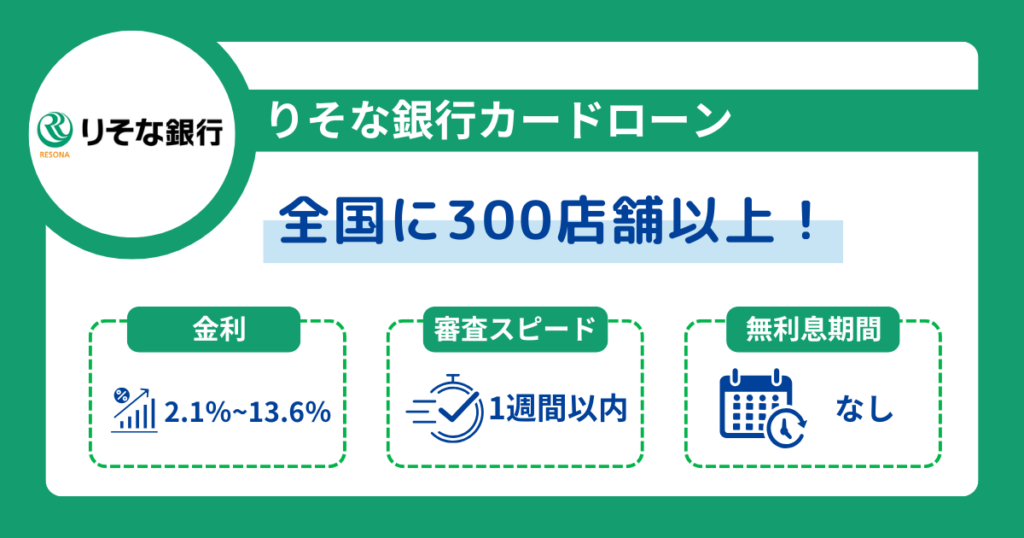

りそな銀行カードローン:住宅ローンを契約している方は金利が優遇

- 借入金利年率は1.99%〜13.5%

- 住宅ローンを契約している方は金利が優遇される

- 全国のりそな銀行ATMやコンビニATMを利用できる

りそな銀行カードローンは、りそな銀行の口座を開設していなくても、24時間365日申込が可能だ。

アプリで申し込みや残高確認、繰り上げ返済などを利用できるため、アプリを有効活用しよう。

りそな銀行で住宅ローンを契約している方は、年0.5%の金利優遇を受けられる。

月中平均残高10万円以上で「りそなクラブポイント」が貯まり、さまざまな場面で経済的なメリットを感じられるだろう。

借入の際には、全国のりそなグループATMやセブン銀行ATM・ローソン銀行ATM・イーネット銀行ATMなどのコンビニATMを利用できる。

自宅や勤務先の近くにあるコンビニで手軽にお金を借りられるため便利だ。

| 金利 (実質年率) | 年1.99%〜年13.5% |

|---|---|

| 審査時間 | 最短1週間以内 |

| 融資速度 | 最短1週間以内 |

| 無利息期間 | なし |

| 借入限度額 | 10万円~800万円 |

| 収入証明書 | 必要 |

| WEB完結 | 可能 |

| 申込条件 | 20歳以上66歳未満 |

| 担保・保証人 | 不要 |

JCB CARD LOAN FAITH:状況に合わせて柔軟な借入が可能

- 借入金利年率は1.30%〜12.50%(キャッシング1回払いは5.0%)

- 状況に合わせて「キャッシングリボ払い」と「キャッシング1回払い」を選択できる

- 最短即日でお金を借りられる

JCB CARD LOAN FAITHは、カードローン専用のカードだ。

最大900万円まで借りられる「キャッシングリボ払い」と、最大5万円まで借りられる「キャッシング1回払い」から選択できる。

JCB CARD LOAN FAITHはクレジットカード会社のJCBが発行しているが、クレジットカードに付帯されているキャッシングよりも低い金利が適用される。

利用限度額も大きいため、さまざまな資金ニーズに対応できるだろう。

申し込みは24時間受け付けており、最短即日で審査結果の回答を得られる。カード受け取り前に借入も可能なので、最短即日のスムーズな資金調達を実現している。

全国15万台以上のCD・ATMを利用可能で、月3回まで手数料無料で利用できるメリットがある。

全国の都市銀行や地方銀行はもちろん、コンビニATMも対象なので誰でも使いやすいだろう。

金利とは?何%なら低金利?

お金を貸し借りする際、金利は必ず登場する言葉だ。返済シミュレーションをするうえで金利がわからないと話が進まないため、必ず金利を確認しよう。

以下で、金利と利息の意味の違い、低金利かどうかを判断する際の基準などを解説する。

金利・利息・実質年率の違い

カードローンを利用する際には、適用される金利を必ず確認すべきだ。金利次第で負担する利息が変わるため、月々の返済額や総返済額にも影響する。

金利とは、簡単にいうとお金を借りる際に支払う「お金の賃料」のようなものだ。例えば、100万円を年利5%で借りた場合、1年間で5万円の利息を支払う必要がある。

金利を決める主な要素は以下の5つだ。

- 借り手のリスク(返済能力・返済実績・信用力)

- 借入期間

- これまでの自社サービスの利用実績

- 市中金利

- 担保の有無

銀行や消費者金融ごとに金利が異なるため、必ず複数の会社で金利を比較検討しよう。

同じ100万円を借りるにしても、金利が低いところから借りたほうが、返済負担を軽減できる。

金利や利息、実質年率は混同しがちだが、以下のように違いがある点を押さえておこう。

| 用語 | 意味 |

|---|---|

| 金利 | お金を借りる際の「料率(割合)」を示す |

| 利息 | 金利に基づいて実際に支払う「金額」を示す |

| 実質年率 | 金利に加えて、借入れにかかる全ての費用を年率に換算したもの |

実質年率は、利息に加えて諸費用を含めて計算するため、金利よりも高くなるケースが一般的だ。

利用者が実質的に負担するコストを把握するためにも、金利だけでなく実質年率を比較しよう。

低金利かどうかを判断する際の基準

19社のカードローンを比較・紹介してきたが、低金利のカードローンを探す際には何%を目安にすればよいのだろうか。

低金利であるかどうかを判断する明確な基準はないが、以下を参考にするとよいだろう。

- 消費者金融系カードローン

- 年3.0%~18.0%程度

- 銀行系カードローン

- 年2.5%~13.0%程度

多くの消費者金融は3.0%~18.0%を金利として設定しているため、この数値が一つのベースとなるだろう。

なお、中小消費者金融の中には、最大金利を20.0%近くに設定している会社がある。

消費者金融は審査を柔軟に行っており、最短即日で融資を行うなど、サービス面が充実している。

素早くサービスを提供するために、ある程度審査を簡素化してリスクを負っていることから、適用金利が高くなりやすいのだ。

一方で、銀行カードローンは審査が比較的厳しい一方で、低金利でサービスを提供している。

厳格な審査基準を設けて、貸し倒れのリスクが低い顧客のみを選別しているため、低金利でサービスを提供できるのだ。

また、事業モデルの違いも金利に影響していると考えられる。

消費者金融にとって、お金を貸して利息収入を得るカードローンは主力事業であり、利息収入が主な収益源となっている。

事業を維持するためにも、相対的に金利が高くなってしまうのだ。

銀行にとってカードローンは副次的なサービスであり、預金・投資・住宅ローンなど総合的に収益を得られる事業構造となっている。

収益源が多様化しているため、金利を低く抑えてサービスを提供できるのだ。

低金利カードローンを利用できるか判断する際のポイント

一般的に低金利のカードローンは審査が厳しい傾向にあるため、「自分は審査に通過できるだろうか」という不安を感じることもあるだろう。

各カードローン会社は審査基準を公表していないため、実際に申し込んでみないと審査に通過できるかどうかはわからない。

ただし、審査の過程において重要なポイントは以下のとおりだ。

- 安定した収入があるか

- 勤務先の安定性は高いか

- 返済能力は十分にあるか

- 信用情報に問題はないか

- 申込書の記入内容に誤りはないか

雇用形態が正社員であれば、継続的な収入があると評価される。また、勤続年数が長いほど収入の安定性があり、さらに今後の昇給も見込まれるだろう。

勤務先の安定性に関しては、大手企業や上場企業のように規模が大きい企業ほど評価が高くなる。

審査の過程で資本金がチェックされていると考えられ、倒産や失職のリスクが小さいほど、好評価を得られるだろう。

信用情報に関しては、過去に延滞を起こしていないことや、他社での借入状況がチェックされていると考えられる。

安心してお金を貸せるかどうか判断するうえで、信用情報は非常に重要だ。

申込内容に不備や疑義があると、審査が停滞してしまう。また、虚偽の申告をして発覚した場合、即時否決の対象となるため注意が必要だ。

申し込みは誤りがないように丁寧かつ正確に記入し、必ずダブルチェックを行おう。

※当サイトには広告が含まれます。※当サイトは広告収入を得て運営しております。

低金利のカードローンのメリット

低金利のカードローンのカードローンを利用すれば、以下のようにさまざまなメリットを得られる。

- 返済負担がを軽減できる

- 長期の借入でも利息負担を抑えられる

- 追加借入の際の負担が少ない

- 返済計画が立てやすい

- 生活への影響が小さい

- 信用力が向上する

例えば、100万円を3年間借りた場合における毎月の返済額を見てみよう。

| 金利 | 毎月の返済額 | 総返済額 | 利息総額 |

|---|---|---|---|

| 年4% | 約29,600円 | 約107万円 | 約7万円 |

| 年14% | 約34,300円 | 約123万円 | 約23万円 |

このように、適用金利が10%異なると、毎月の返済額に約4,700円の差が生まれる。

総返済額で見ると約16万円もの差が生まれるため、返済負担を軽減するうえで金利は必ず確認すべき要素であることがわかる。

借入期間が長期になるほど金利の影響は大きくなるため、長期の借入を検討している方ほど、金利を重視すべきだ。

計画的な返済をするうえでも、毎月の返済額や総返済額の確認は欠かせない。

カードローンの中には、利用限度額の範囲内であれば自由に追加で借入できる商品がある。

急な出費へ対応しつつ利息の負担を抑えられるため、複数回にわたって借入をする見込みがある方にとっても、金利が低いほうがありがたいだろう。

つまり、低金利のカードローンに契約しておけば、急な出費や一時的な資金需要に対応しやすくなる。

利息はお金を借りている人が負担しなければならないコストであるため、コストが小さければ生活へ与える影響を抑えられる。

利息が大きいと生活費を圧迫してしまい、さらに家計が苦しくなる悪循環に陥ってしまうが、低金利であればそのリスクを軽減できるだろう。

また、低金利で借りられることは借り手の信用力が高いことを示す。

カードローンやクレジットカードの利用状況は信用情報として登録されるが、よい条件でお金を借りて、着実に返済すれば信用力を向上させる効果が期待できる。

※当サイトには広告が含まれます。※当サイトは広告収入を得て運営しております。

低金利のカードローン借入時の注意点

低金利のカードローンを利用すれば返済負担を軽減できるが、金利以外にも注目すべきポイントがある

以下で、具体的に利用するときの注意点を解説する。自分に合ったサービスを選択するうえで重要なポイントとなるため、参考にしてみてほしい。

金利以外に重視するポイントを決めておく

金利以外にも、融資までの早さやどのような金利体系となっているのかを確認しよう。

たとえば、急いでお金を借りたい事情に迫られている場合は、比較的融資までのスピードが早い消費者金融が向いている。

消費者金融の中には、申し込んでから1時間以内にお金を借りられるサービスが複数存在する。

消費者金融は総じて銀行よりも融資が早い傾向にあるため、「いつまでにお金を借りたいか」を加味して最適なサービスを選択しよう。

金利変動リスクに備えたいと考えている方は、返済が終わるまで固定金利が適用される商品を選択するとよいだろう。

特に昨今は政策金利の引き上げが行われているため、変動金利を選択するリスクが大きくなっている。

また、家計状況や入金のタイミング次第では、無利息期間のサービスを最大限利用できる可能性も考えられる。

さらに、会社ごとに提供しているサービスを有効活用することで、さまざまな恩恵を受けることも可能だ。

このように、金利だけでなく融資までのスピードや金利のタイプなど、さまざまな観点を総合的に鑑みて自分に合ったサービスを探して欲しい。

低金利ほど審査は厳しくなる

一般的に、適用されるローンの金利が低いほど審査が厳しくなる。つまり、消費者金融よりも銀行のほうが審査に通過するハードルが高い。

- 低リスク(確実に返済が見込める)

- 低金利で貸せる

- 高リスク(返済に不安がある)

- 高金利でないと貸せない

お金の貸し借りに際しては、上記が原則になるため押さえておこう。

低金利のカードローンは、債権者(お金を貸す側)の利益率が低くなるため、貸し倒れリスクを最小限に抑える必要がある。

そのため、審査基準を厳格化して返済能力の高い申込者を選別する必要がある。

利益率が低い分、少数でも貸したお金が返済されない「貸し倒れ」が発生すると、損失が大きくなりやすい。

低金利では1件あたりの利益が少ないため、確実に返済できる顧客を選ばなければ事業の継続が危ぶまれてしまうのだ。

つまり、低金利のカードローンほど借り手に十分な返済能力が求められる。具体的には、収入の安定性や勤務先の規模、他社の借入状況などが厳密にチェックされるだろう。

逆にいえば、高金利のカードローンは高い利益率を維持できるため、貸し倒れリスクを吸収できる。

消費者金融では、ある程度貸し倒れが発生する可能性を折り込んだうえで、スムーズに審査を行っているのだ。

さらに、希望融資額が大きくなるほど、審査基準が厳しくなる点に留意しよう。

融資する金が大きいほど、貸し倒れが発生したときの損害が大きくなるため、より審査が厳格になる。

低金利のカードローンの審査に通過する可能性を高めるためには、返済能力が十分にあることをアピールしつつ、日頃から信用情報を良好に保つことが大切だ。

具体的には、既存の借入をできる限り返済しておいたり、副業を行い収入を増やしたりすることが考えられる。

また、申し込みの際には、求められている必要書類を漏れなく揃えることも欠かせない。

事前に返済計画を立てて利息や返済額を確認する

カードローンでお金を借りる前には、返済計画を立てて利息や返済額を確認しよう。

消費者金融や銀行のホームページで用意されているシミュレーションツールを利用すれば、簡単にシミュレーションを行える。

返済計画を立てることが重要な理由は、無理のない返済額を設定するためだ。

事前に家計状況の分析とシミュレーションを行い、毎月の返済額を把握しておかないと、長期的に返済できるかわからない。

準備不足だと、実際にお金を借りたあとに「返済の負担が重い…」という状況になりかねない。

借入を行うことによる家計への影響を把握し、延滞を起こしてしまうリスクを回避するうえで、返済計画の立案は欠かせないのだ。

計画的な返済計画を立てるためには、前段階として月々の手取り収入や将来の収入見通しを把握しよう。

会社員や公務員は収入が安定しているため、将来の収入を比較的見通しやすいだろう。

あわせて、支出の管理を行い固定費や変動費を把握しよう。現在の収支状況を確認し、現在の支出に返済額が加わった金額が、手取りの収入を上回るのは問題だ。

この場合、借入額を減らしたり、返済期間を伸ばして月々の返済額を抑えたりする対応が求められるだろう。

具体的な事例に落とし込んで、返済計画をシミュレーションしてみよう。たとえば、年率4.0%で100万円を借り入れたとき、以下のような結果となった。

| 返済期間 | 毎月の返済額 | 総返済額 | 支払利息 |

|---|---|---|---|

| 3年 | 約29,600円 | 約107万円 | 約7万円 |

| 5年 | 約18,400円 | 約110万円 | 約10万円 |

例えば、手取りの収入が毎月25万円の場合、返済期間を3年で設定すると返済負担率は11.8%(29,600円÷25万円)となる。返済期間を5年で設定すると7.4%(18,400円÷25万円)だ。

自分の手取り収入と照らし合わせて、返済負担率を確認しよう。返済負担率が20%を超えると将来的に無理が生じる可能性があるため、見直す必要性が生じる。

このように、返済計画を立案するときには、余裕を持たせることが大切だ。

延滞を起こしてしまうリスクを軽減するためには、将来の収入減少と支出の増加を想定し、保守的にシミュレーションするとよいだろう。

また、突発的な支出が発生すると対応できない可能性があるため、可能な範囲で予備費を確保できるような計画を立てることをおすすめする。

借りすぎないように注意する

低金利のカードローンを利用すると、利息負担を軽減できるため、ついつい借りすぎてしまうケースが考えられる。

必要以上にお金を借りるのは、家計管理の面からすると問題だ。

家計管理の基本は「実入り以上に使わないこと」なので、借入に頼らない家計運営を意識すべきだ。

カードローンの契約をすると、アプリ・Web・近くのATMなどで簡単にお金を借りられるため、必要以上に借入してしまうケースが少なくない。

その結果、借入に頼った家計運営になってしまい、自転車操業状態に陥るリスクがある。

完済までの期間が長期化し、資金計画が狂ってしまう事態も想定できるだろう。そのため、借入は最小限にとどめよう。

利息は元本に対して付くため、必要以上に借りてしまうと返済負担が重くなり、結果的に余計な利息を支払うことになる。

返済が滞る可能性も考えられるため、自分の信用情報を守るためにも、借りすぎないように意識すべきだ。

遅延損害金に注意する

もし返済期日に遅れてしまうと、延滞損害金が発生する。遅延損害金は返済が1日でも遅れると発生するため、うっかり返済を忘れないように注意しよう。

なお、遅延損害金は「借入金額×遅延損害金年率×延滞日数÷365日(うるう年の場合は366日)」で計算する。

多くのカードローンは、遅延損害金の年率を20.0%に設定している。

カードローンで100万円借り入れて30日延滞してしまった場合、「100万円×20.0%×30日÷365日」となり、遅延損害金は16,438円となる。

遅延損害金はそのまま支払総額にプラスされてしまうため、返済負担が重くなってしまう。

通常の返済額に加えて追加の支払いが必要になるだけでなく、遅延が続くと負担額が雪だるま式に増えていく。

さらに、延滞して債務が拡大していることが信用情報として登録され、自分の信用力へも悪影響が出てしまうだろう。

住宅ローンや自動車ローンなど、他のローンの審査に悪影響を及ぼす可能性があるため注意しよう。

返済日を厳守するのは当然だが、もし遅れてしまった場合はできるだけ早く返済するよう心がけよう。

余計なコスト負担を回避するためにも、スケジュール管理や自己管理を徹底することが欠かせない。

※当サイトには広告が含まれます。※当サイトは広告収入を得て運営しております。

低金利のカードローンでさらに利息を抑える5つの方法

低金利であれば利息の負担を軽減できるメリットがあるが、さらにお得に利用する方法がある。

各カードローン会社が独自の取り組みやキャンペーンを行っていることがあるため、有効活用しよう。

以下で、低金利のカードローンを利用しつつ、さらに利息を抑える方法を解説する。

金利優遇キャンペーンを活用する

カードローン会社の中には、金利を優遇するキャンペーンや独自のサービスを用意しているところがある。

金利の優遇を受けられれば利息負担を軽減できるため、自分が利用できるキャンペーンがないか探してみよう。

例えば、借入額が100万円、返済期間2年(24ヶ月)で年利18.0%と17.0%のケースを比較すると、以下のような結果になる。

| 年利 | 毎月の返済額 | 総返済額 | 支払う利息総額 |

|---|---|---|---|

| 18.0% | 約49,400円 | 約118万6,000円 | 約18万6,000円 |

| 17.0% | 約49,000円 | 約117万6,000円 | 約17万6,000円 |

このように、仮に金利が1.0%低くなるキャンペーンがあったとすると、返済額が約1万円減る。

さらに金利の低い商品に借り換えることができれば、より大きな負担軽減が期待できるだろう。

例えば、新規申込の際に優遇金利を設定するサービスが代表的だ。楽天銀行スーパーローンのように、期間限定で金利を優遇しているケースがわかりやすい。

キャンペーン情報を調べる際には、各カードローンの公式サイトを確認したり、金融機関の店頭で確認したりするとよいだろう。

カードローン会社としても利用者を増やしたい思惑があるため、キャンペーン開催時には大々的に広告を打つケースがある。

ただし、キャンペーンには利用条件や期限が設けられているケースが一般的だ。

公式サイトで具体的な優遇条件や適用期間を確認し、不明点がある場合は電話やメールで問い合わせるとよいだろう。

キャンペーンは「知っているか、知らないか」で有効活用できるか変わる。有効活用すれば負担を抑えながらお金を借りられるため、申し込み前に公式サイトを確認しよう。

ただし、キャンペーンだけに着目せず、総合的な借入れコストや利便性も考慮してほしい。

キャンペーン内容は変更されることがあるため、キャンペーンだけにつられないようにしよう。

借入先の別のローン商品と組み合わせる

金融機関によっては、カードローンと他のローン商品を組み合わせることで適用金利が優遇される可能性がある。

みずほ銀行やりそな銀行が行っているような、住宅ローン契約者に対して優遇金利を適用するケースがわかりやすい例だ。

例えば、借入額が100万円、返済期間2年(24ヶ月)で年利12.0%と11.5%のケースを比較すると、以下のような結果になる。

| 年利 | 毎月の返済額 | 総返済額 | 支払う利息総額 |

|---|---|---|---|

| 12.0% | 約47,000円 | 約112万8,000円 | 約12万8,000円 |

| 11.5% | 約46,800円 | 約112万3,000円 | 約12万3,000円 |

このように、毎月の返済額と総返済額を軽減できることがわかる。借入額が大きくなるほど効果は大きくなるため、さまざまなケースでシミュレーションするとよいだろう。

住宅ローンだけでなく、教育ローンやマイカーローンなどとの組み合わせで優遇を受けられることもあるため、事前に調べてみよう。

また、既に同じ会社の商品を利用することで、審査が有利に進むメリットが期待できる。すでに同じ会社での取引実績があり、一定の信頼性が担保されているためだ。

ただし、新たな申し込みをしたときに有利になる可能性があるのは、既存の借入をきちんと返済している場合に限られる。

過去に延滞していると「追加の借入はリスクが大きい」と判断される可能性があるため、日頃からきちんと返済することが大切だ。

借り換えやおまとめを検討する

既に高金利のカードローンやリボ払いがあるときや、複数の借入があるときは「借り換えローン」や「おまとめローン」の利用を検討するとよいだろう。

いずれも現在の借入よりも有利な条件でお金を借りられる可能性があるため、状況次第では活用を検討するとよいだろう。

借り換えローンを利用することによるメリットを、具体的にシミュレーションしてみよう。

借入額100万円・返済期間3年で適用金利18.0%のローンから、適用金利15.0%のローンに借り換えたとき、以下のような結果となる。

| 年利 | 毎月の返済額 | 総返済額 | 支払う利息総額 |

|---|---|---|---|

| 18.0% | 約36,400円 | 約131万1,000円 | 約31万1,000円 |

| 15.0% | 約34,700円 | 約124万9,000円 | 約24万9,000円 |

毎月の返済額が1,700円減少し、3年間で約6万2,000円もの利息負担が軽減されるため、家計に余裕が生まれるだろう。

続いて、おまとめローンを利用する際のメリットも見てみよう。

以下のように、3社から総額200万円の借入があり、おまとめローンを利用した際の効果をシミュレーションした(返済期間はいずれも24カ月)。

| おまとめ前の状況 | おまとめ後 | |

|---|---|---|

| 借入条件 | カードローンA:100万円(年利14%) カードローンB:50万円(年利15%) キャッシング:50万円(年利18%) | おまとめローン:200万円(年利7%) |

| 支払う利息の総額 | 約35万円 | 約15万円 |

このように、年間で約17万円の利息を軽減する効果が得られる。借入前後の状況をシミュレーションし、具体的にどのようなメリットがあるのかシミュレーションしよう。

おまとめローンを活用して返済を一本化することで、毎月の返済日が1回になり、返済に関する管理が簡単になる。

各返済先の支払日を管理する必要がなくなるため、お金を移したり残高を確認したりといった、手続きの手間を軽減できるだろう。

返済計画が立てやすくなったり、家計管理がしやすくなったりするメリットも期待できるだろう。心理的な安心感も得られるため、精神衛生上もよい影響が得られる。

高金利の借入が複数ある場合や、着実に返済実績を重ねて信用情報が改善していると考えられるときは、借り換えローンやおまとめローンの利用が有用な選択肢となる。

ただし、借り換えローンやおまとめローンを利用する際には、審査に通過しなければならない。審査結果次第では、利用できない点に注意しよう。

繰り上げ返済を活用する

実際にお金を借りたあとは、繰り上げ返済を活用しよう。

繰り上げ返済とは、毎月の約定返済とは別に返済する返済方法で、利息を軽減し完済までの期間を短縮できるメリットがある。

例えば、100万円を年利14.0%、借入期間5年で借り入れている場合は以下のような返済計画となる。

- 総返済額:約139万円

- 総支払利息:約39万円

そこで、2年目から毎月1万円の繰り上げ返済を実施すると、以下のようなメリットを享受できる。

- 総返済額

- 約124万円

- 総支払利息

- 約24万円

支払う利息の合計を約15万円節約でき、完済までの期間を1年4ヶ月短縮できる。

経済的にも心理的にもメリットが期待できるため、手元資金に余裕があるときは繰り上げ返済を活用しよう。

たとえば、ボーナスが支給されたときや副業を始めて副収入を得て手元資金に余裕があるときは、繰り上げ返済を活用しよう。

なお、繰り上げ返済の中には、まとめて残債を完済する「一括返済」がある。

まとまった収入が入り、残債をまとめて返済できる余力があるときは、一括返済が有用な選択肢となるだろう。

一括返済すれば残債が一気になくなるため、心理的にも解放感を得られるだろう。

さらに、完済することで信用力が向上し、今後金融サービスを利用するうえで恩恵を受けられる可能性もある。

繰り上げ返済や一括返済をする際には、固定費や変動費など生活費を見直して返済余力を高めながら、活用の可能性を探るとよいだろう。

また、繰り上げ返済をすると手元の資金がなくなるため、余剰資金を用意できているか確認しよう。

カードローン会社によっては、繰り上げ返済をする際に手数料が発生することがある。手数料の有無と金額、最低繰り上げ返済額なども確認することをおすすめする。

良好な返済実績を積む

実際にお金を借りたあとは、良好な返済実績を積むことを意識しよう。

借りたお金は利息を付けて契約の内容どおりに返済する必要があるが、きちんと債務者としての義務を果たさなければならない。

事前にシミュレーションを行い、長期的に無理なく返済できるかを確認したうえで、お金を借りることが重要といえるだろう。

毎月の約定返済を滞りなく行い、可能な範囲で繰り上げ返済をすれば着実に信頼を積める。

必要以上に借りず、確実に返済できる金額を設定することが大切だ。自動で引き落としされる口座振替を活用すれば、うっかり返済を忘れてしまうリスクを軽減できる。

良好な返済実績を積むことにより、自分の信用情報を良好に保てる。

追加の借入をするときや新しくクレジットカードを作るときなど、金融サービスを利用する際に審査で不利な取り扱いをされずに済む。

銀行や消費者金融からすると、過去にお金のトラブルを起こした人に対してネガティブな感情を持つのは当然だ。

「貸し倒れになるかもしれない」という懸念があると、審査落ちしてしまうリスクが高まってしまう。

そのため、お金を借りる際には以下のポイントを必ず押さえておくべきだ。

- 返済日を厳守する

- 返済日をきちんと確認する

- 返済額を必ず確保する

- 返済日が近付いたら口座残高を確認する

- 給与日(収入が入る日)を確認する

「できるだけ早く完済したい」という考えから返済期間を短く設定し、毎月の返済額を高く設定するケースが見られる。

気持ちはわかるものの、無理な返済計画を立てた結果延滞を起こしてしまうのは本末転倒だ。

信用情報に傷が付いてしまうだけでなく、遅延損害金を支払うことになり、経済的にもデメリットを被ってしまう。

そのため、契約する前に必ず返済シミュレーションと家計管理を行い、返済計画を立てるべきだろう。

※当サイトには広告が含まれます。※当サイトは広告収入を得て運営しております。

低金利のカードローンを活用してお得にお金を借りよう

巷には多くのカードローンのサービスが提供されているが、サービスによって適用金利が異なる。

金利が低いほど支払う利息を抑えられるため、経済的なメリットを感じられるだろう。

一般的に、消費者金融カードローンよりも銀行カードローンのほうが金利が低い傾向にある。

ただし、低金利である分審査の難易度が厳しくなるため、申し込みのハードルが高くなる点を押さえておこう。

カードローンを利用する際には、金利だけでなく融資までのスピードや付帯しているサービスにも注目しよう。

人によってお得に利用できるサービスは異なるため、自分との相性や資金ニーズに応じて最適なカードローンを選ぼう。

たとえば、短期間で返済できる見込みがある方の場合、無利息期間が適用される商品を選ぶとよいだろう。

一見すると高金利な消費者金融でも、結果的に利息負担を抑えられる可能性が考えられる。

今回紹介した19社は、いずれも安心して利用できる低金利のカードローンだ。

気になるサービスがある場合は、申込条件や自分との相性を確認したうえで、申し込みを検討してみてほしい。

※当サイトには広告が含まれます。※当サイトは広告収入を得て運営しております。