中小消費者金融は、大手消費者金融よりも知名度は劣るものの、安心して利用できるサービスだ。

中小消費者金融は比較的柔軟に審査を行っており、大手の審査で落ちてしまった場合でも、審査に通過できる可能性がある。

昨今は中小消費者金融の中でも、大手と遜色ないサービスを提供している会社が存在する。

自分に合ったサービスを選択し、必要に応じてお金を借りるためにも、どのようなサービスを受けられるか確認しておこう。

今回は、中小消費者金融の特徴やおすすめの会社などを解説する。メリットだけでなく注意点も解説するので、ぜひ参考にしてみてほしい。

中小消費者金融はどんな時に使うと良い?

中小消費者金融の特徴として、大手よりも審査基準が比較的緩やかである点が挙げられる。

雇用形態や収入条件に関する審査を柔軟に行っており、大手の審査に落ちてしまった方でも利用できる可能性がある。

また、中小の中には迅速なサービスを売りにしている会社もあり、審査時間が短く即日融資に対応してくれるケースもある。

申込者の状況に応じて、きめ細かいサービスを提供してくれる点は中小ならではのメリットといえる。

ただし、審査を柔軟に行う反面、一般的に大手より適用金利が高めに設定されやすい。法定上限である実質年率18%~20%程度に設定されていることが多く、利息の負担は重くなりやすい。

大手での審査に通らなかった場合や急いでお金を借りたい場合において頼れる存在ではあるものの、計画的に利用する必要があるだろう。

また、大手ほどの知名度がないことに不安を感じる場合は、基本的には大手の利用をおすすめする。

中小消費者金融の審査は甘い?そもそも安全なの?

中小消費者金融は柔軟にサービスを提供している強みがあり、「審査が甘い」といわれることがある。

以下で、審査の実態について見ていこう。

審査なしで借りられる先はない

中小消費者金融は「審査が甘い」といわれることがあるが、原則として審査なしで借りられる金融サービスはない。

貸金業法では、全ての貸金業者(消費者金融やクレジットカード会社)に対して、借り手の収入や他社借入状況などを確認することを義務付けているためだ。

どんなに小規模な会社でも、必ず審査を行っている点は押さえておこう。「審査なし」「誰でも借りられる」という広告や勧誘を謳っている会社は違法業者である可能性が非常に高い。

違法な高金利での貸付けを受けたり、強引な取り立てを受けたりして、経済的にも精神的にも消耗してしまう恐れがあるだろう。

そのため、どれだけお金に困っている状況でも、SNSやWebで「審査なし」を謳っている業者を利用してはいけない。

具体的な審査基準は公表されていない

消費者金融ごとに審査基準は異なる。また、各会社は具体的な審査基準を公表していないため、事前に審査に通過できるか知ることはできない。

審査基準が非公表となっている理由は、基準に合わせた虚偽申告を誘発してしまう可能性があるためだ。

その都度厳格に審査を行う手間が発生してしまうため、サービスの提供にも悪影響が出てしまう。

ただし、基本的には主に以下の項目が審査されていると考えられる。

- 年齢

- 年収

- 資産状況

- 家族構成

- 勤務先の規模

- 勤務先での在籍年数

- 雇用形態

- 他社借入れの有無と総額

- 信用情報

審査基準は会社ごとに異なるが、いずれの場合も返済能力の有無や信用情報などを確認していると考えられる。

以上のことからもわかるように、中小消費者金融の審査基準は一概に甘いとはいえない。

正式な登録業者であることを確認する方法

違法な消費者金融を利用するメリットは何もない。利用する際には、正式な登録業者で相談し、納得したうえで申し込むことが大切だ。

正式な登録業者であることを確認したい場合は、金融庁の登録貸金業者情報検索サービスを利用したり、財務局または都道府県に問い合わせたりする方法がある。

貸金業を営むためには法律に基づく登録が必要で、以下のような手続きを踏まなければならない。

| 営業所が1つの都道府県内のみの場合 | 都道府県知事への登録 |

|---|---|

| 営業所が複数の都道府県にある場合 | 財務局長への登録 |

登録番号の形式は「〇〇財務局長(数字)第xxxxx号」または「〇〇県知事(数字)第xxxxx号」となっている。

消費者金融のホームページで確認したり、金融庁や都道府県のページを活用したりして、情報を集めるとよいだろう。

正確に情報を収集し、登録が確認できない業者の利用は絶対に避けよう。

もし違法な業者に申し込んでしまうと、自分だけでなく家族にも不安な思いをさせてしまうことになる。

中小消費者金融はどう選ぶ?

巷には多くの中小消費者金融があるため、自分に合ったサービスを見つける際に苦労することもあるだろう。

以下で、中小消費者金融を選ぶ際に注意すべき点を解説する。

上限金利

上限金利を確認して、安心して利用できるかどうか、無理なく返済できるかどうかをシミュレーションしよう。

貸金業法において、上限金利は以下のように定められているため、上限金利を超える業者は利用してはいけない。

| 元本の金額が10万円未満のときの上限金利 | 年20% |

|---|---|

| 元本の金額が10万円以上から100万円未満のとき上限金利 | 年18% |

| 元本の金額が100万円以上のときの上限金利 | 年15% |

また、複数の会社を比較して低い金利が適用されるカードローンを選ぶことで、利息負担を軽減できる。例えば、100万円を年利20%で借りた場合と18%で借りた場合、以下のように差が生まれる(返済期間は36カ月)。

| 適用金利 | 毎月の返済額 | 総返済額 |

|---|---|---|

| 20% | 37,164円 | 1,337,858円 |

| 18% | 36,153円 | 1,301,453円 |

このように、総返済額に3万円もの差が生まれるため、金利を軽視すべきではない。

無利息期間

消費者金融によっては、一定の期間は利息が発生しない「無利息期間」を設けている。

同じ条件で借り入れる場合でも、無利息期間の有無によって総返済額に影響を与えるため、確認すべきだ。

たとえば、「借入後30日間無利息期間」というサービスを提供している場合、実際に借り入れてから30日間は1円も利息が発生しない。

30日間のうちに完済できれば、元本だけ返済すれば一連の手続きは完了する。

給与日までの短期的な借入を行う場合のように、入金日が確実であくまでも一時的な借入をするとき、無利息期間を有効活用しやすいだろう。

会社ごとにサービスの有無だけでなく適用条件、無利息期間の起算日が異なるため、事前に確認しておこう。

経済的な不安を軽減するうえで有用なサービスなので、有効活用してほしい。

即日融資の可否や条件

多くの消費者金融は素早くサービスを提供しており、申し込んだその日のうちに融資を実行してくれる「即日融資」を行っている。

急いでお金を借りたい事情を抱えている方は、即日融資の可否や条件を確認するとよいだろう。

原則として即日融資を行っていても、審査の進捗や申込者の情報次第では審査に時間がかかることがある。

消費者金融を利用する際には必ず審査に通過する必要があるため、審査が滞る要因があれば即日融資は難しくなるだろう。

また、会社によって審査対応時間が異なるため、申し込む時間も審査スピードに影響する。

必要書類の提出期限、土日祝日の対応可否などを確認したうえで、自分のニーズに対応できるか照らし合わせてほしい。

在籍確認の方法

消費者金融ごとに在籍確認の実施方法は異なる。書面で在籍確認を進めてくれるケースもあれば、勤務先へ電話して在籍の事実を確認することもある。

借金はセンシティブな話題なので、「消費者金融を利用していることを誰にも知られたくない」と考える方は多いだろう。

勤務先への在籍確認を通じて消費者金融の利用が発覚してしまう可能性があるため、気になる方は事前にどのような方法で在籍確認をするのか聞いておくとよい。

もし電話による在籍確認が行われる公算が高ければ、固定電話に連絡するのか、携帯電話でも可能か聞いてみよう。

あわせて、確認の際に会社名ではなく担当者の個人名で連絡してくれるかどうか、確認するとよいだろう。

昨今は多くの会社がプライバシーに配慮した対応を行ってくれるため、不安があれば相談するとよい。

在籍確認が無事に終われば審査もスムーズに進むため、手続きの面でも在籍確認の対策は大切だ。

Web完結の可否や条件

カードローンの申し込み手続きがWebで完結すれば、いつでもどこでも都合がよいタイミングで進められる。

昨今は本人確認書類や収入証明書の提出をアップロードする方法に対応しているサービスがあるため、確認してみよう。

Webで完結する場合、ローンカードを発行しない「カードレス」や郵送物のやり取りなしで手続きを進めることも可能だ。

自分のプライバシーを守るためにも、Webで手続きを進められるか確認しよう。

Web完結が可能であれば、店舗や自動契約機へ足を運ぶ必要がない。

また、誰かに手続きを見られるリスクもないため、時間を効率的よく活用しつつ安心して手続きを進められるだろう。

立地の利便性

消費者金融を利用する際には、店舗や自動契約機の立地を確認しよう。実際に足を運ぶ必要性がある場合、利便性が高いに越したことはない。

一般的には、自宅や勤務先近くにあるほうが移動の手間と労力を省ける。

しかし、人目が気になる場合、自宅や勤務先から離れているか、最寄り駅やバス停から距離があるほうが好都合である可能性がある。

スムーズに手続きを進めるためにも、必要な持ち物を確認しておこう。もし不備があると再度足を運ばなくてはならず、手間と時間がかかってしまう。

特に、中小の場合は大手ほどのネットワークがないため、店舗数が限られている可能性が考えられる。

営業時間が短い可能性も考えられるため、事前に立地状況を確認しよう。

中小消費者金融おすすめ9選

以下で、おすすめの中小消費者金融を9社紹介する。きちんと登録を受けており、安心して利用できる業者を厳選した。

自分に合ったサービスを選ぶ際の参考にしてみてほしい。

ベルーナノーティス|利用可能年齢が80歳までと広い

| 金利 | 4.5%〜18.0% |

|---|---|

| 無利息期間 | あり(借入日の翌日から14日間) |

| 即日融資 | 可能 |

| 在籍確認の電話 | 原則あり |

| Web完結 | 可能(一部電話あり) |

ベルーナノーティスのカードローンは、適用金利が4.5%〜18.0%となっている。

初めて利用する方には14日間の無利息期間が適用されるため、利息負担を軽減できるだろう。なお、起算日は「借入日の翌日から14日間」なので、契約後すぐに借りる必要はない。

利用可能年齢は20歳から80歳までと幅広く、貸付限度額は300万円となっている。

ATMや振込で融資を依頼でき、コンビニATMを含む全国5万台以上のATMで利用可能なので、利便性が高い。

最短即日融資に対応しており、申し込み後にオペレーターへ急いでほしい旨を伝えると、優先対応してもらえる可能性がある。

女性専用オペレーターによる相談窓口があるため、女性にとっても利用しやすいだろう。

セントラル|1万円から千円単位での融資に対応

| 金利 | 4.8%〜18.0% |

|---|---|

| 無利息期間 | あり(契約日の翌日から30日間) |

| 即日融資 | 可能 |

| 在籍確認の電話 | 原則あり(相談のうえ、方法を決定) |

| Web完結 | 可能 |

セントラルの適用金利は4.8%〜18.0%で、契約日の翌日から30日間は無利息期間が適用される。24時間365日Web申し込みが可能で、一連の手続きがWebで完結するメリットがある。

最短30分で審査が完了し、即日融資に対応しているスピード感も魅力だ。平日14時までの申込で即日融資が可能となっており、急いでお金を借りたい方とも好相性だ。

1万円から千円単位での融資に対応しており、細かい資金ニーズに対応しやすい。

旅行やご祝儀などのイレギュラーな出費にも対応でき、増額にも柔軟に対応しているため、利便性に優れている。

ダイレクトワン|最大55日間の無利息期間あり

| 金利 | 4.9%〜18.0% |

|---|---|

| 無利息期間 | あり(借入日の翌日から55日間) |

| 即日融資 | 可能 |

| 在籍確認の電話 | 原則あり |

| Web完結 | 可能(一部郵送物あり) |

ダイレクトワンの適用金利は4.9%〜18.0%となっており、初めて利用する方は借入日の翌日から最大55日間の無利息期間が適用される。

大手消費者金融でも無利息期間は30日間が多いため、ダイレクトワンの無利息期間は長いといえるだろう。

カードや会員規約は郵送でのやり取りとなるが、申し込みはWebで完結する。また、店頭窓口で申し込んだ場合は即日融資が可能なので、急いでいる方は窓口へ足を運ぼう。

なお、有人店舗は東海地方を中心に15店舗のみとなっているため、事前にホームページで確認しよう。

利用できるATMは多く、スルガ銀行・ゆうちょ銀行・セブン銀行・イーネット銀行・イオン銀行などが利用可能だ。

全国のコンビニやスーパーに設置されているATMを利用できるため、利便性に優れているといえる。

フタバ|女性向けのサービスが用意されている

| 金利 | 14.959%〜19.945% |

|---|---|

| 無利息期間 | あり(契約日の翌日から30日間) |

| 即日融資 | 可能 |

| 在籍確認の電話 | 原則あり |

| Web完結 | 可能 |

フタバの適用金利は14.959%〜19.945%と他社と比較してやや高めだが、契約日の翌日から30日間の無利息期間が適用される。

利用限度額は50万円と少額なので、少額を一時的に借り入れたいときに向いているだろう。

「20歳以上73歳以下で安定した収入と返済能力を有する方」であれば申し込みが可能で、年齢の幅が広い。

平日の16時までに審査が完了すれば即日融資が可能で、一連の手続きはWebで完結する。

女性向けキャッシングの「レディースフタバ」も提供しているため、女性向けのサービスが充実している点が特徴だ。プライバシーを守りたい女性でも、安心して利用できる。

フクホー|セブンイレブンで手続きを進められる

| 金利 | 7.3%〜18.0% |

|---|---|

| 無利息期間 | なし |

| 即日融資 | 可能 |

| 在籍確認の電話 | 原則あり |

| Web完結 | 可能 |

フクホーの適用金利は7.3%〜18.0%で、利用限度額は最高200万円だ。24時間申し込みを受け付けており、最短即日融資に対応している魅力がある。

最低返済額は2,000円からで、無理なく返済を進められるだろう。ただし、返済方法はフクホー指定口座への振込みのみなので、他社と比較して利便性はやや低い。

ただし、申し込みはWebだけでなくセブンイレブンでも行える。柔軟に審査を行っているため、大手の審査に落ちてしまった方でも、利用できる可能性がある。

アロー|他社の審査で落ちた方でも利用できる可能性がある

| 金利 | 15.00%〜19.94% |

|---|---|

| 無利息期間 | なし |

| 即日融資 | 可能 |

| 在籍確認の電話 | 原則なし |

| Web完結 | 可能 |

アローの適用金利は15.00%〜19.94%で、他社消費者金融と比較するとやや高い。無利息期間もないため、利用する際にはできるだけ早く完済する意識を持つとよいだろう。

審査基準が比較的柔軟で、他社で審査落ちした方でも審査に通る可能性がある。

現在の返済能力を重視した審査を行っており、過去に自己破産や債務整理経験がある方でも、審査に通る可能性がある。

審査は最短45分程度で完了し、即日融資が可能だ。一連の手続きはWebで完結し、自宅にいながら申し込みが完結するため、都合がよいタイミングで手続きを進められる。

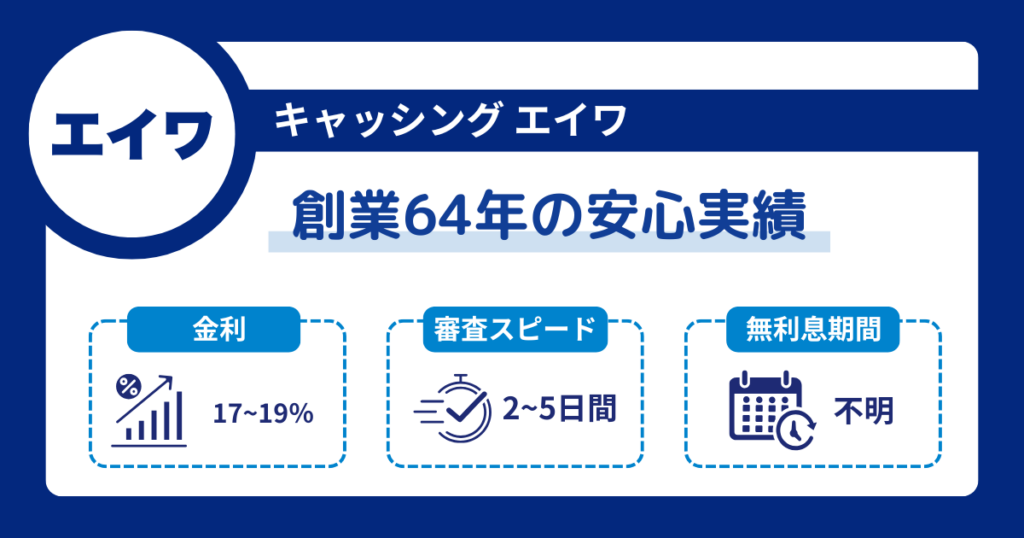

エイワ|少額融資で借りすぎを防げる

| 金利 | 17.951%〜19.944% |

|---|---|

| 無利息期間 | なし |

| 即日融資 | 可能 |

| 在籍確認の電話 | あり |

| Web完結 | 不可能 |

エイワの適用金利は17.951%〜19.944%で、融資限度額は50万円と少額に設定されている。柔軟な審査を行っており、他社で断られた方でも借入できる可能性がある。

最終的な融資は対面での与信審査となるため、必ず店舗に足を運ぶ必要がある。Webで手続きは完結しないが、店舗で担当者と相談しながら手続きを進められる。

「レディースローン」という女性専用のプランがあり、女性の方でも利用しやすい特徴がある。

パートやアルバイト、学生の方でも安定した収入があれば申し込が可能なので、門戸が広い。

いつも|最短30分で審査が完了

| 金利 | 17.951%〜19.944% |

|---|---|

| 無利息期間 | あり(60日間) |

| 即日融資 | 可能 |

| 在籍確認の電話 | 原則なし |

| Web完結 | 可能 |

いつもの適用金利は年4.8%〜20.0%で、「itsumoゼロ」という最長60日間の無利息期間を用意している。

いつもでの契約が初めてで、60万円以上の契約をした場合、無利息期間が適用される。

最短30分で審査が完了し、即日融資に対応している点が魅力だ。手続きはWebで完結するため、サービスが充実しているメリットがある。

大手と遜色ないサービスを提供している点が魅力だ。

柔軟な審査を行っており、過去の信用情報だけでなく現在の返済能力を重視している。

他社で断られた方でも審査に通過できる可能性があり、多くの方にとって利用しやすいだろう。

AZ|金利が中小の中では低い

| 金利 | 7.0%〜18.0% |

|---|---|

| 無利息期間 | なし |

| 即日融資 | 可能 |

| 在籍確認の電話 | 原則あり |

| Web完結 | 可能 |

AZの適用金利は年7.0%〜18.0%で、大手とほとんど同じ水準だ。

最短30分で審査が完了し、即日融資が可能なのでサービス面も充実している(平日9:00〜18:00、土曜9:00〜16:00に申し込む必要がある)。

来店不要でWeb完結にも対応しており、プライバシーを守りながら手続きを進められる。

他社で断られた方でも審査に通る可能性があるため、審査に通過しやすいカードローンを探している方にもおすすめだ。

なお、AZは融資枠の全額が一度に振り込まれる一括融資を行っている点が特徴だ。

最大300万円までの融資に対応しているが、計画的に返済する必要がある点を押さえておこう。

中小と大手では何が違う?中小消費者金融でお金を借りる時の注意点

中小と大手は、規模の大きさから提供しているサービスに違いがある。

それぞれの違いや、中小でお金を借りるときの注意点を解説するので、参考にしてみてほしい。

審査スピード

昨今は多くの中小消費者金融も即日融資に対応しているため、審査スピードに大差はない。

ただし、大手のプロミスでは最短3分の融資を実行しているため、審査スピードは大手のほうに分があるといえる。

大手には多くの情報やデータが蓄積されているため、正確かつスピーディーなシステム化された審査を実現できる強みがある。そのため、中小よりも審査をスムーズに進められるのだ。

中小の中には、審査担当者の裁量権が大きく、人による判断を行っている場面が多いと考えられる。

大手ほどシステム化できていないと考えられるため、スピードにばらつきがあるのだ。

中小でお金を借りる際に、できるだけスムーズに審査を進めるためには、正確な情報を伝えることと必要書類を漏れなく提出することが大切だ。

また、中小は営業時間・審査時間が大手よりも短いため、申し込む時間も意識するとよいだろう。

借入額

大手と中小を比較すると、中小のほうが借入額は低い。

大手では500万円~800万円程度の借入が可能なケースがあるが、中小では高くても300万円程度が一般的な水準となっている。

中には、50万円程度の限度額を設定している会社もあるため、事前に自分の資金ニーズを満たせるか確認しよう。

たとえば、100万円を借り入れたいときに借入限度額が50万円だと、自分のニーズを満たせない。

申し込む前に、自分がいくらの融資を必要としているのか、利用を検討している消費者金融の借入額はいくらなのかを確認しよう。

なお、実際に借りられる金額は審査結果により左右されるため、事前にシミュレーションをしておくことも大切だ。

借入や返済方法の選択肢

大手と中小では、一般的に大手のほうが借入・返済方法が豊富に用意されている。「借りやすさ」「返しやすさ」の利便性を比較すると、大手のほうが優れている。

大手消費者金融の多くは、Webやアプリや自社・提携ATMでの借入・返済に対応している。中小よりも提携ATMの種類が多いため、多くの方にとって利用しやすいだろう。

また、電話やインターネットバンキングを利用した手続きにも対応しているケースもある。

一方で、中小では利用できる提携ATMが大手よりも限定的で、大手ほどの利便性はない。

また、大手では手数料無料で借入・返済できる方法を用意しているが、中小では利用の都度手数料がかかってしまうことがある。

一度の手数料は少額でも、積み重なると最終的に大きな負担になることもあるため、注意しよう。

詳細なサービスをしっかりと確認し、複数のカードローンを比較検討したうえで、自身の生活スタイルに合ったサービスを選択しよう。

中小でも消費者金融から借りられるのは総量規制の範囲内まで

大手を利用する場合でも中小を利用する場合でも、消費者金融で借りられる金額の上限は総量規制の関係で、年収の3分の1となる。

たとえば、年収300万円の方が貸金業者から借りられる金額は、最大で100万円だ。

総量規制の基準となる「年収」には以下の収入が法令に定められている。

- 給与

- 年金

- 恩給

- 定期的に受領する不動産の賃貸収入(事業として行う場合を除く)

- 年間の事業所得(過去の事業所得の状況に照らして安定的と認められるものに限る)

総量規制は、貸金業者に「返済能力を超える貸付け」を禁止しており、過度な借入から消費者を守る目的がある。

総量規制は一社からの借入ではなく、複数の借入を合計して抵触するかどうかを判断する。

「貸金業者」とは、お金を貸付ける業務を行っており、財務局または都道府県に登録をしている業者を指す。

消費者金融や事業者金融、クレジットカード会社などが貸金業者に該当するため、クレジットカードのキャッシングを利用している方も総量規制に影響する。

なお、年収の3分の1以内であれば必ずお金を借りられるとは限らない。

貸金業者は、申込者の収入や借入状況などを基に総合的に審査を行うため、融資希望額を総量規制以下で申し込んでも、審査に落ちてしまう可能性はある。

中小消費者金融のサービスを確認して申し込みを検討しよう

大手消費者金融の審査に落ちてしまった方は、中小消費者金融へ申し込むという選択肢がある。

中小では柔軟に審査を行っている会社が多く、現在の返済能力が重視される傾向にあるため、過去に問題を起こしていても審査に通過する可能性がある。

昨今は中小の中にも即日融資や無利息期間など、充実したサービス提供している会社が増えている。

自分の資金ニーズを満たせるサービスがあれば、申し込みを検討するとよいだろう。

ただし、中小は大手と比較して審査スピードが遅かったり、適用金利が高かったりするデメリットがある。

安易に申し込むのではなく、サービスの内容を確認し、事前に返済シミュレーションを立てるべきだろう。