個人向け融資のカードローンを提供する消費者金融は、実にさまざまな会社が存在する。

大手企業や中小企業、あるいは異業種から参入した企業など、それぞれの独自のカードローンを提供しているので、「どの消費者金融を選ぶべきか迷う」という人も多いだろう。

そこで本記事では、おすすめの消費者金融ランキングを紹介する。

大手企業、中小企業、異業種参入企業の3つに分類して紹介するので、自分に合った消費者金融をぜひ見つけてみてほしい。

また、消費者金融のカードローンを選ぶときのポイントや、消費者金融でお金を借りるときの注意点なども解説している。

「カードローンの利用が初めてで不安が多い」という人は、本記事で消費者金融の基礎知識を身につけておこう。

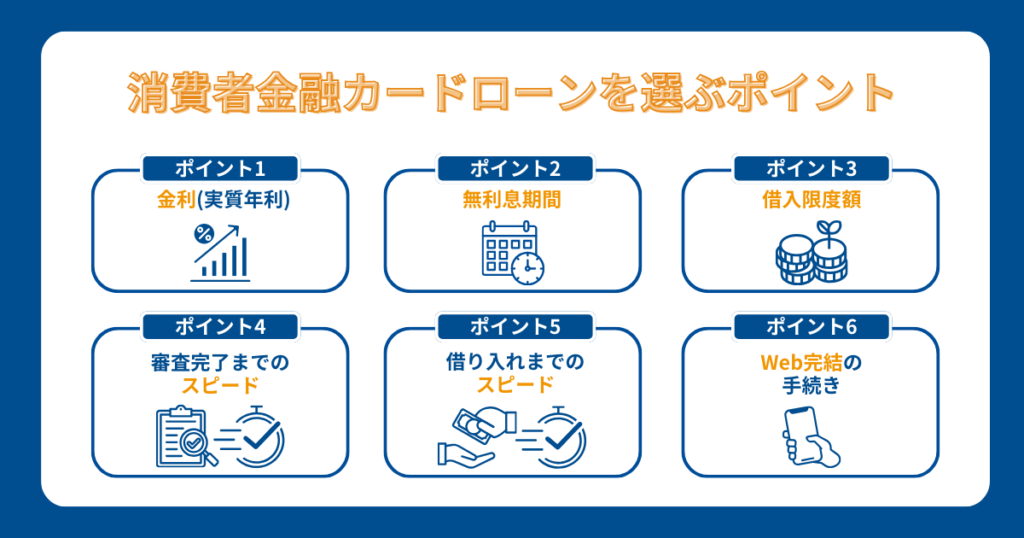

消費者金融カードローンはどう選ぶ?

それではまず、消費者金融のカードローンを選ぶときのポイントを解説する。

主にチェックすべきポイントは、以下の6点だ。

- 金利(実質年利)

- 無利息期間

- 借入限度額

- 審査完了のスピード

- 借り入れまでのスピード

- Web完結の手続き

それぞれ詳しく見ていこう。

金利(実質年利)

金利とは、消費者金融から借り入れた金額に掛け、利息額を算出するための数字のことだ。

本来の金利に、さまざまな諸費用を加えたものを「実質年利(実質年率)」と呼ぶが、一般的に金利とは実質年利を指している。

そのため、表示されている金利以外にかかる利率はないと考えていい。

たとえば、大手消費者金融である「アコム」の金利は、公式サイトで「3.0~18.0%」と表記されている。

これは借入限度額や利用実績などによって、3.0~18.0%の間で金利が決まるという意味だ。

消費者金融の利息額は借り入れている金額と金利によって決まるため、金利が低いほど利息額は安くなる。

そのため、基本的には金利の低い消費者金融を選ぶのが重要なポイントだ。

ちなみに、消費者金融が定めていい金利は、法律(利息制限法)によって次のように決まっている。

| 借入金額 | 上限金利 |

|---|---|

| 10万円未満 | 20.0% |

| 10~100万円未満 | 18.0% |

| 100万円以上 | 15.0% |

借入額が10万円未満の上限金利は20.0%だが、ほとんどの消費者金融が上限金利を18.0%以下に設定している。

そのため、上限金利18.0%以下の消費者金融を選ぶことが、一般的な判断基準になる。

無利息期間

消費者金融のカードローンでよくある「無利息期間」とは、利息が発生しない期間のことだ。一般的には初回契約者を対象に無利息期間を設けている。

たとえば、金利18.0%で10万円を借り入れると、30日後の利息額は「1,479円」になる。もしも30日間の無利息期間を提供している消費者金融なら、この1,479円がゼロになる。

つまり、無利息期間中に返済を完了させられれば、利息ゼロで借入可能だ。

ただし、無利息期間の「起算日」は消費者金融によって異なるので注意しよう。無利息期間の起算日は以下の2パターンだ。

- 契約日の翌日から○日間無利息

- 初めての借り入れから○日間無利息

これら2つのパターンは同じようで大きく異なる。

「契約日の翌日から○日間無利息」というのは、消費者金融の審査に通過した日が契約日にあたることが多く、その翌日から無利息期間が始まる。

つまり、契約直後に借り入れをしないと、無利息期間が減っていく。無利息期間を過ぎてしまうと、無利息で借り入れることはできない。

一方で、「初めての借り入れから○日間無利息」の場合は、契約日に関係なく初めて借り入れた人から一定日数無利息になる。したがって、無利息期間を最大限利用できる。

このように、消費者金融の無利息期間の起算日は2つのパターンがあるので、無利息期間の日数だけで比較するのではなく、起算日がどちらのパターンかもしっかりとチェックしていこう。

借入限度額

借入限度額とは、契約している消費者金融で借り入れられる最大金額のことだ。

消費者金融の審査に通過すると、利用者個別に借入限度額が設定される。借入限度額を決める基準は、主に次のとおりだ。

- 収入はいくらあるか

- 勤続年数は何年か

- 正社員かそれ以外か

- 住宅ローンはあるか

- 他社借り入れはあるか

- 信用情報はクリーンか

- 利用実績はあるか

これらの情報をもとに、消費者金融は利用者ごとの借入限度額を設定している。

さまざまな情報を総合的に判断するので、同じ収入額、同じ勤続年数の人でも、利用者によって借入限度額が異なるケースもある。

消費者金融のカードローン選びにおいては、「借入限度額の最大はいくらか?」をチェックしていこう。

借入限度額は消費者金融によって異なり、借入限度額が最大1,000万円のカードローンもあれば、最大50万円のカードローンもある。

基本的には借入限度額が高い消費者金融がおすすめだ。ただし、金利や無利息期間、その他の情報をしっかりと比較した上で、自分に合った消費者金融を選ぶ必要がある。

借入限度額は補助的なチェック項目なので、借入限度額の高さだけで消費者金融を選ぶことはやめよう。

審査完了のスピード

申し込みから審査が完了するまでのスピードは、消費者金融によって異なる。

大手消費者金融の場合は、数分〜数十分で完了するため、素早く審査結果をチェックできるのが魅力だ。

その他の消費者金融に関しては、数分〜数十分とはいかずとも、最短当日に審査が完了するカードローンが多い。

そのため、緊急的に借り入れが必要になった人の場合は、審査完了のスピードが早い消費者金融を選ぶといいだろう。

ただし、消費者金融のWebサイトに記載されている審査完了までのスピードは、あくまで目安だ。

実際は審査状況や申し込みの混み具合などにより、審査に記載以上の時間がかかるケースもある。

また、「審査完了スピードが早い=自分に合った消費者金融」とは、必ずしも限らない。

審査完了のスピードに加えて、金利や無利息期間などさまざまなポイントを比較した上で、自分に合った消費者金融を選ぼう。

借り入れまでのスピード

審査完了のスピードに加えて、「借り入れまでのスピード」もチェックしておこう。

消費者金融によっては審査完了とほぼ同時に契約も完了し、すぐに借り入れを利用できるカードローンもある。

ただし、消費者金融によっては審査完了から借り入れまで、数十分・数時間かかるケースもある。

そのため審査完了までのスピードだけでなく、借り入れまでのスピードもしっかりチェックしてほしい。

借り入れまでのスピードが早い消費者金融は、「カードレスで利用できる消費者金融」だ。

ローンカードの発行が必要なければ、カードが自宅に到着するのを待つ必要がなく、スマホアプリなどから素早く借り入れられる。

たとえば、「プロミス」の審査完了は最短3分だ。加えて審査通過と同時に契約が完了するので、申し込みから借り入れまでのスピードも最短3分となっている。

カードローンを緊急的に利用したい人は、借り入れまでのスピードも重視するといいだろう。

Web完結の手続き

カードローンの申し込みがWebサイトやスマホアプリで完結する消費者金融は、申し込みから契約までスムーズに行えるのが特徴だ。

契約時の手間が少ないため、ちょっとした時間で申し込みできる。

また、申し込みがWebサイトやスマホアプリで完結すると、契約書などが自宅に届かない。

消費者金融からの郵便物が届かなければ、カードローンの利用を家族に知られる心配も少ないだろう。

ただし、申し込みがWebサイトやスマホアプリで完結しても、契約後にローンカードが自宅に届く消費者金融も存在する。

その場合、カードローンの利用が家族に知られるリスクが高くなるので、注意してほしい。

借入・返済の手軽さ

消費者金融のカードローン選びで最後にチェックすべきポイントは、「借入・返済の手軽さ」だ。

「消費者金融はどこで借り入れても借入・返済方法は同じ」と思っている人もいるだろう。しかし、消費者金融ごとに借入・返済の方法が異なる。

まずチェックすべきは、提携ATMの数や場所だ。

消費者金融ごとに提携しているATMは異なるため、自宅付近に提携ATMは、消費者金融専用のATMがあるかどうかを確認しておこう。

また、セブン銀行ATM・ローソン銀行ATM、これら2つのコンビニATMに対応している消費者金融は、借入・返済が比較的手軽だ。

ただし、消費者金融によって提携ATMの利用手数料が異なる。借入・返済が頻繁な人や、提携ATMの利用手数料がかからない消費者金融を選ぶといいだろう。

ちなみに、プロミスやSMBCモビットなど銀行グループ会社の消費者金融の場合、当該銀行のAMT利用手数料が無料になることが多い。

よく利用する銀行ATMがある人は、その銀行グループが運営している消費者金融を選ぶのもいいだろう。

消費者金融は大手・中小・異業種参入に分けられる

消費者金融の種類は一般的に、大手企業、中小企業、異業種参入企業の3つに分けられる。

それぞれ大まかな特徴とメリットが決まっているので、ここでは種類ごとの特徴とメリットを紹介する。

大手消費者金融の特徴とメリット

主な大手消費者金融は以下の5社だ。

- アコム(三菱UFJフィナンシャル・グループ)

- アイフル(独立会社)

- レイク(SBI新生銀行グループ)

- プロミス(SMBCグループ)

- SMBCモビット(三井住友銀行グループ)

大手消費者金融カードローンの特徴は、「全国的なサービス展開と使いやすさ」だ。

これらの大手消費者金融は全国的に専用ATMや店舗を展開しており、誰にとっても使いやすいサービスを提供している。

また、スマホアプリやWebサイトから借り入れできるのが一般的なので、いつでも気軽に借り入れられる。

消費者金融ごとの金利差がほとんどないため、サービス内容だけで比較でき、自分に合った消費者金融を選びやすいのがメリットだ。

また、SMBCモビットを除く4社はいずれも無利息期間を提供しており、特典が手厚い。

「カードローンを利用したい」と思ったら、まずは大手消費者金融への申し込みから検討するのが鉄則だ。

中小消費者金融の特徴とメリット

主な中小消費者金融は以下の7社だ。

- ベルーナノーティス

- セントラル

- フタバ

- フクホー

- アロー

- エイワ

- いつも

中小消費者金融カードローンは、大手消費者金融に比べるとサービス面が弱い傾向がある。

上限金利が18.0を超えるカードローンもあるため、これを考慮すると大手消費者金融を選ぶのがやはり一般的だ。

ただし、中小消費者金融は大手消費者金融に比べて「審査に通りやすい」傾向がある。

大手消費者金融には厳密なマニュアルがあるため、審査基準から少しでも外れていると審査に通らないケースが多い。

一方で、中小消費者金融には柔軟なサービスを提供しているところもあり、大手消費者金融の審査に落ちた人でも、審査に通ることがある。

たとえば、「エイワ」という中小消費者金融はいまどき珍しい「対面与信」を行っている。

審査時は申込者とスタッフが必ず対面し、「人を見て審査する消費者金融」なので、他の消費者金融の審査に落ちた人でも、エイワなら審査に通る可能性がある。

このように、柔軟性の高いサービスを提供しているのが中小消費者金融のメリットだ。

異業種参入消費者金融の特徴とメリット

主な異業種参入消費者金融は以下の6社だ。

- dスマホローン

- au PAY スマートローン

- ファミペイローン

- LINE ポケットマネー

- メルペイスマートマネー

- ORIX MONEY

異業種参入消費者金融とは、金融業を本事業としない会社が運営している消費者金融のことだ。

スマホ事業を中心としたドコモやau、コンビニ事業のファミリーマート、コミュニケーションツールのLINEなど、最近では多種多様な会社が消費者金融事業に参入している。

そんな異業種参入消費者金融が提供するカードローンは、独自サービスが特徴だ。

たとえばLINE ポケットマネーは、従来の消費者金融ではありえない「1円〜/1円単位の借り入れ」を提供している。

dスマホローンなら、ドコモ回線などの契約で最大3.0%金利が優遇される。

メルペイスマートマネーは、「メルカリの販売実績に応じて金利が決まる」という独自の審査・与信を行っている。

こうした独自サービスが自分の希望やライフスタイルに合致している場合は、利用価値が高くなるのが異業種参入消費者金融のメリットだ。

融資スピードと無利息期間が特徴!大手消費者金融のカードローン5選

それではここから、おすすめの消費者金融ランキングを紹介していく。

まずは、カードローンを利用したいと思ったら優先的に検討すべき、大手消費者金融のカードローン5選の特徴を見ていこう。

審査通過率の高い「アコム」

| アコム | |

|---|---|

| 金利(実質年利) | 3.0~18.0% |

| 無利息期間※1 | 30日間 |

| 借入限度額 | 1〜800万円 |

| 審査時間 | 最短20分※2 |

| 融資スピード | 最短20分※2 |

| 返済方式 | 定率リボルビング方式 |

| 申込条件 | 満20歳以上で安定した収入と返済能力を有する |

| ネット申込 | ○ |

| 担保・保証人 | 不要 |

| 収入証明 | 契約が50万円を超える場合、他社を含めたお借入総額が100万円を超える場合は必要 |

| 自宅・勤務先への連絡 | 原則、お勤め先へ在籍確認の電話なし※3 |

| 郵便物の有無 | 原則なし※4 |

※2 お申込時間や審査によりご希望に添えない場合がございます

※3 場合によって利用者の同意を得た上で実施する可能性あり

※4 場合によって送付される可能性あり

アコムは数ある消費者金融の中でも、審査通過率がとりわけ高いカードローンである。以下は、大手消費者金融4社における2023年4月〜 2024年3月の審査通過率を比較したものだ。

| 2023年4月〜 2024年3月の審査通過率 | |

|---|---|

| アコム | 42.03% |

| アイフル | 35.85% |

| プロミス | 37.92% |

| レイク | 24.00% |

アイフル「月次データ」

プロミス「月次データ」

SBI新生銀行(レイク)「決算関連資料」

審査通過率が2番目に高いプロミスと比較しても、アコムは4.0%ほども審査通過率が高い。そのため、審査通過に不安がある人は、アコムの申し込みを優先的に検討してみてほしい。

申し込みから審査まで最短20分と比較的早いので、カードローンを急ぎ利用したい人にもおすすめだ。

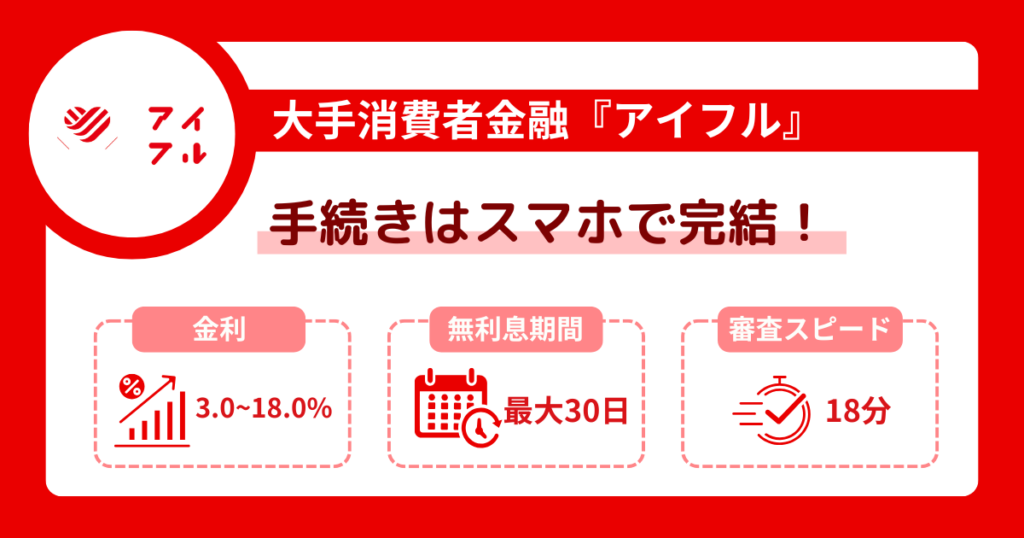

優遇金利がある「アイフル」

| アイフル | |

|---|---|

| 金利(実質年利) | 3.0〜18.0% |

| 無利息期間※1 | 30日間 |

| 借入限度額 | 1〜800万円 |

| 審査時間 | 最短18分 |

| 融資スピード | 最短18分 |

| 返済方式 | 借入後残高スライド元利定額リボルビング返済方式 |

| 申込条件 | 満20歳以上69歳で定期的な収入と返済能力を有する |

| ネット申込 | ○ |

| 担保・保証人 | 不要 |

| 収入証明 | 原則なし※2 |

| 自宅・勤務先への連絡 | 原則なし※3 |

| 郵便物の有無 | 原則なし※4 |

※2 借入希望金額などによって収入証明書の提出が必要

※3 場合によって利用者の同意を得た上で実施する可能性あり

※4 場合によって送付される可能性あり

<金利ごとの30日後の利息額>

| 借入残高 | 金利9.3% | 金利15.0% | 金利18.0% |

|---|---|---|---|

| 10万円 | 764円 | 1,233円 | 1,479円 |

| 20万円 | 1,529円 | 2,466円 | 2,959円 |

| 30万円 | 2,293円 | 3,699円 | 4,438円 |

| 50万円 | 3,822円 | 6,164円 | 7,397円 |

| 100万円 | 7,644円 | 12,329円 | 14,795円 |

このように、上限金利で借り入れられれば、他のカードローンよりも利息額を大幅に抑えられる可能性がある。

利息額を抑えたい人はアイフルへの申し込みを検討しよう。

無利息期間最長の「レイク」

| レイク | |

|---|---|

| 金利(実質年利) | 4.5~18.0% |

| 無利息期間※1 | 60日間または365日間 (ご契約額が50万円以上の場合) |

| 借入限度額 | 1〜500万円 |

| 審査時間 | 最短15秒 |

| 融資スピード | 最短25分 |

| 返済方式 | 残高スライドリボルビング方式元利定額リボルビング方式 |

| 申込条件 | 満20歳以上70歳以下で本人に安定した収入がある |

| ネット申込 | ○ |

| 担保・保証人 | 不要 |

| 収入証明 | 原則なし※2 |

| 自宅・勤務先への連絡 | 原則なし※3 |

| 郵便物の有無 | 原則なし※4 |

※2 借入希望金額などによって収入証明書の提出が必要

※3 場合によって利用者の同意を得た上で実施する可能性あり

※4 場合によって送付される可能性あり

レイクは消費者金融の中でも、無利息期間が最も長いカードローンだ。

ご契約額が50万円以上なら、365の無利息期間が用意されているため、1年間は利息ゼロで借り入れられる。

ちなみに、無利息期間を利用した借り入れは最大200万円まで借り入れられるので、高額借入でも利息ゼロになるのが大きなメリットだ。

ただし、レイクの無利息期間は「契約日の翌日から開始」という点に注意しよう。契約直後に借り入れなければ、無利息期間を最大限利用できないことになる。

また、レイクで初めて契約する人のうち、借入額が200万円を超える場合の無利息期間は「30日間」になる。

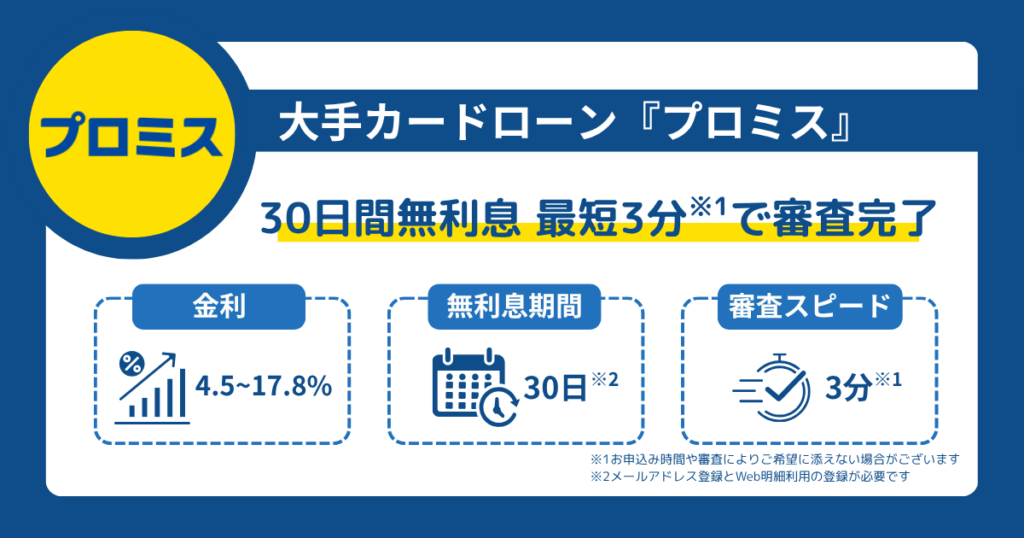

上限金利が低い「プロミス」

| プロミス | |

|---|---|

| 金利(実質年利) | 4.5~17.8% |

| 無利息期間※1 | 30日間 |

| 借入限度額 | 1〜500万円 |

| 審査時間 | 最短3分 |

| 融資スピード | 最短3分 |

| 返済方式 | 残高スライド元利定額返済方式 |

| 申込条件 | 満18歳以上74歳で本人に安定した収入がある |

| ネット申込 | ○ |

| 担保・保証人 | 不要 |

| 収入証明 | 原則なし※2 |

| 自宅・勤務先への連絡 | 原則なし※3 |

| 郵便物の有無 | 原則なし※4 |

※2 借入希望金額などによって収入証明書の提出が必要

※3 場合によって利用者の同意を得た上で実施する可能性あり

※4 場合によって送付される可能性あり

プロミスはSMBCグループの消費者金融であり、ブランド力の高いカードローンだ。

また、大手消費者金融の多くは上限金利を18.0%と定めているが、プロミスはそれらよりも0.2%低い「17.8%」となっている。

そのため、少額借入を長期的に利用する予定があり、かつ利息額を抑えたいならプロミスへの申し込みをおすすめする。

また、プロミスは申し込みから融資までのスピードが最も早い「最短3分」となっている。

急な入用にも対応できるので、「もしものときはプロミスに申し込む」と考えておくといいだろう。

Vポイントが貯まる「SMBCモビット」

| SMBCモビット | |

|---|---|

| 金利(実質年利) | 3.0~18.0% |

| 無利息期間 | なし |

| 借入限度額 | 1〜800万円 |

| 審査時間 | 最短15分 |

| 融資スピード | 最短15分 |

| 返済方式 | 借入後残高スライド元利定額返済方式 |

| 申込条件 | 満18歳以上74歳で本人に安定した収入がある |

| ネット申込 | ○ |

| 担保・保証人 | 不要 |

| 収入証明 | 原則なし※1 |

| 自宅・勤務先への連絡 | 原則なし※2 |

| 郵便物の有無 | 原則なし※3 |

※2 場合によって利用者の同意を得た上で実施する可能性あり

※3 場合によって送付される可能性あり

SMBCモビットは、三井住友フィナンシャルグループの消費者金融だ。

他の大手消費者金融のような無利息期間は提供していないが、SMBCモビットには「Vポイントが貯まる(使える)」という最大の特徴がある。

Vポイント(旧Tポイントも含む)とは、三井住友フィナンシャルグループのサービス利用によって貯まるポイントのことだ。

また、旧Tポイントとの統合により、旧Tポイント対象店舗でもポイントを貯められる。

SMBCモビットはこのVポイントが返済額に応じて貯まり(還元率0.5%)、貯まったVポイントを1ポイント=1円として返済に充てることもできる。

手持ちのVポイントとの統合も可能なので、普段からVポイントを利用している人はSMBCモビットへの申し込みを検討してみよう。

大手で審査に落ちてしまったら!中小消費者金融のカードローン7選

もしも大手消費者金融の審査に落ちてしまったら、審査に通りやすい中小消費者金融のカードローンに申し込んでみよう。

ここでは、おすすめの中小消費者金融のカードローン7選を紹介している。

80歳まで借入可能額な「ベルーナノーティス」

| ベルーナノーティス | |

|---|---|

| 金利(実質年利) | 4.5~18.0% |

| 無利息期間※1 | 14日間 |

| 借入限度額 | 1〜300万円 |

| 審査時間 | 最短30分 |

| 融資スピード | 最短当日 |

| 返済方式 | 借入残高スライドリボルビング方式 |

| 申込条件 | 満20歳以上80歳以下で安定した収入がある |

| ネット申込 | ○ |

| 担保・保証人 | 不要 |

| 収入証明 | 原則なし※2 |

| 自宅・勤務先への連絡 | あり |

| 郵便物の有無 | あり |

※2 借入希望金額などによって収入証明書の提出が必要

※3 場合によって利用者の同意を得た上で実施する可能性あり

※4 場合によって送付される可能性あり

ベルーナノーティスは、通信販売で有名なベルーナグループの消費者金融だ。

金利や借入限度額などで目立った特徴はないが、ベルーナノーティスは「80歳まで借入可能なカードローン」として人気が高い。

多くの消費者金融は、カードローンの申込条件として「満20歳〜75歳ほど」と定めている。

大手消費者金融の中でも、申し込みの対象年齢が最も高いのはプロミスとSMBCモビットの「74歳」だ。

そのため、ベルーナノーティスは75歳以上でも申し込める貴重なカードローンだと言える。

独自審査が売りの「セントラル」

| セントラル | |

|---|---|

| 金利(実質年利) | 4.8~18.0% |

| 無利息期間※1 | 30日間 |

| 借入限度額 | 1〜300万円 |

| 審査時間 | 最短当日 |

| 融資スピード | 最短当日 |

| 返済方式 | 借入残高スライドリボルビング方式 |

| 申込条件 | 満20歳以上で定期的な収入と返済能力を有する |

| ネット申込 | ○ |

| 担保・保証人 | 不要 |

| 収入証明 | 原則なし※2 |

| 自宅・勤務先への連絡 | 原則なし※3 |

| 郵便物の有無 | 原則なし※4 |

※2 借入希望金額などによって収入証明書の提出が必要

※3 場合によって利用者の同意を得た上で実施する可能性あり

※4 場合によって送付される可能性あり

セントラルは全国のセブン銀行ATMで借入・返済ができる消費者金融だ。

30日間の無利息期間があるため、30日以内で返済する予定がある人は利用を検討してみてほしい(契約日の翌日から30日間金利ゼロ)。

また、セントラルは申し込みがWebサイトで完結できる上に、独自基準での審査を行っていると言われる。

そのため、他の消費者金融で審査に落ちてしまった人でも、セントラルなら審査に通る可能性がある。

少額借入が基本の「フタバ」

| フタバ | |

|---|---|

| 金利(実質年利) | 14.959~17.950% |

| 無利息期間※1 | 30日間 |

| 借入限度額 | 1〜50万円 |

| 審査時間 | 最短当日 |

| 融資スピード | 最短当日 |

| 返済方式 | 元利均等方式 |

| 申込条件 | 満20歳以上73歳以下で安定した収入と返済能力がある |

| ネット申込 | ○ |

| 担保・保証人 | 不要 |

| 収入証明 | 原則なし※2 |

| 自宅・勤務先への連絡 | あり |

| 郵便物の有無 | 原則なし※3 |

※2 借入希望金額などによって収入証明書の提出が必要

※3 場合によって送付される可能性あり

フタバは借入限度額が「1〜50万円」となっており、少額借入が基本の消費者金融だ。

金利は「14.959~17.950%」と高めだが、その分、他の消費者金融よりも審査に通る可能性が高いと考えられる。

ちなみに、フタバの審査に通過すると自宅に契約書類が送付されるので、カードローンの利用を家族に知られる可能性が高い。

また、在籍確認として職場に電話連絡が入るということも覚えておこう。

返済方式が選べる「フクホー」

| フクホー | |

|---|---|

| 金利(実質年利) | 7.3~18.0% |

| 無利息期間 | なし |

| 借入限度額 | 5〜200万円 |

| 審査時間 | 最短当日 |

| 融資スピード | 最短当日 |

| 返済方式 | 自由返済方式元利均等方式 |

| 申込条件 | 満20歳以上で定期的な収入と返済能力を有する |

| ネット申込 | ○ |

| 担保・保証人 | 不要 |

| 収入証明 | 原則なし※1 |

| 自宅・勤務先への連絡 | 原則なし※2 |

| 郵便物の有無 | 原則なし※3 |

※2 場合によって利用者の同意を得た上で実施する可能性あり

※3 場合によって送付される可能性あり

フクホーは「自由返済方式」と「元利均等方式」という、2つの返済方式から選べる消費者金融だ。

自由返済方式は最低返済額さえ上回れば、返済期日にいくら返済しても問題ない。

その都度の経済状況やライフスタイルに合わせて返済計画を自由に立てられるため、自由度の高い借り入れができる。

一方で、元利均等方式とは他の消費者金融同様に、毎月決まった金額を返済する方式だ。

ちなみに、定期的な収入と返済能力があれば学生でも申し込みできるが、専業主婦(夫)は対象外なので注意しよう。

スマホアプリから申し込める「アロー」

| アロー | |

|---|---|

| 金利(実質年利) | 15.0~19.94% |

| 無利息期間 | なし |

| 借入限度額 | 1〜200万円 |

| 審査時間 | 最短45分 |

| 融資スピード | 最短45分 |

| 返済方式 | 残高スライドリボルビング |

| 申込条件 | 満21歳以上71歳以下 |

| ネット申込 | ○ |

| 担保・保証人 | 不要 |

| 収入証明 | 原則なし※1 |

| 自宅・勤務先への連絡 | 原則なし※2 |

| 郵便物の有無 | 原則なし※3 |

※2 場合によって利用者の同意を得た上で実施する可能性あり

※3 場合によって送付される可能性あり

アローは金利「15.0~19.94%」で借り入れられるカードローンだ。

上限金利は他の消費者金融系カードローンよりも高めだが、スマホアプリからの申し込みなら郵便物がなく、電話による在籍確認も原則として行われない。

家族や職場の人にカードローンの利用を知られたくない人は、アローへの申し込みも検討していこう。

ちなみに、借入・返済は銀行振り込みのみとなっている点に注意してほしい。

対面与信が特徴の「エイワ」

| エイワ | |

|---|---|

| 金利(実質年利) | 17.9507〜19.9436% |

| 無利息期間 | なし |

| 借入限度額 | 1〜50万円 |

| 審査時間 | 最短当日 |

| 融資スピード | 最短当日 |

| 返済方式 | 元利均等方式 |

| 申込条件 | 満20歳以上79歳以下で安定した収入がある |

| ネット申込 | × |

| 担保・保証人 | 不要 |

| 収入証明 | 原則なし※1 |

| 自宅・勤務先への連絡 | あり |

| 郵便物の有無 | 原則なし※2 |

※2 場合によって送付される可能性あり

エイワは対面与信を行っている珍しい消費者金融だ。対面与信とは、エイワ店舗に実際に足を運び、エイワスタッフと対面しながら審査を行うことだ。

そのため、パート・アルバイトの人は収入が不安定な人でも、審査に通る可能性が高くなる。

一方で、エイワの金利は「17.9507〜19.9436%」で設定されるため、他の消費者金融に比べると高めだ。

収入が不安定なため審査に通るのが不安な人や、他の消費者金融の審査に落ちてしまった人は、エイワへの申し込みを検討してみよう。

おまとめローンもある「いつも」

| いつも | |

|---|---|

| 金利(実質年利) | 4.8~18.0% |

| 無利息期間※1 | 60日間 |

| 借入限度額 | 1〜500万円 |

| 審査時間 | 最短30分 |

| 融資スピード | 最短30分 |

| 返済方式 | 借入残高スライドリボルビング方式 |

| 申込条件 | 満20歳以上65歳以下で安定した収入と返済能力がある |

| ネット申込 | ○ |

| 担保・保証人 | 不要 |

| 収入証明 | 原則なし※2 |

| 自宅・勤務先への連絡 | 原則なし※3 |

| 郵便物の有無 | 原則なし※4 |

※2 借入希望金額などによって収入証明書の提出が必要

※3 場合によって利用者の同意を得た上で実施する可能性あり

※4 場合によって送付される可能性あり

いつもは中小消費者金融の中でも、大手消費者金融とサービス内容が類似しているカードローンだ。

金利は「4.8~18.0%」で決まり、審査時間は最短30分と比較的早い。また、借入限度額が最大500万円なのも特徴だ。

また、いつもを初めて契約する人のうち借入限度額が60万円以上の人は、最大60日間の無利息期間が適用される(契約日の翌日から開始)。

さらに、在籍確認を原則として行っていないため、職場の人にカードローンの利用が知られる心配が少ない。

独自特典あり!異業種参入の消費者金融6選

カードローンに独自の特典・サービスを希望する人は、異業種参入消費者金融がおすすめだ。

優遇金利や1円単位の借り入れなど、大手・中消費者金融にはない特典・サービスに注目してほしい。ここでは、おすすめの異業種参入消費者金融カードローン6選を紹介する。

最大3.0%金利優遇の「dスマホローン」

| dスマホローン | |

|---|---|

| 金利(実質年利) | 3.9~17.9% |

| 無利息期間※1 | 30日間 |

| 借入限度額 | 1〜300万円 |

| 審査時間 | 最短当日 |

| 融資スピード | 最短当日 |

| 返済方式 | 残高スライド元利定額リボルビング方式 |

| 申込条件 | 満20歳以上満68歳以下で安定した収入がある ドコモ所定の携帯回線契約があるまたはdアカウントを保有している |

| ネット申込 | ○ |

| 担保・保証人 | 不要 |

| 収入証明 | 原則なし※2 |

| 自宅・勤務先への連絡 | 原則なし※3 |

| 郵便物の有無 | 原則なし※4 |

※2 借入希望金額などによって収入証明書の提出が必要

※3 場合によって利用者の同意を得た上で実施する可能性あり

※4 場合によって送付される可能性あり

dスマホローンはドコモグループの消費者金融だ。金利は「3.9~17.9%」と一般的だが、最大3.0%の金利優遇を受けられるのが特徴となっている。

優遇金利の条件は次のとおりだ。

- ドコモ回線の契約

- マイナス1.0%

- dカードの契約

- マイナス0.5%

- dカード GOLDの契約

- マイナス1.5%

- d払い残高の利用

- マイナス0.5%

3.0%という金利差は小さいように見えて大きい。たとえば、金利17.9%で10万円を借り入れた場合の、30日後の利息額は「1,471円」だ。

一方で、金利14.9%で10万円を借り入れた場合の、30日後の利息額は「1,224円」となる。

借入額や返済回数が多いほど利息の差は広がるので、ドコモ回線やdカードの契約、d払い残高の利用がある人はdスマホローンをおすすめする。

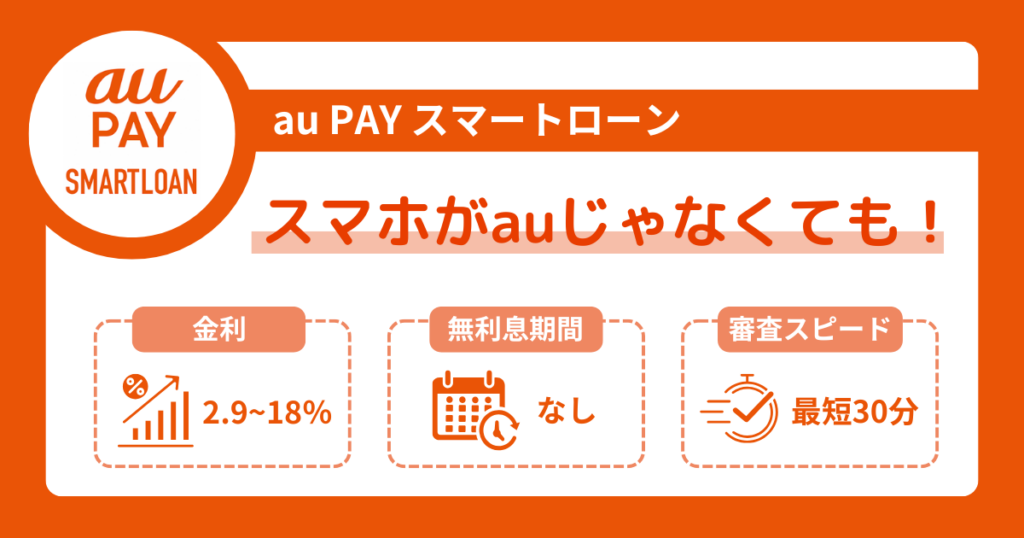

Pontaポイントが貯まる「au PAY スマートローン」

| au PAY スマートローン | |

|---|---|

| 金利(実質年利) | 2.9〜18.0% |

| 無利息期間 | なし |

| 借入限度額 | 1~100万円 |

| 審査時間 | 最短30分 |

| 融資スピード | 最短30分 |

| 返済方式 | 借入時残高スライド元利定額返済方式 |

| 申込条件 | 満20歳以上満70歳以下で本人に定期収入がある au IDを保有している |

| ネット申込 | ○ |

| 担保・保証人 | 不要 |

| 収入証明 | 原則なし※1 |

| 自宅・勤務先への連絡 | 原則なし※2 |

| 郵便物の有無 | 原則なし※3 |

※2 場合によって利用者の同意を得た上で実施する可能性あり

※3 場合によって送付される可能性あり

au PAY スマートローンはauグループの消費者金融だ。借入額は最大100万円と低めに設定されているが、だからこそ借り過ぎを防止できるというメリットもある。

また、au PAY スマートローンはau PAY 残高にチャージできるため、コンビニATMや銀行ATMなどを使用して、現金を引き出す必要がない。

さらに、au PAY スマートローンは利用額に応じてPontaポイントが貯まるので、普段からPontaポイントを利用している人にもおすすめの消費者金融だ。

申し込みにはau IDを保有している必要があるが、au契約者でなくてもau IDを作成できるので安心してほしい。

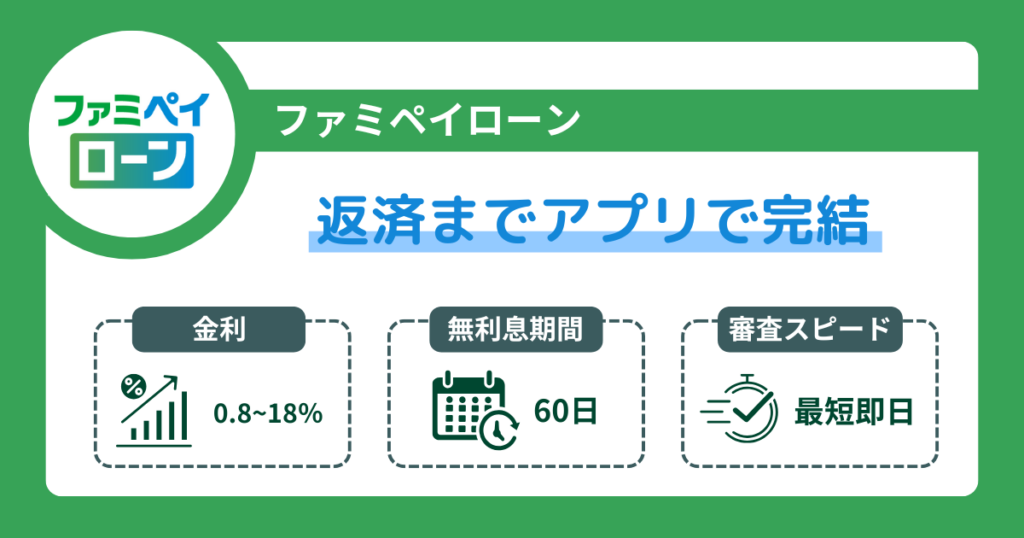

最大60日間無利息の「ファミペイローン」

| ファミペイローン | |

|---|---|

| 金利(実質年利) | 0.8~18.0% |

| 無利息期間※1 | 60日間 |

| 借入限度額 | 1〜300万円 |

| 審査時間 | 最短当日 |

| 融資スピード | 最短当日 |

| 返済方式 | 残高スライドリボルビング方式 |

| 申込条件 | 満20歳以上満70歳以下で安定した収入がある |

| ネット申込 | ○ |

| 担保・保証人 | 不要 |

| 収入証明 | 原則なし※2 |

| 自宅・勤務先への連絡 | 原則なし※3 |

| 郵便物の有無 | 原則なし※4 |

※2 借入希望金額などによって収入証明書の提出が必要

※3 場合によって利用者の同意を得た上で実施する可能性あり

※4 場合によって送付される可能性あり

ファミペイローンは伊藤忠グループの消費者金融であり、最大60日間の無利息期間が用意されている。

また、ファミペイローンはキャンペーンが多く、新規契約で1,000円相当進呈や、ファミマポイントの付与率がアップするなどの特典を提供している。

普段からファミペイを利用している人は、申し込みをぜひ検討してほしい。ファミペイローンのもう1つ大きな特徴は、「最低金利が非常に低い」という点だ。

ファミペイローンの最低金利は「0.8%」であり、他の消費者金融と比べて2.0〜3.0%ほど低い。そのため、高額借入を予定している人は、ファミペイローンの利用を検討するといいだろう。

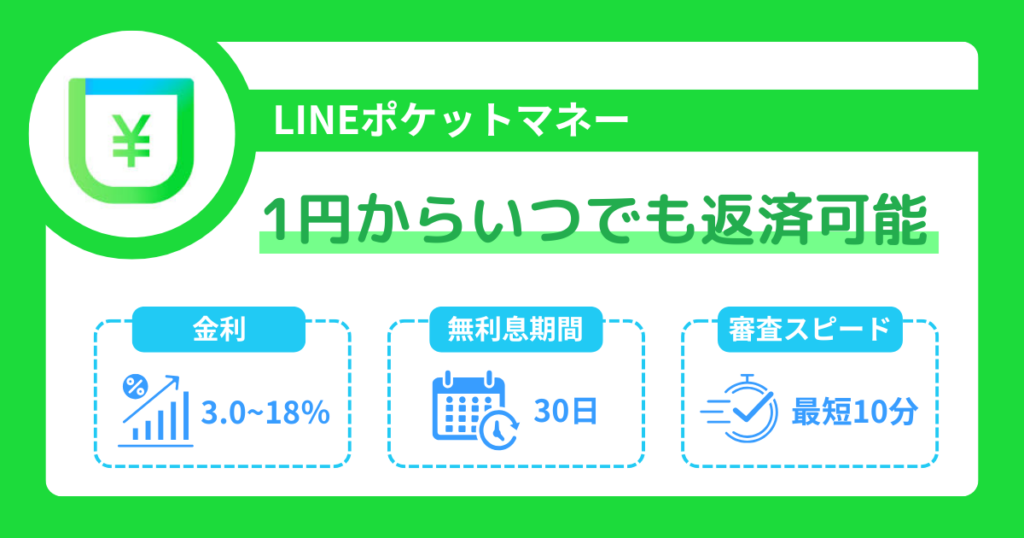

1円単位で借り入れられる「LINE ポケットマネー」

| LINE ポケットマネー | |

|---|---|

| 金利(実質年利) | 3.0〜18.0% |

| 無利息期間※1 | 30日間 |

| 借入限度額 | 3〜300万円 |

| 審査時間 | 最短30分 |

| 融資スピード | 最短30分 |

| 返済方式 | 残高スライド元利定額リボルビング方式 |

| 申込条件 | 満20歳以上満70歳以下で継続安定した収入がある |

| ネット申込 | ○ |

| 担保・保証人 | 不要 |

| 収入証明 | 原則なし※2 |

| 自宅・勤務先への連絡 | 原則なし※3 |

| 郵便物の有無 | 原則なし※4 |

※2 借入希望金額などによって収入証明書の提出が必要

※3 場合によって利用者の同意を得た上で実施する可能性あり

※4 場合によって送付される可能性あり

LINE ポケットマネーはLINEグループの消費者金融だ。誰もが利用しているコミュニケーションツールのLINEを通じて簡単に申込・借入でき、しかも「1円単位」で借り入れられる。

多くの消費者金融の借入条件は「1万円以上、1,000円単位」だ。

これに対してLINE ポケットマネーなら1円たんいで借り入れられるので、「数千円だけ現金が足りない」というときにも重宝する。

また、指定の銀行口座だけでなくLINE Pay残高にも入金できるた

め、LINE Payを普段から利用している人にもおすすめだ。

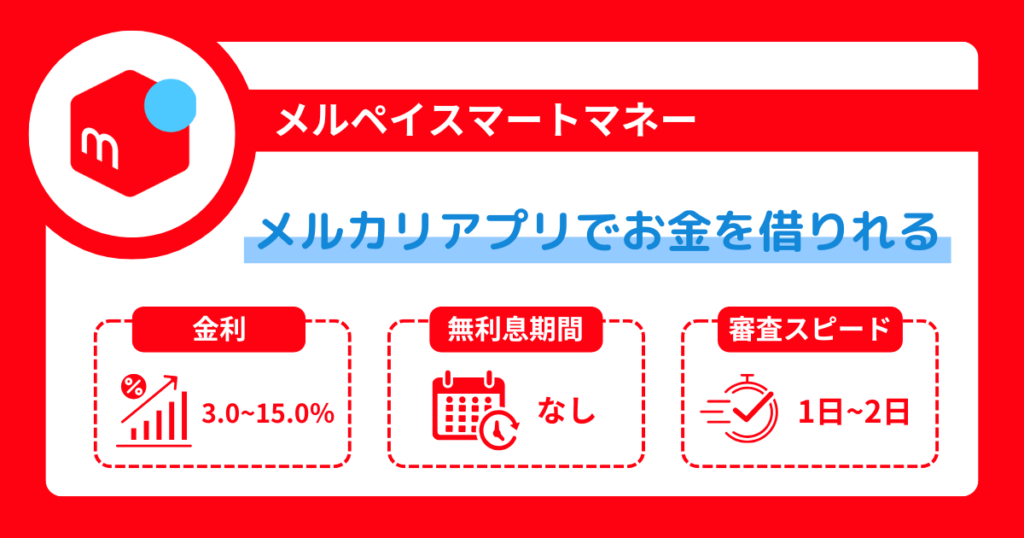

優遇金利がある「メルペイスマートマネー」

| メルペイスマートマネー | |

|---|---|

| 金利(実質年利) | 3.0〜15.0% |

| 無利息期間※1 | 3ヶ月 |

| 借入限度額 | 5,000円〜50万円 |

| 審査時間 | 最短翌日 |

| 融資スピード | 最短翌日 |

| 返済方式 | 元利均等返済方式 |

| 申込条件 | 満20歳以上満70歳以下 |

| ネット申込 | ○ |

| 担保・保証人 | 不要 |

| 収入証明 | 原則なし※2 |

| 自宅・勤務先への連絡 | 原則なし※3 |

| 郵便物の有無 | 原則なし※4 |

※2 借入希望金額などによって収入証明書の提出が必要

※3 場合によって利用者の同意を得た上で実施する可能性あり

※4 場合によって送付される可能性あり

メルペイスマートマネーはメルペイグループの消費者金融だ。上現金利は「15.0%」であり、銀行カードローンなみに低い。

また、メルペイスマートマネーの金利は「メルペイの販売実績」などによって決まるため、通常の審査プロセスとは異なるのが特徴だ。

メルペイの販売実績が豊富にある人なら、安定した収入がなくても借り入れられる可能性が高い。

しかも上限金利が15.0%なので、他の消費者金融よりも有利な金利で借り入れられるというメリットもある。

無利息期間については「最大3ヶ月間」と長く、無利息期間中に返済完了すれば、利息が発生しないのでおすすめだ。

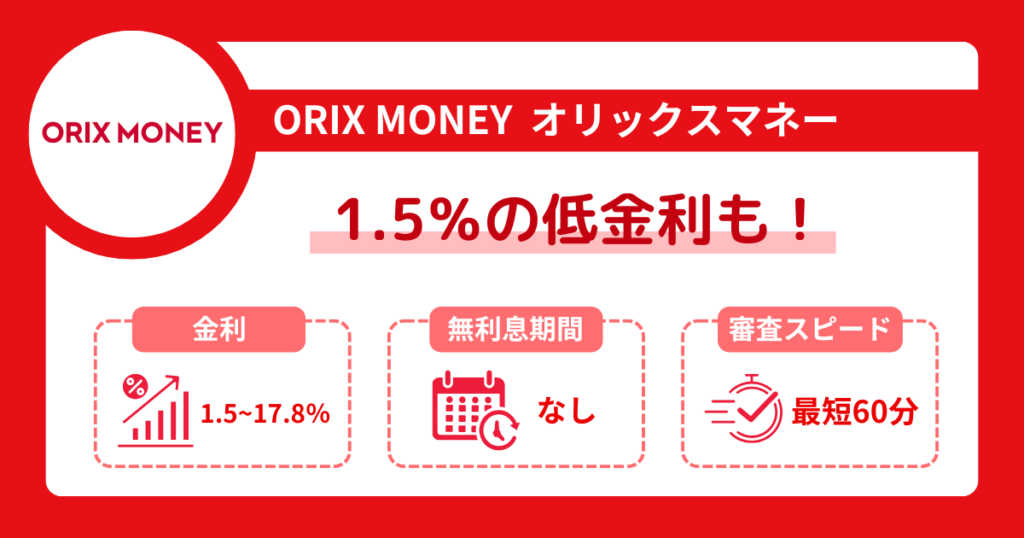

優待特典がある「ORIX MONEY」

| ORIX MONEY | |

|---|---|

| 金利(実質年利) | 1.5~17.8% |

| 無利息期間 | なし |

| 借入限度額 | 10~800万円 |

| 審査時間 | 最短60分 |

| 融資スピード | 最短60分 |

| 返済方式 | 新残高スライドリボルビング返済 |

| 申込条件 | 満20歳以上69歳以下で毎月定期収入がある |

| ネット申込 | ○ |

| 担保・保証人 | 不要 |

| 収入証明 | 原則なし※1 |

| 自宅・勤務先への連絡 | 原則なし※2 |

| 郵便物の有無 | 原則なし※3 |

※2 場合によって利用者の同意を得た上で実施する可能性あり

※3 場合によって送付される可能性あり

ORIX MONEY(オリックスマネー)は、オリックスグループの消費者金融だ。ORIX MONEYは契約者限定の優待特典がある。その内容は次のとおりだ。

- 対象のレンタカーを優待価格で利用できる

- 対象のカーシェアの手数料や基本料金が無料になる

- カーリースの新規契約でAmazonギフト券獲得

オリックスグループは中古車販売や自動車保険などの事業を展開する企業だ。そのため、ORIX MONEYは自動車系の優待特典が充実している。

普段からレンタカーやカーシェアを利用している人は、ORIX MONEYへの申し込みを検討してみてほしい。

消費者金融の審査は厳しい?審査通過率を見てみよう

「消費者金融の審査は甘い」と考えている人も多いだろう。

ただし、実態はそう単純ではないので、ここで消費者金融の審査通過率や、審査のチェックポイントなどを確認しておこう。

消費者金融の審査通過率は24〜42%ほど

消費者金融の審査通過率は「24〜42%ほど」だ。これは、大手消費者金融4社が公表している月次データから判明している数値だ。

以下に、2023年4月〜2024年3月における、アコム・アイフル・プロミス・レイクの審査通過率を紹介する。

| 2023年4月〜 2024年3月の審査通過率 | |

|---|---|

| アコム | 42.03% |

| アイフル | 35.85% |

| プロミス | 37.92% |

| レイク | 24.00% |

アイフル「月次データ」

プロミス「月次データ」

SBI新生銀行(レイク)「決算関連資料」

審査通過率が最も高いのはアコムの「42.03%」、最も低いのはレイクの「24.00%」だった。同じ消費者金融であっても、カードローンによって審査通過率が約18.0%も異なる。

そのため、「大手消費者金融だから審査に通りやすい」とは、簡単には言えないだろう。

SMBCモビットや中小消費者金融、異業種参入消費者金融の審査通過率については、データが公表されていない。

そのため、「どのカードローンが審査に通りやすいか」を明確に比較できないのが実情だ。

ただし、アコムの「42.03%」という審査通過率は、約2人に1人が審査に通っていることになるため、非常に高いと言える。

審査に少しでも不安がある人は、審査通過率の高いアコムに申し込むといいだろう。アイフル・プロミスについても審査通過率は比較的高い。

レイクは業界最長の無利息期間(60日間or180日間)を提供しているためか、審査通過率が低めなのが特徴だ。

これらの審査通過率はあくまで、カードローンの申込者と新規貸付数から算出したものだ。

そのため、「24〜42%で審査に通る」という確率論の話ではないので、誤解しないでほしい。

消費者金融の審査とはあくまで申込者個別に行われるものであり、申込者によって審査通過の可能性が大きく変わることを覚えておこう。

「審査が甘い」「審査なし」の消費者金融はない

「審査が甘い消費者金融」は存在しない。

すでに説明したように、審査は申込者個別に行われるものであり、申込者の収入や勤続年数、過去・現在の借入状況などによって審査結果が変わる。

ただし、大手消費者金融の審査通過率から見るに、「相対的に審査に通りやすい消費者金融」は存在する。

それがアコムであり、約2人に1人が審査に通過していることから、他の大手消費者金融よりも審査基準が低めに設定されている可能性がある。

また、「審査なしの消費者金融」というのも存在しない。

消費者金融が提供するカードローンは、申込者の審査が義務付けられている。そのため、消費者金融が審査を行わないのはあり得ないことだ。

もしも、「審査なしですぐ借りられる」といった文言を見かけたらそれは消費者金融ではなく、いわゆる「ヤミ金」と呼ばれる悪質な業者だ。

最近ではSNSや電子メールで個人融資の案内を送りつけてくるヤミ金業者も増えている。

「審査なしですぐ借りられる」といった甘い言葉に惑わされないよう、十分に注意してほしい。

消費者金融の一般的な申込条件とは

消費者金融における「申込条件」とは、カードローンを利用するにあたっての最低条件のことだ。

ほとんどの消費者金融は、公式サイトで申込条件を明記している。たとえば、大手消費者金融の申込条件は次のとおりだ。

| 申込条件 | |

|---|---|

| アコム | 満20歳以上72歳以下の定期的な収入と返済能力を有する方で、当社基準を満たす方 |

| アイフル | 20歳以上の安定した収入と返済能力を有する方で、当社基準を満たす方 |

| プロミス | 年齢18~74歳のご本人に安定した収入のある方 |

| レイク | 満20歳以上70歳以下のお客さまで、安定した収入のあるお客さま |

| SMBCモビット | 年齢満20歳以上74歳以下の安定した定期収入のある方 |

このような消費者金融の申込条件でまずチェックすべきは、年齢制限だ。

たとえばアコムは「満20歳以上72歳以下の人」が申し込みできる。一方で、プロミスは「年齢18~74歳の人」が申し込み可能だ。

成人年齢は18歳に引き下げられたものの、満20歳以上でないと申し込めない消費者金融は多い。

まずは、年齢制限が自分に当てはまっているかどうかを、しっかりとチェックしておこう。

消費者金融の申込条件で年齢制限の他にチェックすべきは、「その他に満たすべき条件だ」。

たとえば、dスマホローンの申込条件は、公式サイトで次のように明記されている。

ドコモ所定の要件を全て満たす方がお申込みいただけます(詳細はご利用規約を参照ください。)なお、所定の要件には以下の事項が含まれます。

- 審査申込時の年齢が満20歳以上満68歳以下の日本国内に居住する個人の方

- 安定した収入がある方

- 審査申込者本人名義のドコモ所定の携帯回線契約を締結している方又はdアカウントを保有されている方

- 当社が発信するSMS(ショートメッセージサービス)を受信できる方

このように、異業種参入消費者金融の場合は、特定のサービスを利用していることが条件となるケースが大半だ。

消費者金融の申込条件をチェックせず申し込んでしまうと、条件に合致せず審査に落ちるリスクがある。

カードローンの申込情報は信用情報(※)として6ヶ月間保持されるので、一度審査に落ちると、他のカードローンの審査に通りにくくなる。

申込条件をしっかりチェックせず審査に落ちるのは一番避けたいミスなので、消費者金融に申し込む際は、申込条件の確認を忘れないでほしい。

- 出典:dスマホローン「商品概要」

- ローンやクレジットカードの利用・返済、スマホ代金の支払いやそれにかかわる履歴情報のこと。信用情報は信用情報機関によって管理され、金融機関などで共有されている。

消費者金融が審査でチェックするポイント

消費者金融の審査では、一般的に以下のポイントをチェックしている。

- 現在の収入や勤続年数など

- 現在までの返済の履歴情報

- 金融事故を起こしていないか

それぞれ、詳しく解説する。

現在の収入や勤続年数など

現在の収入や勤続年数は、「返済能力の高さ」を判断する際のチェックポイントだ。基本的には収入が多く、勤続年数が長いほど消費者金融の審査に通りやすい。

ただし、年収の多さや勤続年数の長さだけで審査結果が決まるわけではない。

現在までの返済の履歴情報や、金融事故を起こしていないかなど、総合的に判断されるのが一般的だ。

現在までの返済の履歴情報

現在までの返済の履歴情報とは、具体的に「返済遅延を起こしていないか」「毎月期日通りに返済しているか」などのチェックポイントだ。

過去に消費者金融からの借り入れがあった人でも、毎月の返済期日をしっかりと守っていると消費者金融からの信用度が高まる。

一方で、過去に返済遅延を起こしている人は消費者金融からの信用度が下がり、審査に通りにくくなる。

金融事故を起こしていないか

金融事故とは、ローンの返済延滞やクレジットカードの支払い延滞など、金融トラブルの総称だ。他には債務整理や自己破産申請など、金融事故に該当するものがいくつかある。

そうした金融事故を過去に起こし、現在に至るまで信用情報として残っている場合、消費者金融の審査に通らない可能性が高くなるので注意しよう。

消費者金融から最短何分で借りられる?

急な入用により、カードローンを素早く契約・理由したい人も多いだろう。そんなときに便利なのが、申し込みから借り入れまでが早い大手消費者金融のカードローンだ。

ここでは、消費者金融の申し込みから借り入れまでの流れや、最短何分で借り入れられるかなどを解説する。

消費者金融の申し込みから借り入れまでの流れ

消費者金融の申し込みから借り入れまでの流れは、一般的に次のとおりだ。

- Webサイトから申し込む

- 審査に必要な情報を入力する

- 本人確認書類を提出する

- 審査が行われる

- 必要に応じて在籍確認を実施する

- 審査に通過する・契約が完了する

- 借り入れスタート

大半の消費者金融は、同じようなプロセスで申し込みから借り入れまで進む。ただし、対面与信を基本としているエイワなど一部の消費者金融は例外だ。

消費者金融ごとの申し込みから借り入れまでの流れについて知りたい人は、公式サイトで実際に確認するのがいいだろう。

また注意点として、審査過程で「収入証明書類」の提出を求められることがある。収入証明書類とは、現在の収入状況を証明するための書類だ。

消費者金融1社から50万円を超える借り入れを希望する場合や、2社以上の借入希望額の合計が100万円を超える場合に、提出を求められる。

- 源泉徴収票

- 確定申告書

- 課税証明書

- 納税通知書

- 給与明細書

- 年金通知書

1社から50万円超え、または複数社で100万円超えの借り入れを検討している人は、収入証明書類が手元にあるかどうか、事前にチェックしておこう。

借り入れまでが早いのはプロミスの「最短3分」

消費者金融で申し込みから借り入れまでが一番早いのは、プロミスの「最短3分」だ。

プロミスはローンカードを必要とせず、スマホアプリから借り入れできるため、審査が3分で完了すれば実際に最短3分での借り入れが可能だ。

申し込みから借り入れまでのスピードが非常に早いので、急な入用でカードローンを利用したい人は、プロミスに申し込むといいだろう。

ちなみに、本記事で紹介している消費者金融の審査スピードは次のとおりだ。

| 申し込みから借り入れまで | |

|---|---|

| アコム | 最短20分 |

| アイフル | 最短18分 |

| レイク | 最短25分 |

| プロミス | 最短3分 |

| SMBCモビット | 最短15分 |

| ベルーナノーティス | 最短当日 |

| セントラル | 最短当日 |

| フタバ | 最短当日 |

| フクホー | 最短当日 |

| アロー | 最短45分 |

| エイワ | 最短当日 |

| いつも | 最短30分 |

| dスマホローン | 最短当日 |

| au PAY スマートローン | 最短30分 |

| ファミペイローン | 最短当日 |

| LINE ポケットマネー | 最短30分 |

| メルペイスマートマネー | 最短翌日 |

| ORIX MONEY | 最短60分 |

このように、大手消費者金融はいずれも申し込みから数分〜数十分で借り入れできる。中小・異業種参入消費者金融は、申し込みから最短当日で借り入れられるケースが多い。

メルペイスマートマネーについては、申し込みから借り入れまで「最短翌日」と少し遅いので、注意してほしい。

借り入れまでのスピードを早めるための対策

消費者金融で申し込みから借り入れまでのスピードを可能な限り早くしたい人は、次の対策を実施してみてほしい。

- 営業時間内に申し込む

- 混雑しない日に申し込む

- 必要書類を用意しておく

- 電話連絡には即対応する

それぞれ詳しく解説する。

営業時間内に申し込む

消費者金融のカードローンの申し込みは、Webサイト上から24時間365日行えるのが基本だ。

しかし、消費者金融の営業時間内に申し込まないと、審査が翌営業日に持ち越される可能性が高い。

消費者金融の営業時間をしっかりと確認した上で、営業時間内のできるだけ早い段階で申し込もう。

混雑しない日に申し込む

消費者金融の申し込みが混雑していると審査に時間がかかり、借り入れまでのスピードが遅くなる可能性がある。

ちなみに、消費者金融の申し込みが混雑する日とは、「給料日の数日前〜前日」や、「クリスマスなどのイベント時期」などだ。

これらは申し込みが混雑する可能性が高いので、避けるようにしよう。

必要書類を用意しておく

消費者金融の申し込みでは、運転免許証やマイナンバーカード(個人番号カード)などの本人確認書類を提出することになる。

また、希望する借入額などによっては収入証明書類の提出が求められる。

こうした必要書類を事前に用意しておくことで、申し込みをスムーズに完了させ、借り入れまでのスピードを早められる。

電話連絡には即対応する

消費者金融の申込直後に、スタッフから電話連絡が入ることがある。収入や勤務先などの情報や、現在の借入状況などを口頭で確認するためだ。

また、申込内容に不備がある場合にも電話連絡が入る。こうした電話連絡が完了しなければ審査に移行できないため、消費者金融からの電話連絡には即対応しよう。

消費者金融でバレずに借りるコツ

消費者金融のカードローンは利用したいが、「家族や職場の人にバレるのが不安」という人は多いだろう。

そこで参考にしてほしいのが、「バレずに借りられる消費者金融選びのポイント」だ。ここではそのポイントと、消費者金融の利用がバレないための注意点を解説する。

ポイント1. Webで申し込みで完結できる

第一に、Webサイトで申し込みが完結する消費者金融を選ぼう。

「無人契約機や店舗がある消費者金融」を選ぶとバレにくいと考える人もいるだろうが、外に一歩出ればどこに誰の目があるかわからない。

たとえば、「この前〇〇さんの旦那さん(奥さん)見たよ」と、予想していないところで消費者金融の利用がバレてしまうケースもある。

したがって、消費者金融でバレずにお金を借りたい人は、Webサイトで申し込みが完結する消費者金融を基本としよう。

ポイント2. 自宅への郵便物がなし

次に、自宅に郵便物が届かない消費者金融を選ぶのも大切なポイントだ。

申し込みはWebサイトで完結しても、消費者金融からの郵便物が自宅に届くと、カードローンの利用が家族に知られる心配がある。

「自宅への郵便物がない消費者金融」とは、カードレスで利用できる消費者金融のことだ。

たとえば、大手消費者金融ならいずれもカードレスで利用できるため、自宅に郵便物が届く心配がない。

中小・異業種消費者金融はローンカードの発行や契約書の送付が必須となっているケースがあるので、十分に注意してほしい。

また、自宅への郵便物がないとしている場合でも、消費者金融の都合によって郵便物が送られてくることがある。

どういったケースで郵便物が送られてくるのか、公式サイトで事前にチェックしておくといいだろう。

ポイント3. 電話による在籍確認を原則として実施しない

在籍確認とは、申込時に入力した勤務先情報に誤りがないか、消費者金融が勤務先に電話連絡を入れることだ。一般的な在籍確認は、次のような流れで行われる。

- 担)お電話ありがとうございます。〇〇株式会社、〇〇が承ります。

- カ)私、〇〇銀行の〇〇と申します。〇〇様(申込者)はいらっしゃいますか?

- 担)はい。ただいまお繋ぎいたしますので、少々お待ちください。

- 本)お電話代わりました、〇〇です。

- カ)お忙しいところ恐縮です。〇〇銀行の〇〇と申します。これにて在籍確認を完了させていただきます。今後のお手続きに関しましては、別途ご連絡いたしますので、今しばらくお待ちくださいませ。

※担=受話担当者、カ=カードローン、本=申込者本人

申込者が離席している場合

- 担)お電話ありがとうございます。〇〇株式会社、〇〇が承ります。

- カ)私、〇〇と申します。〇〇様(申込者)はいらっしゃいますか?

- 担)申し訳ありません。〇〇はただいま離席しております。よろしければご用件を伺います。

- カ)いえ、急ぎの要件ではありませんので、また時間を改めてご連絡いたします。それでは失礼いたします。

※担=受話担当者、カ=カードローン、本=申込者本人

消費者金融の在籍確認では社名を出さず、担当者の個人名を名乗ってくれるケースが多い。しかしそれでも、同僚や上司に「カードローンを利用している」とバレるリスクがある。

そのため、在籍確認を原則として実施していない消費者金融を選ぶのがいいだろう。

大手消費者金融については、いずれも在籍確認を原則として行っていないので安心してほしい。

中小・異業種消費者金融は在籍確認を必須としているカードローンも多いので、公式サイトで事前に確認しておこう。

また、在籍確認を原則として実施していない場合でも、消費者金融が必要と判断した場合は実施される。

その際に、申込者に無断で在籍確認を実施することはないので安心してほしい。

その他の注意すべきポイント

ここまで解説した3つのポイントで消費者金融を選べば、家族や職場の人にカードローンの利用がバレる心配は減るだろう。

ただし、以下のポイントに注意しなければ、カードローンの利用がバレる可能性が高い。

- カードローンの利用を周囲に言わない

- ローン専用のカードを持ち歩かない

- スマホアプリのアイコンを隠す

- 人前で借入・返済を極力行わない

それぞれ詳しく解説する。

カードローンの利用を周囲に言わない

郵便物や在籍確認のないカードローンを契約できたとしても、カードローンの利用を自分から漏らしてしまうと、その話が広がっていくリスクが高い。

そのため、気を許した相手でもカードローンの利用は言わないほうがいいだろう。

ローン専用のカードを持ち歩かない

ローン専用のカード(ローンカード)を財布などに入れて持ち歩いていると、ふとしたときに家族や他人の目に留まり、カードローンの利用がバレてしまう可能性がある。

「パッと見はローンカードに見えないから」と油断しないでほしい。カードローンを利用したことのある人が見れば、一目でローンカードだとわかってしまう。

また、「見慣れないカードが財布に入っている」と家族に確認されるリスクも念頭に置いておこう。

スマホアプリのアイコンを隠す

カードローンのスマホアプリを利用している人は、アイコンを隠すよう努めてほしい。

スマホアプリと都度インストール・アンインストールするのは現実的ではないので、「ホーム画面にスマホアプリを置かない」のがいいだろう。

また、消費者金融によってはスマホアプリのアイコンを変更できることがある。

たとえばレイクは、スマホアプリのアイコンを変更可能であり、一見すると家計簿アプリにしか見せないアイコンもある。

人前で借入・返済を極力行わない

スマホアプリや提携ATMなど方法にかかわらず、借入・返済を人前で行わないよう注意しよう。

借入・返済を人前で行うと、思わぬタイミングでカードローンの利用がバレてしまうことがある。

また、職場付近の飲食店などでは知らないうちに同僚や上司が近くにいることもあるので、十分に注意してほしい。

以上のポイントをしっかりと押さえて、消費者金融の利用がバレないようにしよう。

消費者金融はカードローンで小口融資を行う貸金業者のこと

「そもそも消費者金融とはどんな会社なのか?」と、気になっている人も多いだろう。

ここでは消費者金融の基礎知識やメリットを紹介するので、消費者金融を利用する前の知識として頭に入れておいてほしい。

そもそも「消費者金融」とはどのような会社か?

消費者金融とは、カードローンなど個人向けの小口融資を行っている「貸金業者」のことだ。

貸金業者は財務局および都道府県に登録している、貸し付けを生業とする事業者を指している。

また、消費者金融は「貸金業法」と呼ばれる法律の対象となっており、貸金業法では貸し付けの基準や返済能力調査の義務化など、さまざまなルールが設けられている。

従来は「サラ金(サラリーマン金融)」という呼称が定着していた。

当時は金利が100%を超える業者も存在したが、貸金業法の改正により、現在では消費者金融の上限金利が厳しく定められている。

そのため、消費者金融は「ヤミ金」などの悪質な業者とはまったく異なる、安心して利用できるサービスだ。

消費者金融から借り入れるメリット

消費者金融から借り入れるメリットは多い。主に、次のようなメリットがある。

- 申し込みから借り入れまでが早い

- 返済の自由度が高く返済しやすい

それぞれ詳しく解説する。

申し込みから借り入れまでが早い

カードローン(個人むけ小口融資)を提供しているのは、消費者金融の他に銀行、信販会社がある。

これらの中で、消費者金融のカードローンは申し込みから借り入れまでが早いのが大きなメリットだ。

以下は、本記事で紹介している消費者金融の、申し込みから借り入れまでのスピードだ。

| 申し込みから借り入れまで | |

|---|---|

| アコム | 最短20分 |

| アイフル | 最短18分 |

| レイク | 最短25分 |

| プロミス | 最短3分 |

| SMBCモビット | 最短15分 |

| ベルーナノーティス | 最短当日 |

| セントラル | 最短当日 |

| フタバ | 最短当日 |

| フクホー | 最短当日 |

| アロー | 最短45分 |

| エイワ | 最短当日 |

| いつも | 最短30分 |

| dスマホローン | 最短当日 |

| au PAY スマートローン | 最短30分 |

| ファミペイローン | 最短当日 |

| LINE ポケットマネー | 最短30分 |

| メルペイスマートマネー | 最短翌日 |

| ORIX MONEY | 最短60分 |

プロミスなら、申し込みから借り入れまで「最短3分」という、非常にスピーディなサービスを提供している。

あまりの早さに「悪質な業者では?」と心配する人もいるが、いずれの会社も真っ当な消費者金融なので安心して利用してほしい。

最近では銀行カードローンなども審査時間が比較的短いが、申し込みから借り入れまで数日〜1週間ほどかかる銀行も多い。

申し込みから借り入れまでが早いカードローンを利用したいなら、消費者金融を優先的に検討しよう。

返済の自由度が高く返済しやすい

消費者金融は「サービスの利便性」を追求しているカードローンが多い。返済の自由度を高くしているため返済しやすく、期日通りに返済できるのも大きなメリットだ。

参考までに、大手消費者金融の約定返済日(毎月決まった返済日)をまとめてみた。

大手消費者金融の約定返済日

| カードローン | 約定返済日 |

|---|---|

| アコム | 希望の返済日を指定可能 |

| アイフル | 3日・26日・27日・28日 |

| プロミス | 5日・15日・25日・月末 |

| レイク | 6日・27日 |

| SMBCモビット | 5日・15日・25日・月末 |

このように、約定返済日を複数設定しているのが基本であり、アコムについては約定返済日を利用者自身が選べる。

また、消費者金融は利用可能なATMの多さも大きなメリットだ。たとえばプロミスは、専用ATM・提携ATMを合わせて約11万台のATMがある。

そのため、日本全国どこにいても借入・返済がしやすいのが特徴だ。

消費者金融で借り入れられる金額について

消費者金融の借入限度額の条件は、300〜1,000万円と設定していることが多い。本記事で紹介した消費者金融の借入限度額は次のとおりだ。

| 借入限度額 | |

|---|---|

| アコム | 1〜800万円 |

| アイフル | 1〜800万円 |

| レイク | 1〜500万円 |

| プロミス | 1〜500万円 |

| SMBCモビット | 1〜800万円 |

| ベルーナノーティス | 1〜300万円 |

| セントラル | 1〜300万円 |

| フタバ | 1〜50万円 |

| フクホー | 5〜200万円 |

| アロー | 1〜200万円 |

| エイワ | 1〜50万円 |

| いつも | 1〜500万円 |

| dスマホローン | 1〜300万円 |

| au PAY スマートローン | 1~100万円 |

| ファミペイローン | 1〜300万円 |

| LINE ポケットマネー | 3〜300万円 |

| メルペイスマートマネー | 5,000円〜50万円 |

| ORIX MONEY | 10~800万円 |

ただし、誰もが借入限度額の上限までいけるわけではない。消費者金融には「総量規制」と呼ばれる、守るべきルールがある。

総量規制とは、「合計で年収の1/3以上貸し付けてはいけない」という、貸金業法上のルールだ。

たとえば年収300万円の人がA社で50万円を借り入れている(借入限度額が50万円に設定されている)場合、B社で50万円以上の借り入れ(借入限度額が50万円以上で設定)することはできない。

つまり、消費者金融の借入限度額がいくらであったとしても、「現在の年収の1/3」が、消費者金融から借り入れられる限度額だと言える。

消費者金融と銀行カードローンの違い

消費者金融の基礎知識を知ったところで、「銀行カードローンとの違いは何か?」と気になっている人もいるだろう。

ここでは、消費者金融と銀行カードローンの5つの違いを解説する。

違い1|適用される法律

消費者金融と銀行カードローンはまず、適用される法律が異なる。

消費者金融に適用される法律が「貸金業法」なのに対して、銀行カードローンに適用されるのは「銀行法」と呼ばれる法律だ。

前述のように、貸金業法には「総量規制」と呼ばれるルールがあり、消費者金融は年収の1/3を超える貸し付けを行ってはいけない。

一方で、銀行カードローンは総量規制の対象外なので、年収の1/3を超える貸し付けも問題ない。

ただし、銀行カードローンが住宅ローンやカーローンなどと同じように、高額な貸し付けを行うかは別の話だ。

銀行カードローンの借入限度額は最大でも1,000万円であり、消費者金融と同じように、独自に貸付金額を規制しているケースがある。

「銀行カードローンなら消費者金融よりも高額な借り入れができる」という考えは当てはまらないので注意しよう。

違い2|借り入れの金利(実質年利)

借り入れの金利については、法律的なルールは消費者金融も銀行カードローンも共通だ。金利上限は「利息制限法」という法律によって、次のように定められている。

| 借入金額 | 上限金利 |

|---|---|

| 10万円未満 | 20.0% |

| 10~100万円未満 | 18.0% |

| 100万円以上 | 15.0% |

一方で、実際に提供している金利については、消費者金融よりも銀行カードローンの方が低めに設定されていることが多い。

以下は、主要な銀行カードローンの金利をまとめたものだ。

| 金利 | |

|---|---|

| 三井住友銀行 カードローン | 1.5〜14.5% |

| バンクイック(三菱UFJ銀行) | 1.4〜14.6% |

| セブン銀行カードローン | 12.0〜15.0% |

| 住信SBIネット銀行カードローン | 1.89〜14.79% |

| 楽天銀行スーパーローン | 1.9〜14.5% |

| オリックス銀行 カードローン | 1.7〜14.8% |

| PayPay銀行カードローン | 1.59〜18.0% |

| イオン銀行カードローン | 3.8〜13.8% |

| スターカードローンα(東京スター銀行) | 1.5~14.6% |

| りそな銀行 カードローン | 1.99〜13.5% |

| みずほ銀行 カードローン | 2.0〜14.0% |

| じぶんローン(auじぶん銀行) | 1.48〜17.5% |

| みんなの銀行カードローン | 1.5〜14.5% |

| 横浜銀行カードローン | 1.5〜14.6% |

このように、多くの銀行カードローンは消費者金融よりも低めの金利が設定されている。ただし、一部の消費者金融は銀行カードローン並みの金利で借りられることがある。

本記事で紹介している消費者金融の場合、メルペイスマートローンが銀行カードローン並みの金利だ。

違い3|審査完了までにかかる時間

審査完了までにかかる時間については、銀行カードローンよりも消費者金融が早いのが一般的だ。

以下に、今回紹介している消費者金融と、主要な銀行カードローンの審査完了までの時間をまとめる。

| 消費者金融 | 審査完了まで | 銀行カードローン | 審査完了まで |

|---|---|---|---|

| アコム | 最短20分 | 三井住友銀行 カードローン | 最短当日 |

| アイフル | 最短18分 | バンクイック(三菱UFJ銀行) | 最短翌日 |

| レイク | 最短25分 | セブン銀行カードローン | 最短数日 |

| プロミス | 最短3分 | 住信SBIネット銀行カードローン | 最短当日 |

| SMBCモビット | 最短15分 | 楽天銀行スーパーローン | 最短当日 |

| ベルーナノーティス | 最短当日 | オリックス銀行 カードローン | 最短当日 |

| セントラル | 最短当日 | PayPay銀行カードローン | 最短当日 |

| フタバ | 最短当日 | イオン銀行カードローン | 最短当日 |

| フクホー | 最短当日 | スターカードローンα(東京スター銀行) | 最短当日 |

| アロー | 最短45分 | りそな銀行 カードローン | 1〜2週間 |

| エイワ | 最短当日 | みずほ銀行 カードローン | 最短当日 |

| いつも | 最短30分 | じぶんローン(auじぶん銀行) | 最短60分 |

| dスマホローン | 最短当日 | みんなの銀行カードローン | 最短当日 |

| au PAY スマートローン | 最短30分 | 横浜銀行カードローン | 最短当日 |

| ファミペイローン | 最短当日 | ||

| LINE ポケットマネー | 最短30分 | ||

| メルペイスマートマネー | 最短翌日 | ||

| ORIX MONEY | 最短60分 | ||

大手消費者金融については、審査完了まで最短数分〜数十分と非常に短い。

また、最近では銀行カードローンの審査時間も短縮しており、最短当日に完了する銀行カードローンが増えている。

ただし、場合によっては審査完了まで1週間以上かかることもあるので注意してほしい。

違い4|新規契約特典の有無と内容

消費者金融は新規契約特典を提供しているカードローンが多いが、銀行カードローンは特典を用意していないケースが多い。また、新規契約特典を用意している場合でも、内容が異なる。

- 大手消費者金融

- 30〜180日間の無利息期間

- 中小消費者金融

- 30〜60日間の無利息期間

- 異業種参入消費者金融

- 優遇金利や独自審査など

- 銀行カードローン

- 優遇金利や優待特典など

また、新規契約特典としてポイントや現金を獲得できるキャンペーンを実施している消費者金融や銀行カードローンもある。

似通ったサービス内容のカードローンで悩んでいる場合は、新規契約特典が魅力的な方を選ぶのもいいだろう。

違い5|加盟している信用情報機関

信用情報機関とは、個人の信用情報(クレヒス)を管理している機関のことだ。日本では3つの信用情報期間が存在し、それぞれの信用情報を管理している。

<3つの信用情報機関>

- CIC(株式会社シー・アイ・シー)

- JICC(株式会社日本信用情報機構)

- KSC(全国銀行個人信用情報センター)

消費者金融と銀行カードローンとでは、加盟している信用情報機関が異なる。

消費者金融はCICとJCIIのどちらか、またはどちらにも加盟している。銀行カードローンはKSCに加盟している。

ただし、3つの信用情報機関は情報共有ネットワークを形成している。そのため、消費者金融に申し込んだときの情報や信用情報は、実質的に銀行カードローンも照会できるのだ。

消費者金融でお金を借りる時の注意点

それでは最後に、消費者金融でお金を借りるときの注意点を解説する。

ここで解説する注意点を意識しなければ、審査に落ちやすくなったり、無理な借り入れを行ってしまうリスクがあるので、しっかりと確認しておこう。

審査における注意点

消費者金融でお金を借りるときに、審査で注意すべきポイントは以下の3つだ。

- 審査で見られるポイント

- 審査に落ちる人の特徴

- 審査通過のためのコツ

それぞれ詳しく解説する。

審査で見られるポイント

消費者金融の審査に申し込む前に、「審査で見られるポイント」を知っておこう。主に見られるポイントとその内容は、次のとおりだ。

| 審査ポイント | 詳細 |

|---|---|

| 現在の収入や勤続年数など | 現在の収入や勤続年数は、「返済能力の高さ」を判断する際のチェックポイント。基本的には収入が多く、勤続年数が長いほど消費者金融の審査に通りやすい。ただし、現在までの返済の履歴情報や、金融事故を起こしていないかなど、総合的に判断される。 |

| 現在までの返済の履歴情報 | 「返済遅延を起こしていないか」「毎月期日通りに返済しているか」などがチェックされる。過去に消費者金融からの借り入れがあった人でも、毎月の返済期日をしっかりと守っていると消費者金融からの信用度が高まる。一方で、過去に返済遅延を起こしている人は消費者金融からの信用度が下がり、審査に通りにくくなる。 |

| 金融事故を起こしていないか | ローンの返済延滞やクレジットカードの支払い延滞など、金融トラブルを起こしていないかチェックされる。金融事故を過去に起こし、現在に至るまで信用情報として残っている場合、消費者金融の審査に通らない可能性が高くなる。 |

審査に落ちる人の特徴

消費者金融の審査に落ちる人には、共通の特徴があることが多い。その特徴とは位次のとおりだ。

| 審査に落ちる人の特徴 | 詳細 |

|---|---|

| 申込条件を満たしていない | 申込条件は消費者金融の最低条件であり、この条件を満たしていないまま申し込んでしまった場合は、仮審査そのものが行われない。 |

| 信用情報に問題がある | ローンやクレジットの申込・利用履歴である信用情報に何らかの問題があると、仮審査に通過しないことがある。 |

| 他社からの借り入れがある | 申し込みをした消費者金融以外の借り入れがあると、審査の時点で落とされるケースがある。ただし、他社からの借り入れがあるかといって審査に必ず落ちるわけではない。 |

| 短期間で複数社に申し込んだ | 短期間で複数の消費者金融に申し込むと、「お金に困っている人=返済能力が低い」と判断され審査で落とされる可能性が高くなる。 |

以上の特徴に当てはまる人は、消費者金融の審査に落ちる可能性が高いので注意しよう。

ちなみに、消費者金融は審査基準を公表していないため、「年収〇〇円以上」といった明確な基準がわからない。

そのため、「審査に落ちる人の特徴」に該当しない人なら、収入がいくらでも審査に通る可能性は高いので、申し込みを前向きに検討してみよう。

審査通過のためのコツ

消費者金融の審査に通過するためには、以下のコツを意識してほしい。

- 申込条件を満たしているか事前にチェックする

- 入力した情報に誤りがないようにする

- 虚偽の内容を申告しない

- 借入希望額を年収の1/3以下に設定する

- できる限り少額な借入希望額を設定する

- 信用情報(クレヒス)に傷をつけないようにする

- 勤続年数が1年以上になるまで申し込みを待つ

- 同時に複数の消費者金融に申し込まない

「同時に複数の消費者金融に申し込まない」については、とくに注意してほしい。

前述のように、同時に複数の消費者金融に申し込むと、「お金に困っている人=返済能力が低い」と判断され審査で落とされる可能性が高くなる。

そのため、まずは厳選した1社に申し込むのがセオリーだ。

ちなみに、消費者金融に申し込んだ際の情報は、信用情報機関で6ヶ月間保管される。

つまり消費者金融の審査に落ちた場合は、審査に通りやすい他の消費者金融に申し込むか、6ヶ月以上経過するのを待って同じ消費者金融に申し込むといいだろう。

借入・返済における注意点

消費者金融でお金を借りるときに、借入・返済における注意点は次の3つだ。

- 借り過ぎには十分注意する

- 事前に返済計画を立てる

- 返済遅延を決して起こさない

それぞれ詳しく解説する。

借り過ぎには十分注意する

消費者金融のカードローンはサービスの利便性が高く、銀行カードローンなどと比べて借りやすいのが特徴だ。だからこそ、「借り過ぎ」には十分に注意してほしい。

消費者金融からの借り過ぎを防ぐにはまず、消費者金融が提供するスマホアプリをインストールしよう。

現在の借入額や返済日などは、スマホアプリから簡単に確認できる。借入額などの数字を常にチェックすることで、借り過ぎを防止する効果がある。

また、「借り入れのときのルール」を自分なりに決めるのもポイントだ。「借入限度額に関係なく最大10万円まで」などのルールを決めておくだけでも、借り過ぎ防止につながるだろう。

事前に返済計画を立てる

消費者金融からお金を借りる前は、「返済計画」を必ず立てよう。具体的には「毎月いくらで返済していくか?」を具体的に考えてみてほしい。

その際に利用できるのが、消費者金融が提供している返済シミュレーションだ。

消費者金融の返済シミュレーションを利用すると、毎月の返済額や利息額、これらの累計金額などがわかる。

これによって具体的な返済イメージが湧きやすくなるので、返済計画を立てる際に利用してほしい。

返済遅延を決して起こさない

消費者金融でお金を借り、返済遅延を起こしてしまうと信用情報として記録されるので注意しよう。

返済遅延情報が記録されていると、住宅ローンやカーローンなど、カードローン以外の融資を利用したいときに、審査が不利になってしまう。

そのため、消費者金融の返済期日はしっかりと守り、返済遅延を起こさないようにしよう。

また、口座振替で返済する場合は返済期日までに、返済額が銀行口座にあることを忘れずにチェックしよう。

それぞれの特徴をよく理解して自分に合った消費者金融を選ぼう

本記事では、おすすめの消費者金融ランキングや、消費者金融のカードローンを選ぶときのポイント、消費者金融でお金を借りるときの注意点などを解説した。

消費者金融のカードローンを利用する際は、まずは本記事で紹介した消費者金融を優先的に検討してみよう。

自分に合った消費者金融が見つかったら、審査に早速もう仕込んでみてほしい。

その際は、本記事で解説した審査のチェックポイントや審査通過のコツ、審査に落ちる人の特徴などを参考にしよう。