急な出費などで消費者金融の利用が突然必要になる場合もあるだろう。

消費者金融から借入を行う際に、金利を理解することは重要である。

低金利で借入ができれば支払う費用を抑えられるからである。

しかし、世の中には多くの消費者金融が存在しており、それぞれ金利やサービス内容が異なっている。

そのため、どこから借りるべきなのかを決めるのは簡単ではない。

そこで、本記事では大手から中小の消費者金融まで計11社の金利について徹底的に比較を行っていく。

これにより、どの消費者金融が低金利でサービスを提供しているのか明らかになるだろう。

また、利息を抑えるためのポイントや利用時に注意点についても解説を行っている。

この記事が最適な消費者金融選びの助けとなれば幸いである。

※当サイトには広告が含まれます。※当サイトは広告収入を得て運営しております。

消費者金融で一番低金利なのはどこ?

消費者金融のなかで、上限金利が最も低かったのはプロミスである。

また、下限金利が最も低いのは、アコム・アイフル・SMBCモビットの3社になる。

大手消費者金融と中小の消費者金融の実質金利と融資限度額を比較した表が以下の通りである。

| プロミス | アコム | アイフル | レイク | SMBCモビット | アロー | セントラル | フクホー | フタバ | キャネット | ダイレクトワン | |

|---|---|---|---|---|---|---|---|---|---|---|---|

| 実質金利 (年率) | 4.5%~17.8% | 3.0%~18.0% | 3.0%~18.0% | 4.5%~18.0% | 3.0%~18.0% | 15.0%~19.94% | 4.8%~18.0% | 7.3%~18.0% | 14.959%~17.950% | 15.0%~20.0% | 4.9%~18.0% |

| 融資限度額 | 500万円 | 800万円 | 800万円 | 500万円 | 800万円 | 200万円 | 300万円 | 200万円 | 50万円 | 300万円 | 300万円 |

※当サイトには広告が含まれます。※当サイトは広告収入を得て運営しております。

低金利の大手消費者金融はどこ?大手各社の金利を徹底比較

自分に合ったサービスを提供している消費者金融を見極めるにはそれぞれを比較して、違いを理解するのが重要だ。

そのため、ここでは以下の大手消費者金融について取り上げる。

- プロミス

- アコム

- アイフル

- レイク

- SMBCモビット

これら5つの大手消費者金融における金利の違いについて詳しく解説を行う。

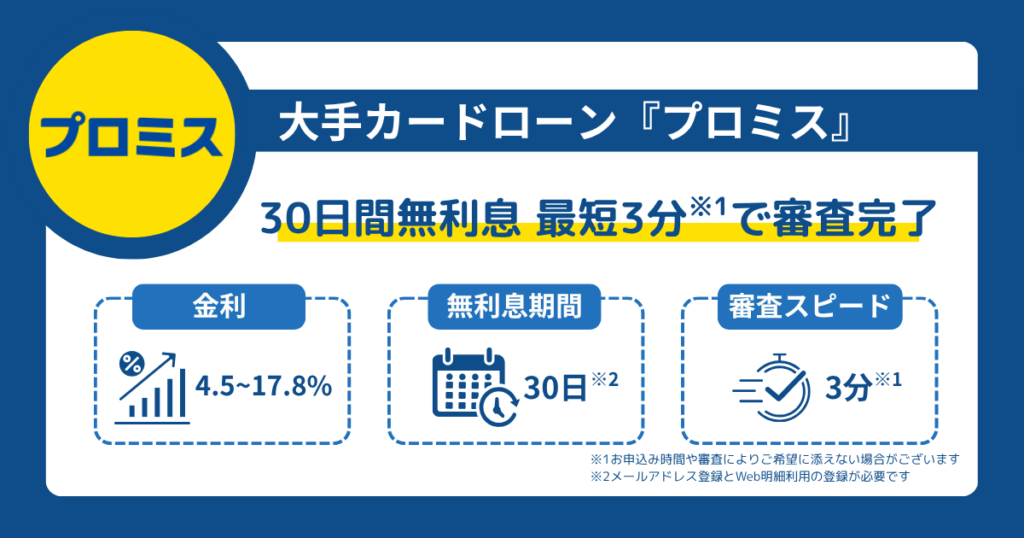

プロミス

プロミスの金利は、下限金利が4.5%で上限金利が17.8%に設定されている。

下限金利は、アコム・アイフル・SMBCモビットの3%と及ばない。

ただ、上限金利については他行よりも低い水準に設定されている点がプロミスの魅力の1つである。

一般的に、少額でかつ初めての借入で消費者金融からの信用を得ていない場合などは上限金利が適用される可能性が高い。

そのため、初めて少額の借入を行う場合には、上限金利が低いプロミスは魅力的な選択肢となるだろう。

また、プロミスはSMBC(三井住友銀行)グループの消費者金融であり、消費者金融業界でシェア2位を誇る企業である。

そのため、安心して借入ができる点も魅力といえるだろう。

| 金利 (実質年率) | 年4.5%~年17.8% |

|---|---|

| 審査時間 | 最短3分 ※お申込み時間や審査によりご希望に添えない場合がございます。 |

| 融資速度 | 最短3分 ※状況によりご希望に沿えない場合がございます。 |

| 無利息期間 | 最大30日間(初回限定) ※メールアドレス登録とWeb明細利用の登録が必要です。 |

| 借入限度額 | 1万円~500万円 |

| 収入証明書 | 以下に該当する場合は収入証明書の提出が求められます。 ・プロミスの利用限度額が50万円を超える場合 ・プロミスと他社貸金業者の合計借入金額が100万円を超える場合 ・前回プロミスに収入証明書を提出してから3年以上が経過している場合 |

| WEB完結 | 可能 |

| 申込条件 | 満18歳以上74歳以下 ※高校生を除く ※収入が年金のみの方はお申込いただけません |

| 担保・保証人 | 不要 |

アコム

アコムの金利は、下限金利が3.0%で上限金利が18.0%に設定されている。

下限金利は、アイフル・SMBCモビットと並んで消費者金融業界において最低水準である。

ただし、この下限金利の適用には、長い返済歴など高い信用を得ていることに加え、数百万円単位で借入が必要だ。

初めての借入を行う場合や少額の借入を行う場合には、下限金利の低さに注目しすぎない方がよいだろう。

| 金利 (実質年率) | 年3.0%~年18.0% |

|---|---|

| 審査時間 | 最短20分 ※お申し込み時間や審査によりご希望に沿えない場合がございます。 |

| 融資速度 | 最短20分 ※お申し込み時間や審査によりご希望に沿えない場合がございます。 |

| 無利息期間 | 30日間(初回限定) |

| 借入限度額 | 1万円~800万円 |

| 収入証明書 | 以下のいずれかに該当するお客さまは収入証明書が必要 ・当社のご契約が50万円を超えるお客さま ・他社を含めたお借入総額が100万円を超えるお客さま |

| WEB完結 | 一部可能 |

| 申込条件 | 満20歳以上72歳までの定期的な収入がある方 |

| 担保・保証人 | 不要 |

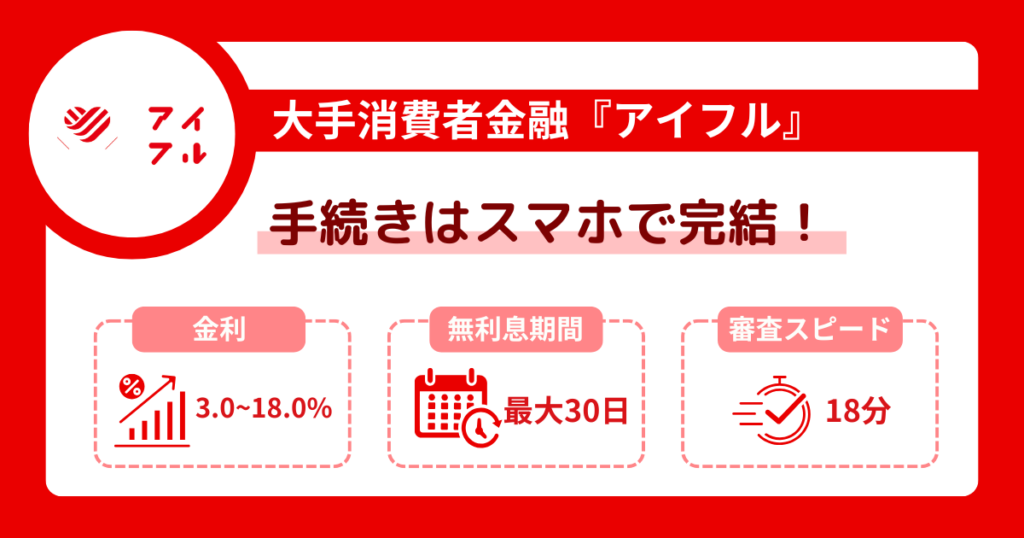

アイフル

アイフルの金利は、アコムと同様に、下限金利が3.0%で上限金利が18.0%となっている。

大手消費者金融各社は、銀行系のグループ企業であることが多い。

それに対して、アイフルは独立系金融機関として経営を行っている。

そのため、利用者のことを考えて金融業を営んでいる期間と言える。

例えば、アプリのアイコンを他のものに変更できるようにしていることが挙げられる。

これにより、申込者のプライバシーを守っているのだ。

アイフルは、安心して利用できる消費者金融の1つと言えるだろう。

| 金利 (実質年率) | 年3.0%~年18.0% |

|---|---|

| 審査時間 | 最短18分 ※お申込み時間や審査状況によりご希望にそえない場合があります。 |

| 融資速度 | 最短18分 ※お申込み時間や審査状況によりご希望にそえない場合があります。 |

| 無利息期間 | 最大30日間(初回限定) |

| 借入限度額 | 1万円~800万円 |

| 収入証明書 | 以下のいずれかに該当するお客さまは収入証明書が必要 ・当社のご契約が50万円を超えるお客さま ・他社を含めたお借入総額が100万円を超えるお客さま |

| WEB完結 | 可能 |

| 申込条件 | 満20歳以上69歳までの定期的な収入がある方 |

| 担保・保証人 | 不要 |

※当サイトには広告が含まれます。※当サイトは広告収入を得て運営しております。

レイク

レイクの金利は、下限金利が4.5%で上限金利が18.0%に設定されている。

これは他の消費者金融と比較して特別高くもなく、低くもない。

ただし、審査時間が15秒で済むという点は魅力的だ。

そのため、急な出費などで借入が可能かどうかをすぐに知りたい場合にはおすすめできる消費者金融となる。

| 金利 (実質年率) | 年4.5%~年18.0% |

|---|---|

| 審査時間 | 最短15秒 |

| 融資速度 | WEBで最短25分融資も可能(即日融資可能) |

| 無利息期間 | ・最大60日間(Web申込限定) ・最大365日間(ご契約額が50万円以上の場合) |

| 借入限度額 | 1万円~500万円 |

| 収入証明書 | 以下に該当する場合は、収入証明書の提出が求められます。 ・レイクの借入可能額の総額が50万円を超える場合 ・レイクの借入可能額と他社借入額の合計が100万円を超える場合 ・前回レイクで収入証明書を提出してから3年以上が経過している場合 |

| WEB完結 | 可能 |

| 申込条件 | ・満20歳~70歳の方 ・安定した収入がある方 |

| 担保・保証人 | 不要 |

SMBCモビット

SMBCモビットの金利は、下限金利が3.0%で上限金利が18.0%となる。

下限金利については、大手消費者金融の中で最低水準を誇っている点が魅力だろう。

SMBCモビットの特徴の1つに、返済する毎にTポイントが貯まる点がある。

この貯まったTポイントで返済も可能なため、実質的にはより低い金利で借入できていると考えることもできる。

| 金利 (実質年率) | 年3.0%~年18.0% |

|---|---|

| 審査時間 | 最短15分 ※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります |

| 融資速度 | 最短即日 ※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります |

| 無利息期間 | なし |

| 借入限度額 | 1万円~800万円 |

| 収入証明書 | 提出の場合あり |

| WEB完結 | 可能 |

| 申込条件 | ・20歳~74歳 ・安定した収入がある方 |

| 担保・保証人 | 不要 |

低金利の中小消費者金融はどこ?各社の金利を徹底比較

中小の消費者金融は、金利面では大手消費者金融に敵わないことが多い。

ただし、大手に比べて審査が柔軟で迅速な借入ができることが多い特徴もある。

そのため、ここでは以下の中小消費者金融を取り上げる。

- アロー

- セントラル

- フクホー

- キャネット

- ダイレクトワン

これら5つの消費者金融の金利水準について比較を行う。

この金利水準を理解した上で、大手とのサービスの比較も行うのがよいだろう。

アロー

アローの金利は、下限金利が15.00%で上限金利が19.94%に設定されている。

この金利水準は、他の多くの消費者金融と比較してやや高いと言える。

| 金利 (実質年率) | 年15.00%~年19.94% |

|---|---|

| 審査時間 | 最短45分 ※お申し込み時間や審査によりご希望に沿えない場合がございます。 |

| 融資速度 | ー |

| 無利息期間 | ー |

| 借入限度額 | 200万円 |

| 収入証明書 | 必要 |

| WEB完結 | 一部可能 |

| 申込条件 | 22歳以上70歳以下の方 ※無職の専業主婦(夫)・年金収入のみの方はお申込できません。 |

| 担保・保証人 | 原則不要 |

セントラル

セントラルの金利は、下限金利が4.8%で上限金利が18.0%となっている。

この金利推移順は、中小消費者金融の中では比較的低めになっている。

| 金利 (実質年率) | 4.8%~18.0% |

|---|---|

| 審査時間 | 最短即日 |

| 融資速度 | 最短即日 |

| 無利息期間 | 契約日の翌日から30日間 |

| 借入限度額 | 1万円~300万円 |

| 収入証明書 | 必要になる可能性あり |

| WEB完結 | 可能 |

| 申込条件 | 20歳以上の定期的な収入と返済能力を有する人 |

| 担保・保証人 | 不要 |

フクホー

フクホーの金利は、下限金利が7.3%で上限金利が18.0%である。

下限金利が高い水準に設定されているものの、債務整理を行った経験がある人でも審査に通る可能性がある。

そのため、他の消費者金融で借入が難しい場合には、このフクホーの利用を検討してもよいだろう。

| 金利 (実質年率) | 年7.3%~年20.00% |

|---|---|

| 審査時間 | 最短30分 ※お申し込み時間や審査によりご希望に沿えない場合がございます。 |

| 融資速度 | ー |

| 無利息期間 | ー |

| 借入限度額 | 最大200万円 |

| 収入証明書 | 必要 |

| WEB完結 | 一部可能 |

| 申込条件 | 20歳未満66歳以上の方 ※当社基準を満たした場合となります。 |

| 担保・保証人 | 原則不要 |

フタバ

フタバの金利は、下限金利が14.959%で、上限金利が17.950%に設定されている。

下限金利が他の消費者金融と比較して、非常に高い水準に設定されているように見える。

ただ、これは借入限度額が50万円と少額であることが関係している。

大手消費者金融で50万円程度の借入を行う場合には、上限金利に近い水準が適用されることが多い。

そのため、50万円までの借入なら他の消費者金融の上限金利を比較した際はむしろフタバの方が実際の金利が低くなることもある。

そのため、少額の借入を検討している場合にはフタバはおすすめできる消費者金融である。

また、女性オペレーターが対応する「レディースキャッシング」も存在するため、女性にもおすすめできる消費者金融である。

| 金利 (実質年率) | 年1.6%~年14.8% |

|---|---|

| 審査時間 | 最短3~5営業日ほど ※申し込み内容、時間帯によっては時間がかかる場合がございます。 |

| 融資速度 | ー |

| 無利息期間 | ー |

| 借入限度額 | 10万円~1,000万円 |

| 収入証明書 | 希望借入可能上限額が50万円を超える場合必須 |

| WEB完結 | 可能 |

| 申込条件 | 満20歳以上64歳までの定期的な収入がある方 ※上記の他、該当条件がございます。 |

| 担保・保証人 | 不要 |

キャネット

キャネットの金利は、下限金利が15.0%で上限金利が20.0%となっている。

この記事で説明する消費者金融の中で大手・中小含めて最も高い金利水準になる。

北海道に多くの店舗を構えているため、北海道で消費者金融の利用を検討している場合にはおすすめできる消費者金融だ。

| 金利 (実質年率) | 年1.6%~年14.8% |

|---|---|

| 審査時間 | 最短3~5営業日ほど ※申し込み内容、時間帯によっては時間がかかる場合がございます。 |

| 融資速度 | ー |

| 無利息期間 | ー |

| 借入限度額 | 10万円~1,000万円 |

| 収入証明書 | 希望借入可能上限額が50万円を超える場合必須 |

| WEB完結 | 可能 |

| 申込条件 | 満20歳以上64歳までの定期的な収入がある方※上記の他、該当条件がございます。 |

| 担保・保証人 | 不要 |

ダイレクトワン

ダイレクトワンの金利は、下限金利が4.9%で上限金利が18.0%である。

中小消費者金融の中では下限金利において低い金利が設定されている。

また、初めての利用であれば利息の付かない無利息期間が55日間と長い点が魅力である。

多くの消費者金融では無利息期間は30日程度で設定されているため、初めて借入を行い、短期で完済する場合にはおすすめできる消費者金融といえるだろう。

| 金利 (実質年率) | 年4.9%~年18.0% |

|---|---|

| 審査時間 | 最短30分 |

| 融資速度 | 最短30分 |

| 無利息期間 | 最大55日間 |

| 借入限度額 | 1万円~300万円 |

| 収入証明書 | 当社の極度額と他社のお借入れ総額が100万円を超える場合 当社の極度額が50万円を超える場合 |

| WEB完結 | 可能 |

| 申込条件 | 20歳〜69歳までの安定した収入がある方 |

| 担保・保証人 | 不要 |

下限金利の低さだけで消費者金融を決めるのは危険

ここまで大手・中小の金利水準について解説を行ってきたが、下限金利に注目をしてしまってはいないだろうか。

たしかに、下限金利が低いと全体の金利も低いように思える。

ただ、実は下限金利の低さだけを見て契約をする消費者金融を決めるのは危険である。

それは、少額だと下限金利が適用されないからである。

詳しく解説を行う。

少額の借入だと上限金利が適用されるケースが多い

まず挙げられるのは、少額の借入の場合には上限金利が適用されるケースが多い点である。

一般的に、消費者金融は返済してくれる可能性が高いと判断した信用力のある利用者には低い金利で融資を行う。

ただ、逆に信用力の低い利用者には高い金利でサービスを提供する。

そのため、初めての利用などの場合には「これまで確実に返済を行ってきた」実績がないため、少額しか借入できないことが多い。

そのため、少額の借入しか行えない場合には、上限金利が適用されるケースが多いのである。

下限金利が適用されるのは契約極度額に近い金額を借りられる場合のみ

下限金利が適用されるのは、契約極度額に近い金額を借りられる場合のみである。

高収入の人が返済期日に遅れずに返済を続けることで、消費者金融から信用できる相手として評価される。

そうした評価があって初めて、消費者金融は高い融資上限と低い金利を利用者に提供するのである。

そのため、下限金利が適用されるのは一般的に契約極度額に近い金額を借りられるほどに信用を積み上げた利用者だけなのだ。

もし、消費者金融の一般的な金利相場について知りたくなったら以下の記事を参考にするとよいだろう。

※当サイトには広告が含まれます。※当サイトは広告収入を得て運営しております。

10万円を上限金利18.0%で30日間借りた場合の利息は?

では、多くの消費者金融において上限金利として設定されている18.0%で10万円を1ヶ月(30日間)借入れた場合の利息はいくらになるのだろうか。

答えを先に述べれば、利息は1479円である。

この利息を計算するための計算式は以下の通りである。

先程挙げた数字を当てはめて計算をすると、10万円×0.18×(30日÷365日)=1,479となる。

借入残高に実質年率を掛けたものが利息であるが、この実質年率はその名の通り年間で発生する利息を表したものである。

そのため、借入残高に実質年率を掛けた値を365日で割ると1日あたりの利息が計算できる。

その1日あたりの利息に借入日数を掛けることで借入期間の利息も計算可能だ。

※当サイトには広告が含まれます。※当サイトは広告収入を得て運営しております。

消費者金融の利息を節約するポイントは?

消費者金融を利用する際に、利息の支払は避けたくても避けられないものである。

しかし、少しでもその利息の支払を節約することで、返済総額も減らすことが可能だ。

この利息を減らすポイントとして以下の2つが挙げられる。

- 繰り上げ返済を活用する

- 一括返済を活用する

ここでは利息を節約するための2つのポイントについて詳しく解説を行う。

余裕がある時に繰り上げ返済を行うと利息が節約できる

利息を節約するための1つ目のコツは、繰り上げ返済を行うことである。

この繰り上げ返済とは、予定された返済スケジュールよりも早く返済を行うことを指す。

先述したように、利息は借入残高に実質年率と借入日数を掛け、365日で割ることで計算できる。

そのため、実質年率については消費者金融が決定する。

利用者自身で利息を減らすためにできることは、借入残高と借入日数を減らすことである。

繰り上げ返済を行うことで、借入残高を減らしたり、早期の返済によって借入日数を減らすことに繋がる。

それによって、利息の節約にも繋がるのである。

そのため、資金に余裕がある際には積極的に繰り上げ返済を行うことをおすすめする。

少額の借入なら一括返済してしまえば以降の利息が発生しない

利息を節約するための2つ目の方法は、一括返済をすることである。

一括返済とは、借入残高の全てを一度に返済してしまうことを指す。

返済が済んでしまえばその後の利息は当然ながら発生しない。

そのため、一括返済も可能であれば実行に移すことで利息負担を軽減させることが可能だ。

しかし、高額の借入を行っている際に無理に一括返済をすることはおすすめしない。

手元に資金がなくなって、結局はまた借入に頼らざるを得なくなる可能性があるからだ。

そのため、一括返済は、日常生活に支障をきたさない範囲内で返済ができるような少額の借入におすすめだ。

※当サイトには広告が含まれます。※当サイトは広告収入を得て運営しております。

消費者金融で借りるなら無利息期間を最大限利用しよう

少しでも利息の節約を行いたい場合には、消費者金融各社が提供している無利息期間を利用すべきだろう。

無利息期間とは、借入に利息がつかない期間のことを指す。

無利息期間の具体的な日数や条件などは消費者金融各社で異なっている。

そのため、無利息期間を最大限利用するためには、以下の2つのポイントを抑えておくことが重要だ。

- 無利息期間開始のタイミングに注意する

- 各消費者金融の無利息期間の特徴や条件を確認する

ここでは、上記2つのポイントについて詳しく解説を行う。

無利息期間開始のタイミングに注意

1つ目のポイントは、無利息期間開始のタイミングに注意することである。

無利息期間は借入を行った日ではなく、契約日から開始されることが一般的だ。

そのため、契約日と借入日が異なる場合には、無利息期間の終了するタイミングに注意する必要がある。

例えば、8月1日に30日間の無利息期間が付いている消費者金融で契約を行い、8月29日に借入を行ったとしよう。

この場合の無利息期間の終了日は8月30日である。

そのため、実際にはわずか1日しか無利息期間の恩恵を受けられないことになる。

このように、無利息期間の開始のタイミングは多くの場合、借入日ではなく契約日であることに注意が必要だ。

各消費者金融の無利息期間の特徴や条件を確認してから選ぶ

2つ目のポイントは、各消費者金融の無利息期間の特徴や条件を確認してから選ぶことだ。

各消費者金融によって設定されている無利息期間の特徴や条件は異なっている。

そのため、無利息期間を最大限有効に活用するためには、各社の条件の違いを理解しておく必要がある。

特に、返済期日の扱いについては注意すべきだろう。

無利息期間中であっても、返済期日には返済を行う必要がある。

その返済が遅れると無利息期間が適用されなくなる場合がある。

例えば、月末に返済日が設定されている消費者金融で3月10日に借入を行った場合、3月31日には初回の返済を行わなければならない。

無利息期間があっても、返済しなくていいわけではないのである。

返済が遅れると、そもそも無利息期間が適用されなくなったり、追加で遅延損害金を支払う必要が生じたりする。

これは、思わぬコストを負担することにつながる。

そのため、各消費者金融が設定する返済期日など無利息期間の特徴や条件について理解をすることが重要だ。

※当サイトには広告が含まれます。※当サイトは広告収入を得て運営しております。

利息を調べたいなら返済シミュレーションも利用してみよう

もし、借入を行った際の利息を計算したいのであれば、返済シミュレーションの活用もおすすめだ。

シミュレーションは、各消費者金融のHPから行える。

各消費者金融のHPでは、借入残高・金利・返済回数・返済金額を入力することで、具体的な利息負担を調べることができる。

シミュレーション結果はすぐに分かるため、様々な条件を入力して見ることをおすすめする。

どの程度の借入や返済回数なら無理なく返済を続けられるか・無理なく返済を続けられる返済金額の利息負担がどうなるのかを判断できるからだ。

そのため、借入を検討している場合には、まずは返済シミュレーションを活用するのがよいだろう。

※当サイトには広告が含まれます。※当サイトは広告収入を得て運営しております。

消費者金融の金利について知りたいなら

消費者金融の金利について知りたいのであれば、消費者金融のHPを訪れたり、実際に審査を行ったりするのがよい。

各消費者金融のHPで、下限金利と上限金利について確認することが可能である。

ただし、実際に利用者に適用される金利は下限金利と上限金利の範囲内で個々の状況に応じて決定される。

そのため、実際に自分自身がどの金利で借入ができるかは、審査が終わるまでは分からない。

案ずるよりも産むが易しという言葉があるように、1人で悩んでいるだけでは何も始まらない。

まずは、気軽に消費者金融に問い合わせてみることをおすすめする。

※当サイトには広告が含まれます。※当サイトは広告収入を得て運営しております。