- 資産運用の計画の立て方が知りたい

- 運用計画を実行する時の注意点が知りたい

- 資産運用を成功させる秘訣が知りたい

資産運用で成功するための基本は長期運用だ。

長期運用を行う中では資産運用の計画が非常に重要となる。

しかし投資初心者が資産運用の計画を1人で立案することは非常に難しい。

そこでこの記事では、資産運用の計画の立て方、計画を運用するうえでの3つの注意点について解説する。

さらに成功するための3つのポイントについても学べるので、資産運用を始めたいという方は参考にしてほしい。

加えて、資産運用の始め方を知りたい方は以下の記事を参考にしてほしい。

証券アナリスト

監修者: 平 行秀

新卒で野村證券に入社し、富裕層1,000人以上の資産運用コンサルを担当する。 その後、2019年にアドバイザーナビ株式会社を創業し、代表取締役へ。 投資家とアドバイザーをつなぐマッチングプラットフォームを運営している。

公益社団法人 日本証券アナリスト協会 認定アナリスト(CMA)。

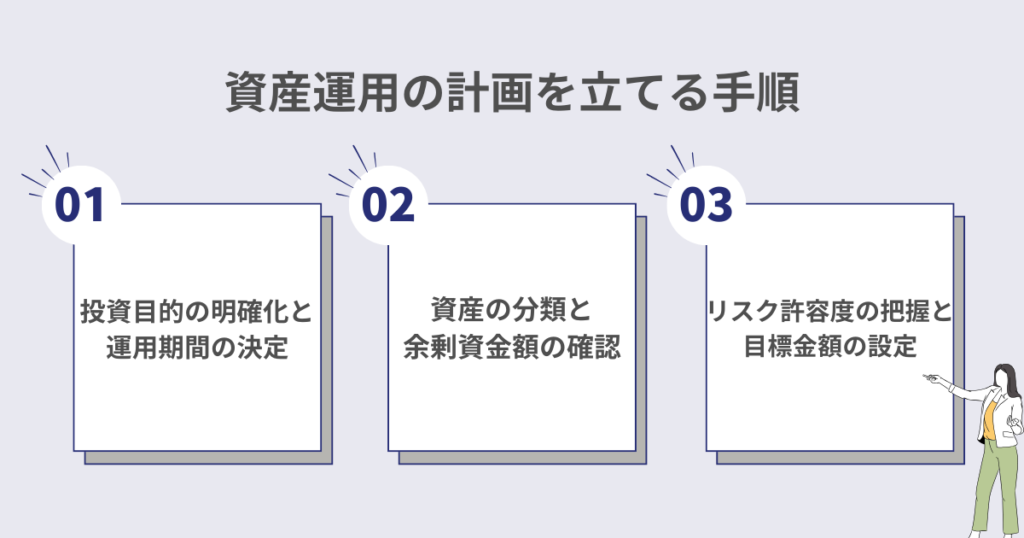

資産運用の計画を立てる手順

資産計画を立てる手順について以下3つを解説する。

- 投資目的の明確化と運用期間の決定

- 資産の分類と余剰資金額の確認

- リスク許容度の把握と目標金額の設定

投資目的の明確化と運用期間の決定

はじめに投資目的と運用期間を決定しよう。

投資目的とは以下のようなものを指す。

- 老後資金の準備

- 教育資金の確保

- インフレ対策

- 副収入の確保

投資目的によって適した投資先や投資比率は異なる。

投資目的を明確にせず、資産運用を始めてしまうと、目的に合わない資産に投資しかねない。

そのため投資を始める前に資産運用の目的は必ず明確にしよう。

また投資目的にあった運用期間の設定も重要だ。

運用期間とは現在からお金が必要になる期間のことをいう。

たとえば、現在30歳の方が65歳の定年に向けて老後資金を準備する場合の運用期間は35年と考える。

運用期間は後述するリスク許容度を把握するうえで非常に重要だ。

運用期間が長いほど、高いリターンを狙ったリスクのある運用手法を選べる。

一方で運用期間が短ければ、価格の変動が少ない安定した運用手法を選択するのが望ましい。

投資目的と運用期間が決まっていないと、運用手法がブレてしまい、効率的な資産運用ができなくなってしまう。

多少面倒であっても、これらは資産運用を始める前に必ず明確にしておこう。

資産の分類と余剰資金額の確認

次に行いたいのは資産の分類と余剰資金額の確認だ。

資産には主に以下の種類があり、投資の目的別に選択する必要がある。

- 株式

- 債券

- 不動産

- 投資信託

- 金(ゴールド)

- 預金

資産ごとにメリットやリスクは異なるため、目的別に最適な資産を選ぶ必要がある。

資産ごとのリスクについては、後述している。

またお金は3つの資金に分けられる。

| 生活資金 | 直近の生活費 |

|---|---|

| 緊急資金 | 病気やけがで働けなくなったときに備えるためのお金 また数年以内に行う結婚資金やマイホームの購入資金も含まれる 最低でも収入の3ヶ月から6ヶ月分は確保するのが望ましい |

| 余剰資金 | 生活資金・緊急資金に該当しないすぐに使わない資金 10年〜15年以上使わないお金を余剰資金とするのが望ましい |

基本的に資産運用に回していいお金は「余剰資金」のみだ。

生活資金や緊急資金を資産運用に回してしまうと、相場状況によっては元本割れしてしまい、生活が立ち行かなくなる可能性があるためだ。

そのため資産運用を始める前には、ライフプランのシミュレーションを行い、現在いくら余剰資金があるのかは必ず確認しよう。

リスク許容度の把握と目標金額の設定

次に重要なのがリスク許容度の把握と目標金額の設定だ。

リスク許容度とは許容できる損失額のことを指す。

1円の損失でも許容できない方もいれば、100万円損失が出ても平然としていられる方もいる。

リスク許容度は、運用手法を決めるのに重要となる。

リスクの許容度の高い方であれば、ハイリターンを想定できるリスクのある運用手法を選択できる。

一方でリスク許容度が低いのであれば、ローリターンであってもリスクの少ない運用手法を選択すべきだ。

また目標金額の設定も重要である。

つまり投資でいくらの資産を築きたいのかということだ。

目標金額は、運用目的によってある程度決まってくるだろう。

たとえば運用目的が老後資金づくりであれば生活水準にもよるが、2,000万円が1つの目安になる。

運用期間や目標金額によって取るべきリスクは変わってくる。

長期の運用が可能で目標金額が低いのであれば、高いリスクを取った運用をする必要はない。

一方で運用期間が短く、目標金額が高いのであればハイリスク・ハイリターンの運用手法を選ばざるを得ない。

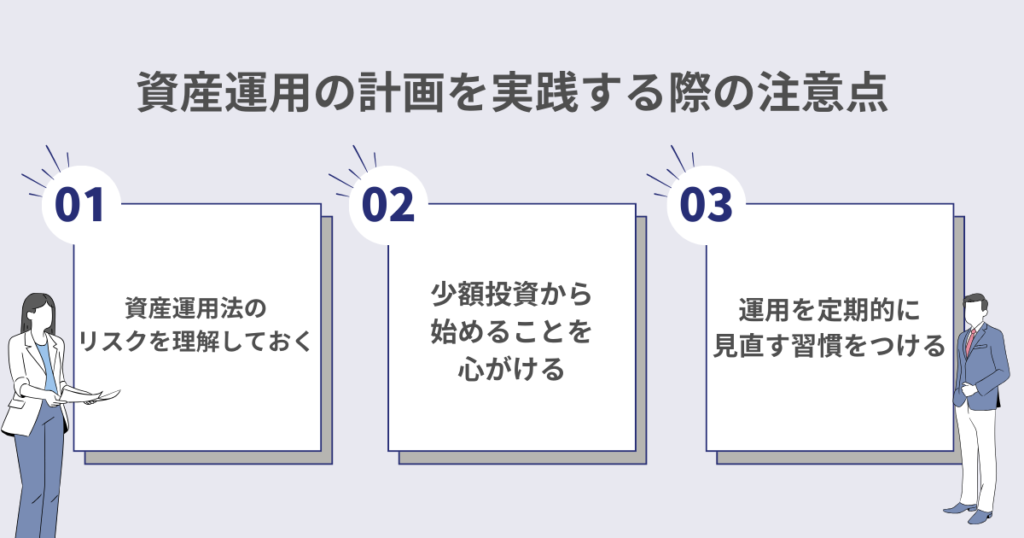

資産運用の計画を実践する際の注意点

運用計画を実践する際の注意点として3つを解説する。

- それぞれの資産運用法のリスクを理解しておく

- 少額投資から始めることを心がける

- 運用を定期的に見直す習慣をつける

それぞれの資産運用法のリスクを理解しておく

それぞれの資産運用法のリスクを把握しておこう。

資産運用法ごとのリスクは下記の表にまとめたので参考にしてほしい。

| 資産運用法 | リスク |

|---|---|

| 株式投資 | 投資先の業績悪化や市場動向によって、株価が値下がりする 配当金の減配や無配、株主優待が廃止されることがある 投資先が倒産すると、投資資金の回収が一切できなくなる可能性が高い |

| 債券投資 | 満期償還日前に売却すると、元本割れする恐れがある 発行体の財務状況によっては、利息・償還金の支払いが滞る恐れがある 発行体が破綻すると投資資金の回収が一切できなくなる可能性が高い |

| 不動産投資 | 空室、災害などさまざまなリスクがある 入居者が家賃を支払わない可能性がある 経年によって資産価値や家賃が下落しやすい |

| 投資信託 | 手数料がかかり続ける 個別株投資よりも利回りが劣る可能性がある |

| 金(ゴールド)投資 | 配当金や利息などのインカムが出ない 景気が良いと値下がりする可能性が高い 分別保有の場合管理コストがかかる |

| 預金 | インフレに対応できない |

少額投資から始めることを心がける

資産運用に慣れていない場合は少額投資から始めよう。

金融資産は日々値動きするため、飛散運用の経験がないと価格変動に振り回されてしまい、日常生活や仕事に支障をきたす可能性がある。

少額投資であれば値動きの金額が少なくなるため、短期的な価格変動に振り回されにくくなる。

たとえば同じ1%の価格変動であっても、1万円投資しているときの値動きは100円だ。

一方で1億円投資しているときの値動きは100万円にもなる。

上記の例は極端だが、投資資金によって値動きする金額に大きな差が生じることはわかっていただけたと思う。

そのため金融資産の値動きに慣れるまでは、少額投資から始め投資の経験を積むようにしよう。

運用を定期的に見直す習慣をつける

事前に決めた運用方針が、本当に合っているかはわからない。

また市場動向によっても最適解を異なる。

そのため現在の運用方針で本当に問題ないか、定期的に見直す習慣をつけるべきだ。

定期的に運用方針を見直すことで、間違ったまま資産運用を行うことがなくなる。

また投資環境が良好だと、資産額が目標金額に達するケースもある。

目標金額に達した場合は、リスクの高い運用から低リスクの運用に切り替えることで、確実に必要なお金を確保できる。

上記の理由から運用を定期的に見直す習慣をつけると、資産運用での失敗がなくなる。

計画した資産運用を成功に導く鍵は何か

資産運用を成功に導く鍵について以下の3つを解説する。

- 市場トレンドや投資対象の分析と適切な売買タイミングの見極め

- 分散投資による適切なポートフォリオ管理

- 利益の再投資による複利効果の活用

市場トレンドや投資対象の分析と適切な売買タイミングの見極め

資産運用の基本は「安値で購入して高値で売却する」ことだ。

この基本を実行するためには、市場トレンドや投資対象の分析が欠かせない。

投資先の市場や銘柄が現在どのような状況なのか、他の投資家がどのように考えているのかを把握しておくことは非常に重要だ。

分析や情報収集を行わずに投資を行ってしまうと、高値づかみになってしまい、長期間含み損を抱えてしまうことは珍しくない。

SNSで話題になっている銘柄に投資する際は注意が必要だ。

このような銘柄は市場トレンドや業績と関係なく値上がりしている場合が多く、本来の価値とはかけ離れた株価になっているケースもある。

近年ではダブルスコープが該当する。

この銘柄は2022年9月に2,858円の高値をつけたが、2024年3月19日時点の株価は519円まで下落している。

ダブルスコープのような銘柄を高値掴みしてしまうと、長期間含み損を抱えてしまい、理想的な資産形成は行えない。

そのため市場トレンドや投資対象を分析し、高値掴みを避ける必要がある。

また適切な売却タイミングを見極めるためにも、分析は欠かせない。

あらゆるメディアで資産運用や投資が話題として取り上げられ、本来興味を持たない方が投資を始めた場合は、市場が加熱している可能性が高い。

市場が過熱している場合は、その後下落トレンドが訪れる可能性もあるため、売却を検討しても良いタイミングだ。

このように適切に分析を行うと、購入タイミングだけでなく売却タイミングも自身で判断できるようになる。

最初は難しいかもしれないが、挑戦して徐々にできるようになっていこう。

分散投資による適切なポートフォリオ管理

資産運用において最も避けたいことは、市場の暴落による一発退場だ。

一発退場を避けるためには分散投資による適切なポートフォリオ管理が欠かせない。

ポートフォリオとは資産の組み合わせのことだ。

先述した株式や債券、不動産などを組み合わせて投資目的やリスク許容度にあったポートフォリオを作成する。

ポートフォリオの正解は投資家ごとによって異なる。

自分に適したポートフォリオを見つけるためには、資産運用をトライ&エラーしながら探っていくしかない。

利益の再投資による複利効果の活用

資産運用でリターンを大きくするためには、利益の再投資による複利効果の活用がおすすめだ。

複利の力を活用すると、投資元本が雪だるま式に増えていき、年々運用益も大きくなっていく。

たとえば投資元本100万円を年利3%で運用した場合、1年間で得られる運用益は3万円(100万円×3%)だ。

この3万円を複利運用せず翌年も年齢3%で運用できた場合、運用益も変わらず3万円となるが、再投資した場合は3万900円(103万円×3%)となる。

運用年数が伸びたり、高利率で運用できるようになると複利効果はさらに威力を発揮する。

投資のリターンを高め、効率良く目標金額を達成したい方は、複利効果を利用しよう。

資産運用の計画を立てるなら誰に相談するべき?

資産運用の相談先について以下の3つを解説する。

- 資産運用における専門家の重要性

- IFAの役割とメリット

- IFA検索サービス「資産運用ナビ」の活用法と利用推奨

資産運用における専門家の重要性

資産運用で成功するためには、投資目的の明確化やリスク許容度の把握、市場や投資先の分析などやるべきことが非常に多い。

投資初心者がこれらのことを完璧に行うことは、困難といわざるを得ない。

上記のことを的確に行いたいならば、資産運用の専門家に相談するのがおすすめだ。

専門家はさまざまな知識だけでなく、豊富な相談実績を持っている。

そのため、投資初心者が抱える資産運用の悩みや疑問に適切な回答ができる。

またリスク許容度の診断や目標金額の設定、ポートフォリオの策定も行ってくれるため、専門家に頼ることで資産運用の初期段階でつまずくことはなくなる。

資産運用に興味はあるが、何から手をつけていいかわからない方は、専門家の力を借りよう。

IFAの役割とメリット

資産運用の専門家としてイチオシなのがIFA(独立系ファイナンシャルアドバイザー)だ。

IFAは金融機関に所属しておらず、中立的な立場から資産運用のアドバイスをしてくれる。

またIFAは銀行や証券会社といった金融機関出身者が多く、資産運用の知識は申し分ない。

複数の金融機関と提携しているため、提案される商品に制限がないことも魅力だ。

加えて営業ノルマといった「組織特有の事情」がないため、投資家の利益最優先の提案をしてくれる。

IFA検索サービス「資産運用ナビ」の活用法

IFAは知名度が低く、どこで出会ったらいいのかわからないという方も多いだろう。

おすすめの方法はIFA検索サービス「資産運用ナビ」を活用することだ。

「資産運用ナビ」は現在の金融資産や年齢、お住まいの都道府県など簡単な情報を入力するだけで登録できる。

また入力された情報を元に、あなたと相性の良いIFAを紹介してくれる。

紹介されたIFAの経歴や得意分野を確認してから面談を申し込むため、ミスマッチが起こりにくいことも魅力だ。

また登録から相談まで費用は一切かからないため、一度話を聞いてみたいという方にもおすすめできる。

費用がかかるのはIFAから提案された商品を購入するときのみだ。つまり何度相談をしても費用はかからない。

資産運用の何から手をつけていいかわからない方、専門家の話を聞いてみたいという方は下記のリンクから「資産運用ナビ」を利用してほしい。

資産運用の計画は3ステップで立てよう

資産運用計画の立案は、以下3つのステップで行う。

- 投資目的の明確化と運用期間の決定

- 資産の分類と余剰資金額の確認

- リスク許容度の把握と目標金額の設定

また立案した計画を実行する際は、資産運用法ごとのリスクを理解しておく、少額から始める、運用を見直す習慣をつけることが重要だ。

また資産運用を成功させるためには、市場や投資対象の分析はもちろん売却タイミングの見極めが必要だ。

さらに資産運用のリスクを低減させるためには、分散投資によるポートフォリオ管理が必要となる。

資産運用の利益を最大化したい場合は、利益の再投資による複利効果の活用を行おう。

ただこれらのことを初心者が適切に実施するのは難しい。

資産運用の疑問や不安があれば専門家にアドバイスを求めよう。

特にIFAは、中立的な立場からあなたに最適なアドバイスを長期にわたって提供してくれる。

IFAを探すためにはIFA検索サービス「資産運用ナビ」を活用するのがおすすめだ。

相談料が無料で利用できるのが魅力だ。

気になる方は下記のリンクから「資産運用ナビ」に登録してほしい。

資産運用の計画に関するQ&A