- 主婦でもできる資産運用の方法が知りたい

- 主婦が資産運用する時の注意点が知りたい

- 初心者でも取り組める運用法や投資のコツが知りたい

本記事は、「家計を守りながら資産を増やしたい」「将来のお金の不安を少しでも減らしたい」と考える主婦層に向けた投資の入門ガイドだ。

投資は、お金持ちや時間のある人が行うものではない。誰でも取り組むべきものだ。

そして、怖いものでも危ないものでもない。正しい準備と知識をもって臨めば、忙しい主婦でもリスクを抑えながら資産を増やしていける。

家計の状況に合わせて少額からスタートできるのも、投資の大きな魅力の一つと言える。

本記事を通じて投資についての理解を深め、将来の資産形成を進める一助になれば幸いである。

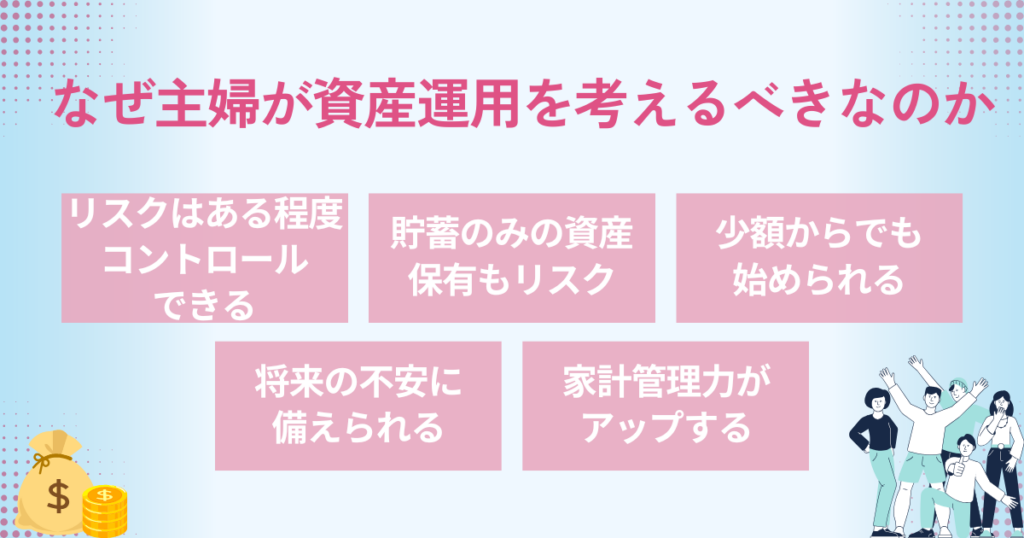

なぜ主婦が資産運用を考えるべきなのか

まずは、なぜ主婦の方にも投資に取り組んでいただきたいのか、その理由を確認していこう。

以下は、金融庁が実施した調査において、人々が「投資を始めなかった理由」として挙げた代表的な項目だ。

- 資産運用に関する知識がない

- 余裕資金がない

- 購入・保有・損をすることが不安

- 時間のゆとりがない

確かに投資には難しいイメージがあり、元本割れなど損をするリスクもある。

しかし、それでもなお主婦の方に投資に取り組んでいただきたいのは、以下に示す5つの理由があるからだ。

1. リスクはある程度コントロールできる

「投資はリスクを伴う」というのは確かだが、運用方法や商品を選ぶことでリスクを管理できるのも確かだ。

自分に合った投資商品を選び、適切な方法で運用すれば、リスクを背負いすぎる状況は避けられる。

2. 貯蓄のみで資産を保有するのもリスクである

日本は長らく超低金利が続いているため、銀行に預けておくだけではほとんどお金が増えない。

また、インフレ(物価上昇)によって将来の物価が上がれば、現金の価値は実質的に目減りする可能性がある。

3. 少額からでも始められる

「投資」と聞くと大金が必要なイメージを抱く人もいるが、最近は月1,000円程度から買える投資信託や、少額で株式を購入できるサービスも充実している。

大きなお金がなくても、リスクを管理しながらコツコツと積み立てをしていけるのだ。

4. 将来の不安に現実的に備えられる

子どもの教育費や老後の生活費など、大きな支出見込みは大きな不安材料だろう。

しかし、ただ不安になっているだけでは何も解決しない。家計に向き合い、解決できる方策として資産運用を行うことは、現実的な備えとなりうる。

5. お金の知識を身につけると家計管理力がアップする

投資や運用を学ぶことで、「貯蓄」「支出管理」「リスク管理」といった幅広いお金の知識を習得できる。

これは無駄な支出を抑えるうえでも有効であり、結果として家族の将来設計をより安定的に考えられるようになるメリットがある。

できるだけ安全に投資を始めるためには、準備が非常に重要になる。

次のセクションでは、どのような準備をすれば良いのかを紹介しよう。商品の売買によって元に戻す「リバランス」を実行しよう。

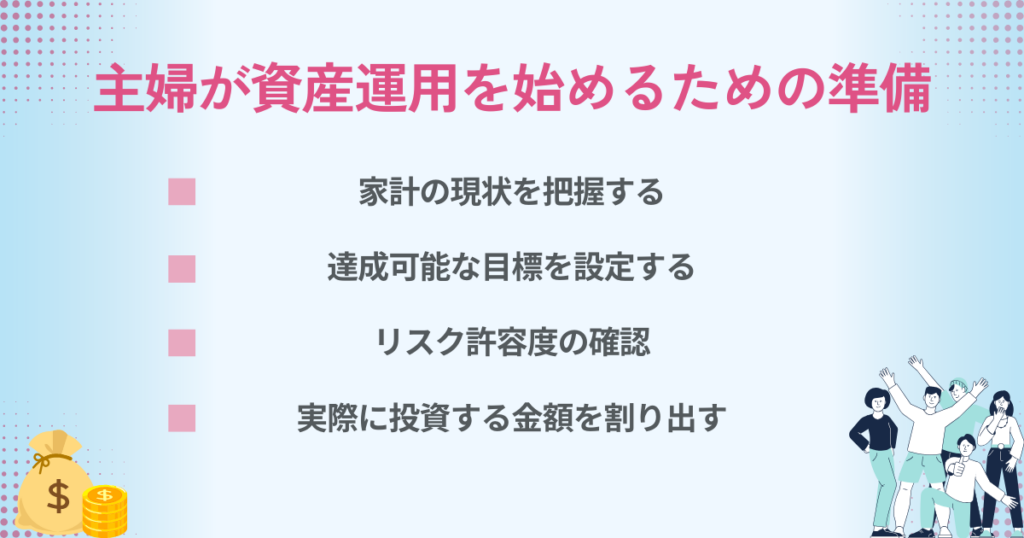

主婦が資産運用を始めるための準備

投資は、「まずは始めてみよう」と飛び込むこともできるが、安全にスタートしたいのならおすすめはできない。

安心して運用を始めたいなら、以下の4つの準備をきちんと済ませてから取り組むと良い。

1. 家計の現状を把握する

まずは、家計がどのような状態にあるかを正確に把握しておこう。

現状を正しく把握することで、そもそも投資が必要か、どういった方法で行うべきかが明確になる。

以下のステップに沿って、家計の現状を洗い出してみると良い。

- 毎月の収入・支出をリスト化する

- ノートやスプレッドシートを利用し、毎月どれくらいお金が入ってきて、どれくらい出ていくのかを書き出す

- 固定費と変動費を分ける

- 住宅ローン・家賃、保険料、通信費、光熱費など、毎月発生する「固定費」と、食費、日用品費、レジャー費などの「変動費」を分けて把握する

- 余剰資金の計算

- 家計の現状がわかったら、「余剰資金 = (毎月の収入)-(毎月の支出)」を計算し、余剰資金を割り出そう

- この余剰資金が、投資に回せるお金の上限となる

もし余剰資金がマイナスなら、投資を始める前に支出の見直し(使っていないサブスクの解約や、割高なスマホプランの変更など)を優先すべきである。

2. 達成可能な目標を設定する

次に、資産運用の目的を明確にし、目標を定めよう。

最初は、「老後資金を作りたい」「子どもの教育費を貯めたい」など、まずはざっくりとした目標でも良い。

ここをスタート地点として、「20年後は、資産2,000万円を達成したい」などというように、数値を含めて具体化した目標に落とし込むのが理想だ。

目的があいまいなままだと、投資先や運用期間の設定がブレやすく、結果として「こんなはずではなかった」という事態に陥りやすい。

一方で、目的が具体的で詳細なら、適切な投資手法を選択しやすい。

もちろん、最初から完璧な形で設定する必要はない。あくまでも投資を始める土台として、「何のために、どれくらい増やしたいのか」のかを明確にしておくようにしよう。

3. リスク許容度の確認

投資には、「価格が下がるリスク」がつきまとう。そのため、どのくらいのリスクを許容できるのかを、事前に把握しておくことは大切だ。

以下の2点を考えたうえで、Webの無料診断ツールなどを活用してリスク許容度をおおまかに掴んでみると良い。

- 家計の緊急費用や生活防衛資金を確保できているか

- 急な出費に対応できる資金(生活防衛資金)があれば、運用資産が多少減っても安心できる

- 手元に、生活費の3〜6ヶ月分を目安に、現金や普通預金で準備しておこう

- 日々の値動きにどれくらい耐えられるか

- 運用資金が多少上下しても気にならないのか、あるいは少しのマイナスでも落ち着かないのか、人によって感覚は異なる

- 家族構成や性格も含め、どの程度の変動なら精神的に耐えられるのかを考えておこう

診断ツールでは、「安全性重視」「バランス重視」「成長性重視」などの形で、おおまかに分類されることが多い。

複数のツールを試し、自分がどのタイプに近いかを把握しておくだけでも、投資スタイルを選ぶ指針となる。

4. 実際に投資する金額を割り出す

ここまでの準備ができたら、実際に投資する金額を割り出してみよう。

一般的には、収入の10%から15%を貯蓄や投資に充てることが推奨されているが、必ずしもそれに固執する必要はない。

以下のポイントを踏まえて、家計や自分の性格に合った、「無理なく続けられる金額」を設定すると良い。

- 最初は、小さな金額からスタートする

- 成功のカギは「コツコツ続けること」

- 家計の状況はそれぞれ。他の人に惑わされない

- 家計に余裕がないときは、投資金額を減らす

以上の4つの準備をしっかり行えば、投資をより安心してスタートしやすくなるはずだ。

ここからは、具体的にどのような運用方法を選べば良いかを解説していく。

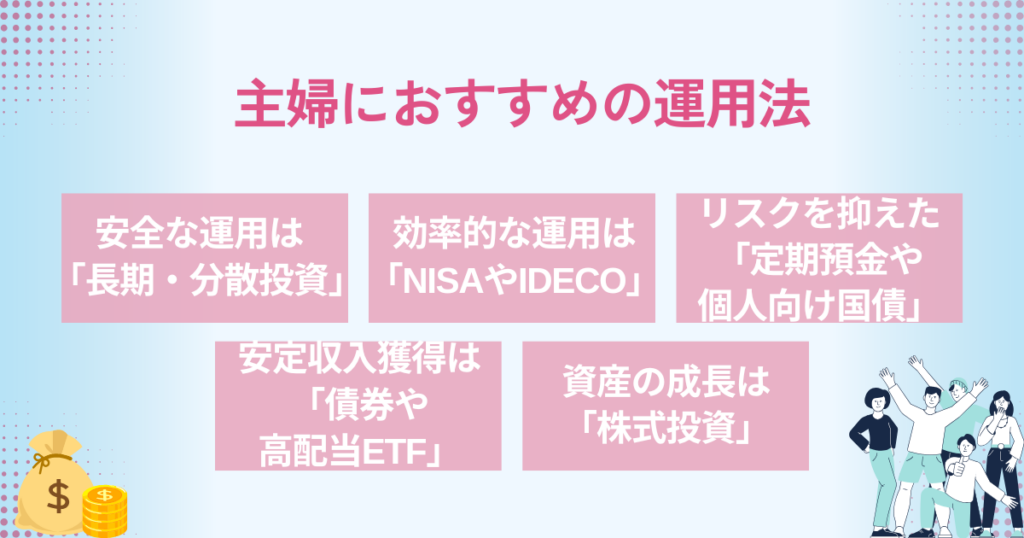

主婦におすすめの運用法

ここでは、主婦の方にも無理なく取り組めんでいただける、代表的な運用方法を解説する。

いずれも単独で利用しても良いが、複数を組み合わせることで、より安定した資産形成をめざすことが可能になる。

安全に運用したいなら「長期・分散投資」

「長期・分散投資」は、資産運用の王道だ。リスクを抑えつつ、堅実に資産を成長させることを目指すため、投資経験が浅い方でも取り組みやすい。

- 長期投資

- 10年以上などの、比較的長い期間にわたって資産を運用し、複利効果を狙う手法

- 短期的な値動きに一喜一憂しなくて済むため、日頃の値段チェックに時間を取るのが難しい主婦でも無理なく実践できる

- 分散投資

- 資産を株式だけに偏らせず、債券・不動産・現金など複数の資産クラスを組み合わせる

- こうすることで、ある分野が下落しても、他の分野の上昇でカバーできる可能性を高められる

分散投資で使用される「資産クラス」

ポートフォリオを分散させる方法の一つに、「資産クラスの分散」がある。

資産クラスとは、同様の特徴をもつ資産をひとまとめにした区分のことだ。

一般に、資産クラスが異なれば、値動きの連動性(相関)が低くなる。

ポートフォリオを作る際は、この傾向を利用して資産クラスを組み合わせ、投資家に合わせて期待リターンとリスクのバランスを調整していく。

以下に、代表的な資産クラスを整理する。それぞれの資産クラスの特性をざっくり理解し、複数を組み合わせるよう意識すると良い。

少額でも分散投資を実践できる「投資信託」

| 資産クラス | 定義 | 特徴とポートフォリオでの役割 |

|---|---|---|

| 株式 | 「企業の株式を所有する権利」を取得する | 価格変動が大きい 業績や市場環境によって、価格が大きく上下する 長期的に成長が期待できる 資産を増やすための“エンジン”的役割を担うことが多い |

| 債券 | 発行体(国や企業など)が資金調達のために発行する 「借用証書」のようなもの 国債や社債が代表例 | 株式に比べ値動きが緩やか 保有期間中に、利子(クーポン)を受け取れる 満期まで保有すれば、原則として額面での償還が期待できる 発行体が倒産した場合は利息や元本が戻らない「信用リスク」もある 株式とは異なる値動きを期待できるため、リスク分散に有効 |

| 不動産 | 実物不動産への投資(直接所有)と、 不動産投資信託(REIT)による間接投資の2種類が代表的 | 家賃収入(インカムゲイン)や値上がり益(キャピタルゲイン)が期待できる 景気や不動産市況に左右されるリスクがある 株式や債券と比べて相関が低い傾向 組み入れにより、全体のリスク分散が期待できる |

| 現金(預金) | 現金および現金に類似した 有価証券 | 流動性が高く、いつでも引き出し可能 リスクが極めて低い一方、リターンも小さい インフレが進行すると、実質的な価値が目減りする可能性がある 投資機会を掴むための「待機資金」の役割としても有用 |

| コモディティ | 金(ゴールド)・原油・農産物などの実物商品への投資 | 世界経済の需給や地政学リスクに左右される 価格の値動きが激しい傾向 株式・債券との相関が低めなので、分散効果が期待できる 全体のリスク低減効果、インフレヘッジ効果が期待できる |

一つの商品を購入するだけで分散投資できるのが、「投資信託」だ。

投資信託は、投資家から集めた資金をもとに、運用会社が株式や債券などへ投資する仕組みの金融商品(投資ビークル)である。

複数の資産クラスを組み合わせて分散投資を行うものもあれば、株式だけ・債券だけなど単一資産に特化するものもある。

証券会社に口座を持っていれば、商品を選ぶだけで購入できる。1,000円などの少額から始められるのが大きなメリットだ。

「積立投資」の仕組みを使えば、決まったタイミングで一定額を積み立てし、徐々に資産を増やしていける。

目的とリスク許容度により、以下の視点で選ぶと良い。

- 資産を成長させたい

- 株式型投資信託

- 安全だけど、成長も目指せるものが良い

- バランス型投資信託

- 市場成長に連動させたい

- インデックス型投資信託

- 定期収入を得たい

- 分配型投資信託や高配当株式ファンド

ただし、投資商品である以上、以下の点には注意が必要だ。

- 市場動向によっては、元本割れの可能性がある

- 信託報酬などの手数料がかかる

- 商品の中にはリスクが高いものもある

効率的に運用したいなら「NISAやiDeCo」

資産を効率的に増やしたいなら、NISA(少額投資非課税制度)やiDeCo(個人型確定拠出年金)といった税制優遇制度を使った運用がおすすめだ。

NISAやiDeCo口座で投資すれば、得られた利益や配当金などが非課税となる。

たとえば投資による利益が1万円の場合、NISAやiDeCo口座を使っていたら、1万円をそのまま獲得できる。

しかし、これ以外の口座(課税口座)で投資した場合は約20.315%の税金がかかるため、最終的に受け取れる額は8,000円弱に目減りしてしまう。

iDeCoは拠出(投資するとき)、運用中、受取時に至るまで税制優遇を享受できるのが強みだ。

ただし、原則60歳まで引き出せないなどのルールが厳格で、家計に余裕がないうちは使いにくい面がある。

よって、「まずは投資を始めてみよう」という方には、より制度の柔軟性が高いNISA口座がおすすめだ。

つみたて投資枠を使えば、年間120万円まで非課税で、比較的安全で低コストな商品(投資信託・ETF)に投資できる。

リスクを抑えたいなら「定期預金や個人向け国債」

リスクを極力抑えたいなら、定期預金や個人向け国債がおすすめだ。

株式などと比べると、資産を大きく増やせる可能性は低いものの、元本割れリスクは非常に小さい。

銀行や証券会社を通じて簡単に申込でき、運用期間や金利が決まっているため、資金計画を立てやすいというメリットもある。

ただし、資産を大きく増やすことは期待できず、インフレが進行した場合、実質的に資産価値が目減りするリスクがある。

また、定期預金では、満期前解約するとペナルティの発生可能性がある点には注意が必要だ。

安定収入獲得を狙うなら「債券や高配当ETF」

家計を重視する主婦の方が、「できるだけ安定した収益を得たい」「毎月の家計の補填に少しでも役立てたい」と考えるなら、債券や高配当ETFといった方法を検討するのも一案である。

いずれも価格変動リスクはゼロではないが、利息や配当といったインカムゲインを中心に得られるのが特徴だ。

債券は、値動きが株式ほど大きくなく、安定的な利息収入(クーポン)が得やすい。債券投資信託や債券ETFを購入する方法もある。

高配当ETF(配当利回りの高い株式をまとめて組み入れた上場投資信託)で、定期的に分配金を狙うのも良い。

信託報酬が比較的低めの商品が多く、コストを抑えながら継続投資しやすい。

債券や高配当ETFは、比較的動きが安定的なものが多い。しかし、そうはいっても投資商品なので、金利や株価の変動により短期的な損失の発生はある。

なるべく3〜5年以上の投資期間を確保し、焦らず続けることが大切だ。

資産を大きく成長させたいなら「株式投資」

「大きく資産を増やしたい」という方には、株式投資が有力な選択肢である。

株式は値動きが激しい分、長期的に見れば成長余地が大きく、資産を大きく伸ばせる可能性が高い。

一方で、不景気や金融不安の際には大幅に下落するリスクがある。

個別株投資を行う場合は、企業の財務情報や業界動向をチェックする手間がかかる。

分析が難しい、あるいは時間をかけたくない人は、インデックス投資や株式投資信託、ロボアドバイザーなども検討すると良い。

分散投資や非課税制度を上手に活用しながら、株式のメリットを活かしていくと良いだろう。

資産運用、誰に相談する?

簡単な質問に回答するだけ!

あなたに合った資産運用アドバイザーを紹介

\ 簡単60秒!相談料はずっと無料 /

家計管理と資産運用を両立させるコツ

家計をやりくりしながら資産運用に取り組むのは、主婦にとって決して容易なことではない。

しかし、ポイントを押さえて実践すれば、生活に負担をかけすぎることなく資産を増やしていける。

以下では、家計と投資を同時に管理するためのコツを整理して解説する。

家計管理をバージョンアップする

資産運用を成功させたいなら、ベースとなる家計管理をバージョンアップすることも同時に行うべきだ。

- 家計簿をつける、家計管理アプリを使うなど、収入と支出の把握をより精緻に行う

- 生活防衛資金を優先的に確保する計画を立て、実行する

- 固定費削減で浮いた分を、投資の原資とする

- 「給与振込があったら、すぐに投資用口座へ自動振替」など、家計管理の自動化を試してみる

「最適な投資と貯蓄のバランス」を探る

投資にばかり注力すると、いざというときに引き出せるお金が足りなくなる可能性がある。

お金が足りず、運用資産を売却せざるを得なくなると、市場環境によっては損失確定につながってしまう。

よって、まだ生活防衛資金が不十分な段階なら、余剰資金の中の貯蓄割合を高めにして、必要額を確保していこう。

貯蓄用と投資用で口座を分けるなど、目的に応じて管理方法を工夫すると良い。

積立は「無理なく続けられる金額」で設定する

積立投資は、基本的には「同額を長期間続ける」というスタイルがシンプルで続けやすい。その理由は以下のとおりだ。

- ドルコスト平均法の効果を得やすい

- 毎月の投資額が一定なら、管理が簡単・家計簿やキャッシュフロー計算にも反映しやすい

- 毎回「今月はいくら投資しようか」と悩む必要がなく、相場下落時でも投資を継続しやすい

よって、積立額に関しては「この金額なら生活に支障が出ない」というラインで決めることが望ましい。

1万円や2万円といった少額であってもコツコツ積み立てることで、時間と共に資産形成が進む。

定期的に家計と運用状況を振り返る

投資を始めた後も、家計や市場の状況に合わせて、定期的に見直しをすることも重要だ。

- 子どもの進学や親の介護など、家計を取り巻く事情に合わせて投資額を減らす、あるいは増やすなど柔軟に対応する

- 1年に1回程度は保有商品の運用状況を確認し、リスクが高まりすぎていないか、リターンが想定範囲内かをチェックする

これらに加えて、お金のプロに相談するのもおすすめだ。専門家なら、各家庭の状況に合わせて、家計管理と投資の両立をサポートしてくれる。

主婦の投資を成功させるなら「資産運用ナビ」で専門家に相談しよう

主婦が家計管理と投資資産管理を同時に行うのは、簡単ではない。忙しさゆえに、投資や運用の管理がおろそかになるという主婦は多い。

主婦投資家に立ちはだかる壁は大きい

投資に回す資金や時間を十分に確保するのは、主婦の方には至難の業だ。

実際に、主婦の方々からは次のような声が多く聞かれる。

- 毎月の支払いを滞りなく行ったり、食費や光熱費を管理したりで手がいっぱい

- 実際に投資を始めても、急な出費が重なり投資資金を取り崩してしまった

- 投資商品を買ったはいいが、ちゃんとチェックできず放置している

- 投資の勉強にまとまった時間が取れない

時間が足りず、思うように運用できないというケースは少なくないのだ。

お金のプロに相談するメリット

忙しい主婦の方にこそ、専門家に相談するメリットは大きい。

- 商品選びや情報収集の手間を、大幅に削減できる

- 家計状況に合わせた運用プランを提案してくれる

- 節約アイディアやライフプランニングなど、家計全般にわたるサポートを受けられることもある

- 相場下落時などに、不安や疑問を相談できる

自身では知らない商品をわかりやすく説明頂きありがたいと感じました。こちらの状況、背景を汲み取り適切な提案、その提案の根拠を説明してくれるので理解も出来るし受け入れやすかったと思います。

ライフプランを作成していただき、我が家の資産とリスクに見合ったポートフォリオを組んでくださいました。 余計なリスクを背負うことなく、老後の資金までつくるプランを立ててくださったことに感謝しております。

信頼できるプロを探すなら「資産運用ナビ」

頼りになる専門家を探すなら、「資産運用ナビ」の利用がおすすめだ。

「資産運用ナビ」は、投資家とお金のプロをつなぐマッチングサービスで、利用や相談は「完全に無料」だ。何回相談しても、料金は発生しない。

面談までのステップは、たったの4つと本当に簡単だ。

- 「資産運用ナビ」にアクセス

- 3つの質問に回答する

- 診断結果(おすすめの専門家ランキング)を受け取る

- 気になる専門家を選んで面談予約を取る

面談して、希望に合っていない場合などは、「次の機会に…」と断っても大丈夫。

また、「何を相談したら良いかわからない」という段階での相談もOKだ。「対応が丁寧」「説明がわかりやすかった」などの声も続々とと届いている。

この度は初めてで何もわからないところからの相談となりましたが、とてもわかりやすく、親身に説明してくれたのめ、投資について理解を深めることができました。

知識ゼロから「主婦投資家」へ!専門家と共に着実にステップアップしよう

本記事では、主婦が投資を始める際に押さえておきたい運用の進め方と気をつけるポイントを解説してきた。

資産を増やしたいなら、まず家計の現状と到達したい目標を整理し、その設計図に合う投資スタイルで実行することが重要である。

家庭の事情に合致した方法で無理なく継続することが、将来の資産形成に直結するはずだ。

「毎月いくら投じるべきか」「自分に相性の良い運用法は何か」といった疑問や不安がある場合は、「資産運用ナビ」でお金の専門家に相談してほしい。

プロの見立てを取り入れることで、安心感を持って次のステップに進めるだろう。

まずは無料相談を活用し、今抱えている悩みを解消してみるべきである。自分のペースを守って投資を続ければ、「主婦投資家」として着実に前進できるだろう。

-18.png)