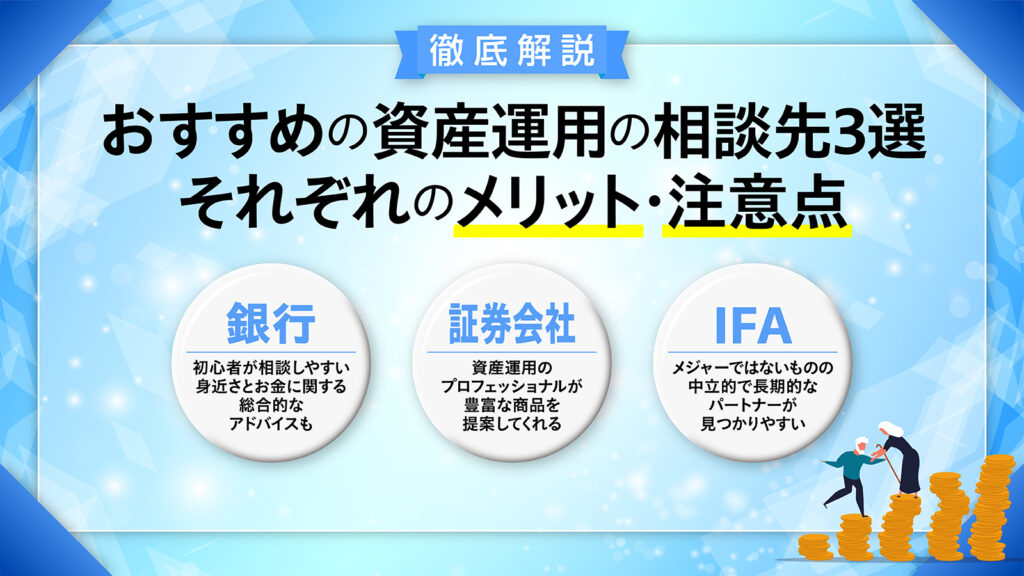

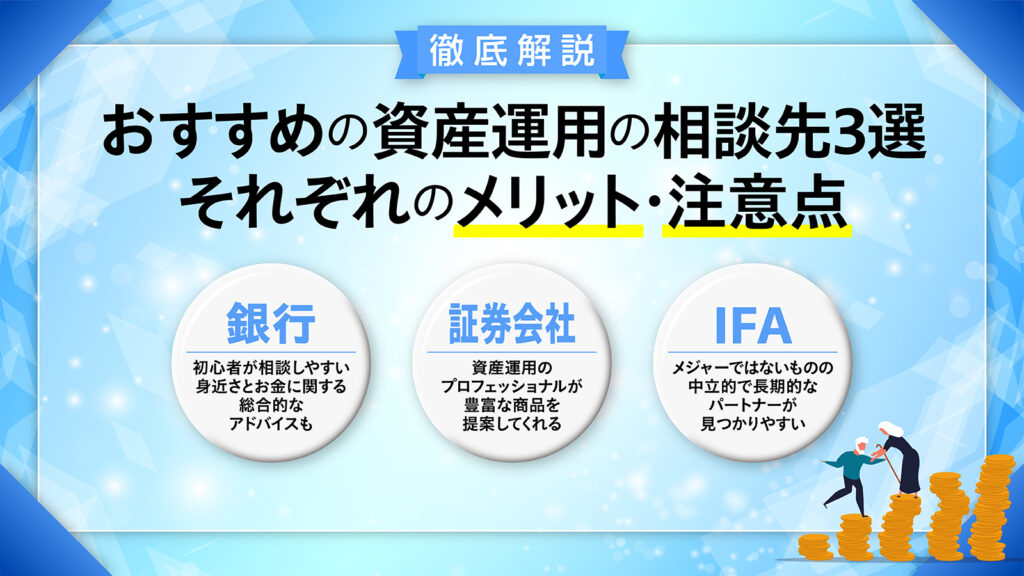

資産運用の相談は「銀行・証券会社・IFA」が有力候補。

中でも、純粋に運用相談をしたい初心者にはIFAが特におすすめ。

- お金全般をざっくり相談したい → 銀行

- 投資商品を幅広く比較したい → 証券会社

- 中立的な立場で長期的な伴走をしてほしい → IFA

大切な資産を安心して運用するためには、相応の金融知識が必要となる。

しかし、独学で専門家並みの知識を得ることは難しく、周囲に詳しい人や気軽に相談できる専門家がいる人も多くはないだろう。

特に初心者が資産運用を考える際は、自分の知識や目的に合った資産運用のプロフェッショナルな相談先を見つけることが重要となる。

証券アナリスト 平行秀

証券アナリスト 平行秀資産運用は、一人で抱え込まず、専門家と一緒に考えることで選択肢が広がり、将来への安心感も高まります。第三者の客観的な視点を取り入れることで、思い込みや不安に偏らない判断ができるようになるでしょう

本記事では、資産運用の相談先の選び方やおすすめの相談先、専門家に相談する際に注意したいポイントなどを詳しく解説していく。

これから資産運用を始めようと考えている方や、投資について専門家からのアドバイスを受けたいと思っている方は、ぜひ参考にして自分に最適な相談先を見つけてほしい。

銀行・証券会社・FP・保険会社・IFA…資産運用の相談先はどう選ぶ?

資産運用の相談先としては主に「銀行・証券会社・保険会社・FP・IFA(独立系ファイナンシャルアドバイザー)」が挙げられる。

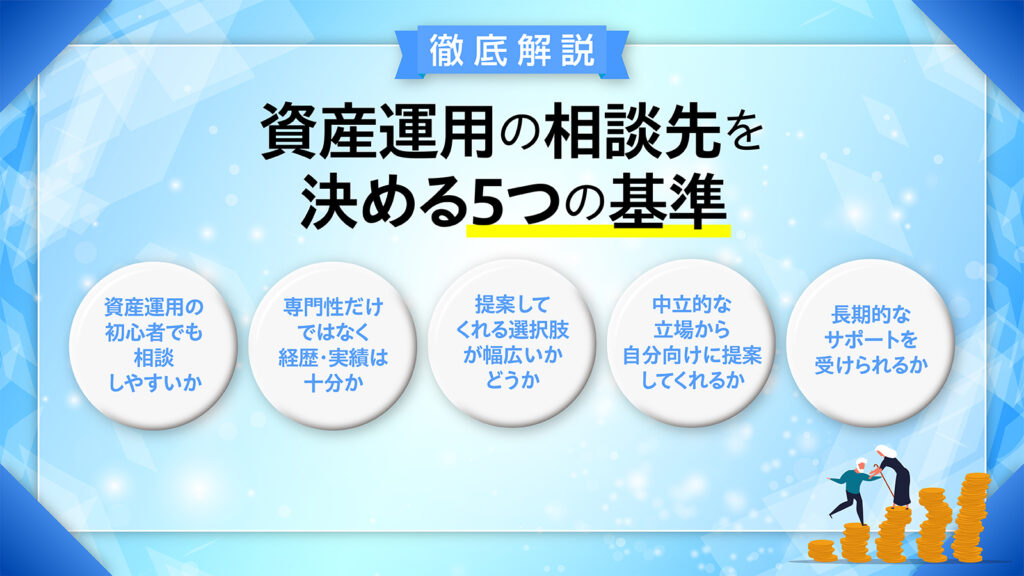

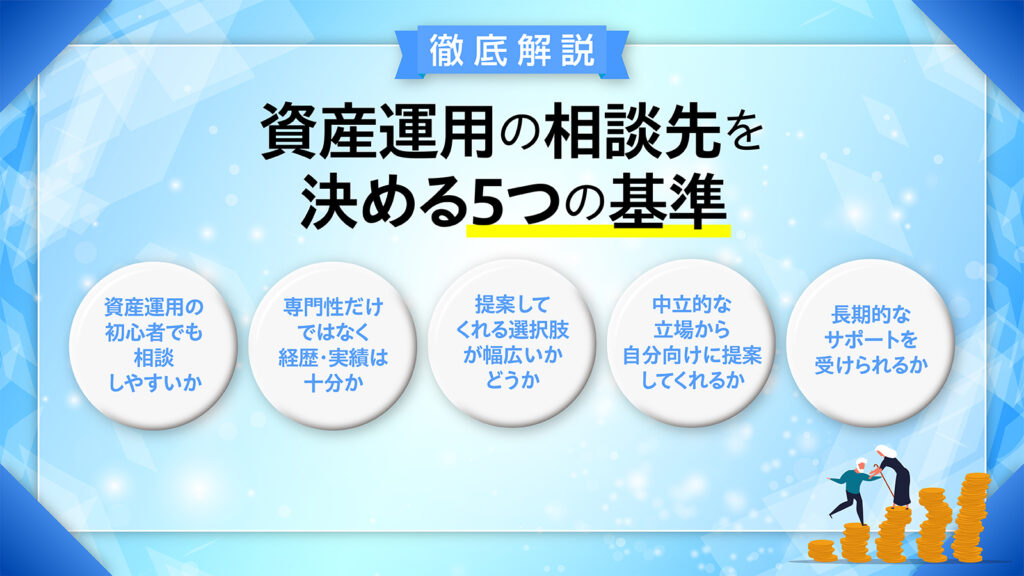

「初心者におすすめの相談先」は後ほど詳しく触れるが、まずは相談先を選ぶ際に意識したいポイントについて解説していこう。

提案の選択は幅広いか

相談できる内容や、先方からの提案内容の幅広さは極めて重要だ。

ここがズレていては、満足いく結果にはならないだろう。

銀行・証券会社・FP・保険会社・IFAで相談できる内容と、主な取扱い商品をまとめると下記の通りとなる。

| 相談できる内容 | 取扱商品 | |

|---|---|---|

| 銀行 | 預金やローン、投資など、資産管理に関わる内容 | 投資信託、保険、債券、預貯金、ローン、ファンドラップなど ※証券会社への取次を行う形で株式などを取り扱う場合もある |

| 証券会社 | 金融商品の購入や運用プランの見直しなど、投資に関わる内容 | 株式、債券、投資信託、FX、ファンドラップ、オプション取引、コモディティなど |

| 保険会社 保険代理店 | 保険の相談やライフプラン、家計相談 | 保険商品 |

| IFA | 金融商品の購入、運用プランの見直しなど投資に関わる内容 | 株式、債券、投資信託など |

| FP | ライフプランや家計の相談をメインとしたお金に関する内容 | 所属団体や企業によって取扱商品は異なる |

このように、資産運用の相談といっても具体的な相談内容やジャンルによって適した相談先は変わってくる。また、取り扱う金融商品自体にも違いがある。

例えば、銀行では個別株を直接購入することはできない。また、FPやIFAはどのような金融機関と提携しているかによって、提供できる金融商品が変わってくる。

相談先を選ぶ場合は、自分の相談したい内容に適した相談先はどこか、幅広い提案を受けられそうか、という観点に注目してみよう。

自分に合う商品を中立的な立場で提案してくれるか

自分のニーズに適した商品を、中立的な立場から提案してくれるかどうかも相談先選びにおいて軽視できない。

多くの銀行や証券会社、保険会社の営業担当者には、取扱商品の売上や自身のノルマなどがあるため、一部においては先方都合の提案が行われることもあるのが実態だ。

もちろん、すべての営業担当者が顧客の意向を無視してニーズに合わない商品を勧めるというわけではないが、どの担当者が信頼できるかを見極めるのはなかなか難しいだろう。

そもそも、銀行や証券会社、保険会社などでは、基本的に自分で担当者を選ぶことができないため、自分に合った担当者になるかは運次第という側面があることは知っておくべきだろう。

長期的なサポートが受けられるか

金融庁が実施した調査(「リスク性金融商品販売に係る顧客意識調査結果」令和6年7月5日)では、資産運用の想定期間として「10年以上」と回答した人の割合が最も高かったという結果が出ている。

「資産運用は長期にわたって続けるものだ」という認識がある一方で、銀行や証券会社の営業担当者の場合、どうしても転勤や異動という可能性が否定できず、おおよそ3年〜5年程度で転勤になってしまうことが多い。

担当者が誰でも気にしないという方は良いが、担当者との相性を大事にする方や、信頼できる人でないと資産運用について相談したくないという方は、長期的なサポートが可能かどうかもチェックした上で相談先を選ぼう。

初心者にとって相談がしやすいか

これは「相談をする側」の問題ではあるものの、「相談のしやすさ」も無視できない。

例えば、証券会社を相談先として選ぶ場合、自身との知識差によって敷居が高く感じられるかもしれないが、気後れして相手の言いなりになってしまったり、聞きたいことが聞けなかったりしては本末転倒だ。

しかし、実は証券会社を利用する人の中には、投資初心者もたくさんいる。あまり気構えずに気軽に相談してみるというマインドを持つようにしたいところである。

投資を始めるときに大切なのは、最初の一歩を踏み出す勇気です。わからないことや不安を抱えたまま悩むより、早めに専門家に相談してみることが資産運用の成功につながります

気軽に相談できる相談先であれば、普段から接点の多い銀行を訪れて投資の相談をしてみるのも一つの手だ。

また、知識面で不安を抱えている場合は、金融機関が実施しているセミナーに参加してみるのも効果的である。

最近ではオンライン面談やチャットを利用したサポートに対応した証券会社も増えてきているため、対面での相談に抵抗のある方はそうした相談先を探してみるのも良いだろう。

また、ネット証券などと連携して投資相談や商品提案を行うIFAも増えてきているため、すでにネット証券を利用している方は提携しているIFAを探してみるのもおすすめだ。

利用者からの評判はどうか

実際にその相談先や担当者を利用した人の評判や口コミも、相談先を選ぶ上で一つの判断材料となる。

各金融機関やIFA法人の公式サイトには、利用した顧客の声が掲載されていることがある。

そうした情報を参考にすることで、提供されるサービスの質や担当者の人柄、スピード感などを事前に把握できる可能性がある。

ただし、公式サイトに掲載されている声は、良い評判に偏る傾向がある点に注意が必要だ。SNSや口コミサイトなども活用し、客観的な意見を幅広く集めることをおすすめする。

資産運用のおすすめ相談先3選!メリット・デメリット、注意点を解説

主な相談先候補である「銀行・証券会社・保険会社・PF・IFA」の中でも、多くの初心者におすすめしたいのが「銀行」「証券会社」「IFA」の3つだ。

それぞれの差異は以下の表の通りである。

| 相談先 | 初心者適正 | 専門性 実績 | 提案の選択肢 | 中立性 | 継続性 |

|---|---|---|---|---|---|

| 銀行 | 〇 | 〇 | △ (金融商品の取り扱いは限定的) | △ (自社商品の提案が含まれる) | × (転勤や異動があるため) |

| 証券 会社 | △ (対面証券は 敷居が高い) | 〇 | 〇 | △ (自社商品の提案が含まれる) | × (転勤や異動があるため) |

| IFA | 〇 | 〇 | 〇 | 〇 | 〇 |

ここからは、それぞれのおすすめ理由と特徴についてそれぞれ解説していく。

銀行に相談する「メリット・デメリット」

多くの人が預金場所として利用している銀行では、幅広い金融商品を取り扱っており、投資の相談も可能だ。

銀行の営業担当者は、証券外務員や生命保険募集人としての資格を持っているため、専門的な内容についても詳しく相談に乗ってくれる。

また、全国に多数の店舗を持つメガバンクなどでは、手軽に対面相談がしやすい点も大きな特徴と言えるだろう。

銀行は身近な存在のため、資産運用の相談が初めてという方でも安心して一歩を踏み出しやすい窓口です。基本的な仕組みを理解するための場として活用してみるのも良いでしょう

資産運用について銀行を相談先とした場合のメリット・デメリットは以下の通りである。

| メリット |

|---|

| 信頼性が高く安心感がある 手軽に相談できる 投資以外の相談も可能 |

| デメリット |

|---|

| 資産運用専門の担当者とは限らない 提案内容がやや限定的 手数料が高い場合がある |

銀行によっては、金融商品を購入することで、預金金利がアップ等のキャンペーンを実施していることもあるため、定期預金などと組み合わせて投資を始めたいという方は、メインバンクを相談先の候補にするのも良いだろう。

投資以外にも預金やローンなどお金に関する総合的なアドバイスをしてくれるのも銀行の特徴だ。

初心者でも気軽に窓口を訪れて相談しやすいため、まずは相談してみたいという方や、資産運用の大枠について理解したいという方、普段利用している銀行で資産運用を行いたい、という方におすすめだ。

ただし、取り扱う投資信託の数が限定的であったり、株式や一部の金融商品は取り扱いがなかったりなど、証券会社と比較すると購入できる投資商品は限られる点には注意が必要だ。

また、商品の購入や運用にかかるコストが高めに設定されていることもあるため、資産運用を本格的に検討する際は、銀行以外の選択肢との比較をするようにしたい。

証券会社に相談する「メリット・デメリット」

証券会社は、株式や投資信託、債券などの金融商品を幅広く取り扱っている金融機関だ。

大きく「対面相談が可能な店舗型」と「手数料が安いネット証券」の2種類に分けられる。

資産運用について証券会社を相談先とした場合のメリット・デメリットは以下の通りである。

| メリット |

|---|

| 取り扱い商品が豊富 資産運用のプロフェッショナルが多い ネット証券は運用コストが安い |

| デメリット |

|---|

| 対面型の手数料は割高の傾向がある 証券会社の方針等の影響は否定できない 担当者に異動や転勤の可能性がある |

証券会社の営業担当者は、資産運用のプロとして高いレベルの知識・経験を備えているため、銀行よりも一歩踏み込んだ具体的な提案が得られる可能性が高い。

近年は、FP資格を取得する証券会社の営業担当者も増えているため、より多角的な視点からのアドバイスも期待できるだろう。

銀行では取り扱っていない、株式をはじめとする金融商品も豊富に取り扱っているため、幅広い選択肢の中から投資商品を選びたいという人に適しているだろう。

ただし、店舗をもつ対面型の証券会社は比較的手数料が高めである点には注意が必要だ。

ネット証券の場合、対面証券に比べて安い手数料で取引できるものの、一般的な取引コースでは対面証券ほどの手厚いフォローを受けられないこともある。

また、証券会社の営業担当者は、会社の方針や営業ノルマによって提案内容が左右されやすい点も意識しておこう。

提案された商品が本当に自分に必要なのかを見極める力を身につけることが大事だ。

IFAに相談する「メリット・デメリット」

「IFA(独立系ファイナンシャルアドバイザー)」は、銀行や証券会社といった特定の金融機関に所属することなく、資産運用のアドバイスや運用商品の提案を行う、文字通り独立したアドバイザーのこと。

まだ認知度が低いため利用者は少ないが、実は初心者にとってはおすすめできる相談先となる。

IFAは銀行や証券会社を退職して転身する人が多く、豊富な専門知識をもとに手厚くアドバイスを行ってくれるのが特徴だ。

特に中立性や継続性の観点においては、他の相談先よりもアドバンテージがあると言えるだろう。

『IFA』は中立的な立場で提案できる点が強みで、商品の売上ノルマに縛られず、投資家に合った選択肢を提示できます。じっくり話を聞いてもらいたい方や、長期的なパートナーを求める方には特に向いています

資産運用についてIFAを相談先とした場合のメリット・デメリットは以下の通りである。

| メリット |

|---|

| 中立的なアドバイスが可能 長期的なサポート体制が望める |

| デメリット |

|---|

| 担当者によって質に差がある まだ利用者が少なく情報収集が難しい |

IFAは、複数の証券会社等と連携してビジネスを行うため、さまざまな取扱商品を顧客のニーズに合わせて提案できるのが魅力となっている。

特定の会社に所属していないことから、中立的な立場での商品提案を行えることはメリットと言えるだろう。

資産運用に特化して相談したい、公平中立なアドバイスが欲しいという方に特におすすめだ。

また、IFAは会社員と違って数年単位での異動や転勤がないため、基本的には長期的に資産運用を任せることができる。

IFA自身の廃業や転職、所属法人の解散といった可能性を考慮する必要はあるものの、信頼関係を構築しながらサポートを受けたいという人にも適しているだろう。

ただし、IFAは日本ではまだそれほどメジャーではないため、自分に合った信頼できる相談先を探しにくいというデメリットがある点には注意が必要だ。

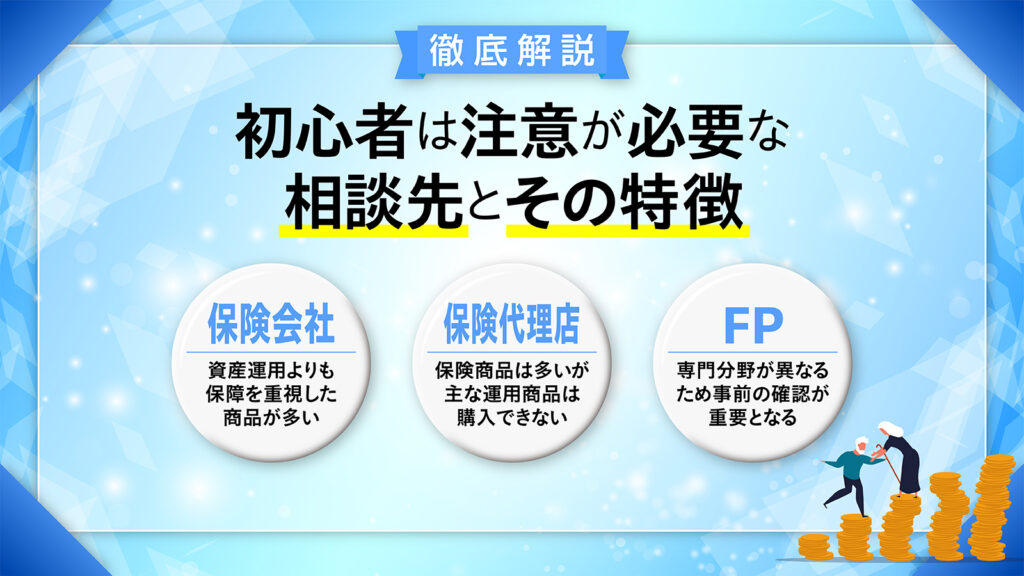

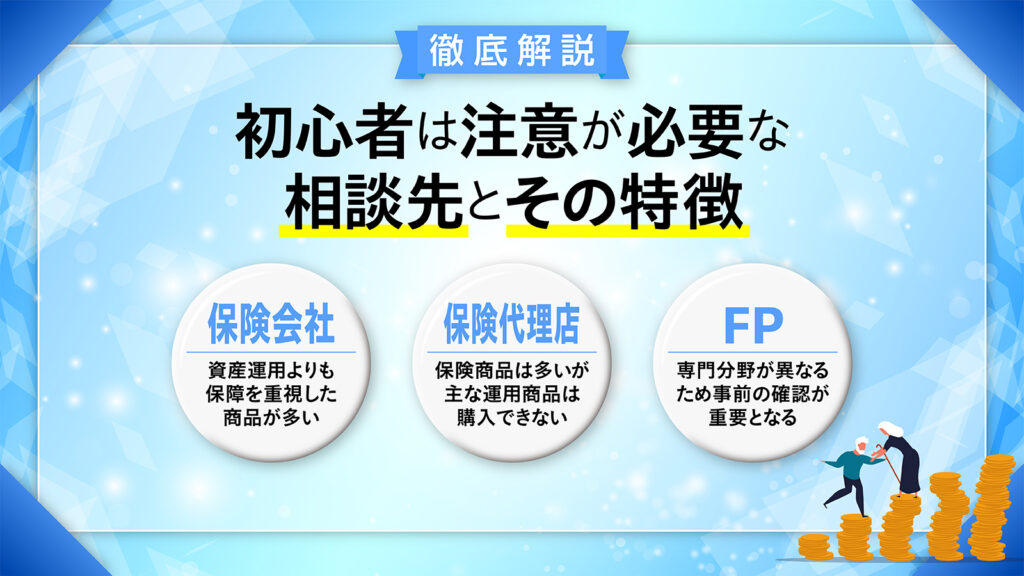

初心者が注意すべき「保険会社」と「FP」への相談

資産運用初心者にとって、あまりおすすめできない相談先としては「保険会社」「保険代理店」「FP」が挙げられる。

これらは具体的にどのような相談先なのか、初心者にとって足りない点や懸念点はどういったところなのかを詳しく解説していく。

保険会社は運用商品よりも保険商品がメイン

保険会社がメインで取り扱う商品は保険商品となり、資産運用よりも保障を重視した商品を多く提供している。

そのため、資産運用を主目的としている人にとって、保険会社は相談先としてあまり適していない可能性が高い。

「変額保険」や「外貨建保険」といった、貯蓄性のある保険商品も知られているが、純粋な運用商品ほど効率の良い運用は期待できない。

また、保険会社の保険募集人は基本的には「保険のプロフェッショナル」である。

株式や投資信託の販売資格を持っていない人がほとんどであるため、個別商品に関する具体的なアドバイスを得られないこともあるだろう。

「貯蓄と保障の2つの機能を持つ商品を購入したい」「外貨建保険に加入したい」など、明確な希望がある場合は良いが、「資産運用全般について知りたい」「株や投資信託に興味がある」といった場合は、保険会社以外の相談先のほうが適していると言えそうだ。

保険代理店では投資信託や株券、債券は購入できない

保険代理店は、複数の保険会社から委託を受けて、さまざまな保険商品の提案を行う事業者だ。

保険に関する相談やアドバイス、保険契約の締結、アフターフォローまでを担当してくれるものの、取扱商品は保険会社と同様に保険商品がメインだ。

複数の保険会社の商品を取り扱うことが可能なため、保険商品の選択肢が広いのはメリットと言える。

ただし、保険代理店で投資信託や株式、債券などを購入することはできないため、運用商品を購入したいと考えている人にとってはミスマッチとなる可能性が高いだろう。

なお、保険代理店が無料のマネースクールや投資相談を実施している場合も多いため、こうしたイベントに参加する場合は、運営母体がどのような企業・組織であるかもしっかりと確認すべきだ。

FPは個人によって実務経験や保有資格が異なる

家計相談やライフプラン、住宅ローン、税金、相続など、お金全般の幅広い悩みに寄り添ってくれる「FP(ファイナンシャルプランナー)」も相談先候補の一つである。

FPには、保険会社や証券会社、銀行などで働いている人もいれば、個人で開業して働いている人もいる。

そのため、実務経験においてはかなりの個人差がある可能性が考えられる。

また、FP資格だけでは株式や投資信託についての具体的な提案はできないため、資産運用について踏み込んだ相談をする場合は、どのような資格を持つFPかをあらかじめ確認しておくことが重要だ。

「生命保険募集人資格」や「証券外務員資格」も有するFPであれば、運用商品に関する具体的な相談にも対応している可能性がある。

FPに相談する際は、どのような分野を専門としているか、また金融商品の取扱資格を持っているかを事前に確認しておくことが大切です。目的に合わないと十分な提案が受けられない可能性があります

保険会社・保険代理店・FPは、保障商品が中心であり「株式や投資信託の具体的な提案」が難しいケースがある。

そのため、純粋に資産運用の相談をしたい人にとっては、銀行・証券会社・IFA から検討を始めるのが賢明だと言えそうだ。

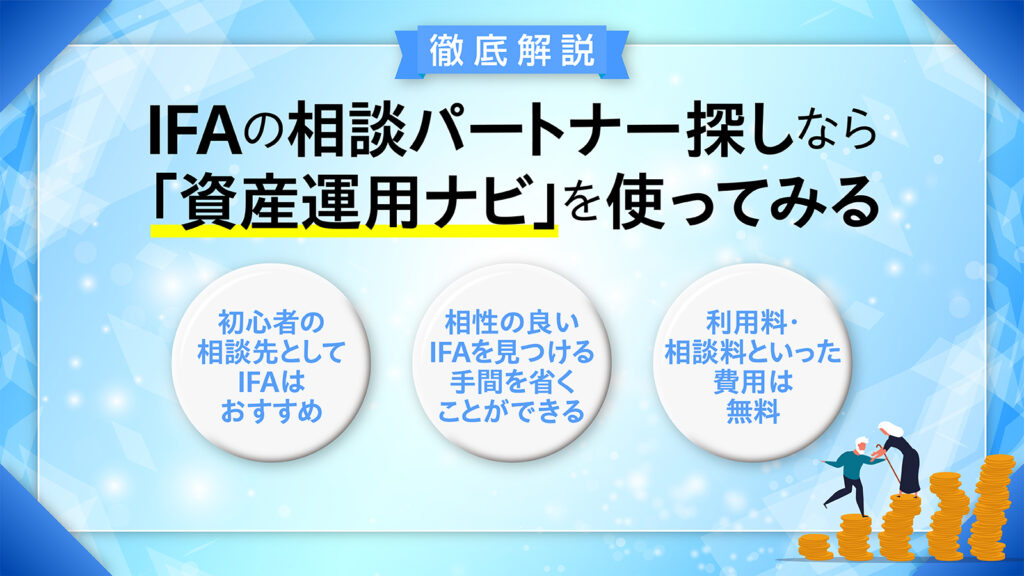

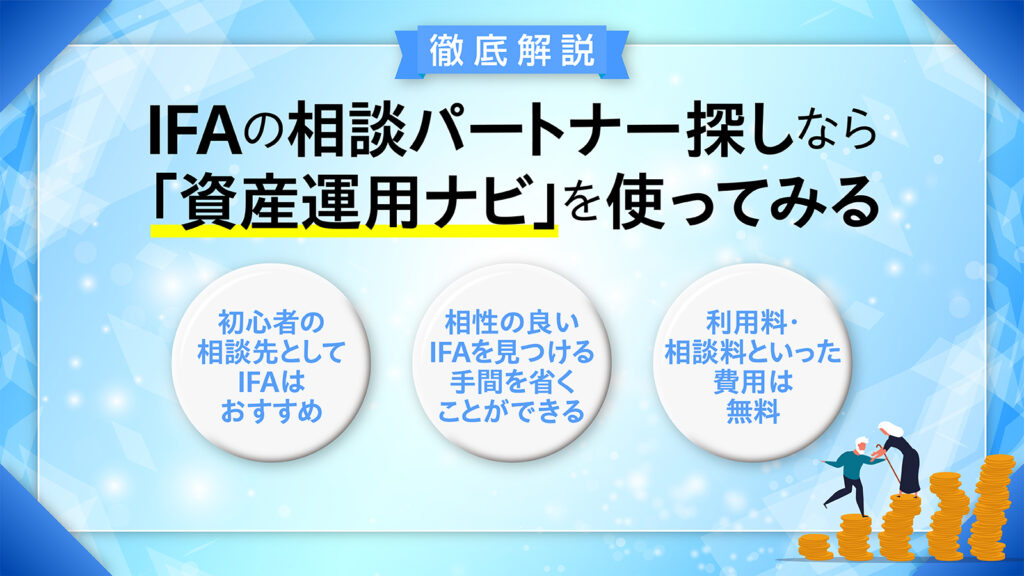

最適な相談先探しに「資産運用ナビ」を使ってみる

ここまで、おすすめの相談先や注意が必要な相談先について詳しく紹介した。

中でも初心者にとって最もおすすめな相談先や、その探し方について、さらに詳しく解説していく。

初心者が投資の相談先をするならIFAが特におすすめ

おすすめの相談先として銀行・証券会社・IFAの3つを挙げた。

中でも、初心者適正や中立性、継続性や選択肢の豊富さといった、様々なポイントを網羅しているのはIFAだと言える。

| 相談先 | 初心者適正 | 専門性実績 | 提案の選択肢 | 中立性 | 継続性 |

|---|---|---|---|---|---|

| 銀行 | (金融商品の取り扱いは限定的) | (自社商品の提案が含まれる) | (転勤や異動があるため) | ||

| 証券会社 | (対面証券は 敷居が高い) | (自社商品の提案が含まれる) | (転勤や異動があるため) | ||

| IFA |

IFAは特定の金融機関から独立した存在であるため、特定の商品を会社都合で販売することはなく、顧客目線での提案を行えるという魅力がある。

転勤なども基本的に発生しないため、基本的には長期的に資産運用を任せられる可能性が高いのもメリットだ。

中立的な立場から長期にわたって資産運用をサポートしてほしいという方は、IFAへの相談を検討してみてはいかがだろうか。

自分に適した相談先選びには「資産運用ナビ」を活用しよう

相談先選びにおいては、個人として相性の良い担当者を見つけられるかも重要だ。

しかし、銀行や証券会社では多くの場合、担当者が割り振られるため、自分で担当者を選ぶことはできない。

一方、IFAの場合は「個人対個人」として付き合うことが多いため、自分で相性の良いアドバイザーを見つけることが可能となる。

具体的にどのようにアドバイザーを探せば良いかわからないという方は、「資産運用ナビ」のようなマッチングサービスの利用がおすすめだ。

「資産運用ナビ」は、年齢や金融資産、投資目的などを入力すると、自動的に自分に合うアドバイザーが診断・検索されるサービスだ。

各アドバイザーの経歴や保有資格、得意分野などはプロフィールページで確認できるため、事前に確認した上で誰に相談するかを決められるというメリットがある。

「老後に向けてコツコツ資産運用を行いたい」

「なるべく安定的に資産運用を始めたい」

といった、相談内容に合わせて適切なアドバイザーが紹介されるため、投資初心者でも手軽に自分にぴったりのアドバイザーを見つけられるだろう。

なお、検索ページからそのまま相談の申し込みへと進んでいけるため、手間や時間をかけずに相談日程を設定しやすい。

利用料や相談料は無料となっているため、気になる人は利用してみてはいかがだろう。

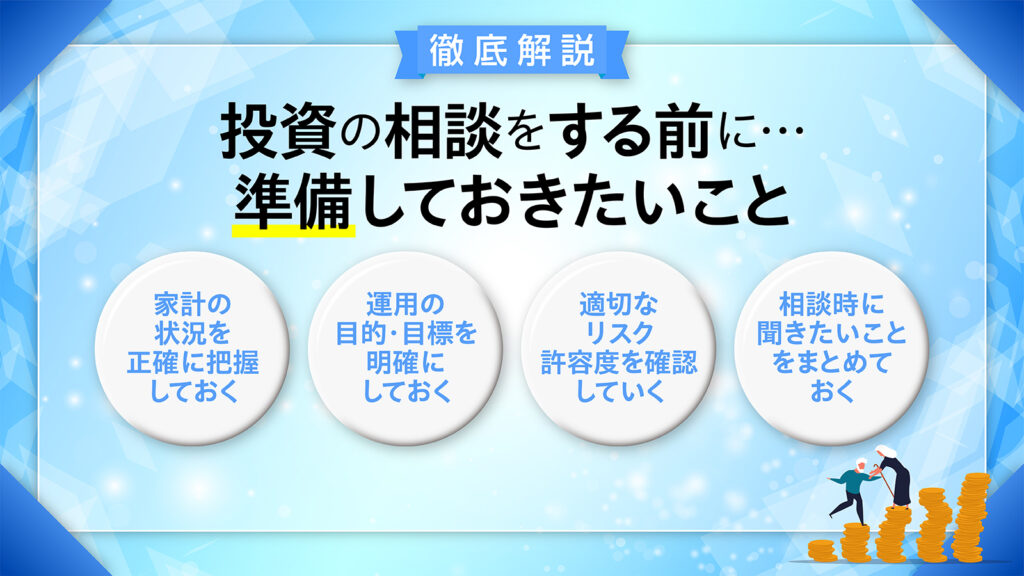

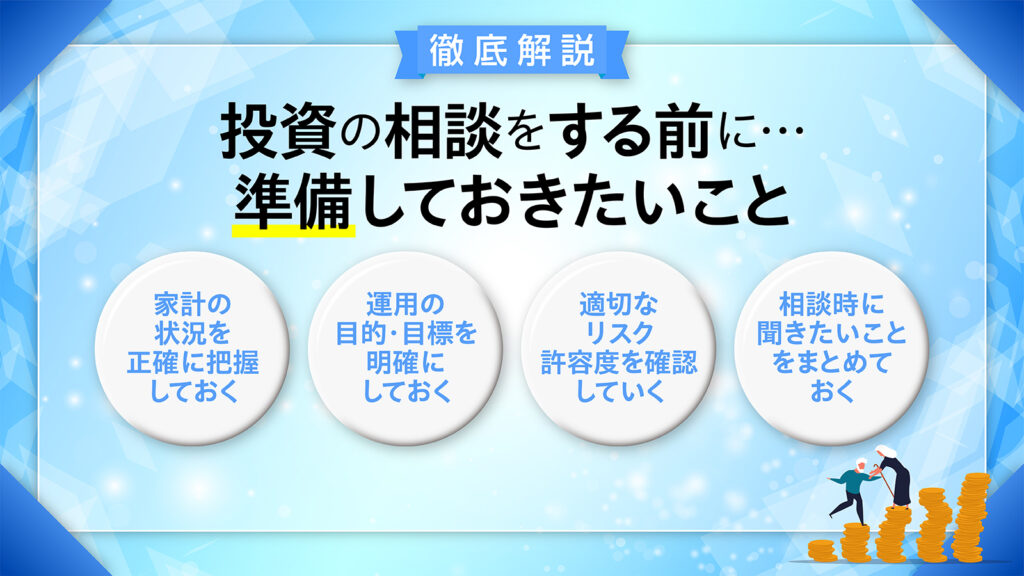

投資の相談前に準備しておきたいこと

資産運用の相談をスムーズに行うために、事前に以下の点を準備しておこう。

- 家計の状況を正確に把握する

- 運用目標を明らかにする

- リスク許容度を確認する

- 相談時に聞きたいことをリストアップしておく

家計の状況を正確に把握する

相談にあたっては、現在の資産状況を正確に把握しておくことが重要だ。

所有する金融資産や毎月・毎年の収支、余剰資金等について、事前になるべく正確に調べておこう。

相談の場では『今どれだけ使えて、どのくらい残しておくべきか』が明確になると、具体的な運用提案が受けやすくなります。通帳や家計簿アプリを使って準備しておくとスムーズです

保有資産や投資可能な金額によって、具体的な運用商品や運用計画は変わってくる。

投資できる金額が少額の場合は運用商品が限られてくるケースもあるが、まずは相談をしてみると良いだろう。

運用目標を明らかにする

相談前に運用目標を明らかにしておくことも大事だ。

「老後資金として3,000万円を目指したい」「子供の高校卒業までに1,000万円確保したい」など、人によって運用目的や目標は異なる。

どのくらいの期間を運用に充てられるのか、どのくらいの運用成果が必要なのかを共有することで、適切な運用商品やリスク・リターンの度合いも決めやすくなる。

また、使う時期が確実に決まっている資金の場合は、投資信託や株式などでの運用よりも、債券や定期預金など満期が決まっている金融商品での運用の方が適している可能性もある。

運用目標を決めた上で相談することで、自分に合った運用ポートフォリオを作成しやすくなるはずだ。

リスク許容度を確認する

「リスク許容度」とは、投資を行う上で「どの程度までリスクを受け入れられるか」を表す尺度だ。

リスク許容度の大きさは人によって異なり、年齢や家族構成、ライフイベント、資産の状況、性格といった様々な要素が影響して導き出される。

このリスク許容度を超えてハイリスク・ハイリターンの運用を行うと、想定以上の損失が発生することで生活や将来の計画に支障が出る可能性がある。

逆に、必要以上にリスクを避けすぎると、十分なリターンを得られない可能性も生じる。

自分のリスク許容度を把握することで、無理なく運用を継続しやすくなり、より効果的な資産形成が行えるだろう。

相談時に聞きたいことをリストアップしておく

資産運用の相談を行う際は、事前に聞きたいことやわからないこと、投資について不安に感じることなどをまとめておこう。

『どこがわからないか』を自分で整理しておくことで、有意義な相談ができ、納得のいく答えも得やすくなります。漠然とした疑問でも遠慮せず、感じていることを準備しておきましょう

具体的な質問内容としては、以下のような内容が考えられる。

- 証券会社の口座開設方法や必要書類

- 税金の計算方法や支払い方法

- 手数料の計算方法

- 適切な運用金額

- 自分に合った運用商品を選ぶ方法

- チャートの見方、分析方法 など

もちろん、上記以外にも聞きたいことがあれば「なんでも聞いてみる」ことをおすすめする。

資産運用の相談は、投資初心者向けに実施していることがほとんどなので、「こんなことを聞いてもいいのだろうか」などと思わずに、積極的に質問することで投資に関する知識も深めていけるだろう。

まとめ

資産運用の相談先には銀行・証券会社・IFAなど多様な選択肢があり、それぞれに特徴や強みがある。

自分の知識や目的、求めるサポート体制に合わせて最適な相談先を選ぶことが重要だ。

特にIFAは中立的な立場から提案でき、長期的に伴走してくれる点で初心者にも適している。

迷った場合は「資産運用ナビ」を活用し、自分に合ったアドバイザーを見つけるのが良いだろう。

資産運用の相談に関するQ&A

最後に、資産運用の相談についてよくある質問をまとめた。