- お金の相談をしたいが、誰に頼るべきか分からない

- 相談先の特徴やメリット・デメリットを比較したい

- 相談時に準備するべきポイントが知りたい

「お金の悩みは解決できない」と思い込んでしまいがちだが、専門家の助言を活用すれば、あっさり光明が見えてくるケースも多い。

大切なのは、できるだけ早い段階で適切な相談先を見つけることだ。

本記事では、銀行や証券会社、IFA、FPなどさまざまな相談先を比較・整理し、悩みに合った相談先を選ぶうえでのヒントを提供する。選択をサポートする。

また、相談によって多くの成果を得ていただくために、事前に準備しておきたいポイントも解説している。

記事をきっかけに最適な相談先を見つけて、スピーディな解決につなげていただければ幸いである。

お金の相談をするメリットとは?

まずは、専門家にお金の相談をするメリットについて確認しよう。

相談により得られるメリットを整理したうえで、相談先を選ぶときにチェックしておきたいポイントを紹介する。

お金に対する「ぼんやり不安」は放置しても消えない

「お金が不安」「老後が心配」— こうした漠然とした不安を抱える人は多い。

- なぜか毎月、家計が赤字になる

- 投資を始めたいが、何から手をつけたら良いか分からない

- いまの保険で良いのか、なんとなく不安

- 借金を返済しているのに、いつまでも終わらない

- 年金だけで生活できるか、見通しがつかない

こうした不安を「何とかしなければ」と思うだけでは、行動につながらず、かえって不安が膨れ上がってしまう。

解決すべき問題は何かを明らかにすることで、解決に向けた具体的なアクションが取れるようになる。

専門家は「不安」を「管理可能な課題」に変える

専門家に相談するメリットは、不安や悩みを「管理可能な課題」に落とし込んでくれる点にある。

証券アナリスト 平行秀

証券アナリスト 平行秀不安を具体的な数値や課題に落とし込むことで、状況が可視化され、解決への道筋が明確になります。感情的な不安から論理的な判断へと転換できる点が、専門家に相談する大きな意義です。

たとえば「老後の医療費が心配」という悩みなら、以下のように分解して検討できる。

- どの程度まで公的保険でカバーされ、自己負担はどの程度になるか

- 自己負担分の準備のために、民間の医療保険・がん保険は必要か、それとも貯蓄を上乗せする方が合理的か

- 投資や運用によって不足分をどのように、どの程度補えるか

こうして悩みを具体化すれば、必要な手段や準備額が明確になる。

自分だけで悩んでいると堂々巡りになるケースでも、専門家の力を借りれば、不要なリスクを減らしながら早期に解決策を探せる可能性が高まるのだ。

相談先を選ぶ際のチェックポイント

だからこそ、お金に関する相談相手は、信頼性で選びたい。

少なくとも以下の三点は、事前にしっかり確認しよう。

- 相談先の専門分野

- 相談先が得意とする領域(家計管理・投資・保険・税務など)が、自分の悩みに合っているか

- 料金体系や相談方法

- 無料相談はあるか、相談料はいくらか。利用手段や決済手段の選択肢は十分に多いか

- 実績や信頼性

- 口コミや実際の実績などを参考にして、アドバイザーや相談先の信頼度を判断する。

適切な相談先選びで、問題解決のスピードや質は格段に上がる。

ところで、お金に関する相談先にはどのような選択肢があるのだろうか。次のセクションでは、その点について解説する。

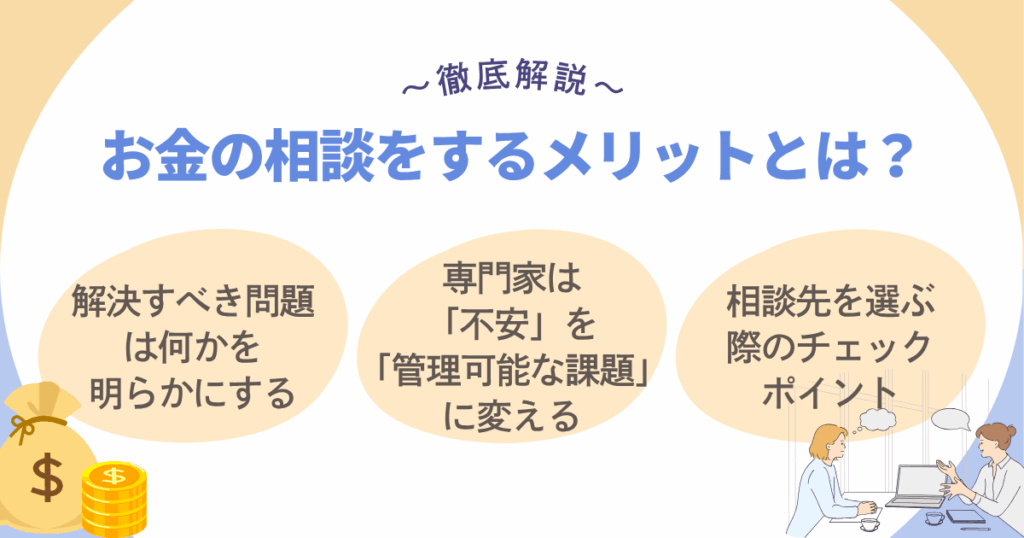

おすすめのお金の相談先8選とそれぞれのメリット・デメリット

ここでは、代表的な8つの相談先を取り上げ、それぞれの特徴とメリット・デメリットを解説する。

銀行

銀行は、預金や融資、投資信託など多岐にわたる金融商品を取り扱う金融機関だ。

多くの銀行では、資産運用やライフプランに関する相談窓口を設けており、顧客の多様なニーズに応えている。

専門性に欠けることもあるが、幅広い相談にワンストップで答えられる点は強みだ。

総合的なサービスや信頼性を重視する方に適した相談先である。

| 相談するメリット | 相談するデメリット |

|---|---|

| 信頼性が高く、安心して相談できる 預金、融資、投資信託、保険など、多岐にわたる相談ができる 店舗窓口で専門のスタッフに直接相談できる | 投資商品の選択肢が限られるため、相談内容も限定的になる 証券会社などに比べ、特定分野における専門性については、やや劣る場合がある |

証券会社

証券会社は、株式や債券、投資信託などの有価証券の売買を仲介する金融機関である。

投資に関する専門的なサービスを提供し、個人や法人の資産運用をサポートしている。

証券会社は、店舗を構える「対面証券」と、オンラインでの取引が中心の「ネット証券」とに大別できる。

対面証券は、相談しながら投資を行いたい方や、専門的なアドバイスを求める方に適した相談先だ。

一方、ネット証券はコストを抑えたい人に適しているが、サポートは手薄で、あってもオンラインが中心だ。

自身の投資スタイルやニーズに合った証券会社の選択によって、投資体験は大きく変わる。

| 相談するメリット | 相談するデメリット |

|---|---|

| 対面証券では、担当者から投資サポートを受けられる 多様な投資商品について相談できる 市場情報や分析ツールの提供が充実している | 営業担当者のスキルと相性が、投資体験に影響する 担当者のアドバイスが「営業寄り」になりがち |

ファイナンシャルプランナー(FP)

FPは、個人のライフプランに合わせた資金計画や資産運用、保険、税金など、幅広いお金の問題についてアドバイスする専門家だ。

金融機関に所属する企業系FPと、独立して活動する独立系FPが存在し、相談者のニーズに応じて適切な助言を行う。

ライフプラン全体を総合的に見たアドバイスを重視する人や、中立性を求める人には、独立系FPは良い選択肢となる。

ただし、FP選びは慎重に行ってほしい。FPとして活動するための法的規定や資格要件はなく、誰でもFPを名乗って活動できるのが現状だ。

金融商品の販売を目的に無料相談を行う人や、十分な専門知識を持たない「自称FP」も存在するため、FPを選ぶ際は厳正な見極めが必要となる。

ご自身の将来に関わる重要な相談だからこそ、FPの保有資格だけでなく、実務経験や中立性、過去の相談事例、相談後のフォロー体制や料金の透明性まで、幅広く確認して選ぶことが大切です。

| 相談するメリット | 相談するデメリット |

|---|---|

| 総合的な資金計画の立案ができる保険、投資、税制、不動産、相続など、多様な疑問や悩みに対応できる 独立系FPには、相談者の利益を優先した提案が期待できる | 相談料が発生することが多い FPの質にばらつきがある 投資商品の売買仲介や、具体的な投資アドバイスはできない |

IFA(金融商品仲介業者)

IFA(独立系ファイナンシャルアドバイザー、 Independent financial advisers)は、特定の金融機関に属さず、中立的な立場から顧客に金融商品の提案や資産運用のアドバイスを行う専門家だ。

日本では「金融商品仲介業者」とも呼ばれ、証券会社や銀行と提携しながら、顧客のニーズに合わせたサービスを提供している。

それぞれのIFAは得意分野を持つため、自分に合った専門分野の相談先を選ぶことが非常に重要になる。

IFAの質や提案内容には差があるため、金融機関との提携状況、手数料体系、担当者の実績や提案スタンスを事前に確認することを強くおすすめします。

加えて、提案後のサポート体制や継続的な関係性も重視すると安心です。

| 相談するメリット | 相談するデメリット |

|---|---|

| 顧客の利益を最優先に考えた中立的なアドバイスが期待できる 複数の金融機関と提携しているIFAは、幅広い選択肢の中から最適商品を提案できる 相談から金融商品の購入、購入後の運用までワンストップで相談できる | 売買のたびに手数料が発生するタイプ(コミッション型)では、取引頻度が高いと手数料も高くなる 信頼できるIFAを見つけるのは難しい IFAの提案であっても、必ず利益が得られるわけではない |

保険代理店

保険代理店は、保険会社と契約者の間に立ち、保険商品の提案や契約手続き、アフターフォローなどを行う専門業者である。

生命保険や損害保険など、複数の保険会社の商品を取り扱う代理店も多く、顧客のニーズに合わせた保険選びをサポートしている。

保険代理店は、複数商品を比較検討し、アドバイスを受けながら最適な保険を選びたい方に適した相談先である。

ただし、保険販売がメインのため、広くお金の相談をしたい人には不向きである。

保障内容だけでなく、保険料の将来負担やライフプラン全体との整合性を見極めることが重要です。

複数社を比較しながら、必要な保障を無理なく確保できているかを確認しましょう。

| 相談するメリット | 相談するデメリット |

|---|---|

| 無料で専門的なアドバイスを受けられる 複数の保険商品の比較が可能 契約後も、変更や保険金請求などの相談に乗ってくれる | 保険に関する相談が基本 保険勧誘が過度になってしまう場合もある 信頼性や取扱商品、アフターフォローなどの質は代理店ごとにまちまち |

弁護士

弁護士は、法律の専門家として、相続や債務整理、離婚、労働問題など、法的な側面を含む深刻なお金の相談をカバーする。

借金問題や遺産分割など法律が関係する案件では、適切な解決策を提示してくれる頼れる存在だ。

| 相談するメリット | 相談するデメリット |

|---|---|

| 法的な観点からの適切なアドバイスが受けられる 交渉や調停の代理人として問題解決を任せられる 複雑な法的手続きを相談できる | 相談費用が高額になりやすい 投資や保険に関する提案は範囲外であることが多い お金の問題を扱わない弁護士もいる |

税理士

税理士は、税務や会計の専門家として、個人や法人の税務申告、節税対策、経理業務のサポートなどを行う。

税務に関する幅広い知識と経験を持ち、これに基づく適切なアドバイスを顧客に提供する役割を担っている。

| 相談するメリット | 相談するデメリット |

|---|---|

| 税務に関するすべての相談が可能 節税対策や納税額適正化、税務調査に関する助言が受けられる 日々の記帳や決算業務も任せられる | 相談には費用がかかる 税金に特化しているため、投資や保険など他の領域については相談できないこともある 経営状況や財務情報を適切に共有する必要があり、手間がかかる |

市役所・区役所

市役所や区役所は、地域住民の生活を支援する行政機関であり、生活費や税金、福祉に関するお金の相談窓口を設けている。

これらの窓口では、生活保護や税金の減免、各種手当の申請手続きなど、生活に密着した経済的支援に関する相談が可能だ。

ただし、専門的な金融相談には限界があるため、必要に応じて他の専門家と併用することが望ましい。

| 相談するメリット | 相談するデメリット |

|---|---|

| 公的支援制度の情報提供や申請手続きに関する相談ができる 地域住民の状況に応じたきめ細やかなサポートが期待できる 基本的に無料であり、経済的な負担を気にせず利用できる | 一般的な資産運用や投資相談はほぼ期待できない 公的制度の案内が主となる 相談できるのは、基本的に平日の日中のみ 窓口が混雑する時期には、長時間待たされることがある |

お金に関する主な相談内容と適切な相談先

ここからは、具体的な悩み別にどの相談先が適しているかを解説する。

自分の悩みに合った窓口を見極めることで、効果的に問題の解決に向かうことができる。

家計管理や貯金計画

家計管理や貯金計画は、お金の基本的な使い方や貯め方に関する悩みであり、誰にとっても身近なテーマである。

具体的なアドバイスや、改善手段が分かれば、家計の状況を一気に改善させられる可能性は高い。

まずは専門家に相談して、なんらかの突破口を探してみると良い。

- 生活費がかさみ、なかなか貯金が増えない

- 老後までにいくら貯めれば安心なのか分からない

- 家計簿を丁寧につけようとすると挫折する

- 家計支出を削りたいが、どうしたら良いか分からない

おすすめの相談先

- FP

- 家計全体を俯瞰しながら、生活費の最適化や貯金の目標設定など、実務的なアドバイスを行う

- 市役所・区役所

- 生活費に困っているケースや、子育て・介護などの公的支援を受けたい場合は、まずは市役所や区役所の相談窓口を活用すると良い

- 手当や福祉制度が利用できれば、家計改善につなげられる

資産運用や投資相談

知識や経験が不足したまま投資を始めてしまうと、無駄にリスクを背負いすぎたり、損失を被るリスクが高まる。

自分にとって最適な投資手法を選ぶためにも専門家のアドバイスが有効だ。

投資は『始め方』だけでなく『続け方』も重要です。

資産状況や目的に応じて無理のない設計を行い、市場の変動にも対応できる仕組みを整えることで、長期的な成果につながります。

定期的な見直しと生活環境の変化への柔軟な対応も欠かせません。

- NISAやiDeCoをどう活用すればいいのか分からない

- 投資を始めたいが、知識が乏しいので非常に不安

- 貯蓄のうち、どの程度を投資に充てたら良いか分からない

- どの銘柄を選べばいいのか決められない

おすすめの相談先

- IFA

- 金融商品仲介業者であるIFAには、運用計画の立案、投資商品の提案、実際の売買仲介など、投資・運用に関するあらゆる相談ができる

- 銀行・証券会社

- リサーチ力や商品提案のノウハウがあるため、特定の金融商品を深堀りしたい場合には有効な選択肢である

- ただし、自社の取扱商品を優先的に紹介される可能性があるため、手数料や商品性については慎重に確認したい

- 独立系FP

- ライフプラン全体を視野に入れつつ、投資の位置づけや予算配分などをアドバイスしてくれる

- 老後資金や保険とのバランスを考慮した総合的な提案も期待できる

資産運用ナビの活用もおすすめ

どの専門家に相談すればいいか分からない方は、個人投資家と専門家とをつなぐマッチングサービス「資産運用ナビ」の利用もおすすめだ。

- 登録しているのは、資格や経験が豊富な「お金のプロ」のみ

- 自動マッチング機能により、最適な専門家を簡単に探せる

- 専門家の経歴や専門分野、口コミがサイト上で確認できる

3つの希望条件を入力するだけで、あなたに合った専門家がランキング形式で提案される点が面白い。

気になる候補者がいたら、そのまま面談予約もできるので便利だ。

相談は何度でも無料で、気軽に始められるのが大きな魅力となっている。

資産運用に関する相談先を探しているなら、まずは「資産運用ナビ」にアクセスして欲しい。

保険の見直し

生命保険や医療保険、がん保険など、万一の備えは大切だが、保険料は家計を圧迫する要因にもなる。

保険の必要性や補償額を検討し直したいなら、客観的な判断をサポートしてくれる専門家の助けを借りると良い。

- 保険料が毎月の支出を圧迫しているので、減らしたい

- 特約が多すぎて、どれが本当に必要か分からない

- 保険の見直しをしたいが、どのタイミングで行えばいいか分からない

- 加入中の保険で、老後や介護など先々のリスクに十分備えられるか不安

おすすめの相談先

- 保険代理店

- 複数の保険商品を比較しながら、具体的な商品提案が受けられる

- 保険関連資格を持ったIFA

- 生命保険募集人や損害保険募集人として活動するIFAなら、

より中立的な商品提案が期待できる

- 生命保険募集人や損害保険募集人として活動するIFAなら、

- FP

- 家計全体やライフプランを踏まえて、

保険についての一般的なアドバイスを提供してくれる

- 家計全体やライフプランを踏まえて、

借金問題や家計の赤字対策

借金問題は放置すると信用情報に影響が出たり、延滞金発生や督促を受けるなど、一気に状況が悪化することもある。早めの対策が重要だ。

借金や赤字は、早期に家計の現状を見える化することで対応策が立てやすくなります。返済額の整理や支出の優先順位を明確にし、必要に応じて支援制度や法的手段を組み合わせることで、再建の道筋が見えてきます。

- カードローンの返済で、家計の赤字が続いている

- 複数社から借りている状態で、とうとう督促を受けてしまった

- 収入が減ってしまい、住宅ローンの返済が滞りそうで心配

おすすめの相談先

- 弁護士

- 法的手段(任意整理・自己破産など)を含めた解決が必要なら、弁護士への相談が必要だ

- 交渉や裁判所手続きを通じた根本的な解決が期待できる

- 司法書士

- 140万円以下の債務(簡易裁判所の管轄)であれば、司法書士も任意整理などの債務整理手続きに対応可能だ

- 費用面で弁護士より抑えられることが多いため、比較検討してみると良い

- 市役所・区役所

- 生活費のやりくりも難しく、相談費用が心配なら、まずは自治体の相談窓口を活用すると良い

- 生活困窮者向けの支援制度を紹介してもらえたり、場合によっては生活福祉資金貸付制度などの利用が検討できる

- FP

- 借金の返済計画と併せて、家計全体を見直して、適切な家計管理プランを提案してもらえる

税金や相続対策

相続や贈与、節税に関する問題は、税制や法的手続きが絡むため複雑になりがちだ。

早めに対策を打っておかないと、大きな相続税負担が発生したり、親族間トラブルに発展するケースも少なくない。

- 相続税をなるべく抑えたいが、どのように対策したら良いか分からない

- 相続人同士で揉めないようにしたいが、どのような準備が必要なのか知りたい

- 先祖からの不動産をどのように処分・運用すれば良いのか判断に迷う

おすすめの相談先

- 税理士

- 具体的なシミュレーションや税務手続きに加え、遺産分割の方法についてもアドバイスをもらえる

- 弁護士

- 遺産分割協議や相続人同士の対立など、法的なトラブルが想定される場合は弁護士への相談が有効

- 遺言書作成や遺留分対策などを総合的にサポートしてもらえる

- IFAや独立系FP

- 相続財産をどう運用すれば良いか、保険を活用した節税対策、贈与資金の管理などについて、資産運用の観点からサポートを受けられる

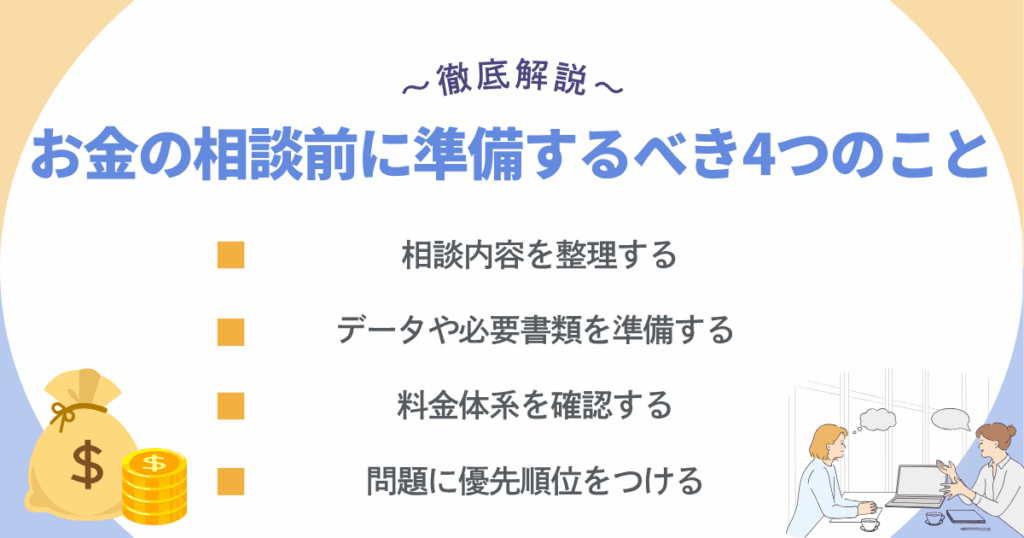

お金の相談前に準備するべき4つのこと

お金の相談をスムーズに進めるためには、事前の準備が欠かせない。ここでは、適切な解決策を得るために行うべき4つの準備項目について解説する。

1. 相談内容を整理する

最初に行うべきは、自分が解決したい問題は何かを特定し、相談したい内容を整理しておくことだ。

「老後に向けて資産運用をしたい」「家計を見直したい」「保険が必要か判断したい」など、悩みを具体的にリストアップしてみよう。

何を解決したいのかが明確になれば、適切な相談相手を選びやすくなるし、専門家からのアドバイスもより具体的になる。

相談内容が曖昧なままだと、専門家も最適な提案がしにくくなります。

解決したいことを簡潔に表現できるよう事前に整理しておけば、当日もスムーズに話せて安心です。

2. データや必要書類を準備する

次に、現在の収入や支出、資産状況が把握できる資料を準備しておこう。以下のような書類を準備できれば、相談時のやり取りが円滑になる。

- 収支の流れが分かる資料(家計簿や通帳のコピー)

- 加入中の保険内容が分かる書類(保険証券や契約書)

- ローンの返済状況を示す資料

3. 料金体系を確認する

専門家に相談する場合、どのタイミングでどのくらいの費用が発生するのかを事前に把握しておこう。

無料相談を行うところもあれば、初回相談だけ無料で以降は有料のところもある。

成功報酬型や預かり資産に応じた料金もあり、サービスや専門家によって料金体系はさまざまである。

- 無料相談か、有料か

- 初回のみ無料、複数回無料など、相談回数によって異なる場合もある

- 手数料の種類や内訳

- コミッション(取引手数料)、フィー(預かり資産の割合)など、どれが適用されるかを確認する

- 追加料金の有無

- 書類作成や出張相談など、追加やオプションの発生ケースがあるか

4. 問題に優先順位をつける

お金の悩みは、一つではなく複数あり、相互に関連していることが多い。

相談前に「どの問題を先に解決したいか」を整理し伝えることで、専門家は提案の焦点を絞りやすくなる。

専門家が解決の優先順位を提案してくれる場合もある。その場合は、自分の希望とすり合わせながら、じっくりと解決していって欲しい。

家計や資産に関する課題は相互に影響するため、優先順位の整理は非常に重要です。

時間や予算の制約も考慮し、無理のない順序で段階的に取り組むことで、途中で挫折することなく着実な改善が期待できます。

お金の悩みを解決したいなら、自分に合った相談先をしっかり選ぼう!

お金に関する悩みは、身近な人であってもなかなか相談しづらいものだ。

しかし、専門家に相談することで、自分では気づけなかった解決策やアプローチが見えてくることは多い。

ただし、相談先の選択を誤ると、解決策にたどり着けないどころか、かえって問題を長引かせてしまうこともあるため注意が必要だ。

相談先によって得意分野や立場が異なるため、自分の悩みに合った専門家を選ぶことが非常に重要です。ミスマッチがあると誤った助言につながる可能性もあるため、事前の情報収集が欠かせません。

ここで改めて、お悩み別の相談先を整理しておく。下記の表を参考にして、自分の悩みに合った窓口を見極めていただきたい。

| 悩み・目的 | おすすめの相談先 |

|---|---|

| 家計管理・ 貯金計画 | FP 市役所・区役所 |

| 資産運用・ 投資相談 | IFA 銀行・証券会社 独立系FP |

| 保険の見直し | 保険代理店 (関連資格を有する)IFA、FP |

| 借金問題・ 家計の赤字対策 | 弁護士(債務整理など法的手段含む) 司法書士 市役所・区役所(生活困窮支援) FP |

| 税金・相続対策 | 税理士 弁護士(相続トラブルが懸念される場合) IFAや独立系FP(遺産の運用) |

お金の悩みを解決するうえでは、自分に合った相談先を選ぶことが、もっとも重要なポイントといえる。

まずは、できることから始めて、少しずつ前進しながらよりよい未来を切り開いてほしい。