カードローンの種類は大きく分けて「銀行カードローン」と「消費者金融カードローン」の2つがある。

このうち銀行カードローンは金利が低いため、積極的に申し込みを検討してほしい。

一方で、銀行カードローンの多くは在籍確認やローンカードの発行があるため、「家族や職場の人にバレやすい」という注意点がある。

家族や職場の人にバレずにお金を借りたい人は、在籍確認なしの銀行カードローンを選ばなければいけない。

そこで本記事では、おすすめの銀行カードローンランキングを紹介する。

在籍確認なしの銀行カードローンや口座開設不要の銀行カードローンなど、特徴別に分けて紹介するので、自分に合ったサービスをぜひ選んでみてほしい。

在籍確認の電話なしはこの2つ!最もバレにくい銀行カードローン2選

まず、在籍確認を原則として行わず、職場の人にバレにくい銀行カードローンを2社紹介する。

それぞれの特徴やメリットを解説するので、自分に合った銀行カードローンかどうかをチェックしてほしい。

使い勝手の良い「セブン銀行カードローン」

| 金利(実質年利) | 12.0〜15.0% |

|---|---|

| 無利息期間 | なし |

| 借入限度額 | 10〜300万円 |

| 審査時間 | 最短翌日 |

| 融資スピード | 最短翌日 |

| 返済方式 | 残高スライドリボルビング方式 |

| 申込み条件 | 満20歳以上満70歳未満 セブン銀行口座を持っている |

| ネット申込み | ○ |

| 担保・保証人 | 不要 |

| 収入証明 | 原則なし※1 |

| 在籍確認の有無 | 原則なし※2 |

| 郵便物の有無 | あり |

※2 場合によって利用者の同意を得た上で実施する可能性あり

セブン銀行カードローンは公式サイトにて、在籍確認について次のように記載している。

このように、セブン銀行が必要と判断しない限り在籍確認は実施されない。

どのような基準をもって判断しているかは公表されていないので、一定の確率で在籍確認が実施されることを覚えておこう。

ただし、申込者の同意なく在籍確認が実施されることはないので安心してほしい。

そんなセブン銀行カードローンは、全国のセブン銀行ATMにて借入・返済手数料が無料の、使い勝手の良い銀行カードローンだ。

公式サイトによればセブン銀行ATMは全国に27,000台以上あり、セブンイレブンやセブン&アイグループの各店舗、空港や駅など 至るところに設置されている。

そのため借入・返済の利便性が高く、多くの人におすすめできる銀行カードローンだ。

ただし、金利は「12.0〜15.0%」なので、銀行カードローンとしては少し高めに設定されている点に注意しよう。

また、セブン銀行カードローンの普通預金口座を持っていない人は、口座開設を同時申込することになり、数日後にキャッシュカードが自宅に届く。

その際に家族にバレるリスクがあるので合わせて注意してほしい。

周囲にバレにくい「みんなの銀行ローン」

| 金利(実質年利) | 1.5〜14.5% |

|---|---|

| 無利息期間 | なし |

| 借入限度額 | 10〜1,000万円 |

| 審査時間 | 最短当日 |

| 融資スピード | 最短当日 |

| 返済方式 | 残高スライド方式 |

| 申込み条件 | 満20歳以上69歳以下で収入がある みんなの銀行の普通預金口座を持っている |

| ネット申込み | ○ |

| 担保・保証人 | 不要 |

| 収入証明 | 原則なし※1 |

| 在籍確認の有無 | 原則なし※2 |

| 郵便物の有無 | 原則なし※3 |

※2 場合によって利用者の同意を得た上で実施する可能性あり

※3 場合によって送付される可能性あり

みんなの銀行ローンは公式サイトにて、在籍確認について次のように記載している。

「原則として〜」という表現を使わず、在籍確認はないと明言している。

そのため、みんなの銀行ローンなら在籍確認のために、職場に電話連絡が入る可能性は低いと考えていいだろう。

ただし、明言はされていないが、みんなの銀行が必要と判断すれば在籍確認が実施される可能性があることを頭に入れておこう。

ちなみに、みんなの銀行は聞きなれない銀行名かもしれないが、地方銀行最大手のふくおかフィナンシャルグループ傘下の銀行だ。

スマホアプリ完結型の銀行カードローンなのでローンカードが発行されず、職場の人だけでなく家族にもバレにくい銀行カードローンとなっている。

また、利用にあたってみんなの銀行口座の普通預金口座が必要だが、キャッシュカードは発行されないので、やはり家族や職場の人にバレにくい銀行カードローンだと言える。

メインバンクを活用するなら!メガバンク・地方銀行のカードローン8選

銀行カードローンにメインバンク(主に使用する銀行)を活用したいなら、メガバンク(都市銀行)や地方銀行大手の提供する銀行カードローンを選ぶといいだろう。

ここでは、おすすめのメガバンク・地方銀行のカードローンを8社紹介する。それぞれの特徴やメリットを見ていこう。

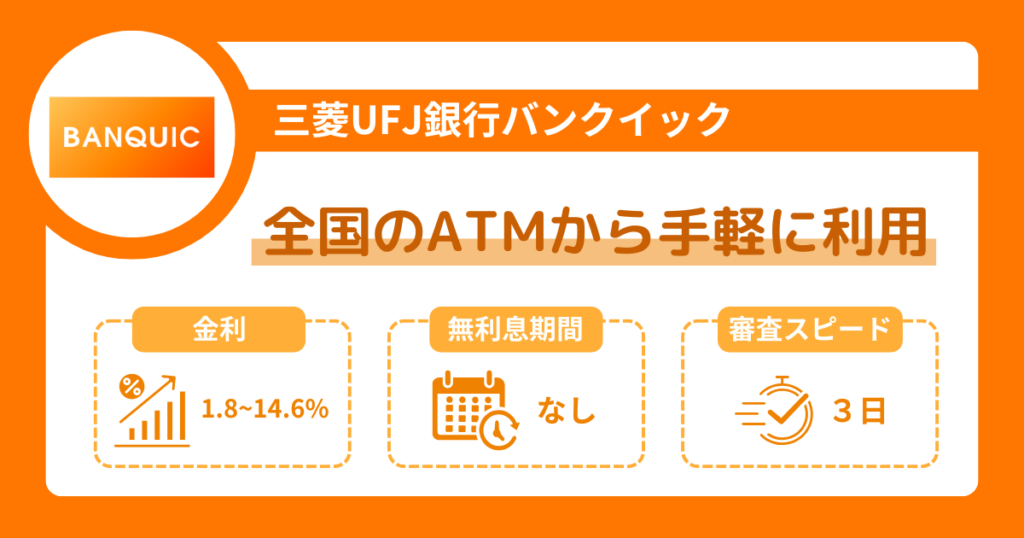

高額借入の上限金利が低い「バンクイック(三菱UFJ銀行)」

| 金利(実質年利) | 1.4〜14.6% |

|---|---|

| 無利息期間 | なし |

| 借入限度額 | 10~800万円 |

| 審査時間 | 最短当日 |

| 融資スピード | 最短当日 |

| 返済方式 | 元利均等返済方式 |

| 申込み条件 | 満20歳以上65歳未満で安定した収入がある |

| ネット申込み | ○ |

| 担保・保証人 | 不要 |

| 収入証明 | 原則なし※1 |

| 在籍確認の有無 | あり |

| 郵便物の有無 | 原則なし※2 |

※2 場合によって送付される可能性あり

バンクイック(三菱UFJ銀行)はメガバンクが提供する銀行カードローンだ。

金利は「1.4〜14.6%」と銀行カードローンとしては平均的だが、借入限度額が300万円を超えると上限金利が低くなるという特徴がある。

たとえば、借入限度額が「300万円超 400万円以下」のとき、三井住友銀行カードローンの金利は「年7.0%~8.0%」だが、バンクイック(三菱UFJ銀行)は「年6.1%~年7.6%」になる。

そのため、300万円以上の高額借り入れを検討しており、利息額を下げたい人はバンクイック(三菱UFJ銀行)を検討するといいだろう。

ちなみに、バンクイック(三菱UFJ銀行)は公式サイトにおいて在籍確認の有無を明記していないため、一部在籍確認を実施しないケースがある。

カードレスが選べる「三井住友銀行 カードローン」

| 金利(実質年利) | 1.5〜14.5% |

|---|---|

| 無利息期間 | なし |

| 借入限度額 | 10~800万円 |

| 審査時間 | 最短当日 |

| 融資スピード | 最短当日 |

| 返済方式 | 残高スライド元利定額 |

| 申込み条件 | 満20歳以上65歳未満で安定した収入がある |

| ネット申込み | ○ |

| 担保・保証人 | 不要 |

| 収入証明 | 原則なし※1 |

| 在籍確認の有無 | あり |

| 郵便物の有無 | 原則なし※2 |

※2 場合によって送付される可能性あり

三井住友銀行 カードローンはメガバンクが提供する銀行カードローンだ。

金利は「1.5〜14.5%」で借り入れられ、上限金利がバンクイック(三菱UFJ銀行)よりも少し低い。

また、三井住友銀行ATMに加えて三菱UFJ銀行ATM、ゆうちょ銀行ATM、コンビニATMなど提携ATMが多く、返済・借入のしやすさが特徴だ。

在籍確認については必ず実施する銀行カードローンだが、カードレスタイプで申し込めば自宅に郵便物が届かない。

銀行カードローンの利用が家族にバレたくない人におすすめだ。また、三井住友銀行 カードローンは借入限度額が100万以上200万円未満のときの上限金利が低い。

三井住友銀行のブランド力も考慮すると、総合評価の高い銀行カードローンだと言える。

新システム移管に伴うSMBCダイレクトサービスの停止期間:5/4(日)18:00~5/5(月・祝)12:00

期間中はSMBCダイレクトサービスが停止となり三井住友銀行の口座情報との連携ができません。

申込の際は、口座を「持っていません」のボタンからお進みください。(詳細はこちら)

最短当日融資の「みずほ銀行 カードローン」

| 金利(実質年利) | 2.0〜14.0% |

|---|---|

| 無利息期間 | なし |

| 借入限度額 | 10~800万円 |

| 審査時間 | 最短当日 |

| 融資スピード | 最短当日 |

| 返済方式 | 残高スライド方式 |

| 申込み条件 | 満20歳以上満66歳未満で安定かつ継続した収入がある |

| ネット申込み | ○ |

| 担保・保証人 | 不要 |

| 収入証明 | 原則なし※ |

| 在籍確認の有無 | あり |

| 郵便物の有無 | あり |

| 詳しくはこちら |

みずほ銀行 カードローンはメガバンクが提供する銀行カードローンだ。金利は「2.0〜14.0%」となっており、銀行カードローンの中でも上限金利が低い。

また、申し込みから借り入れまで「最短当日」なので、急ぎカードローンを利用したい人は要検討してほしい。

ただし、在籍確認やローンカードの自宅郵送はあるので、その点に注意しよう。

また、みずほ銀行 カードローンは当銀行ATMに加えて、三井住友銀行ATM、りそな銀行ATM、地方銀行ATM、コンビニATMなど提携ATMが非常に多い。

上限金利の低さだけでなく利便性の高さにも優れたカードローンなので、在籍確認や郵便物が問題なければおすすめしたい銀行カードローンだ。

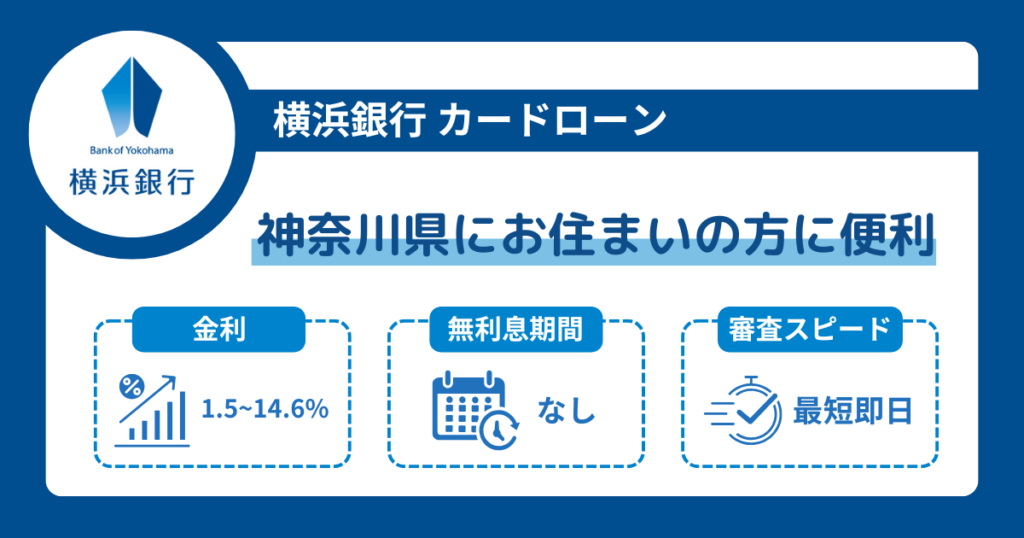

100万円以上200万円未満の金利が低い「横浜銀行カードローン」

| 金利(実質年利) | 1.5〜14.6% |

|---|---|

| 無利息期間 | なし |

| 借入限度額 | 10〜1,000万円 |

| 審査時間 | 最短当日 |

| 融資スピード | 最短1週間ほど |

| 返済方式 | 残高スライド方式 |

| 申込み条件 | 満20歳以上69歳以下で本人か配偶者に安定した収入がある(学生不可) 神奈川県、東京都、群馬県(前橋市・高崎市・桐生市)に居住または勤めている |

| ネット申込み | ○ |

| 担保・保証人 | 不要 |

| 収入証明 | 原則なし※ |

| 在籍確認の有無 | あり |

| 郵便物の有無 | あり |

横浜銀行カードローンは地方銀行が提供する銀行カードローンだ。金利は「1.5〜14.6%」であり、銀行カードローンとしては平均的と言える。

横浜銀行ATMに加えてコンビニATMに対応しており、小田急線は各駅にATMが設定されているため、小田急沿線に自宅や勤務先がある人におすすめだ。

ちなみに、横浜銀行カードローンは借入限度額100万円以上200万円未満における上限金利が低いため、100万円以上200万円未満の借り入れを検討している人にもおすすめだ。

ただし、横浜銀行カードローンの申し込みには居住地・勤務先の条件があるため注意してほしい。

提携ATMが多い「福岡銀行カードローン」

-1024x538.png)

| 金利(実質年利) | 1.9〜14.6% |

|---|---|

| 無利息期間 | なし |

| 借入限度額 | 10〜1,000万円 |

| 審査時間 | 最短当日 |

| 融資スピード | 最短1週間ほど |

| 返済方式 | 残高スライド方式 |

| 申込み条件 | 満20歳以上69歳以下で収入がある 居住地および勤務先が九州・山口、または福岡銀行の普通預金口座を持っている |

| ネット申込み | ○ |

| 担保・保証人 | 不要 |

| 収入証明 | 原則なし※ |

| 在籍確認の有無 | あり |

| 郵便物の有無 | あり |

福岡銀行カードローンは地方銀行が提供する銀行カードローンだ。金利は「1.9〜14.6%」であり、銀行カードローンとしては平均的だ。

借入・返済は福岡銀行ATMに加えて全国の銀行ATM、コンビニATMに対応しているので、使い勝手の良い銀行カードローンだと言える。

ただし、福岡銀行カードローンに申し込める人は「居住地および勤務先が九州・山口」または「福岡銀行の普通預金口座を持っている」人に限られるので、その点に注意しよう。

地方銀行最大手のふくおかフィナンシャルグループが提供しており、九州地方シェアNo.1のカードローンなので、安心して利用できるのも大きな特徴だ。

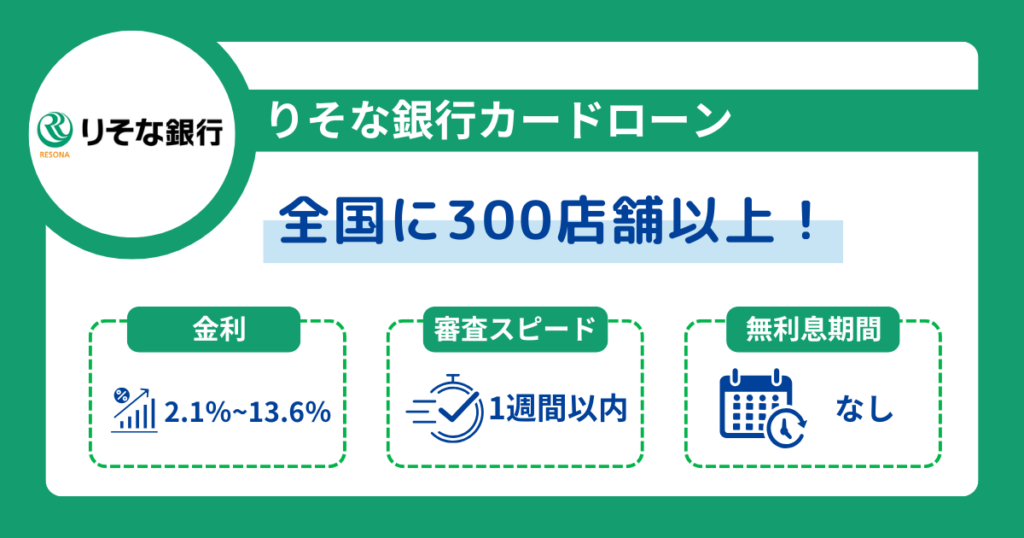

上限金利が低い「りそな銀行カードローン」

| 金利(実質年利) | 1.99〜13.5% |

|---|---|

| 無利息期間 | なし |

| 借入限度額 | 10~800万円 |

| 審査時間 | 1〜2週間 |

| 融資スピード | 1〜2週間 |

| 返済方式 | 残高スライド方式 |

| 申込み条件 | 満20歳以上66歳未満で継続安定した収入がある(学生不可) |

| ネット申込み | ○ |

| 担保・保証人 | 不要 |

| 収入証明 | 原則なし※ |

| 在籍確認の有無 | あり |

| 郵便物の有無 | あり |

りそな銀行 カードローンはメガバンクが提供する銀行カードローンだ。金利は「1.99〜13.5%」であり、銀行カードローンの中でも上限金利がかなり低い。

審査時間や申し込みから借り入れまでの時間は長いが、低金利で借りたい人におすすめの銀行カードローンだ。

また、学生や専業主婦(夫)は申し込みできないが、「継続安定した収入があればパート・アルバイトでも申し込み可能」と公式サイトで明記されている。

「パート・アルバイトだから銀行カードローンは無理」と諦めていた人も、ぜひ申し込んでみてほしい。

利用可能なATMはりそな銀行ATM、埼玉りそな銀行ATM、関西みらい銀行ATM、みなと銀行ATM、コンビニATMとなっている。

自宅や職場付近に利用可能なATMがあるかどうか、事前にチェックしておこう。

カードが届く前に借入可能な「きらぼし銀行カードローン」

| 金利(実質年利) | 1.75〜14.95% |

|---|---|

| 無利息期間 | なし |

| 借入限度額 | 10〜1,000万円 |

| 審査時間 | 最短3日 |

| 融資スピード | 最短1週間ほど |

| 返済方式 | 残高スライド方式 |

| 申込み条件 | 満20歳以上64歳以下で安定・継続した収入がある |

| ネット申込み | ○ |

| 担保・保証人 | 不要 |

| 収入証明 | 原則なし※ |

| 在籍確認の有無 | あり |

| 郵便物の有無 | あり |

きらぼし銀行は地方銀行が提供する銀行カードローンだ。金利は「1.75〜14.95%」であり、銀行カードローンとしては上限金利が少し高い。

きらぼし銀行ATMに加えてゆうちょ銀行ATM、コンビニATM、三井住友信託銀行ATMなどで借入・返済が可能だ。

きらぼし銀行はローンカードが自宅に届く前に、希望する借入額を指定口座に振り込んでくれるサービスを提供している。

そのため、ローンカードが届くまでに借り入れを利用できるため、銀行カードローンの利用を比較的急いでいる人におすすめだ。

口座開設不要もある!ネット銀行カードローン7選

続いて、口座開設不要で利用できるサービスもある、ネット銀行のカードローン7社を紹介する。

メガバンク並みの金利で借り入れられる銀行カードローンもあるので、ぜひ参考にしてほしい。

楽天ユーザーにお得な「楽天銀行スーパーローン」

| 金利(実質年利) | 1.9〜14.5% |

|---|---|

| 無利息期間 | なし |

| 借入限度額 | 10~800万円 |

| 審査時間 | 最短当日 |

| 融資スピード | 最短当日 |

| 返済方式 | 残高スライドリボルビング返済方式 |

| 申込み条件 | 満20歳以上62歳以下で本人または配偶者に安定した収入がある |

| ネット申込み | ○ |

| 担保・保証人 | 不要 |

| 収入証明 | 原則なし※ |

| 在籍確認の有無 | あり |

| 郵便物の有無 | あり |

| 詳しくはこちら |

楽天銀行スーパーローンは金利「1.9〜14.5%」で借り入れられる銀行カードローンだ。

銀行カードローンとして金利が平均的な上に、楽天ユーザーにメリットの多いサービスを提供している。

たとえば、 毎月25日時点で楽天銀行スーパーローンの借入残高が1円以上あり、返済口座に楽天銀行口座を設定していると、「ハッピープログラム」の会員ステージが1ステージアップする。

これにより、楽天市場でのポイント還元率がアップするなどの特典を受けられる。

提携ATMはコンビニATM、イオン銀行ATM、みずほ銀行ATM、三井住友銀行ATM、AtSatステーションATM(阪急電鉄などに設置)だ。

提携ATMも比較的多いので、使いやすい銀行カードローンだと言える。

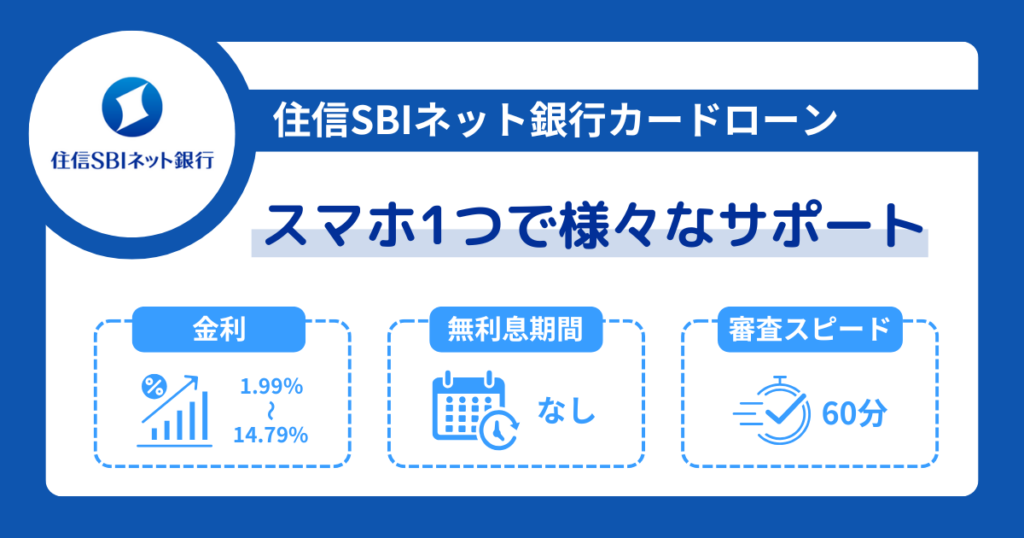

優遇金利がある「住信SBIネット銀行カードローン」

| 金利(実質年利) | 1.89〜14.79% |

|---|---|

| 無利息期間 | なし |

| 借入限度額 | 1〜1,000万円 |

| 審査時間 | 最短数日 |

| 融資スピード | 最短数日 |

| 返済方式 | 残高スライドリボルビング返済 |

| 申込み条件 | 満20歳以上65歳未満で安定継続した収入がある 住信SBIネット銀行口座を持っている |

| ネット申込み | ○ |

| 担保・保証人 | 不要 |

| 収入証明 | 原則なし※ |

| 在籍確認の有無 | あり |

| 郵便物の有無 | あり |

住信SBIネット銀行カードローンは金利「1.89〜14.79%」で借り入れられる銀行カードローンだ。

上限金利は少し高めだが、SBI証券口座保有登録または、SBIで取り扱っている住宅ローン残高がある場合は、金利が0.5%引き下げられる。

さらに、ミライノ カード(JCBクレジットカード)を保有しかつ住信SBIネット銀行口座を引落口座に設定していれば、金利が0.1%引き下げられる。

提携ATMはコンビニATMとイオン銀行ATMに限られるので、楽天銀行スーパーローンに比べると利便性が少し下がる点に注意しよう。

メガバンク並みの低金利「イオン銀行カードローン」

| 金利(実質年利) | 3.8〜13.8% |

|---|---|

| 無利息期間 | なし |

| 借入限度額 | 10〜800万円 |

| 審査時間 | 最短当日 |

| 融資スピード | 最短5日後 |

| 返済方式 | 残高スライド方式 |

| 申込み条件 | 満20歳以上65歳未満で本人か配偶者に安定した収入がある(学生不可) |

| ネット申込み | ○ |

| 担保・保証人 | 不要 |

| 収入証明 | 原則なし※ |

| 在籍確認の有無 | あり |

| 郵便物の有無 | あり |

イオン銀行カードローンは金利「3.8〜13.8%」で借り入れできる銀行カードローンだ。

一部のメガバンクよりも低金利で借り入れられる上に、本人に収入のない専業主婦(夫)でも申し込めることが公式サイトで明記されている。

そのため、銀行カードローンの利用を諦めていた専業主婦(夫)の人にもおすすめしたい。

利用可能なATMはイオン銀行ATMに加えて、みずほ銀行ATM、ゆうちょ銀行ATM、三菱UFJ銀行ATM、ろうきんATM、信用金庫ATM、信用組合ATM、さらにコンビニATMと提携先が多い。

また、イオン銀行カードローンの約定返済日(毎月決まった返済日)は「毎月20日」だが、毎月1〜20日に行った返済は約定返済とみなされる。

毎月1〜20日の好きなタイミングに返済すれば、返済遅延を起こさないので、返済の利便性が高い銀行カードローンだと言える。

キャンペーンが充実した「ソニー銀行カードローン」

| 金利(実質年利) | 2.5~13.8% |

|---|---|

| 無利息期間 | 3ヶ月※期間中の利息を全額キャッシュバック |

| 借入限度額 | 10〜800万円 |

| 審査時間 | 最短60分 |

| 融資スピード | 最短当日 |

| 返済方式 | 残高スライド方式 |

| 申込み条件 | 満20歳以上65歳未満で安定した収入がある ソニー銀行の普通預金口座を持っている |

| ネット申込み | ○ |

| 担保・保証人 | 不要 |

| 収入証明 | 原則なし※ |

| 在籍確認の有無 | あり |

| 郵便物の有無 | あり |

ソニー銀行は金利「3.8〜13.8%」で借り入れできる銀行カードローンだ。

イオン銀行カードローンと同じく、一部のメガバンクよりも低金利で借入られる、おすすめの銀行カードローンとなっている。

さらに、ソニー銀行は「最大3ヶ月間の利息額を全額キャッシュバックするキャンペーン」など、キャンペーンが充実している銀行カードローンだ。

低金利なだけでなく、よりお得に利用したいならソニー銀行を検討しよう。

提携しているATMはイオン銀行ATM、ゆうちょ銀行ATM、三菱UFJ銀行ATM、三井住友銀行ATM、コンビニATMとなっている。

優待特典のある「オリックス銀行カードローン」

| 金利(実質年利) | 1.7〜14.8% |

|---|---|

| 無利息期間 | 30日間※1 |

| 借入限度額 | 10〜800万円 |

| 審査時間 | 最短当日 |

| 融資スピード | 最短当日 |

| 返済方式 | 残高スライドリボルビング方式 |

| 申込み条件 | 満20歳以上69歳未満で安定した収入がある |

| ネット申込み | ○ |

| 担保・保証人 | 不要 |

| 収入証明 | 原則なし※ |

| 在籍確認の有無 | あり |

| 郵便物の有無 | あり |

オリックス銀行カードローンは金利で借り入れられる銀行カードローンだ。

銀行カードローンとしては上限金利が少し高めだが、30日間無利息サービスを提供しているのが特徴となっている。

契約日から翌日の30日間は利息が発生しないので、利息ゼロの借り入れも可能だ。

また、オリックス銀行 カードローンは「ガン保険特約付きプラン」に加入できる

補償内容は、死亡・高度障害またはガンと診断確定されたとき、オリックス銀行 カードローンの借入残高がゼロになるというものだ(※)。

利用者の保険料負担はなく、金利の上乗せもない。つまり、加入しておいて損のないプランだ。

提携ATMはコンビニATM、イオン銀行ATM、三菱UFJ銀行ATM、三井住友銀行ATM、西日本シティ銀行ATM、ゆうちょ銀行ATMとなっている。

※規定の保険金が借入残高よりも少ない場合は、保険金が借入金額に充当され、未返済文を返済する必要がある

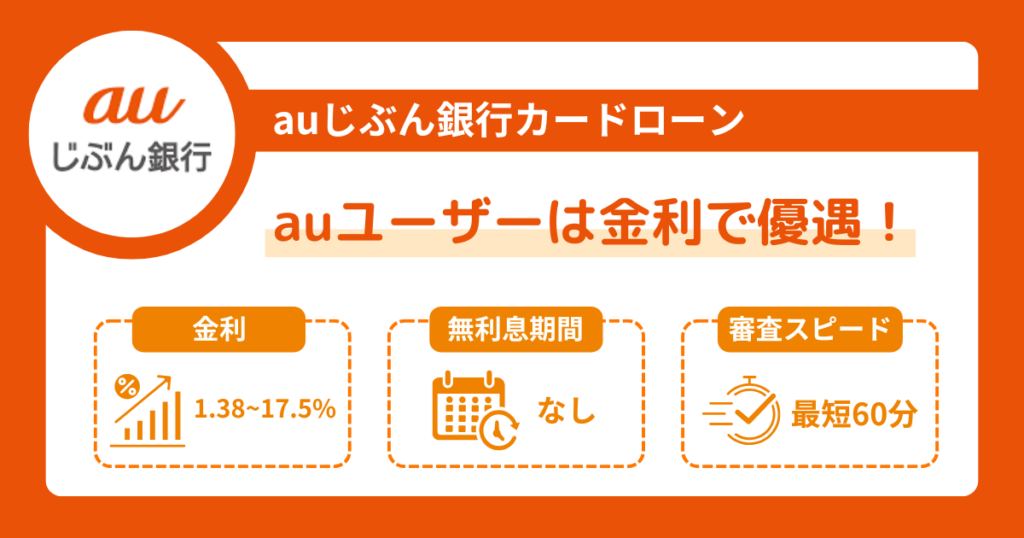

優遇金利がある「じぶんローン(auじぶん銀行)」

| 金利(実質年利) | 1.48〜17.5% |

|---|---|

| 無利息期間 | なし |

| 借入限度額 | 10~800万円 |

| 審査時間 | 最短60分 |

| 融資スピード | 最短当日 |

| 返済方式 | 残高スライド方式 |

| 申込み条件 | 満20歳以上70歳未満で安定継続した収入がある |

| ネット申込み | ○ |

| 担保・保証人 | 不要 |

| 収入証明 | 原則なし※ |

| 在籍確認の有無 | あり |

| 郵便物の有無 | あり |

じぶんローン(auじぶん銀行)は金利「1.48〜17.5%」で借り入れられる銀行カードローンだ。

上限金利は消費者金融と同じくらい高いが、審査時間が「最短60分」なのが特徴となっている。

利用可能な提携ATMはセブン銀行ATM、ローソン銀行ATM、E.net ATM、三菱UFJ銀行ATM、ゆうちょ銀行ATMの5つなので、利便性は比較的高い。

また、au IDを持っている人や他社からの借り換えで申し込んだ人は、金利が0.1〜0.5%優遇されるのが大きな特徴だ。

現在、他社のカードローンやクレジットカードのリボ払いを利用している人や、消費者金融系のカードローンよりも金利を抑えたいという人は、じぶんローン(auじぶん銀行)を検討してみよう。

初回30日間無利息の「PayPay銀行カードローン」

| 金利(実質年利) | 1.59〜18.0% |

|---|---|

| 無利息期間 | 30日間※1 |

| 借入限度額 | 1〜1,000万円 |

| 審査時間 | 最短当日 |

| 融資スピード | 最短当日 |

| 返済方式 | 残高スライド元利定額返済方式 |

| 申込み条件 | 満20歳以上70歳未満で本人か配偶者に安定した収入がある PayPay銀行口座を持っている |

| ネット申込み | ○ |

| 担保・保証人 | 不要 |

| 収入証明 | 原則なし※1 |

| 在籍確認の有無 | あり |

| 郵便物の有無 | 原則なし※2 |

※2 場合によって送付される可能性あり

PayPay銀行カードローンは金利「1.59〜18.0%」で借り入れられる銀行カードローンだ。

カードレスで利用するのが基本なので、PayPay銀行口座を持っている人は自宅に郵便物が届かない。

そのため、家族にバレにくい銀行カードローンだと言える。また。PayPay銀行カードローンは30日間の無利息期間がある。

しかも、無利息期間は「契約日の翌日から30日間」ではなく、「初回借り入れから30日間」なので、どのタイミングで利用しても30日間しっかり無利息になるのが特徴だ。

提携ATMはセブン銀行ATM、ローソン銀行ATM、イオン銀行ATMと少し少なめだ。また、上限金利が18.0%と消費者金融並みに高いので、その点に注意してほしい。

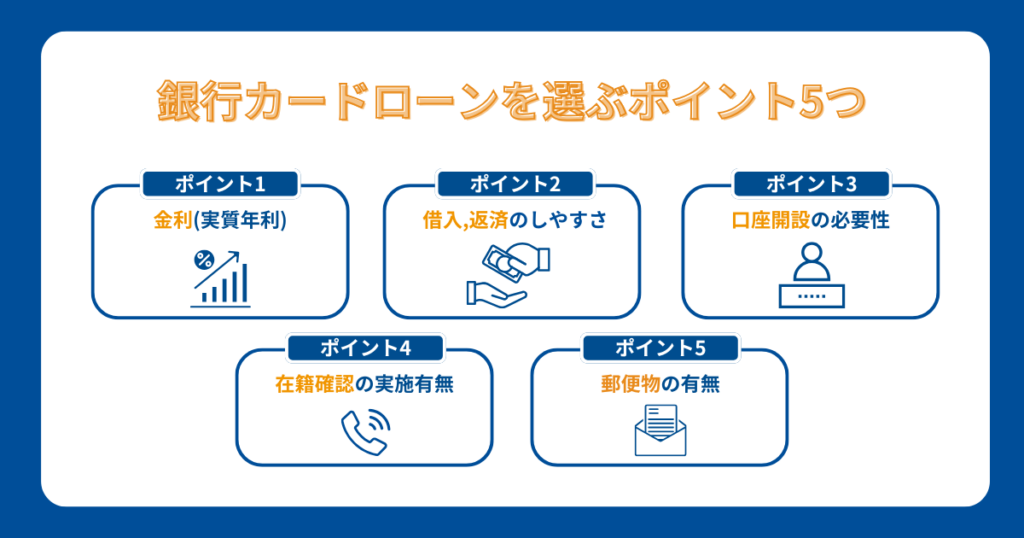

銀行カードローンはどう選ぶ?

次に、銀行カードローンの選び方を解説する。銀行カードローンはどれも同じに見えて、サービス内容が異なるものが多い。

銀行カードローン選びで大切なポイントは以下の5つだ。

- 金利(実質年利)

- 借入・返済のしやすさ

- 口座開設の必要性

- 在籍確認の実施有無

- 郵便物の有無

それぞれのチェックポイントを見ていこう。

金利(実質年利)

金利とは、銀行カードローンから借り入れた金額に掛ける数字のことで、利息額を算出するためのものだ。

純粋な金利にさまざまな諸費用を加えたものを「実質年利(実質年率)」と呼ぶが、一般的に金利とは実質年利を指している。

そのため、表示されている金利以外にかかる利率はないと考えていい。

たとえば、「バンクイック(三菱UFJ銀行)」の金利は、公式サイトにて「1.4〜14.6%」と表記されている。

つまり、借入限度額や利用実績に応じて1.4〜14.6%の間で金利が決まる。

銀行カードローンからお金を借りた際の「利息(毎月発生する実質的な手数料のこと)」は、借入金額と金利によって決まる。

金利が低い銀行カードローンほど利息額が低いため、銀行カードローン選びで金利がより低いサービスを選ぶのは重要なポイントだ。

借入・返済のしやすさ

銀行カードローンを選ぶ際には、「借入・返済のしやすさ」もチェックしてほしい。

たとえば、「バンクイック(三菱UFJ銀行)」の借入・返済で利用できる

ATMは、三菱UFJ銀行ATMと以下のコンビニATMだ。

- セブン銀行ATM

- ローソン銀行ATM

- E.net ATM

一方で、「三井住友銀行カードローン」は上記のコンビニATMに加えて、三菱UFJ銀行ATMやゆうちょ銀行ATMなど、他行の銀行ATMにも対応している。

銀行カードローンの借入・返済のしやすさは、自宅や職場の近くに提携ATMが設置されているかが重要だ。

口座開設の必要性

銀行カードローンを利用するにあたって、当銀行の口座を開設する必要があるかどうかもチェックしよう。

当銀行の口座開設を必要とする場合、形式的にはカードローンと銀行口座開設を同時に申し込むことになる。

銀行キャッシュカードが自宅に届くケースが多いため、家族にバレやすいのが特徴だ。

一方で、当銀行の口座を開設する必要のない銀行カードローンも存在する。

そうした銀行カードローンで、なおかつカードレスで利用できれば自宅に郵便物が届かず、家族にバレずにお金を借りられる可能性が高い。

在籍確認の実施有無

銀行カードローンの利用が職場の人にバレたくない人は、在籍確認の実施有無もチェックしておこう。

在籍確認とは、申込時に入力した勤務先情報に誤りがないか、銀行カードローンが勤務先に電話連絡を入れることだ。

一般的な在籍確認は、次のような流れで行われる。

申込者が社内にいる場合

受話担当者

受話担当者お電話ありがとうございます。〇〇株式会社、〇〇が承ります。

私、××銀行の××と申します。〇〇様(申込者)はいらっしゃいますか?

はい。ただいまお繋ぎいたしますので、少々お待ちください。

お電話代わりました、〇〇です。

お忙しいところ恐縮です。××銀行の××と申します。これにて在籍確認を完了させていただきます。今後のお手続きに関しましては、別途ご連絡いたしますので、今しばらくお待ちくださいませ。

申込者が離席している場合

お電話ありがとうございます。〇〇株式会社、〇〇が承ります。

私、××銀行の××と申します。〇〇様(申込者)はいらっしゃいますか?

申し訳ありません。〇〇はただいま離席しております。よろしければご用件を伺います。

いえ、急ぎの要件ではありませんので、また時間を改めてご連絡いたします。それでは失礼いたします。

在籍確認の実施を必須としている銀行カードローンは多いため、こうしたやり取りを避けられないケースが多い。

一方で、一部の銀行カードローンは在籍確認を原則として行なっていない。

次章の「在籍確認の電話なしはこの2つ!最もバレにくい銀行カードローン2選」で在籍確認を原則として行わない銀行カードローンを紹介しているので、参考にしてほしい。

郵便物の有無

銀行カードローンの利用が家族にバレたくない人は、郵便物の有無もチェックしておこう。

郵便物の有無については、銀行カードローンの公式サイトの「よくある質問(FAQ)」で確認できることが多い。

たとえば、「三井住友銀行カードローン」のよくある質問では、次のように記載されている。

銀行カードローンにおける郵便物とは主に、ローンカード、契約関係書類、利用明細書などだ。

郵便物の有無と、どのような郵便物が自宅に届くかは、公式サイトをチェックするかカスタマーサポートに問い合わせてみよう。

一方で、郵便物に一定の配慮がされている場合もある。以下のよくある質問は、「福岡銀行カードローン」の公式サイトに記載されているものだ。

このように、ローンカードや契約関係書類などの郵送物を避けられない場合でも、家族にバレないよう配慮してくれる銀行カードローンもあるので、細かいチェックが必要だ。

銀行カードローンの審査は厳しい?時間がかかる?

銀行カードローンの審査は「消費者金融カードローンよりも厳しい」とよく言われるが、本当にそうだろうか。ここでは、銀行カードローンの審査について基礎知識を解説する。

銀行カードローンの審査は厳しく、時間がかかることが多い

結論から言って、銀行カードローンの審査は消費者金融カードローンよりも厳しい。

さらに、消費者金融カードローンよりも審査に時間がかかることが多い。

まず、多くの銀行カードローンは消費者金融カードローンよりも低金利で貸し付けている。

「金利が低い」ということはその分、銀行カードローンの利益が少なくなることを意味する。

消費者金融カードローンよりも「貸し倒れリスク」を避ける必要があるので、銀行カードローンの審査は厳しくなるのが自然だ。

また、多くの消費者金融カードローンが数分〜数十分で審査完了するのに対して、銀行カードローンの審査は最短当日、または数日〜1週間ほどかかるのが通常だ。

審査完了までの長さから考えても、銀行カードローンの審査は厳しいと言えるだろう。

審査に「通りやすい」「早い」銀行カードローンもある

銀行カードローンの審査は消費者金融カードローンよりも厳しい一方で、審査に「通りやすい」「早い」といった特徴を持つ銀行カードローンも存在する。

たとえば「楽天銀行スーパーローン」は、楽天会員のランクに応じて審査が優遇されるという特徴がある。

収入が少ない、あるいは不定期といった人でも、楽天を積極的に利用しているユーザーなら、審査通過率が高くなると考えていいだろう。

また、「じぶんローン(auじぶん銀行)」は審査が最短60分で完了する銀行カードローンだ。

この他にも、「バンクイック(三菱UFJ銀行)」や「三井住友銀行カードローン」、「みずほ銀行カードローン」などが最短当日融資に対応している。

学生や専業主婦(夫)も銀行カードローンの審査に通る?

学生や専業主婦(夫)など収入が不安定、または本人に収入がない人でも、審査に通る銀行カードローンがある。

たとえば「イオン銀行カードローン」は、公式サイトにおいて申込条件を次のように明記している。

- 日本国内に居住している方、外国籍の方については永住許可を受けている方。

- ご契約時の年齢が満20歳以上、満65歳未満の方。

- ご本人に安定かつ継続した収入の見込める方。

- 保証会社であるイオンフィナンシャルサービス(株)、またはオリックス・クレジット(株)の保証を受けられる方。

- パート、アルバイト、自営業者、専業主婦(夫)の方もお申込みいただけます。学生の方はお申込みいただけません。

- 出典:イオン銀行「商品概要 」

「イオン銀行カードローン」の場合、学生は申し込みできないが専業主婦(夫)は申込可能だ。学生が申し込める銀行カードローンとしては、次のようなサービスがある。

- バンクイック(三菱UFJ銀行)

- 三井住友銀行カードローン

- みずほ銀行カードローン

- じぶんローン(auじぶん銀行)

実はメガバンクの銀行カードローンは学生でも申し込めるので、カードローン利用時は積極的に検討してほしい。

また、年金受給者については年金が「定期的な収入」とみなされるので、年齢条件さえクリアしていれば申込可能だ。

銀行カードローンも融資額を自主規制している

銀行カードローンの多くは借入限度額を800〜1,000万円に設定してるが、実際のところいくらまで借り入れられるのか、気になっている人も多いだろう。

ここでは、銀行カードローンの融資額について解説する。

銀行カードローンは総量規制の対象外

銀行カードローンは総量規制の対象外なので、申込者の年収額に関係なく貸し付けられるサービスだ。

ちなみに総量規制とは、「年収の1/3以上貸し付けてはいけない」という、貸金業法上のルールである。

貸金業法は消費者金融やクレジットカード会社に適用される法律なので、銀行カードローンは対象外だ。

そのため、法律上では銀行カードローンは無制限に貸し付けられることになっている。

自主規制を行なっている銀行カードローンが多い

法律上は無制限で貸付可能な銀行カードローンだが、自主規制を行っている銀行カードローンがほとんどだ。

ちなみに、融資額をどのように規制しているかは銀行カードローンごとに公表されていないので、「自分がいくらまで借り入れられるか?」を知るのは難しい。

ただし、銀行カードローンも貸金業法の総量規制を1つの基準にしている可能性がある。

そのため、「自分の年収の1/3」を融資上限と考えるのもいいだろう。

銀行カードローンに申し込む際は、借入希望額が大きすぎると審査に通らないので、常識の範囲内(一般的に総量規制の範囲)で借入額を設定するようにしよう。

消費者金融との違いは?銀行カードローンがおすすめな人の特徴

それでは最後に、銀行カードローンと消費者金融の違い、さらに銀行カードローンがおすすめな人の特徴を解説する。

銀行カードローンが自分に合ったサービスかどうか、ここでチェックしておこう。

銀行カードローンと消費者金融の違い

銀行カードローンと消費者金融の主な違いは、以下の3点だ。

- 金利(実質年利)

- 融資までのスピード

- 新規契約特典の有無と内容

それぞれ詳しく解説する。

金利(実質年利)

銀行カードローンと消費者金融の大きな違いは、「金利」にある。

銀行カードローンの多くは上限金利が15.0%未満なのに対して、消費者金融カードローンの多くは上限金利が18.0%前後だ。

以下に、本記事で紹介している銀行カードローンと、主要な消費者金融カードローンの金利一覧をまとめる。

| カードローン | 金利 |

|---|---|

| セブン銀行カードローン | 12.0〜15.0% |

| みんなの銀行ローン | 1.5〜14.5% |

| バンクイック(三菱UFJ銀行) | 1.4〜14.6% |

| 三井住友銀行 カードローン | 1.5〜14.5% |

| みずほ銀行 カードローン | 2.0〜14.0% |

| 横浜銀行カードローン | 1.5〜14.6% |

| 福岡銀行カードローン | 1.9〜14.6% |

| りそな銀行 カードローン | 1.99〜13.5% |

| きらぼし銀行カードローン | 1.75〜14.95% |

| 楽天銀行スーパーローン | 1.9〜14.5% |

| 住信SBIネット銀行カードローン | 1.89〜14.79% |

| イオン銀行カードローン | 3.8〜13.8% |

| ソニー銀行カードローン | 2.5~13.8% |

| オリックス銀行 カードローン | 1.7〜14.8% |

| じぶんローン(auじぶん銀行) | 1.48〜17.5% |

| PayPay銀行カードローン | 1.59〜18.0% |

| アイフル | 3.0〜18.0% |

| レイク | 4.5~18.0% |

| アコム | 3.0~18.0% |

| プロミス | 4.5~17.8% |

| SMBCモビット | 3.0~18.0% |

| ダイレクトワン | 4.9~18.0% |

このように、銀行カードローンの多くは消費者金融カードローンよりも金利が低い。

ただし、銀行カードローンの中には消費者金融カードローンと同じくらい金利が高いサービスもある。

融資までのスピード

申し込みから融資までのスピードは、銀行カードローンよりも消費者金融系カードローンの方が早い。

以下は、消費者金融カードローンの大手5社にける、審査・融資スピードを一覧にしたものだ。

| 申し込みから審査完了まで | 申し込みから融資まで | |

|---|---|---|

| アイフル | 最短18分 | 最短18分 |

| レイク | 最短15秒 | 最短25分 |

| アコム | 最短20分※ | 最短20分※ |

| プロミス | 最短3分 | 最短3分 |

| SMBCモビット | 最短15分 | 最短15分 |

銀行カードローンの中には最短当日に審査が完了し、融資まで行われるサービスもある。

一方で、審査完了まで数日間かかり、融資まで1週間以上かかる銀行カードローンも多い。

特典の有無と内容

銀行カードローンの特典は、優遇金利や独自の優待特典が多い。一方で、消費者金融カードローンの多くは無利息サービス(無利息期間)を提供している。

たとえば「オリックス銀行カードローン」は、補償内容は、死亡・高度障害またはガンと診断確定されたとき、オリックス銀行カードローンの借入残高がゼロになる「ガン保険特約付きプラン」に無料で加入できる。

一方で、「レイク」は最大180日間の無利息サービス(無利息期間)を提供しているので、無利息期間中に返済が完了すれば利息ゼロで借入可能だ。

このように銀行カードローンと消費者金融カードローンとでは、特典の有無と内容が大きく異なる。

場合によっては「レイク」などの消費者金融カードローンを利用する方がお得なので、銀行カードローンにこだわらず自分に合ったサービスを選ぶことが大切だ。

銀行カードローンはこんな人におすすめ

銀行カードローンが向いている人の特徴は、次のとおりだ。

- 当該銀行の普通預金口座を持っている

- 低金利での借り入れを重視している

- 借入限度額を高めに設定したい

- 審査・融資スピードを気にしていない

- 住宅ローンの利用を検討している

これらの特徴の中で特に注目してほしいのが、「住宅ローンの利用を検討している」だ。

ほとんどの銀行は個人向けに住宅ローンを提供しており、カードローンとの併用で優遇金利が適用されることがある。

たとえば「三井住友銀行カードローン」は、当該銀行の住宅ローンを借り入れていると、カードローンの金利が「1.5〜8.0%」とかなりの低金利で借入可能だ。

このため、将来的に住宅ローンを借り入れる予定がある人や、すでに住宅ローンを借り入れている人は、銀行カードローンの利用を真っ先に検討してほしい。

おすすめ銀行カードローンから自分に合ったサービスを選ぼう

本記事では、おすすめの銀行カードローンランキングを紹介した。

在籍確認がない、郵便物が届かない、金利が低い、借入・返済しやすいなど銀行ローンカードの特徴は多種多様だ。

そのため、自分が銀行カードローンに求めるポイントを整理した上で、自分に合ったサービスを選ぶことがとても重要だ。

たとえば、低金利の銀行カードローンでも自分にとって使い勝手が悪いと、返済遅延を起こしてしまう可能性がある。

そのため、金利の低さだけでなく使いやすさなどもしっかりチェックした上で、自分に合った銀行カードローンを選ぼう。

自分に合った銀行カードローンを見つけたら、さっそく審査に申し込んでみてほしい。