100万円の借入を考えたとき、できれば低金利で借りたいと思う方は多いだろう。借入金額が高いほど、返済金額の負担が大きくなるからだ。

では、100万円を低金利で借り入れるには、どのような点に気をつければよいのだろうか。

この記事では、低金利で100万円を借りるためのおすすめの方法を解説する。カードローンだけでなく、目的に適したローンや金融機関もまとめた。

審査に通るためのポイントや注意点についても触れているため、カードローン利用経験者はもちろん、初めての方もぜひ参考にしてほしい。

※当サイトには広告が含まれます。※当サイトは広告収入を得て運営しております。

100万円を借りる方法は全部で5つ

まずは、100万円を借りる方法について説明する。

100万円を借りる手段は、必ずしもカードローンだけではない。他にも方法は存在する。大きく分けて以下の5つが考えられるだろう。

銀行カードローン

銀行が提供するローン商品のうち、資金使途が自由なローンをさす。利用限度額内で何度も借入可能となっている。

銀行の目的別ローン

銀行が利用の目的を定めて提供しているローンをさす。金利は通常のカードローンより低いことが多い。

消費者金融カードローン

銀行カードローンより金利は高めだが、融資スピードは早く、使い道にこだわらず利用できる。

フリーローン

使い道を定めずに利用できるローンだが、追加の借入には都度申込が必要。

ろうきん・信用金庫・JA

地域に根付いた金融機関で、借入の際は居住地や勤務地に制限がある。

それではここから、それぞれを具体的な商品とあわせて詳しく解説する。

※当サイトには広告が含まれます。※当サイトは広告収入を得て運営しております。

100万円を低金利で借りたいなら銀行カードローンがおすすめ

まずは、銀行カードローンについて説明する。

銀行のカードローンは、各銀行固有に金利や借入限度額を決め、取り扱いをしている。

借入の使い道は、事業性の資金を除けば原則自由となっており、生活費はもちろん、急な出費への対応も可能だ。

金利は、1%台〜15%ほどに設定されている。後ほど紹介する消費者金融の金利は3〜18%程度であり、比較すると低金利だ。銀行カードローンは、低金利で借入できる商品といえるだろう。

100万円の借入には、銀行のカードローンがおすすめだと分かったところで、低金利で借入可能な銀行について8つ紹介する。

メガバンク、ネット銀行、地方銀行と幅広く取り上げた。ぜひ、借入の参考にしてほしい。

みずほ銀行カードローンの最高金利は14.0%と低く設定されている

まずは、みずほ銀行について見てみる。

| 申込方法 | Webにて24時間365日申込可能 電話 |

|---|---|

| 金利(年) | 2.0〜14.0% |

| 利用限度額 | 10万〜800万円 |

| 審査結果 | 最短当日 |

| 借入方法 | Web(みずほダイレクト) ATM |

| 返済日 | 毎月10日 |

みずほ銀行カードローンは、最低金利の設定は2%だ。だが、最高金利は14.0%で、他の銀行系のカードローンと比較し、低い。金利の低さは総返済額が減るため、メリットといえる。

普通預金口座所有者は、手持ちのキャッシュカードにカードローン機能が追加されるため、カードが増えないことも特徴だ。

住宅ローン利用者の場合、金利は1.5〜13.5%に下がる。みずほ銀行利用者にとっては利点だろう。

普通預金口座を持っていない場合、カードローン申込と同時に開設できる。手間が省け、便利だ。

三井住友銀行カードローンはカードレスでの借入が可能

三井住友銀行カードローンの特徴は以下の通りだ。

| 申込方法 | Webにて24時間365日申込可能 ローン契約機 電話 |

|---|---|

| 金利(年) | 1.5〜14.5% |

| 利用限度額 | 10万〜800万円(1万円単位) |

| 審査結果 | 最短当日 |

| 借入方法 | Web(SMBCダイレクト) ATM(カードレスは利用不可) |

| 返済日 | 5日、15日、25日、末日から選択 |

三井住友銀行カードローンの特徴は、利用限度額の範囲内で、1万円単位で借入できることだ。銀行口座がなくても申込ができ、口座を新たに作る必要もない。

カードレスを選べる点も、銀行系のカードローンでは珍しい。カードを持ちたくない人にはおすすめだ。

三井住友銀行口座がある方は、キャッシュカードをローンカード代わりに使えるため、便利だ。

さらに、三井住友銀行の住宅ローンを利用している方は、設定されている金利より低金利で借入できる。メリットだろう。

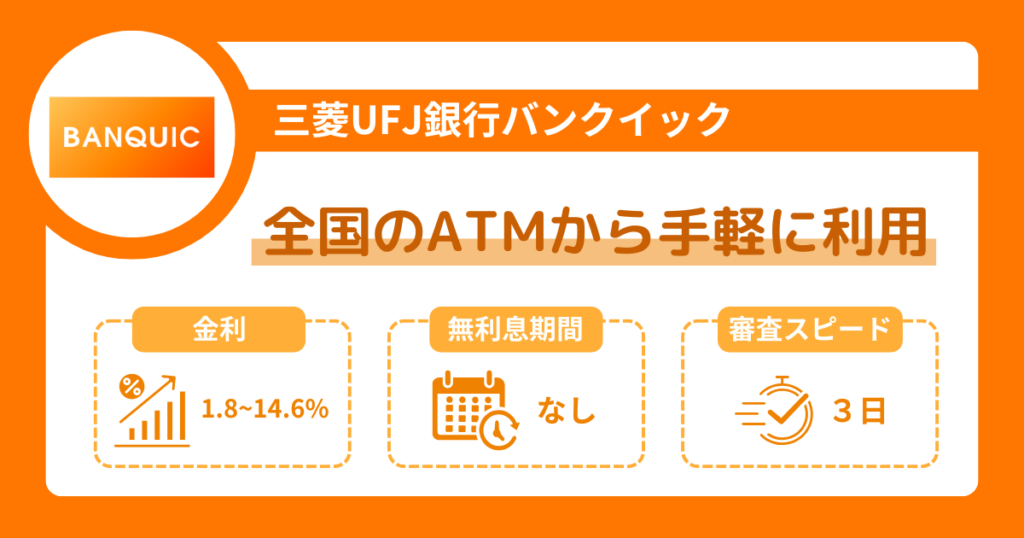

三菱UFJ銀行バンクイックは預金口座を開設せずに申込める

三菱UFJ銀行のカードローンは、商品名をバンクイックとして提供している。

| 申込方法 | Webにて24時間365日申込可能 電話 |

|---|---|

| 金利(年) | 1.4〜14.6% |

| 利用限度額 | 10万〜800万円 |

| 審査結果 | 最短即日 |

| 借入方法 | Web(専用アプリのバンクイック利用) ATM(カードレスは利用不可) |

| 返済日 | 毎月希望指定日もしくは35日ごと |

三菱UFJ銀行のバンクイックは、預金口座を作らずに申込可能だ。口座を増やしたく無い方にとっては魅力的だろう。

口座をお持ちの方はカードレスを選べるため、カードを増やしたく無い方に便利なシステムだ。

専用アプリは、機能も充実している。返済期日の3営業日前と当日に、アプリから返済日のお知らせが来るため、返済忘れの防止に役立つだろう。便利なアイテムといえる。

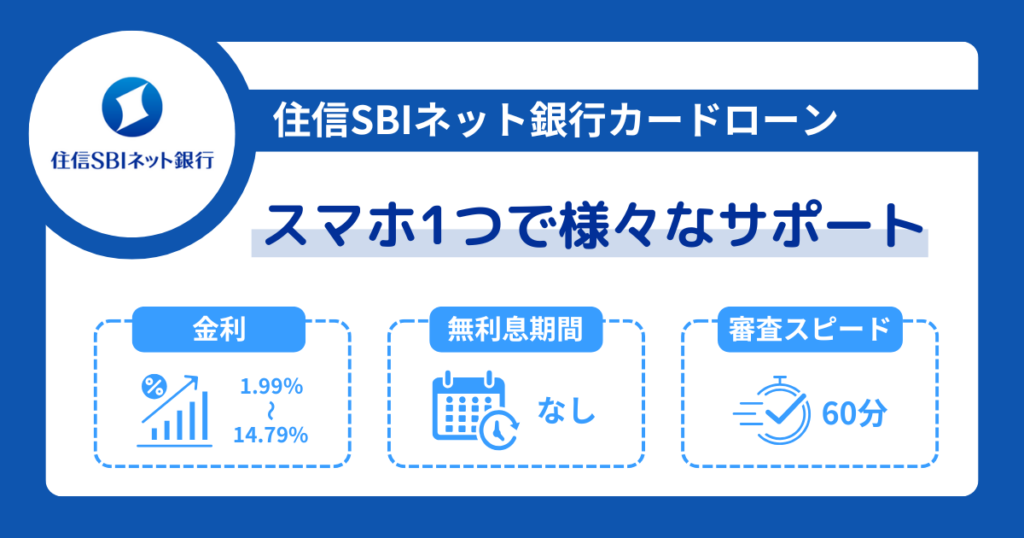

住信SBIネット銀行カードローンはネット銀行初の上場企業が提供するローン

住信SBIネット銀行カードローンはネット銀行初の上場企業としてローン商品を提供している。特徴を見てみよう。

| 申込方法 | Webにて24時間365日申込可能 |

|---|---|

| 金利(年) | 1.89〜14.79% |

| 利用限度額 | 10万〜1,000万円 |

| 審査結果 | 審査回答数日 |

| 借入方法 | パソコン・スマートフォン スマートフォンアプリ 提携ATM |

| 返済日 | 毎月5日 |

住信SBI銀行は、スマホアプリで借入ができるためカードは不要だ。「アプリでATM」を利用することで、ATMでもキャッシュカードはいらない。

キャッシュカードを忘れてもスマホさえあれば借入できる。手軽といえるだろう。

SBI証券の口座を持っている方は、基準金利から金利が優遇される。

また、住信SBI銀行が取り扱っている住宅ローンを利用している方も、金利引下げ条件の対象だ。利用者にとっては有利な商品だ。

楽天銀行スーパーローンは楽天会員ランクに応じて審査の優遇がある

ネット銀行である楽天銀行は、スーパーローンの名称でカードローンを提供している。

| 申込方法 | Webにて24時間365日申込可能 |

|---|---|

| 金利(年) | 1.9〜14.5% |

| 利用限度額 | 10万〜800万円 |

| 審査結果 | 審査当日から2営業日 |

| 借入方法 | パソコン・スマートフォン 電話 提携ATM |

| 返済日 | 1日、12日、20日、27日から選択 |

楽天銀行のカードローンは、楽天会員であれば会員ランクによって金利が優遇される。楽天会員にとっては低金利となる商品だ。

専業主婦でも借入ができる点は、銀行カードローンでは珍しいといえる。借入金額は50万円までのため100万円の借入は無理だが、覚えておいてもよいだろう。

オリックス銀行カードローンをはじめて契約する方は30日間利息が0円

オリックス銀行のカードローンの特徴は、以下となる。

| 申込方法 | Webにて24時間365日申込可能 |

|---|---|

| 金利(年) | 1.7〜14.8% |

| 利用限度額 | 最高800万円 |

| 審査結果 | 審査当日から2営業日 |

| 借入方法 | パソコン・スマートフォン 電話 提携ATM |

| 返済日 | 10日、月末日から選択 |

オリックス銀行のカードローンは、銀行系のカードローンにはあまり見られない無利息サービスを提供している。

はじめて契約した方に限られるが、30日間利息を払わなくて済むため、お得な商品といえる。

注意すべきは、無利息開始が借入日からではなく契約日からであることだ。覚えておくとよいだろう。

ガン保障特約付きのプランがあることも、独自性がある。保険料負担はない。「ガンと診断確定された」もしくは「死亡・高度障害」のときは、借入残額に保険金が充てられる。

だが、借入額が保険で支払われた額よりも多いときは、残金を返済しなければならない。注意が必要だ。

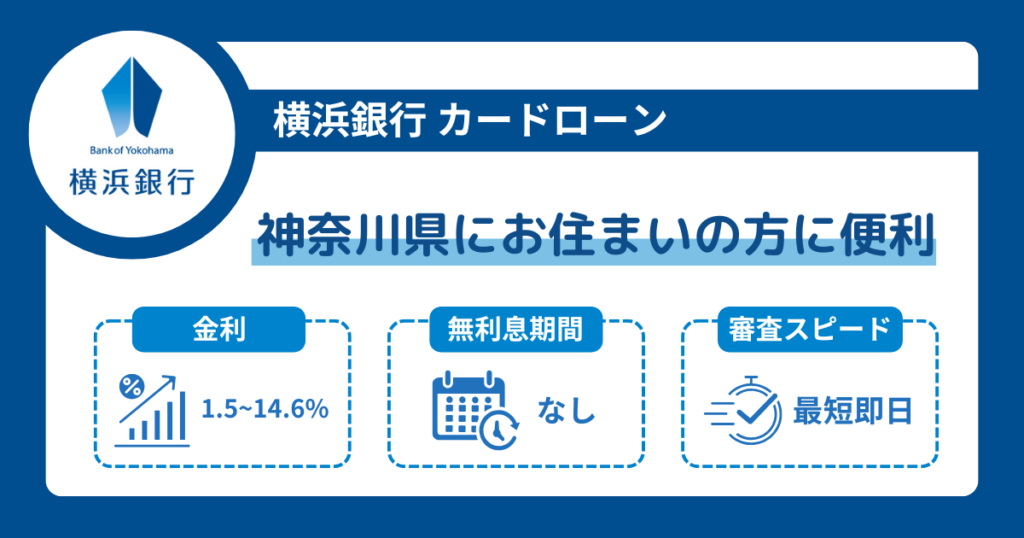

横浜銀行カードローンは神奈川・東京の方におすすめ

横浜銀行は、神奈川県に本店がある地方銀行だ。

| 申込方法 | Webにて24時間365日申込可能 |

|---|---|

| 金利(年) | 1.5〜14.6% |

| 利用限度額 | 10万〜1,000万円 |

| 審査結果 | 最短即日回答 |

| 借入方法 | インターネットバンキング(<はまぎん>マイダイレクト) スマホアプリ(はまぎん365)ATM |

| 返済日 | 毎月10日 |

横浜銀行は地方銀行のため、利用する方の地域や居住区が限定される。口座を作る必要はあるが、口座がなくても申込は可能だ。

小田急線の各駅にATMが設置されているため、小田急線を利用している方にとっては利用しやすいだろう。

提携ATMはもちろん、インターネットやスマホアプリからの借入もOKだ。

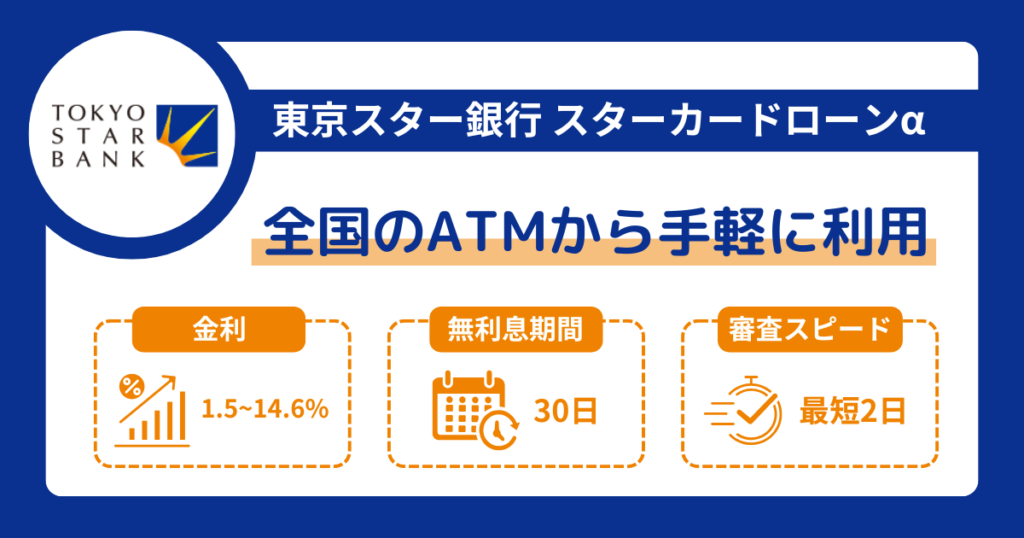

東京スター銀行は契約日から30日間利息0円

最後は、東京スター銀行のスターカードローンαだ。

| 申込方法 | Webにて24時間365日申込可能 |

|---|---|

| 金利(年) | 1.5〜14.6% |

| 利用限度額 | 10万〜1,000万円 |

| 審査結果 | 最短即日回答 |

| 借入方法 | インターネットバンキング(東京スターダイレクト) スマホアプリ提携ATM |

| 返済日 | 毎月4日 |

東京スター銀行の実店舗数は少ないが、申込から借入はもちろん、返済までインターネットバンキングが使用できる。セブン銀行やゆうちょ銀行が提携ATMとなっているため、利用に支障はないだろう。

契約日から30日間利息がかからず、低金利で利用するには外せない銀行と考えられる。

8つの銀行の特徴を説明した。どの銀行も上限金利は14%台である。低金利で借入できる銀行といえるだろう。

それぞれの銀行の特徴を確認し、自分に適した銀行を選び、低金利でカードローンを利用していただきたい。

100万円を借りる目的が明確なら銀行の目的別ローン

銀行のカードローンは、低金利で借りるためにおすすめの方法だとわかった。事業に使わなければ、目的は問われない。

一方、利用目的がわかっているときにおすすめできるのは目的別ローンだ。

目的別ローンでは借りたお金は決められた用途にのみ利用できる。融通は効かないが、金利はカードローンよりも低く設定されている。

ここでは、銀行が提供する目的別ローンについて紹介しよう。

顧客のニーズに合わせたローンを提供している三井住友銀行

三井住友銀行を例として、目的別ローンを5つ取り上げる。

- 住宅ローン

- マイカーローン

- 教育ローン

- アパートローン

- 開業医ローン

それぞれの特報を詳しく解説していく。

自宅の購入に利用する住宅ローン

住宅ローンとは、自宅の購入や建築、借り換えや住み替えの際に利用する借入をいう。

三井住友銀行では、新規の借入や住み替え、借り換えなどで住宅ローンが借りられる。審査の申込はWebが利用できるため、銀行に出向く必要もない。手軽だ。

金利は変動金利型、固定金利型、超長期固定金利型がある。Web申込専用の住宅ローンと住み替えローンの金利は、以下の通りだ。

- 変動金利型

- 年2.625%

- 固定金利型

- 年3.600〜4.100%

- 超長期固定金利型

- 年2.880〜3.190%

借入金額を見てみよう。

100万円の利用目的が住宅ローンであれば、カードローンより低金利で借りられる商品に違いない。

申込条件は住宅ローンの商品によって異なるため、詳細は確認してみるとよいだろう。

車関係にはマイカーローン

三井住友銀行のマイカーローンは、新車や中古車、バイクの購入に利用できる。運転免許の取得費や車検、修理費にも活用可能だ。

金利と借入金額は以下となる。

- 金利

- 年2.700%

- 借入金額

- 10万〜300万円

100万円の借入が可能であり、金利もカードローンより低い。

申込は24時間Webからでき、審査結果の確認も最短当日だ。審査には、資金の使い道や金額が確認できる書類が必要となるため、注意していただきたい。

マイカーローンは、車に関する借入の際に、100万円を低金利で借りられる商品といえる。

子どもの教育資金には教育ローン

教育ローンは、教育資金の借入に利用する。

子どもの高校、大学の入学金や授業料はもちろん、塾や予備校の費用にも使える。国内だけでなく、海外留学への費用にも対応しているため、教育に関して広範囲の利用が可能だ。

金利と借入金額は以下となる。

- 金利

- 年3.125%

- 借入金額

- 10万〜300万円

マイカーローンよりは金利は高いが、カードローンと比べて低金利といえる。

こちらも申込はWebで可能だ。審査時は、資金用途および金額が記された書類が必要となる。

子どもの教育資金として100万円が必要になったら、利用を検討していただきたい。

賃貸住宅オーナー向けのアパートローン

アパートローンは、賃貸住宅のオーナー向けに用意されている。

賃貸のアパートやマンションなどの建築や購入はもちろん、リフォームのためのローンだ。借り換え資金にも利用できる。

三井住友銀行のアパートローンは、融資金額が200万円以上となっている。100万円の借入には利用できない。

医師のための開業医ローン

開業医ローンは、医師向けのローンだ。新たに開業したり設備を導入したりする際に利用する。運転資金への使用も可能だ。

医師向けのローンであり、借入は200万円からとなっている。100万円の借り入れはできない。

いくつかの目的別ローンを紹介した。

使い道や借入金額が当てはまるローンがあれば、100万円を低金利で借りられる。明確な目的があるときの借入方法として、検討していただきたい。

- 出典:株式会社三井住友銀行「ローン」

※当サイトには広告が含まれます。※当サイトは広告収入を得て運営しております。

100万円を今すぐ借りるなら消費者金融カードローン

100万円を借りたい場合、すぐにお金がほしいと思う方は多いかもしれない。

早急にお金を用意したいときは、消費者金融のカードローンが選択肢の筆頭になる。消費者金融の最大のメリットは、融資までの時間が早いことだろう。

金利は銀行のカードローンに比べ高めとなるが、金利より審査時間を重視する方もいるのではないだろうか。

ここでは、消費者金融カードローンの特徴を説明する。

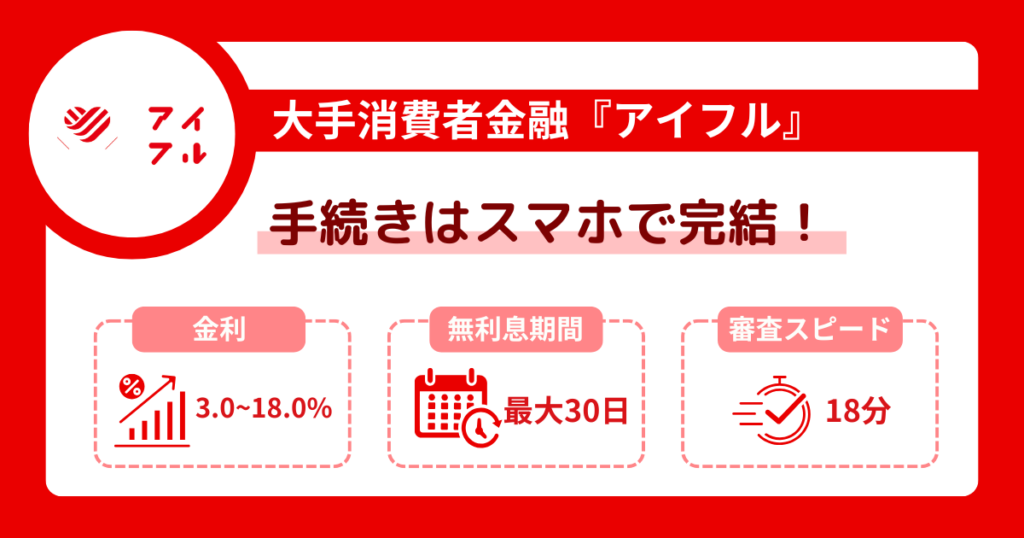

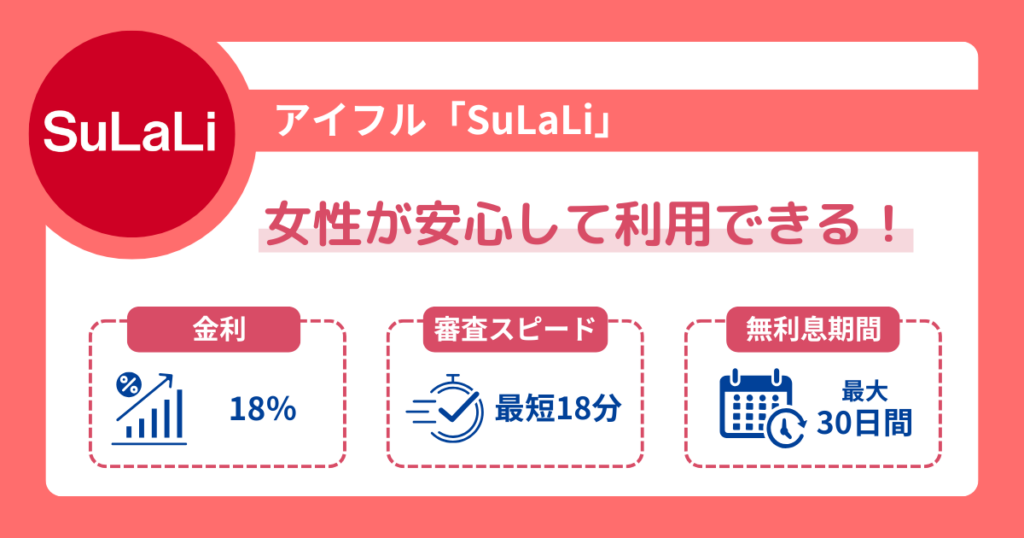

ローン商品を豊富に揃えるアイフル

| 申込方法 | Webにて 24時間365日申込可能 無人店舗電話 |

|---|---|

| 金利(年) | 3.0〜18.0% |

| 利用限度額 | 1万円〜800万円 |

| 審査結果 | 最短18分で審査完了 |

| 借入方法 | Web(インターネット・スマホアプリ) ATM |

| 返済日 | 35日以内または毎月約定日払い |

アイフルは、契約がはじめての場合、契約翌日から最大30日間金利が0円となるサービスがある。返済額の減少につながるだろう。

最短10秒で振込可能なアコム

| 申込方法 | Webにて24時間365日申込可能 自動契約機 電話 郵送 |

|---|---|

| 金利(年) | 3.0〜18.0% |

| 利用限度額 | 1万円〜800万円 |

| 審査結果 | 最短20分融資 |

| 借入方法 | Web(インターネット・スマホアプリ) 電話 ATM |

| 返済日 | 35日以内または毎月払い |

アコムも、はじめて利用する方は、契約翌日から30日間金利0円サービスが適用される。返済額を減らしたい方は利用していただきたい。

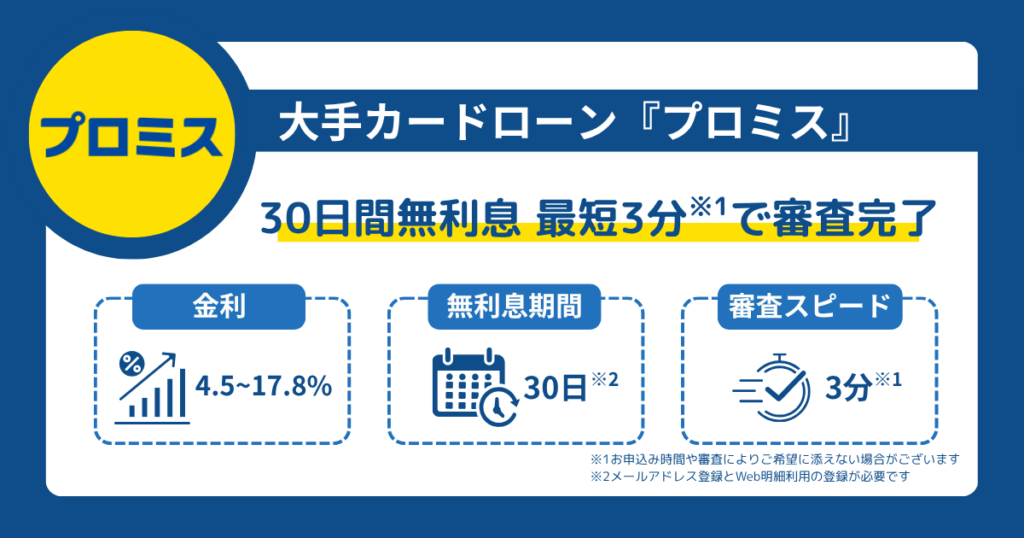

アプリの利用でVポイントが貯まるプロミス

| 申込方法 | Webにて24時間365日申込可能 自動契約機 電話 |

|---|---|

| 金利(年) | 4.5〜17.8% |

| 利用限度額 | 500万円まで |

| 審査結果 | 最短3分融資可能 |

| 借入方法 | Web(インターネット・スマホアプリ) ATM |

| 返済日 | 5日、15日、25日、末日から選択 |

消費者金融の多くは、上限金利を18.0%と設定している。プロミスのカードローンは、借入上限額は500万円と他と比べて低い。だが金利の上限は17.8%だ。比較的低金利の商品といえるだろう。

プロミスも、初回借入翌日から30日間は無利息サービスを提供している。返済額減少に役立ててほしい。

三井住友銀行ATMが無料で使えるSMBCモビット

| 申込方法 | Webにて24時間365日申込可能 三井住友銀行内ローン契約機 電話 |

|---|---|

| 金利(年) | 3.0〜18.0% |

| 利用限度額 | 1万〜800万円 |

| 審査結果 | 最短15分融資可能 |

| 借入方法 | Web(インターネット・スマホアプリ) ATM LINE Pay送金(チャージ) |

| 返済日 | 5日、15日、25日、末日から選択 |

SMBCモビットは、カードを申込んだ際にコンビニ等での受け取りが可能だ。郵送物を自宅に送られたくはないが、カードを利用したい方にとってはメリットと考えられる。

三井住友銀行ATMは無料で利用可能だ。ローン契約機も銀行内にあるため、三井住友銀行を日頃から利用している方にとっては、馴染みやすいかもしれない。

返済日は毎月指定可能なレイク

| 申込方法 | Webにて24時間365日申込可能 自動契約機 電話 |

|---|---|

| 金利(年) | 4.5〜18.0% |

| 利用限度額 | 1万円〜500万円 |

| 審査結果 | 最短25分融資可能 |

| 借入方法 | Web(インターネット・スマホアプリ) ATM |

| 返済日 | 毎月返済日指定可能 |

レイクは、借入の上限は500万円となっている。だが、Webからの申込限定で、契約翌日から60日間利息がかからない。

利息は1日単位のため、大きなメリットといえる。Web申込のみ適用のため、必ずWebを利用するよう気をつけていただきたい。

消費者金融の特徴を取り上げた。

金利より、融資スピードの優先順位が高い方は、消費者金融を選んで100万円を借りるべきだろう。

100万円以上の追加借入をしないならフリーローン

フリーローンは、事業性の資金を除けば、どんな目的にでも利用できる借入方法だ。使い道にこだわらずに使える点は、カードローンと同じといえる。

では、カードローンとフリーローンの違いはどこにあるのだろうか。それは、フリーローンは追加の借入ができない点にある。

ここでは、フリーローンの特徴を説明する。100万円を低金利で借りる方法にフリーローンがあることを、ぜひ覚えていただきたい。

住信SBIネット銀行のフリーローンは繰上返済の手数料がかからない

フリーローン説明のために、住信SBIネット銀行を取り上げる。

借入金額と金利は以下の通りだ。

- 借入金額

- 10万〜1,000万円

- 基準金利

- 年5.025〜12.25%

- 出典:住信SBIネット銀行株式会社「フリーローン」

メリット

住信SBIネット銀行の他の商品を利用している場合、その金利がさらに下がる点はメリットだ。

先ほども触れたが、フリーローンは事業性の資金でなければその使途は自由となっている。旅行はもちろん、家具や家電製品の購入、結婚費用などさまざまな用途で利用可能だ。

審査の際に、利用金額や使途を確認する書類の提出を求める銀行もある。だが、住信SBI銀行のフリーローンは、見積書などの提出が不要となっているため手軽といえる。

Webだけで手続きができることも利点だ。自宅はもちろん、ネット環境が整っていればどこにいても申込できる。

繰上返済は1円からとなり、手数料もかからない。

上記から、住信SBI銀行のフリーローンのメリットは大きいといえるだろう。

デメリット

ここまではメリットばかりを述べてきたが、フリーローンにはもちろんデメリットもある。

追加の借入ができないことだ。

カードローンは、借入枠の範囲内で何度でもお金を借りられる。だがフリーローンは、借入のたびに申込をしなければならない。その都度の申し込みは、面倒と感じる方もいるだろう。

追加借入希望の方には、カードローンをおすすめしたい。

メリットとデメリットを取り上げた。

フリーローンは、カードローンより低金利で100万円が借りられる。追加の借入を考えない、借入が一度だけの方には、おすすめの商品といえるだろう。

※当サイトには広告が含まれます。※当サイトは広告収入を得て運営しております。

100万円を低金利で借りるならろうきん・信用金庫・JAもお勧め

100万円を借りるには、ろうきん・信用金庫・JAを利用する方法もある。

借入を考えたときに真っ先に浮かぶのは、銀行や消費者金融かもしれない。しかし、ろうきん、信用金庫、JAでも条件が当てはまれば、100万円を低金利で借りられる。

それぞれ解説しよう。

ろうきん

ろうきんは、労働組合や生協の社員が、互助のために設立した協同組織の福祉金融機関だ。正式名称は労働金庫で、現在、全国に13の店舗が存在する。

ろうきんにもカードローンがあり、原則使い道は自由だ。金利は、ろうきんに出資している団体の会員と一般労働者で違うが、労働者であれば誰でも利用できる。

関東近郊に居住や勤務している方が利用できる「中央労働金庫」を例に、説明しよう。詳しい金利は以下の表の通りだ。

| 金利(年) | |

|---|---|

| 団体会員の構成員 | 7.075% |

| 生協組合員および家族 | 7.255% |

| 一般労働者 | 8.475% |

ろうきんに出資していない一般の労働者でも、8.475%の金利で借入できる。今まで紹介したカードローンは、銀行系が1%台〜15%ほど、消費者金融系が3〜18%であった。

勤務先が団体会員であれば、7%台で借入できる。借入金額による金利の違いもなく、一律だ。

ろうきんの金利は低金利といえるだろう。

ろうきんによって金利や借入限度額に違いがある。ぜひ、お住まいの地域のろうきんを確認していただきたい。また、勤務先が団体会員かどうか調べることもおすすめする。

信用金庫

信用金庫は、その営業地域内の居住者、勤務者、事業所の所有者および役員が会員となり運営されている。資金は、主に地域の発展などへの利用を優先とする協同組織だ。

信用金庫も、カードローンを用意している。

信用金庫によって金利や利用限度額に違いが見られるが、100万円の借入は可能だ。

例として平塚信用金庫を見てみる。金利と融資額は以下の通りだ。

- 金利

- 年5.0〜14.6%

- 利用限度額

- 10万〜500万円(10万円単位)

使い道は自由で、申込もWebから24時間できる。銀行のカードローンと比較しても、低金利といえる商品だろう。

気になる方は、居住地の信用金庫を調べてほしい。

- 出典:平塚信用金庫「カードローン」

JAバンク

最後は、JAバンクだ。

JAバンクは、農業協同組合であるJA、JA系統信用事業の都道俯瞰段階連合組織の信連、農林中央金庫によって組織されるグループだ。

農家の方だけしか利用できないと思う方がいるかもしれない。だが、農業に従事していなくても、一定の制限はあるが利用可能だ。

インターネットを利用し、24時間365日事前審査の申込ができる。使い道は生活に必要な資金となっているため、原則自由だろう。

金利や借入可能金額は、JAによって違いがある。参考として、JAセレサ川崎を見てみよう。

- 金利

- 年8.80〜11.60%

- 利用限度額

- 10万〜500万円(10万単位)

上限金利は、銀行系より低い。100万円が低金利で借りられる商品だ。

JAのカードローンが気になる方は、お住まいの地域のJAの金利を確認するといいだろう。

ろうきん、信用金庫、JAバンクの金利は、低金利であるとわかった。いずれも居住地や勤務地域の金融機関を選ぶ必要がある。だが、どこを選んでも、100万円を低金利で借りる手段に違いない。

詳細を確認し、申込可能であれば、利用するとよいだろう。

- 出典:セレサ川崎農業協同組合「JAカードローン」

公的融資制度で100万円を借りる方法もある

ここまでは、民間の金融機関を利用した借入について解説してきた。

ここで、国や自治体などの公的な機関から100万円の借入が可能な、公的融資の制度について3つ紹介する。

生活福祉資金福祉費

生活していくために必要なお金が借りられる。貸付限度額は580万円以内だ。使い道によって上限の目安額が定められている。必要な経費によっては、100万円の借入も可能だ。

貸付利子は年1.5%と低い。貸付日から6ヶ月以内の据置期間があり、返済期限は据置期間終了後から20年以内となっている。

- 出典:厚生労働省「生活福祉費金貸付条件等一覧」

母子父子寡婦福祉資金貸付金制度

20歳未満の子どもを養っている配偶者のいない方が、自分や子どものために必要な生活費や教育費などのお金が借りられる制度だ。

資金の種類によって、限度額が異なる。事業を開始したり継続したりする場合、100万円の借入が可能だ。住宅資金への利用でも、100万円借りることができる。

保証人がいる場合は無利子、いなくても年1.0%の利子だ。据置期間や償還期間に違いはあるが、100万円を低金利で借りられる手段といえる。

- 出典:男女共同参画局「母子父子寡婦福祉資金貸付金制度」

教育一般貸付

教育一般貸付は、子どもの教育に使える国の教育ローンだ。

扶養している子どもの人数によって世帯の年収に上限はあるが、350万円まで借りられる。定められた条件に当てはまれば、450万円までとなるため、100万円の借入は可能だ。

金利は年2.35%のため、低金利といえるだろう。

該当する借入理由であれば、利用の検討をおすすめする。

- 出典:日本政策金融公庫「教育一般貸付(国の教育ローン)

100万円を低金利で借りるためのポイント

100万円を低金利で借りる方法を6つ紹介してきた。では、低金利で100万円を借りるためのポイントはあるのだろうか。

ここでは、気をつけるべき点について3つ解説する。ぜひ、借入時の参考にしていただきたい。

信用情報を良好に保つ

まずは、信用情報だ。

信用情報とは、現時点での借入先や借入金額、過去の借入時の滞納や延滞の有無などの情報をいう。

借入の申込をすると、金融機関はその申込者の信用情報について加入している信用情報機関で確認をする。

支払の遅延が多いなど信用情報に問題があると、低金利で借りられないどころか100万円の借入さえもできなくなるだろう。

クレジットカードの支払いが遅れた場合も、信用情報に影響を与える。

お金の借入時はもちろん、クレジットカードで買い物をしたときも返済遅延は避けていただきたい。信用情報を良好に保つことは大切だ。

返済能力を示す

次は、返済能力について見てみる。

返済能力の証明には、安定した継続収入は欠かせない。同じ勤務先に正社員として長年勤めていれば、収入に問題はないとみなされる可能性は高いだろう。確実な返済が見込めるからだ。

他社で借入しているときも注意する必要がある。借入申込金額が高額の場合、お金に困っていると思われるおそれがあるからだ。

金融機関は、損失を防ぐために確実な返済を望むだろう。

返済能力を示すには、自分の収入や他社の借入残額を考えて、借入金額を決めていただきたい。

複数の借入先を比較検討する

借入先の比較も、低金利で100万円を借りるためには欠かせない要素といえる。

金融機関によって金利に違いがあることは、これまでも説明してきた。借入の際に低金利を重視するのであれば、消費者金融系より銀行系を選ぶとよいだろう。

普段利用している銀行があれば、金利が優遇される条件に当てはまるかもしれない。提示されている金利よりさらに低い金利で借入できる可能性がある。

スピード重視であれば、消費者金融系がおすすめだ。その中で自分に適した会社を選べばよい。

いくつもの会社を比較し、納得してお金を借りることが大切だ。

※当サイトには広告が含まれます。※当サイトは広告収入を得て運営しております。

100万円を低金利で借りるときの注意点

100万円を低金利で借りるポイントがわかったところで、借入時の注意点について説明する。

注意点は、以下の通りだ。

- 年収がいくら必要なのか

- 審査のポイントと審査に必要な書類

- 借入先別の注意点

それぞれ解説しよう。

年収がいくら必要なのか

100万円を借りるとき、どの程度の年収が必要なのかわからない方もいるだろう。

消費者金融における借入総額は、貸金業法によって定められている。総量規制として、年収の3分の1を超える借入は原則できない。

銀行は貸金業者ではないため、総量規制は適用されない。だが、借入上限額は、総量規制に準じているかもしれない。

上記から判断すると、100万円を借りる場合、その3倍の300万円以上の年収が必要だろう。

審査のポイントと審査に必要な書類

では、審査におけるポイントと必要書類について見てみよう。

審査におけるポイントは、前章でも説明した、「信用情報に問題がないか」「返済能力があるか」だといえる。だが、年収がいくらなのかも大きなポイントだろう。

借入が50万円以内であれば、収入に関する書類を求めていない金融機関が多く見られる。しかし、100万円の借入には、収入証明の書類が必要だ。

50万円を超える借入希望のときに必要な書類の例を、以下にあげる。

- 源泉徴収票

- 住民税決定通知書

- 納税証明書その1・その2(個人事業者の方)

- 確定申告書第1表・第2表

- 直近1ヶ月分の給与明細書+(お持ちの場合)賞与明細書

- 出典:株式会社三菱UFJ銀行「カードローン「バンクイック」のお申込方法と審査について」

源泉徴収票は、会社員の方は年末調整が終われば会社からもらえる。給与明細書も利用できるため、普段から収入が証明できる書類は捨てないことをおすすめする。

借入したいと思ったときに、すぐに用意が可能なためだ。

審査に関するポイントは以上となる。役立てていただければ幸いだ。

借入先の注意点

最後に、借入先に関する注意点について見てみる。

銀行のカードローンは、消費者金融よりも低金利だ。だが、即日融資は難しい。

銀行は借入申込者の信用情報と警視庁のデータベースを用いた、利用者の情報を確認するからだ。その確認に日数を要するおそれがある。だが、消費者金融は信用情報の確認だけだ。そのため、即日融資に対応できる。

銀行を利用し、低金利での借入を希望するならば、即日融資に対応ができないことはあらかじめ知っておこう。

カードローンの低金利について詳しい解説はこちら。

※当サイトには広告が含まれます。※当サイトは広告収入を得て運営しております。

100万円を低金利で借りるには目的を見極め適切な借入方法を選ぶことが大切

100万円を低金利で借入するさまざまな方法を、説明した。

借入の目的が決まっていれば、カードローンよりも低金利で借りられるローンも存在する。必ずしも、カードローンにこだわる必要はないのかもしれない。

だが、低金利よりも融資スピードを重視する方もいるだろう。低金利でスピードを求めるなら、銀行系のカードローンがおすすめだ。

今回の記事では、審査に通るためのポイントや注意点も紹介した。重要事項はしっかり押さえてほしい。

ポイントを理解し、自分に適した借入方法を選んだ上で、100万円を低金利で借りていただければ幸いだ。

※当サイトには広告が含まれます。※当サイトは広告収入を得て運営しております。