- 投資を始めるべきかの判断基準が知りたい

- 投資を続けるべきか、やめるべきかの判断基準が知りたい

- 投資を続ける上での心理的な負担を理解したい

資産運用を検討するうえで、「投資はやめとけ」という意見を耳にしたことがある方も多いだろう。

これから投資を始めるべきか悩んでいる方にとっては「やめておいた方が良いのだろうか」と不安になってしまうような意見だ。

なぜ「投資はやめとけ」と言われるのだろうか。

投資のデメリットに対して適切な取り組みを行い、効果的に資産運用していく必要がある。

本記事では「投資はやめとけ」と言われる理由や投資をすべきかどうかの判断基準、正しい投資のやり方などを解説していく。

困ったときの相談先についても紹介していくので、ぜひ本記事を参考に投資をすべきかどうか判断しよう。

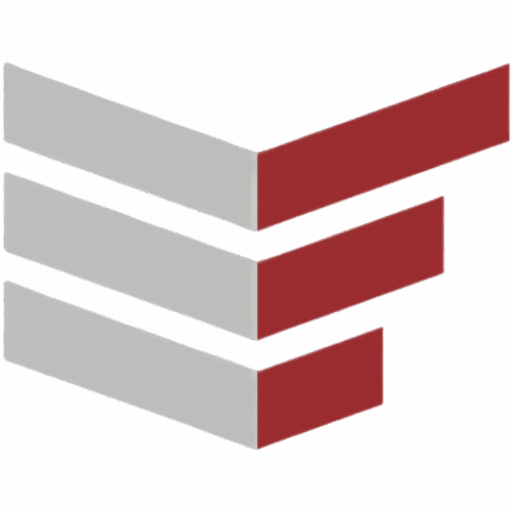

「投資はやめとけ」と言われる理由と判断基準

そもそもなぜ「投資はやめとけ」という意見があるのだろうか。

まずは「投資はやめとけ」と言われる理由や投資を始めるべきか、続けるべきかの判断基準について解説していく。

なぜ投資はやめとけと言われるのか

「投資はやめとけ」と言われる理由として以下のようなものが挙げられる。

- 投資詐欺の被害に遭う可能性がある

- 元本が保証されていない

- 個人投資家が不利

投資と聞くと「投資詐欺」をイメージする人が少なからず存在する。

実際に「元本保証で利回り〇%!」などと魅力的な宣伝をしてお金を騙し取ろうとする悪徳業者は後を絶たない。

こうしたイメージから「投資はやめとけ」と言われるケースが多い。

また、投資は基本的に元本保証がなく、資産が減少するリスクが伴う。

特に、FXや株の信用取引などのハイリスク商品の場合は短期的に大きな損失を抱える可能性がある。

こうしたイメージを持つ人が「危ないから投資はやめとけ」と言っているケースも多い。

そして、個人投資家が投資の世界で利益を得ることが難しいという側面から「投資はやめとけ」と言っている場合もある。

投資の世界では機関投資家・大口投資家が多額の資金をもとに運用しており、その資金の動きによって相場が変動することも少なからずある。

そうした環境の中で少額の資金しかない個人投資家が利益を得ることは難しいという観点から「投資はやめとけ」と言われているのだ。

投資を始める判断基準

「投資はやめとけ」という意見で始めるべきかどうか迷っている方は、以下の2点を基準に判断すると良い。

- 余剰資金の有無

- リスク許容度

前述の通り、投資は元本が保証されていないケースがほとんどであるため、損失を抱える可能性が十分にある。

短期的に損失を抱えても問題がない余剰資金が準備できているのであれば、投資を始めて良いだろう。

反対に数ヶ月分の生活費を貯蓄できていない場合は始めるべきではない。

また、自分自身のリスク許容度をもとに判断することも大切だ。

リスク許容度とは、投資で価格がマイナスに振れたときにどの程度の損失まで許容できるかという度合いのことを指す。

ある程度のリスクを許容できる場合は投資を始めて良いが、なかには「絶対に損をしたくない」という人もいる。

そういった人は投資にはあまり向かないため、始めない方が良いだろう。

自分自身の財務状況やリスク許容度をもとに投資を始めるべきかどうかを判断しよう。

投資継続の判断基準

すでに投資を始めており、その上で続けるべきか・やめるべきかを迷っている方は、以下の2点を基準に判断しよう。

- 投資目標の達成度合い

- 市場状況・経済動向

まず、投資を始めたタイミングで設定していた目標を達成できているかどうかという基準で判断すると良いだろう。

「20年後までに1,000万円を用意する」「老後に向けて2,000万円を貯める」などの目標を達成できているのであればやめても問題ない。

また、金融市場が不安定だったり、経済の先行きに不安を感じたりするような場合は一時的に投資をやめるという判断をしても良い。

市場や経済に不確定要素が多いときは投資対象の価格も大きく変動してしまい、リスク許容度を上回るような損失を抱える危険性がある。

投資を続けていくことがストレスになりそうであれば一時的に投資をやめ、市場・経済が落ち着いたときに再び始めると良いだろう。

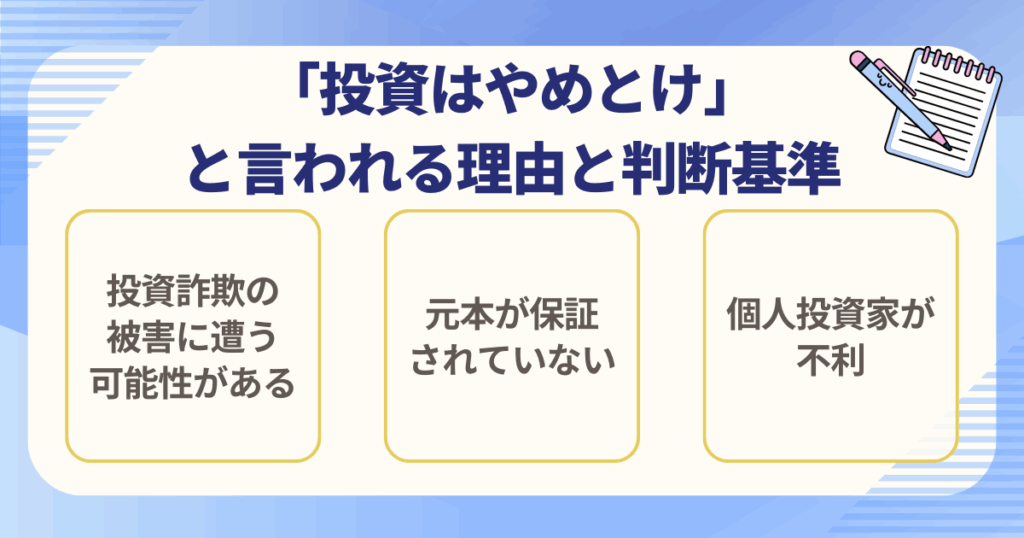

投資で後悔した人の事例

投資で後悔した方の事例を以下3つ解説する。

- 退職金を集中投資し、狼狽売り

- 上場廃止により株取引の引退

- 上場廃止で、300万円の損失

退職金を集中投資し、狼狽売り

はじめに価格変動リスクが顕在化した例を紹介する。

退職金で集中投資を行い、失敗した例を紹介する。この方は退職金でおよそ2,000万円受け取った。年金と退職金だけでは将来の老後資金が不安だったため、株式投資によって少しでも退職金を増やそうと考えた。

これまで株式を含めた投資経験がなかったため、どの銘柄を購入するべきかわからないといった状況だ。そこでもともと知っていたある自動車株を2,000万円分購入した。その自動車株は購入直後に不祥事が発覚し、株価が徐々に下落していった。

毎日株価が下落していくことに耐えられず、購入価格から10%マイナスになったところで狼狽売りをし、最終的に損失額200万円が確定した。

老後資金を増やすために始めた株式投資だったが、結局は大切な退職金を200万円も減らしてしまう結果となった。

上場廃止により株取引から引退

次に信用リスクが顕在化してしまった事例を紹介する。

この方はもともと上場廃止が噂されている銘柄を保有していた。ただしこの方自身は、上場廃止するとは思っておらず、株価が上昇したタイミングでの売却を見込んでいた。

しかし実際には「上場廃止基準抵触見込みに関するお知らせ」がリリースされ、上場廃止が決定してしまった。上記のリリースが出されてから株価は急落し、見込んでいた価格の1/10で売却している。

このことがきっかけで保有資産を8割減らしてしまい、株取引からの引退を決めた。

上場廃止が決定すると急落するため、投資資金の回収が難しくなる。信用リスクの高い銘柄を購入するとしても、保有資産の何割までと決めておき、過度なリスクは取らないようにしたい。

上場廃止で、300万円の損失

最後に流動性リスクが顕在化してしまった例を紹介する。

この方はある銘柄を「2,000株×1,790円=3,580,000円分」保有していた。購入後時間がたってから粉飾決算が発覚した。

すぐに売り注文を入れたが、なかなか成約せずその間に株価は下落していった。最終的に株価29円のところで全株売却できた。(※2,000株×29円=58,000円)

結果として300万円の損失になってしまった。経営状況や財務状況がよく見える企業だったとしても、不正を行っている場合がある。そのような銘柄を購入してしまい、その不正が明るみに出ると、短期間で株価が下落してしまう。

不正を見つけるのは非常に難しいが、少しでも怪しいと思った企業には投資しないように心がけよう。

「投資はやめとけ」と言われたら?正しい投資のやり方

「投資はやめとけ」という意見は多く聞かれるが、基本的には投資を始めるべきである。

もちろんリスクは伴うため適切なリスク管理は重要となるが、投資を始めることによるメリットは非常に多い。

ここでは投資が必要な理由や各種のリスク、適切なリスク管理法について解説していく。

投資が必要な理由

投資が必要な理由として主に以下の3点が挙げられる。

- インフレ対策に有効である

- 銀行預金の低金利が続いている

- 老後に向けた資産準備の重要性が高まっている

まず、インフレによる物価上昇の対策として有効である点が投資が必要な理由のひとつだ。

物価が上昇していくと現金の価値が相対的に下落するため、現金を株式や不動産、金などの資産に換えておくことが重要となる。

また、日本では銀行預金の金利が極めて低い状態が続いており、預金していてもほとんど利息が得られない。

物価上昇や増税、社会保険料の増額などで経済的な負担が大きくなっていく状況であるため、預金だけでなく投資をして資産を増やしていく取り組みが必要だ。

そして、老後に向けた資産準備の重要性が高まっていることも投資が必要な理由に挙げられる。

公的年金や退職金の支給額が減少傾向にあり、長寿化によって老後の人生は長くなっている。

収入は減っていく一方でトータルの支出は増加傾向にあるのだ。投資によって資産の寿命を延ばす取り組みが重要となる。

こうした理由を踏まえると「投資はやめとけ」という意見を気にせずに投資を始めるべきと言えるだろう。

投資の各種リスク

投資を始めるべきとは言え、リスクが伴うことに不安を感じている方も多いだろう。

まずは投資における各種のリスクを把握しておくことが重要である。

投資における主なリスクは以下の表の通りだ。

| リスクの種類 | 特徴 |

|---|---|

| 価格変動リスク | 投資対象の価格がプラス・マイナスに変動するリスクのこと 企業の業績や政治・経済の情勢によって価格が変動する |

| 信用リスク | 株式・債券を発行する企業や国が債務不履行に陥るリスクのこと |

| 流動性リスク | 換金のしやすさのことを指す 市場で多く取引されている場合は流動性リスクが低く、取引がなかなか成立せずに希望する価格・タイミングで換金できない可能性が高い場合は流動性リスクが高いと言える |

| 金利変動リスク | 金利の変動によって価格が変動するリスクのこと 債券は金利が上昇すると価格が下落し、金利が下がると価格が上昇する傾向がある |

| 為替変動リスク | 外貨建て資産に投資している場合に為替変動によって価値が変動するリスク 円高になると為替差損、円安になると為替差益が生じる |

投資対象によってリスクの大きさは異なるものの、投資を行う上では基本的に上記のようなリスクが伴う。

各種のリスクに対する理解を深め、適切な管理法を検討しよう。

投資リスクの正しい管理法

投資のリスクを適切に管理するポイントとして、長期投資・分散投資の実践を推奨する。

いずれもリスク管理に有効な投資手法であり、大きな損失を回避するために重要なポイントである。

長期投資とは、数年〜数十年といった長いスパンで投資を行う手法のことだ。

運用期間が長くなるとリスクが平均化され、短期的な価格変動の影響を受けにくくなる。

価格変動リスクや金利変動リスク、為替変動リスクに有効な投資手法である。

分散投資とは、複数の資産クラスや地域に分散させて投資を行う手法のことだ。

株式や債券、不動産、金などの資産クラスを組み合わせたり、対象となる地域を国内外に広く分散させたりすることでリスクを分散させることが目的である。

特定の投資対象に資産を集中させてしまうと、その投資対象の価格が下落したときに資産のすべてが影響を受けてしまう。

しかし分散投資をしていれば、投資先のひとつが下落しても全体における影響は軽微で済む。

ほかの投資先で利益が出ている場合、損失と相殺させることも可能だ。

長期投資・分散投資を組み合わせるだけでも、投資におけるリスクはかなり軽減できる。

長期・分散による投資でリスクを適切に管理しつつ、資産を着実に増やしていこう。

資産運用、誰に相談する?

簡単な質問に回答するだけ!

あなたに合った資産運用アドバイザーを紹介

\ 簡単60秒!相談料はずっと無料 /

投資を継続するためのポイント

前述の通り、投資リスクを管理するポイントとして「長期投資」が挙げられる。

リスクを抑えて運用するためには投資を長期にわたる投資が重要となるため、いかに継続していくかを考えよう。

ここでは、投資を継続するためのポイントについて解説していく。

投資を継続するメリット

投資を継続するメリットを理解しておくと、それだけで続けていくモチベーションになるだろう。

長期にわたって投資を継続するメリットとして「複利効果」が挙げられる。

複利効果とは、投資で得た利益を元本に加えて再投資することで、利益が新たな利益を生み出す効果のことを指す。

利益が上乗せされることで元本が次第に増えていき、利益もどんどん増えていくという仕組みだ。

複利効果は投資期間が長くなるほど威力を増していき、継続していくことで資産は雪だるま式に増えていく。

とにかく投資を継続して利益を再投資することで効率良く資産を増やせる可能性が高まるのだ。

複利効果で資産が増えていくイメージをモチベーションにしながら投資を継続していこう。

定期的なポートフォリオの見直しと調整

投資を継続するためには、定期的にポートフォリオを見直すことが重要となる。

投資したまま放置していると資産配分が崩れてしまい、特定の投資対象に資産が集中してしまう可能性があるためだ。

例えば「株式60%・債券40%」といったバランスで分散投資を行っていると仮定する。

ここで株価が上昇し、債券価格が下落して資産比率が「株式80%・債券20%」になると、資産が株式に集中してしまう。

運用当初に想定していた分散効果が得られなくなってしまうのだ。

上記のケースでは、株式を一部売却したり、債券を追加購入したりすることで資産配分をもとに戻せる。

値上がりしていた資産の利益を確定させつつ、相対的に割安となっていた資産を追加購入できるため、投資効率の側面から見ても効果的な取り組みだ。

安全性を維持しつつ、効率良く投資を実践するためにも定期的なポートフォリオの見直しと調整を行っていこう。

短期的な市場変動への対処法

短期的な市場変動に対して効果的なのが「積立投資」である。

一定の頻度で一定額を買い続ける投資手法であり、価格変動の影響を受けにくいことが特徴だ。

毎月一定額を投資商品を買い続ける場合、価格が高いときには少なく買い、安いときには多く買うことができる。

平均取得単価が抑えられ、短期的に市場が変動して価格が大きく動いていても影響を軽微に抑えられる。

短期的に市場が変動しているときは値動きが予測しづらく、タイミングを図ろうとすると失敗してしまう可能性が高い。

安くなったときを狙って買おうとするのではなく、相場を気にせずに一定額を買い続ける方が上手くいきやすい。

短期的な市場変動を気にすることなく、長期にわたる積立投資で価格変動の影響を抑えながら資産を積み上げていこう。

投資をやめておくべきかで迷ったら誰に相談するべき?

「投資はやめとけ」という意見に不安を感じ、始めるべきかどうかを迷っているのであれば、投資助言を行う専門家に相談すると良いだろう。

なかでもIFA(独立系ファイナンシャルアドバイザー)は投資の相談先として最適だ。

ここでは、専門家に相談すべき理由やIFAの特徴、IFA検索サービス「資産運用ナビ」の利用方法について解説していく。

専門家に相談すべき理由

投資を始める判断を専門家に相談すべき理由として「あなたの状況に合った助言を提供してくれる」という点が挙げられる。

「投資を始めるべきか」といった判断はもちろん「どの程度の資金を投資に回すべきか」「どの投資先に資金を投じるべきか」などの助言を提供してもらえる。

本記事ではここまで投資を行う判断基準などを解説してきたが、あくまでも「一般的な考え方」でしかない。

あなたの財務状況や運用目的、リスク許容度によって始めるべきかどうかは変わってくるため、豊富な知識や経験を持つ専門家の助言が重要となるのだ。

また、実際に投資を始めることになった場合の戦略もそれぞれ異なる。

「どの資産にどの程度の比率で投資を行うか」「投資の適正額はいくらか」といった点についても専門家によるアドバイスが必要となるだろう。

投資判断で悩んでいる方は、一度専門家に相談してみることを推奨する。

IFAとは

IFAとは、金融機関から独立した立場で顧客の資産運用をサポートする専門家のことだ。

顧客のライフプランに基づく資金計画の策定や適切な投資商品の提案・仲介、保有商品の見直し助言などを主な役割として担っている。

IFAに相談するメリットとして以下の2点が挙げられる。

- 顧客に対して中立性を保っている

- 長期にわたってサポートを継続してくれる

IFAは特定の金融機関には所属しておらず、顧客に対して中立な立場を保って投資助言を行っている。

手数料が高い商品や意向に沿わない商品などを無理に提案される心配がなく、安心して相談できる点が魅力だ。

また、IFAには転勤や異動といった制度が原則としてなく、同じ担当者が長期にわたってサポートを継続してくれる。

投資判断の相談はもちろん、商品の購入や資産配分の比率調整、見直しなどをサポートし続けてくれることが特徴だ。

投資についてなんでも相談できるパートナーとして活用できる点もIFAに相談するメリットとして挙げられる。

中立な立場から長期にわたってサポートを継続してくれるIFAに相談し、投資判断や戦略面でのアドバイスを受けよう。

IFA検索サービス「資産運用ナビ」

相談先のIFAをお探しの方は、IFA検索サービス「資産運用ナビ」の利用を推奨する。

「資産運用ナビ」とは、相談先を探す投資家とIFAをマッチングさせるサービスのことだ。

IFAとのマッチングは非常に簡単で、たった60秒あなたの希望する条件をフォームに入力するだけで良い。

あとはIFAを知り尽くした「資産運用ナビ」が、あなたにぴったりのIFAを全国のデータベースから抽出して紹介を行う。

紹介されたIFAのなかに気になるアドバイザーがいれば、そのまま面談を申し込むことが可能だ。

IFAの紹介料や相談費用などは原則無料となっており、初回面談を何人と行っても費用はかからない。

相性の良いIFAをじっくり探したり、アドバイザーからの提案に納得が行くまで繰り返し面談をしたりしても経済的な負担が増えない点が大きな特徴だ。

投資の相談先をお探しの方は、ぜひこの機会に「資産運用ナビ」を活用して自分に合うIFAを探してみてはいかがだろうか。

「投資はやめとけ」の声に流されずに投資判断をしよう

「投資はやめとけ」と言われる理由には、投資詐欺の危険性や元本保証がないことなどが理由として挙げられる。

しかしインフレによる物価上昇や老後に向けた資金準備といった側面を考えると、投資は始めておくべきだろう。

投資判断に不安や悩みを抱えている方は、豊富な知識・経験を有する専門家に相談を行うと良い。

特に、IFAは中立な立場から長期にわたって最適な投資助言を提供してくれるため、安心して相談できる専門家だ。

IFA検索サービス「資産運用ナビ」では、あなたにぴったりのIFAを無料で紹介するサービスを提供している。

ぜひこの機会に「資産運用ナビ」を活用し、信頼できる相談先を探してみてはいかがだろうか。