- 2億円を安定的に運用したい

- 2億円の資産を運用するおすすめの手法をが知りたい

- 運用のポイントを理解したい

2億円を保有している人の割合は少ない。

もし億単位の資産を保有している場合、かなり幅広い選択肢の中から自分に合った運用を行える。

たとえ2億円に満たない場合でも、まとまった資金を運用する際に気をつけておかなければならないポイントもいくつか存在しているので、事前に確認しておくことが重要だ。

そこで今回は2億円を資産運用する場合のシュミレーションや確認しておくべきポイントを、初心者向けにわかりやすく紹介していく。

「ある程度資産に余裕があって、減らさず確実に増やしていきたい」という方はぜひご自身の運用の参考にしてみてはいかがだろうか。

資産運用の適切な金額はいくらなのか、より詳しく知りたい人は下記の記事を参考にするといいだろう。

資産運用の適切な金額について、分かりやすく解説されている。

2億円を持っている人は守りの資産運用がおすすめ

2億円を運用する際、どのような心構えでどういった運用手法を選べば良いのだろうか。

ここでは、運用に対する心構えや具体的な運用シミュレーション、運用手法の選び方について解説していく。

どのような心構えが必要なのか

前提として、2億円を保有している場合は無理矢理リスクを取って資産運用する必要はない。

利回りを求めすぎて資金を減らすような投資は避けておくべきだ。

そもそも2億円保有者は既に早期リタイアをしている人もいる水準である。

月の生活費を40万円と仮定した場合、41年間以上貯金を切り崩して生活できるのだ。

さらに60歳で定年退職しても、年金なしで月50万円の生活を33年間続けるような計算となる。

厚生労働省の「2019年全国家計構造調査」によると、1ヶ月あたりの1世帯の支出平均は約24万円となっている。

月40万円〜50万円もあれば、十分ゆとりのある生活ができる。

旅行したり、趣味に勤しんだり、子供や孫へ資金を贈与することも可能だ。

さらに2億円あれば全て資産運用に回さずやってみたかった新しいビジネスを興す人も少なくはない。

資産運用しなくても生きていけるレベルであるので、その中で資産運用する場合は必ず守りの運用が必須となってくる。

「運用しなければ資金を減らさずに済んだのに」という事態を招かないためにも、安定運用を最優先にポートフォリオを組むようにしよう。

- 参考:統計局「2019年全国家計構造調査 家計収支に関する結果 結果の要約」

2億円の資産運用シミュレーション

2億円を資産運用した場合のシミュレーションをいくつか紹介していく。

前述したように大前提として守りの資産運用を行うので、実際のリターンは少々少なめに見積もっておくことをおすすめする。

以下は利回り別に運用年数とリターンをまとめた表である。

| 年0.5% | 年1% | 年2% | 年3% | 年5% | |

|---|---|---|---|---|---|

| 5年 | 2億500 | 2億1,020 | 2億2,,080 | 2億3,880 | 2億5,520 |

| 10年 | 2億1,020 | 2億2,090 | 2億4,370 | 2億6,870 | 3億2,570 |

| 15年 | 2億1,550 | 2億3,210 | 2億6,910 | 3億1,150 | 4億1,570 |

| 20年 | 2億2,090 | 2億4,400 | 2億9,710 | 3億6,120 | 5億3,060 |

年間の利回り0.5%〜2%程度は、比較的低リスクな投資商品である「債券」の活用で十分に狙える水準だ。

また年3%〜5%程度の利回りも、プロに運用を任せる「投資信託」で期待できるリターンである。

もちろん短期的な運用においては債券・投資信託もマイナスリターンになる可能性はあるが、10年・20年と運用期間を伸ばしていけば安定したリターンは見込める。

つまり低リスクな債券やプロに運用を任せる投資信託の活用で、十分に上記の運用シミュレーションを達成できる可能性があるのだ。

運用手法の選び方

2億円というまとまった資金を運用するのであれば、目的に応じて運用手法を選択すると良い。

目的によって目指すべきリスク・リターンのバランスが変わり、取るべき運用手法も変化していく。

例えば、なるべく多くの資産を子どもや孫に遺していきたいケースの場合、守りの戦略だけでなくリターンを狙いに行くことも重要となる。

投資信託などのややリスクを取った運用手法を活用し、資産の増加を目指していくと良いだろう。

一方、老後の資金を確保した上で事業を立ち上げたいという場合、資産をなるべく減らさないためにも運用は安定性を意識した手法が求められる。

国債や社債などの低リスクな運用手法を活用し、堅実に運用していくことが大切だ。

2億円を運用する目的に合わせ、適切なリスク・リターンの運用手法を選択しよう。

2億円を資産運用におすすめのポイント2選

2億円などのまとまった資金を運用する場合に気をつけておくべきポイントは、大きく以下の2つだ。

- ヘッジファンドを有効に使う

- 顧客目線の提案であるか判断する

これら以外にも細かなポイントはあるが、全体を通して抑えておいていただきたいポイントを絞っている。

特に資産運用初心者は事前に念頭に置いておくことをおすすめする。

ヘッジファンドを有効に使う

資金が潤沢にある場合、お金持ち専用の投資信託と言われる「ヘッジファンド」を有効に使うことで下落に強いポートフォリオを作成できる。

ヘッジファンドは私募ファンドであり、富裕層向けの運用商品のことだ。

投資信託の一種で、以下のような仕組みで利益を還元してくれる。

- 投資者がヘッジファンドへ投資

- ヘッジファンド側がいくつかの商品へ投資をしてリターンを得る

- 手数料を引き、投資者へ配当金を渡す

ヘッジファンドは先物取引や信用取引などのあらゆる投資手法を駆使し、絶対的なリターンを追求する商品である。

富裕層向けの商品であることから最低でも1,000万円程度の資金が必要となり、場合によっては数億円以上の最低投資金額が設定されている。

相場が下落局面にあってもリターンを追求できることが特徴となっており、年間で平均10%近いリターンを期待できる投資先だ。

投資先を選定する際には、運用パフォーマンスや運用規模、投資対象商品などを考慮しておくと良い。

自身のリスク許容度や目標リターンに合わせ、ファンドがどのような運用を行なっているのかチェックしておこう。

魅力的な投資先である一方でハイリスクな投資先であることに注意が必要だ。

具体的には以下のようなリスクがある。

- 流動性が低い

- コストが高い

- 情報開示が少ない

ヘッジファンドは広く販売される商品ではないため、売却を希望するタイミングで自由に売ることは難しい。

解約時期が定められている場合もあり、換金性が低い点がリスクとなる。

また、あらゆる手法を駆使して利益を追求する分、手数料が高くなってしまう。

さらには投資信託と違って情報がほとんど公開されないため、判断材料が少ないというリスクもある。

こうしたリスクがあることを踏まえると、2億円の資金をすべてヘッジファンドに投じることは避けるべきだろう。

リスクを管理しやすい債券なども視野にいれつつ、不動産投資やヘッジファンドを使って継続的な利益を生み出せるようなポートフォリオを作成していただきたい。

投資方法は、ヘッジファンド利用者や専門家からの紹介が中心となるので、IFAなどの資産形成アドバイザーへ相談してから購入手続きを進めるようにしよう。

顧客目線の提案であるか判断する

資産を億単位で保有していると、必ずといっていいほど銀行や証券会社から金融商品を紹介される。

その際に、銀行などを通して購入したいと考える人も少なくはないだろう。

ただ「本当にその提案が顧客目線の提案であるか」を見抜いて依頼するか否かを判断をしなければならない。

事実として、銀行や証券会社の商品販売担当者は運用のプロではなく営業のプロだ。

時には営業ノルマを達成するために、適切な商品以外に不要な商品を提案されるリスクはゼロとは言い切れない。

そこで、もし提案された商品の購入を検討する場合は以下のような対応を行うのが望ましい。

- あらかじめ金融商品について勉強しておく

- 自身の運用方針と合わないものは購入しない

金融商品の仕組みをまったく理解しないまま提案を受けてしまうと、商品のリスクなどを十分に理解できずに購入してしまう場合がある。

商品の特徴やリスクなどを最低限理解した上で提案を受けると良いだろう。

また、自分自身の運用方針と合わない商品はどれだけ魅力に感じても購入しないことが大切だ。

例えばなるべく資産を減らさずに運用したいと考えている人は「高い利回りで運用できる」と提案されても、購入すべきではない。

利回りが高くなるとその分資産が減少するリスクも大きくなるため、リスク水準に見合わない可能性があるのだ。

提案を受ける前に運用方針を明確にしておき、自分の判断軸から外れる商品は魅力的に感じても購入しない意思を持っておこう。

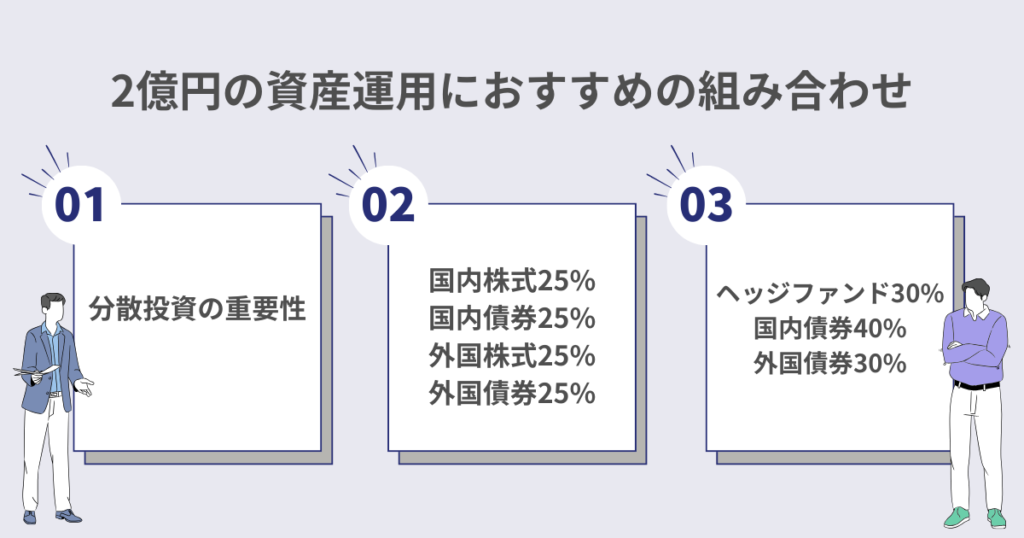

2億円の資産運用におすすめの組み合わせ

資産2億円を保有する者の中には、既に早期リタイアをしている人も多い。

そのためまとまった資産の運用を検討する場合は、運用益を都度引き出す「単利」ではなく、得た利益をそのまま投じて雪だるま式に利益を積み上げる「複利」を前提として守りの投資を行うのがおすすめだ。

商品選びの際には貯金や低リスク商品の債券なども交えつつ、株式・投資信託・ヘッジファンド・不動産などを組み込んでリターンを狙っていけるようポートフォリオを作成していただきたい。

分散投資の重要性

資産運用において重要な戦略として「分散投資」が挙げられる。

2億円という大規模な資金を投資する場合、分散投資によるリスク管理が重要だ。

分散投資とは、その名の通り複数の投資先に資産を分散させる戦略のことを指す。

資産を分散させることで、万が一投資先のひとつが暴落しても資産全体で受けるダメージを軽減できる。

また、ほかの投資先で利益が出ていれば損失と相殺させることも可能だ。

守りの戦略で堅実に運用をしていくのであれば、複数の投資先に分散させるポートフォリオを構築して運用しよう。

おすすめの組み合わせ①

2億円を運用する際のおすすめポートフォリオの1つ目は「国内株式25%・国内債券25%・外国株式25%・外国債券25%」という資産配分だ。

日本の年金を管理・運用するGPIFが採用するポートフォリオと同一の資産配分となっており、リスクを抑えて安定的なリターンを目指せるバランスだ。

株式と債券は値動きの相関性が低いと言われており、どちらか一方が下落局面にあるときはもう一方が上昇する傾向が見られる。

2つを組み合わせることで、どちらか一方の損失をもう一方でカバーできる可能性がある。

また、国内外の投資先に資金を投じることで、投資対象地域の分散にもなる。リスクを抑えて安定的なリターンを目指せるポートフォリオだ。

おすすめの組み合わせ②

おすすめポートフォリオの2つ目は「ヘッジファンド30%・国内債券40%・外国債券30%」という資産配分だ。

大規模な資産を活用してヘッジファンドに投資を行い、国内外の債券にも投資を行うという戦略になる。

前述の通り、ヘッジファンドは大きなリターンを期待できる反面、ハイリスクな投資先である。

相対的にリスクの低い債券を組み合わせることで資産全体のリスクを抑え込み、流動性も確保している。

債券で安定的な収益を得ながら、ヘッジファンドで積極的にリターンを追求するポートフォリオだ。

おすすめの組み合わせ③

おすすめポートフォリオの3つ目は「不動産20%・国内株式20%・国内債券20%・外国株式20%・外国債券20%」という資産配分だ。

前述したGPIFの資産配分に不動産を組み込み、より多様なポートフォリオを構築する戦略となる。

不動産は金融市場の影響を受けにくく、株式や債券が下落している局面でも価値を維持しやすい。さらに安定的な家賃収入を得られるため、大規模な資産を運用する際に魅力的な投資先だ。

株式や債券以外の投資先を検討しているのであれば、ポートフォリオに不動産を組み込むことも検討してみると良いだろう。

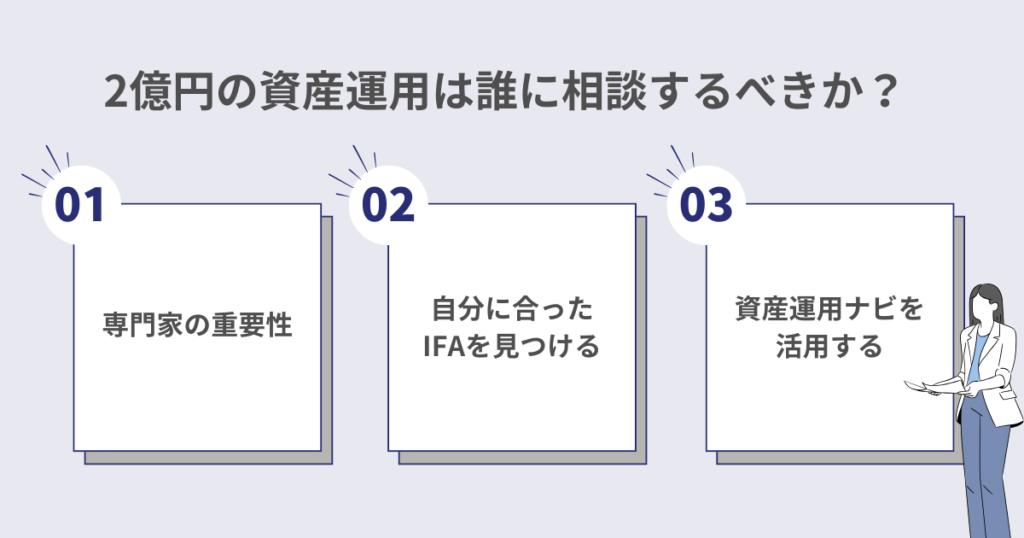

2億円の資産運用は誰に相談するべきか?

2億円という規模の資産を運用するのであれば、専門家に力を借りることをおすすめする。

なかでもIFA(独立系ファイナンシャルアドバイザー)は資産運用の相談先として最適だ。

ここでは、専門家に相談すべき理由やIFAをおすすめする理由、IFAの探し方について解説していく。

なぜ資産運用を専門家に相談すべきなのか

資産運用の専門家に相談すべき理由として「最適な投資戦略が人によって異なる」という点が挙げられる。

自分に合った投資戦略で資産運用を始めるためにも、豊富な経験・知識を有する専門家の力が重要だ。

近年、インターネットやSNS等で投資情報へのアクセスは容易になっている。

しかしそれらの情報はあくまで大衆に向けられた「一般的におすすめの情報」であって、自分の資産状況や運用目的に適した情報ではない。

資産運用の専門家に相談することで、あなたに最適な投資戦略を提案してもらえる。

気になる点があればすぐに相談でき、疑問を解決しながら資産運用を進めることが可能だ。

特に、2億円という大規模な資産を運用する場合、独学で運用方法を検討することに不安を感じる方も多いだろう。

専門家の力を借り、二人三脚で資産を運用していこう。

IFAを推奨する理由

資産運用の相談先としてはIFA(独立系ファイナンシャルアドバイザー)をおすすめする。

IFAとは、金融機関から独立した立場で顧客の資産運用をサポートする専門家のことだ。

IFAを推奨する理由として以下の2点が挙げられる。

- 中立な立場で投資助言を提供してくれる

- 長期的に資産運用をサポートしてくれる

IFAは銀行や証券会社から独立した中立な立場で投資助言を提供している。

販売方針や営業ノルマなどがないため特定の商品ばかりを提案される恐れがなく、本当に自分に合った商品を提案・仲介してもらえることが特徴だ。

また、IFAには原則転勤や異動などがなく、同じ担当者が長期にわたる提案をしてくれる。

ライフステージの変化やマーケットの動向に応じて保有資産の見直しなどを助言してくれるため、信頼関係を築きながら付き合っていける専門家だ。

中立な立場から長期にわたる投資助言を提供してくれるIFAに相談してみてはいかがだろうか。

IFAの探し方

相談先のIFAをお探しの方は、IFA検索サービス「資産運用ナビ」の利用をおすすめする。

「資産運用ナビ」とは、投資家とIFAをマッチングさせるオンラインプラットフォームのことだ。

サービスの利用は非常に簡単であり、たった60秒あなたの希望する条件をフォームに入力するだけで良い。

あとはIFAをよく知る「資産運用ナビ」があなたにぴったりのIFAを全国のデータベースから抽出し、紹介を行う。

紹介されたIFAのなかで気になるアドバイザーがいれば、そのまま面談を申し込むことも可能だ。

初回面談は何人と行っても無料となっているため、相談先をじっくり探せることが特徴となっている。

もちろん全国47都道府県どこでも相談可能となっており、対面以外にWEBでの相談にも対応している。

ぜひこの機会に「資産運用ナビ」を利用し、信頼できる相談先を探してみよう。

2億円の資産は守りの運用をしながら堅実に増やそう

2億円という大規模な資産を運用する場合、積極的に増やすことよりも守りながら堅実に運用することが求められる。

ヘッジファンドの活用や分散投資などを視野に入れ、効果的な運用を実践していこう。

また、本記事ではおすすめポートフォリオを紹介してきたが、運用の最適解は人によって異なる。

投資助言を行う専門家に相談を行い、自身の運用目的や資産状況に合った投資戦略を提案してもらうと良いだろう。

特に、IFAは中立な立場からベストな投資助言を長期にわたって提供してくれるため、安心して相談できる。

IFA検索サービス「資産運用ナビ」では、あなたにぴったりのIFAを無料で紹介するサービスを提供している。

ぜひこの機会に「資産運用ナビ」を利用し、信頼できる相談窓口を探してみてはいかがだろうか。

2億円の資産運用に関するQ&A