- 3,000万円をどう運用すれば老後も安心か

- 利回りによって資産はどう変わるのか

- 自分に合ったポートフォリオの組み方

- 失敗しないための具体的な対策

3,000万円という資産を手にしたとき、「このお金をどう守り、どう増やすべきか」と悩む方は少なくありません。預金だけではインフレに負けてしまう一方で、リスクを取りすぎて大切な資産を減らすことも避けたいものです。

この記事では、3,000万円の資産運用について、利回り別のシミュレーションと目的に応じたポートフォリオの組み方を具体的に解説します。

年代や目的に合わせた3つのモデルケースも紹介しますので、自分に当てはまるパターンを見つけながら読み進めてください。

3,000万円を運用する前に知っておきたい基本の考え方

この章では、3,000万円という資産を運用する際に押さえておくべき基本的な考え方を整理します。

運用の目的を明確にし、必要な前提知識を身につけることで、自分に合った運用方針を見極められるようになります。

インフレに負けない運用計画を立てる

資産運用を考える上で、まず押さえたいのが「実質リターン」です。これは、運用益から物価上昇率を差し引いた、実際の資産価値の増加分を指します。

計算式

実質リターン = 名目利回り − インフレ率

たとえば、年1.5%の利回りで運用できたとしても、同じ期間に物価が2.0%上昇していれば、実質的な資産価値は−0.5%減少したことになります。

つまり、金利が低い状況で預金や短期商品だけで資産を保有すると、物価上昇に負けて資産価値が減るリスクがあるのです。

「インフレの時は現金が安全」と考える方もいますが、実際には運用利回りがインフレ率に追いつかなければ、資産の実質価値は下がります。10年後に同額の預金があっても、買えるものが今より減っているかもしれません。

参考までに、総務省統計局が公表する消費者物価指数(CPI)によると、2025年8月分の生鮮食品を除く総合指数は前年同月比で約2.7%上昇しています。

実質リターンを確保するためには、少なくともインフレ率を上回る利回りが期待できる資産への投資が必要です。

老後資金として「資産寿命」を延ばす

3,000万円という資産を老後の生活費として活用する場合、「取り崩しながら運用する」という考え方が重要になります。資産寿命とは、資産を使いながらも枯渇させずに維持できる期間のことです。

資産寿命を延ばすには、次の手順で計画を立てていきましょう。

まず、毎月の生活費と年金などの収入を比較し、不足する金額を明確にします。たとえば月30万円の生活費で年金が月15万円なら、月15万円(年間180万円)の不足分を資産から取り崩す必要があります。

取り崩し方式には大きく2つあります。

毎月決まった金額を引き出す方式。

生活費が安定する一方、資産が減少するペースは市場環境に左右されます

資産残高の一定割合(例: 年2〜4%)を取り崩す方式。

市場が好調なら取り崩し額も増え、不調なら自動的に支出を抑えられます

資産寿命は、取り崩し率×期待利回り×ボラティリティの組み合わせで大きく変わります。単一の利回り前提ではなく、幅を持たせた複数シナリオで試算しましょう。

- 悲観1%/中立3%/楽観5%

- 株式の大幅下落(例:−30%)が起きても取り崩しを継続できるかを確認

- 取り崩し額は「前年末評価額の◯%」などルール化し、相場に左右されにくくする

- いつでも引き出せる生活防衛資金(12〜24か月分)は運用資産と分けて確保

こうした試算を定期的にアップデートし、想定レンジから外れたら配分や取り崩し率を微調整します。

試算には、金融機関が提供するツールを使用すると便利です。

「複利の力」で3,000万円を効率的に育てる

資産運用において「複利」は最も強力な味方の一つです。複利とは、運用で得た利益を元本に組み入れ、その合計額に対してさらに利益が発生する仕組みを指します。

たとえば3,000万円を年3%で運用した場合、1年目は90万円の利益ですが、2年目はその90万円も含めた3,090万円に対して3%の利益が発生します。

複利効果の例

| 運用期間 | 年3%で運用 | 年5%で運用 |

|---|---|---|

| 現在 | 3,000万円 | |

| 10年後 | 約4,032万円 | 約4,887万円 |

| 20年後 | 約5,418万円 | 約7,960万円 |

- 税金・手数料を考慮しない概算値

この表からわかるように、「利益が利益を生む」サイクルは、長期になるほど大きな差を生み出します。

複利効果は「時間」を味方につける仕組みです。早く始めるほど、そして長く続けるほど、その効果は大きくなります。

3,000万円の資産運用におすすめの金融商品5選

この章では、3,000万円の資産運用で活用できる主な金融商品を紹介します。

それぞれの商品には異なる役割があり、流動性・手数料・税金・値動きの大きさといった比較軸で特徴を理解することが重要です。

| 商品分類 | 期待される役割 | 値動きの目安 |

|---|---|---|

| 株式 | 資産成長(長期) | 大 |

| 債券 | 安定性(値動き緩和) | 小~中 |

| REIT | 配当収入・インフレ対策 | 中 |

| 外貨預金 | 流動性確保(待機資金) | 小 |

| ヘッジファンド | リスク分散・安定収益 | 中~大 |

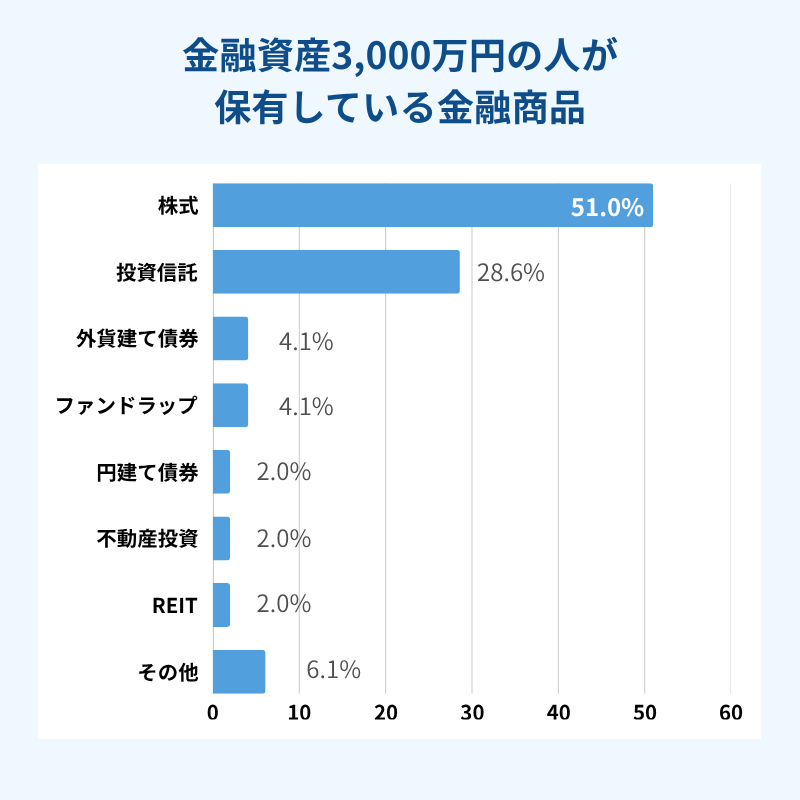

なお、弊社が実施した「資産3,000万円の運用実態に関する調査」では、保有金融商品の内訳として、株式が51.0%、投資信託が28.6%と、両者で大部分を占めていました。

それでは、各商品の特徴について詳しく解説しましょう。

株式投資

株式とは、会社が資金調達のために発行する「会社の所有権の一部」です。これを買うと、あなたはその会社の「株主」になります。

株式投資で利益を得る方法は、主に2つあります。

- 値上がり益(キャピタルゲイン)

株を安く買い、高くなった時に売って得る利益。 - 配当金(インカムゲイン)

会社が出した利益の一部を、株主が受け取る分配金。

株式投資はリスクが大きいため、1社に集中せず色々な会社に分けて投資する「分散投資」が重要です。

海外の株に投資する場合は、株価だけでなく「為替(円と外国通貨の交換レート)」の変動も利益に影響するので注意しましょう。

| メリット | デメリット |

|---|---|

| 長期的な成長が期待できる 配当金という定期収入が得られる可能性がある インフレに強い傾向がある 流動性が高く売買しやすい 新NISA口座なら配当・譲渡益が非課税 | 短期的な値動きが大きい 企業業績によっては損失が発生する 個別銘柄への集中投資はリスクが高い 銘柄選択には一定の知識が必要 海外株式は為替リスクがある |

債券投資

債券とは国や企業が資金を借りるために発行する証券で、満期まで保有すれば元本と利息が返ってくる仕組みです。株式に比べて値動きが小さい傾向があり、ポートフォリオ全体の値動きを緩和する役割を担います。

主な債券の種類として、日本国内で発行される「国内債券」と、海外で発行される「外国債券」があります。

- 国内債券

-

- 国債:日本政府が発行。安全性が高い一方、利回りは低めです。

- 社債:企業が発行。国債より利回りが高い傾向ですが、企業の倒産リスク(信用リスク)があります。

- 外国債券(外債)

-

海外の国や企業が発行する債券です。日本より金利が高い国のものは魅力的ですが、為替リスク(円高で損、円安で得)があります。

また、債券全般に共通する注意点として、金利の変動によって価格が変わる「金利リスク」があります。一般的に、世の中の金利が上がると、すでに持っている債券の価格は下がる特性があります。

| メリット | デメリット |

|---|---|

| 株式に比べて値動きが小さい 定期的に利息収入が得られる 満期まで保有すれば元本が戻る(デフォルトがなければ) ポートフォリオの安定性を高める 国債は信用度が高い | 利回りは株式に比べて低い傾向 金利上昇時には債券価格が下落する インフレに弱い(実質価値の目減り) 社債は発行企業の信用リスクがある 外債は為替リスクがある |

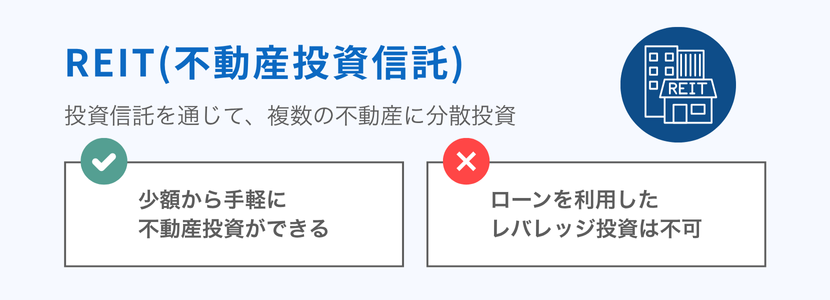

REIT(不動産投資信託)

REIT(リート)とは「不動産投資信託」のことです。投資家から集めた資金で、オフィスビルやマンション、商業施設などの不動産を購入し、そこから得られる家賃収入(賃料収入)や売却益を投資家に分配する仕組みです。

実物の不動産を直接買うよりも少額から投資でき、株式のように売買しやすい(流動性が高い)のが大きな特徴です。投資先の不動産の種類(住居、オフィス、物流など)によっても値動きの特性が変わります。

| メリット | デメリット |

|---|---|

| 少額から不動産(ビル・マンション等)に投資できる 売買しやすい(流動性が高い) 賃料収入などに基づいた分配金が期待できる 専門家が不動産を運用してくれる | 金利が上昇すると価格が下落しやすい 不動産市況(景気や空室率)の影響を受ける 元本割れのリスクがある 災害などで不動産がダメージを受けるリスクがある |

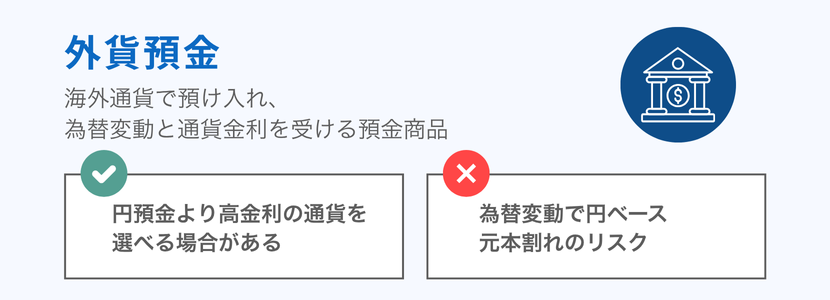

外貨預金

外貨預金とは、日本円ではなく米ドルやユーロなどの外国通貨で預金する商品です。

いつでも換金できる流動性の高さが魅力で、近々使う予定のある資金や、一時的な待機資金の置き場所として活用できます。

ただし、日本円の預金とは異なり、元本1,000万円まで保護される預金保険制度の対象外となるため注意が必要です。

| メリット | デメリット |

|---|---|

| 日本円預金より高い金利が期待できる場合がある 為替差益(円安時に円に戻すと利益が出る)が期待できる 流動性が高い(いつでも換金できる) | 為替手数料(円と外貨を交換するコスト)がかかる 為替差損(円高時に円に戻すと損失が出る)のリスクがある 預金保険制度の対象外である |

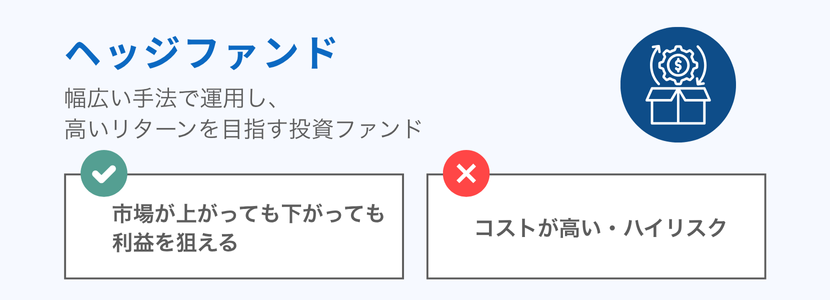

ヘッジファンド

ヘッジファンドとは、株式や債券といった伝統的な資産とは異なる特別な投資手法を使い、市場環境にかかわらず利益を追求することを目的としたファンドの一種です。

伝統的な資産(株式や債券)との値動きの関連性が低い傾向があり、株式市場が下落するような場面でも損失を抑えたり、逆に利益を出したりすることで、資産全体を安定させる効果が期待できる場合があります。

ただし、3,000万円規模の資産運用では、組み入れる場合でも資産全体のごく一部(5〜10%以内)に留めることが一般的です。

| メリット | デメリット |

|---|---|

| 市場全体が下落する局面でも利益を追求できる 伝統的資産(株式・債券)と異なる値動きが期待できる 資産全体の安定性向上に寄与する場合がある | 最低投資額が数千万円以上と高額な場合が多い ロックアップ期間(1〜3年など)があり、すぐ解約できない 手数料が高い傾向がある(例:資産の2%+成果報酬20%) |

【目的別】3,000万円のポートフォリオ設計3パターン

この章では、リスク許容度や年代に応じた3つのポートフォリオパターンを紹介します。

それぞれのパターンには、資産配分の目安、期待できる年利のレンジ、想定される最大下落幅、そしてリカバリーに必要な期間の目安を示します。

3つのパターンの比較

| 株式比率 | 想定年利 | 最大下落 | 向いている人 | |

|---|---|---|---|---|

| 安定重視型 | 35〜45% | 1.5〜3% | −15〜−25% | 60代・取り崩し前提 |

| バランス型 | 50〜60% | 2.5〜4% | −20〜−30% | 40〜50代・資産寿命重視 |

| 成長重視型 | 70〜85% | 3.5〜6% | −30〜−40% | 40代前後・長期運用 |

- 想定年利・最大下落は過去のデータに基づく参考値であり、将来の成果を保証するものではありません

どのパターンを選ぶ場合でも、次の基本ルールを守ることが重要です。

- 生活防衛資金(生活費の6〜24か月分)は別に確保し、運用資産に含めない

- 新NISA枠を優先的に活用し、非課税メリットを最大化する

- 国内と海外への分散、株式・債券・REITなど資産クラスの分散を意識する

- 市場が大きく変動した際のリバランスルール(許容乖離±5%など)を事前に決めておく

- 手数料や信託報酬を最小限に抑えるため、低コストのインデックス型を中心に検討する

想定年利は幅を持たせて考え、「悲観・中立・楽観」の3つのシナリオで試算しておくと、市場環境が変わった時にも冷静に対応できます。

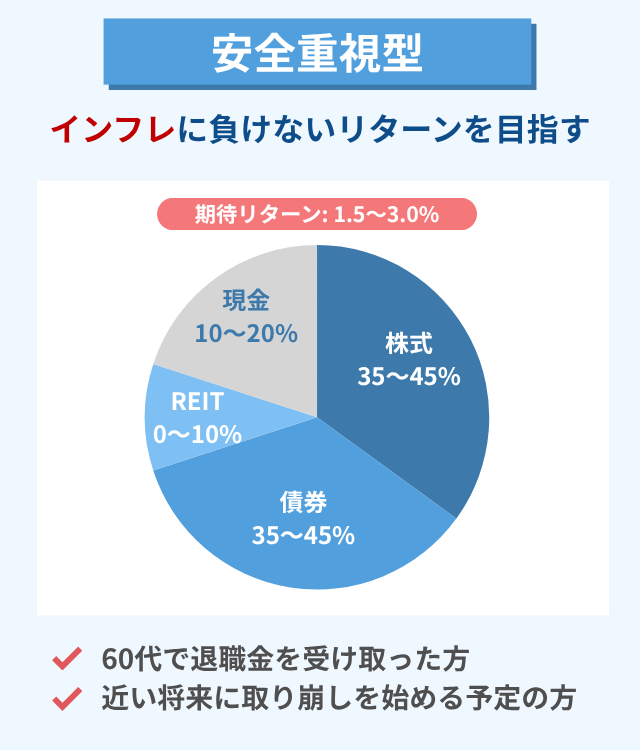

安定重視型

安定重視型は、値動きのストレスを最小限に抑えながら、インフレに負けない程度のリターンを目指すポートフォリオです。

60代で退職金を受け取った方や、近い将来に取り崩しを始める予定がある方に適しています。

| 株式(国内・海外インデックス) | 35〜45% |

|---|---|

| 債券(国内・海外) | 35〜45% |

| REIT | 0〜10% |

| 現金・短期商品 | 10〜20% |

この配分では、株式と債券がほぼ同じ割合になっており、市場が大きく動いた時でもポートフォリオ全体の値動きを穏やかに保つことができます。REITは配当収入を期待できますが、必須ではありません。

現金比率をやや高めに保つことで、急な支出や暴落時の心理的な安心感を確保します。

期待リターンは、年率1.5〜3.0%程度です。

金利が上昇する局面では、債券価格が下落しやすくなります。このため、債券部分は長期債ではなく短期〜中期債を中心にすることで、金利変動の影響を抑えられます。

取り崩しを前提とする場合は、定率方式(年2〜3%程度)で取り崩すルールを設定し、市場環境に応じて柔軟に調整するとよいでしょう。また、取り崩し用の現金クッション(12〜24か月分の生活費)を別に確保しておけば、暴落時に慌てて資産を売却する必要がなくなります。

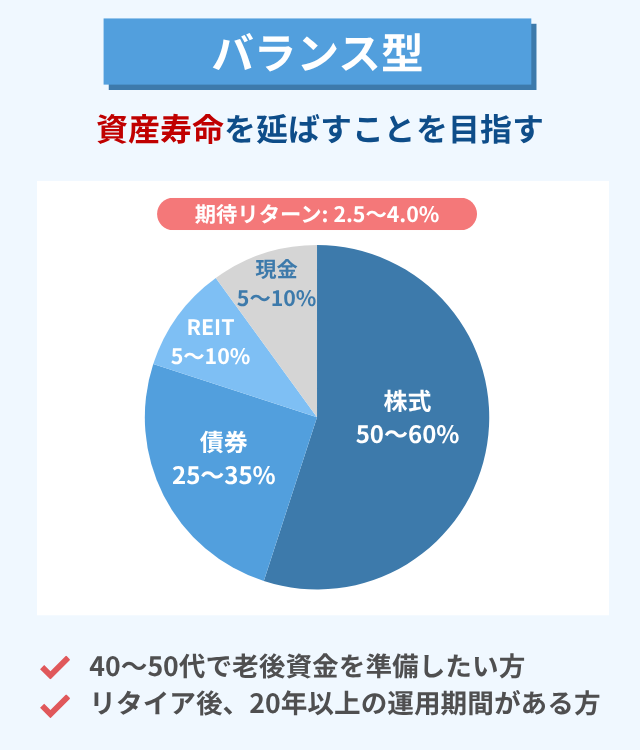

バランス型

バランス型は、資産の成長と安定性のバランスを取りながら、長期的に資産寿命を延ばすことを目指すポートフォリオです。

40〜50代で老後資金を準備している方や、リタイア後も10〜20年以上の運用期間を確保できる方に適しています。

| 株式(国内・海外インデックス) | 50〜60% |

|---|---|

| 債券(国内・海外) | 25〜35% |

| REIT | 5〜10% |

| 現金・短期商品 | 5〜10% |

株式の比率を半分以上に設定することで、長期的な成長を狙いながら、債券とREITで値動きを緩和します。REITは配当収入とインフレ耐性の両面で役立ちますが、全体の10%以内に抑えることでリスクの集中を避けます。

期待リターンは、年率2.5〜4%程度です。

バランス型では、定期的なリバランスが特に重要になります。半年に1回、または年に1回のペースで、資産配分が目標から大きくずれていないかを確認しましょう。

具体的には、各資産クラスが目標配分から±5%以上乖離した場合にリバランスを実施します。たとえば株式の目標が55%だったのに、市場の上昇で62%になった場合、超過分を売却して債券や他の資産に振り分けます。このルールを機械的に実行することで、「高い時に売って、安い時に買う」という理想的な行動を自然に実現できます。

リバランスの際は、売却順序も意識しましょう。利益が出ている資産から売却し、必要に応じて特定口座よりも新NISA口座を優先的に活用することで、税負担を最小限に抑えられます。

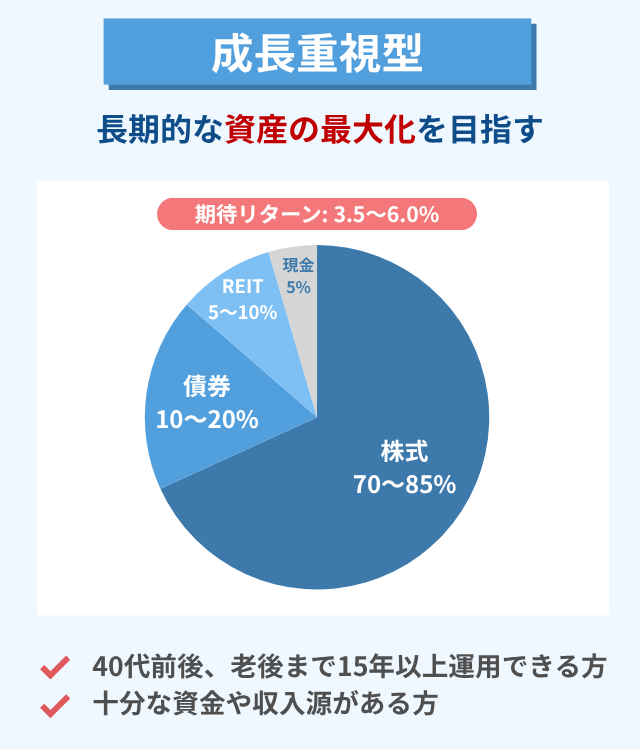

成長重視型

成長重視型は、長期的な資産の最大化を目指し、市場の変動を受け入れながら高いリターンを狙うポートフォリオです。

40代前後で老後まで15〜20年以上の運用期間がある方、または他に十分な資産や収入源があり、この3,000万円を積極的に増やしたい方に適しています。

| 株式(国内・海外インデックス) | 70〜85% |

|---|---|

| 債券(国内・海外) | 10〜20% |

| REIT | 5〜10% |

| 現金・短期商品 | 5% |

株式の比率を全体の7〜8割以上に設定し、長期的な経済成長の恩恵を最大限に受け取ることを目指します。債券は最低限の安定装置として保有し、REITで若干の分散を図ります。

現金は必要最小限とし、資産の大部分を成長資産に投じます。

期待リターンは、年率3.5〜6%程度です。

成長重視型で最も重要なのは、暴落時にも冷静さを保ち、計画を守り続けることです。市場が大きく下落した時、資産の絶対額が大きく減るため、心理的なストレスも強くなります。しかし、ここで慌てて売却してしまうと、その後の回復局面での利益を逃してしまいます。

暴落時の対応プロトコルを事前に決めておきましょう。

- 定率取り崩しを採用している場合、原則として取り崩し率(年3〜4%など)を維持する

- 売却が必要な場合は、利益が出ている資産から順に売却する

- 新たな資金があれば、むしろ買い増しのチャンスと捉える

また、成長重視型では株式の比率が高いため、新NISA枠を株式インデックスに優先的に充てることで、将来の利益を非課税で最大化できます。つみたて投資枠と成長投資枠を合わせた年間投資枠(2024年10月時点で年360万円)を計画的に活用しましょう。

3,000万円の運用を始める前に確認したいポイント

ここまで運用方針や資産配分について解説しましたが、実際にポートフォリオを作成する前に、まず以下の2つの重要なポイントを押さえておきましょう。

- 生活防衛資金の確保

- 新NISA・iDeCoの活用

この2点をあらかじめ明確にしておくことで、市場が変動しても慌てることなく、安心して長期的な資産運用を続けることができます。

生活を守るための現金(生活防衛資金)も確保する

どのポートフォリオを選ぶ場合でも、運用資産とは別に生活防衛資金を確保しておくことが大前提です。生活防衛資金とは、急な支出や収入減少に備えるための現金のことで、運用に回さず、いつでも引き出せる状態で保管します。

生活費の6〜24か月分を目安に、自分の状況に応じて調整します。

- 会社員で安定した収入がある:生活費の6〜12か月分

- 自営業や収入が不安定:生活費の12〜24か月分

- 退職後で年金受給中:生活費の12〜18か月分

たとえば、毎月の生活費が30万円の場合、180万円〜720万円程度を生活防衛資金として確保することになります。

現金で置いておくのは機会損失では?

「現金で持っていると運用できず、もったいない」と感じる方もいるかもしれません。しかし、生活防衛資金の役割は「増やすこと」ではなく「守ること」です。

市場が暴落した時に、生活費のために資産を売却せざるを得ない状況は避けなければなりません。暴落時は資産価値が大きく下がっているため、同じ金額を引き出すのに、より多くの資産を売却する必要が生じます。生活防衛資金があれば、市場が回復するまで待つことができるのです。

安心して長期運用を続けるためにも、生活防衛資金は必ず確保しておきましょう。

新NISA・iDeCoは非課税メリットを最大限に活用する

ポートフォリオを設計する際、新NISAやiDeCo(個人型確定拠出年金)といった税制優遇制度を最大限に活用することが、長期的なリターンを大きく左右します。

新NISAの特徴と活用方法

新NISAは2024年1月から始まった制度で、利益に対する税金が非課税になります。

通常の特定口座では運用益に対して20.315%の税金がかかるため、たとえば100万円の利益が出ても、税引き後は約79万7千円になります。しかし、新NISA口座であれば、100万円の利益がそのまま手元に残るのです。

新NISAの概要

| つみたて投資枠 | 成長投資枠 | |

|---|---|---|

| 生涯投資枠 | 1,800万円(うち成長投資枠は1,200万円まで) | |

| 年間投資枠 | 120万円 | 240万円 |

| 非課税期間 | 無期限 | |

| 非課税対象 | 配当金・売却益 | |

3,000万円を運用する場合、まず新NISA枠(1,800万円)を優先的に埋めることを検討しましょう。残りの1,200万円は特定口座で運用することになります。

新NISA枠には、リターンが大きく期待できる株式インデックスファンドを優先的に配分するのが一般的です。なぜなら、リターンが大きいほど非課税メリットも大きくなるためです。債券や現金部分は特定口座や預金で保有し、全体のバランスを調整します。

iDeCoの特徴と活用方法

iDeCoは、掛金が全額所得控除の対象となり、運用益も非課税、受取時にも退職所得控除や公的年金等控除が適用される制度です。

| 掛金の上限 | 月1.2万円〜6.8万円(職業や企業年金の有無によって異なる) |

|---|---|

| 所得控除 | 掛金全額が所得控除の対象 |

| 受取 | 原則60歳以降(加入期間により異なる) |

iDeCoの最大のメリットは所得控除です。たとえば、課税所得が500万円の会社員が年間27.6万円(月2.3万円)を拠出した場合、所得税・住民税合わせて年間約8.3万円の節税効果があります(税率30%として計算)。

新NISAとiDeCoの使い分け

両制度にはそれぞれメリットとデメリットがあるため、状況に応じて使い分けましょう。

- 流動性を重視する

途中で引き出せる新NISAを優先 - 所得控除を重視する

拠出時に節税効果があるiDeCoを優先 - 60歳前に使う可能性がある資金

新NISAのみを使用 - 確実に老後まで使わない資金

iDeCoと新NISAを併用

最新の制度内容や拠出限度額については、金融庁のNISA特設サイトやiDeCo公式サイトで必ず確認してください。税制や制度は改正される可能性があるため、年に1回は最新情報をチェックする習慣をつけましょう。

【利回り別】3,000万円の運用シミュレーション

この章では、利回りの違いによって3,000万円がどのように増えていくのか、具体的な数値を用いてシミュレーションします。

- 初期投資額:3,000万円

- 追加投資:なし(一括投資)

- 税金:税引き前で計算(参考として税引き後も併記)

- 手数料:考慮せず

- 複利計算:年1回の複利計算

- 再現方法:野村證券「みらい電卓」、三菱UFJ国際投信、SBI証券などのシミュレーションツールで同条件入力可能

- 実際の運用では、税金(新NISA枠外の場合20.315%)や信託報酬(年0.1〜2.0%程度)が発生します

利回り1%・3%・5%・10%での10年後・20年後の資産額

利回りが変わると、長期的な資産額は大きく異なります。ここでは、年1%、3%、5%、10%の4つのケースで、10年後と20年後の資産額を比較します。

利回り別の将来資産額(3,000万円を運用した場合)

| 利回り | 元本 | 10年後 | 20年後 | ||

|---|---|---|---|---|---|

| (税引き前) | (税引き後) | (税引き前) | (税引き後) | ||

| 年1% | 3,000万円 | 約3,314万円 | 約3,250万円 | 約3,660万円 | 約3,527万円 |

| 年3% | 約4,032万円 | 約3,824万円 | 約5,418万円 | 約4,934万円 | |

| 年5% | 約4,887万円 | 約4,506万円 | 約7,960万円 | 約6,968万円 | |

| 年10% | 約7,781万円 | 約6,825万円 | 約2億186万円 | 約1億6,149万円 | |

- 税引き後は運用益に対して20.315%を課税した概算値(新NISA枠外を想定)

- 複利計算式: 将来価値 = 元本 × (1 + 利回り)^運用年数

この表から、いくつかの重要なポイントが見えてきます。

利回りの差は時間とともに拡大する

年1%と年3%では、10年後の差は約718万円ですが、20年後には約1,758万円まで広がります。年3%と年5%の差は、10年後で約855万円、20年後には約2,542万円にもなります。

税金の影響も無視できない

新NISA枠外で運用した場合、運用益に対して20.315%の税金がかかります。年5%で20年間運用した場合、税引き前では約7,960万円になりますが、税引き後では約6,968万円となり、約992万円の差が生じます。このことからも、新NISA枠を最大限活用することの重要性がわかります。

年10%は現実的な想定ではない

年10%という利回りは、20年間継続すると資産が約6.7倍になる計算です。しかし、これは非常に高いリターンであり、それに見合う高いリスクを取る必要があります。過去の株式市場の長期平均リターンは、インフレ調整後で年5〜7%程度とされており、年10%を長期間維持するのは極めて困難です。

年10%を前提とした計画を立てると、期待外れに終わる可能性が高く、老後資金計画が破綻するリスクもあります。現実的な資産運用では、年3〜5%程度を中心に、悲観シナリオとして年1〜2%も想定しておくことをおすすめします。

資産3,000万円を2倍にするのに必要な年数

3,000万円を6,000万円に増やすには、何年かかるのでしょうか。

ここでは「72の法則」という簡便な計算方法を紹介します。72の法則は、資産を2倍にするのに必要な年数を概算する方法です。

計算式は次の通りです。

資産が2倍になる年数 ≒ 72 ÷ 年利回り(%)

たとえば、年利回りが6%なら、72÷6=12年で資産が2倍になる計算です。

利回り別の倍化年数

| 年利回り | 2倍になる年数(目安) |

|---|---|

| 1% | 約72年 |

| 2% | 約36年 |

| 3% | 約24年 |

| 4% | 約18年 |

| 5% | 約14.4年 |

| 6% | 約12年 |

| 8% | 約9年 |

| 10% | 約7.2年 |

資産を早く2倍にする(高いリターンを狙う)ほど、リスク(価格変動の幅)も大きくなるのが原則です。

- 低リスク(年1〜3%)

2倍まで24〜72年と時間はかかりますが、資産価値は比較的穏やかに推移します。 - 高リスク(年8〜10%)

約9年で2倍になる一方、途中で資産が一時的に30〜40%減るような下落(ドローダウン)も覚悟せねばなりません。

重要なのは、2倍になる年数(速さ)だけでなく、その過程で想定される最大下落幅(ドローダウン)をご自身が許容できるかを考えることです。

投資方法(一括/積立/併用)による運用結果の違い

3,000万円という資金を一度に投資するのか、それとも分割して投資するのかによって、リスクとリターンの特性が変わります。ここでは3つの投資方法を比較します。

投資方法別の特徴比較

| 投資方法 | メリット | デメリット | 向いている状況 |

|---|---|---|---|

| 一括投資 | 運用期間を最大化できる 期待リターンが理論上最も高い | 投資直後の下落リスクが大きい 心理的なストレスが大きい | 長期運用を前提 市場変動に動じない |

| 積立投資 | 時間分散でリスク軽減 心理的に始めやすい 高値掴みを避けられる | 運用期間が短くなる 期待リターンが一括より低め | 市場のタイミングが読めない 初めての大口投資 |

| 併用 (一括+積立) | バランスが取れる ある程度の期間確保と分散を両立 | 管理がやや複雑 | リスクを抑えつつ・ある程度のリターンも狙いたい |

一括投資のシミュレーション

3,000万円を初日に全額投資した場合、運用期間を最大限に活用できます。過去の歴史上のデータでは、長期的には一括投資の方が高いリターンをもたらす傾向があります。

しかし、投資直後に市場が大きく下落した場合、3,000万円が一時的に2,100万円(−30%)まで減少する可能性もあります。この絶対額の大きさは、心理的に大きなストレスとなります。

積立投資のシミュレーション

3,000万円を、たとえば36か月(3年間)に分けて毎月約83万円ずつ投資する場合、時間分散の効果が得られます。市場が高い時には少ない口数を、安い時には多い口数を購入できるため、平均購入単価を抑える効果(ドルコスト平均法)が期待できます。

ただし、3年間のうち最初に投資した資金と最後に投資した資金では、運用期間に3年の差が生じます。市場が右肩上がりの場合、後から投資した分は利益獲得の機会を逃すことになります。

併用した場合のシミュレーション【おすすめ】

多くの専門家が推奨するのは、一括と積立を組み合わせる方法です。

たとえば次のような配分です。

- 初期一括

40%(1,200万円)を初日に投資 - 分割投資

60%(1,800万円)を18〜24か月かけて投資

この方法であれば、ある程度の運用期間を確保しつつ、時間分散によるリスク軽減も図れます。

どの方法を選ぶべきか?

投資方法の選択は、リターンの最大化だけでなく、自分自身が継続できるかどうかという視点も重要です。一括投資で大きく下落した時に耐えられず、慌てて売却してしまっては元も子もありません。

自分のリスク許容度と心理的な耐性を考慮して、無理のない方法を選びましょう。特に初めて大きな金額を投資する場合は、併用パターンから始めるのが現実的です。

資産運用を成功させるための具体的な3つのポイント

この章では、3,000万円の資産運用を長期的に成功させるために欠かせない3つの実践ポイントを解説します。

- 分散投資とリバランス

資産を複数に分け、定期的に配分を調整する - 市場変動リスクの管理

為替・金利・インフレの影響を理解し対処する - コストを抑える

売買時にかかる費用を理解してコストを抑える

これらを日常的な習慣として取り入れることで、安定した運用成績を目指せるでしょう。

分散投資と定期的なリバランス(見直し)を徹底する

分散投資とは、資産を複数の種類や地域に分けて投資することで、特定の資産が大きく下落しても全体への影響を抑える手法です。リバランスは、この分散投資の配分を定期的に調整する作業を指します。

リバランスの基本ルール

リバランスを実施するタイミングと基準を明確にしておくことが重要です。次のルールが一般的です。

- 実施頻度

半年に1回、または年に1回の固定日(例: 毎年1月と7月の第1営業日) - 実施基準

各資産クラスが目標配分から±5%以上乖離した場合

たとえば、バランス型ポートフォリオで株式の目標配分が55%だったとします。市場の上昇により株式の比率が62%になった場合、目標から+7%乖離しているため、リバランスの対象となります。

リバランスの具体的な手順

リバランスは次の手順で実施します。

各資産クラスの評価額を確認し、全体に占める比率を計算します。証券会社の管理画面やアプリで確認できます。

各資産が目標配分から何%乖離しているかを確認します。±5%以上であればリバランスを行いましょう。

リバランスが必要な場合、どの資産をどれだけ売却し、どの資産を購入するかを決めます。このとき、売却順序は次の優先度で検討します。

- 利益が出ている資産から売却(含み損を抱えた資産は避ける)

- 目標配分を超過している資産を優先

- 新NISA口座よりも特定口座の資産を優先(非課税枠を温存)

決定した売買を実行し、実施日・売却額・購入額・手数料・税金を記録します。この記録が次回のリバランス判断に役立ちます。

リバランスの効果

リバランスには2つの重要な効果があります。

1つ目は、「高い時に売って、安い時に買う」という理想的な売買を自動的に実現できる点です。市場が上昇して比率が増えた資産を売却し、相対的に値下がりした資産を購入することで、機械的に利益確定と買い増しを行えます。

2つ目は、リスクのコントロールです。株式比率が想定以上に高まった状態を放置すると、次の下落局面で大きな損失を被る可能性があります。定期的なリバランスで、常に自分のリスク許容度内に収めることができます。

リバランスの注意点

リバランスで資産を売却する際、特定口座であれば利益に対して20.315%の税金がかかります。また、売買手数料も発生します。これらのコストを考慮し、小さな乖離(±3%以内など)では無理にリバランスせず、±5%以上の乖離を基準とすることが一般的です。

為替・金利・インフレの市場変動リスクを管理する

資産運用では、株価や債券価格だけでなく、為替レート、金利水準、インフレ率といった経済環境全体の変動を理解し、対応することが重要です。

3つの変動リスクの枠組み

- 為替リスク

-

海外資産に投資する場合、為替の変動が運用成績に影響します。たとえば、米国株が10%上昇しても、同じ期間に円が10%上昇(ドル安円高)すれば、円換算での利益はゼロになります。

為替リスクへの対応は、為替ヘッジの有無で調整します。為替ヘッジ付きの投資信託は為替変動の影響を軽減しますが、ヘッジコストがかかります。ヘッジなしの場合は、為替変動がそのまま運用成績に反映されます。

3,000万円規模の運用では、為替リスクを完全に排除するのではなく、海外資産と国内資産のバランスを取ることで、為替変動の影響を分散させる考え方が一般的です。

- 金利リスク

-

金利が上昇すると、既発行の債券価格は下落する傾向があります。これをデュレーションリスクと呼びます。デュレーションとは、債券価格が金利変動に対してどの程度敏感に反応するかを示す指標です。

金利上昇局面では、長期債よりも短期〜中期債を中心に保有することで、価格下落の影響を抑えられます。現在の金利水準を確認するには、財務省が公表する国債金利情報や、日本銀行の金融政策決定会合の内容をチェックしましょう。

- インフレリスク

-

インフレ率が上昇すると、現金や預金の実質的な価値が目減りします。総務省統計局が毎月公表する消費者物価指数(CPI)を定期的に確認し、自分の運用利回りがインフレ率を上回っているかをチェックすることが大切です。

2024年10月時点のCPIは前年同月比で約2.3%の上昇となっています。つまり、年2.3%未満の利回りでは、実質的な購買力は減少していることになります。

下落時の対応ルール

市場が大きく下落した時、感情的に反応するのではなく、事前に決めたルールに従って対応することが重要です。次のガイドラインを参考に、自分なりのルールを作成しておきましょう。

- 原則1: 定率取り崩しを継続する

-

取り崩し運用をしている場合、暴落時でも定率(年2〜4%など)の取り崩しルールを原則として維持します。市場が下がったからといって大幅に取り崩し額を増やすと、回復局面での資産が減ってしまいます。

- 原則2: 現金バッファを活用する

-

生活費が必要な場合は、事前に確保した現金クッション(12〜24か月分の生活費)から取り崩します。これにより、資産が安値の時に売却せずに済みます。

- 原則3: リバランスを機械的に実行する

-

暴落で資産配分が大きく崩れた場合、感情を排除して機械的にリバランスを実行します。株式比率が下がりすぎていれば、むしろ買い増しのチャンスと捉えます。

- 原則4: 追加投資は計画的に

-

「暴落は買い時」という原則はありますが、一度に全額を投入するのではなく、数か月に分けて追加投資することで、さらなる下落リスクに備えます。

データの定期確認

為替・金利・インフレのデータは、次のような公的機関のサイトで確認できます。

- CPI(消費者物価指数)

総務省統計局の統計データ - 国債金利

財務省の国債金利情報ページ - 為替レート

日本銀行の基準外国為替相場

これらのデータを年に1〜2回確認し、大きな変動があった場合は、ポートフォリオの見直しを検討しましょう。

手数料や信託報酬などのコストを最小限に抑える

投資の最終成果は「リターンからコストを差し引いたもの」です。特に長期運用では、わずかなコストの差が大きな影響を与えるため、手数料の管理は非常に重要です。

運用にかかる主な4つのコスト

まずは、どのようなコストがあるかを知りましょう。

- 購入手数料

投資信託の購入時にかかる費用。 - 信託報酬(運用管理費用)

投資信託を保有している間、投資信託の基準価額から日々差し引かれる費用。 - 為替手数料

外貨建て資産(例:米国株)を買う際に、円と外貨を交換するための手数料です。 - 売買手数料・スプレッド

株式やETFを個別に売買するたびにかかる費用です。

コスト削減の具体策と注意点

コストを抑えるために、以下の点を実行・確認しましょう。

- 購入手数料は「ノーロード(無料)」を選ぶ。

- 信託報酬は年0.5%以下(インデックス型なら0.3%以下)を目安にする。

- 為替手数料や売買手数料が安いネット証券を選ぶ。

- 不必要な短期売買を避け、長期保有を基本とする。

ただし、「安ければ何でも良い」というわけではありません。

コストが極端に低い商品は、運用実績が浅かったり、目指す指数(インデックス)とのズレが大きかったりする可能性もあります。

「コストの低さ」と「運用品質」のバランスが重要です。目安として、大手運用会社が提供する、運用実績が5年以上ある商品を選ぶと安心です。

【年代・目的別】3,000万円の資産運用モデルケース3選

この章では、年代や目的に応じた3つの具体的なモデルケースを紹介します。

ご自身の状況に近いものを参考にしてください。

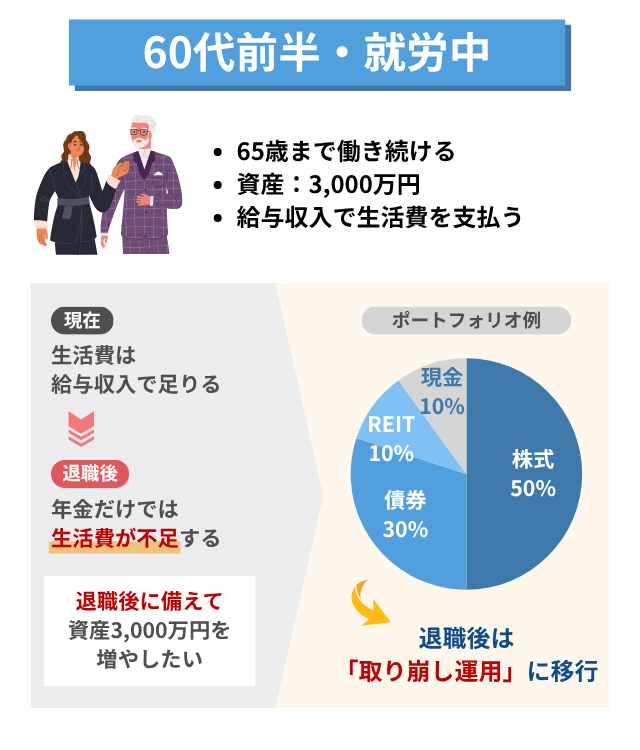

【60代前半・就労中】退職後に備えた運用

このケースの概要

- 62歳

- 資産3,000万円

- 65歳の完全退職まで就労を続ける

現在は給与収入で生活費を賄えるため、運用資産には手を付けません。しかし、退職後は年金だけでは生活費が賄えず、不足額が発生する予定です。

そのため、退職後に向けて資産3,000万円を運用していく必要があります。

戦略と資産配分

このケースの目標は、退職までの3年間で資産をできるだけ増やしつつ、「取り崩し運用」へスムーズに移行することです。

資産配分は、守りと成長のバランス型が適しています。

- 株式 (インデックス): 50%

- 債券 (国内・海外): 30%

- REIT: 10%

- 現金等: 10%

株式50%でインフレに負けない成長を確保しつつ、債券30%で安定性を保ちます。この配分での想定年利は2.5〜4.0%、最大下落リスクは-20〜-28%程度を見込みます。

成功の鍵:退職後のキャッシュフロー設計

この時期に最も重要なのは、退職後の「お金の流れ」を具体的に設計することです。特に「退職金を一時金で受け取るか、年金形式か」の税負担の試算や、「年金の繰下げ受給(月0.7%増額)は得か損か」のシミュレーションは必須です。

「ねんきんネット」や金融機関のツールを活用し、65歳以降の「収入」と「支出」を可視化しましょう。退職1年前には、次のケース2(安定重視型)に向けて、株式比率を40%台へ引き下げる準備も進めます。

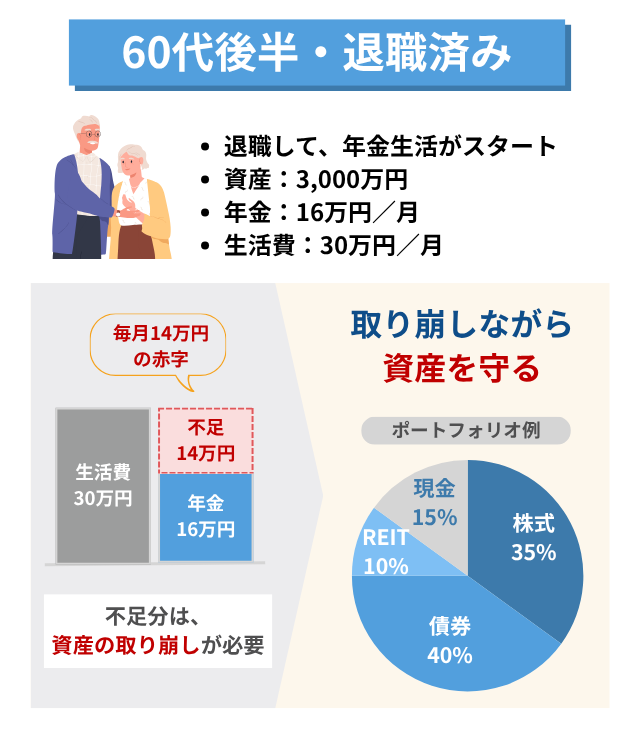

【60代後半・退職済み】取り崩しつつ資産を守る運用

このケースの概要

- 68歳

- 年金生活

- 資産:3,000万円

年金収入(月16万)だけでは生活費(月30万)が足りず、月14万円(年168万円)が不足します。

運用せずに取り崩すと約18年で資産が枯渇してしまうため、運用しながら取り崩し、90歳以降も資産を維持する「資産寿命の最大化」が目標です。

戦略と資産配分

資産を「守る」ことを最優先にした、安定重視型の配分を採用します。

- 株式 (インデックス): 35%

- 債券 (国内・海外): 40%

- REIT: 10%

- 現金・短期商品: 15%

株式比率を35%に抑え、値動きのストレスを軽減します。現金比率を15%(450万円)と高めに設定するのが特徴で、これが暴落時の「防波堤」となります。この配分での想定年利は1.8〜3.2%、最大下落リスクは-15〜-23%程度と、比較的穏やかです。

成功の鍵:取り崩しの「鉄則」

このケースの成功の鍵は「取り崩しルール」です。

まず、毎年「資産残高の3%」のように定率で取り崩すルールを決めます。これにより、資産が減れば取り崩し額も自動で減り、枯渇リスクを大きく下げられます。

そして最も重要なのが、市場が暴落した年の対応です。暴落時に株式や投信を売却(安値売り)してはいけません。その年は運用資産には手を付けず、あらかじめ厚く確保しておいた「現金クッション(450万円)」から生活費の不足分を取り崩し、市場の回復を待ちます。

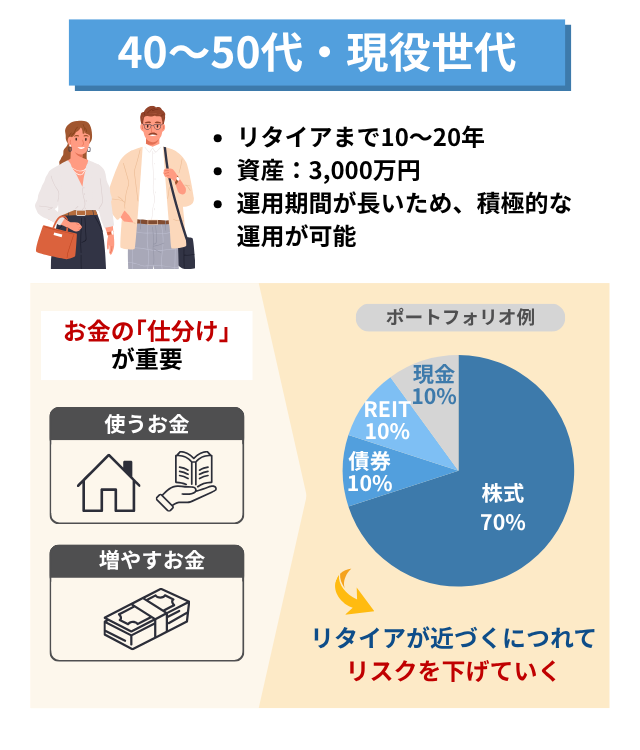

【40〜50代・現役】老後資金を育てるための運用

このケースの概要

- 45〜55歳

- 資産:3,000万円

- リタイア(65歳)まで10〜20年ある

まだ給与収入があり、運用期間も長く取れるため、3ケースの中で最も「増やす」ことを追求できます。

ただし、40代は教育費、50代は住宅ローンなど、目前の支出も大きいのが特徴です。

戦略と資産配分

基本は成長重視型です。45歳時点では株式比率を高く設定し、リタイアが近づくにつれて段階的にリスクを下げていきます。

| 年齢 (目安) | 戦略 | 株式比率 (目安) |

|---|---|---|

| 45歳 | 成長重視 | 70% |

| 55歳 | バランス移行 | 50% |

| (60歳) | 安定重視 | 40% |

45歳時点(株式70%)では、想定年利3.5〜5.5%のリターンを狙える一方、-30〜-38%の最大下落リスクも許容します。これを55歳(株式50%)までには、より安定的な配分に見直していきます。

成功の鍵:お金の「仕分け」

このケースの成功の鍵は、「使うお金」と「増やすお金」を明確に分けることです。

3〜5年以内に使う予定の教育費や住宅ローン繰上返済資金は、運用資産(3,000万円)とは完全に切り離し、別途「預金」で確保します。これにより、市場が暴落しても教育費のために運用資産を安値売りする必要がなくなります。

また、50代で教育費や住宅ローンが終了すると、家計のキャッシュフローが大きく改善します。この浮いた資金(例: 月10万円)をそのまま老後資金の追加投資(iDeCoや新NISA)に回すことで、退職までのラストスパートをかけ、資産を大きく伸ばすことが可能です。

3,000万円の資産運用でよくある失敗例と回避策

この章では、3,000万円という大きな資産を運用する際に陥りがちな3つの典型的な失敗パターンと、それを防ぐための具体的な対策を解説します。

- 失敗1: 高利回りの誘惑に負けてリスクを取りすぎてしまう

- 失敗2: 特定の商品に集中投資して資金が動かせなくなってしまう

- 失敗3: 相場が下落した時に慌てて売却してしまう

失敗例を事前に知っておくことで、同じ過ちを避けましょう。

失敗1:高利回りの誘惑に負けてリスクを取りすぎる

「年10%ならすぐ2倍だ」といった甘い試算で計画を立ててしまうケースです。「友人が年10%で増やしている」「過去3年の実績が12%のファンドを見つけた」といった声に惑わされがちです。

高利回りを追求すると、必然的に年-30〜-40%といった大きな下落リスクを負うことになります。

最大の問題は、「年10%で大丈夫」という楽観的な前提で生活設計を組んでしまうことです。実際のリターンが年3%だった場合、計画全体が破綻します。歴史的に見ても、株式市場の長期平均リターン(インフレ調整後)は年6〜7%程度であり、年10%を長期間「前提」にするのは非現実的です。

回避策:現実的な期待値で「守り」の計画を立てる

まず、期待利回りは「悲観(年1.5%)」「中立(年3.5%)」「楽観(年5.5%)」のように幅で設定し、「悲観シナリオでも計画が成り立つか」を確認します。楽観シナリオはボーナスと考え、それを前提に生活設計を組んではいけません。

次に、「3,000万円が一時的にいくらまで減ったら耐えられないか」という最大下落許容額(例: -25%なら2,250万円)を具体的に決め、その範囲内にリスクレベル(株式比率など)を抑えます。

これらのルールを「私の投資ルール」として紙に書き出し、高利回りの話を聞いて感情的になった時に見返すことで、冷静さを取り戻せます。

失敗2:特定の商品に集中投資して資金が動かせない

「利回り8%の不動産投資」や「高利回りのヘッジファンド」などに資産の大半を投じ、必要な時に現金化できなくなるケースです。

実物不動産や、ロックアップ(解約制限)期間が設けられたファンドは、売りたい時にすぐ売れません。これを「流動性リスク」と呼びます。急な医療費や支出が必要になった時、資金を用意できずに困ってしまいます。

また、一つの商品や一つの国に集中投資すると、その市場が不調になった際に資産全体が致命的なダメージを受けます。

回避策:「コア・サテライト戦略」で流動性を確保する

投資前に「いつでも換金できるか?」「手数料や税金は明確か?」を必ず確認し、仕組みが複雑で理解できない商品には手を出さないことが鉄則です。

その上で、資産全体を「コア(中核)」と「サテライト(衛星)」に分けて管理する戦略が有効です。

- コア部分 (資産の70〜80%)

低コストでいつでも換金できる、全世界株式や先進国債券のインデックスファンドで固めます。ここが資産の土台となります。 - サテライト部分 (資産の20〜30%)

実物不動産、個別株、テーマ型ファンドなど、ややリスクを取ってリターンを狙う部分です。ただし、この枠内でも「1銘柄あたり資産全体の5%まで」といった上限ルールを設け、リスクを管理します。

この構造により、資産の大部分の安全性と流動性を確保しながら、一部でリターンの上乗せを狙うことができます。

失敗3:相場が下落した時に慌てて売却してしまう

市場が大きく下落した時、「3,000万円が2,400万円に減った。怖くてもう売る」と、恐怖から計画外の売却(=狼狽売り)をしてしまうケースです。

最大の問題は、恐怖がピークに達した「底値」で売却し、損失を確定させてしまうことです。

市場は長期的には回復してきた歴史がありますが、底値で売ってしまった人は、その後の回復の恩恵を受けられず、資産を取り戻せません。さらに、一度売ると「いつ買い戻すか」という次の難しい判断が必要になり、結果的に高値で買い戻しがちです。

回避策:「暴落時の行動手順」を事前に決めておく

暴落そのものは避けられませんが、暴落時の「自分の行動」はコントロールできます。

最も有効な対策は、「暴落時の行動ルール」をあらかじめ決めておくことです。

(例)「市場が-20%下落したら、まず30日間は何もしない」「ニュースチェックは週1回にする」など

そして、この行動を支えるのが「現金クッション」です。あらかじめ生活費の1〜2年分を「運用資産」とは別に確保しておけば、暴落時に慌てて運用資産を売って生活費に充てる必要がなくなります。

暴落時は現金クッションで生活し、運用資産には手を付けず、市場の回復を待つ。これが資産を守る最大の秘訣です。

3,000万円の資産運用はプロへ相談するのがおすすめ

3,000万円という大きな資金を運用する場合、専門家の力を借りることで、より効果的な資産形成が期待できます。ここでは、プロに相談するメリットと相談先の選び方を解説します。

資産運用をプロに相談するメリット

3,000万円の資産運用をプロに相談すると、どのような利点があるのでしょうか。具体的なメリットを見ていきましょう。

客観的な視点で最適なポートフォリオを提案してもらえる

自分だけで運用を考えると、どうしても偏りが生まれがちです。プロは豊富な経験と知識をもとに、あなたの年齢や収入、家族構成、リスク許容度などを総合的に判断し、バランスの取れた運用プランを提案してくれます。

たとえば、退職金3,000万円を受け取った60代の方には安定重視のポートフォリオを、40代で追加投資の余力がある方には成長重視のポートフォリオを、といった形で個別の状況に合わせた提案が受けられます。

市場変動時の冷静な判断をサポートしてもらえる

相場が大きく下落したとき、多くの人は不安になり、損失を確定させてしまいがちです。しかしプロは過去の市場動向や統計データに基づいて、冷静に状況を分析してくれます。

売却すべきタイミングなのか、それとも一時的な調整局面なのかを判断する材料を提供してもらえるため、感情的な売買を避けられるでしょう。長期的な視点で資産を守り育てるには、こうした心理面のサポートも重要です。

定期的な見直しで常に最適な状態を保てる

資産運用は一度始めたら終わりではなく、定期的な見直しが必要です。市場環境の変化、ライフステージの変化、金融商品の入れ替えなど、チェックすべき項目は多岐にわたります。

プロと継続的な関係を築けば、年に1〜2回程度の定期面談を通じて、ポートフォリオの調整やリバランスのタイミングを逃さずに対応できます。放置による機会損失を防ぎ、常に状況に合った運用を続けられるでしょう。

商品選びの手間と時間を大幅に削減できる

投資信託だけでも国内には数千本の商品があり、その中から自分に合ったものを選ぶのは骨が折れる作業です。手数料体系や運用方針、過去の実績などを比較検討するには、相当な時間と知識が必要になります。

プロに相談すれば、あなたの運用目的やリスク許容度に合った商品を厳選して提案してもらえます。自分で調べる手間が省けるだけでなく、見落としがちなコストや注意点も事前に教えてもらえるため、安心して運用をスタートできます。

証券会社・FP・IFAの相談先を比較

資産運用の相談先には主に3つの選択肢があります。それぞれの特徴を理解して、自分に合った相談先を選びましょう。

| 特徴 | メリット | 注意点 | |

|---|---|---|---|

| 証券会社 | 大手から中堅まで幅広く存在し、窓口・電話・オンラインで相談可能 | 取扱商品が豊富 口座開設から運用まで一貫対応 店舗数が多く相談しやすい | 担当者の異動が多い 自社商品の販売を優先される場合がある 相談は基本的に顧客向け |

| FP(ファイナンシャルプランナー) | 家計全般の相談に対応する資格保有者 | ライフプラン全体から提案 保険や住宅ローンなど幅広く対応 中立的なアドバイスが期待できる | 金融商品の販売資格がない人もいる 相談料が別途必要な場合がある 運用の実務サポートは限定的 |

| IFA(独立系ファイナンシャルアドバイザー) | 特定の金融機関に属さない独立した資産運用アドバイザー | 長期的に同じ担当者と関係構築 中立的な立場で商品提案 複数の金融機関の商品から選べる 運用開始後も継続サポート | 事業者によってサービス内容に差 相談先を見つける手間がかかる 知名度がまだ高くない |

証券会社は商品の豊富さと利便性が魅力

大手証券会社や銀行の窓口では、投資信託や債券、株式など幅広い商品を扱っています。口座開設から運用、アフターフォローまで一つの窓口で完結するため、手続きの煩雑さがありません。

ただし、担当者が2〜3年で異動するケースが多く、長期的な関係を築きにくい面があります。また、自社で取り扱う商品の中から提案されるため、選択肢が限られる可能性も考慮しておきましょう。

FPはライフプラン全体を見据えた相談が可能

ファイナンシャルプランナーは、資産運用だけでなく、保険の見直しや住宅購入、教育資金、相続対策など、お金に関わる幅広いテーマについて相談できます。家計全体のバランスを考えながら運用計画を立てたい方に向いています。

一方で、FPの資格だけでは金融商品の販売ができないため、実際の運用は別の金融機関で行う必要があります。相談料として1時間あたり5,000円〜2万円程度かかる場合もあるため、事前に料金体系を確認しておくとよいでしょう。

IFAは長期的なパートナーとして寄り添ってくれる

IFAは特定の金融機関に所属せず、独立した立場でアドバイスを提供する専門家です。複数の証券会社や金融機関と提携しているため、幅広い商品の中から本当に必要なものを提案してもらえます。

最大の特徴は、担当者が変わらない点です。10年、20年と同じアドバイザーと関係を続けられるため、ライフステージの変化に合わせた一貫したサポートが受けられます。3,000万円という大きな資金を長期で運用する場合、この継続性は大きな安心材料になるでしょう。

信頼できるアドバイザーに出会うなら「資産運用ナビ」

資産運用の相談を検討しているなら、「資産運用ナビ」の活用がおすすめです。

自分の条件を入力するだけで、自分に合ったアドバイザーが見つかるため、安心して相談をスタートできます。

全国のIFAから自分に合った専門家を紹介してもらえる

資産運用ナビは、全国各地のIFAが登録するマッチングサービスです。あなたの居住地や運用目的、相談したい内容を入力すると、条件に合ったアドバイザーを紹介してもらえます。

自分で一からIFAを探す場合、どの事業者が信頼できるのか、実績はどうなのかを調べるのは大変です。資産運用ナビを利用すれば、一定の基準をクリアしたアドバイザーの中から選べるため、安心感があります。

相談は無料で何度でも可能

資産運用ナビ経由でアドバイザーに相談する場合、初回相談料は基本的に無料です。

「まずは話だけ聞いてみたい」「複数のアドバイザーと比較したい」という場合でも、費用を気にせず相談できるのは大きなメリットといえるでしょう。

オンライン面談にも対応している

資産運用ナビで紹介されるIFAの多くは、オンライン面談に対応しています。自宅にいながら専門家と顔を合わせて相談できるため、忙しい方や近くに相談窓口がない方でも利用しやすいでしょう。

対面での相談を希望する場合も、全国各地のIFAが登録しているため、自宅や職場の近くで面談できるアドバイザーを見つけられます。自分のライフスタイルに合った相談方法を選べるのは、現代的なサービスならではの強みです。

3,000万円の資産運用は、専門家の知識と経験を借りることで、より確実に目標へ近づけます。資産運用アドバイザーは大きな資金を運用する際の心強いパートナーになるでしょう。

資産運用ナビを活用して、信頼できるアドバイザーとの出会いを見つけてみてください。

まとめ

3,000万円という資金を運用する際は、まず運用の目的を明確にし、インフレ対策や老後資金の確保、複利効果の活用といった視点を持つことが重要です。

株式、債券、不動産、オルタナティブ投資など多様な金融商品の特徴を理解し、自分のリスク許容度やライフステージに合わせてポートフォリオを組むことで、安定性と成長性のバランスを取ることができます。

利回り1%から10%まで、運用成果は大きく異なります。10年後、20年後の目標額から逆算して現実的な利回りを設定し、一括投資と積立投資を適切に組み合わせることが成功のカギです。

分散投資と定期的なリバランス、新NISAやiDeCoといった非課税制度の活用、手数料の最小化を徹底すれば、長期的な資産形成の確率は高まるでしょう。

一方で、高利回りへの過度な期待や集中投資、相場下落時の感情的な売却といった失敗例も少なくありません。

こうしたリスクを避けるためにも、証券会社やFP、特に長期的な関係を築けるIFAといった専門家の力を借りることをおすすめします。資産運用ナビのようなマッチングサービスを活用すれば、信頼できるアドバイザーと出会い、安心して運用をスタートできます。

3,000万円という大切な資産を、時間と知識を味方につけて着実に増やしていきましょう。

よくある質問(FAQ)

-3.png)