カードローンを利用するにあたって注意しなければいけないのが、「総量規制(そうりょうきせい)」だ。

総量規制の対象になるカードローンの場合、年収の3分の1を超えた借り入れができない。

そのため、年収の3分の1を超える借り入れを必要としている人は、総量規制対象外のカードローンや、そのほかの借入方法を検討しなければいけない。

そこで本記事では、総量規制の概要や目的、対象外のカードローン、そのほかの借入方法などについて解説する。

総量規制の基礎を整理した上で、年収の3分の1を超える借り入れについて、ぜひ参考にしてみてほしい。

※当サイトには広告が含まれます。※当サイトは広告収入を得て運営しております。

総量規制対象外のカードローンなら年収の3分の1を超える金額の借入も可能

総量規制対象外のカードローンなら、年収の3分の1を超える借り入れも可能だ。

まずは、「そもそも総量規制とは何か」から情報を整理し、総量規制の対象外になる借り入れの種類を知ろう。

「総量規制」とは?

総量規制とは貸金業法が定める貸し付けのルールであり、「消費者金融など貸金業法に準ずる金融機関(貸金業者)は年収の3分の1を超える貸し付けを行ってはいけない」というものだ。

カードローンの利用者に対して「年収の3分の1を超える借り入れをしてはいけない」と義務付けるのではなく、貸金業者側の貸し付けを制限するルールなので、利用者がどんなに望んでも年収の3分の1を超える借り入れは行えない。

また、担保や保証人の有無に関わらず適用される法的なルールとなっている。

総量規制は2010年6月に完全施行された法律であり、その目的は「貸金業者による過剰な貸し付けを防止すること」にある。また、同時期に上限金利が20.0%に引き下げられた。

従来の貸金業法では、年収の3分の1を超える貸し付けや、20.0%を超える金利での貸し付けが当たり前に行われており、多重債務者の増加が社会問題になっていた。

これに規制をかけるため総量規制が施行され、同時に上限金利が20.0%に引き下げられる運びとなった。

総量規制対象外のカードローンはある

先ほど総量規制について、「消費者金融など貸金業法に準ずる金融機関(貸金業者)は〜」と説明した。

では、銀行や信用金庫など貸金業者以外の金融機関が提供するカードローンについてはどうかというと、総量規制の対象外だ。

つまり銀行や信用金庫などの金融機関が提供するカードローンなら、法律上は年収の3分の1を超える借り入れが行える。

しかし、話はそう単純ではなく、実際は銀行カードローンでも年収の3分の1を超える借り入れは難しい。

詳しい理由は記事後半の「ほどんどの銀行が自主規制を行っている」で解説しているので、参考にしてみてほしい。

総量規制の対象外になる借り入れの種類

総量規制の対象外になる借り入れは、大きく2つに分類されている。「除外貸付」と「例外貸付」の2種類だ。

これらに該当する借り入れは、消費者金融など貸金業者が提供するサービスであっても、総量規制の対象外になる。それぞれ概要を解説する。

除外貸付

除外貸付とは、年収の3分の1を超える借り入れが可能であると同時に、「借りたお金を借入残高として計上しないローン」のことだ。主に以下のローンが該当する。

- 住宅ローン

- 自動車ローン

- 高額医療ローン

- 担保のある貸し付け

これらのローンは総量規制の対象にならず、なおかつ借りたお金が借入残高として計上されないため、カードローンを利用する際の影響がない。

カードローンの審査を申し込む際に「住宅ローンの有無」を申告することが多いが、住宅ローンがあっても審査が不利になることはないので、安心してほしい。

例外貸付

例外貸付とは、年収の3分の1を超える借り入れが可能ではあるが、「借りたお金を借入残高として計上するローン」のことだ。主に以下のローンが該当する。

- おまとめローン

- 借り換えローン

- 少額医療ローン

- 配偶者貸し付け

- 個人事業主向けのローン

これらのローンは総量規制の対象にならないため、年収の年収の3分の1を超える借り入れが行える。

ただし、借りたお金は借入残高として計上するため、年収の3分の1を超える借り入れを行なっていると、カードローンの審査に通らないので注意してほしい。

※当サイトには広告が含まれます。※当サイトは広告収入を得て運営しております。

例外貸付のおまとめローンなら総量規制の対象外

消費者金融が提供するカードローンでも、「例外貸付」であれば総量規制の対象外になる。

ここでは、例外貸付である「おまとめローン」を提供しているカードローンを7社紹介する。

それぞれの特徴やメリットを解説するので、自分に合ったカードローンを選び、審査に申し込んでみてほしい。

審査通過率が高い「アコム」

| 金利(実質年利) | 通常:3.0~18.0% おまとめ:7.7〜18.0% |

|---|---|

| 無利息期間※1 | 30日間 |

| 借入限度額 | 通常:1〜800万円 おまとめ:1〜300万円 |

| 審査時間 | 最短20分 |

| 融資スピード | 最短20分 |

| 返済方式 | 定率リボルビング方式 |

| 申込条件 | 通常・おまとめ:満20歳以上で安定した収入と返済能力を有する |

| ネット申込 | ○ |

| 担保・保証人 | 不要 |

| 収入証明 | 原則なし※2 |

| 自宅・勤務先への連絡 | 原則なし※3 |

| 郵便物の有無 | 原則なし※4 |

※2 借入希望金額などによって収入証明書の提出が必要

※3 場合によって利用者の同意を得た上で実施する可能性あり

※4 場合によって送付される可能性あり

アコムは消費者金融カードローンの中で、審査通過率が最も高いカードローンだ。実際に大手4社で審査通過率を比較してみた。

| 2023年4月〜 2024年3月の審査通過率(※) | |

|---|---|

| アコム | 42.03% |

| アイフル | 35.85% |

| プロミス | 37.92% |

| レイク | 24.00% |

審査通過率の出典:アコム「マンスリーレポート」、アイフル「月次データ」、プロミス「月次データ」、 SBI新生銀行(レイク)「決算関連資料」

2番目に高いプロミスと比べても、4.0%ほど審査通過率が高い。そのため、審査通過に不安がある人はアコムを選ぶといいだろう。おまとめローン上限金利は通常同様だが、借入限度額が下がる点に注意しよう。

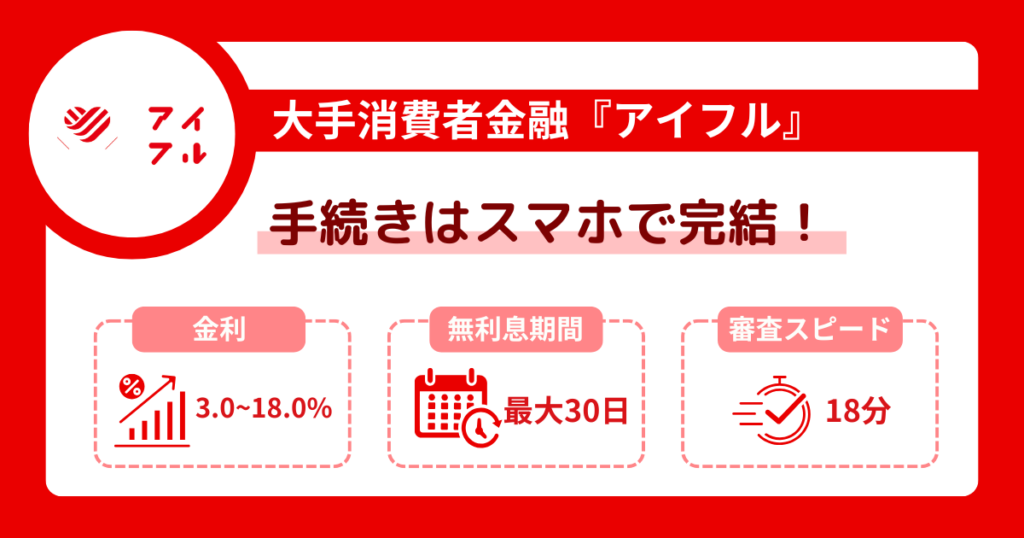

上限金利が低い「アイフル」

| 金利(実質年利) | 通常:3.0〜18.0% おまとめ:3.0〜17.5% |

|---|---|

| 無利息期間※1 | 最大30日間 |

| 借入限度額 | 通常:1〜800万円 おまとめ:1〜800万円 |

| 審査時間 | 最短18分 |

| 融資スピード | 最短18分 |

| 返済方式 | 借入後残高スライド元利定額リボルビング返済方式 |

| 申込条件 | 通常・おまとめ:満20歳以上69歳で定期的な収入と返済能力を有する |

| ネット申込 | ○ |

| 担保・保証人 | 不要 |

| 収入証明 | 原則なし※2 |

| 自宅・勤務先への連絡 | 原則なし※3 |

| 郵便物の有無 | 原則なし※4 |

※2 借入希望金額などによって収入証明書の提出が必要

※3 場合によって利用者の同意を得た上で実施する可能性あり

※4 場合によって送付される可能性あり

アイフルは消費者金融カードローンの大手5社の中で、上限金利が低めに設定されているカードローンだ。

アコムの上限金利は18.0%なので、アイフルなら0.5%低く借り入れられるのがメリットだ。

また、アイフルのおまとめローンの借入限度額は通常と変わらず「最大800万円」となっている。

もう1つ大きな特徴は、銀行カードローンの借り入れもおまとめローンの対象としていることだ。

おまとめローンは「銀行からの借り入れは対象外」としているケースが多いが、アイフルは銀行からの借り入れも対象となっている。

そのため、銀行カードローンからのおまとめ・借り換えを検討している人は、アイフルを利用するといいだろう。

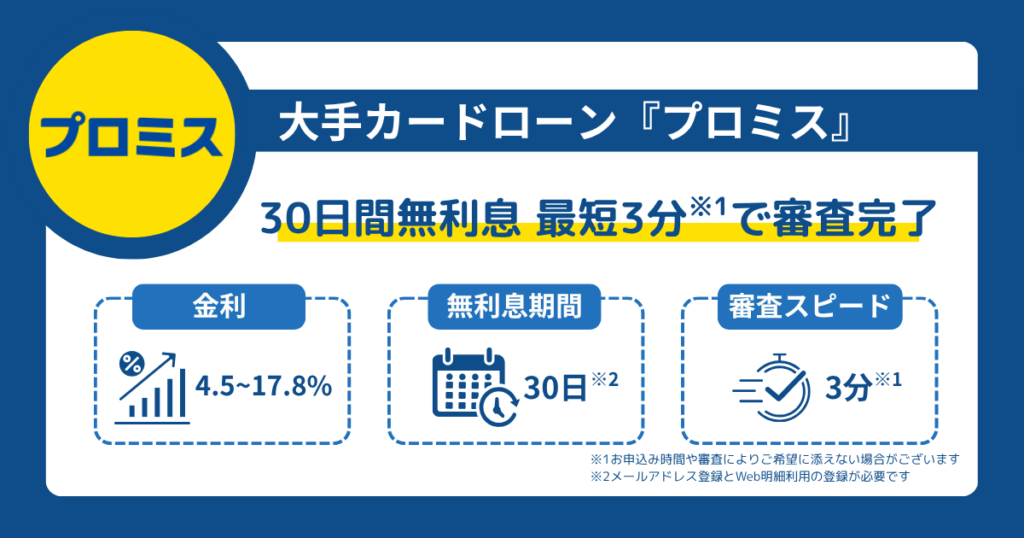

会社の信頼性が高い「プロミス」

| 金利(実質年利) | 通常:4.5~17.8% おまとめ:6.3〜17.8% |

|---|---|

| 無利息期間※1 | 30日間 |

| 借入限度額 | 通常:1〜500万円 おまとめ:1〜300万円 |

| 審査時間 | 最短3分 |

| 融資スピード | 最短3分 |

| 返済方式 | 残高スライド元利定額返済方式 |

| 申込条件 | 通常:満18歳以上74歳で本人に安定した収入がある おまとめ:満20歳以上65歳以下で本人に安定した収入がある |

| ネット申込 | ○ |

| 担保・保証人 | 不要 |

| 収入証明 | 原則なし※2 |

| 自宅・勤務先への連絡 | 原則なし※3 |

| 郵便物の有無 | 原則なし※4 |

※2 借入希望金額などによって収入証明書の提出が必要

※3 場合によって利用者の同意を得た上で実施する可能性あり

※4 場合によって送付される可能性あり

プロミスは毎月の返済日(約定返済日)を、「5日・15日・25日・末日」のいずれかから選択できるカードローンだ。

複数社の借り入れをプロミスにまとめることで、返済日を好きな日付に一本化できるメリットがある。

また、プロミスですでに契約している人でも、プロミスのおまとめローンへの切り替えができる。ただし、銀行カードローンからの借り入れはおまとめの対象外なので注意してほしい。

上限金利が低い「レイク」

| 金利(実質年利) | 通常:4.5~18.0% おまとめ:6.0〜17.5% |

|---|---|

| 無利息期間※1 | 60日間※ご契約額が50万円以上の場合は365日間 |

| 借入限度額 | 通常:1〜500万円 おまとめ:1〜500万円 |

| 審査時間 | 最短15秒 |

| 融資スピード | 最短25分 |

| 返済方式 | 残高スライドリボルビング方式 元利定額リボルビング方式 |

| 申込条件 | 通常・おまとめ:満20歳以上70歳以下で本人に安定した収入がある |

| ネット申込 | ○ |

| 担保・保証人 | 不要 |

| 収入証明 | 原則なし※2 |

| 自宅・勤務先への連絡 | 原則なし※3 |

| 郵便物の有無 | 原則なし※4 |

※2 借入希望金額などによって収入証明書の提出が必要

※3 場合によって利用者の同意を得た上で実施する可能性あり

※4 場合によって送付される可能性あり

レイクは、アイフルと同様におまとめローンの上限金利が17.5%のカードローンだ。

また、借入限度額は通常と同じ「最大500万円」なので、複数社からの高額な借り入れのおまとめにも対応している。

もう1つ大きな特徴は、申込条件の年齢制限が「70歳まで」となっている点だ。これは今回紹介しているおまとめローンの中で最高齢となっている。

また、既存の借入先に対してレイクが返済額を代わりに振り込んでくれるので、手間が少ないのもメリットと言えるだろう。

Vポイントが貯まる「SMBCモビット」

| 金利(実質年利) | 通常・おまとめ:3.0~18.0% |

|---|---|

| 無利息期間※1 | なし |

| 借入限度額 | 通常・おまとめ:1〜800万円 |

| 審査時間 | 最短15分 |

| 融資スピード | 最短15分 |

| 返済方式 | 借入後残高スライド元利定額返済方式 |

| 申込条件 | 通常:満18歳以上74歳以下で本人に安定した収入がある おまとめ:満20歳以上65歳以下で本人に安定した収入がある |

| ネット申込 | ○ |

| 担保・保証人 | 不要 |

| 収入証明 | 原則なし※1 |

| 自宅・勤務先への連絡 | 原則なし※2 |

| 郵便物の有無 | 原則なし※3 |

※2 場合によって利用者の同意を得た上で実施する可能性あり

※3 場合によって送付される可能性あり

SMBCモビットは、おまとめローンと通常のカードローンで貸付条件が変わらないカードローンだ。

ただし、おまとめローンは「返済専用ローン」なので、カードローンのように追加の借り入れが行えない点に注意しよう。

借入時はレイク同様に、SMBCモビットが銀行振込にて返済額を振り込んでくれるので、利用者の手間が少ない。

また、プロミス同様に返済日を「5日・15日・25日・末日」から選べるようになっている。

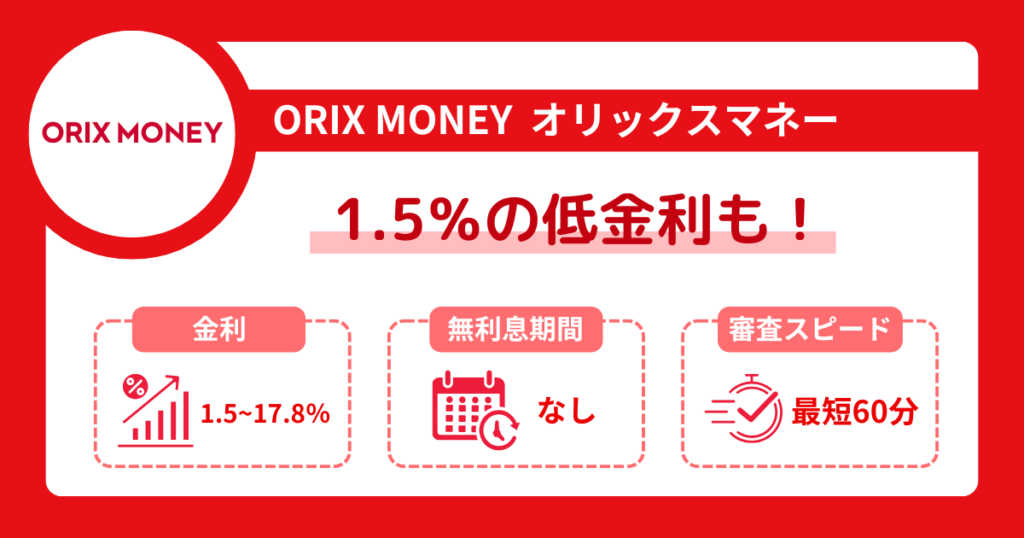

銀行並みの金利でおまとめできる「ORIX MONEY」

| 金利(実質年利) | 通常:1.5~17.8% おまとめ:3.0~14.8% |

|---|---|

| 無利息期間 | なし |

| 借入限度額 | 通常:10〜800万円 おまとめ:50〜800万円 |

| 審査時間 | 最短60分 |

| 融資スピード | 最短60分 |

| 返済方式 | 新残高スライドリボルビング返済 |

| 申込条件 | 通常:満20歳以上69歳以下で毎月定期収入がある おまとめ:満20歳以上64歳以下で毎月定期収入がある |

| ネット申込 | ○ |

| 担保・保証人 | 不要 |

| 収入証明 | 原則なし※1 |

| 自宅・勤務先への連絡 | 原則なし※2 |

| 郵便物の有無 | 原則なし※3 |

※2 場合によって利用者の同意を得た上で実施する可能性あり

※3 場合によって送付される可能性あり

ORIX MONEYはおまとめローンの上限金利が、14.8%と銀行カードローン並みに低いカードローンだ。

一方で、おまとめローンの借入限度額は通常のカードローンと同じ「最大800万円」なので、高額借入を低金利でおまとめ・借り換えできるメリットがある。

おまとめローンの審査回答は最短翌営業日なので、大手消費者金融ではないものの、素早くおまとめ・借り換えできるのも、メリットと言えるだろう。

また、銀行カードローンもおまとめローンの対象だ。

銀行の借入もおまとめできる「ダイレクトワン」

| 金利(実質年利) | 通常・おまとめ:4.9~18.0% |

|---|---|

| 無利息期間※1 | 55日間 |

| 借入限度額 | 通常・おまとめ:1〜300万円 |

| 審査時間 | 最短当日※店頭窓口で申し込む場合 |

| 融資スピード | 最短当日※店頭窓口で申し込む場合 |

| 返済方式 | 定額リボルビング方式 |

| 申込条件 | 通常:満20歳以上69歳以下で安定した収入がある おまとめ:25歳以上で安定した収入と返済能力を有する |

| ネット申込 | ○ |

| 担保・保証人 | 不要 |

| 収入証明 | 原則なし※2 |

| 自宅・勤務先への連絡 | あり |

| 郵便物の有無 | Web申込:あり 店頭申込:なし※3 |

※2 借入希望金額などによって収入証明書の提出が必要

※3 場合によって送付される可能性あり

ダイレクトワンは、消費者金融カードローンの借り入れやクレジットカードのキャッシング残高に加えて、銀行カードローンの借り入れもおまとめローンの対象となっている。

おまとめローンの金利や借入限度額など貸付条件ついては、通常のカードローンと変わらない。

ちなみに、ダイレクトワンのおまとめローンやWeb申し込みに対応していないので、申し込みたい場合はフリーダイヤルで相談しよう。

銀行カードローンは総量規制対象外だが注意が必要

銀行が提供するカードローンは、総量規制の対象外だ。ここではその情報を整理するとともに、高額借入も可能な銀行カードローンを紹介する。

銀行カードローンは総量規制の対象外

総量規制の対象になるのは、貸金業法が適用される「貸金業者」だ。主に消費者金融、クレジットカード会社、信販会社が貸金業社に該当する。

一方で、銀行カードローンに適用される法律は「銀行法」であり、貸金業法は適用されないため総量規制の対象外になる。

つまり、銀行カードローンは「年収の3分の1を超える貸し付けも可能」ということになる。

ただし、銀行カードローンが総量規制の対象外だからといって、年収の3分の1を超える借り入れは難しい。理由は次項で解説している。

ほどんどの銀行が自主規制を行っている

銀行カードローンは総量規制の対象外だが、ほとんどの銀行は自主規制を行い、年収の3分の1を超える貸し付けを行っていない。

なぜなら、総量規制が完全施行された2010年6月以降は、「銀行による過剰な貸し付け」が社会問題になったためだ。

これを受け、日本弁護士連合会は次の内容を含む意見書を、当時の内閣総理大臣、内閣府特命担当大臣、衆参両議院議長、全国銀行協会会長に提出している。

第1 意見の趣旨

金融庁は、「主要行等向けの総合的な監督指針」及び「中小・地域金融機関向けの総合的な監督指針」において、銀行、信用金庫、信用組合等の金融機関(以下「銀行等」という。)が貸金業者による保証を付した消費者向け貸付けを行う際には、改正貸金業法の趣旨を踏まえて、原則として、借入残高が年収の3分の1を超えることとなるような貸付けを行わないようにすべきことを明記すべきである。

出典:日本弁護士連合会「銀行等による過剰貸付の防止を求める意見書」

これにより、2017年頃から貸付金額の自主規制を行う銀行が増えていった。

高額借入しやすい銀行カードローン

ここでは、おまとめ専用のローンを提供している銀行を含む、高額借入も可能な銀行カードローンを7社紹介する。それぞれの特徴とメリットを見ていこう。

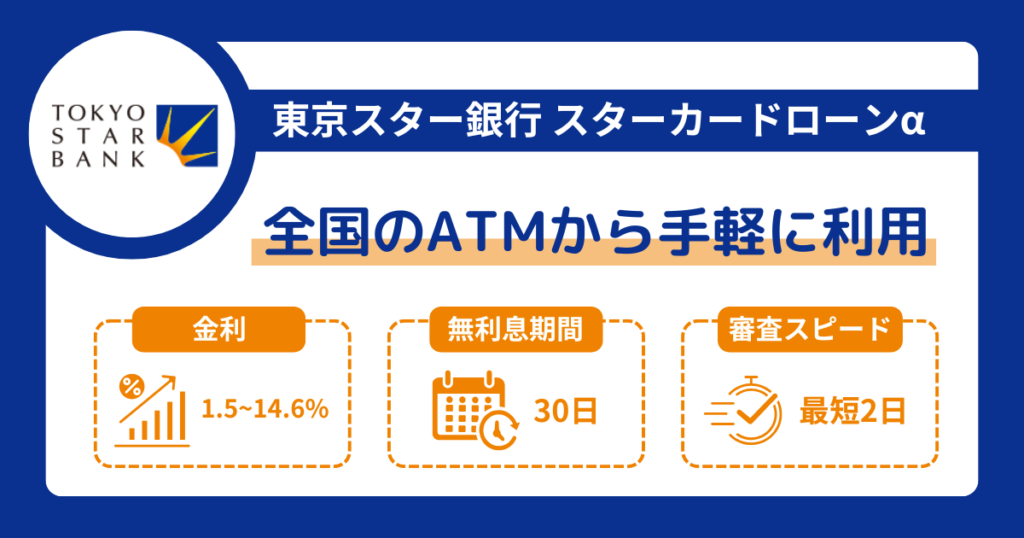

スターカードローンα(東京スター銀行)

スターカードローンα(東京スター銀行)はおまとめローンを提供している銀行カードローンだ。

おまとめローンの金利は、借入額に応じて「9.8%・12.5%・14.6%」のいずれかが適用される。

また、おまとめローンの申込条件が明確なので、条件に合致していれば審査通過の可能性が高い

おまとめローンの申込条件

- 申込時の年齢が満20歳以上65歳未満

- 前年度の税込年収が200万円以上

- 給与所得社で正社員、契約社員、派遣社員である

- 現在の勤務先の収入証明書を提出できる

- 過去に債務整理や自己破産をしていない

- 現在利用中のローンを延滞していない

- 過去6ヶ月以内に当行の審査に落ちていない

- 借入希望額が30万円以上1,000万円未満

- 出典:東京スター銀行「おまとめローン(スターワン乗り換えローン)」

申込条件がここまで細かく記載されている銀行カードローンは少ないため、審査に通過するかどうか、事前に判断しやすいのがメリットだ。

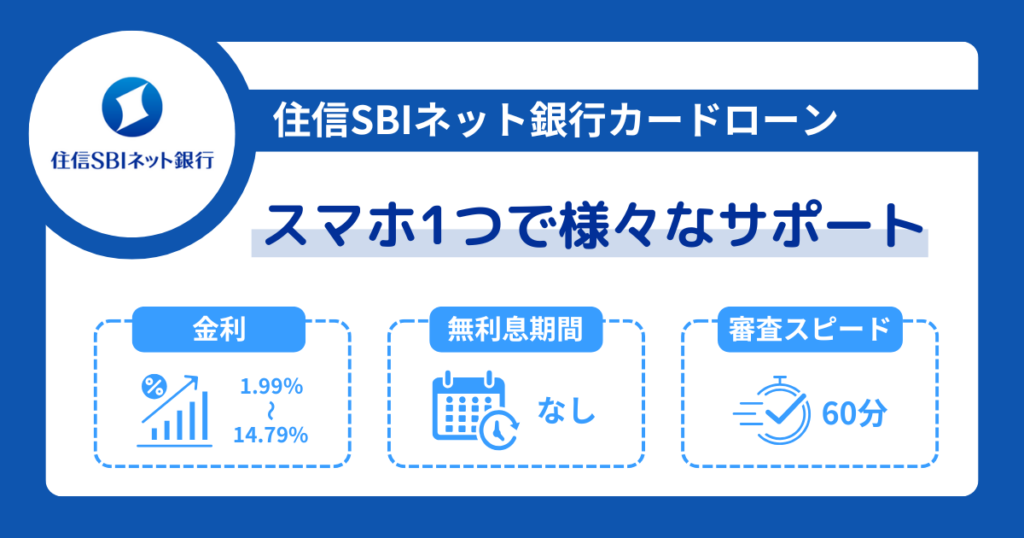

住信SBIネット銀行カードローン

住信SBIネット銀行カードローンはおまとめローンを提供していないが、最大1,000万円の高額借入が可能な銀行カードローンだ。

特徴として、SBI証券口座を所有していれば金利がマイナス0.5%、さらに「ミライノ カード(JCB)※」を保有し引落口座を住信SBIネット銀行に設定すれば金利がマイナス0.1%引き下げられる。

最大で金利が0.6%引き下げられるので、普段からSBI証券を利用している人や、ミライノ カード(JCB)を保有している人は申し込みをぜひ検討してほしい。

- ミライノ カード(JCB)の入会受付は2023年11月30日を持って終了

PayPay銀行カードローン

PayPay銀行カードローンはおまとめローンを提供していないが、最大1,000万円の高額借入が可能な銀行カードローンだ。

また、PayPay銀行カードローンには「自動融資制度」があるため、返済の延滞・滞納を防げるメリットがある。

自動融資制度とは、返済日に口座残高が不足していると返済額分が自動的に融資される制度のことだ。

毎月の返済(約定返済)をうっかり忘れても返済の延滞・滞納を防げるため、将来的なローン審査への影響が少なくなる。

みんなの銀行ローン

みんなの銀行ローンははおまとめローンを提供していないが、最大1,000万円の高額借入が可能な銀行カードローンだ。

最大の特徴として、銀行カードローンでありながら在籍確認のための職場への電話連絡を行っていない。

みんなの銀行ローンは公式サイトにて、在籍確認について次のように記載している。

「原則として〜」という表現を使わず、在籍確認はないと明言している。

そのため、みんなの銀行ローンなら在籍確認のために、職場に電話連絡が入る可能性は低いと考えていいだろう。

ただし、明言はされていないが、みんなの銀行が必要と判断すれば在籍確認が実施される可能性があることを頭に入れておこう。

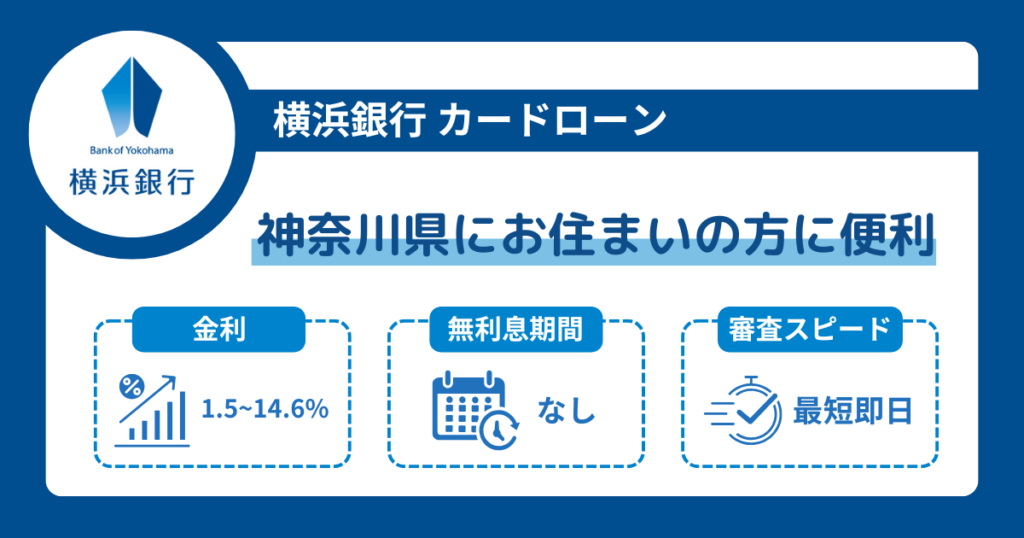

横浜銀行カードローン

横浜銀行カードローンはおまとめローンを提供していないが、最大1,000万円の高額借入が可能な銀行カードローンだ。

特徴として、「借入限度額100万円以上200万円未満」における上限金利が低い」。

そのため、複数社合わせた現在の借入限度額が100万円以上200万円未満の場合は、借り入れを横浜銀行カードローンにまとめると、低金利で借り入れられる可能性がある。

ただし、横浜銀行カードローンの申し込みには居住地・勤務先の条件があるため注意してほしい。

福岡銀行カードローン

-1024x538.png)

福岡銀行カードローンはおまとめローンを提供しており、金利は借入額に応じ「5.9%・9.9%・12.9%」のいずれかが適用される。

上限金利12.9%はかなりの低金利なので、おまとめローン先として積極的に検討してほしい。

ただし、福岡銀行カードローンに申し込める人は「居住地および勤務先が九州・山口」または「福岡銀行の普通預金口座を持っている」人に限られるので、その点に注意しよう。

きらぼし銀行カードローン

きらぼし銀行カードローンのおまとめローンは、通常のカードローンよりも約0.2%低い金利で借り入れられる。

10万円以下の全額繰上返済を行う場合、手数料がかからないため、返済にかかるコストを削減できるのがメリットだ。

申し込みはWebで完結するので、おまとめローンの利用を家族に知られたくない人におすすめしたい。

ただし、きらぼし銀行カードローンの申し込みには居住地・勤務先の条件があるため注意してほしい。

信用金庫やJAの借り入れサービスについて

総量規制の対象外になるのは銀行カードローンだけでなく、信用金庫やJ Aなどの組合が提供するカードローンについても対象外になる。

そのため、法律上は年収の3分の1を超える借り入れも可能だ。

信用金庫やJAなど組合が提供するカードローンは、銀行カードローンよりも低金利で借り入れられるというメリットがある。

たとえば、「JA東京中央」のカードローンの金利は、「4.5〜12.0%」で借り入れ可能だ。

ただし、銀行カードローンよりも審査が厳しいことが多く、年収の3分の1を超える借り入れも難しいと考えていいだろう。

信用金庫やJAなど組合に借入残高をまとめたい場合は、カードローンではなく「フリーローン(※)」に着目してみよう。

- カードローンのように何度も借り入れは行えないが総量規制の対象外とみなされ、総量規制から除外される。

総量規制対象外のカードローン審査は厳しい?

続いて、総量規制対象外のカードローンの審査について解説する。審査は厳しいのかどうかや、審査項目をチェックしておこう。

総量規制対象外の審査について

総量規制対象外のカードローンの審査は、通常のカードローンの審査と同じように進行する。ここでは、審査の必要書類と在籍確認の有無を確認しよう。

審査の必要書類

総量規制対象外のカードローンの審査における必要書類は、「本人確認書類」と「収入証明書」だ。

- 運転免許証(表面・裏面)

- マイナンバーカード(表面のみ)

- パスポート(住所記載のもののみ)

- 健康保険証(表面・裏面)

- 在留カード、特別永住者証明書

- 給与明細書+賞与明細書

- 源泉徴収票

- 確定申告書

- 課税証明書

- 納税通知書

- 年金通知書

おまとめローンについては借入額が50万円を超えるのが基本なので、収入証明書の提出は必須となる。カードローンごとの必要書類については、公式サイトで事前にチェックしておこう。

在籍確認の有無

在籍確認の有無については、カードローンによって異なる。たとえば消費者金融のカードローンなら、在籍確認が実施されないケースが多い。

ただし、通常のカードローン利用よりも在籍確認が実施される可能性は高いので、その点に注意してほしい。

銀行カードローンが提供するおまとめローンや、通常のカードローンについては、基本的に在籍確認は実施されるものと考えよう。

ただし、おまとめローンは通常のカードローンと異なりカードが発行されないので、郵便物が自宅に届かず、家族に知られずに利用できる可能性が高い。

総量規制対象外の審査は通常よりも厳しい

おまとめローンなど総量規制対象外の審査については、通常のカードローンを利用するよりも「審査が厳しい」と考えておこう。

理由は、複数社の借り入れをまとめるため、高額借入になるケースが多いためだ。

また、おまとめローンなど総量規制対象外の借り入れは低金利なケースが多いため、これも審査が厳しくなる理由の1つだと言える。

※当サイトには広告が含まれます。※当サイトは広告収入を得て運営しております。

総量規制の対象外になるその他の借入方法

それでは最後に、総量規制の対象外になるおまとめローンや銀行カードローン以外の借入方法について紹介する。必要に応じてこれらの借入方法も検討してみてほしい。

クレジットカードの分割払い

クレジットカードの分割払いやリボ払いは、「割賦販売法」と呼ばれる法律が適用されるため総量規制の対象外となっている。

ちなみにリボ払いとは、クレジットカードの利用額にかかわらず、毎月一定額を支払う方法のことだ。

クレジットカードの分割払いやリボ払いなら総量規制の対象外なので、利用してもカードローンの審査に影響することは少ない。

ただし、クレジットカードのキャッシング枠(クレジットカード会社の借り入れサービス)は総量規制の対象になるので注意してほしい。

住宅ローンや自移動車ローンなど

住宅ローンや自移動車ローンなど、使用目的が決まっている高額借入については「除外貸付」として総量規制の対象外だ。

除外貸付は年収の3分の1を超える借り入れが可能であると同時に、「借りたお金を借入残高として計上しないローン」となっている。

そのため、住宅ローンや自動車ローンがあっても、カードローンの審査に影響することは少ない。

配偶者貸付による借り入れ

配偶者貸付とは、配偶者の年収と合算し年収の3分の1まで借り入れられる制度のことだ。

カードローンの利用者が収入のない専業主婦(夫)であっても利用でき、「例外貸付」として総量規制の対象にならない。

ただし、「夫婦合算して年収の3分の1を超える借り入れはできない」という点に注意しよう。

ちなみに例外貸付は総量規制の対象外だが、借りたお金は借入残高として計上されることも覚えておいてほしい。

ビジネスローン(事業資金融資)

消費者金融や銀行のビジネスローンを利用した借り入れは、基本的に総量規制の対象外だ。ただし、法人が個人事業主かで対処が異なる。

消費者金融の「個人事業主向けローン」は、例外貸付として総量規制の対象外だが、借りたお金は借入残高として計上される。

ただし、銀行カードローンの個人事業主向けローンは総量規制の対象外であり、借入残高としても計上されない。

「法人向けローン」については、消費者金融・銀行ともに総量規制の対象外であり、借入残高にも計上されない。

※当サイトには広告が含まれます。※当サイトは広告収入を得て運営しております。

総量規制対象外のカードローンで借り入れをまとめよう

本記事では、総量規制の概要や目的、対象外のカードローン、そのほかの借入方法などについて解説した。

総量規制の対象外のカードローンを利用して借り入れをまとめると、次のようなメリットがある。

- 全体の金利が下がる可能性が高い

- 利息額・返済額の負担が減る

- 異なる返済日を1日にまとめられる

現在、複数社から借り入れを行なっている人は、総量規制対象外のおまとめローンなどを利用し、毎月の返済負担を軽くしよう。

※当サイトには広告が含まれます。※当サイトは広告収入を得て運営しております。