定年を迎えると、仕事のストレスは無くなり、穏やかな時間を過ごすことが増えるだろう。

しかし、歳を重ねるごとに突然の病気や生活費の不足に不安を感じることも少なくないはずだ。

こうした不安を解消してくれるのがシニアカードローンである。

これは、定年後の突然の支出をサポートしてくれる高齢者向けのサービスとなる。

本記事では、シニアカードローンに関して解説する。

また、80歳でも借入可能なローンも紹介するので参考にして欲しい。

※当サイトには広告が含まれます。※当サイトは広告収入を得て運営しております。

高齢者向けのシニアカードローンとは?

シニアカードローンとは、主に定年退職後のシニア層が対象の消費者金融商品を指し、シルバーローンとも呼ばれる。

従来のカードローンは、若い世代や安定した収入がある人を対象としたものが大半である。

しかしながら、昨今の少子高齢化・定年退職の期限延長などの背景もあり、高齢でも健康で返済能力が高い方も多い。

そのため、年金受給者や高齢者などが借入しやすいよう、シニアカードローンが提供されている。

シニアカードローンの特徴は以下の通りだ。

- 年齢制限の緩和

- 一般的なカードローンの対象年齢は満20歳以上〜65歳以下と定められている場合が多い

- しかし、シニアカードローンでは、70歳・80歳以下でも受けられる商品が存在する

- 担保・保証人不要

- シニアカードローンは無担保・保証人不要で融資を受けられる場合が多い

- そのため、子ども・孫などに負担をかけずに済む

- 融資の限度額

- 一般的に、シニアカードローンの借入可能な金額は低く設定されており、最大100万〜200万円までのものが大半となる

- これは、返済能力・年齢を加味しているためだ

これらの特徴からは、シニアカードローンはシニア世代の予期せぬ出費・生活費のサポートが必要な際に利用価値が高いものになる。

ただし、借入は慎重に検討する必要があり、返済計画をしっかりと立てておくことが重要である。

カードローンの属性について詳しくは知りたい方はこちら。

※当サイトには広告が含まれます。※当サイトは広告収入を得て運営しております。

80歳でも借入可能なシニアカードローンとは?

80歳でも借入可能なローンのひとつに、消費者金融のカードローンがある。

ここでは、消費者金融のカードローン3社を紹介する。

それぞれの特徴を以下の表にまとめた。

| ベルーナ ノーティス | セゾン かんたん安心カードローン | 日本文化センター プランネルフリーローン100 | |

|---|---|---|---|

| 対象年齢 | 20歳〜80歳 | 20歳〜80歳 | 20歳~85歳 |

| 借入限度額 | 1万円〜300万円 | 1万円~500万円 | 10万円~300万円 |

| 金利 | 4.5%〜18.0% | 6.5%~17.8% | 4.5%~18.0% |

| 無利息期間 | 最大14日間 | ー | ー |

それぞれの詳細を順番に解説するので参考にして欲しい。

「ベルーナノーティス」

ベルーナノーティスは、80歳まで借入可能なカードローンである。

年齢に関係なく無担保・保証人不要で融資を受けられるのが特徴だ。

審査時間は最短30分、融資まで最短24時間以内の融資が可能だ。

また、ベルーナノーティスは電話サポートも魅力のひとつだ。

Web手続きが苦手なシニア世代の方にとってはありがたいサービスといえるだろう。

営業時間は、平日9:00〜20:00まで、土曜・祝日は9:00〜17:00までとなっている。

日中・平日に時間がないときでも電話受付可能であるが、日曜・年末年始は対応していないため、留意しておこう。

| 金利 (実質年率) | 年4.5%~年18.0% |

|---|---|

| 審査時間 | 最短30分 |

| 融資速度 | 最短24時間 |

| 無利息期間 | 最大14日間 ※完済後何度でも利用可能(再度の無利息キャッシング利用は、完済後前回のお借入日から3ヵ月経過した再度のお借入の場合のみ適応) |

| 借入限度額 | 1万円〜300万円 |

| WEB完結 | 可能※一部、郵送物の送付あり |

| 申込条件 | 20歳から80歳までで安定した収入がある方 ベルーナノーティスが定める審査基準を満たす方 |

| 担保・保証人 | 不要 |

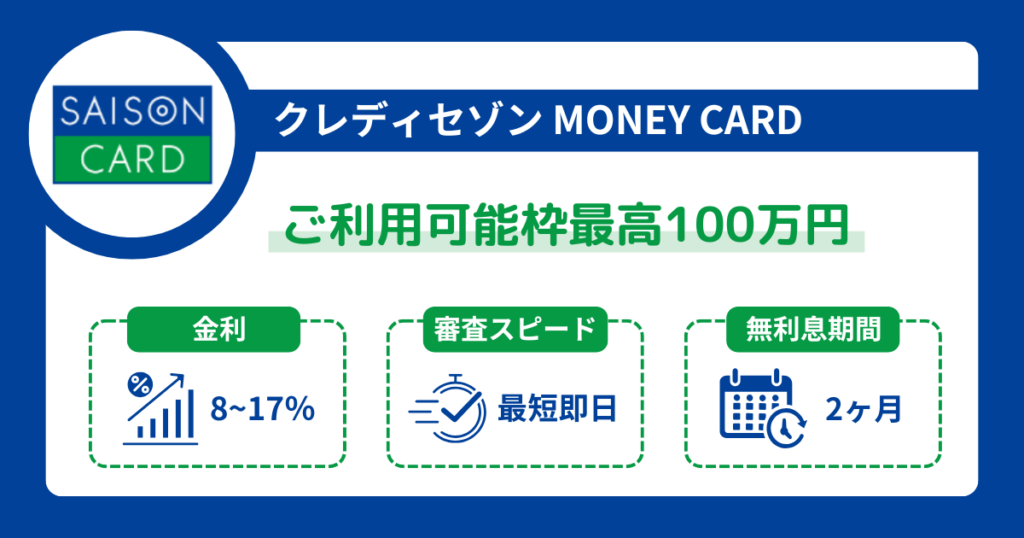

セゾン「かんたん安心カードローン」

セゾン「かんたん安心カードローン」も、80歳まで借入可能なカードローンのひとつだ。

かんたん安心カードローン最大の特徴は、即日融資可能な点である。

平日12時までの申込・当日13時までに契約が完了した場合、15時までに振込んでもらえる。

手元に現金がなく、今すぐにお金が必要になった際は、かんたん安心カードローンの利用を検討したい。

金利は年6.5%〜17.8%と高い水準であるが、利息は利用日数分だけ発生する仕組みである。

そのため、短期間の借入計画を立てられる場合、総返済額を最小限に抑えられる。

Web申込はもちろん、電話申込も可能である。

ただし、電話申込の場合は土日祝の対応はしていないため、平日の9:00〜19:00までに連絡する必要がある。

| 金利 (実質年率) | 年6.5%~年17.8% |

|---|---|

| 審査時間 | 最短即日 ※お申し込み時間や審査によりご希望に沿えない場合がございます。 |

| 融資速度 | 最短即日 ※お申し込み時間や審査によりご希望に沿えない場合がございます。 |

| 無利息期間 | ー |

| 借入限度額 | 1万円~500万円 |

| 収入証明書 | ご融資金額が50万円以下の場合、原則不要 |

| WEB完結 | 一部可能 |

| 申込条件 | 満20歳から80歳までの毎月定期収入のある電話連絡可能な方 |

| 担保・保証人 | 不要 |

日本文化センター「プランネルフリーローン100」

日本文化センターの「プランネルフリーローン100」は、85歳まで利用可能なシニアカードローンだ。

融資可能額は審査結果に応じて変動するが、10万〜300万円までである。

借入方法は振込のみに対応している。

また、返済方法は、最長8年・96回払いまで対応可能となる。

健康に自信のある方は、あえて返済期間を長くし、月々の返済負担額を減らす方法も考えられるだろう。

ただし、無理のない範囲で借入するのが前提である。

返済能力を超えた融資を受けないよう、心がけてもらいたい。

| 金利 (実質年率) | 年4.5%~年18.0% |

|---|---|

| 審査時間 | 翌営業日 ※お申し込み時間や審査によりご希望に沿えない場合がございます。 |

| 融資速度 | ー |

| 無利息期間 | ー |

| 借入限度額 | 10万円~300万円 |

| 収入証明書 | 必要 |

| WEB完結 | 一部可能 |

| 申込条件 | 満20歳から85歳までの安定収入のある方 |

| 担保・保証人 | 不要 |

金利が低い地方銀行の高齢者向けシニアカードローンを紹介

消費者金融のカードローンは、融資を受けやすい反面、金利が高く設定されているのがデメリット。

そのため、返済総額は多くなってしまう傾向にある。

ここでは、金利が低い地方銀行の高齢者向けシニアローンを紹介する。

それぞれの特徴は以下の表にまとめてあるので参考にして欲しい。

| 東北銀行 | 七十七銀行 | 荘内銀行 | 百五銀行 | 福島銀行 | |

|---|---|---|---|---|---|

| 商品名 | とうぎんシニアローン | 77シルバーローン | 年金プラン | シルバープラン | シニアサポート |

| 対象年齢 | 60歳~80歳 | 18歳~64歳・完済時年齢70歳未満 | 60歳以上~75歳・完済時年齢満80歳以下 | 20歳~75歳・完済時満80歳以下 | 60歳~75歳・完済時満81歳未満 |

| 借入限度額 | 10万~200万円 | 10万円~500万円 | 10万~200万円 | 10万~200万円 | 10万~100万円 |

| 金利 | 年5.0%・7.5%・11.5%のいずれか | 年2.8%~4.0% | 年4.5%・年6.5% | 年4.90~5.90% | 4.8% |

| 返済期間 | ー | 最長10年 | 最長7年 | 最長5年 | 最長10年 |

東北銀行「とうぎんシニアローン」

東北銀行の「とうぎんシニアローン」は、Web申込型のため、24時間365日いつでも手続きできるのが特徴である。

10万〜200万円の利用枠の範囲内で自由な使い道で活用できる。

また、金利は年5.0%・7.5%・11.5%のいずれかになる。

年金受給者・パート・アルバイトの方も申込可能であるため、利用しやすいシニアローンといえるだろう。

ただし、利用できるのは東北銀行の営業区域内に在住・勤務する方に限られる点に注意しよう。

七十七銀行「77シルバーローン」

七十七銀行「77シルバーローン」最大の特徴は、業界最高クラスの金利の低さだ。

変動金利型だが、年2.8%〜4.0%の範囲になるため、利息負担は少なく済むのである。

シニア世代は現役世代と比較して、収入源に不安を抱える方が多いはずだ。

利息が抑えられる分、借入に対する不安も軽減できるので安心である。

借入限度額は10万〜500万円となっている。突然の事故・怪我はもちろん、レジャー・冠婚葬祭などにも利用できる。

これらの特徴から使い勝手のよいシニアローンといえるだろう。

住まいが東北6県・北海道にある方は利用できるため、シニアローンを検討の方におすすめしたい。

荘内銀行「年金プラン」

荘内銀行「年金プラン」は、金利の低さに加えて返済期間の長さも魅力のひとつだ。

金利は4.5%・6.5%のいずれかであり、返済期間は最長7年である。

シニア世代は死亡リスクが高くなるため、返済期間が長くなることで貸主の貸倒リスクは高くなってしまう。

このことから、短期間での返済プランになるのが一般的である。

しかし、年金プランを活用すれば、シニア世代でもゆとりある返済計画を立てられる。

なお、借入限度額は10万〜200万円である。冠婚葬祭はもちろん、ほかのローンの借換えにも利用できる。

自宅・勤務先が荘内銀行の営業区域にある方は、利用を検討するのがよいだろう。

百五銀行「シルバープラン」

百五銀行は、三重県にある銀行であり、シニア世代向けのローン(シルバープラン)を提供してくれる。

Web完結型のローンのため、来店不要の簡便さが特徴だ。

金利は変動制で、4.90〜5.90%と業界最高水準の低金利である。

借入金の使い道は自由で、限度額は10万〜200万円のため、突然の病気・怪我などのトラブルにも対応できるだろう。

三重県はもちろん、愛知県全域・岐阜県・和歌山県の一部にお住まいの方も利用可能だ。

福島銀行「シニアサポート」

福島銀行が提供するシニアローンは、「シニアサポート」である。

金利は固定制で、4.8%のため、返済計画が立てやすいメリットがあるだろう。

また、最大100万円まで借入できる可能性があり、返済期間は最長10年である。

そのため、ゆとりを持って返済することが可能になる。

仮審査は本人確認書類のみで実施する簡便さも魅力的である。

ただし、利用条件は福島銀行で年金受給している方に限られる点に注意したい。

金利が低い信用金庫のシニアライフローンもおすすめ

信用金庫が提供するシニアライフローンも金利が低くておすすめだ。

信用金庫は、地域に根付いたサービス提供が魅力のひとつとなる金融機関である。

シニアライフローンも同様で、シニア世代が利用しやすい商品を用意しているのだ。

以下の表は、信用金庫ごとに特徴をまとめたものである。

| 北海道 信用金庫 | 杜の都 信用金庫 | 巻 信用組合 | 東京 信用金庫 | 京都中央 信用金庫 | 福岡ひびき信用金庫 | コザ信用金庫 | |

|---|---|---|---|---|---|---|---|

| 対象年齢 | 60歳以上・完済時満80歳以下 | 60歳以上・完済時満80歳以下 | 60歳以上・完済時満80歳以下 | 60歳以上・完済時満80歳以下 | 60歳以上・完済時満80歳以下 | 60歳以上・完済時満80歳以下 | 60歳以上 |

| 借入可能額 | 1万~100万円 | 100万円以内 | 10万~100万円 | 100万円以内 | 100万円以内 | 1万~100万円 | 100万円以内 |

| 金利 | 変動:年3.4% 固定:年4.0% | 年5.0%(固定金利) | 年6.55%(変動金利) | 年2.5%(固定金利) | 年3.4%(変動金利) | 年2.95%(固定金利) | 不明 |

| 返済期間 | 変動金利:10年以内 固定金利:5年以内 | 10年以内 | 10年以内 | 10年以内 | 10年以内 | 10年以内 | 10年以内 |

それぞれの詳細も解説するので、参考にしてもらいたい。

北海道信用金庫

北海道信用金庫のシニアライフローンは、金利を固定・変動のどちらかから選べるのが特徴だ。

変動金利では年3.4%、固定金利なら年4.0%になる。

いずれにしても金利は低く抑えられる。ただし、返済期間は、選んだ金利によって変わる点に注意してもらいたい。

変動金利なら10年以内、固定金利では5年以内となる。

利用できるのは、北海道信用金庫の年金受取口座があるか、同金庫に年金受取口座を指定する手続きをした方に限られる。

杜の都信用金庫

杜の都信用金庫のシニアライフローンは、無担保・保証人不要で借入できる商品だ。

金利は、年5.0%の固定金利であるため、利息負担は少なく済む。

また、最大100万円まで借入可能であり、借入金の使い道は自由である。

そのため、定年後のご褒美・旅行などに活用するのもよいだろう。

返済期間は、10年以内であるため、ゆとりある返済計画を立てるのがおすすめだ。

杜の都信用金庫の営業地域にお住まいの方限定のローン商品となる。対象地域の方は、是非とも利用を検討してもらいたい。

巻信用組合

新潟県にある巻信用用組合のシニアライフローン(アクティブシニア)は、年金受給者を対象とした商品である。

その特徴は、返済月を年金振込日に限定しているところだろう。

年金受給は偶数月のため、それにあわせて返済計画を立てられるのが、アクティブシニアの利点だ。

100万円まで借入可能であり、返済期間は10年以内である。

また、金利は年6.55%(変動金利)となるため、返済負担は少なく抑えられるはずだ。

アクティブシニアは、健康的なシニアライフのために活用したいローン商品となっている。

東京信用金庫

東京信用金庫のシニアライフローンは、業界最高水準の低金利が魅力の商品である。

年2.5%の固定金利のため、利息負担は最小限になる。

退職を迎えると収入面に不安を感じることもあるかもしれないが、利息が少ない融資であれば安心して借入できる。

最大100万円まで借入できるため、リフォーム・自動車の買い換えなどにも利用できるはずだ。

また、返済期間は10年以内である。低金利を活かして、ゆとりある返済計画を立てるのがよいだろう。

東京信用金庫の営業エリアに在住の方におすすめのシニアライフローンである。

京都中央信用金庫

京都中央信用金庫のシニアライフローンは、京都中央信用金庫から年金を受給している方に向けた商品である。

金利は年3.4%とトップクラスの低金利を誇る。

ただし、変動金利のため、年2回金利の見直しがある点は注意してもらいたい。

返済期間は10年以内であるため、じっくり返済できるのも魅力に感じるだろう。

なお、借入金は100万円以内である。旅行・外食など、充実したシニアライフのために活用してもらいたい。

福岡ひびき信用金庫

福岡ひびき信用金庫の「ひびしんシニアライフローン」は、年2.95%の固定金利である。

この数値は、業界最大級の低金利になっており、最大のメリットにもなっている。

このシニアローンは、福岡ひびき信用金庫から年金受給している方であれば利用可能である。

借入金は使い道自由のため、家の増改築・旅行などに利用するのがおすすめだ。

返済期間は10年である。退職後に働いていない方でも利用可能であるため、シニアローンを検討している方は申込を考えてみるのもよいだろう。

コザ信用金庫

沖縄県にあるコザ信用金庫でも、シニアライフローンを提供している。コザ信用金庫に年金口座のある方であれば、利用可能である。

借入金は100万円以内、返済期間は10年以内である。退職後の慰安旅行はもちろん、リフォーム・自動車購入資金などにも活用できる。

沖縄県に在住の方におすすめのシニアライフローンになっているので、対象の方は利用してみてはいかがだろうか。

シニアライフローンのメリットとは?

シニアライフローンは、シニア世代に特化したローンサービスである。

通常のカードローン・個人ローンと異なり、以下のようなシニア世代のライフステージに見合うメリットがある。

- 年齢制限

- 担保・保証人不要

- 使い道は自由

- 柔軟な返済方法

シニアライフローンは、一般的なローンに設けられている年齢制限が緩和されているため、定年後でも申込可能である。

また、無担保・保証人は原則不要なため、子ども・孫世代に負担をかけずに借入ができる。

一般的に、シニアライフローンの使い道は自由だ。

退職後の旅行・外食などの自分へのご褒美に使うのはもちろん、リフォーム・自動車買い換え資金として活用するのもよい。

シニアライフローンは返済期間が10年以内の商品が多く、ゆとりある返済計画を立てられるのもメリットのひとつである。

シニアライフローンを利用することで、退職後の金銭面の不安軽減・生活の質の維持につなげられるはずだ。

※当サイトには広告が含まれます。※当サイトは広告収入を得て運営しております。

シニアライフローンのデメリットとは?

シニアライフローンには、メリットがあるものの、デメリットも考慮しなければならない。

ここでは、シニアライフローンのデメリットを3つ解説する。

- 金利

- 返済期間

- 健康面のリスク

シニアローンの中には、金利が高く設定されている商品がある点に注意してもらいたい。

無担保・保証人不要で借入でき、審査のハードルを下げている分だけ、金利が高い商品も存在しているのだ。

また、返済期間を長くできるのは、月々の返済負担を減らせる一方で、金利負担・返済総額が増えてしまう原因にもなる。

万が一に備え、死亡時の返済方法も考えておくべきだろう。

なお、死亡時は、相続人へ負債が引き継がれるのが一般的である。

金銭トラブルへと発展させないためにも、事前に取決めするのがよい。

ゆとりある返済計画をベースに、余裕ができたら繰上返済・一括返済するのがおすすめだ。

シニアライフローンを利用する際は、これらのデメリットの理解が不可欠となる。

自身の返済能力を超えない範囲で、慎重に借入を検討してもらいたい。

※当サイトには広告が含まれます。※当サイトは広告収入を得て運営しております。

高齢者がシニアカードローンを利用する際の注意点とは?

高齢者がお金を借りる際、自身の返済能力を甘く見積もらないよう注意してもらいたい。

現役世代と異なり、シニア世代の収入源は年金受給がメインとなる。

2ヶ月に1回の収入になるため、どうしても突然の資金トラブルには対応しきれない可能性が高い。

そのため、自身の健康状態を考慮するのはもちろん、借入希望額・返済期間などはじっくりと考えて欲しい。

万が一、返済ができなかったり、返済途中に亡くなったりした場合は遺族が債務を相続することになる。

こうしたトラブルを回避するためにも、特にシニア世代の借入は注意が必要である。

もし、返済能力に不安が残る場合は「リバースモーゲージ」も選択肢に含めたいところだ。

リバースモーゲージとは、自宅などの不動産を担保にして融資を受ける仕組みのことである。

借入金は、死亡時に担保にした自宅を売却することで支払うため、それまでは利息分の支払いで済むのだ。

退職後の生活資金に不安が残る方は、リバースモーゲージも検討してもらいたい。

※当サイトには広告が含まれます。※当サイトは広告収入を得て運営しております。

年金受給者がシニアカードローンを利用できない理由とは?

年金受給者がカードローンの申込を行っても、審査通過できずに利用できないケースがある。

ここでは、年金受給者がカードローンを利用できない理由について解説する。

こうした事態に陥らないためにも確認してもらいたい。

返済が長期化すると返済不能となるリスク

年金受給者では、返済が長期化すると返済不能となるリスクがあるため、カードローンを利用できない場合がある。

一般的に、年金受給者のようなシニア世代では収入の低下が顕著に現れる。

また、現役世代と比較して、健康状態も急速に悪化する可能性が高い。

こうした背景があるため、カードローンの申込をしても、審査に通らないケースがあるのだ。

そのため、健康状態に自信のある方は、パート・アルバイトなどをはじめるのもよいだろう。

年金以外の収入があることで、カードローン審査に通る可能性は高くなるはずだ。

年金を担保にした融資は禁止されている

年金を担保にした融資が禁止されているのを知っているだろうか。

「年金を担保にお金を借りられます」などの宣伝は法律で禁止されているのである。

このような宣伝文句は、経済的に弱い立場にある年金受給者をターゲットとした金融詐欺に該当する。

万が一、こうした金融商品を見かけた場合でも、決して利用しないよう注意してもらいたい。

※当サイトには広告が含まれます。※当サイトは広告収入を得て運営しております。

まとまった老後の資金調達ならリバースモーゲージも検討しよう

シニアカードローンは、定年後のシニア世代向けのローン商品である。

突然の事故・怪我などの医療費はもちろん、旅行・外食・レジャーなど、自分へのご褒美として利用するのもよい。

ただし、シニア世代の借入は返済計画を具体的に立てておくのが重要である。

もし、返済能力に自信が持てない方は、リバースモーゲージを検討するのもおすすめだ。

債務を子ども・孫など、遺族へ残さないよう、計画的に借入を検討してもらいたい。

※当サイトには広告が含まれます。※当サイトは広告収入を得て運営しております。