- 三井住友銀行カードローンでどのくらい借入できるのか限度額を知りたい

- 三井住友銀行カードローンからの具体的な借入方法を知りたい

- 三井住友銀行カードローンの借入時に必要な書類について知りたい

三井住友銀行カードローンは、「カードレス(カードを発行しないタイプ)」で利用できる銀行カードローンとして人気が高い。

また、三井住友銀行カードローンはサポート体制がしっかりしているので初めての方でも安心感があるだろう。また、三井住友銀行カードローンの金利は上限年14.5%なので幅広い人におすすめできる。

そんな三井住友銀行カードローンを利用するにあたって、「初回限度額はいくらか?」など借り入れについて疑問を持っている人も多いだろう。

本記事では、三井住友銀行カードローンの審査に申し込みを検討している人に向けて三井住友銀行カードローンの借入限度額や借入方法などについて詳しく解説する。

三井住友銀行カードローンを検討している人はぜひ参考にして欲しい。

新システム移管に伴うSMBCダイレクトサービスの停止期間:5/4(日)18:00~5/5(月・祝)12:00

期間中はSMBCダイレクトサービスが停止となり三井住友銀行の口座情報との連携ができません。

申込の際は、口座を「持っていません」のボタンからお進みください。(詳細はこちら)

三井住友銀行カードローンではじめて借入するときの限度額とは?

三井住友銀行カードローンの借入限度額は「10~800万円」であり、利用者ごとに個別に決められている。

ここでは、三井住友銀行カードローンをはじめて利用する人に設定される初回限度額や、借入限度額を決める審査項目を解説する。

初回限度額は「10〜50万円」が多い

三井住友銀行カードローンは初回限度額に決まりを設けていない。そのため、利用者によっては100万円以上の限度額が設定されるケースもある。

ただし、カードローンの一般的な初回限度額は「10〜50万円」であり、三井住友銀行カードローンをはじめて利用する人にも同様の限度額が設定される可能性が高い。

50万円を超える申込の場合は、所得証明が必要となるため、はじめて利用する人は「10〜50万円」だと借入しやすいのではないか。

三井住友銀行カードローンでもサービスの利便性を考慮して、初回限度額は「10〜50万円」で設定されるケースが多いだろう。

借入限度額を決める審査項目とは

三井住友銀行カードローンを含め、カードローンの借入限度額は以下の審査項目によって決められている。

- 年齢

- 社会人として一定期間が過ぎた20代後半から、働き盛りの40代前半の人が審査では有利

- 年収

- 年収額は多いほど借入限度額が多めに設定されやすいが、継続・安定した収入があるかも重要

- 職業

- 雇用が安定している業界、会社、職種に勤めている人ほど審査に有利

- 雇用

- 公務員、正社員、契約社員、派遣社員、パート・アルバイト、の順で審査に有利

- 信用

- 信用情報(クレヒス)に傷がなく、他社のローン返済やクレジット支払いを滞りなく行っているか

申し込みの際はこれらの情報を入力し、三井住友銀行カードローンはその情報をもとに審査を行っている。

借入限度額を決める審査項目は1つではなく、総合評価で判断していると考えられる。

年収などが借入限度額に与える影響

年収額が三井住友銀行カードローンの借入限度額にどう影響するか、気になる人も多いだろう。

結論から言って、年収額が大きい人ほど借入限度額は高めに設定される。なぜなら、銀行カードローンの多くは「総量規制」というルールに沿って、借入限度額を設定しているからだ。

総量規制とは、「年収の3分の1を超えて貸し付けてはいけない」という法的なルールだ。

本来は貸金業者(消費者金融やクレジットカード会社)に適用される法令だが、過剰貸し付けを防止するため、総量規制のルールに沿って貸し付けを行っている銀行カードローンがほとんどだ。

三井住友銀行カードローンも総量規制に沿って貸し付けを行っていることを、公式サイトの文脈から判断できる。そのため、基本的には年収額が大きい人ほど借入限度額が高めに設定される。

ただし、年収額だけでなく「継続・安定した収入を得ているか」も非常に重要だ。

年収額が大きくても収入が安定していないと、返済能力が低いと判断される。すると借入限度額が低めに設定される可能性がある。

新システム移管に伴うSMBCダイレクトサービスの停止期間:5/4(日)18:00~5/5(月・祝)12:00

期間中はSMBCダイレクトサービスが停止となり三井住友銀行の口座情報との連携ができません。

申込の際は、口座を「持っていません」のボタンからお進みください。(詳細はこちら)

三井住友銀行カードローンでの借入方法は4つ!

続いて、三井住友銀行カードローンの借入方法を解説する。借入方法は以下の4つだ。

- ATM借り入れ

- カードレス借り入れ

- インターネット借り入れ

- 電話で借り入れ

それぞれの特徴やメリットを解説するので、自分に合った方法で三井住友銀行カードローンから借り入れてみよう。

「ATM借り入れ」は気軽に借りたい人におすすめ※

三井住友銀行カードローンは、三井住友銀行ATMとその他の提携金融機関ATMで借り入れ可能だ。

提携金融機関ATMも含めると数万台のATMを利用できるため、いつでもどこでも気軽に借り入れたい人におすすめの借入方法だ。利用可能なATMとそれぞれの取引手数料有無をまとめた。

| 三井住友銀行 | E-net (イーネット) | ローソン銀行 | セブン銀行 | ゆうちょ | 三菱UFJ銀行 | 提携金融機関 | |

|---|---|---|---|---|---|---|---|

| 手数料 | 無料 | 無料 | 無料 | 無料 | 無料 | 店舗外ATM:無料支 店内ATM:有料 | 有料 |

| 時間外手数料 | 無料 | 無料 | 無料 | 無料 | 無料 | 店舗外ATM:無料支 店内ATM:有料 | 有料 |

| ローンカード借入 | ○ | ○ | ○ | ○ | ○ | ○ | ○ |

| キャッシュカード借入 | ○ | ○ | ○ | ○ | − | − | − |

このように三井住友銀行ATMとコンビニATM、ゆうちょATM、三菱UFJ銀行の店舗外ATMなら取引手数料が無料である。

※カードレスを選択の場合は(SMBCダイレクト)インターネットによるご利用となり、ATMはご利用いただけません。

「カードレス借り入れ」はカードを増やしたくない人におすすめ※

三井住友銀行カードローンのカードレス借り入れとは、ローンカードを発行せずに借り入れできる借入方法のことだ。

審査申し込みの際にカードレスを希望すればローンカードは発行されず、スマホアプリ等からの借り入れが可能となる。

ほとんどのカードローンはローンカードを発行しているので、「カードが増える」というデメリットがある。

一方、三井住友銀行カードローンならカードレスで利用できるため、財布の中身をすっきりさせたまま借入可能だ。

また、カードレスで申し込むとローンカードが自宅に届かないので、三井住友銀行カードローンの利用が家族に知られるリスクも少ない。

三井住友銀行口座を持っていなくても申し込みできるので、カードローンの利用が周囲に知られたくない人には三井住友銀行カードローンがおすすめだ。

※カードレスは三井住友銀行の普通預金口座をお持ちでない方、またWEBよりお申込みのお客さまで、本人確認をオンラインで行った場合に限り「カードレス」の選択が可能です。

「インターネット借り入れ」は今すぐ借り入れたい人におすすめ

インターネット借り入れは「SMBCダイレクト(インターネットバンキング)」を通じて、指定した銀行口座への振り込みで借り入れる方法だ。

三井住友銀行カードローンのWebサイトやスマホアプリを介して、いつでもどこでも借り入れできるため、審査通過後にすぐ借り入れたい人におすすめの借入方法となっている。

また、三井住友銀行カードローンのインターネット借り入れは「他行あても一律無料」で振り込んでくれる。

借入申請から最短で数分後には借りたお金が銀行口座に振り込まれるので、手数料無料とスピードを重視している人は、インターネット借り入れを利用しよう。

「電話で借り入れ」は直接対応で安心したい人におすすめ

三井住友銀行カードローンは、電話による借り入れにも対応しているカードローンだ。

対応時間は「毎日9:00〜20:00(12月31日〜1月3日は非対応)」なので、対応時間内であればいつでも借入申請を行える。

電話による借り入れは三井住友銀行カードローンと直接会話しながら借り入れられるため、安心感がある。スタッフの直接対応で安心したい人は、電話借り入れを利用しよう。

新システム移管に伴うSMBCダイレクトサービスの停止期間:5/4(日)18:00~5/5(月・祝)12:00

期間中はSMBCダイレクトサービスが停止となり三井住友銀行の口座情報との連携ができません。

申込の際は、口座を「持っていません」のボタンからお進みください。(詳細はこちら)

三井住友銀行カードローンの借入に必要な書類と準備するもの

続いて、三井住友銀行カードローンの審査を申し込む際に、必要となる書類について解説する。

本人確認書類を必須として、ケースに応じて収入証明書類の提出も必要なので、ここでチェックしておこう。

三井住友銀行カードローンで使用できる本人確認書類

三井住友銀行カードローンの審査申し込みでは、本人確認書類の提出を求められる。使用できる書類は次のとおりだ。

- 運転免許証

- マイナンバーカード

- 在留カード

- 住民基本台帳カード

- 特別永住者証明書

これらの本人確認書類は「オンライン本人確認」に対応しており、スマホで書類と自分の顔写真を撮影するだけで、1分程度で本人確認が完了する。

本人確認を確実に完了させるためにも、オンライン本人確認の実施がおすすめだ。

なお、オンライン本人確認よりも完了スピードは劣るが、撮影した画像をインターネットにアップロードする方法もある。

郵送・ローン契約機による本人確認は時間がかかるため、オンライン本人確認またはインターネットアップロードを利用しよう。

収入証明書の提出が必要となる2つのケースとは

三井住友銀行カードローンの審査に申し込むにあたって、特定のケースに該当する人は収入証明書類の提出が求められる。そのケースとは以下の2つだ。

- 三井住友銀行カードローンの借入希望額が50万円を超えている

- 三井住友銀行カードローンの借入希望額と他社借入額の合計が100万円を超えている

いずれかのケースに該当する人は、審査をスムーズに進めるために収入証明書類を用意しておこう。

三井住友銀行カードローンで使用できる収入証明書類

三井住友銀行カードローンで使用できる収入証明書類は以下のとおりだ。

- 源泉徴収票

- 税額通知表

- 所得証明書

- 確定申告書

- 給与明細書+賞与明細書

収入証明書の提出を求められた場合は、いずれか1点の書類を提出しよう。

書類は最新のものを提出する必要があり、給与明細書に関しては「直近2ヶ月のもの」と指定されるケースが多い。

三井住友銀行カードローンの書類提出で準備すべきこと

三井住友銀行カードローンの審査をスムーズに進めるために、必要書類の提出において以下の準備を行おう。

- 提出する必要書類は画像データを事前に用意しておく

- 画像データのブレや必要書類が切れていないかチェックする

- 本人確認書類は2点必要な場合があるので複数用意しておく

- 収入証明書類は取得に時間がかかる場合があるので早めに用意する

インターネットアップロードによって必要書類を提出する場合は、画像データを事前に用意しておくのがおすすめだ。

カメラで撮影するか、スキャナーを使用して画像データを事前に用意しよう。その際、画像データにブレがないか、必要書類が切れていないかなどしっかりチェックしてほしい。

また、本人確認書類は2点提出を求められるケースがあるため、手元に複数の書類を用意しておくといいだろう。

収入証明書類については、場合によって取得に時間がかかる。給与明細書を保管していない人はその他の書類を発行する必要があるので、会社等に事前に申請しておこう。

新システム移管に伴うSMBCダイレクトサービスの停止期間:5/4(日)18:00~5/5(月・祝)12:00

期間中はSMBCダイレクトサービスが停止となり三井住友銀行の口座情報との連携ができません。

申込の際は、口座を「持っていません」のボタンからお進みください。(詳細はこちら)

三井住友銀行カードローンの借入でスムーズに融資を受けるためのコツ

続いて、三井住友銀行カードローンからの借り入れをスムーズに行うためのコツを紹介する。

三井住友銀行カードローンの審査回答は最短当日回答なので、場合によっては「最短当日融資※」も可能だ。

※申込完了後の確認事項や、本人確認書類の提出状況によっては異なる場合もございます。

コツ1. インターネット申し込みを利用する

三井住友銀行カードローンでスムーズに借り入れたいなら、「インターネット申し込み」がおすすめだ。

公式サイトにアクセス後、「審査申込はこちら」などのボタンから申し込みできる。

インターネット申し込みの流れ

- 三井住友銀行カードローンの公式サイトにアクセスする

- 公式サイトの「審査申込はこちら」などのボタンをクリックする

- 審査に必要な情報を入力する

- 本人確認書類などをアップロードする

- 三井住友銀行担当者から在籍確認のため職場に電話連絡が入る

- 審査の結果が登録したメールアドレス宛てに届く

- (審査通過の場合)三井住友銀行カードローンの借り入れを始める

ローン契約機からの申し込みでも審査対応は早いが、ローン契約機がある店舗まで足を運ぶ必要がある。そのため、スムーズに借り入れるならインターネット申し込みを利用しよう。

コツ2. 審査申し込みの情報は正しく入力する

三井住友銀行カードローンの審査申し込みでは、以下の情報入力を求められる。

| 項目 | 詳細 |

|---|---|

| 本人情報 | 氏名 性別 生年月日 家族構成 国籍 |

| 住宅情報 | 住所 住居の種類 固定電話番号の有無 携帯電話番号 メールアドレス |

| 勤務先情報 | 雇用形態 会社名 会社住所 会社電話番号 年収額 保険証種別 |

| 借入情報 | 借入希望額 利用目的 他社借入 ログインパスワード 取引目的 |

これらの情報入力に不備や誤りがあると審査が進まず、スムーズに借り入れできなくなる。また、異なる情報のまま審査が進み審査に落ちるケースもあるので、十分に注意してほしい。

コツ3. 審査が混雑しない「平日午前中」に申し込む

三井住友銀行カードローンはWeb・スマホアプリから24時間365日申し込めるカードローンだ。

しかし、審査受付時間は「毎日9:00~20:00」なので、時間外に申し込みをしても審査は行われない。

そのため、三井住友銀行カードローンからスムーズに借り入れるためにも、審査が混雑しにくい「平日午前中」に申し込むのがおすすめだ。

ただし、「月末・給料日前」は審査申し込みが殺到する可能性が高いので、平日の午前中でも審査が進まないケースがある。

また、年末年始やゴールデンウィークなどの連休は基本的に審査が行われないので注意しよう。

コツ4. 借入希望額は最小限に設定する

三井住友銀行カードローンに申し込む際、借入希望額は最小限に設定することをおすすめする。

なぜなら、50万円を超える借入希望額は収入証明書類の提出が必要になり、審査完了まで時間がかかるからだ。

また、借入希望額が大きいと総量規制に抵触する可能性があり、三井住友銀行カードローンも審査に慎重になる。

通常よりも長い時間を使って審査が行われるかもしれないので、借入希望額は最小限に設定しよう。

コツ5. 必要書類は事前に用意しておく

前述のように、三井住友銀行カードローンの借り入れをスムーズに行うためには、提出する必要書類を事前に用意しておこう。

インターネットアップロードで必要書類を提出する際は、スマホカメラやスキャナー等で画像データを用意しよう。その際に、画像データのブレや切れがないよう注意してほしい。

また、本人確認書類は念のため2点用意しよう。

- 運転免許証

- マイナンバーカード

- 在留カード

- 住民基本台帳カード

- 特別永住者証明書

パスポートも本人確認書類として使用できるが(オンライン本人確認は不可)、顔写真と現住所が記載されているものに限る。

コツ6. 振り込みによる借入申請は早い時間に依頼する

三井住友銀行カードローンは、「SMBCダイレクト(インターネットバンキング)」による借入申請が24時間可能だ。

同じ三井住友銀行あてなら24時間即時入金される。他行あての振り込みについても即時入金されるが、時間帯によって翌日入金になるケースがあるので注意しよう。

そのため、振り込みによる借入申請を行うなら「早い時間」に依頼するのがポイントだ。

また、翌日に借り入れる予定がある人は深夜帯であっても、すぐに借入申請を行っておくと、翌日優先的に処理される。

新システム移管に伴うSMBCダイレクトサービスの停止期間:5/4(日)18:00~5/5(月・祝)12:00

期間中はSMBCダイレクトサービスが停止となり三井住友銀行の口座情報との連携ができません。

申込の際は、口座を「持っていません」のボタンからお進みください。(詳細はこちら)

三井住友銀行カードローンの借入後の返済方法と賢い返済計画

それでは最後に、三井住友銀行カードローンの返済方法について解説する。また、賢い返済計画の立て方も紹介するので、利息を減らす方法として参考にしてほしい。

三井住友銀行カードローンの返済方法は3つ

三井住友銀行カードローンの返済方法は、ATM返済※、銀行振込返済、口座振替返済の3つだ。それぞれの特徴をまとめておく。

| ATM | 銀行振込 | 口座振替 | |

|---|---|---|---|

| 来店不要 | ○ | ○ | ○ |

| 土日祝日・夜間OK | ○ | ○ | − |

| ローンカード不要 | − | ○ | ○ |

| 手数料無料 | ○(一部有料) | ○ | ○ |

| 自動引落 | − | − | ○ |

おすすめは、手数料無料かつ返済滞納を防げる「口座振替返済」だ。毎月の返済を滞納してしまうと、信用情報(クレヒス)に傷がつき、その後のローン審査に悪影響を与えてしまう。

返済滞納を防ぐためも、口座振替による返済を検討してほしい。その他の返済方法については、ライフスタイルに合わせて検討してみよう。

※カードレスを選択の場合は(SMBCダイレクト)インターネットによるご利用となり、ATMはご利用いただけません。

三井住友銀行カードローンで賢い返済計画を立てる方法

賢い返済計画とは、「利息負担を可能な限り軽減する計画」のことだ。三井住友銀行カードローンの上限金利は年14.5%と低めだが、借入額や返済回数によっては多額の利息がかかる。

そこでまずは、三井住友銀行カードローンの返済シミュレーションを利用し、借入希望額と金利から利息を把握しておこう。

三井住友銀行カードローンの返済シミュレーションに借入額、返済回数、金利を入力すれば、毎月の返済額と利息が瞬時に計算される。

以下のように返済計画表も確認できるので、返済計画を立てやすい。

返済シミュレーションを利用して大まかな利息を把握したら、「一括返済」と「繰上返済」の利用を検討しよう。

三井住友銀行カードローンは毎月決まった返済日(約定返済)以外でも返済可能であり、全額返済すれば「一括返済」、一部返済すれば「繰上返済」になる。

一括返済は借入残高がゼロになるため、それ以上の利息が発生しないのがメリットだ。

ただし、返済負担が大きいので、一括返済を利用する際はかなり計画的に行わなければいけない。

繰上返済は、自分の好きなペースで借入残高の一部を返済できるため、効率よく借入残高を減らせる。

借入残高が減るほど利息負担も減るので、繰上返済を適宜取り入れながら毎月決まった返済日をしっかりと守るのが、賢い返済計画と言えるだろう。

新システム移管に伴うSMBCダイレクトサービスの停止期間:5/4(日)18:00~5/5(月・祝)12:00

期間中はSMBCダイレクトサービスが停止となり三井住友銀行の口座情報との連携ができません。

申込の際は、口座を「持っていません」のボタンからお進みください。(詳細はこちら)

即日融資!すぐに借りられる消費者金融を紹介

ここまで解説してきたように、銀行カードローンは金利の低さが魅力だが、すぐに融資を受けるにはハードルが高い。

それでも、「すぐに資金を手にしたい」「早く借入したい」と考える方も多いだろう。

そこで最後に、即日融資可能な大手消費者金融5社の特徴を解説する。

アイフル

| カードレス | 郵送物の有無 |

| ◯ | なし |

| WEB完結 | 無利息期間 |

| ◯ | 契約の翌日から30日 |

| 申込条件(年齢) | 満20歳〜69歳 |

| 申込条件(その他) | 安定した収入と返済能力 |

| 金利 | 3.0~18.0% |

| 限度額 | 1万円~800万円 |

| 審査にかかる時間 | 最短18分 |

| 審査受付時間 | 24時間 |

アイフルは、「そこに愛はあるんか?」のCMでお馴染みの大手カードローン会社だ。

最短18分で即日融資可能なことはもちろん、女性に特化したサービスを展開したり公式サイトやアプリのUI/UX改善にも力を入れたり先進的な取り組みも目立つ。

公式サイトやアプリは新しさを感じるつくりになっている。

はじめての借入なら30日間無利息期間があり、お得に利用できる。数あるカードローン会社で迷ったら、おすすめのカードローン会社の一つだ。

アコム

| カードレス | 郵送物の有無 |

| ◯ | なし |

| WEB完結 | 無利息期間 |

| ◯ | 契約の翌日から30日 |

| 申込条件(年齢) | 20歳以上 |

| 申込条件(その他) | 安定した収入と返済能力 |

| 金利 | 3.0~18.0% |

| 限度額 | 1万円~800万円 |

| 審査にかかる時間 | 最短20分 |

| 審査受付時間 | 24時間 |

アコムは新規契約者数No.1、2024年6月末時点の利用者数が182万6千件の人気カードローンだ。

申し込みから借入までウェブで完結。初回利用では無利息期間が30日あるのも魅力だ。

TV CMでもお馴染みで、日本を代表するメガバンクの三菱UFJフィナンシャルグループ傘下ということで信頼できる人もいるかもしれない。

即日融資にも対応しており、初めての利用でも大手で人気のカードローンなので、安心して選べる。

プロミス

| カードレス | 郵送物の有無 |

| ◯ | なし(Web申し込みの場合) |

| WEB完結 | 無利息期間 |

| ◯ | 契約の翌日から30日 |

| 申込条件(年齢) | 満18歳〜74歳 |

| 申込条件(その他) | 安定した収入と返済能力 (高校生、収入が年金のみの方除く) |

| 金利 | 4.5~17.5% |

| 限度額 | 1万円~500万円 |

| 審査にかかる時間 | 最短3分 |

| 審査受付時間 | 24時間 |

プロミスはなんと、公式サイトでも最短3分というスピード融資を売りにしている大手カードローンだ。

審査の結果をすぐに出して、すぐに借入をしたいという人にとって特に魅力的ではないだろうか。

限度額は500万円と他の大手カードローンに比べる低めの設定だが、上限金利が17.8%と大手の中では低めだ。

貸付利息と審査のスピードにこだわりたい人におすすめのカードローンだ。

SMBCモビット

| カードレス | 郵送物の有無 |

| ◯ | なし(希望の場合) |

| WEB完結 | 無利息期間 |

| ◯ | 契約の翌日から30日 |

| 申込条件(年齢) | 満20歳〜74歳 |

| 申込条件(その他) | 安定した収入 |

| 金利 | 3.0~18.0% |

| 限度額 | 1万円~800万円 |

| 審査にかかる時間 | 融資まで最短15分 |

| 審査受付時間 | 24時間 |

SMBCモビットは、大手メガバンクの三井住友銀行系のカードローンだ。

無利息期間はないが、三井住友グループが力を入れているVポイントをカードローン利用で貯めたり、返済に使えたりする点をメリットに感じる人もいるのではないだろうか。

融資に関しても最短15分とスピーディーな借入が期待できる。

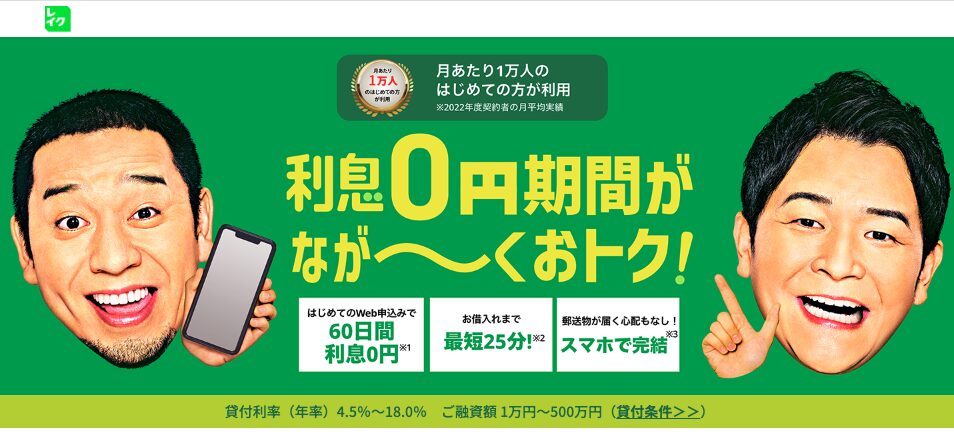

レイク

| カードレス | 郵送物の有無 |

| ◯ | なし(Web申し込みの場合) |

| WEB完結 | 無利息期間 |

| ◯ | 契約の翌日から60日 (5万円までの借入で最大180日) |

| 申込条件(年齢) | 満20歳〜70歳 |

| 申込条件(その他) | 安定した収入と返済能力 |

| 金利 | 4.5~18.0% |

| 限度額 | 1万円~500万円 |

| 審査にかかる時間 | 最短15秒 |

| 審査受付時間 | 24時間 |

初回利用の無利息期間が充実しているカードローンがレイクだ。大手のカードローン会社で無利息期間を設けているところは30日間のところが多い。

しかし、レイクはWeb申込みなら借入額全額が60日間無利息、借入額が5万円までなら180日間無利息のどちらかを選べる。

すぐに借入をしたいが、無利息期間を利用して借入をしたいという人に、特におすすめのカードローンだ。

サポート体制が充実の三井住友銀行カードローン

本記事では、三井住友銀行カードローンの借入限度額や借入方法などについて詳しく解説した。

三井住友銀行カードローンは、審査や借り入れがスムーズに進めば最短当日融資※も可能なので、本記事で紹介したポイントをぜひ参考にしてほしい。

審査申し込みも借り入れもインターネットから行うと、審査から借り入れまでスムーズに行える。

また、必要書類を用意しておくなどのポイントもしっかりと押さえよう。

三井住友銀行カードローンの借り入れについて把握できたら、審査にさっそく申し込んでみてほしい。

※申込完了後の確認事項や、本人確認書類の提出状況によっては異なる場合もございます。

新システム移管に伴うSMBCダイレクトサービスの停止期間:5/4(日)18:00~5/5(月・祝)12:00

期間中はSMBCダイレクトサービスが停止となり三井住友銀行の口座情報との連携ができません。

申込の際は、口座を「持っていません」のボタンからお進みください。(詳細はこちら)

三井住友銀行(SMBC)カードローンの借り方に関するQ&A

新システム移管に伴うSMBCダイレクトサービスの停止期間:5/4(日)18:00~5/5(月・祝)12:00

期間中はSMBCダイレクトサービスが停止となり三井住友銀行の口座情報との連携ができません。

申込の際は、口座を「持っていません」のボタンからお進みください。(詳細はこちら)