IFAとは「独立系ファイナンシャルアドバイザー」の略称であり、顧客に対して資産運用のアドバイスを行う役割である。それに似たものとしてFP(フィナンシャルプランナー)があり、両者の違いがわからないという声が多い。

今回はビジネスモデルの観点から両社の違いについて解説する。

IFAの仕事とFPの仕事の違い

IFAのビジネスモデルと仕事

IFAは特定の企業には所属しない。独立した立場から顧客に対して最適な金融商品を勧めるのがIFAの職務だ。

FPとは異なり、金融商品の具体的な説明やその商品の取り次ぎなどを行うことができる。IFAとして活動するためには「金融商品仲介業者」としての登録を受けなければならない。

また金融商品仲介業者として登録を行うためには証券会社と業務委託契約を結ぶ必要がある。IFA側は業務委託契約を結んだ会社に顧客の申込内容の伝達や受入書類の送付を行う。

これに対して会社側からはIFAに対して報酬が支払われる。顧客と証券会社が金融商品を売買した場合などで発生するが、具体的な報酬額については提携している会社や所属している法人によって異なる。また投資信託の管理報酬、投資顧問報酬、管理口座料といった継続的な手数料が支払われる。

それ以外にも顧客の依頼に対して自分だけでは対応できないサービスがある場合は、提携している会社に顧客を紹介して報酬を受け取ることができる。

保険を顧客に対して販売した場合は、業務委託契約を結んでいる保険会社から販売手数料の還元を受け取ることができる。国内にあるIFA法人では金融商品仲介業に加えて、保険募集代理を行うための免許がある。そのため証券に加えて保険商品の販売を行うことができ、顧客が保険商品の契約をすると販売手数料の一部がIFA側に還元される。

しかし業務委託契約であるものの、契約関係にある証券会社はあくまで協業相手という立場であるため、会社側から具体的にこの投資信託をどれだけ売ってほしいなどと販売に関して支持されることはない。

こうした一方でIFAはFPとは異なり、基本的に顧客から直接相談料を貰うことはない。

FPのビジネスモデルと仕事

FPは顧客のライフプランを作成し、そのプランに沿って資金計画をアドバイスする立場である。そんなFPのビジネスモデルは「フィービジネス」と「コミッションビジネス」に分けることができる。

FPのフィービジネスの大部分を占めているのは相談業務である。FPは顧客の人生のあらゆる段階に関わってくる。ライフプランには結婚、出産、住宅購入、子育て、定年、老後といったいくつもの段階がある。その中で出産費用や教育資金、住宅ローンの返済、定年後の生活設計などさまざまなことを考えていかないといけない。

FPはそんなライフプランに関わるお金の相談に応じ、顧客ともに最適なプランを作成していく。

具体的には新築の物件を購入したいが、現在の年収ではどのぐらいまで住宅ローンの借り入れが可能か、子どもを大学まで通わせるにあたってどれだけの資金を準備する必要があるか、などである。

こうした相談業務を行うと個人顧客より相談料が支払われる。

相談料については時間制となっており、独立したFPであれば時間単位で料金を設定していることが多い。また相談内容によってもFP側に支払われるマージンは変化する。相続税や贈与税対策などのアドバイスを行う場合は、10万円などの単価が設定される場合がある。

顧客の資産評価額もマージンを決める需要な要素となり、税理士と提携した場合は数百万円を超えることもある。

執筆業務もFPのフィービジネスの要素である。インターネットサイトでの金融関係の記事を執筆した場合は、契約している会社から報酬が支払われる。金融関係の書籍やFP技能検定などの試験の対策本を執筆した場合は印税が支払われる。

コミッションビジネスとしては、金融機関から受け取る手数料収入がある。

例えば顧客がFPのプランに沿って不動産や保険商品を購入した場合は、それらを販売している会社から手数料や紹介料が支払われる。

IFAとは異なり株式や債券、投資信託は扱えないため、基本的にコミッションは保険会社と不動産会社からの収入に限定される。

IFAの登録人数とFPの資格保有者

現状ではFPの方がIFAよりも人数が多いです。日本FP協会の資料によると、日本FP協会の資格認定会員数は186,873人となっている。その一方でIFAの人数は5,141人となっている。依然としてFPと比べても人数面で少ないものの、年々登録者数は増加している。

それを支えているのがIFAに対するニーズの高さである。ニーズの高まりにある理由はIT化の影響だ。

対面ではなくインターネットを通じた取引が主流となり、かつてよりも自己判断が重要視されるようになった。こうした中で、金融機関と顧客をつなぎ、的確なアドバイスをしてくれるIFAの存在は個人顧客にとって必要だと見なされている。

従来のように特定の金融業者に所属している営業マンよりも、独立した立場にいるIFAの方が顧客の視点に立ってアドバイスしてくれると期待されている。

扱っている金融商品が豊富なこともIFAが注目されている理由だ。

投資信託を例に挙げると、数十種類しか扱っていない会社が少なくない一方で、多くのネット証券と契約しているIFA法人の場合は数千種類もの投資信託から自由に選ぶことができる。

またIFAは同じ担当者から長期的にアドバイスを受けられるのも魅力だ。

通常証券会社において顧客の担当者は数年で交代してしまう。投資による資産形成は長期的な視点に立って考えなければならず、顧客とアドバイザーの厚い信頼関係が必要になる。

業務形態を問わずIFAには原則として転勤や異動は存在せず、1人の顧客に対して生涯担当してくれるIFAがついてくれる。こうした安心感からIFAは期待されている。

この他、国がNISAなどを通じた積極的な資産運用を奨励していることもIFAにとって追い風となっている。

以上のことから、FPにはできない資産運用における仲介役としてIFAの将来性はあると言える。

また、証券会社との違いについても合わせて読むことでIFAへの理解がより深まるので、ぜひ参考にして欲しい。

- 出典:日本FP協会「CFP®認定者・AFP認定者数データ」 (2021年7月)

- 出典:日本証券業協会「金融商品仲介業者の登録外務員数」(2021年12月)

IFAとFPは個別商品の提案の有無に大きな仕事の違いがある

FPがライフプラン設計のアドバイザーであるのに対して、IFAは具体的な資産運用のアドバイザーである。ネット証券会社が台頭し、次々と新しい金融商品が誕生する中で顧客1人1人に合ったものを提案してくれるIFAはこれからの時代に必要とされる存在だ。

IFAとFPの両方とも、金融関係に関する専門知識のアップデートが求められ、状況に応じた提案が求められる。

IFAに転身する上では必要な資格や雇用体系、報酬の仕組みや証券会社のアドバイザーとの違いについて理解しておくことが大切だ。

まずは証券外務員資格を取得し、金融機関である程度の実務経験を積んでから転職活動を始めよう。IFAは雇用体系によって報酬の仕組みや働き方が大きく異なる。自分に合った雇用体系を選び、IFAとしての活躍を目指していこう。また、IFA転職について詳しく知りたい方は、下記の記事を参考にしてほしい。

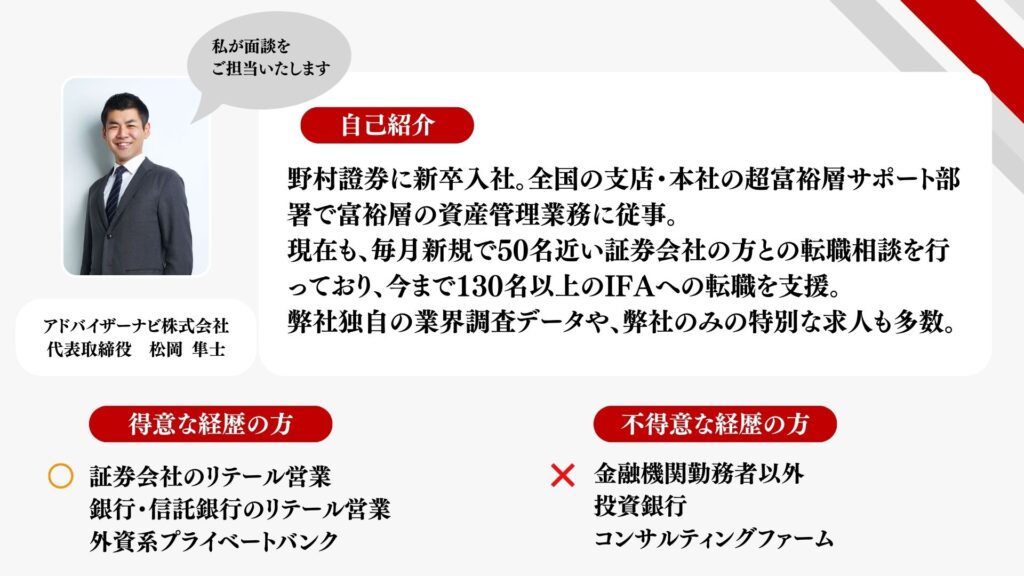

また、IFAへの転職に悩んでいる方は、ぜひIFA特化型の転職エージェント「アドバイザーナビ」に相談してみて欲しい。

弊社はこれまでに100名以上のIFAへの転職支援実績があり、「IFAへの転職利用満足度No.1」を獲得している。

まずは情報収集をしたいといったカジュアルな形からでも無料で面談ができるので、お気軽に相談してみてほしい。

最近は異動時期や賞与の時期が近いということもあり、毎日多くのご相談をいただいている。

現在、弊社代表も現場に出て転職エージェントとして面談をしているが、面談予約枠に限りがあるので早めの申し込みをおすすめする。

面談のお申し込みは下記フォームからお申し込みを。