定年が近づくと、退職金の使い道が気になり始めるだろう。寿命が延びる一方で退職金の額は減少傾向にあり、老後のための退職金運用は必須だ。

しかし、実際のところは「どうやって始めればいいのか分からない」と悩む方も多い。

この記事では、退職金運用の基礎知識や注意すべきリスクを踏まえ、初心者にもおすすめの退職金の運用方法を解説する。

退職金運用で失敗しないための3つの大原則とは?

具体的な金融商品を選ぶ前に、まずは退職金の運用における最も重要な「守りの哲学」を理解する必要がある。

この大原則を押さえることが、失敗を避け、長期的な成功を収めるための礎となる。

原則1:生活防衛資金は必ず確保する(全額投資はNG)

退職金を「臨時収入」と捉え、全額を投資に回すのは絶対に避けるべきである。

まず確保すべきは、病気や怪我、介護など不測の事態に備える「生活防衛資金」だ。

一般的に、生活費の6ヶ月〜1年分を、いつでも引き出せる普通預金や定期預金で確保しておくことが推奨される。

この安全資金を確保した上で、残りの余剰資金を運用に回すのが鉄則だ。

原則2:「増やす」より「減らさない」を強く意識する

退職金運用は、現役時代の資産形成とは目的が根本的に異なる。

ハイリスク・ハイリターンを狙って積極的に「増やす」のではなく、インフレによる資産の目減りを防ぎながら、着実に「減らさない」運用を心がけることが重要である。

特に退職後は、運用で損失が出ても給与収入で補填することができない。

焦らず、着実に資産寿命を延ばしていくという視点が不可欠だ。

原則3:一つの商品に集中投資しない(分散投資の徹底)

「卵は一つのカゴに盛るな」という投資格言の通り、資産を一つの金融商品に集中させることは極めて危険である。

必ず、値動きの異なる複数の資産に分けて投資する「分散投資」を徹底すべきだ。

例えば、株式と債券を組み合わせる、あるいは投資先を日本国内だけでなく先進国や新興国に分散させることで、ある資産が値下がりしても他の資産でカバーでき、全体の資産価値の変動を緩やかにする効果が期待できる。

【目的別】退職金のおすすめ運用方法6選

退職金の運用で検討したい投資方法を解説する。

おすすめは、以下の6つの資産による運用である。

| 目的 | 安定重視型 (元本割れを避けたい) | バランス型 (安定と成長を両立したい) | 積極成長型 (リスクをとって資産を増やしたい) | |||

|---|---|---|---|---|---|---|

| 金融商品 | 定期預金 | 個人向け国債 | 投資信託 | ETF | 株式投資 | 不動産投資 |

| リスク | 低 | 低 | 中 | 中 | 高 | 高 |

| リターン | 小 | 小 | 中 | 中 | 大 | 大 |

| 特徴 | 元本保証で安心。退職金専用の金利優遇プランも。 | 国が発行するため安全性が高い。金利に最低保証がある。 | プロが運用。1本で国内外の資産に分散投資が可能。 | 上場している投資信託。株式のようにリアルタイムで売買可能。 | 値上がり益や配当金が魅力。企業分析が必要。 | 家賃収入による安定収益。物件管理や空室リスクが伴う。 |

ここでは運用目的を「安定重視」「バランス重視」「積極重視」の3つに分け、それぞれに適した代表的な金融商品を2つずつ紹介する。

自身の考え方に最も近いものから確認してほしい。

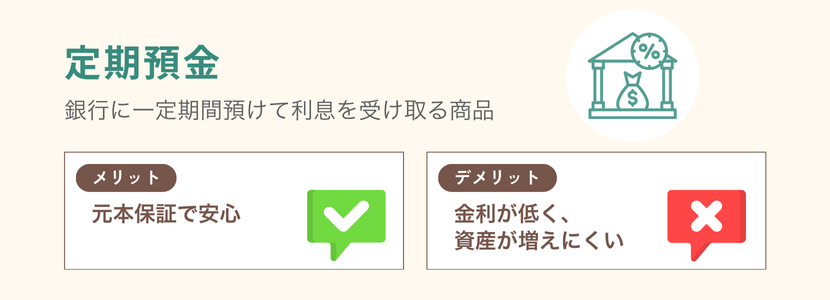

定期預金

| メリット | 元本割れリスクがなく破綻時も一定額の保障がある |

|---|---|

| デメリット | 低金利が続いていることから大きな収益は見込めない |

定期預金は、元本が保証され、預金保険制度(1,000万円とその利息まで)によって保護されるため、安全性が極めて高い金融商品である。金融機関によっては退職金向けの金利優遇プランも用意されており、大切な資産の預け先として、長年中心的な役割を担ってきた。

しかし、その一方で、現在の歴史的な低金利環境下では得られるリターンはごくわずかだ。物価が上昇していくインフレ局面では、預金の金利が物価上昇率を下回り、資産の価値が実質的に目減りしてしまうリスクもある。

定期預金は退職金の元本を守る「守りの器」としては非常に有効だが、インフレに備え、ゆとりある老後資金を準備していくための「増やす運用」としては、少し力不足である。

- 元本割れのリスクを極力避けたい人

- 資金をいつでも引き出せる流動性を重視する人

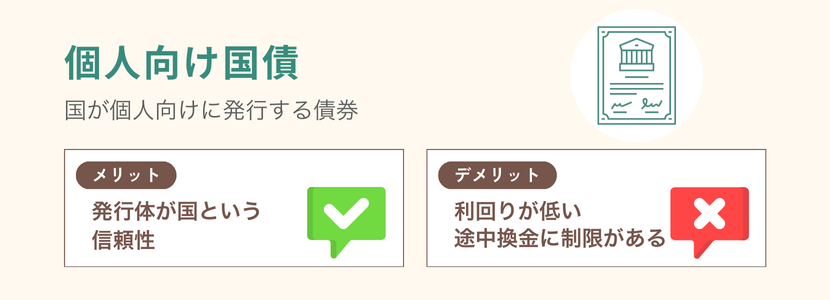

個人向け国債

| メリット | 安全性が高く元本割れのリスクがほとんどない |

|---|---|

| デメリット | 中途換金ができない制約がありリターンが控えめ |

個人向け国債は、日本国が発行元となるため、デフォルト(債務不履行)のリスクが極めて低く、非常に安全性の高い金融商品である。

「固定3年」「固定5年」「変動10年」と期間を選べる多様性もあり、退職金の安定的な運用先として中心的な選択肢の一つと見なされてきた。

しかし、その一方で、最大の注意点は資金の流動性の低さにある。

購入してから1年間は原則として換金できず、その後も中途換金する場合にはペナルティが課される。

これにより、予期せぬ出費など、急な資金ニーズに対応することは難しくなる。

結論として、個人向け国債は資産を「着実に守る」ための堅実な手段ではあるが、資金が長期間固定されるため「機動的に活用する」運用には向いていない。

退職金の中でも、当面使う予定のない部分を長期的な視点で運用するのにおすすめだ。

- 安全性を重視し、長期での資産形成を目指す人

- 定期的な利息収入を得たい人

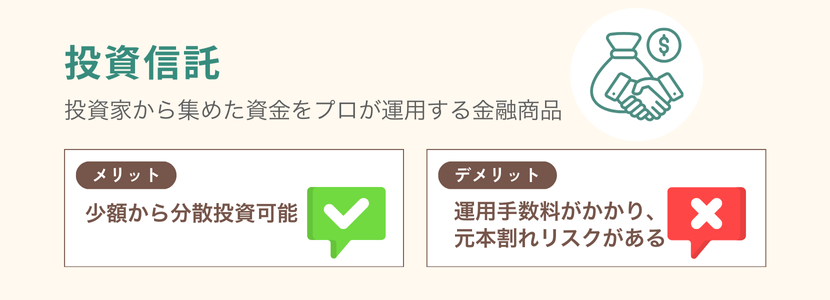

投資信託

| メリット | 1つの商品で複数の資産に分散投資ができる |

|---|---|

| デメリット | 購入手数料や信託報酬手数料などがかかる |

投資信託は、専門家が投資家から集めた資金を運用する金融商品である。

最大の魅力は、一つの商品で国内外の株式や債券など複数の資産に手軽に分散投資できる点にあり、リスクを抑えながら資産の成長を狙える。少額から始められる手軽さや、豊富な選択肢から自分の投資方針に合う商品を選べるため人気の商品だ。

しかし、その一方で、プロが運用を代行する分、相応のコスト(手数料)が発生する点には注意が必要である。購入時の手数料や、保有期間中に継続的にかかる信託報酬などを支払う必要がある点には注意が必要だ。

投資信託は資産を「積極的に育てる」ための有力な手段であるが、その効果を最大化するには「手数料というコストを意識する」視点が不可欠となる。例えば、指数との連動を目指すインデックスファンドなど、低コストの商品を選ぶと良い。

- 投資の銘柄選定や管理をプロに任せたい人

- リスクを抑えた分散投資を目指す人

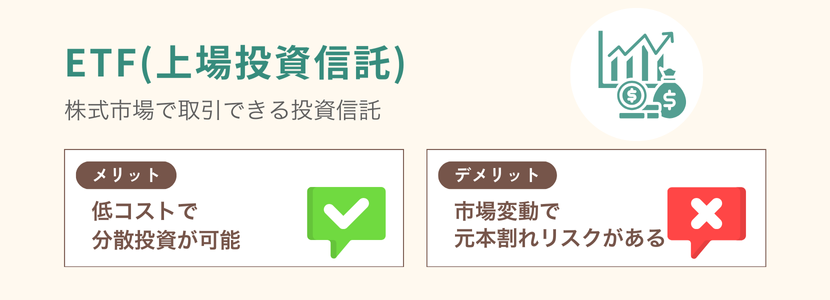

ETF(上場投資信託)

| メリット | リアルタイムで取引ができる |

|---|---|

| デメリット | 分配金を自動で再投資する仕組みがない |

ETF(上場投資信託)は、株式市場に上場している投資信託の一種である。

日経平均株価などの株価指数に連動して値動きする商品が多く、安定的な運用が可能だ。

投資信託と同様に、様々な銘柄で構成されているため、個別企業の株式投資よりもリスクを抑えられる点が魅力だ。

一方、通常の投資信託との違いは、株式と同じように取引所で売買できる点にある。

投資信託が1日1回の基準価額でしか取引できないのに対し、ETFは市場の動きを見ながらリアルタイムで売買ができる。

指値注文や成行注文など、価格を指定した注文も可能で、タイミングを狙って売買することが可能だ。

ただし、ETFは証券会社でしか購入できず、銀行や郵便局などでは取り扱っていないため注意が必要だ。

- 市場の値動きを見ながら機動的な売買をしたい人

- 指数に連動した効率的な分散投資を目指す人

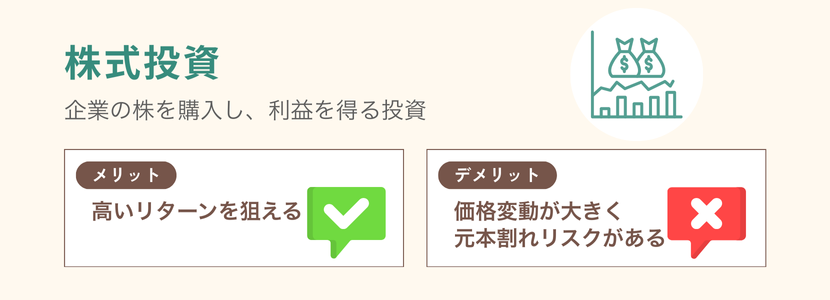

株式投資

| メリット | 銘柄が豊富で最適なものを選べる |

|---|---|

| デメリット | 価格下落時の心理的ストレスや情報収集の手間がある |

株式投資は、企業が発行する株式を売買し、主に株価の値上がりによる利益(キャピタルゲイン)を追求する投資手法である。

株価上昇益のほか、企業の利益の一部が還元される「配当金」や、自社サービスなどを受けられる「株主優待」も大きな魅力と言える。

投資対象は、高い成長が期待される新興企業から、安定した配当を出す大手企業まで多岐にわたる。

そのため、自身の投資戦略に基づき、銘柄を自由に選定できるのが特徴だ。

しかしその一方で、株価は景気や企業業績、市場心理といった多様な要因で常に大きく変動する。

投資先が倒産すれば、資産価値がゼロになる元本割れ以上のリスクも内包している。

この高いリターンとリスクを内包する特性から、株式投資で成果を上げるには、財務分析や経済動向の読解といった専門知識と、継続的な情報収集が不可欠となる。

- 積極的な資産運用で高いリターンを目指す人

- 企業分析や市場分析に意欲的な人

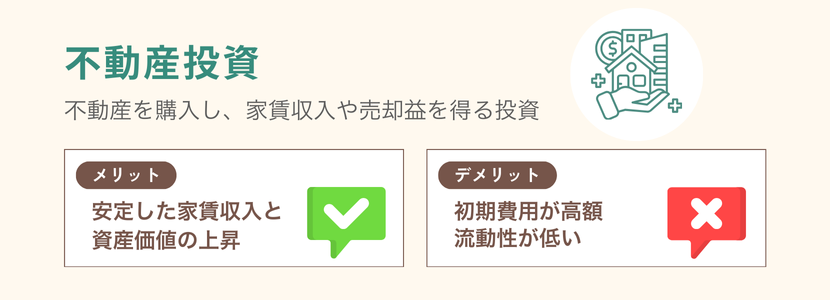

不動産投資

| メリット | インフレの影響を受けづらく安定した収益を得られる |

|---|---|

| デメリット | 大きな資金が必要かつ空室リスクや災害リスクがある |

不動産投資は、マンション等の物件を購入して貸し出し、継続的な家賃収入(インカムゲイン)を得る投資手法である。

株式などと比べて価格変動が緩やかで、毎月の収益見通しが立てやすいため、退職金などを元手に「私的年金」のようなキャッシュフローを構築する手段として注目されている。

将来、物件価値が上昇すれば売却益(キャピタルゲイン)を得られる可能性もある。

しかしその一方で、不動産投資には特有のリスクが伴う。

最大の注意点は、入居者がいなければ収入がゼロになる「空室リスク」だ。

この他にも、経年劣化に伴う修繕費や固定資産税といった継続的な維持コストが発生するほか、災害による建物損壊のリスクも考慮しなくてはならない。

そのため、安定した収益を確保するには、購入時の慎重な物件選びはもちろん、長期的な視点に立った計画的な管理運営が不可欠となる。

- 長期的な視点で安定収入を目指す人

- 物件管理に積極的に関わる意欲のある人

退職金運用の資産配分はどうする?リスク許容度に応じたプランを紹介

金融商品は単体で持つのではなく、組み合わせて「ポートフォリオ」を構築することが重要だ。

ここでは、リスク許容度に応じた3つのモデルプランを紹介する。

安全重視型プラン(リスク許容度:低)

| 運用ニーズ | 投資は不安なので少しずつ始めたい |

|---|---|

| リスクとリターン | ★★☆☆☆ |

| 資産配分 | 定期預金:50% 国債:20% 投資信託:30% |

資産の7割を「定期預金」「国債」として元本の安全性を確保し、徹底的に守りを重視した配分。

残りの3割を低リスクの「投資信託」に振り分けることで市場変動リスクを抑えつつ、リターンを狙う。

バランス型プラン(リスク許容度:中)

| 運用ニーズ | 老後資金を守りつつ、ある程度の成長も期待したい |

|---|---|

| リスクとリターン | ★★★☆☆ |

| 資産配分 | 定期預金・国債:30% 投資信託・ETF:50% 株式:30% |

「定期預金」を3割確保しつつ、運用の中心を全世界の株式に分散投資する投資信託やETFにおくことで、資産の成長を目指す。

個別株は安定配当が見込める銘柄を中心に選定すると良い。

安定性を維持しながら、資産の成長を目指す戦略だ。

積極成長型プラン(リスク許容度:高)

| 運用ニーズ | 趣味や旅行など、ゆとりある生活のための資金を積極的に作りたい |

|---|---|

| リスクとリターン | ★★★★☆ |

| 資産配分 | 投資信託・ETF:50% 株式:30% 不動産:20% |

資産の大部分を成長が期待される株式や投資信託に配分し、高いリターンを追求する。

不動産(REIT:不動産投資信託)も組み入れ、異なる値動きの資産でリスク分散を図る。

市場の変動による資産価値の増減を受け入れられる方向けのプランである

退職金のこと、誰に相談する?

簡単な質問に回答するだけで、

あなたの条件に合う資産運用アドバイザーを紹介します

\ 簡単60秒!相談料は完全無料 /

退職金はなぜ運用すべき?資産運用が必要な理由とは

退職金を預貯金として保有し、切り崩すだけの生活には限界がある。

資産運用によって「資産寿命」を延ばすことが、長期化する老後を安心して過ごすための鍵となる。

その具体的な理由は、主に以下の3つである。

理由1:老後が「長く」なったから

現代は、「人生100年時代」という言葉が示すように、老後の時間が長くなった。

実際、日本人の平均寿命は延び続けており、厚生労働省の調査※によれば男性81.09歳、女性87.14歳である。

65歳で退職した後も、30年以上にわたって人生が続くことは珍しくない。

この長期化する老後において、退職金を預貯金として保有し、切り崩すだけでは資産が枯渇するリスクは高い。

さらに、以下の表が示す通り、退職金の支給額自体も減少傾向にある。

退職金額の平均と推移

| 調査年 | 大学(大学院)卒 | 高校卒 |

|---|---|---|

| 2008年(平成20年) | 2,280万円 | 1,970万円 |

| 2013年(平成25年) | 1,941万円 | 1,673万円 |

| 2018年(平成30年) | 1,983万円 | 1,618万円 |

| 2023年(令和5年) | 1,896万円 | 1,682万円 |

老後が長くなる一方で、その元手となる退職金は減少しているのが現実である。

したがって、資産運用によって老後資金を増やし、長期的な生活に備える必要性は極めて高いと言える。

参考:厚生労働省「令和5年簡易生命表の概況」

理由2:インフレ対策が必要だから

最近、食料品や生活用品の値上げを実感している人も多いだろう。

国は消費者物価を前年比2%上昇させることを目標としており、今後もインフレが続く可能性が高い。

この状況が継続した場合、現在の1,000万円という貨幣価値は、20年後には実質的に700万円程度まで目減りする計算となる。

| 時間の経過 | 預金額 | 実質的価値(インフレ率2%) |

|---|---|---|

| 現在 | 1,000万円 | 1,000万円 |

| 10年後 | 1,000万円 | 約820万円 |

| 20年後 | 1,000万円 | 約673万円 |

銀行預金の金利がほぼ0%である現在、退職金を預金として放置すれば、資産の実質的な価値はインフレによって継続的に目減りしていく。

インフレ率を上回るリターンを目指せる資産運用は、資産価値を維持・防衛するための有効な手段である。

理由3:公的年金だけでは毎月赤字だから

公的年金は、老後の生活基盤を支える制度的支柱である。

しかし、少子高齢化の進展を背景に、将来的な給付水準が引き下げられる可能性も指摘されている。

生命保険文化センターの調査(2022年度)によると、夫婦2人がゆとりある老後生活を送るための費用は、月額平均で約37.9万円※1とされている。

一方、厚生労働省のデータに基づく平均的な年金収入は約22万円※2であり、毎月約16万円の不足が生じる計算だ。

この不足分を貯蓄の取り崩しのみで賄い続ければ、資産が想定より早く尽きてしまうリスクは高い。

したがって、資産運用によって資産そのものに収益を生み出させ、目減りを抑制しつつ資産寿命を延ばすという視点が、極めて重要となるのだ。

生命保険文化センター「生活保障に関する調査(令和4年版)」

厚生労働省「令和5年度厚生年金保険・国民年金事業の概況」

退職金運用なら「退職金ナビ」で専門家に相談しよう

この章では、退職金運用を専門家に相談するメリットや、信頼できるアドバイザーの探し方について解説する。

退職金運用の難しさ

これまで見てきたように、退職金の運用では、まず老後に合わせた綿密な資金計画を立て、余剰資金の範囲内で運用額を決定する必要がある。

長期目線での運用を心がけ、NISAなどの税制優遇制度を活用しながら、ハイリスク商品への集中投資は避けなければならない。

また、定期的な運用成果の見直しとリバランスを行うことも重要だ。

しかし、退職金の運用には独特の難しさがある。

投資経験者であっても、何千万という大金を運用しながら取り崩すという経験は初めてであり、これまでの投資ノウハウをそのまま活用することはできない。

知識不足のまま独断で投資判断を行えば、想定していた資産管理が困難になるリスクがある。

また、退職後は年金以外の大きな収入源がないため、ひとたびマイナスを出すと収入で補てんすることが難しい。

運用での損失は、直接生活に影響を及ぼす可能性がある。

退職金運用を専門家に相談するメリット

退職金運用の難しさを考えると、専門家のサポートを受けながら、個々の状況に適した運用プランを策定し実行することが賢明だ。

専門のアドバイザーに相談すれば、投資や運用に関する専門的な知識を活用でき、安心して退職金運用を進められる。

アドバイザーによっては資産運用だけでなく、保険や不動産、相続などに関しても、的確な助言ができる。

当初は退職金運用の相談だけのつもりでも、ライフステージの変化に応じて不動産売買や相続など、新たな相談ごとが生じることもある。

そうした際にも、専門的な支援を受けられるのは心強い。

退職金運用の相談先は「退職金ナビ」で探せる

退職金運用では、大きな金額を扱うことに長けたアドバイザーを選ぶことで、個別のニーズやリスク許容度を考慮した最適な運用戦略の策定ができる。

そんなアドバイザー探しに効果的なのが「退職金ナビ」だ。

「退職金ナビ」は、退職金運用に強みを持つ専門家を検索できるサービスで、地域や相談内容に応じて最適な担当者を探せる。

各アドバイザーの得意分野や保有資格、経歴に加え、担当顧客の年齢層や資産額も公表されているため、同じような資産背景を持つ顧客への相談実績も確認できる。

気になる担当者がいれば、そのまま直接相談依頼が可能だ。

面談は無料で行えるため、複数のアドバイザーと話をしたうえで、最も相性の良い人物を選ぶのも良いだろう。

理想の運用パートナー探しのために、利用してみてはいかがだろうか。

退職金運用は専門アドバイザーと始めるのがおすすめ

本記事では、退職金運用の効果的な投資方法とそのコツを解説した。

退職金を効果的に運用することは、老後の資産寿命を延ばすために欠かせない。

現代では退職金の減少、平均寿命の伸長、年金受給額の低下など、老後資金に関する課題が多い。

そのため、退職金を適切に運用し、資産寿命を延ばす必要がある。

おすすめの運用法は、定期預金、個人向け国債、投資信託、ETF、株式、不動産の6つを紹介した。

退職金運用を始める際は、これらの資産を目的やリスク許容度に合わせて適切に組み合わせていこう。

一方で、どの資産に投資すべきか迷ったり、運用に不安を抱えたりした場合は専門家の助けを借りることが重要だ。

退職金運用に強いアドバイザーと計画を立てることで、リスクを抑えながら効率的な運用が期待できる。

特に投資の初期段階では、プロの助言を受けて運用プランをしっかり構築することがその後の成果に大きく影響する。

ぜひ「退職金ナビ」を活用し、あなたに合った心強い専門家と出会ってほしい。

そしてアドバイザーとともに最適な運用戦略を検討し、退職後の安定した生活を実現させよう。