- まとまったお金の最適な預け先が知りたい

- 資産運用を始めるべきなのか知りたい

- 運用時の注意点が知りたい

退職金などでまとまったお金を手にしたら、どこに預けるべきか迷う方も多いでしょう。大金の扱い方を誤ると損失を被る恐れもあり、慎重な判断が求められます。

まとまったお金の預け先は大きく分けると、「預金」と「資産運用」の2つです。

この記事ではまず、この2つの違いや役割を整理したうえで、目的別のおすすめの預け方を解説します。

後半では、まとまったお金を賢く運用するための具体的な方法や注意点も紹介しますので、豊かな老後を過ごしたい方は参考にしてください。

まとまったお金の預け先は?

まずは、まとまったお金の預け先である「預金」と「運用」について、それぞれの特徴を整理しましょう。

ここでは、預金と運用の2つの選択肢を確認した上で、それぞれにどのような性質のお金を振り分けるべきかという考え方を解説します。

まとまったお金の預け先は「預金」と「運用」の2つ

退職金や相続などでまとまったお金を手にしたとき、預け先は大きく分けて次の2つです。

- 元本がほぼ保証される「預金」

- インフレに負けないリターンを目指す「資産運用」

どちらが正解ということではなく、

- 「いつ・何に使うお金か」

- 「どのくらいリスクを取れるか」

によって、預金と運用のバランスを決めることが大切です。

預金で持つべきお金・運用に回してよいお金

まとまったお金は、「いつ・何に使うか」によって性質が大きく変わります。

近いうちに使う可能性が高いお金までリスク資産に回してしまうと、相場次第で必要なタイミングで目減りしてしまう恐れがあります。

一方で、当面使う予定のないお金まで預金だけで持ち続けると、インフレによる実質的な目減り(インフレ負け)リスクが高まります。

そこでまずは、手元のまとまったお金を次のように整理して考えるのがおすすめです。

| 預金がおすすめ | 近い将来に使う予定があるお金 生活防衛資金(生活費○ヶ月分など) |

|---|---|

| 運用がおすすめ | 10年、20年以上先の老後資金 今すぐ使う予定のない余裕資金 |

そのお金をいつ・何に使うのかを明確にし、「生活費」「将来資金」などの用途に応じて、安全性・利便性・流動性を考えた上で、目的に合った預け先を選ぶことが重要です。

まとまったお金を「預金」で持つ場合のおすすめ預け先

ここでは、まとまったお金を預金として保有する場合の主な選択肢と、選び方のポイントを解説します。

主な預金先と金利の目安

メジャーな預金先としては、次のような銀行が考えられます。

| 金融機関名 | 定期預金金利(税引前) |

|---|---|

| 三菱UFJ銀行 | 年0.2750%(1年) |

| 三井住友銀行 | 年0.2750%(1年) |

| みずほ銀行 | 年0.2750%(1年) |

| 住信SBIネット銀行 | 年0.2750%(1年) |

| 楽天銀行 | 年0.2750%(1年) |

| オリックス銀行 | 年1.20%※1(1年) |

| イオン銀行 | 年0.45%※2(1年) |

- 金利は2025年10月28日時点

- 新規口座開設者限定。eダイレクト定期預金金利優遇プログラム(100万円以上1000万円以下)。口座開設日から翌々月末日までに預け入れた場合の金利。

- 新規口座開設者限定。1万円以上、300万円未満。

2025年10月現在、大手銀行やネット銀行の多くが年0.2750%で横並びとなっている状況です。

しかし、上の表のオリックス銀行やイオン銀行のように、「新規口座開設者限定」といった条件付きで、通常よりも高い金利を提供するプログラムやキャンペーンを実施している銀行もあります。

こうしたキャンペーンは、お得に預金できる絶好のチャンスです。内容は随時更新されるため、これから口座を開設しようと考えている方や、より良い預け先を探している方は、各銀行の公式サイトをこまめにチェックしてみることをおすすめします。

定期預金を選ぶときのポイント

定期預金を選ぶとき、金利が高いからといって安易に選ぶのは禁物です。

まとまったお金の使い道や証券口座との連携などをふまえて選ぶことをおすすめします。

そのお金をいつ使うか

定期預金を選ぶ際にまず重要なのは、

- そのお金を「いつ使う予定があるか」

- 途中で引き出す可能性がどの程度あるか

- 万が一のときにすぐに動かせるか(流動性)

といった点です。

「生活費」「教育資金」「老後資金」など用途を明確にしたうえで、安全性・利便性・流動性のバランスを考え、自分の目的に合う預け先を選ぶことが大切です。

資産運用はそれぞれのライフスタイルや資金計画に合った選択が重要です。すぐに使う予定の資金で値動きの大きい商品に投資するのは避けるべきで、反対に長期で使わない資金なら多少リスクを取っても成長が見込める商品を選ぶことが有効です。

証券会社と連携できるかどうか

次に、まとまったお金を預金で持ちながら、将来的な運用も視野に入れるなら、証券口座との連携も重要です。

おすすめの預け先は「すでに口座開設している証券会社と連携できる銀行」です。

たとえばSBI証券の口座を保有している方であれば、住信SBIネット銀行、楽天証券を保有しているなら楽天銀行が該当します。

証券口座と銀行口座を連携すると、以下のようなメリットを用意している金融機関が多いです。

- 普通預金金利のアップ

- 証券口座の買い注文時、不足分を銀行口座の預金残高から自動入金

これらのメリットがあるため、金利と資産運用どちらの面でも、証券会社と連携できる銀行を選ぶのがおすすめです。

まとまったお金を「運用」するべき理由

ここまで、まとまったお金の預け先としておすすめの銀行について解説しました。

しかし、だからと言って全てのお金を銀行に預けたままにしておくのは、必ずしも懸命な選択とはいえません。これからの日本では「資産運用」が非常に重要となります。

預金だけに頼るリスクとは

現在の日本はマイナス金利を解除したとはいえ、まだまだ低金利です。

メガバンク3行に100万円を預けても、年間に受け取れる金利は200円にしかなりません。最も金利の高い楽天銀行であっても年間の利息は1,000円です。

また、現在の日本はインフレしています。まとまったお金を預金しているだけでは、保有資産の価値が下がってしまいます。

先述の調査では、お金の預け先を選ぶ際に「元本割れしないこと(安全性)」を重視する人が過半数を占めました。資産を守りたいという意識は非常に重要です。

しかし、インフレ下においては、その「預金」という選択自体が、実質的な資産価値の目減り、つまり「インフレ負け」というリスクを内包している点を認識しなくてはなりません。

例えば、現在政府が目標としているインフレ率は2%ですが、元本が保証された安全な預貯金だけで年2%のリターンを得ることは、極めて難しいのが現状です。

そのため、『インフレ負け』を防ぐには、ある程度のリスクを理解した上で資産運用に取り組むことが有効な選択肢となるのです。

証券アナリスト 平行秀

証券アナリスト 平行秀インフレ下では、現金をただ持ち続けるだけで実質的に資産価値が減っていきます。将来必要となる資金や時期を踏まえた上で、少しずつでも運用に回すことが、資産を守る有効な手段となります。

運用に回す前に押さえたいポイント

ただし、資産運用には元本割れのリスクが伴います。

そこで重要になるのが、

- どの運用手法を選ぶか

- どのくらいの期間で運用するか

- どの程度リスクを取れるか

といった「運用の設計」です。

次の章では、実際にまとまったお金を運用していくうえでの基本ルールと具体的な方法を詳しく見ていきます。

まとまったお金を賢く運用するポイント

ここからは、まとまったお金を実際に運用していくときに押さえておきたい「基本ルール」と「具体的な方法」について解説します。

- 運用手法の種類と特徴

- 長期・分散投資を行う

- 新NISAを活用する

の3つに分けて見ていきましょう。

運用手法の種類と特徴

はじめに運用手法の種類や特徴について知っておきましょう。主な資産運用の手法は下記の6つです。

| 運用手法 | メリット | デメリット |

|---|---|---|

| 債券投資 | 満期まで保有すれば元本が返ってくる 株式と比べると値動きが小さい 利息を受け取れる | 発行体の破綻の可能性がある 格付けの低い債券は株式以上に値動きが激しいケースもある |

| 投資信託 | プロに運用を任せられる 少額から分散投資できる 専門知識があまりいらない 新NISAを活用できる | 株式投資ほどのリターンを見込みにくい 日々商品の価格が変動する 元本割れのリスクがある |

| 株式投資 | 高いリターンを得られる可能性がある 配当金や株主優待が受け取れる 好きなタイミングで売却できる 新NISAを活用できる | 元本割れの可能性がある 値動きが激しい 投資した会社が倒産するリスクもある 専門知識が必要 |

| 不動産投資 | 家賃収入が得られる 物件が値上がりする可能性もある 金融機関から融資を受けられる | 多額の投資資金が必要 購入する物件の目利きが難しい 不動産や税金の知識が必要 好きなタイミングで売却できない |

| FX | 少ない投資資金で大きな利益を狙える スワップポイントという利息が得られる | 借金を負う可能性がある チャートの読み方などの勉強が必要 |

| 金 (ゴールド) | 相場が不安定なときに値上がりすることが多い 現物保有できる | 利息や配当が発生しない |

投資家の運用目的によって、最適な運用手法は異なります。この表を参考に自分のリスク許容度や運用目的に合う運用手法を選択してください。

資産運用はそれぞれのライフスタイルや資金計画に合った選択が重要です。すぐに使う予定の資金で値動きの大きい商品に投資するのは避けるべきで、反対に長期で使わない資金なら多少リスクを取っても成長が見込める商品を選ぶことが有効です。

ポイント① 長期・分散投資を行う

資産運用には元本割れのリスクが伴います。そのリスクを軽減する方法が長期・分散投資です。

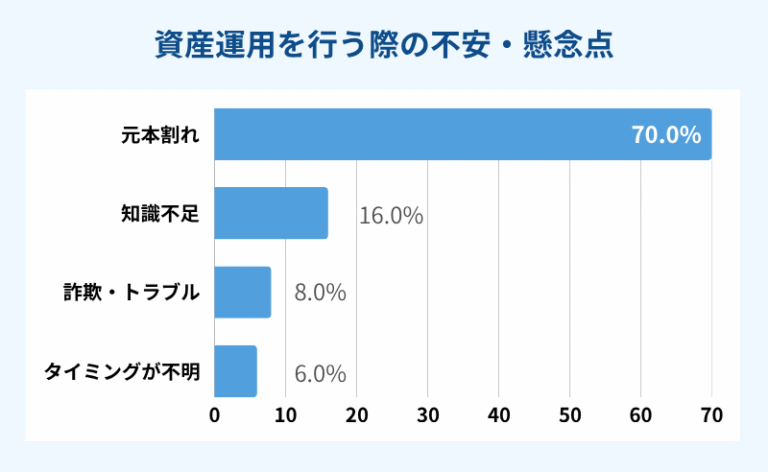

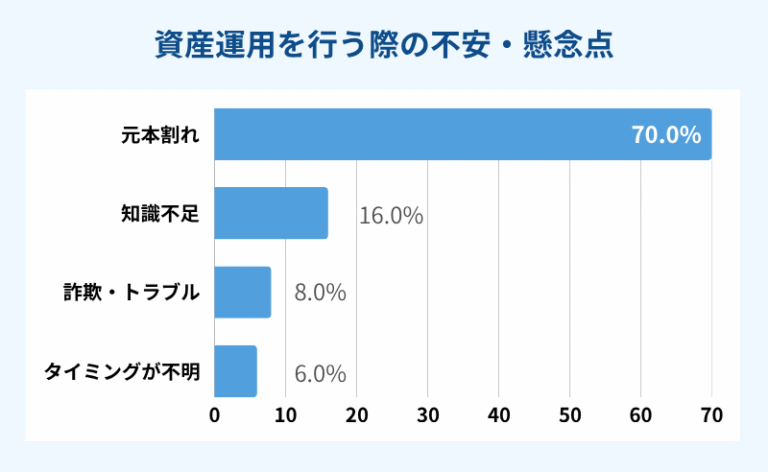

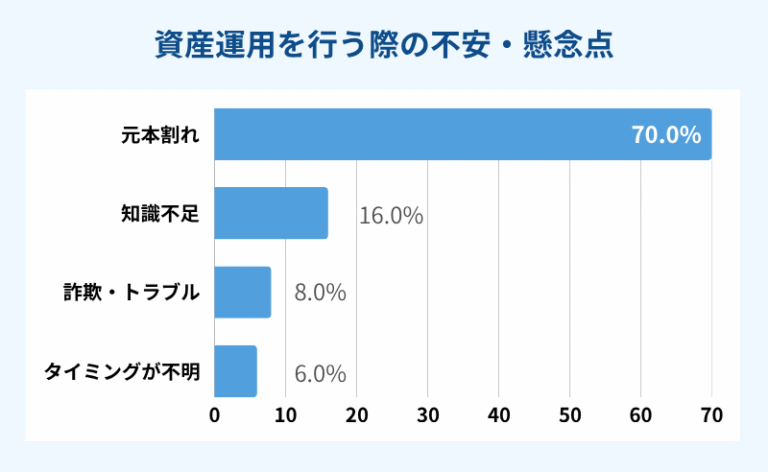

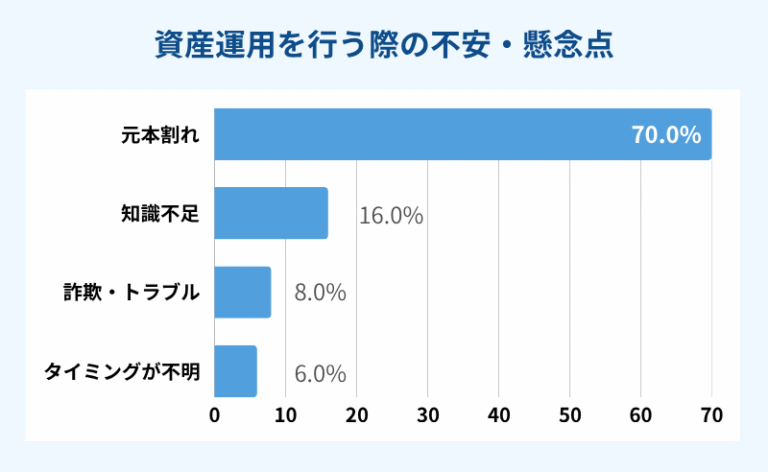

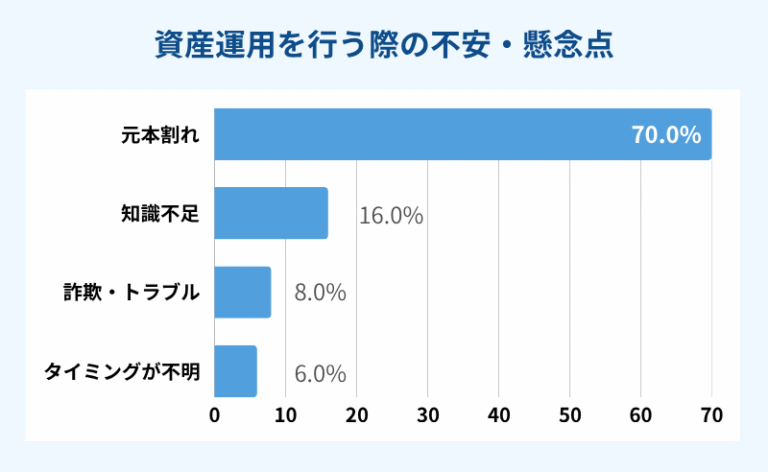

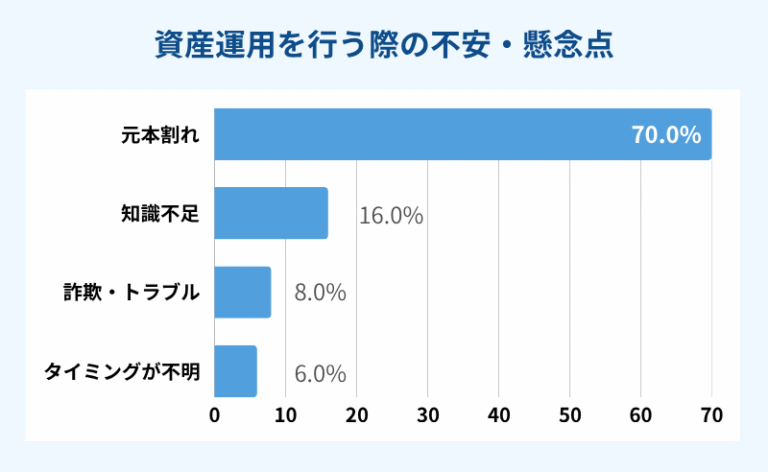

先述の調査では、資産運用を行う際の不安として70.0%もの人が「元本割れ」を挙げており、これが資産運用をためらう最大の要因となっていることがわかります。

この「元本割れ」のリスクを感情論ではなく、データに基づいて軽減するアプローチが、長期・分散投資なのです。

長期投資

金融庁が資産運用を長期で行うと、元本割れのリスクが軽減すると発表しています。

下記の表は「株式と債券に50%ずつ投資し、保有期間が5年と20年のリターンの違い」を表したものです。

保有期間5年のリターンは、マイナス8%〜14%と大きくブレています。つまり投資時期によっては元本割れしてしまうことを意味します。

一方で保有期間20年のリターンは、2%〜8%と安定しています。またどの時期に投資しても、元本割れはしていません。

上記の結果から保有期間が長くなれば、元本割れのリスクを低減できます。

ただしこの調査結果は過去の運用成績によるものです。将来のリターンを保証するものではないことには留意しておきましょう。

分散投資

分散投資では、複数の資産クラスに投資することです。資産クラスごとに抱えるリスクやリスクの大きさは異なります。

たとえば株式の価格変動リスクは非常に大きいです。しかし上場株式であれば流動性リスクが問題になることはほとんどありません。

一方で不動産は株式ほど日々値動きはしません。しかし1物件あたりの金額が高額で購入できる投資家は限られるため、流動性リスクがあります。

つまり現金化したいときにすぐに売却できないということです。

1つの資産クラスで集中投資すると多額のリターンを狙えます。しかし投資対象にトラブルが発生すると、保有資産全体にダメージが生じてしまう可能性もあります。

分散投資は集中投資ほどのリターンは見込めません。

ただしある資産の価格が下落したとしても、別の資産の価格が維持または値上がりすることにより、保有資産全体のダメージを防げます。

安全に資産運用を行いたい場合は、複数の資産へ投資を行い、リスクを分散するのは重要です。

資産運用では、一つの資産に偏らないことが基本です。異なるリスク特性を持つ資産を組み合わせることで、どれか一つが値下がりしても他でカバーでき、資産全体の安定性を高めることができます。

ポイント② 新NISAを活用する

新NISAの活用もおすすめです。株式や債券などの資産運用で利益が生じると、原則20.315%の税金がかかります。

100万円の利益が出た場合は、20万3,150円の税金を支払わなければなりません。

仮に100万円の利益を出しても税金によって受け取れるお金は、80万円以下になってしまいます。

新NISAを活用すれば投資で利益が出ても税金を支払う必要がなくなります。先ほどの例でいうと、手元に100万円がそのまま残ります。

また新NISAは非課税保有期間が無期限となっているため、複利効果を最大化しやすいことも魅力です。

さらに確定申告も必要なく、手間がほとんどかからないため忙しい方でも簡単に利用ができます。

資産運用で得た利益を効率的に活かすには、非課税制度を最大限に活用することが重要です。特に長期投資を考えている人にとって、新NISAは税金の負担を抑えながら資産形成を進められる非常に有利な制度です。

まとまったお金におすすめの運用プラン

資産運用の初心者におすすめの運用プランを以下3つ解説します。

- GPIFの運用プラン

- 長期でリターンを最大化するプラン

- 資産収入をメインにするプラン

リスク許容度や運用目的別にプランを分けています。

特に老後資金を準備したい方は「長期でリターンを最大化するプラン」を確認してください。

プラン1:安全性重視(GPIFモデル)

最もリスクの低いおすすめ運用プランは、GPIF(年金積立金管理運用独立行政法人)が採用しているポートフォリオ通りに運用するというものです。

GPIFは下記のポートフォリオを用い、最低限のリスクで1.7%の利回り確保を目標にしています。

| 国内債券 | 25% |

|---|---|

| 外国債券 | 25% |

| 国内株式 | 25% |

| 外国株式 | 25% |

つまりこのポートフォリオを参考に運用すれば、低いリスクで同程度の利回りを得られる可能性が高いです。

これまで資産運用の経験がなく、安全な運用をしたいという方におすすめです。

プラン2:成長重視(長期リターン最大化)

まとまったお金をさらに増やしたい方におすすめなのが長期で、リターンを最大化するプランです。

このプランでは米国株式または全世界株式への投資を推奨しています。

投資対象:米国株式または全世界株式のインデックスファンド

| 米国株式の過去30年 平均リターン | 9.9% |

|---|---|

| 全世界株式の過去30年 平均リターン | 7.7% |

資産を大きく育てたい場合は、長期目線で成長性の高い資産に分散して投資するのが効果的です。短期の値動きに一喜一憂せず、積立や再投資を続けることで時間を味方につけた運用が可能になります。

米国株式と全世界株式は、リーマンショックやコロナショックをはじめとした暴落があっても、何度も復活し長期にわたり右肩上がりで成長を続けてきました。

米国株式の過去30年間の平均リターンは9.9%です。仮に100万円を30年間9.9%で運用できると、1,900万円以上に成長します。

また全世界株式の過去30年の平均リターンは7.7%でした。100万円を30年間7.7%で運用できると、1,000万円以上の資産を作れます。

株式に投資するため運用途中に何度か暴落は起こるでしょう。しかしそれでも成長を信じ、保有し続ければ、大きなリターンを得られる可能性は高いです。

プラン3:収入重視(安定したインカムゲイン)

資産を増やすよりも、安定した資産収入がほしいという方もいるでしょう。

インカムゲインがほしい方は、高配当株式や債券に投資するのがおすすめです。

投資対象:高配当株式、債券(特に米国債)

| 高配当株式 | 配当利回り3%以上 |

|---|---|

| 米国10年債 | 利回り約4%(2025年10月時点) |

高配当株式の明確な定義は定まっていませんが、一般的には配当利回り3%以上であれば高配当といわれます。

仮に配当利回り3%の企業に100万円投資すると、年間で3万円(税引前)の配当金を得られます。

債券では特に米国債がおすすめです。米国10年債の利回りは2025年10月17日時点でおよそ4%と、非常に高利回りです。

これらの資産に分散投資することで、安定的な資産収入が得られます。

まとまったお金の運用で失敗しないために

まとまったお金を運用する際、多くの人が同じような失敗をしています。ここでは、代表的な失敗パターンと、それを防ぐための対策を解説します。

よくある失敗パターン

まずは、よくある失敗パターンを3つ紹介します。

失敗1:すぐに使う可能性のあるお金まで投資してしまう

退職金2,000万円のうち1,800万円を株式に投資したAさん。半年後に医療費が必要になり、株価が下落しているタイミングで売却を余儀なくされ、大きな損失を出してしまいました。

失敗2:一度に全額投資してしまう

相続で1,000万円を受け取ったBさんは、全額を一度に投資信託へ。翌月に市場が急落し、評価額が800万円に。精神的に耐えられず損切りしてしまいました。

失敗3:短期的な値動きに一喜一憂する

500万円を投資したCさんは、毎日資産残高をチェック。わずか10万円下がっただけで不安になり、3ヶ月で売却。その後市場は回復し、結果的に機会損失となりました。

失敗を防ぐための5つのポイント

次に、失敗を防ぐために気をつけたいポイントを解説します。

- 1. 資金を用途別に分ける

-

- 生活防衛資金(6ヶ月〜1年分)→ 普通預金

- 3〜5年以内に使う予定のお金 → 定期預金

- 10年以上使わない余裕資金 → 運用

- 2. 時間分散を活用する

-

一度に全額投資せず、12〜24回に分けて投資しましょう。例えば1,000万円なら、月50万円ずつ投資することで、高値づかみのリスクを軽減できます。

- 3. 理解できる商品だけを選ぶ

-

「人気」「限定」という言葉に惑わされず、仕組みを説明できない商品には投資しないことが重要です。初心者には、低コストなインデックス型投資信託がおすすめです。

- 4. チェック頻度を決める

-

長期投資なら月1回、または四半期に1回で十分です。毎日見ると感情的な判断をしやすくなります。短期的な下落は「安く買えるチャンス」と捉えましょう。

- 5. 定期的に見直す

-

年に1〜2回、資産配分を確認し、必要に応じてリバランス(配分の調整)を行いましょう。ライフステージの変化に応じて、ポートフォリオも調整が必要です。

まとまったお金の運用は、正しい知識と慎重な判断があれば、決して難しいものではありません。焦らず、自分のペースで着実に進めていきましょう。

まとまったお金の運用は誰に相談するべき?

まとまったお金を銀行預金に預けるだけでは、今後インフレする日本においておすすめできません。

インフレに対抗するためには、資産運用を行い、インフレ以上のリターンを得る必要があります。

ただ投資経験がないと、どのように資産運用をすればいいかわからないという方も多いでしょう。

ここでは資産運用の相談先について以下の2つを解説します。

- 資産運用における専門家の重要性

- 「資産運用ナビ」の活用法と利用推奨

資産運用における専門家の重要性

まとまったお金の運用に失敗すると、多額の損失が生じてしまいます。そのため投資の方向性をしっかりと決めてから、安全性の高い資産運用を行うことが大切です。

しかし投資初心者は何が安全なのか、どのような投資が危険なのか判断ができないでしょう。

事実、前述の調査において、資産運用の不安として「元本割れ」に次いで多かったのが「知識不足」(16.0%)でした。

何から手をつければよいかわからない、自分の判断に自信が持てない、という悩みは多くの人に共通するものです。

こうした知識面の不安を解消し、まとまったお金の運用で失敗するリスクを避けるためには、専門家の力を借りるのがおすすめです。

専門家は商品知識だけでなく、世界経済や企業業績などあらゆることに精通しており、適切なアドバイスを受けられます。

また信頼できる専門家が近くにいれば、何か困ったことがあってもすぐにアドバイスを求められるため、資産運用を継続しやすくなります。

資産運用で失敗したくない方は一度専門家の話を聞いてみましょう。

「資産運用ナビ」の活用法

資産運用を専門家に相談したいと考えても、どのようにして自分に合う専門家を探せばいいのか分からないという方もいるでしょう。

おすすめの方法は検索サービス「資産運用ナビ」を活用することです。「資産運用ナビ」は、個人投資家と専門家をマッチングさせるサービスです。

年齢や収入、金融資産など簡単な情報を入力するだけで登録できます。また登録された情報をもとにあなたと相性の良いアドバイザーを紹介してくれます。

一度専門家の話を聞いてみたいという方は、「資産運用ナビ」を利用して、相性の良い担当者を見つけてください。

まとまったお金の預け先は、預金よりも安定的な資産運用で

まとまったお金の預け先は、「いつ使うか」によって決めることが基本です。

近いうちに使う予定がある資金は銀行の預金に、10年以上使わない余裕資金は資産運用に回すことで、安全性と成長性のバランスを取ることができます。

ただし、預金だけでは実質的な資産価値が目減りするリスクがあり、かといって全額を投資に回すのも危険です。この記事で紹介した運用プランはあくまで一例であり、最適な配分は一人ひとりの状況によって異なります。

- 運用額が大きく、失敗できない

- 自分のリスク許容度が分からない

- 複数の選択肢から最適なものを選びたい

重要なのは、焦らず、自分の状況をしっかり見極めたうえで判断することです。この記事が、あなたの大切な資産を守り、育てていくための一助となれば幸いです。

-6.png)