以前はカードローンの利用は20歳以上とされ、18歳・19歳がお金を借りる方法は限られていた。

しかし、2022年4月に成人年齢が18歳に変更されたことで、消費者金融のカードローン含め利用できる手段が増えている。

しかし、どの方法が一番早く借入できるのか、審査に通りやすいのかなど、分からない人も多いのではないだろうか。

そこで本記事では、18歳・19歳がお金を借りられる方法や、即日で借り入れるためのポイントを詳しく解説する。

それぞれの審査基準や18歳・19歳がお金を借り入れる際に注意すべき基本事項も紹介するので、ぜひ参考にしてほしい。

※当サイトには広告が含まれます。※当サイトは広告収入を得て運営しております。

18歳・19歳がお金を借りる方法はカードローンも含め7つ

18歳・19歳がお金を借りる方法は、カードローンを含めた以下の7つだ。

- カードローン(銀行カードローンは難しい)

- 学生ローン

- 目的別ローン

- JA・ろうきん・信用金庫のローン

- クレジットカードのキャッシング

- 奨学金

- 給与の前借り

お金を借りる方法としてカードローンを考える人が多いが、それ以外にもさまざまな方法がある。

それぞれの特徴や利用するメリット、注意点などについて詳しく解説していく。

カードローン(銀行カードローンは難しい):消費者金融なら審査に通過しやすい

基本的にカードローンの申し込み条件には、年齢の項目があり「20歳以上から利用可能」と記載されている。そのため、18歳・19歳は利用どころか申し込みすらできない。

しかし、消費者金融カードローンなら「18歳以上」と条件にしている会社もあるため、他の条件を満たせば利用可能だ。

また、申し込み条件に学生不可・勤続年数などの記載はなく、アルバイト収入のみしかない18歳・19歳の学生でも審査に通過する可能性は十分あると言える。

一方、銀行カードローンの場合、基本的に「20歳以上」とされていることに加えて、学生は利用不可としているケースが多い。

例えば、りそな銀行では利用者の条件として以下のように記載している。

お申込時の年齢が満 20 歳以上、満 66 歳未満の方

引用元:りそな銀行「商品概要説明書-りそなプレミアムカードローン」

- お申込時の年齢が満 60 歳以上の方は原則として当座貸越極度額は 200 万円以下となります。

- 継続安定した収入があればパート・アルバイトの方もお申込みいただけます。ただし、学生の方はアルバイト等で継続安定した収入があってもお取扱いできません。また、専業主婦・主夫の方のお申込みも承れません。

アルバイトで安定している、かつ継続した収入がある場合でも、学生は利用できないことが分かる。

また、銀行は銀行法によって監督されていたり、金融庁から定期的な調査を受けていたりするため、厳正な審査基準を設けているのだ。

消費者金融も厳しい法規制と監視下にあるが、短期間や少額の借入れに対して、より柔軟に対応する傾向がある。

さらに、消費者金融では、申し込みから借入、返済までのすべてがWeb上で完結する会社もあり、利便性が高い点も大きなメリットだろう。

- 参考:金融庁「銀行カードローン検査 中間とりまとめについて」

- 参考:e-GOV-法令検索「銀行法」

学生ローン:18歳・19歳の学生でも親の同意なしで利用できる

18歳・19歳の学生の場合は、お金を借りる方法として学生ローンも有効な選択肢の1つだ。

学生ローンはお金が必要な学生を対象にした融資で、18歳・19歳の学生でも利用できる点に加えて、親の同意がいらないことも魅力である。

ただし、以下の4つに注意する必要がある。

- 安定した収入を得ていることが大前提

- 20歳未満は借入額が低く設定される

- 電話での在籍確認が行われるケースが多い

- 20歳未満は収入証明書が必要

学生ローンを利用する場合、学生とは言えアルバイトによる安定した収入を得ていることが大前提だ。

親の仕送りで生活していたり、収入がない・極端に低かったりする場合は、審査に通過するのは難しいと言える。

また、多くのローンで、20歳未満は借入額の上限が10万円と低く設定されている。10万円を超えるまとまったお金が必要な人には、向いていないだろう。

目的別ローン:他の方法に比べて金利が低いケースが多い

お金を借り入れたあとの使用目的が明確な場合は、目的別ローンがおすすめだ。

目的別ローンは、旅行や車、授業料など、さまざまな目的に合わせてお金を借りられるもので、使用用途の一例は以下のとおりだ。

- マイカーローン

- 自動車の購入や買い替え、車検、修理

- 教育ローン

- 入学金、授業料、受験費用、教材

- ブライダルローン

- 結婚式、新婚旅行、新居の準備

- リフォームローン

- 住宅の増改築やキッチンの購入、省エネ工事

- 旅行ローン

- 旅行やレジャーの費用

- その他

- 家電購入、介護費用、葬送・仏具など

また、無担保・無保証人で利用できるケースが多く、申し込みのプロセスが簡略化され、スムーズに手続きできる。

目的別ローンでは、一度にまとまったお金を借り入れる。そのため、返済額や使用目的が明確であり、返済スケジュールを立てやすい点もメリットだと言えるだろう。

ただし、資金使途証明書の提出や、相手先への直接入金といった条件が定められている場合がほとんどだ。

また、審査基準が厳しいため、即日の借入は難しく、急ぎでお金が必要な場合には不向きだと言える。

JA・ろうきん・信用金庫のローン:借入目的がはっきりしていない場合でも利用できる

JA・ろうきん・信用金庫のローンは、成人年齢が18歳に引き下げられたことで、18歳・19歳でも利用可能となった。

また、他の手段のように借入目的を問われるケースは少なく、条件さえ満たせれば、自由に借りたお金を使用できる点はメリットだ。

ただし、以下のようにデメリットも多い。

- 審査基準が厳しい

- 審査に時間がかかる

- 親の同意や保証人が必要

- 安定した収入とある程度の勤続年数が求められる

- 居住地ごとに利用できる金融機関は異なるため利便性が低い

他のサービスに比べて審査が厳しい点が一番の難点だ。例えば、ろうきんの申し込み条件欄には、以下のように記載されている。

当金庫に出資のある団体会員の構成員の方、またはご自宅もしくはご勤務先(事業所)が当金庫の事業エリア内(茨城県・栃木県・群馬県・埼玉県・千葉県・東京都・神奈川県・山梨県)にある給与所得者の方で、次の条件に全て該当する方

引用元:ろうきん「無担保フリーローン」

- 同一勤務先に1年以上勤務されていること

- (自営業者等の給与所得以外の方は3年以上)

- 安定継続した年収(前年税込み年収)が150万円以上であること

- お申込み時の年齢が満18歳以上で、最終ご返済時の年齢が満81歳未満であること

- 当金庫指定の保証機関の保証を受けられること

収入面は特に厳しく、同じ勤務先に1年以上在籍し、150万円以上の年収が必須だと分かる。

18歳・19歳の学生は、収入面の条件を満たすのは難しいと考えられるため、他の方法を取り入れるべきだろう。

クレジットカードのキャッシング:クレジットカードを所持しているなら即日の借入も可能

クレジットカードのキャッシングは、原則として20歳以上が対象だが、一部のカード会社では18歳以上から利用可能な場合もある。

また、クレジットカードをすでに所持している場合は、即日での借入も可能だ。

ただし、現状としては、キャッシングの利用は20歳以上からだと定めている会社が多い。例えば、楽天カードは以下のように明記している。

さらに、クレジットカード会社によっては、そもそもキャッシングの制度がない場合もある。

そのため、キャッシング目的でクレジットカードに申し込み・発行する際は、事前に公式サイトでキャッシングが可能かを確認すると良いだろう。

奨学金:学生の学業を経済的に支援する制度

学業面でお金が必要な場合は、奨学金もお金を借り入れる手段だ。

大学生になって授業料が払えない、参考書を購入するお金がないといった18歳・19歳の学生は、利用をおすすめする。

また、金利の上限が3%と低金利な点が魅力で、昨今では半数近くの学生が利用している。

ただし、奨学金に申請するには条件を満たしたうえで学校を通じて申し込む必要があり、即日の借入は難しいだろう。

加えて、家族で保証人を立てる必要もあるため、家族にバレることは免れないと言える。

さらに、審査は、親の収入や申込者の学業成績を考慮したうえで実施されるため、学生だからといって誰でも簡単に通るわけではない点に注意が必要だ。

給与の前借り:急な出費に対応できる

18歳・19歳でもアルバイトやパートなどで働いている場合は、給与の前借り制度を利用できる可能性もある。

すでに働いた稼働時間分の給料を給料日よりも先に受け取るもので、制度を採用している勤務先では、比較的手軽に利用できるだろう。

また、以下のような点がメリットだ。

- 手続きが簡単

- 利息の負担がない

- 急な出費に対応できる

利用する際は、上司や店長に相談し承認を得たうえで、現金か口座振り込みにて借り入れるだけだ。

ただし、そもそも給与の前借り制度を採用していない勤務先では、当たり前に利用できない。

また、労働基準法第25条で前借りする際の条件は、出産・病気・災害などの緊急時に限るとされている。

そのため、生活費や旅行費など、安易な理由で申請するのは避けるべきだ。当たり前だが、給与の前借りした分は、次回の給与から天引きされる点にも注意が必要だろう。

- 参考:e-GOV「労働基準法第25条」

※当サイトには広告が含まれます。※当サイトは広告収入を得て運営しております。

18歳・19歳が借りられる消費者金融カードローンはプロミス

消費者金融のカードローンは、銀行カードローンに比べて審査が柔軟であるケースが多い点に加えて、申し込みから借入までがWeb上で完結するなど、利便性も高い。

しかし、18歳・19歳が利用できるのは、プロミスのみとなっている。理由としては、他の業者は「20歳以上から利用できる」と基準を定めているからだ。

そのため、18歳・19歳で消費者金融カードローンの利用を考えているなら、プロミス一択だと言える。

また、20歳を過ぎてからお金を借りるなら、プロミスを含め以下のようなカードローンがおすすめだ。

| 種類 | プロミス | アコム | アイフル | SMBCモビット | レイク | ダイレクトワン | ノーローン | dスマホローン |

|---|---|---|---|---|---|---|---|---|

| 審査時間 | 最短3分 | 最短20分 | 最短18分 | 最短15分 | 最短15秒(Web) | 最短30分 | 最短30分 | 最短即日 |

| 融資時間 | 最短3分 | 最短20分 | 最短18分 | 最短15分 | 最短25分(Web) | 最短30分 | 最短即日 | 最短即日 |

| 限度額 | 1万円~500万円 | 1万円~800万円 | 1万円~800万円 | 1万円~800万円 | 1万円~500万円 | 1万円〜300万円 | 1万円〜100万円 | 1万円〜300万円 |

| 金利 | 4.5%〜17.8% | 3.0%~18.0% | 3.0%~18.0% | 3.0%~18.0% | 4.5%~18.0% | 4.9%〜18.0% | 15.0%〜20.0% | 0.9%〜17.9% |

| 無利息期間 | 最大30日間 | 最大30日間 | 最大30日間 | ー | 最大365日間 | 最大55日間 | 最大7日 | 最大30日間 |

| カードレス・郵便物なし | ⚪︎ | ⚪︎ | ⚪︎ | ⚪︎ | ⚪︎ | ⚪︎ | × | ⚪︎ |

プロミス:アルバイト収入のみでも利用可能

プロミスは、消費者金融カードローンの中で唯一、18歳・19歳でも利用できる会社だ。実際に公式サイトでは、以下のように明記されている。

年齢18~74歳のご本人に安定した収入のある方。

引用元:プロミス公式サイト「お申込条件」

- 主婦・学生でもアルバイト・パートなど安定した収入のある場合はお申込いただけます。ただし、高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。また、収入が年金のみの方はお申込いただけません。

プロミスは、18歳・19歳で利用できるのに加えて、アルバイトやパート勤務の人でも申し込み可能としている点が魅力だ。その他にも、以下のようなメリットが挙げられる。

- 申し込みから返済までのすべてがスマホで完結する

- 最短3分で審査が完了する

- 30日間無利息サービスでお得に利用できる

- 自宅に郵便物が届かない

申し込みから返済までのすべてがスマホで完結するうえに、来店や自宅への郵便物が不要なため、家族や友だちにバレるリスクも低くなる。

また、メールアドレス登録をしてWeb明細を利用すると、30日間無利息サービスを利用可能だ。30日間以内に全額を返金できるなら、利息の負担はゼロとなる。

さらに、公式サイトにて、審査は最短3分で完了すると明記されている。そのため、急ぎでまとまったお金が必要な人にもおすすめだ。

プロミスは24時間申し込みを受け付けているので、お金が必要な18歳・19歳は利用を検討すると良いだろう。

- 参考:プロミス公式サイト「30日間無利息サービス」

| 金利 (実質年率) | 年4.5%~年17.8% |

|---|---|

| 審査時間 | 最短3分 ※お申込み時間や審査によりご希望に添えない場合がございます。 |

| 融資速度 | 最短3分 ※状況によりご希望に沿えない場合がございます。 |

| 無利息期間 | 最大30日間(初回限定) ※メールアドレス登録とWeb明細利用の登録が必要です。 |

| 借入限度額 | 1万円~500万円 |

| 収入証明書 | 以下に該当する場合は収入証明書の提出が求められます。 ・プロミスの利用限度額が50万円を超える場合 ・プロミスと他社貸金業者の合計借入金額が100万円を超える場合 ・前回プロミスに収入証明書を提出してから3年以上が経過している場合 |

| WEB完結 | 可能 |

| 申込条件 | 満18歳以上74歳以下 ※高校生を除く ※収入が年金のみの方はお申込いただけません |

| 担保・保証人 | 不要 |

プロミス以外の大手消費者金融は20歳以上の年齢制限があり

基本的にプロミス以外の大手消費者金融は、20歳以上の年齢制限がある。そのため、18歳・19歳の人は利用できない。

18歳・19歳のうちにカードローンを利用するなら、プロミスの一択となる。

一方、20歳になってから利用する、もしくはすでに20歳を超えている場合は、プロミス以外の会社も比較対象に入れると良いだろう。

ここでは、以下のような20歳から利用できるおすすめの消費者金融系カードローンを紹介する。

- アコム

- アイフル

- SMBCモビット

- レイク

- ダイレクトワン

- ノーローン

- dスマホローン

それぞれ見ていこう。

アコム:審査通過率が約39〜41%と高い

- Web上ですべての操作が完結する

- 24時間いつでもお金を借りられる

- 親や友だちにバレにくい

- 審査や融資が最短20分で完了する

- 審査通過率が約39〜41%と高い※

アコムは、Webですべての操作が完結することに加えて24時間利用できるため、自宅にいながら自由にお金の借入が可能だ。

自動契約機や提携ATMに足を運ぶ必要がなく、親や友だちにバレたくない学生にとっては大きなメリットだろう。

また、審査や融資までの時間が最短20分で、審査基準さえ満たせれば、即日の融資も十分可能だと言える。

そのうえ、老舗のカードローンサービスで利用者数は圧倒的に多く、実績や安心度合いを重視する人におすすめだ。

| 金利 (実質年率) | 年3.0%~年18.0% |

|---|---|

| 審査時間 | 最短20分 ※お申し込み時間や審査によりご希望に沿えない場合がございます。 |

| 融資速度 | 最短20分 ※お申し込み時間や審査によりご希望に沿えない場合がございます。 |

| 無利息期間 | 30日間(初回限定) |

| 借入限度額 | 1万円~800万円 |

| 収入証明書 | 以下のいずれかに該当するお客さまは収入証明書が必要 ・当社のご契約が50万円を超えるお客さま ・他社を含めたお借入総額が100万円を超えるお客さま |

| WEB完結 | 一部可能 |

| 申込条件 | 満20歳以上72歳までの定期的な収入がある方 |

| 担保・保証人 | 不要 |

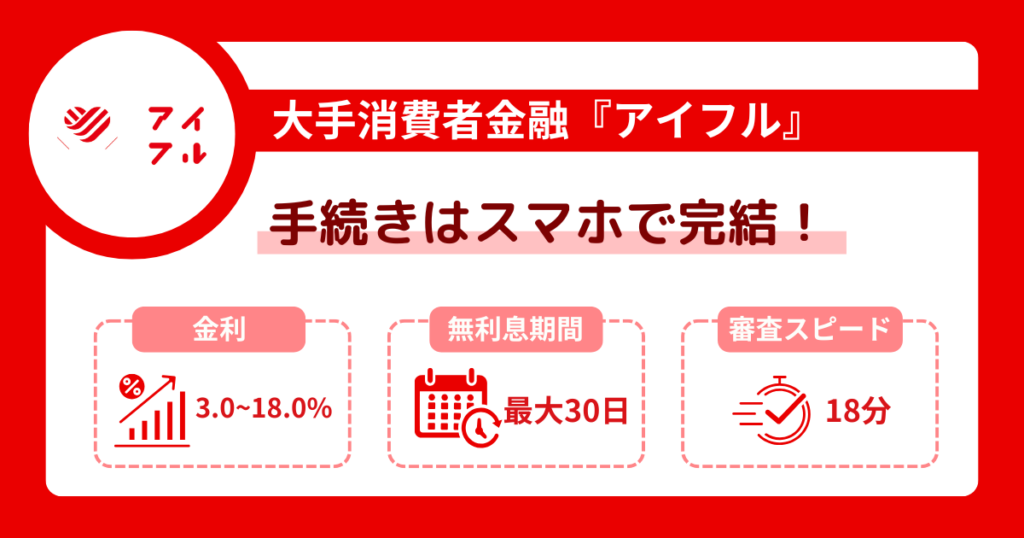

アイフル:電話での在籍確認や郵便物が原則なしで周りにバレにくい

- Webで申し込めば最短18分で審査と融資が完了する

- 最大30日間無利息サービスでお得に利用できる

- 電話での在籍確認や郵便物が原則なし

- 自宅にいながら手軽に借入・返済が可能

アイフルは、Web上で操作が完結する利便性の高さや、最大30日間無利息サービスでお得に利用できる点が魅力で人気のあるカードローンだ。

最大30日間無利息の条件は、以下のとおりである。

- 初めて利用する人

- 無担保キャッシングローンを利用する人

- 参考:アイフル公式サイト「最大30日間利息0円サービス」

ただし、30日間を過ぎたあとは通常通り3.0%~18.0%の金利が適用されるため、注意しておこう。

また、アイフルでは原則として、在籍確認の電話や自宅への郵便物がない。親や友だちにバレたくないと考える学生にとっては、大きなメリットだと言える。

| 金利 (実質年率) | 年3.0%~年18.0% |

|---|---|

| 審査時間 | 最短18分 ※お申込み時間や審査状況によりご希望にそえない場合があります。 |

| 融資速度 | 最短18分 ※お申込み時間や審査状況によりご希望にそえない場合があります。 |

| 無利息期間 | 最大30日間(初回限定) |

| 借入限度額 | 1万円~800万円 |

| 収入証明書 | 以下のいずれかに該当するお客さまは収入証明書が必要 ・当社のご契約が50万円を超えるお客さま ・他社を含めたお借入総額が100万円を超えるお客さま |

| WEB完結 | 可能 |

| 申込条件 | 満20歳以上69歳までの定期的な収入がある方 |

| 担保・保証人 | 不要 |

SMBCモビット:返済する際にVポイントが貯まる

- 申し込みから融資までがスマホで完結する

- 最短15分で審査と融資が完了する

- Webで申し込むと電話での在籍確認なしで利用できる

- 返済する度にVポイントが貯まる

SMBCモビットは、審査と融資に要する時間が最短15分で、急ぎでお金を借りたい人におすすめだ。

また、スマホですべての操作が完結する利便性の高さもポイントだと言える。特にWebで申し込むと電話での在籍確認なしで契約できる点は、学生にとってメリットだろう。

さらに、返済する際に、利息分のうち200円を1ポイントとしてVポイントが貯まっていく。例えば、返済額における利息額が2,000円の場合、10ポイントが貯まる仕組みだ。

SMBCモビットで契約する場合は、忘れずにVポイントサービスの手続きも同時に行うと良いだろう。

- 参考:SMBCモビット公式サイト「Vポイントはいくらごとに貯まりますか?」

| 金利 (実質年率) | 年3.0%~年18.0% |

|---|---|

| 審査時間 | 最短15分 ※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります |

| 融資速度 | 最短即日 ※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります |

| 無利息期間 | なし |

| 借入限度額 | 1万円~800万円 |

| 収入証明書 | 提出の場合あり |

| WEB完結 | 可能 |

| 申込条件 | ・20歳~74歳 ・安定した収入がある方 |

| 担保・保証人 | 不要 |

レイク:お得な60日間無利息サービスを利用できる

- Web完結で契約すれば誰にもバレずに借りられる

- 3種類の無利息期間サービスを利用できる

- 最短で即日の借入が可能

- カードレス・郵便物なしで親や友だちにバレるリスクが低い

レイクはWebで申し込むと、審査の時間が最短15秒、融資までの時間が最短25分と即日の借入が可能だ。

即日で借入が可能な点に加えて、専用のアプリで借入・返済などのすべてが操作できるため、店頭に足を運ぶ必要はない。

また、以下のような無利息期間サービスを提供している。

- 365日間の無利息期間サービス(ご契約額が50万円以上の場合)

- 30日間の無利息期間サービス

- 60日間の無利息期間サービス(Web申し込み限定)

ご契約額が50万円以上なら365日間の無利息期間サービスを、少額を借りるなら60日間の無利息期間サービスを利用すると良いだろう。

ただし、60日間の無利息期間サービスは、Web申込者限定である点に注意が必要だ。

| 金利 (実質年率) | 年4.5%~年18.0% |

|---|---|

| 審査時間 | 最短15秒 |

| 融資速度 | WEBで最短25分融資も可能(即日融資可能) |

| 無利息期間 | ・最大60日間(Web申込限定) ・最大365日間(ご契約額が50万円以上の場合) |

| 借入限度額 | 1万円~500万円 |

| 収入証明書 | 以下に該当する場合は、収入証明書の提出が求められます。 ・レイクの借入可能額の総額が50万円を超える場合 ・レイクの借入可能額と他社借入額の合計が100万円を超える場合 ・前回レイクで収入証明書を提出してから3年以上が経過している場合 |

| WEB完結 | 可能 |

| 申込条件 | ・満20歳~70歳の方 ・安定した収入がある方 |

| 担保・保証人 | 不要 |

ダイレクトワン:1万円と少額での借入が可能

- 1万円から借入が可能

- 申し込みから借入までの操作がスマホで完結する

- 最短即日の借入が可能

- 初回契約時には55日間の無利息期間が設けられている

ダイレクトワンは、他のカードローンと同様に、申し込みから借入までの操作がスマホで完結する利便性の高さがポイントだ。

審査と融資にかかる時間も短く、最短で即日の借入もできる。

また、1万円からの借入も可能で、まとまったお金を借りる必要がない学生にとっては、利用しやすいと言える。

さらに、初回契約時に限り55日間の無利息期間が設けられており、期間中に全額返済できれば、利息の負担はゼロとなる。

利用金額が低い学生は、ダイレクトワンを検討してみると良いだろう。

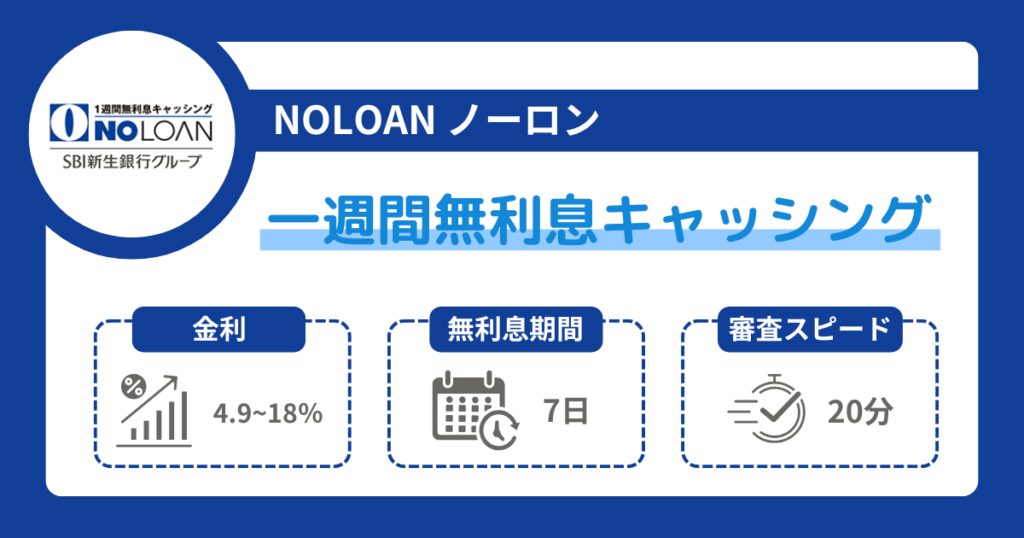

ノーローン:借入れるたびに1週間の無利息期間が適用される

- 借入れるたびに1週間の無利息期間が適用される

- 最短即日での借入が可能

- スマホで24時間いつでも借入や返済ができる

- 郵便物は原則なしで親にバレるリスクが低い

ノーローンは、最短即日の借入が可能で、かつスマホで24時間いつでも借入や返済の操作ができる。そのため、忙しい学生生活の中でも、時間を気にせず利用可能だ。

また、他のカードローンにはない魅力として、借入れるたびに1週間の無利息期間が適用される点が挙げられる。

借入時に7日間の無利息期間サービスを利用でき、全額を返済すると、また翌月にも7日間の無利息期間サービスを利用できる仕組みだ。

給料日の前や7日以内に返済できる見込みがある場合は、利息の負担ゼロで融資を受けられる。

dスマホローン:ドコモ利用者は低金利や無利息期間の優遇あり

- ドコモ利用者は低金利や無利息期間の優遇あり

- dアカウントがあれば簡単に申し込める

- 申し込みから借入までのすべてがスマホで完結する

- 最短即日での借入が可能

dスマホローンは、dアカウントがあれば簡単に申し込める。また、スマホで借入や返済などの操作を完結できる点も魅力だ。

さらに、ドコモ利用者なら、低金利や無利息期間の優遇を受けられる。以下に挙げられる3つの条件をすべて満たせば、最大3.0%の金利引き下げが可能だ。

- ドコモの回線契約で1.0%

- dカード GOLDを契約していると1.5%

- d払い残高からの支払いで0.5%

日頃からドコモを利用している学生は、dスマホローン一択と言っても過言ではないだろう。

18歳・19歳のカードローン審査は厳しい?

18歳・19歳でカードローンの利用を検討している人の中には、20歳以上の人に比べて審査は厳しいのか、異なる基準はあるのかなど、気になっている人もいるだろう。

ここでは、年齢によって審査の厳しさは変わるのかや、基本的な審査基準について詳しく解説する。18歳・19歳が審査通解率を上げるポイントも紹介するので、参考にしてほしい。

年齢に関係なくカードローンでは必ず審査が実施される

すべてのカードローンでは、年齢に関係なく必ず審査が実施される。また、18歳・19歳だからといって、審査の基準が厳しくなるケースはほとんどない。

ただし、安定した収入がない、勤務日数や勤続年数が少ないなどの理由で、結果的に18歳・19歳が審査で落ちる可能性が高くなる。

加えて消費者金融・銀行のカードローンにおいて、18歳・19歳でも申し込めるのは、プロミスだけだ。

プロミス以外の会社では、基本的に20歳以上しか利用できないとしている。

大手カードローン会社で設定されている年齢の条件例は、以下のとおりだ。

| 種類 | 年齢条件 | |

|---|---|---|

| アコム | 20歳以上 | |

| プロミス | 18~74歳 | |

| アイフル | 満20歳以上69歳まで | |

| SMBCモビット | 20歳以上74歳以下 | |

| レイク | 満20歳以上70歳以下 | |

| 楽天銀行スーパーローン | 満20歳以上62歳以下 | |

| PayPay銀行カードローン | 20歳以上70歳未満 | |

| 三井住友銀行カードローン | 満20歳以上満69歳以下 |

どうしても18歳・19歳のうちにカードローンでお金を借りる必要がある場合は、プロミス一択と言っても過言ではないだろう。

多くのカードローンで定められている基本的な審査基準

基本的な審査基準は、どのカードローンでも同じだ。実際に多くのカードローンで採用されている、一般的な審査基準は、以下になる。

- 安定かつ継続した収入があるか

- 過去の信用情報に延滞や滞納などの記録がないか

- 他社からの借入がないか

- 申し込み金額の妥当性

- 必要書類の提出状況(本人確認書類・収入証明書)

審査の中で最も重要視されるのは、申込者に返済能力があるかどうかだ。金融機関では貸し倒れのリスクを避けるために、年収や家族構成、過去の返済歴などから、返済能力を判断する。

また、総量規制に該当しないかを確認するために、他社の借入状況もチェックされる。

総量規制とは、消費者の過剰な借入を防ぐための規制だ。具体的には、貸金業者に対して、契約者の年収の3分の1を超える貸し付けを原則禁止している。

例えば、年収150万円の場合、借りられる限度額は50万円だ。そのため、A社で30万円をすでに借りていた場合、新しく契約するB社では20万円までしか借りられない。

もちろん、他社で年収の3分の1を超える融資を受けているなら、審査に通る可能性はゼロだと言える。

しかし、以下のような金融機関は、貸付業者ではないため総量規制に該当しない。

- 銀行

- 信用金庫

- 信用組合

- 労働金庫(ろうきん)

- 農業協同組合(JA)

ただし、独自の審査基準やそれぞれ異なる法律に基づいて、申込者の返済能力を超える金額の借入は原則として行えない。

- 参考:金融庁「総量規制に関する質問-総量規制とは何ですか?」

18歳・19歳で審査通過率を上げるためのポイント

18歳・19歳で審査通過率を上げるためのポイントは、以下のとおりだ。

- 一つの勤務先における勤続年数を長くする

- 安定かつ継続的な収入があることを証明する

- 信用情報に傷をつけない

- 返済能力に見合った希望額を提示する

- 個人情報を不足なく記載する(虚偽はNG)

年齢に限らずカードローンの審査通過率を上げるには、まず返済能力があることを示す必要がある。

そのためには、勤務先を転々とするのではなく、一つの勤務先における勤続年数を少しでも長くすると良い。

また、自身の課税証明書を提示すると、安定かつ継続的な収入があることをアピールできる。

課税証明書は、自身の住民票が登録されている自治体の役場で、申請をすれば受け取れるため、事前に準備しておこう。

審査の中では、信用情報も入念に確認される。過去に遅延や延滞をした記録があれば、今後も同様に問題を起こすリスクが高いと判断されて、審査に落とされる可能性が高まる。

カードローンへの申し込みに関係なく、信用情報に傷をつけないために、遅延や延滞は必ず避けるべきだ。

※当サイトには広告が含まれます。※当サイトは広告収入を得て運営しております。

即日借入もできる!18歳・19歳におすすめの学生ローン4選

18歳・19歳でお金を借りるなら、学生ローンもおすすめだ。即日借入も可能な18歳・19歳におすすめしたい学生ローンは、以下の4つだ。

- カレッヂ

- マルイ

- イーキャンパス

- 学協

それぞれの比較一覧表は、以下になる。

| 種類 | カレッヂ | マルイ | イーキャンパス | 学協 |

|---|---|---|---|---|

| 金利 | 15.0%~17.0% | 12.0%~17.0% | 14.5%~16.5% | 16.40% |

| 審査時間 | 最短即日 | 最短30分 | 最短即日 | 最短即日 |

| 融資時間 | 最短即日 | 最短即日 | 最短即日 | 最短即日 |

| 限度額 | 50万円 | 100万円 | 80万円 | 40万円 |

| 無利息期間 | ー | ー | 最大30日間 | ー |

| Web申し込み | ⚪︎ | ⚪︎ | ⚪︎ | ⚪︎ |

カレッヂ:全国のセブン銀行ATMに対応している

- 全国のセブン銀行でお金を引き出せる

- 最短即日の借入も可能

- アルバイト先への在籍確認は実施されない

- 自宅に郵便物が届かないため親にバレにくい

- Webから手軽に申し込める

カレッヂは、18歳から利用できる学生ローンで、大学生だけではなく専門学校生なども対象となる。

また、Webから手軽に申し込みできて、最短で即日の借入も可能だ。

申し込みのあとに行われる本人確認の電話や必要書類の確認が14時くらいまでに完了すれば、即日借入できる可能性が高くなる。

実際にお金を借りる場合は、ATMで引き出す方法と振り込みの2つから選べる。

ATMを利用する場合は、ローンの契約とは別に、カードの発行手続きを行う必要がある。カードを作成したら、全国のセブン銀行ATMでいつでも融資を受けられる。

さらに、原則としてアルバイト先への電話での在籍確認は実施されない。公式サイトでも以下のように記載している。

バイト先の人や親にバレない点は、学生にとって大きなメリットだろう。

マルイ:開店時間が9:15と早く登校前に手続きができる

- 開店時間が9:15と早く登校前に手続きができる

- 審査は最短30分で完了するため即日借入も可能

- Webからも手軽に申し込める

- 使用用途に制限がなく自由に使える

- 追加融資や増額申請も可能

マルイは、学生向けのローンで契約期間は5年となっているが、卒業したあとも継続して利用できる。担保や保証人が必要ないうえに、お金の使用用途に制限がない点が魅力だ。

また、他のローンに比べて開店時間が9:15と早く、登校前にサクッと申し込んでおけば、その日中に借入が可能となる。

特に急ぎでお金が必要になった学生には、利用をおすすめする。

さらに、最大60回まで分割して返済できるため、返済スケジュールも立てやすいだろう。

例えば、限度額の50万円を借りた場合、60回払いに設定すると月々の返済額は約8,300円ほどとなる。学生がアルバイトをしながらでも、返済していける金額だろう。

また、必ずしも学生の間に全額返済する必要はない。学生の間に返済の目処が立たないなら、社会人になってから計画的に返済することも可能だ。

イーキャンパス:最大30日間の無利息期間サービスでお得に利用可能

- 最大30日間の無利息期間サービスでお得に利用可能

- 条件を満たせば金利が下がる

- 就職したあとでも融資を受けられる

- 最短で即日に審査結果が通知される

- Webから手軽に申し込める

イーキャンパスは、Web申し込みが可能で、自宅や学校などで手軽に申し込みが可能だ。

即日融資にも対応しており、午前中に申し込むと当日中にお金を借りられる確率は高まるだろう。

また、初めての利用なら最大30日間の無利息期間が設けられるため、利息の負担を減らせる。

新規での契約者に適用される金利は15.5%~16.5%で、多くの場合、16.5%に設定される。ただし、以下のような条件を満たせば、金利の引き下げが可能だ。

- 免許証を提示

- 16.0%

- 学費の請求書を提示

- 15.5%

- 教習所・合宿免許等の請求書を提示

- 15.5%

- 海外旅行の領収書や旅行会社発行の日程表、パスポートの入出国スタンプ等を提示

- 15.5%

- 卒業旅行の請求書を提示

- 15.5%

- 友達を紹介

- 現金2,000〜3,000円をもらえる

- 参考:イーキャンパス公式サイト「金利情報・特典-2024年」

イーキャンパスを利用する際は、少しでも金利を下げるために、上記のどれかを満たすと良いだろう。

学協:上限金利が年16.4%と低い

- 最短即日での融資が可能

- 返済期間は5年まで伸ばせる

- 卒業したあとも継続してお金を借りられる

- 上限金利が年16.4%と低い

学協の学生ローンは、金利の上限が16.4%と他社に比べて低く設定されている。そのため、長期間かけて返済する予定の人におすすめだと言える。

また、アルバイト先への電話での在籍確認が実施されないことに加えて、店頭で申し込めば自宅への郵便物もないため、親にバレにくいと言える。

さらに、即日での借入に対応しており、急ぎでお金が必要な場合にも最適だ。

ただし、20歳未満で契約する場合、Webからの申し込みはできず店頭のみになっており、店舗の住所は以下の3つだ。

- 三軒茶屋本店

- 高幡不動店

- 向ヶ丘遊園店(神奈川県)

店舗の近くに住んでいる学生は、学協の利用を検討すると良いだろう。

使い道が決まっているなら!18歳・19歳でも借りられる目的別ローン7選

お金を借りたあとの使い道が明確な場合は、カードローンやフリーローンよりも目的別ローンの方がおすすめだ。

理由としては、目的別ローンの方が基本的に低金利が適用されるからである。

18歳・19歳でも利用できるおすすめの目的別ローンは、以下のとおりだ。

- 自動車ローン

- 教育ローン

- ブライダルローン

- 旅行(トラベル)ローン

- ペットローン

- 引越しローン

- 医療(美容)ローン

それぞれの比較表は、以下になる。

| 種類 | 用途 | 金利相場 |

|---|---|---|

| 自動車ローン | 自動車の購入 整備費 車検費用 | 約1〜10% |

| 教育ローン | 教育費 資格学習費 | 約2〜4% |

| ブライダルローン | 結婚式の費用 新婚旅行 結婚指輪の購入費 | 約2〜5% |

| 旅行(トラベル)ローン | 旅行費 移動費(飛行機・タクシー・バスなど) 宿泊費 | 約2.5〜14.4% |

| ペットローン | ペット購入費 その他 | 約3.8〜12.0% |

| 引越しローン | 敷金、礼金などの初期費用 引越し業者への費用 生活必需品の購入資金 | 約3〜5% |

| 医療(美容)ローン | 健康保険適用外の治療を受ける際の医療費(美容・医療整形など) | 約2.5〜10% |

自動車ローン:自動車の購入や整備・車検

自動車の購入や整備費、車検費用などの資金が足りない場合は、自動車ローンがおすすめだ。

具体的には、金融機関系・ディーラー信販系の2種類が挙げられる。

金融機関系は、金利が低い点が魅力で、利息の負担を減らしたい、返済期間が長引いそうだと考えている人に最適だ。

ただし、審査が厳しい傾向にあり、安定した収入はもちろん、保証人が必須なケースも多い。

一方、ディーラーの信販系は、ディーラーで車を購入する場合に最適だ。

金利の相場は高いが、購入する際の手続きと並行して進められるため、別で銀行に申し込むのが面倒だと考える人は利用をおすすめする。

教育ローン:専門学校や大学の教育費・資格取得費

教育ローンは、専門学校・大学・海外への留学資金を借りられるローンだ。

義務教育なら自治体の補助金や給付金があるが、高校卒業したあとは利用できる制度がなく、まとまったお金が必要になる場合もあるだろう。

教育ローンは、他の目的別・カードローンに比べて金利が低く、約2〜4%が相場だ。学生生活中は利息の返済のみで、卒業してから元金の返済をするケースが多い。

また、資格取得における講座や教材にかかる費用も対象内にしているローンもある。

奨学金が利用できない場合は、カードローンよりも教育ローンの方が負担を減らしつつ、必要資金を借りられるだろう。

ブライダルローン:結婚式・新婚旅行・結婚指輪の費用

ブライダルローンは、結婚式・新婚旅行・結婚指輪の費用などに関する融資を受けられるものだ。その他、結婚に関わる費用も、相談次第では対象となる可能性はある。

結婚は人生の中で大事な行事だが、18歳・19歳では十分な資金を貯められていない場合がほとんどだろう。

そういった際は、家族と話し合ったうえで利用するのも一つの手段だと言える。

また、結婚での祝儀で、ある程度の資金を得られる場合の繋ぎ資金として借り入れるのも可能だ。

ブライダルローンは低金利を適用している会社が多く、返済の目処が立っているなら、負担が少なく利用できるだろう。

旅行(トラベル)ローン:移動費・宿泊費などの旅行費用

旅行(トラベル)ローンは、旅行に関する資金を借りられるものだ。具体的には、移動費や宿泊費などが挙げられる。

しかし、旅行先でのお土産やその他ショッピングに利用することはできない点に、注意する必要がある。

また、消費者金融や銀行カードローンに比べて、金利が低い点は魅力だと言える。

さらに、旅行会社のトラベルローンなら、旅行の予約と同時に手続きできるため、別で申し込む手間がかからない。

ただし、20歳未満の場合は、親の同意や保証人になってもらう必要がある。そのため、親に内緒で利用するのは、難しいと考えておこう。

ペットローン:ペット購入費・医療費

ペットローンは、ペットの購入や病院にかかる際の費用に特化したものだ。

人気の犬や猫は値段が高く10万円を超えるケースも多く、昨今ではペットローンを利用する人が増えている。

また、ペットは購入して終わりではなく、病気になったり怪我をしたりした際は、適切な治療を受けさせてあげる必要がある。

ペットの医療費は高額なケースが多いため、万が一の場合は利用を検討すると良いだろう。

さらに、最近ではペットショップと信販会社が提携してローンサービスを提供している場合も多く、購入とローン契約の手続きを一元化できる点はメリットだと言える。

引越しローン:初期費用・引越し業者費用・生活必需品の購入資金

引越しローンは引越しに関する資金を借りられるもので、用途としては以下のようにさまざまだ。

- 敷金・礼金

- 引越し業者費用

- 前家賃・管理費

- 仲介手数料

- 火災保険料

- 保証料

- 鍵の交換費用

- 退去費用

- 原状回復・クリーニングの費用

- 解約金

- 生活必需品の購入

金利の相場としては約3〜5%で、消費者金融や銀行系のカードローンに比べて圧倒的に低く設定されているケースが多い。

そのため、引越しに関する資金が足りない場合は、まず引越しローンを利用できないか考えるのがおすすめだ。

また、多くの引越しローンで契約する際に返済期間を決めるため、返済スケジュールを立てやすい点もメリットだろう。

ただし、他のローンと同様に審査はあるため、返済能力を示す必要がある。

医療(美容)ローン:美容・医療整形費

医療(美容)ローンは、通常の治療や健康保険が適用されない治療を受ける際の費用を借りられるものだ。例えば、以下のようなものが挙げられる。

- 手術や入院にかかる費用

- 歯科矯正

- 美容整形

- 医療・美容脱毛

- レーシック手術

しかし、医療(美容)ローンは審査が厳しく、また銀行の医療ローンは学生の利用を禁止している。

そのため、学生で利用するなら、クリニックが提携している信販会社のローン一択だ。

クリニックが提携している信販会社のローンは、学生やパート・アルバイトのみの収入しかない人でも審査に通りやすい。

さらに、最大の分割数は84回が一般的で、自分の収入に応じて月々の返済額を調整できる点は大きなメリットだろう。

※当サイトには広告が含まれます。※当サイトは広告収入を得て運営しております。

18歳・19歳は誰でもキャッシングでお金を借りられる?

18歳・19歳でもキャッシングを利用できるクレジットカードは存在する。

しかし、満20歳以上からしか利用できないとしているケースがほとんどだ。例えば、以下のようなカードが該当する。

- ライフカード

- 楽天カード

- イオンカード

- セゾンカード

- JALカード

- 三井住友カード

- ANAカード

18歳・19歳はクレジットカードは作れても、キャッシング枠を必ず設定できるとは限らないと言える。

多くのクレジット会社で18歳・19歳のキャッシング利用を不可にしている理由としては、以下が考えられる。

- 安定した収入が見込めないから

- 信用情報の蓄積が少ないから

- 貸し倒れのリスクを警戒しているから

特に返済能力への懸念が大きく、18歳・19歳だと、勤続年数が短い・正社員ではなくアルバイトやパートが多いことが要因だ。

また、18歳・19歳でキャッシングを利用できる場合でも、20歳以上に比べて借入限度額が低く設定されやすい。

基本的に最高でも10万円程度になると考えておくと良いだろう。

家族カードなら、18歳・19歳でもキャッシングを利用できる可能性が高くなる。

ただし、利用する際は、本会員である親の承認が必須だ。親の承認があるのを前提として、家族カードの会社に連絡して、自分のカードにキャッシング枠を設定すれば利用可能だ。

家族カードのキャッシング利用について、セゾンカードとUCカードの公式による説明を紹介する。

18歳・19歳が家族カードでキャッシングを利用する場合は、必ず親にバレる点に注意が必要だ。

また、自分がお金を借りた場合でも、支払いの責任は本会員の親に移る。そのため、無計画な利用を避けるのはもちろん、利用状況を家族間で共有することが大事だ。

※当サイトには広告が含まれます。※当サイトは広告収入を得て運営しております。

最短何分で借りられる?18歳・19歳が即日借入するためのポイント

急ぎでお金が必要な場合、できる限り即日で借入したいと考えるはずだ。

即日借入できない方法を選んでしまっては、実際にお金が必要な期日に間に合わなくなる可能性もあるかもしれない。

ここでは、18歳・19歳が即日借入をするためのポイントや、実際にどれくらいの時間で借入できるのかの目安を公式サイトや口コミをもとに紹介する。

急ぎでまとまったお金が必要な人は、参考にしてほしい。

即日借入を叶えるためのポイント

18歳・19歳が即日借入を高確率で叶えるためのポイントは、以下の6つだ。

- 申し込みから借入までの操作がWeb上で完結するサービスを選ぶ

- 在籍確認を書類で済ませる

- 申し込む曜日や時間帯に気をつける

- 2ヶ月以上の安定収入が継続してから申し込む

- 必要書類を事前に用意しておく

- できるだけ申し込み額を少なくする

即日借入をしたいなら、申し込みから借入までの操作がWeb上で完結するサービスを選ぶと良い。

Webで完結する場合、店頭に足を運ぶ手間や時間がかからず、自宅でスムーズに手続きを進められる。

さらに、書類ではなくWeb上のフォームで個人情報を記入することで、サービス提供者側も情報の確認が容易になり、審査が早く終わる可能性も高くなるだろう。

カードローンでは、基本的に審査の中で勤務先への在籍確認を実施する。しかし、プロミスを含む大手の消費者金融では、勤務先への電話ではなく書類で行うケースも多い。

書類で在籍確認を行うと、会社にバレにくくなることに加えて、審査がスムーズに進行する。

ただし、必要書類に不備や嘘の記載があった場合は、勤務先への電話が必要だと判断されてしまう。

そうなると在籍確認をするために時間を要するのはもちろん、万が一、勤務先が定休日だった場合は、在籍確認が完了するまで審査が一時中止となる。

そのため、即日融資を実行するために、書類の不備はなくしておこう。

また、即日融資を受けるには、申し込む曜日や時間帯も大事なポイントだ。申し込み時間は24時間としている場合でも、審査対応時間は限られているケースがほとんどである。

例えば、プロミスの申し込みはWeb上から24時間いつでも可能だが、審査対応時間は9:00〜21:00となっている。

加えて、土日や平日の夕方以降は申し込みが殺到しやすく、審査に時間がかかってしまうだろう。

即日での借入を叶えるためには、審査に対応している時間内で、かつ混雑しづらい平日の午前中に申し込むのがおすすめだ。

実際にどれくらいの時間で借入できるかの目安

18歳・19歳が利用できる消費者金融のプロミスでは、最短3分で借入が完了すると公式サイトに記載している。

プロミスでは、ご融資までのお手続がWeb上で完結でき、最短3分の即日融資が可能です。

Web上でお手続きいただくことで、ご自宅にいながらお申込からご融資まで完了いただけます。

引用元:プロミス公式サイト「ご融資をお急ぎのお客さまへ(即日融資)」

一方で、実際にプロミスを利用した人の口コミは、以下になる。

借入までの時間:30分超~1時間以内

急いで資金を用意したいと思っていたので、審査スピードの速さが良かった。ほかの金融機関での借入経験と比べても、期待以上の対応で十分に満足できた。金利が消費者金融の中では低めに設定されている点も助かる。また、会社への在籍確認の電話や自宅への郵便物がないことも、ありがたく感じた。

引用元:みんかぶ「プロミスの口コミ・評判」

借入までの時間:30分超~1時間以内

急ぎで5万円ほど必要になり、給料日がまだ先だったためプロミスで申し込みをした。審査が早く、すぐに借り入れできたので助かった。周りに借金のことを知られたくなかったので少し心配だったが、問題はなかった。悪かった点としては、かなり昔の話だが、何度か営業の電話がかかってきたこと。返済遅延など緊急でない限り電話は控えてほしかった。

引用元:みんかぶ「プロミスの口コミ・評判」

借入までの時間:30分以内

すぐにお金を借りられたのと、30日間の無利息期間がとてもありがたかったです。無利息期間中は利息を気にせずに返済に集中できたため、余裕を持って返済できました。また、アプリを使うとVポイントが貯まり、そのポイントを返済に充てられるのも便利で良いなと思いました。悪い点は特に見当たらず、満足しています。

引用元:みんかぶ「プロミスの口コミ・評判」

実際に利用した人の口コミから、融資までの目安時間は30分〜1時間ほどだと分かる。中には30分以内と回答している口コミもあり、プロミスは即日借入が可能だと言える。

他のサービスも同様に、曜日・時間帯に気をつけて申し込み、Web完結を選択すれば即日で借り入れられる確率を高められるだろう。

即日借入をしたくても絶対にやってはいけないこと

即日借入をしたくても以下のような内容は、絶対にやってはいけない。

- 審査なしとうたう業者から借りる

- 個人間融資で借りる

- クレジットカードを現金化する

審査がないとうたう業者は違法業者の可能性が高いため、絶対に取引してはならない。例えば、以下のような文言も危険度が高い。

- 誰でも申し込み可能

- 年齢制限なし

- 審査が甘い

- 17歳以下でも利用可能

貸金業法第13条によって、貸付業者は、申込者の返済能力を審査する義務がある。そのため、上記のような言葉をうたう業者は、絶対に避けるべきだ。

また、SNSで募集されている個人間融資の話にも乗ってはいけない。

個人間融資を募集している業者は、闇金融業者の可能性が高く、個人の情報を悪用されたり、違法な金利で取引されたりするリスクがある。

中には、クレジットカードの現金化を進めてくる業者もいるかもしれない。

基本的にクレジットカードの現金化は禁止されており、運営会社にバレると、カードが利用できなくなったり、未払い分が一括で請求されたりする。

お金を借りるどころか逆に借金が増えてしまう事態を避けるためにも、ここで紹介した注意事項は守ってほしい。

※当サイトには広告が含まれます。※当サイトは広告収入を得て運営しております。

カードローンを借りる18歳・19歳が知っておくべき基本事項

ここでは、以下3つの観点で18歳・19歳がカードローンを利用する際に知っておくべき基本事項を解説する。

- 金利と利息の仕組み

- 延滞のリスク

- 返済計画の立て方

トラブルなくお金を借り入れるために、それぞれ把握しておくと良いだろう。

金利と利息の仕組み

カードローンでお金を借り入れた際の返済額は「返済額=元金+利息額」となる。

ここでは、利息額の求め方は「利息=利用額×適用利率(%)÷365日×返済までの期間(日数)」だ。

例えば、借入額が10万円で12.0%の金利が設定されて、30日で全額を返済した場合の利息額は以下のようになる。

また、借入額が10万円で12.0%の金利が設定されて、120日で全額を返済した場合の利息額は以下のようになる。

ここでの利息額は、金利が高ければ高いほど、返済期間が長引くほど大きくなる。

お金を借りる際は、借入までの時間や審査スピードだけではなく、金利や利息額がプラスされた金額を自分が返済できるのかを考える必要がある。

延滞のリスク

カードローンで延滞を起こしてしまうと、以下のような問題が起こる。

- 信用情報に傷がつく

- 遅延損害金が生じる

- 一括返済を求められる可能性もある

金融機関は個人の信用情報を閲覧できるため、一度延滞が記録されると、今後のローンを組みづらくなったり、クレジットカードを作れなくなったりするリスクがある。

また、カードローン会社によっては、遅延損害金が発生するケースもある。遅延損害金の計算方法は以下のとおりだ。

例えば、遅延損害金年率が20.0%に設定されている会社で10万円を借りて、60日間の延滞を引き起こした場合の遅延損害金は、以下になる。

借入額や延滞日数によっては大きな負担となるため、延滞は避けるべきだ。

また、業者によっては、遅延損害金に加えて、一括返済を求めてくる場合もある。一括返済を実施すると、家計が圧迫されて生活が苦しくなる可能性もあるだろう。

返済計画の立て方

トラブルなく借入額を返済できるのかを判断するために、返済計画を事前に立てるのがおすすめだ。

プロミス公式サイトにある「ご返済シミュレーション(お借入返済)」を活用すると良い。

以下のように借入希望額・毎月の返済額・金利を入力した実行ボタンを押すと、返済が完了するまでの期間を計算してくれる。

また「返済計画の詳細」をクリックすると、利息額や返済総額なども確認できる。

実際にお金を借りた際の、返済までの流れをより明確にイメージするためにも、まず返済計画を立ててみてほしい。

18歳・19歳でもプロミスなら即日借入ができる!

プロミスは年齢条件を「年齢18~74歳」としており、18歳・19歳でも利用可能だ。

ただし、安定かつ継続的な収入を得ていることが、大前提である。仕送りだけで生活していたり、アルバイトに勤務し始めたりした状況では、審査に通るのは難しいだろう。

また、18歳・19歳がお金を借りるには、プロミスだけではなく、以下のような方法もある。

- 学生ローン

- 目的別ローン

- JA・ろうきん・信用金庫のローン

- クレジットカードのキャッシング

- 奨学金

- 給与の前借り

ただし、それぞれに独自の審査基準やデメリットも存在するため、概要を把握したうえで自分に最適な方法を考えると良いだろう。

また、18歳・19歳をターゲットにした「年齢制限なし」「審査なし」といった違法業者による勧誘があるかもしれない。

しかし、そういった業者にお金を借りると、契約になかった高金利が適用されたり、個人情報を悪用されたりするリスクがある。

自分だけではなく家族をトラブルに巻き込まないためにも、違法業者とのやり取りは絶対に避けてほしい。

※当サイトには広告が含まれます。※当サイトは広告収入を得て運営しております。