「消費者金融カードローンの審査に落ちてしまったけど、珍しいことなのかな?」このような不安や疑問を感じている方もいるのではないだろうか。

一般的に、消費者金融カードローンは柔軟に審査を行っていることで知られている。

サービスを提供するスピードに定評があり、ある程度審査を簡素化していると考えられるためだ。

しかし、審査が緩いというわけではなく、各会社が設けている基準に基づいて審査を行う。基準に達していなければ、当然ながら審査に通過することはできない。

審査落ちの連絡が来るとへこんでしまうものだが、過度に落ち込む必要はない。状況を改善したうえで申し込めば、審査に通過できる可能性があるためだ。

今回は、消費者金融カードローンの審査に落ちてしまう理由や、具体的な審査基準などを解説する。状況を改善するためのコツも解説するので、参考にしてみてほしい。

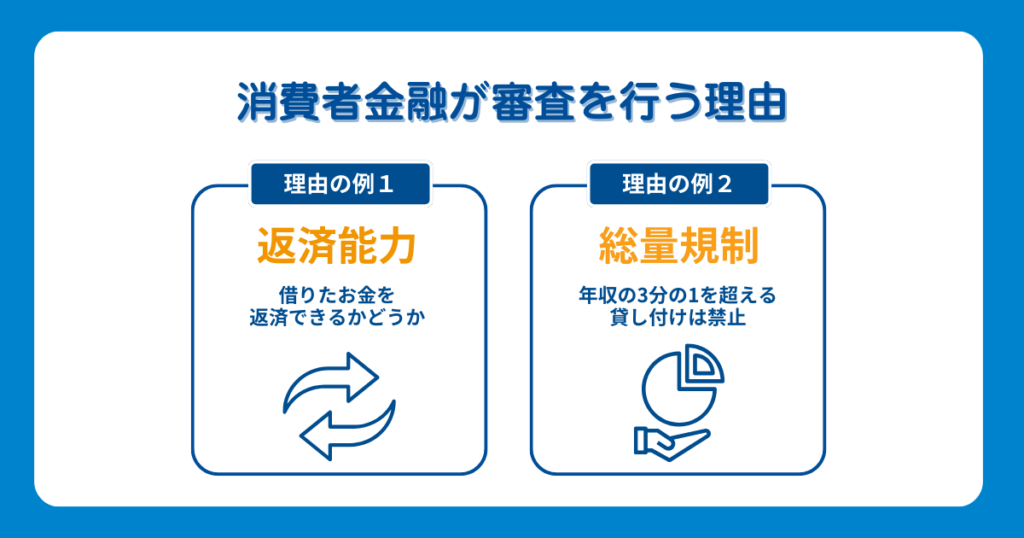

消費者金融が審査を行う目的

消費者金融では、カードローンの申し込みを受けたら会社の基準に基づいて審査を行う。

貸金業法という法律において、貸金業者には、申込者の返済能力を調査することが義務付けられているためだ。

また、カードローン会社としても、貸したお金が返ってこない事態は損失につながる。

借り手を過剰な借金から守ることに加えて、お金を確実に返済できるかを確認するために審査を行うのだ。

誰でも、返済の見込みが薄い人にお金を貸さないだろう。

消費者金融は慈善活動ではなく営利活動の一環で融資の事業を行っているため、「返済能力がない」「信用できない」と評価されれば、サービスは利用できない。

さらに、貸金業法の中にある「総量規制」というルールにより、年収の3分の1を超える貸し付けは原則禁止されている。

そのため、法令に合わせて貸し付けを行うためにも、きちんと審査を行うことは欠かせない。

消費者金融は審査スピードが早い!審査の流れと在籍確認の方法

カードローンのサービスを提供している会社は、消費者金融と銀行に大別される。消費者金融は金利が高く設定される一方で、審査スピードの早さに定評がある。

以下で、早い審査を実現している理由や具体的な流れ、在籍確認の必要性などを解説する。

審査スピードが早い理由と実際にかかる時間

消費者金融の審査スピードが早い理由として、素早くサービスを提供するために、コンピューターやAIによる自動審査を導入している点が挙げられる。

信用情報や入力された情報を自動的にスコアリングしたうえで、審査を進めていると考えられる。

また、利用者の中で何人かは貸したお金が返済されない事態(貸し倒れ)を織り込んだうえで、高い金利を設定していることも一つの理由だ。

つまり、銀行ほど厳格な審査を行わない反面、本来であればカードローン会社が負うべき貸し倒れリスクを、利用者が負担していることになる。

昨今では、申し込みから返済までの一連の手続きがWebで完結するカードローンが増えている。

中には、申し込んでから60分以内に融資を受けられるケースもあるため、急いでお金を用意したい方にとってありがたい存在だ。

ただし、審査の過程で追加書類や事実確認が必要な場合、通常よりも時間がかかることがある。

たとえば、申込情報に誤りがある可能性が想定される場合や、返済能力が疑問視される場合、厳格審査が行われる可能性がある。

具体的な審査の流れ

会社ごとに詳細は異なるが、消費者金融の審査の流れは以下のとおりだ。

- 申込時の基本審査

- 信用情報の調査

- 収入・勤務状況の確認

- 必要に応じて在籍確認

- 契約手続き

申し込んだあとは、年齢確認や本人確認、安定した収入があるか審査される。

その後は信用情報機関に情報を照会し、これまでのローンやクレジットカードの利用状況、他社での借入状況がチェックされる。

たとえば、過去に延滞を繰り返していたり債務整理を行ったりした記録があると、審査には通過できないだろう。

続いて、収入や勤務先の確認を通じて返済能力が評価される。最終的に審査を通過できれば、契約手続きを進めたうえで借入を行うことになる。

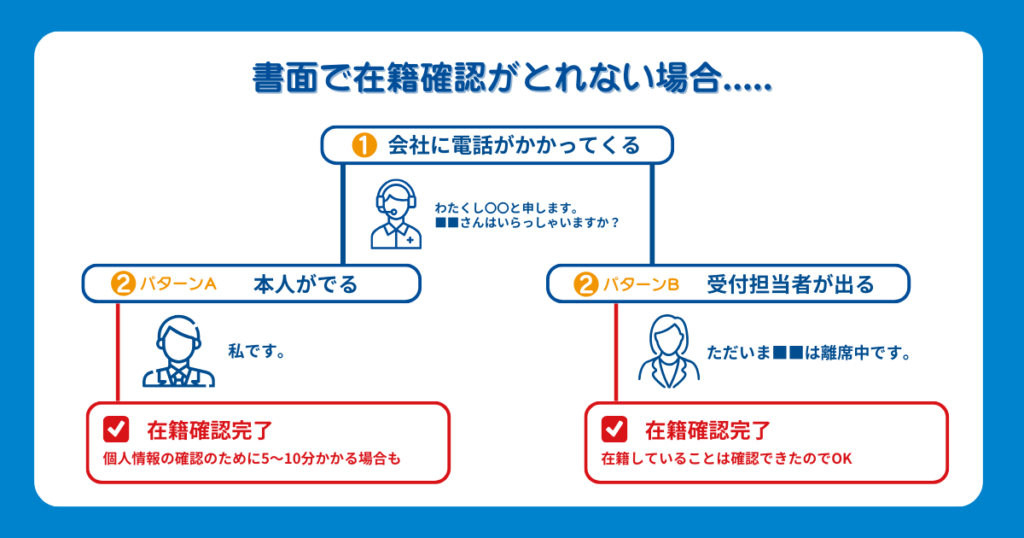

在籍確認について

審査の過程において、在籍確認は返済能力を評価するうえで欠かせない。

「本当に申告した会社で働いている」という事実を確認できれば、安定した収入を得ていると考えられるだろう。

消費者金融の中には、原則電話連絡なしで在籍確認を行っているところがある。書面で在籍を確認できれば、スムーズに融資するために電話を省略するのだ。

健康保険証や源泉徴収票などの書類で在籍の事実を確認できれば、カードローン会社としても安心してお金を貸せる。

このように、安定した収入を確認して収入額の裏付けとなる情報を得られれば、必ずしも電話による在籍確認を受けるとは限らない。

ただし、提出書類に不明点がある場合や書類での確認が困難な場合は、電話確認が行われるケースがある。

もし不安がある場合、申し込んだあとにコールセンターへ連絡して「勤務先へ電話連絡するかどうか」を確認するとよい。

消費者金融の審査基準について詳しく知りたい方はこちら。

消費者金融の審査は厳しい?甘い?

消費者金融カードローンは、銀行カードローンよりも審査が甘い傾向にある。しかし、審査に通過しなければ利用できないという大前提は変わらない。

以下で、審査に関する基本情報について解説する。

「審査なし」で借りられる消費者金融は絶対にない

各消費者金融の明確な審査基準は公表されていないが、「審査なし」で借りられるカードローンは絶対にない。

貸金業法において、貸金業者(消費者金融やクレジットカード会社)には申込者の返済能力を確認することが義務付けられているためだ。

他社のカードローンと比較して、相対的に「審査に通りやすい」と感じることはあり得る。

しかし、必ず審査に必ず通るカードローンは存在しない点は必ず押さえておこう。

なお、「審査なし」と謳っているカードローンは、違法に営業している闇金の可能性が非常に高いだろう。

正規の消費者金融で「審査なし」はあり得ないため、甘言につられないように注意しよう。

もし闇金を利用してしまうと、法外な利息を請求されたり、脅迫的な取り立てを受ける可能性がある。

また、闇バイトへの加担を迫られるリスクもあるため、絶対に利用してはいけない。

消費者金融としても、貸したお金が返済されないと損失を被る。審査を行い返済能力を確認することは、事業を存続させるための基本といえるだろう。

審査の通りやすさを判断する方法

審査の通りやすさを判断する際には、消費者金融が公表している審査通過率を参考にするのがよい。

申込者がそれぞれ異なるため一概にはいえないが、一般的には審査通過率が高いほど、難易度が低いと考えられる。

以下で、大手消費者金融カードローンの審査通過率をまとめた。

| アコム | 40.8% |

|---|---|

| アイフル | 35.4% |

| レイク | 20.6% |

| プロミス | 35.7% |

出典:アイフル株式会社「月次データ 2025年3月期」

出典:株式会社SBI新生銀行「2025年3月期第1四半期」

出典:SMBCコンシューマーファイナンス「月次データ2025年3月期8月」

この数字を見て「厳しい」と感じるか「思ったよりも緩い」と感じるかは個人差があるが、おおむね20%~40%程度が審査通過率の目安である点を覚えておこう。

銀行カードローンは審査通過率を公表していないため具体的な数字は不明だが、消費者金融カードローンよりも厳しいと考えられる。

審査される項目

申し込んだあとは、主に以下の3つの要素が重点的に審査されていると考えられる。

- 総量規制との兼ね合い

- 属性情報

- 信用情報

総量規制により、貸金業者には申込者の年収の3分の1を超える貸付が禁止されている。

法令を遵守する兼ね合いがあるため、年収額の確認や他社借入れの合計額を確認していると考えられるだろう。

融資希望額によっては収入証明書の提出が求められるが、それは総量規制に抵触しないか確認するために行われている。

あわせて、信用情報機関での照会を通じて、他社からの借入状況を確認して情報の整合性を確認しているのだ。

属性情報とは、その人の社会的信用や返済能力を知るための情報だ。

個人の基本情報だけでなく、勤務先の業種・規模や雇用形態(正社員・契約社員等)、勤続年数も含まれる。

消費者金融としては、収入の安定性があれば安心してお金を貸せるだろう。そのため、勤務先や雇用形態などを総合的に評価して、返済能力の有無を調査している。

信用情報とは、これまでの金融サービスの利用状況だ。延滞や滞納の有無や過去の債務整理歴などを通じて、健全に金融サービスを利用しているかどうかを確認している。

カードローンやクレジットカードの利用状況を調査し、信用力を総合的に判断しているのだ。

つまり、審査に通過する可能性を高めるためには、日頃からお金の管理をきちんと行う必要がある。

消費者金融が借りやすいか否かについて詳しく知りたい方はこちら。

消費者金融の審査に通らないのはなぜ?

消費者金融カードローンに申し込んだあと、所定の審査に通過できなければ利用できない。場合によっては、審査に通らない可能性は有り得る。

以下で、審査に落ちてしまうと考えられる主な理由を解説する。

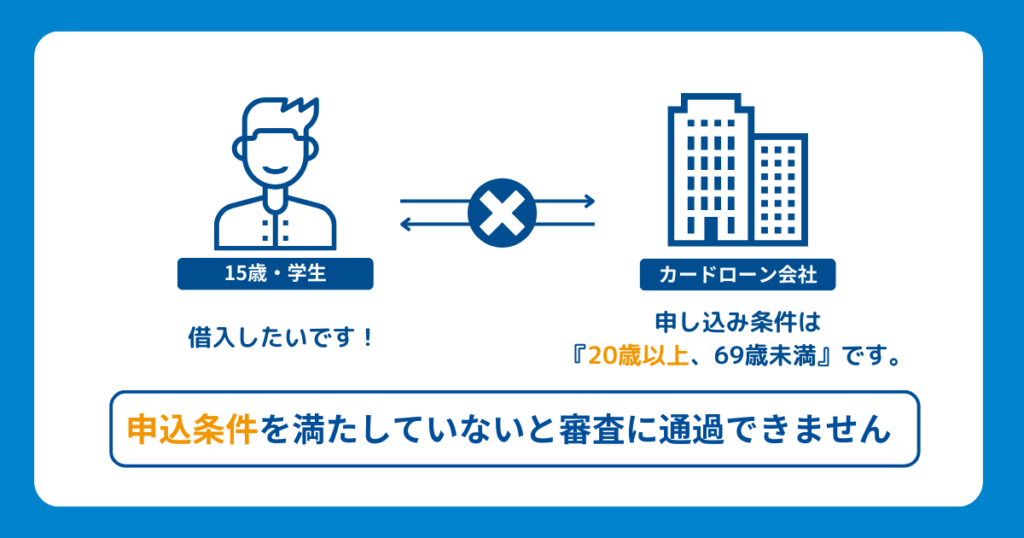

申込条件を満たしていない

各カードローンでは、申込条件を設けている。申込者が条件に該当していない場合、審査には通過できない。

例えば、「20歳以上69歳未満」という年齢要件がある場合、20歳未満の人や70歳以上の人は利用できない。

また、定まった住所がなく居住確認ができない人、連絡先がない人も利用できない可能性が高い。

ほかにも、「安定した収入があること」という要件があれば、安定した収入が求められる。

無職や学生、勤務年数が極端に短い非正規雇用労働者は、審査に通過できない可能性が考えられるだろう。

なお、申込条件を満たしていても、必ず審査は通過できるとは限らない。返済能力や信用力を総合的に評価したうえで判断が行われるためだ。

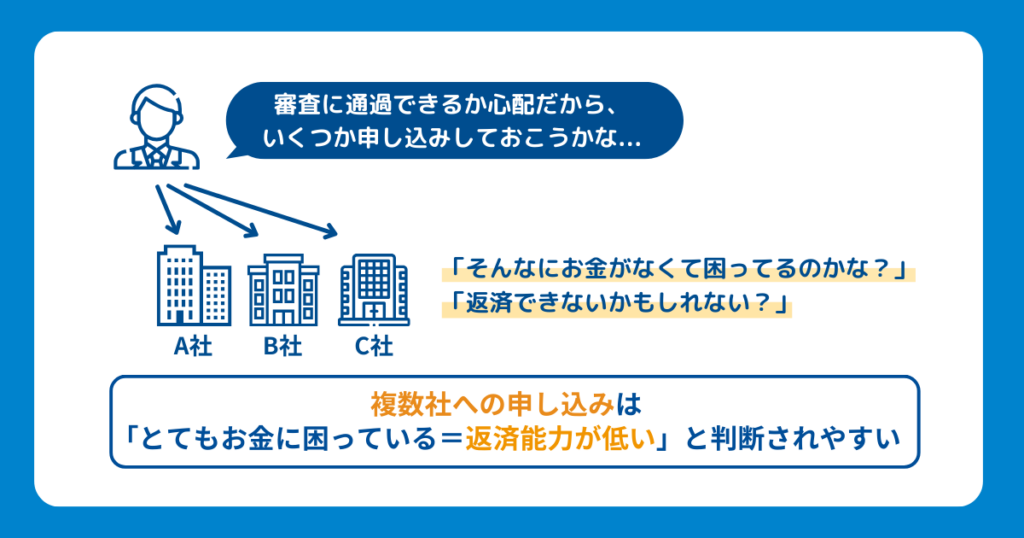

短期間・同時期に複数社に申し込んだ

短期間・同時期に複数社のカードローンに申し込むと、審査に落ちてしまう可能性が高まる。

例えば、数日間のうちに複数社へ申込んだり、審査結果を待たずに次々と申し込んだりするケースが該当する。

見境なく複数社に申し込むと、「お金に困っていて、返済能力が怪しい」という印象を与えてしまう。

計画的な利用が期待できず、貸し倒れになってしまうリスクが高いだろう。

経済状況が不安定で、計画性のない借入が疑われると、安心してお金を貸せない。

消費者金融では、信用情報機関に照会して申込履歴(申込日時・申込件数・申込金額など)を把握するため、情報は筒抜けだ。

急いでお金を借りたいときは、短期間で複数の消費者金融に申し込みたくなることもあるだろう。

しかし、1社ずつ慎重に申し込んだり、十分な間隔を空けてから申し込まないと悪循環に陥ってしまう点には注意しよう。

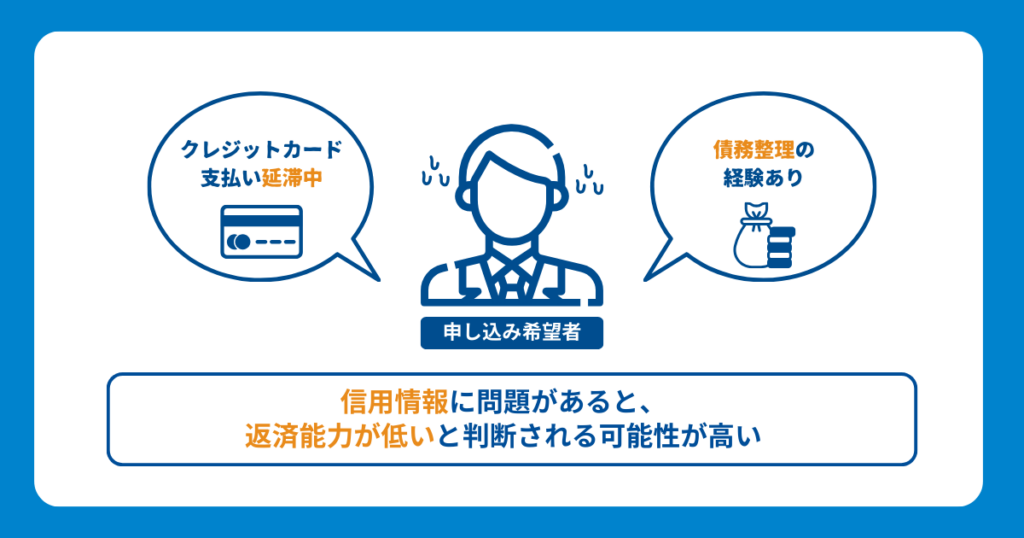

信用情報に問題がある

信用情報に問題がある場合、審査に通過するのは難しい。

過去に金融サービスを利用するうえで問題やトラブルを起こしている人に対して、安心してお金を貸すことはできないためだ。

具体的に、信用情報に問題があると評価される事例を列挙する。該当しないように注意しよう。

- 延滞中である

- 過去に延滞歴がある

- 長期にわたって延滞している

- 約定返済額を下回る返済が続いている

- 複数社からの借入がある

- すでに総量規制に近い借入がある

- 過去の債務整理歴(自己破産・個人再生・任意整理)がある

- クレジットカードの強制解約・利用停止歴がある

このように、信用情報機関での照会を通じて金融サービスに関するさまざまな情報がチェックされる。

| CIC | クレジットカード会社 リース会社 保険会社 保証会社 銀行 消費者金融 携帯電話会社などが加盟している |

|---|---|

| JICC | 消費者金融 銀行 クレジットカード会社などが加盟している(消費者金融が中心) |

| KSC | 銀行 信用組合 信用金庫 農協などが加盟している(消費者金融やクレジットカード会社は加盟していない) |

ローンやクレジットカードを利用する際には、きちんと利用代金を返済すること、日頃から借入に頼らない健全な家計運営を意識することが大切だ。

消費者金融の審査に通過するためには、信用を得られなければならない点に留意しよう。

他社からの借入が多かった

他社からの借入が多い状態で申し込むと、審査に通過できない可能性が高い。

すでに収入と借入のバランスが悪い状況であり、さらにお金を借りると返済能力を超えてしまう可能性があるためだ。

たとえば、年収300万円の人がすでに100万円の借入がある場合、総量規制の関係で追加の借入はできない。

また、複数社からの借入があると「すでに借入に頼っている状況」という印象を与えてしまい、審査に通過する可能性は低くなるだろう。

借入を重ねると多重債務の状況になってしまい、消費者金融からすると貸し倒れのリスクが高まる。

場合によってはおまとめローンを活用して借入件数を削減したり、可能な範囲で繰り上げ返済を行い、借入状況を改善させるとよいだろう。

あわせて、生活改善に着手して支出の見直しと収入増加の工夫を行い、返済スピードを早めることも有意義だ。

返済能力を向上させれば評価によい影響が出る可能性があるため、日々の生活習慣を改めることも検討しよう。

在籍確認ができなかった

在籍確認は、消費者金融が返済能力を評価するうえで重要なプロセスだ。在籍確認ができないと審査が滞り、最終的に審査落ちしてしまう可能性が高まる。

そもそも、在籍確認は「本当に働いて安定した収入を得ているか」を確認するために行っている。

在籍している事実を確認できれば「安定した収入を得ている=相応の返済能力がある」と評価される。

在籍確認ができないケースとしては、以下のようなシチュエーションが考えられる。

- 申し込んだときの情報(会社名や電話番号)に誤りがあった

- 勤務先の電話番号が不通

- 自分以外に応対した人が在籍の事実を伝えなかった(個人情報保護の観点から)

また、消費者金融の中には在籍確認を電話ではなく書類で行うことがある。

この場合でも、提出した書類に不備があったり、アップロードした画像が不鮮明だったりすると審査に支障が出てしまう。

そのため、申し込む前には正確な情報を提供すること、必要書類を確実に準備することが欠かせない。

勤務先へ電話が来ると見込まれる場合は、事前に対応可能な時間帯を伝えておくとよいだろう。

申込内容に不備や誤りがあった

申込内容に不備や誤りがあると、審査落ちしてしまう可能性が高まる。具体的には、以下のような事例が考えられるだろう。

- 氏名や電話番号などの個人情報に誤りがあった

- 本人確認書類が不鮮明で確認できない

- 勤務先情報に不備や誤りがある

- 年収額や雇用形態などに誤りがある

ほかにも、提出した源泉徴収票が古すぎたり、有効期限が切れている本人確認書類を提出した場合も審査が滞ってしまう。

意図的に異なる情報を申告するのは論外だが、うっかり間違えてしまう事態はあり得る。

そのため、申し込む際には間違いがないか必ず確認すること、勤務先の会社名を正式名称できちんと申告できているか確認しよう。

必要書類をアップロードして提出する場合は、鮮明で文字が見やすいか確認しよう。

もし一度申し込んだあとに訂正が発生した場合は、コールセンターへ問い合わせて相談することをおすすめする。

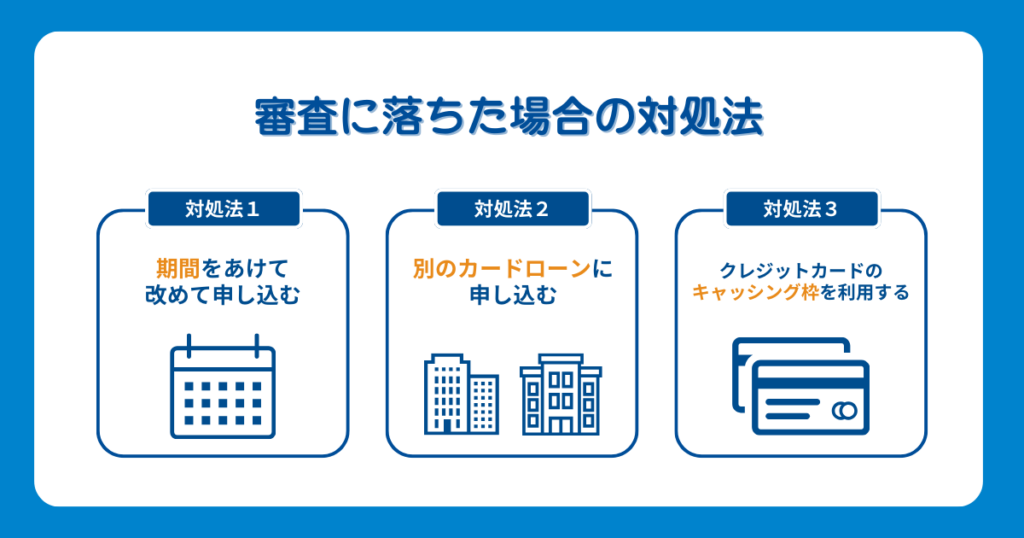

消費者金融の審査に落ちた場合の対処法

お金を借りる手段は、消費者金融のほかにも複数存在する。もし申し込んだカードローンの審査に落ちてしまったら、他の手段で代替しよう。

以下で、審査に落ちた場合の対処法や代替手段を解説する。

期間を空けて改めて申し込む

審査に落ちてしまっても、期間を空けて申し込めば審査に通過できる可能性がある。期間を空けている間は、返済能力や信用能力を高めるための工夫が必須だ。

なお、期間を空ける際には6カ月以上のブランクを設けよう。期間が短いと申込者のステータスや状況に大きな変化がないため、機械的に審査落ちしてしまう可能性も考えられる。

特に消費者金融ではスムーズに審査を進めるために、審査の一部を自動化していると考えられるため、十分に期間を空けてから申し込もう。

なお、カードローンの申込履歴は信用情報機関に6カ月間登録される。

この点を踏まえても、やはり6カ月間の期間を空けて、その間にできる限り改善したうえで申し込むとよいだろう。

具体的に改善すべきこととしては、収入の安定化や副業を通じての収入増加などが挙げられる。

他社からの借入を返済して整理したり、返済実績を積み重ねることも信用情報を良化させる効果が期待できる。

あわせて、生活状況の改善も行おう。余計な支出を見直して貯蓄を増加させ、家計を安定化させれば返済能力は向上する。

状況を改善させた結果として、消費者金融から「返済能力が十分にある」と評価されれば、一度審査落ちしても利用できる可能性がある。

別のカードローンに申し込む

審査に落ちたカードローンとは別のカードローンに申し込む方法がある。会社ごとに審査基準や審査方法が異なるため、別の会社に申し込めば審査に通過できる可能性がある。

また、会社ごとに限度額や適用金利、返済条件が異なる。A社では審査項目をクリアできなくても、B社ではクリアできる、というケースは往々にしてあり得るのだ。

さらに、そもそも申し込める年齢や収入の条件にも違いがある。申し込める条件の違いを調べて比較すれば、どのカードローンが相対的に審査難易度が低いか把握できるだろう。

自分の条件に合う会社を選ぶ際には、年齢条件や収入条件、必要書類などを確認するとよい。「自分でも申し込めるか」「他社と比較して条件が緩いか」を見よう。

一般的に、銀行カードローンよりも消費者金融カードローンのほうが審査が柔軟に行われる傾向にある。

そのため、審査に通過する可能性を高めるためには、消費者金融カードローンの中から選択するとよいだろう。

クレジットカードのキャッシング枠を利用する

クレジットカードを保有している方は、キャッシングを利用する方法がある。キャッシングも、カードローンと同じように素早くお金を用意できる優れたサービスだ。

クレジットカードにキャッシング枠が付帯している方は、振込やATM、オンラインでの申し込みでお金を借りられる。キャッシング枠が付いていなければ、審査に通過すれば利用できる。

キャッシングは、クレジットカードのショッピング機能に付帯している副次的なサービスだ。

返済能力や信用力を審査するのはカードローンと同じだが、場合によってはカードローンよりも審査に通りやすい可能性がある。

すでにクレジットカードを長年にわたって利用しており、延滞を起こしていなければクレジットカード会社と良好な関係を築けているだろう。

利用実績も審査に影響を与えるため、同じクレジットカードを長期間にわたって利用している方は有利といえる。

新しくクレジットカードに申し込む際には、適用される金利や限度額を確認しよう。

一般的に、キャッシングはカードローンよりも利用限度額が小さいため、資金ニーズを満たせない可能性がある。

さらに、クレジットカードには独自の付帯サービスがあるため、自分にとって使いやすいカードを選ぶとよいだろう。

消費者金融のカードローン審査に落ちる理由について詳しく知りたい方はこちら。

消費者金融の審査に通過するためのポイント

消費者金融カードローンの審査に通過するためには、「安心してお金を貸せる」「貸し倒れのリスクが低い」という印象を与えなければならない。

以下で、審査に通過するためのポイントを解説するので、参考にしてみてほしい。

安定・継続的な収入を確保する

返済能力を評価してもらうためには、安定・継続的な収入を確保することが効果的だ。安定した収入があれば、きちんと返済できると考えられるためだ。

実際に、多くのカードローンでは申し込み条件に「安定した収入があること」という要件を設けている。

安定した継続的な収入は、毎月の返済が確実に行えることを示す最も重要な指標といえるだろう。

具体的な対策としては、できるだけ長く同じ会社での勤務期間を重ねることが挙げられる。

勤続年数が長ければ、今後も安定した昇給が期待できるためだ。可能であれば、本業とは別に副業を始めて年収を高めることも望ましい。

収入を多角化すれば収入の安定度が高まるため、返済能力を評価してもらえるだろう。

また、勤務先で資格手当の仕組みを導入しているのであれば、スキルアップも兼ねて資格の取得を目指すとよいだろう。

他のローン商品や公共料金などの返済・支払い期限を守る

返済能力があることを証明するうえで、他のローン商品や公共料金などの返済・支払い期限を守ることは重要だ。

延滞があると「経済状況が厳しいのだろう」「お金にだらしない」という印象を与えてしまい、審査に悪影響が出ると考えられる。

なお、返済・支払い期限を守ることは信用情報を守るうえでも欠かせない。過去の返済実績は将来の返済能力を予測する重要な情報となるため、返済義務は必ず果たすべきだ。

消費者金融は、信用情報機関を通じて返済・遅延歴やクレジットカード、公共料金の支払い状況などを確認する。

一度でも延滞があると返済能力が疑問視されてしまい、新規での借入が困難になる可能性が高いだろう。

そのため、日頃から金銭管理を意識する必要がある。口座残高を常に確認して延滞を起こさないように注意し、引き落とし口座に必要な入金をしておこう。

また、急な出費に対応できるように緊急用資金を確保しておこう。収支バランスの改善を継続的に行い、貯金計画を立てることも大切だ。

たとえ少額であっても、すべての支払いを期日通りに行う意識を持とう。借りたお金を返すのは当然とはいえ、うっかり失念してしまう事態は起こり得るため、注意しよう。

他社での借入をまとめて件数を減らす

他社からの借入件数が多いと、審査で不利になる可能性が高い。そのため、他社での借入をまとめて件数を減らすことは、審査に通過する可能性を高めるうえで効果的だ。

借入件数が多いと、多重債務に陥るリスクが高く、返済負担が増加する点が懸念材料となる。

収入に対する返済比率が高くなると返済不能に陥る可能性が高まるため、消費者金融としては審査を厳格に行わざるを得ないだろう。

申し込む時点において複数の借入がある場合は、すべての借入先と残高をリストアップしたうえで、おまとめローンの活用を検討するとよいだろう。

各社の金利や毎月の返済額、返済期間を確認したうえで、最適なおまとめローンを活用するとよい。

借入件数を減らしたうえで申し込むと、信用情報が良化している関係で、審査に通過する可能性が高まるだろう。

おまとめローンを計画的に返済すれば、さらに信用を高めることができる。

他社での借入を可能な限り返済しておく

他社での借入がある場合、できる限り返済を進めるとよいだろう。

借入金額が大きいほど返済負担が大きい状態であるため、消費者金融からすると、返済能力を超えた貸し付けになってしまうリスクが高まる。

借入が少ないほど「まだ返済余力がある」という評価を受けられ、審査に通過する可能性が高まるといえる。

また、着実に返済している旨は信用情報機関に登録されており、返済が順調に進んでいれば、返済能力を有している裏付けとなるだろう。

可能な限り返済を進めるためには、約定返済を滞りなく行うことに加えて、繰り上げ返済や一括返済を行うとよい。

家計を見直して着実に貯蓄を進めることに加えて、ボーナスが支給されたら全額を返済に充てるとよいだろう。

不要な支出の見直しを行ったり、可能な範囲で副業を行い副収入を得ることもおすすめだ。

支出を見直す際には、固定費(通信費や保険料、水道光熱費など)を優先的に改めて、続いて変動費を削れるか検討しよう。

できる限り返済を進めることで、信用情報が良化するだけでなく、元本が減り返済負担を軽減できる。

つまり、返済を進めることで消費者金融の審査に通過しやすくなるだけでなく、経済的なメリットも得られるのだ。

金融事故を起こさない

金融事故を起こさないような意識を持つことも大切だ。金融事故とは、返済義務を果たさなかったり返済不能に陥り債務整理をしたりして、信用情報に傷がついてしまう事態を指す。

金融事故を起こすと、その旨が信用情報へ登録され、当該情報が5〜10年程度記録される。

他の金融機関や消費者金融でも情報が共有され、その間はさまざまな金融サービスを利用する際には制約を受ける。

金融事故歴があることにより、具体的には各種ローンの審査に通過できなくなったり、クレジットカードの新規発行ができなくなる。

場合によっては、すでに保有しているクレジットカードが強制解約されるリスクもあり得る。

金融事故の具体的な事例を列挙すると、以下のとおりだ。該当しないように気をつけてほしい。

- カードローンの約定返済日を過ぎる

- クレジットカードの支払いを遅延する

- 公共料金の支払いが遅れる

- 携帯電話端末の分割払いに遅延する

- 債務整理(任意整理・個人再生・自己破産)をする

- カードローンやクレジットカードの強制解約を受ける

金融事故の発生を未然に防ぐためには、支払い管理の徹底が欠かせない。

必要に応じて、スマートフォンのカレンダーに返済日を登録したり、口座残高を定期的に確認したりするとよいだろう。

一つの口座で管理している場合、返済用の専用口座を開設して入出金履歴をきちんと確認する習慣を身に付けるのも効果的だ。

口座へお金を移すのを忘れて、残高不足による引落不能が発生してしまう事態を防ぐためにも、返済日や引落日は確実に把握しておくべきだろう。

もし何らかの事情で返済が遅れそうなときは、早い段階でカードローン会社やクレジットカード会社へ連絡しよう。

支払い計画の相談に応じてくれたり、ボーナス払いへの変更を提案してくれたりする可能性がある。

悪い連絡ほど後回しにしてしまいがちだが、信頼関係を損ねてしまう事態を避けて返済する意思を伝えるためにも、連絡は早いほうがよい。

消費者金融で借りられない理由について詳しく知りたい方はこちら。

消費者金融では必ず審査が行われる!対策をして申し込もう

消費者金融は審査を柔軟に行っており、比較的審査の難易度が緩やかといわれている。

しかし、実際には会社の規定に基づいて審査を行っており、お金を借りるためには審査に通過しなければならない。

大手消費者金融カードローンの審査通過率はおおむね20%~40%程度となっており、実際にすべての人が利用できるとは限らない。

申込条件を満たしていなかったり、信用情報に問題があったりすると、審査に落ちてしまう可能性が高いだろう。

審査に通過する可能性を高めたい場合は、安定した継続的な収入を確保したり、金融事故を起こさないように気を付けたりすることが効果的だ。

特に、これまでの金融サービスの利用状況である信用情報は審査結果に大きな影響を与えると考えられるため、注意しよう。

消費者金融カードローンを利用したい場合は、こちらの記事を参考にしながら、必要な対策を進めるとよいだろう。

客観的に自分の返済能力や信用力を評価し、改善できることがあれば改善に着手することをおすすめする。