30代〜40代になってプラチナカードを検討したり、現在ゴールドカードを利用していてワンランク上のカードへのアップグレードを考えたりするのは賢明な判断だ。

しかし、「プラチナカードの種類が多すぎてどれが自分に合っているのかわからない」「年会費が高いけど本当に元は取れるの?」と悩んでしまう方も多い。

そこで本記事では、編集部が人気のプラチナカードを7つの客観的な基準で評価した。

この記事を読めば、あなたのライフスタイルに最適な年会費以上の価値があるプラチナカードを選べるようになるはずなので、ぜひ参考にしてほしい。

目的別!編集部厳選おすすめプラチナカード3選

【2025年最新】プラチナカードおすすめランキング|目的別に最強の1枚を比較

プラチナカードを選ぶなら、まずはどのカードがおすすめなのか把握して選択肢を絞るのが有効だ。

本章では、プラチナカードおすすめランキングについて以下の観点で解説する。

クレジットカードおすすめナビ編集部が人気のプラチナカード30枚以上を7つの客観的な基準で徹底評価し、本気でおすすめできるカードだけを厳選しました。

総合人気ランキングTOP10【迷ったらコレ】

プラチナカード選びで迷ったら、まずは以下の総合ランキングTOP10から選べば間違いない。

| 順位(総合スコア) | 1位(4.17) | 2位(4.15) | 3位(4.14) | 4位(4.1) | 5位(4.06) | 6位(4.01) | 7位(4) | 8位(3.96) | 9位(3.83) | 10位(3.69) | |

|---|---|---|---|---|---|---|---|---|---|---|---|

| プラチナカード | 三井住友カード プラチナプリファード | セゾンプラチナ・ビジネス・アメックス | JCBプラチナ | UCプラチナカード | エポスプラチナカード | アメリカン・エキスプレス・プラチナ・カード | ラグジュアリーカード Titanium | TRUST CLUB プラチナVisaカード | apollostation THE PLATINUM | Oliveフレキシブルペイプラチナプリファード | |

| 公式サイト | |||||||||||

| 年会費(税込) | 33,000円 | 初年度:無料 翌年度以降:33,000円 | 27,500円 | 16,500円 | エポスカードから招待:20,000円 上記以外:30,000円 年間利用額100万円以上で 翌年以降20,000円 | 165,000円 | 55,000円 | 38,500円 | 22,000円 年間300万円で次年度の年会費無料 | 33,000円 | |

| ポイント還元率 | 1.0〜10.0% | 0.5〜2.0% | 0.5〜10.0%※ | 1.0〜3.74% | 0.5〜2.0% | 1.0〜3.0% | 1.0% 賞品交換最大還元率:3.6% | 1.0% | 1.2% | 1.0〜10.0% | |

| 空港ラウンジ サービス | カードラウンジ | プライオリティ・パス | プライオリティ・パス | プライオリティ・パス | プライオリティ・パス | センチュリオン・ラウンジプライオリティ・パス | プライオリティ・パス | プライオリティ・パス | プライオリティ・パス | カードラウンジ | |

| コンシェルジュ サービス | あり | あり | あり | あり | あり | あり | あり | あり | あり | あり | |

| グルメ優待 | なし | あり | あり | あり | あり | あり | あり | あり | あり | なし | |

| ホテル優待 | あり | あり | あり | あり | あり | あり | あり | あり | あり | あり | |

| 旅行傷害保険 | 海外:最高5,000万円(利用) 国内:最高5,000万円(利用) | 海外:最高1億円(利用) 国内:最高5,000万円(自動) | 海外:最高1億円(利用) 国内:最高1億円(利用) | 海外:最高1億円(利用) 国内:最高5,000万円(利用) | 海外:最高1億円(自動) 国内:最高1億円(利用) | 海外:最高1億円(利用) 国内:最高1億円(利用) | 海外:最高1.2億円(自動) 国内:最高1億円(利用) | 海外:最高1億円(利用) 国内:最高1億円(利用) | 海外:最高1億円(自動) 国内:最高5,000万円(利用) | 海外:最高5,000万円(利用) 国内:最高5,000万円(利用) | |

| その他の 特典・優待 | 新規入会と利用特典で 40,000ポイントプレゼント SBI証券でのクレカ積立 | SAISON MILE CLUB サイバー保険 手荷物/コート一時預かり ゴルファー保険 | 最大89,500円 キャッシュバック※ | 最大10万円分のUCポイント プレゼントキャンペーン | 海外サポートデスク Visaプラチナ空港宅配 VisaプラチナWi-Fiレンタル 緊急カード発行無料 | 入会特典で合計190,000 ポイントを獲得可能 | 海外緊急医療 アシスタンスサービス | 手荷物宅配サービス | 新規入会と条件達成で 52,000ポイントプレゼント プレミアムゴルフサービス ハーツレンタカー | 新規入会と利用特典で 40,000ポイントプレゼント SBI証券でのクレカ積立 Olive基本特典+選べる特典 | |

| 国際ブランド | Visa | AMEX | JCB | Visa | Visa | AMEX | Mastercard | Visa | AMEX | Visa | |

| こんな人に おすすめ | コスパや還元率を重視したい方 | 出張が多く資金管理を効率化したい方 | 総合的に充実した特典を求める方 | 安めの年会費でプラチナカードを持ちたい方 | 年会費をポイントで補いたい方 | 最高峰のプラチナ特典を得たい方 | 安心して海外旅行に行きたい方 | Visaのプラチナカードを求める方 | 入会特典や高還元率を重視する方 | 還元率やOlive特典に魅力を感じる方 | |

プラチナカードは年会費が高めに設定されている一方で、プライオリティ・パスやコンシェルジュサービスなど、一般カードやゴールドカードではあまり付帯されることのない特典を利用できる。

それではここから、それぞれのプラチナカードのおすすめポイントや基本スペックについて以下で順番に解説するので、おすすめカードからあなたに合った1枚を絞り込んでいこう。

なお、プラチナカード総合ランキングに関する評価基準やスコアの詳細については、後段の「この記事の評価基準について(編集ポリシー)」を参照してください。

1位:三井住友カード プラチナプリファード – ポイント特化型の最強コスパカード

三井住友カード

プラチナプリファード

ここがおすすめ!

- 入会3ヶ月後までに40万円以上利用で

40,000ポイント - プリファードストアで

合計最大10%還元※1 - スマホタッチ決済で最大7%還元

- 最高5,000万円補償の

国内外旅行傷害保険 - 国内主要都市・ハワイの空港ラウンジの利用が無料

| 還元率 | 年会費 |

|---|---|

| 1.0〜10.00%※1 | 33,000円(税込) |

| 国際ブランド | 電子マネー |

| Apple Pay、Google Pay |

| 国内旅行傷害保険 | 海外旅行傷害保険 |

| 最高5,000万円 (利用付帯) | 最高5,000万円 (利用付帯) |

新規入会&条件達成で

\ 最大73,600円相当プレゼント!/

※期間:2026/1/7~3/1

- 対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)。※商業施設内の店舗など、一部ポイント加算の対象とならない店舗あり※iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿して支払い必要な場合あり。その場合、支払い分はタッチ決済分のポイント還元の対象外となる。上記、タッチ決済とならない金額の上限は、利用店舗によって異なる場合あり※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイント交換方法によっては、1ポイント1円相当にならない場合あり※Google Pay™ 、Samsung Walletで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

三井住友カード プラチナプリファードがおすすめの人

- 年間200万円以上のカード利用がある人

- ポイント還元率を重視し確実に年会費の元を取りたい人

- SBI証券でクレカ積立を行っている人

- 海外出張や旅行で外貨決済が多い人

三井住友カード プラチナプリファードは、ポイント還元に特化した実用派プラチナカードだ。

年会費33,000円に対して、「ポイント実利スコア5」という満点評価を得ている。

最大の魅力は、年間100万円の利用ごとに10,000ポイント(最大40,000ポイント)がもらえるボーナス特典だ。

例えば、年間300万円を利用する方なら、通常ポイント30,000ポイント(基本還元率1.0%)に加えてボーナス特典30,000ポイントで合計60,000ポイントを獲得でき、年会費を差し引いても27,000円相当が利益となる。

また、プリファードストア(特約店)では最大10.0%還元を実現可能だ。

コンビニやカフェなど日常的に利用する店舗が多数対象となっているため、自然に高還元の恩恵を受けられる。

さらには、SBI証券でのクレカ積立が最大3.0%還元となり海外での外貨決済時は2%のポイント還元が加算されることから、投資をしながらポイントを貯めたい方や海外出張・旅行が多い方にもおすすめだ。

ポイント還元で確実に年会費をペイしたいコスパ重視の方は、三井住友カード プラチナプリファードの利用をぜひ検討しよう。

新規入会&条件達成で

\ 最大73,600円相当プレゼント!/

※期間:2026/1/7~3/1

2位:セゾンプラチナ・ビジネス・アメックス|個人事業主・法人におすすめの最強プラチナカード

セゾンプラチナ・ビジネス・

アメリカン・エキスプレス ®・カード

ここがおすすめ!

- 初年度年会費無料

- 新規入会後3ヶ月間のショッピング利用で永久不滅ポイントが基本の4倍還元

- 海外ショッピング利用で

ポイント2倍 - JALのマイルの還元率

最大1.125%※ - SAISON MILE CLUBなら永久不滅ポイントがJALのマイルへ自動移行

- 最短3営業日で発行

| 還元率 | 年会費 |

|---|---|

| 0.5%〜1.0% 入会3ヵ月間は2% | 初年度:無料 2年目以降:33,000円(税込) |

| 国際ブランド | 電子マネー |

| Apple Pay、Google Pay、QUICPay |

\ 初年度年会費無料!最短3営業日で発行できる/

- SAISON MILE CLUB(年会費5,500円/税込)ご登録の場合

セゾンプラチナ・ビジネス・アメックスがおすすめの人

- 個人事業主や中小企業の経営者

- 出張が多くプライオリティ・パスを活用したい人

- JALマイルを効率的に貯めたい人

- 経費管理を効率化したいビジネスパーソン

セゾンプラチナ・ビジネス・アメックスは、個人事業主や法人におすすめのビジネスに余裕をもたらすプラチナカードだ。

年会費が33,000円かかるものの、世界中の空港ラウンジを利用できるプライオリティ・パスが付帯しているのが特徴といえる。

プライオリティ・パスのプレステージ会員は通常469米ドルの年会費がかかるが、セゾンプラチナ・ビジネス・アメックスがあれば無料で利用可能だ。

また、SAISON MILE CLUBに登録すれば、年会費5,500円の支払いが必要だが、JALのマイルを1.125%の高還元率で貯められる。

例えば、年間300万円のカード利用なら33,750マイルを獲得し、国内線の特典航空券を複数回購入できるだろう。

さらには、コンシェルジュサービスに加えて経費管理や会食・出張で役立つサービスも充実しているため、時間管理・資金管理の効率化をしたい方や国内・海外出張が多いビジネスパーソンにとって最適な1枚だ。

\ 初年度年会費無料!最短3営業日で発行できる/

3位:JCBプラチナ – グルメ・旅行・ステータスをバランス良く満たす王道プラチナカード

JCBプラチナ

| 還元率 | 年会費 |

|---|---|

| 0.50〜10.00%※2 | 27,500円(税込) |

| 国際ブランド | 電子マネー |

| QUICPay、Apple Pay、Google Pay |

| 国内旅行保険 | 海外旅行保険 |

| 最高1億円 (利用付帯) | 最高1億円 (利用付帯) |

新規入会&利用で

\最大120,500円分プレゼント※ /

※キャンペーン期間:2026年1月13日(火)~3月31日(火)

※ 対象カードに新規入会後条件達成で最大18%還元されます。キャンペーン期間は2026年1月13日(火)~2026年3月31日(火)までです。※ 還元率は交換商品により異なります

JCBプラチナがおすすめの人

- 特定の分野に偏らず総合的に充実した特典を求める人

- グルメベネフィットを月1回以上利用できる人

- 旅行や出張が多い人

- 将来的にJCBの上位カードを目指したい人

JCBプラチナは、日本発のJCBブランドが誇るプラチナカードだ。特典が特定の分野に偏っておらずバランス良く充実しているのが特徴で、ポイント実利以外は4以上のスコアを獲得している。

具体的には、プライオリティ・パスやコンシェルジュサービスに加えて、グルメ優待やホテル優待も利用可能だ。

例えば、グルメ・ベネフィットとして国内の厳選レストランで2名以上のコース料理を予約すると1名分が無料になる。

1回10,000円のコース料理を年2回利用すれば20,000円分の価値となり、本特典だけでも年会費27,500円の大半をペイできるだろう。

また、JCBプレミアムステイプランや海外ラグジュアリー・ホテル・プランを利用すると世界中の有名ホテルに宿泊でき、朝食無料やレイトチェックアウトなどの特典が付いてくる。

さらには、JCBプラチナの上位カードにはJCBザ・クラスという招待制のブラックカードが存在するため、ハイステータスを目指したい方にとっては魅力の一枚だ。

よって、特定の分野に偏らず総合的にハイレベルな一枚が欲しいという方には、JCBプラチナが有効な選択となるだろう。

新規入会&利用で

\最大120,500円分プレゼント※ /

※キャンペーン期間:2026年1月13日(火)~3月31日(火)

4位:UCプラチナカード – 年会費16,500円で保有できるコスパ最強プラチナカード

UCプラチナカード

ここがおすすめ!

- 常時1.0%還元

- 10万円利用ごとに

5,000円分のボーナスポイント(期間限定) - 最高1億円補償の海外旅行傷害保険(利用付帯)

- 2名以上の利用でレストラン1名分無料になる特典付

- プライオリティ・パス、

コンシェルジュサービス付

| 還元率 | 年会費 |

|---|---|

| 1.0〜7.0% | 16,500円(税込) 初年度無料 |

| 国際ブランド | 電子マネー |

| Apple Pay、Google Pay |

| 国内旅行傷害保険 | 海外旅行傷害保険 |

| 最高5,000万円 ※利用付帯 | 最高1億円 ※利用付帯 |

UCプラチナカードがおすすめの人

- 初めてプラチナカードを持つ人

- 年会費負担を抑えつつプラチナ特典を享受したい人

- 年間200万円以上のカード利用がある人

- コンシェルジュサービスを試してみたい人

UCプラチナカードは、手頃な年会費で基本を押さえた初めてのプラチナに最適なクレジットカードだ。

年会費が税込16,500円でプラチナカードの中では低価格で設定されており、ランキングの年会費対効果では4.5の高スコアを獲得している。

ポイント還元率は1.0〜3.74%で、今なら2025年10月1日から2026年2月28日の期間限定で合計利用金額10万円ごとに5,000円分のポイントをもらえるキャンペーンが開催中だ。

通常の還元率1.0%で利用したとしても、年会費16,500円は年間165万円のカード利用ができればペイできる。

また、プライオリティ・パスや24時間365日対応のコンシェルジュサービスが付帯しているのも特徴だ。

さらに、グルメクーポンやVisaプラチナホテルダイニングにより、2名以上の利用でレストラン1名分の無料特典やホテル内レストランなどで利用できる3,000円相当の割引クーポンも獲得できる。

海外旅行傷害保険は最高1億円・国内旅行傷害保険は最高5,000万円と充実しており、「プラチナカードとしての基本性能は押さえつつ年会費の負担を抑えたい」というニーズに応える一枚だ。

よって、初めてプラチナカードを持つ方やいきなり年会費5万円以上のカードは不安という方の最初の一枚として、UCプラチナカードは理想的なカードとなるだろう。

5位:エポスプラチナカード – 年会費のポイント払いができるヘビーユーザー向けプラチナカード

エポスプラチナカード

ここがおすすめ!

- 年間100万円の利用で

翌年以降の年会費永年無料 - 誕生日月に

ボーナスポイント2倍 - 年間利用ボーナスで最大

100,000ポイント進呈 - プライオリティ・パス付

- 海外・国内旅行傷害保険が

ともに最高1億円

| 還元率 | 年会費 |

|---|---|

| 0.5%~1.25% | 30,000円(税込) |

| 国際ブランド | 電子マネー |

| Apple Pay、Google Pay | |

| 国内旅行傷害保険 | 海外旅行傷害保険 |

| 最高1億円 (自動付帯) | 最高1億円 (自動付帯) |

エポスプラチナカードがおすすめの人

- エポスプラチナカードをメインで使い込む予定の人

- 年間200万円以上のカード利用ができる人

- 選べるポイントアップショップを活用できる人

- 旅行や出張が多めの人

エポスプラチナカードは、年間利用額が多めの方におすすめのプラチナカードだ。

通常の年会費は税込30,000円と安くはないが、エポスカードからの招待または年間100万円以上のカード利用で年会費が20,000円になる仕組みを導入している。

年会費対効果とポイント実利のスコアがそれぞれ4.2・4.6と高評価で、ボーナスポイント制度により実質的な負担を軽減できるのが魅力だ。

具体的には、年間利用額に応じて以下のように最大10万円相当のポイントが付与される。

年間200万円を利用すると30,000ポイントが付与され、年会費をペイ可能だ。

| 年間利用額 | 獲得ポイント | |

|---|---|---|

| 2026年4月以前 | 2026年5月以降 | |

| 50万円 | ー | 3,000pt |

| 100万円 | 20,000pt | 20,000pt |

| 200万円 | 30,000pt | 30,000pt |

| 300万円 | 40,000pt | 40,000pt |

| 500万円 | 50,000pt | 50,000pt |

| 700万円 | 60,000pt | 60,000pt |

| 900万円 | 70,000pt | 70,000pt |

| 1,100万円 | 80,000pt | 80,000pt |

| 1,300万円 | 90,000pt | 90,000pt |

| 1,500万円 | 100,000pt | 100,000pt |

また、選べるポイントアップショップを利用すれば、月々の支払いやお気に入りのショップ登録だけで最大2倍のポイントがもらえる。コンシェルジュサービスやグルメ・ホテル優待も充実しており、特典も申し分ない。

さらに、プライオリティ・パスや海外・国内旅行傷害保険(どちらも最高1億円)も利用付帯している。

エポスプラチナカードは、メインカードとして利用して年会費負担を実質ゼロにしたい方や旅行・出張が多い方にマッチする一枚といえる。

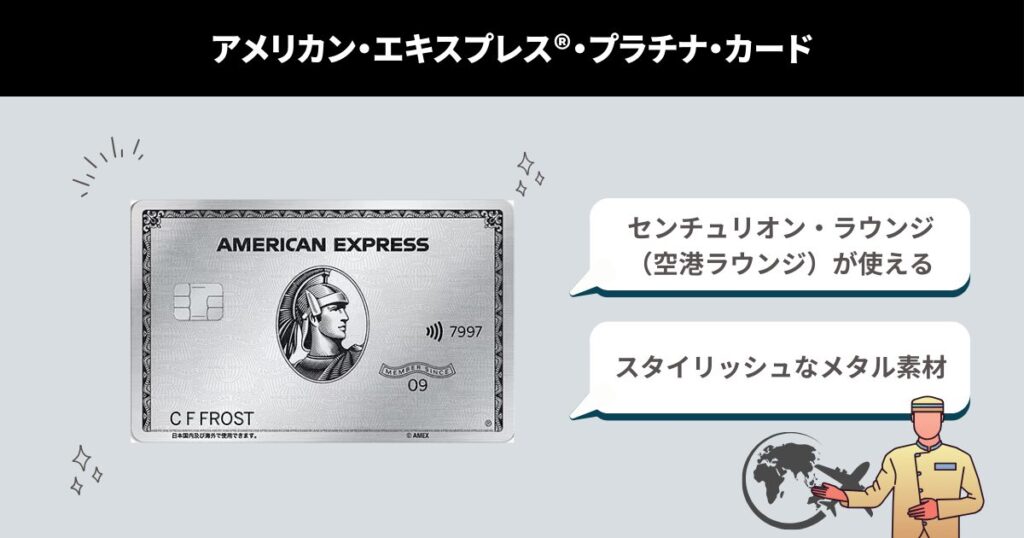

6位:アメリカン・エキスプレス®・プラチナ・カード – 最高峰のステータスと豪華特典を得られるおすすめプラチナカード

プラチナ・カード®

ここがおすすめ!

- 入会後6ヶ月以内に対象店で

合計20万円利用すると

30,000ボーナスポイント - さらに利用条件達成で

最大160,000ボーナスポイント - プライオリティ・パスが

家族カード会員にも付帯・同伴者1名無料 - 国内高級ホテル無料宿泊券

を継続特典として進呈 - 世界30カ所のセンチュリオン・ラウンジが利用可能

| 還元率 | 年会費 |

|---|---|

| 0.5%〜3.0% | 165,000円(税込) |

| 国際ブランド | 電子マネー |

| Apple Pay、Google Pay | |

| 国内旅行傷害保険 | 海外旅行傷害保険 |

| 最高1億円 (利用付帯) | 最高1億円 (自動付帯5,000万円) |

新規入会&条件達成で

\ 合計190,000円相当還元!/

アメリカン・エキスプレス®・プラチナ・カードがおすすめの人

- 年収1,000万円以上のエグゼクティブ層

- 家族で空港ラウンジを利用したい人

- 海外出張や旅行が頻繁にある人

- 最高級のグルメ・ホテル優待を求める人

アメリカン・エキスプレス®・プラチナ・カードは、最高峰のステータスと豪華特典を有するプラチナカードの頂点ともいえるクレジットカードだ。

空港/ラウンジとホテル/グルメのスコアは満点評価を獲得しており、年会費165,000円に見合う圧倒的な特典が用意されている。

プライオリティ・パスが本会員だけでなく家族カード会員にも付帯し、さらに同伴者1名まで無料で利用できるのが魅力だ。

3人家族なら全員で世界中の空港VIPラウンジを利用でき、年間数万円以上の恩恵を受けられる。

また、羽田空港を含め世界30カ所のセンチュリオン・ラウンジも利用可能で、アメックス会員限定のサービスを堪能できる。

さらには、継続特典として国内高級ホテルの無料宿泊券がもらえる他、ザ・ホテル・コレクションにより世界中の一流ホテルで客室アップグレードやアーリーチェックインなどの優待を受けられる。

24時間対応のコンシェルジュサービスは応答品質が最高レベルで、予約困難なレストランの手配や急な出張時の航空券・ホテル手配も安心だ。

家族旅行で快適に過ごしたい方やステータスと実用性の両方を求める方にとって、アメリカン・エキスプレス®・プラチナ・カードは年会費以上の価値を実感できる究極の一枚となるだろう。

新規入会&条件達成で

\ 合計190,000円相当還元!/

7位:ラグジュアリーカード Titanium – ステータスと実用性を両立させた金属製のプラチナカード

ラグジュアリーカード チタン

ここがおすすめ!

- 基本還元率1%

- 499ドル(約70,000円)相当の

HoteLuxエリートプラス会員資格を毎年付与 - ラグジュアリーホテル優待

(1滞在 平均70,000円相当) - ポイント減算対象なし・

移行上限なしで賢くマイルが貯まる・使える - 2名様以上所定のコース

ご予約で1名様分が無料※

| 基本還元率 | 1.0% |

|---|---|

| 年会費 | 55,000円(税込) |

| 旅行特典 | HoteLux(ホテラックス) エリートプラス会員資格が毎年付与 ラグジュアリーホテル優待(国内外5,000軒以上対象) 提携ホテル上級会員ステータス |

| マイル | 交換可能マイル:JALマイレージバンク、ANAマイレージクラブ、マイレージプラス 交換レート:1ポイント = 0.6マイル 実質還元率:約1.2% 最大マイル還元率:(ANA)約2.5%、(JAL)約2.35% |

事前入金で月最大

\9,990万円の高額決済もOK/

- 最大6名様のご予約で3名様無料

ラグジュアリーカード Titaniumがおすすめの人

- 金属製カードの高級感・ステータス性を求める人

- 24時間対応の高品質なコンシェルジュサービスを利用したい人

- 国内での会食や接待が月1回以上ある人

- 安心かつ快適に海外旅行を楽しみたい人

ラグジュアリーカード Titaniumは、スタイリッシュかつ優雅な特典が満載の金属製プラチナカードだ。

空港/ラウンジスコア4.6、コンシェルジュスコア4.7と高評価を得ており、年会費55,000円で金属製カードならではのステータス性を獲得できる。

金属製のカードは一般的なプラスチック製カードと比べて重量感があり、レストランや高級店での支払い時に「ステータス性・信頼感」を演出可能だ。

接待や好意のある方との食事など、勝負所で心強い味方となるだろう。

また、プライオリティ・パスが付帯することに加えて、コンシェルジュサポートでは「LC会員様のわずかな時間も無駄にしない」という哲学により最高品質のサービスを提供している。

具体的には、航空券やホテルの予約から現地でのレストラン手配をしてもらえて、自動音声なしですぐに電話をかけることが可能だ。

その他、最大9,990万円の高額決済が可能でポイントも貯まり年会費は経費計上できるため、個人事業主や経営者の方にもおすすめといえる。

海外旅行傷害保険は最高1.2億円が自動付帯していることから、安心かつ快適に海外旅行を楽しみたい方にも向いているだろう。

事前入金で月最大

\9,990万円の高額決済もOK/

8位:TRUST CLUB プラチナ Visaカード – 所定の基準を満たした人のみが保有できる格式高いプラチナカード

TRUST CLUB プラチナVisaカード

ここがおすすめ!

- 海外・国内旅行傷害保険が

ともに最高1億円 - ポイントの有効期限なし

- グルメ特典でコースメニュー2名以上の予約で1名分無料

- 6名以上なら2名分無料

- 回数無制限のプライオリティ・パス付

- 国際線利用時に手荷物宅配サービスが使える

| 還元率 | 年会費 |

|---|---|

| 1.0% | 38,500円(税込) |

| 国際ブランド | 電子マネー |

| Apple Pay、Google Pay | |

| 国内旅行傷害保険 | 海外旅行傷害保険 |

| 最高1億円 (利用付帯) | 最高1億円 (利用付帯) |

TRUST CLUB プラチナ Visaカードがおすすめの人

- 年収500万円以上で格式が高いクレジットカードを持ちたい人

- 国内外の空港ラウンジを頻繁に利用する人

- Visaブランドのプラチナカードを求める人

- 高品質なコンシェルジュサービスを重視する人

TRUST CLUB プラチナ Visaカードは、所定の基準を満たした方だけが保有できる招待制のプラチナカードだ。

空港/ラウンジスコア4.6・コンシェルジュスコア4.8という高評価を獲得しており、年会費38,500円を十分にペイできる充実した特典が用意されている。

TRUST CLUB プラチナ Visaカードの具体的なサービス・特典は、次のとおりだ。

| カテゴリ | サービス・特典 |

|---|---|

| トラベル | ・手荷物宅配サービス ・プライオリティ・パス ・空港ラウンジサービス |

| グルメ | ・TRUST CLUBダイニングセレクション |

| エンターテインメント | ・コナミスポーツクラブ ・D’sラウンジトーキョー |

| 保険 | ・旅行傷害保険 ・バイヤーズ プロテクション ・キャンセル プロテクション |

| コンシェルジュ | ・コンシェルジュサービス |

トラベルではプライオリティ・パスの他、国内主要空港やダニエル・K・イノウエ国際空港のラウンジも無料で利用できる。

また、TRUST CLUBダイニングセレクションでは利用シーンに応じて次の2つのプランが用意されており、上質なコース料理をお得に楽しめるのが魅力だ。

- 通常プラン

コースメニュー2名以上の予約で1名分が無料 - グループ特別プラン

コースメニュー6名以上の予約で2名分が無料

旅行傷害保険は海外・国内ともに最高1億円の補償があり、コンシェルジュサービスでは様々な手配をしてくれる。

格式高いVisaブランドのプラチナカードを持ちたい方や海外出張・旅行が多い方には、TRUST CLUB プラチナ Visaカードがおすすめだ。

9位:apollostation THE PLATINUM – ガソリン代の節約と高還元率を両立したドライバー向けプラチナカード

apollostation THE PLATINUM

ここがおすすめ!

- 基本還元率1.2%

- 入会特典で最大52,000円ポイント

- ガソリン代最大10円/L引き

(合計200Lまで) - 年間300万円以上利用で

次年度の年会費無料 - 最高1億円の海外旅行傷害保険

- 国内外の空港ラウンジサービス付

| 還元率 | 年会費 |

|---|---|

| 1.2% | 22,000円(税込) 初年度無料 |

| 国際ブランド | 電子マネー |

| Apple Pay | |

| 国内旅行傷害保険 | 海外旅行傷害保険 |

| 最高5,000万円 (利用付帯) | 最高1億円 (自動付帯) |

apollostation THE PLATINUMがおすすめの人

- 車を頻繁に利用しガソリン代が月2万円以上かかる人

- 年間300万円以上をカード利用できる人

- 高還元率とプラチナ特典の両方を求める人

- 旅行や出張で空港ラウンジを利用する機会がある人

apollostation THE PLATINUMは、入会特典と高還元率が魅力のプラチナカードだ。

年会費対効果スコア4.0を獲得しており、カードを使い込むことで実質的な負担をゼロにできる。

具体的には、年間300万円以上のカード利用により、次年度の年会費22,000円が無料になる仕組みだ。

apollostation THE PLATINUMでは、新規入会と条件達成で以下のように最大52,000ポイントを獲得できる。

ただし、2025年10月1日〜2026年1月5日の期間限定のため、注意してほしい。

| 条件 | 獲得ポイント |

|---|---|

| 該当ページから新規入会 | 22,000ポイント |

| apollostation以外で合計60万円以上のカード利用 | 30,000ポイント |

| 合計 | 52,000ポイント |

また、基本還元率が1.2%と高く、apollostationでカードを利用するといつでもガソリン・軽油が2円/L引き・灯油が1円/L引きになるのも魅力だ。

毎月の買い物でカードを使うほど値引き単価がアップし、ガソリン・軽油が合計200Lまで最大10円/L引きになる。

さらには、プラチナカードとしての基本性能も充実しており、プライオリティ・パスによる世界中の空港ラウンジ利用や24時間365日対応のコンシェルジュサービスが付帯しているのが特徴だ。

グルメ優待では厳選レストランでの特別プランも利用可能で、旅行や出張の際に快適なサービスを受けられるだろう。

旅行傷害保険は海外・国内ともに最高1億円(海外は自動付帯・国内は利用付帯)の補償があり、安心して旅行を楽しめる環境が整っている。

車での移動が多くガソリン代を節約したい方や年間300万円以上のカード利用で年会費を実質無料にできる方にとって、apollostation THE PLATINUMは有効な選択肢の一つとなるだろう。

10位:Oliveフレキシブルペイプラチナプリファード – 三井住友銀行ユーザーに最適な口座一体型プラチナカード

Oliveフレキシブルペイ プラチナプリファード

ここがおすすめ!

- 4機能が集約

・キャッシュカード

・クレジットカード

・デビットカード

・ポイントカード - 入会3ヶ月以内に40万円以上

利用で40,000ポイント - ベース特典・選べる限定特典付

- 海外・国内旅行傷害保険

最高5,000万円補償

| 還元率 | 年会費 |

|---|---|

| 1.0〜10.00%※1 | 33,000円(税込) |

| 国際ブランド | 電子マネー |

| Apple Pay、Google Pay | |

| 国内旅行傷害保険 | 海外旅行傷害保険 |

| 最高5,000万円 (利用付帯) | 最高5,000万円 (利用付帯) |

Oliveフレキシブルペイ プラチナプリファードがおすすめの人

- 三井住友銀行をメインバンクとして利用している人

- 口座とクレジットカードを一元管理したい人

- Olive独自の特典を活用できる人

- ポイント還元率を重視しつつ銀行特典も得たい人

Oliveフレキシブルペイ プラチナプリファードは、三井住友銀行の口座と一体化したプラチナカードだ。

年会費は税込33,000円で、三井住友カード プラチナプリファードと同等のポイント還元率1.0〜10.0%を誇る。

ポイント実利スコア4.6と高評価を得ており、効率的にポイントを貯められるのが魅力だ。

Oliveフレキシブルペイ プラチナプリファードでは、以下のようにOlive独自の特典も獲得できる。

| 特典の種類 | 内容 |

|---|---|

| 基本特典 | 以下の手数料が全て無料 ・SMBCダイレクトの他行宛振込手数料 ・当行本支店ATM24時間手数料 ・定額自動入金手数料 ・定額自動送金《きちんと振込》手数料 |

| 選べる特典 | ・給与・年金受取特典:Vポイント200pt※ ・コンビニATM手数料無料:1回無料※ ・Vポイントアッププログラム:還元率+1%※ ・ご利用特典:Vポイント100pt |

さらには、三井住友カード プラチナプリファードと同様に、年間100万円の利用ごとに10,000ポイント(最大40,000ポイント)の継続特典が付与される仕組みだ。

また、SBI証券でのクレカ積立が最大3.0%還元※となりプリファードストア(特約店)では最大10.0%還元を実現できるため、投資をしながらポイントを貯めたい方や日常的に対象店舗を利用する方に向いている。

コンシェルジュサービスも24時間365日対応で付帯しており、旅行の手配やレストラン予約などのサポートを受けられる。

旅行傷害保険は海外・国内ともに最高5,000万円(利用付帯)の補償があり、基本的な保障は確保されているのが特徴だ。

三井住友銀行をメインバンクとして利用している方やOlive独自の特典を活用できる方は、Oliveフレキシブルペイ プラチナプリファードの利用を検討してはいかがだろうか。

【年会費の元が取れる】コスパ最強プラチナカード5選

プラチナカードは年会費が高額なイメージがあるが、実は年会費に対して得られる価値が極めて高いカードも多い。

本章では、「年会費対効果」スコアが高い順に以下の5枚について解説する。

年会費を上回る特典やポイント還元を確実に受けられるカードばかりのため、特にコスパを重視する方はぜひ参考にしてほしい。

三井住友カード プラチナプリファード(年会費対効果:4.7)

三井住友カード プラチナプリファードは、年会費対効果スコア4.7のポイント特化型のプラチナカードだ。

年会費33,000円に対して、年間100万円の利用ごとに10,000ポイント(最大40,000ポイント)の継続特典が付与される。

例えば年間200万円を利用できれば、通常ポイント20,000ポイントと継続特典20,000ポイントで合計40,000ポイントを獲得でき、年会費を差し引いても7,000円相当の利益が残る計算だ。

また、プリファードストアでは最大10.0%還元※・SBI証券のクレカ積立では最大3.0%還元※と、日常的な利用でも高還元の恩恵を受けられる。

確実に年会費をペイしたい方にとって、最もコスパに優れた一枚といえるだろう。

新規入会&条件達成で

\ 最大73,600円相当プレゼント!/

※期間:2026/1/7~3/1

UCプラチナカード(年会費対効果:4.5)

UCプラチナカードは、年会費16,500円という手頃な価格設定ながら年会費対効果スコア4.5を獲得した高コスパカードだ。

プライオリティ・パスや24時間365日対応のコンシェルジュサービス、海外旅行傷害保険の最高1億円補償など、プラチナカードとしての基本性能を十分に備えている。

ポイント還元率は1.0〜3.74%で、現在は期間限定で合計利用金額10万円毎に5,000円分のポイントがもらえるキャンペーンも開催中だ。

年間165万円のカード利用で年会費をペイでき、グルメクーポンやVisaプラチナホテルダイニングの特典も充実している。

よって、初めてプラチナカードを持つ方や年会費負担を抑えつつ充実した特典を得たい方に最適な一枚といえるだろう。

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード(年会費対効果:4.3)

セゾンプラチナ・ビジネス・アメックスは、年会費対効果スコア4.3でビジネスシーンに特化したプラチナカードだ。

年会費は33,000円だが初年度無料で、プライオリティ・パスが無料付帯するだけでも年会費469米ドル(1ドル=150円換算で約70,000円)相当の価値がある。

SAISON MILE CLUBに登録すれば年会費5,500円でJALのマイルを1.125%の高還元率で貯められ、年間200万円の利用で22,500マイルを獲得可能だ。

また、個人事業主や法人の経営者にとって、経費管理の効率化や出張時の快適性向上に直結する特典が充実している。

ビジネスカードながら個人利用でも十分なメリットがあり、出張が多い方や資金管理を効率化したい方におすすめだ。

\ 初年度年会費無料!最短3営業日で発行できる/

JCBプラチナ(年会費対効果:4.2)

JCBプラチナは、年会費対効果スコア4.2で総合力の高さを誇るバランス型のプラチナカードだ。

年会費27,500円で、グルメ・ベネフィットを使うと国内の厳選レストランでコース料理2名以上の予約が1名分無料になる。

1回15,000円のコース料理を年2回利用すれば30,000円分の価値となり、この特典だけでも年会費をペイできる計算だ。

また、プライオリティ・パスやコンシェルジュサービスに加えて、JCBプレミアムステイプランによる有名ホテル優待も充実している。

よって、特定の分野に偏らず総合的に高いレベルの特典を求める方や、グルメ優待を月1回以上活用できる方には有効な選択肢となるだろう。

新規入会&利用で

\最大120,500円分プレゼント※ /

※キャンペーン期間:2026年1月13日(火)~3月31日(火)

エポスプラチナカード(年会費対効果:4.2)

エポスプラチナカードは、年会費対効果スコア4.2で利用額に応じた柔軟な年会費体系が魅力のプラチナカードだ。

通常年会費30,000円だが、エポスカードからの招待または年間100万円以上の利用で20,000円に割引される。

さらに、年間利用額に応じて最大10万円相当のボーナスポイントが付与され、年間200万円の利用で30,000ポイントを獲得できるため年会費を実質ペイ可能だ。

その他、選べるポイントアップショップで月々の支払いやお気に入りのショップを登録するだけで最大2倍のポイントを獲得でき、プライオリティ・パスや海外・国内旅行傷害保険(どちらも最高1億円)も付帯している。

年会費負担を実質ゼロにしたい方は、メインカードとしてエポスプラチナカードの利用を検討しよう。

【利用額別】年会費の元を取るシミュレーション

プラチナカードで年会費の元を取れるかは利用額と活用する特典によって異なるため、利用額別のシミュレーションで損益分岐点を知っておこう。

まず、プラチナ4大特典の目安を以下のように仮定する。

- プライオリティ・パス

1回利用で約5,000円相当 - コンシェルジュサービス

1回利用で約5,000円相当 - グルメ優待

レストランのコースメニュー約15,000円相当 - ホテル優待

朝食無料や客室アップグレードで1泊あたり約20,000円相当

この前提のもと、総合ランキング上位2つの三井住友カード プラチナプリファード、セゾンプラチナ・ビジネス・アメックスを利用した場合を想定し、以下の2パターンで損益分岐点をシミュレーションした。

- 通常利用の場合の損益分岐点

- 優待や特典を利用した場合の損益分岐点

それぞれのカードのシミュレーション結果について、以下で順番に見ていこう。

三井住友カード プラチナプリファードのシミュレーション結果

年会費33,000円(税込)の三井住友カード プラチナプリファードを利用した場合、通常利用と優待・特典利用時の損益分岐点はそれぞれ以下のようになる。

通常利用

| 利用先 | 年間利用額(還元率) | 獲得利益 |

|---|---|---|

| 通常利用 | 年間200万円(1.0%) | 20,000円相当 |

| ボーナスポイント | 年間100万円のカード利用 | 10,000円相当 |

| ボーナスポイント | 年間200万円のカード利用 | 10,000円相当 |

| 合計 | 40,000円相当 | |

優待・特典利用

| 利用先 | 年間利用額・特典 | 獲得利益 |

|---|---|---|

| 通常利用 | 年間80万円のカード利用 基本還元率1.0% | 8,000円相当 |

| プリファードストア (特約店) | 年間20万円のカード利用 最大還元率10.0% | 20,000円相当 |

| ボーナスポイント | 年間100万円のカード利用 | 10,000円相当 |

| 合計 | 38,000円相当 | |

三井住友カード プラチナプリファードはポイント還元に特化しており、年間100万円の利用ごとに10,000ポイント(最大40,000ポイント)が貯まる。

シミュレーション結果から、通常利用(0.5%還元)なら、年間200万円利用すると合計40,000円相当が貯まり、年会費33,000円をペイできるとわかる。

また、プリファードストア(特約店)を利用すると最大還元率10.0%※を実現できるため、特約店での年間20万円の利用を含め合計で年間100万円のカード利用により獲得利益は38,000円相当になる。

よって、特典利用時の年会費33,000円の元が取れる損益分岐点は年間100万円のカード利用となる。

さらに、三井住友カード プラチナプリファードにはコンシェルジュサービスやホテル優待も付帯しているため、これらの特典を使える方はより多くの恩恵を受けることが可能だ。

年間100万円以上のカード利用ができるなら、三井住友カード プラチナプリファードの発行をぜひ検討しよう。

セゾンプラチナ・ビジネス・アメックスのシミュレーション結果

年会費33,000円(初年度無料)のセゾンプラチナ・ビジネス・アメックスを利用した場合、通常利用と優待・特典利用時の損益分岐点はそれぞれ次のとおりだ。

通常利用

| 利用先 | 年間利用額(還元率) | 獲得利益 |

|---|---|---|

| 通常利用 | 年間660万円(1.0%) | 33,000円相当 |

| 合計 | 33,000円相当 | |

優待・特典利用

| 利用先 | 年間利用額・特典 | 獲得利益 |

|---|---|---|

| 通常利用 | 年間300万円のカード利用 基本還元率0.5% | 15,000円相当 |

| プライオリティ・パス | 年間2回利用 1回利用で約5,000円相当 | 10,000円相当 |

| グルメ優待 | 年間1回利用 レストランのコースメニュー約15,000円相当 | 15,000円相当 |

| 合計 | 38,000円相当 | |

セゾンプラチナ・ビジネス・アメックスは基本還元率が0.5%で低めなため、通常のカード利用だけだと年会費をペイするための損益分岐点は年間660万円となる。

一方、通常利用に加えてプライオリティとグルメ優待を利用すれば合計で38,000円の利益となり、年会費33,000円をペイ可能だ。

よって、セゾンプラチナ・ビジネス・アメックスで年会費の元を取りたいなら、プラチナ特典を活用するのが有効といえる。

また、出張や旅行が多めの方なら、年会費5,500円のSAISON MILE CLUBに登録してJALのマイルを1.125%の高還元率で貯めるのもありだろう。

その他、ビジネスマン向けに経費管理や会食・出張で役立つサービスも充実しているため、出張が多く資金管理を効率化したい方にもおすすめだ。

【マイルも貯まる】旅行好きにおすすめのプラチナカード3選

出張や旅行が多い方にとって、空港ラウンジの利用やマイル還元はプラチナカードの重要な選定基準だ。

本章では「空港/ラウンジ」スコアが高い順に、旅行好きにおすすめのプラチナカード3枚を紹介する。

プライオリティ・パスはもちろん、センチュリオン・ラウンジや手荷物宅配サービスなど旅行時の快適性を向上させるカードを厳選した。

年間数回以上の出張や海外旅行がある方は年会費以上の価値を実感できるプラチナカードが見つかるはずだ。

アメリカン・エキスプレス・プラチナ・カード(空港/ラウンジ:5.0)

アメリカン・エキスプレス・プラチナ・カードは空港/ラウンジスコア5.0で満点評価を獲得した最高峰のトラベルカードで、年会費は税込165,000円で高めに設定されている。

プライオリティ・パスが本会員だけでなく家族カード会員にも付帯し、さらに同伴者1名まで無料で利用可能だ。

国内外1,300ヶ所以上の空港ラウンジが利用可能で、3人家族なら全員で快適なVIP空港体験を堪能できるだろう。

さらに、羽田空港を含め世界30カ所のセンチュリオン・ラウンジも利用でき、アメックス会員限定の上質なサービスも受けられる。

海外・国内旅行傷害保険の補償額が最高1億円など旅行関連の特典が圧倒的に充実しており、年間複数回の海外旅行や家族での旅行が多い方には年会費以上の価値を実感できる一枚だ。

新規入会&条件達成で

\ 合計190,000円相当還元!/

ラグジュアリーカード Titanium(空港/ラウンジ:4.6)

ラグジュアリーカード Titaniumは、空港/ラウンジスコア4.6で金属製カードならではの重厚感とステータス性を兼ね備えたプラチナカードだ。

プライオリティ・パスが付帯し、世界中の空港ラウンジを利用できるだけでなく24時間対応の高品質なコンシェルジュサービスも利用できる。

航空券やホテルの予約から現地でのレストラン手配まで、一貫してサポートしてもらえて重宝するだろう。

また、海外旅行傷害保険は最高1.2億円が自動付帯しており、安心して海外旅行を楽しめる環境が整っている。

金属製カードの重量感は空港のラウンジやホテルのチェックインで信頼感を演出し、ビジネスシーンでも強い印象を残せるのが魅力だ。

年会費55,000円で上質な旅行体験とステータス性を両立させたい方は、ラグジュアリーカード Titaniumの利用を検討しよう。

事前入金で月最大

\9,990万円の高額決済もOK/

JCBプラチナ(空港/ラウンジ:4.3)

JCBプラチナは、空港/ラウンジスコア4.3で旅行や出張が多い方におすすめのバランス型プラチナカードだ。

プライオリティ・パスにより世界中の空港ラウンジを利用できるのはもちろん、JCBプレミアムステイプランや海外ラグジュアリー・ホテル・プランも活用できる。

本特典の活用により、国内外の有名ホテルで朝食無料やレイトチェックアウトなどの優待を獲得可能だ。

また、国内主要空港のラウンジも無料で利用でき、国内出張や旅行が多い方にとって使い勝手が良い。

手荷物宅配サービスや海外・国内旅行傷害保険(どちらも最高1億円)も充実しているため、旅行時の利便性と安心感を高めてくれるだろう。

年会費27,500円で空港ラウンジ特典とホテル優待をバランス良く享受できることから、国内外の旅行を頻繁にする方は十分な恩恵を受けられるプラチナカードといえる。

新規入会&利用で

\最大120,500円分プレゼント※ /

※キャンペーン期間:2026年1月13日(火)~3月31日(火)

【ステータス重視】豪華特典が魅力のプラチナカード3選

プラチナカードの真骨頂は、一般カードでは決して得られない豪華な特典とステータスにある。

本章では「ホテル/グルメ優待」スコアが高い順に、豪華特典で特別な時間を体験できる以下のプラチナカード3枚を厳選して紹介する。

高級ホテルでの客室アップグレードや朝食無料、厳選レストランでのコース料理1名分無料など、日常を贅沢に彩る特典が満載のため、接待や記念日など人生の特別なシーンをより印象深いものにしたい方はぜひ参考にしてほしい。

アメリカン・エキスプレス・プラチナ・カード(ホテル/グルメ:5.0)

アメリカン・エキスプレス・プラチナ・カードは、ホテル/グルメスコア5.0で満点評価を獲得した最高峰のプラチナカードだ。

継続特典として国内高級ホテルの無料宿泊券(1泊2名分)がもらえるだけでも数万円の価値があり、これだけで年会費の一部を回収できる。

ザ・ホテル・コレクションでは世界中の一流ホテルで客室アップグレードや朝食無料やアーリーチェックインなどの優待を受けることが可能だ。

グルメ優待では、厳選レストランでの特別プランや2名以上のコース予約で1名分無料になる特典がある。

24時間対応のコンシェルジュサービスは予約困難な名店の手配にも対応しており、特別な記念日や接待を成功に導いてくれる。

最高級の特典を利用したい方は、アメリカン・エキスプレス・プラチナ・カードを利用して年会費165,000円以上の価値を体験しよう。

新規入会&条件達成で

\ 合計190,000円相当還元!/

ラグジュアリーカード Titanium(ホテル/グルメ:4.4)

ラグジュアリーカード Titaniumは、ホテル/グルメスコア4.4と評価が高いプラチナカードだ。

国内の厳選レストランで2名以上のコース料理を予約すると1名分が無料になるグルメ優待は、1回15,000円のコースを年3〜4回利用すれば年会費55,000円の大部分を回収できる。

金属製カードの重量感は高級レストランでの会計時に強い印象を残し、グルメシーンでの格上げに寄与するだろう。

ホテル優待では世界中の一流ホテルで特別料金や客室アップグレードの特典があり、24時間対応のコンシェルジュサービスは「LC会員様のわずかな時間も無駄にしない」という哲学のもと最高品質のサポートを提供している。

国内での会食や接待が月1回以上ある方や特別な体験とステータス性を両立させたい方は、ラグジュアリーカード Titaniumの利用を検討してはいかがだろうか。

事前入金で月最大

\9,990万円の高額決済もOK/

JCBプラチナ(ホテル/グルメ:4.2)

JCBプラチナは、ホテル/グルメスコア4.2で実用性とステータスを両立させたバランス型プラチナカードだ。

グルメ・ベネフィットとして国内の厳選レストランで2名以上のコース料理を予約すると1名分が無料になるため、年数回利用するだけで年会費27,500円をペイできるコスパを誇る。

例えば1回15,000円のコース料理を年2回利用すれば30,000円分の価値となり、本特典だけでも年会費を上回る利益を得られるだろう。

JCBプレミアムステイプランや海外ラグジュアリー・ホテル・プランでは国内外の有名ホテルで朝食無料やレイトチェックアウトなどの優待を受けられ、旅行時の満足度を高めてくれる。

また、日本発のJCBブランドならではのきめ細やかなサービスと、将来的にJCBザ・クラスへのアップグレードも期待できるステータス性が魅力だ。

グルメ優待を月1回以上活用できる方にとって、JCBプラチナは有効な選択肢の一つとなるだろう。

新規入会&利用で

\最大120,500円分プレゼント※ /

※キャンペーン期間:2026年1月13日(火)~3月31日(火)

【インビテーション不要】申し込み制のおすすめプラチナカード3選

プラチナカードの中には招待制のものもあるが、今すぐ手に入れたい方には申し込み制のカードがおすすめだ。

本章では、ゴールドカードでの実績を積む必要がなく、審査に通過すればすぐにステータスカードを保有できる人気の3枚について解説する。

いずれのカードも発行のしやすさと充実した特典を両立しており、初めてのプラチナカードとしても最適だ。それぞれのプラチナカードの詳細について、以下で順番に見ていこう。

JCBプラチナ – 総合力が高く初めてのプラチナカードに最適

JCBプラチナは、申し込み制で総合力の高さが強みのプラチナカードだ。

インビテーション不要で、20歳以上で本人に安定継続収入があれば直接申し込みできる※。

年会費27,500円でグルメ・ベネフィットやプライオリティ・パスに加えて、24時間対応のコンシェルジュサービスなどプラチナカードとしての基本特典を網羅しているのが魅力だ。

国内の厳選レストランで2名以上のコース料理を予約すると1名分が無料になるグルメ優待は、年数回利用するだけで年会費をペイできる圧倒的なコスパを誇る。

JCBプレミアムステイプランや海外ラグジュアリー・ホテル・プランによるホテル優待も充実しており、旅行時の満足度を高めてくれるだろう。

さらに、JCBプラチナの上位カードにはJCBザ・クラスという招待制のブラックカードが存在するため、将来的なステータスアップも視野に入れられる。

申し込み制でバランスの取れた特典と将来的なアップグレードを求める方には、JCBプラチナがおすすめだ。

- 学生不可 。プラチナカード独自の審査基準により発行します。

新規入会&利用で

\最大120,500円分プレゼント※ /

※キャンペーン期間:2026年1月13日(火)~3月31日(火)

三井住友カード プラチナプリファード – ポイント重視派の決定版

三井住友カード プラチナプリファードは、申し込み制でポイント還元に特化したプラチナカードだ。

招待なしで申し込みでき、20歳以上で本人に安定継続収入がある方が対象者として設定されている。

年会費33,000円がかかるものの、三井住友カード プラチナプリファードでは年間100万円の利用ごとに10,000ポイント(最大40,000ポイント)の継続特典が付与される。

よって、年間200万円以上のカード利用がある方なら40,000円相当のポイントを獲得して年会費をペイ可能だ。

コンビニやカフェなど日常的に利用する店舗が多数あるプリファードストア(特約店)を利用すると、最大10.0%還元※を実現できるのも魅力だ。

また、SBI証券でのクレカ積立が最大3.0%還元※となることから、資産形成を加速させたい方にも向いている。

プライオリティ・パスは付帯していないものの、国内主要空港のカードラウンジは利用可能でコンシェルジュサービスも24時間365日対応しているため、安心してほしい。

申し込み制で還元率やコスパを重視する方は、三井住友カード プラチナプリファードの利用をぜひ検討しよう。

新規入会&条件達成で

\ 最大73,600円相当プレゼント!/

※期間:2026/1/7~3/1

セゾンプラチナ・ビジネス・アメックス – 個人事業主も申し込める柔軟性が魅力

セゾンプラチナ・ビジネス・アメックスは、申し込み制で個人事業主や法人にメリットが大きいビジネス特化型のプラチナカードだ。

個人事業主の場合は、本人確認資料のみで申し込める柔軟性が魅力といえる。

年会費は33,000円かかるが、初年度無料でプライオリティ・パスが無料付帯する点だけでも年会費469米ドル(1ドル=150円換算で約70,000円)相当の価値があるだろう。

SAISON MILE CLUBに登録すれば、年会費5,500円でJALマイルを1.125%の高還元率で貯められ、年間300万円の利用で33,750マイルを獲得可能だ。

よって、出張が多く経費管理を効率化したいビジネスパーソンにとって、セゾンプラチナ・ビジネス・アメックスは時間短縮と資金管理の両面でメリットが大きい申し込み制のプラチナカードといえる。

\ 初年度年会費無料!最短3営業日で発行できる/

後悔しない!プラチナカードの選び方と見るべき5つのポイント

プラチナカードを選ぶ際、ランキングだけを見て決めてしまうと「自分には合わなかった」と後悔する可能性がある。

そのため、自身でカードを評価できる判断基準を持つことが重要だ。

本章では、プラチナカード選びでチェックすべき5つのポイントについて解説する。

これらのポイントを理解すれば、どのカードがあなたのライフスタイルに最適なのか自信を持って判断できるようになるだろう。

それぞれのポイントについて、プラチナカード初心者にもわかりやすいよう具体例を交えて順番に見ていこう。

1. 年会費とベネフィットのバランス

プラチナカード選びでは、「年会費に対してどれだけの価値を得られるか」のバランスが重要となる。

年会費が高いから良いカードとは限らず、逆に安いから劣っているとも限らないからだ。

年会費帯別の代表的なプラチナカードとそれらの特徴は、以下のように整理できる。

| 年会費帯 | 代表的なプラチナカード | 特徴 |

|---|---|---|

| 1.5〜3万円 | UCプラチナカード JCBプラチナ | 基本的なプラチナ特典を手頃な価格で享受できる。初めての方に最適 |

| 3〜10万円 | 三井住友カード プラチナプリファード ラグジュアリーカード Titanium | ポイント還元や特典のバランスが良く、コスパ重視派に人気 |

| 10万円以上 | アメリカン・エキスプレス・プラチナ・カード | 最高級の特典とサービス。豪華さを求める方向け |

「年会費を支払ってでも自分が確実に使える特典があるか」を冷静に判断するのが望ましい。

例えば、年に2回しか飛行機に乗らない方が、空港ラウンジ特典のみを狙って年会費16万円のプラチナカードを選ぶのは合理的とはいえない。

一方、月1回のペースでグルメ優待を利用する方なら、年間18万円相当の価値を得られるため、年会費3万円のプラチナカードでも十分に元が取れる。

あなたが「確実に使う特典」を金額に換算し、年会費を上回るかどうかで判断しよう。

2. ライフスタイルで選ぶ「4大特典」

プラチナカードを選ぶ際は、価値を象徴する「4大特典」を踏まえて判断することをおすすめする。

プラチナカードの4大特典

| 特典 | サービス内容 | おすすめの人 |

|---|---|---|

| 空港ラウンジ サービス | プライオリティ・パスなどで世界中の空港VIPラウンジが使える特典 | 出張や旅行で月1回以上飛行機に乗る人 早朝便や乗り継ぎで空港での待ち時間が長めの人 家族での旅行時に快適な環境を確保したい人 |

| コンシェルジュ サービス | レストランの予約や旅行プランの相談などを24時間365日代行してくれるサービス | 多忙で自分で調べる時間がない人 記念日や接待で失敗したくない人 海外出張が多く現地情報の収集に困っている人 |

| グルメ優待 | 高級レストランのコース料理が1名分無料などの優待を受けられる | 記念日や誕生日を特別な場所で祝いたい人 取引先との会食が月1回以上ある人 美食家で上質なレストラン体験を求める人 |

| ホテル優待 | 一流ホテルの客室アップグレードや無料宿泊券などの特典を獲得できる | 出張や旅行でホテルに年間数泊する人 記念日や特別な旅行でワンランク上の滞在を楽しみたい人 高品質なホテルサービスを重視する人 |

プラチナカードの特典の一つに、世界各地の空港VIPラウンジを利用できる会員制サービス「プライオリティ・パス」が付帯する空港ラウンジサービスがある。

例えば、プライオリティ・パスのプレステージ会員は通常469米ドルの年会費がかかるが、セゾンプラチナ・ビジネス・アメックスを保有していれば無料で利用可能だ。

ラウンジでは無料の飲食やWi-Fi、シャワー設備などが提供され、搭乗前の時間を快適に過ごせる。出張や旅行が月1回以上ある方なら、この特典だけで年会費の元を取れるケースも多い。

また、24時間365日対応の専任スタッフがレストランの予約や旅行プランの相談、チケット手配などを代行してくれるコンシェルジュサービスも、プラチナカードの特典の一つだ。

例えば、アメリカン・エキスプレス・プラチナ・カードでは、最高峰のコンシェルジュサービスを利用できるだろう。

「予約困難な店を押さえたい」「海外出張の航空券とホテルをまとめて手配してほしい」といったリクエストに応えてくれる。

記念日のレストラン探しや、急な出張時の手配など時間と手間を節約したい多忙なビジネスパーソンにとって価値が高いといえる。

さらに、JCBプラチナなどのいくつかのプラチナカードでは、高級レストランのコース料理を2名以上で予約すると1名分が無料になるグルメ優待が利用可能だ。

仮に月1回の利用で1人15,000円が無料になれば年間18万円相当の価値となり、年会費3万円程度のカードなら比較的簡単に元が取れる計算だ。記念日や会食の機会が多い方には魅力的な特典といえるだろう。

その他、一流ホテルの部屋がアップグレードされたり無料宿泊券がもらえたりするホテル優待を受けられる場合もある。

例えば、アメリカン・エキスプレス・プラチナ・カードでは継続特典として国内高級ホテルの無料宿泊券を獲得可能だ。

また、ラグジュアリーカード Titaniumのように世界中の一流ホテルで特別料金や客室アップグレードなどの特典が適用されるプラチナカードもあり、旅行や出張の質を大きく向上させられる。

これらプラチナカードの4大特典をライフスタイルに合わせて選べば、最上級のプラチナカードを上手に使いこなせるはずだ。

3. ポイント還元率+年間利用ボーナス

プラチナカードを選ぶ際は、通常のポイント還元率だけでなく年間利用ボーナスも含めて利益を計算する必要がある。

なぜなら、プラチナカードでは年間利用額に応じた大型ボーナスが設定されていることが多く、年間利用ボーナスが実質的な還元率を大きく引き上げられるからだ。

具体例として、代表的なプラチナカードの「ポイント還元率+年間利用ボーナス」を以下に示す。

| カード名 | 基本還元率 | 年間利用ボーナス | 実質還元率 (年300万円利用時) |

|---|---|---|---|

三井住友カード プラチナプリファード | 1.0% | 100万円ごとに1万ポイント (最大4万ポイント) | 約2.0% |

エポスプラチナカード | 0.5% | 300万円以上で4万ポイント | 約1.8% |

JCBプラチナ | 0.5% | なし | 0.5% (特約店で最大10%)※ |

例えば、三井住友カード プラチナプリファードの場合、年間300万円を利用すると通常ポイント3万ポイント+継続特典3万ポイント=6万ポイント(6万円相当)を獲得可能だ。

これは実質還元率2.0%に相当し、年会費33,000円を差し引いても27,000円のプラスとなる。

一方、JCBプラチナは通常還元率0.5%と低めだが、特約店では最大20倍など特約店での高還元が魅力だ。

どこで使っても高還元を求めるか特定店舗で爆発的に貯める戦略を取るかで、選ぶべきカードは変わってくる。

あなたの年間カード利用額とよく使う店舗を考慮して、最も実質還元率が高くなるプラチナカードを選ぼう。

4. ステータス性と国際ブランド

プラチナカードを選ぶ場合、ステータス性と国際ブランドの観点で選択するのも有効だ。

ビジネスシーンでの信頼感や高級店での待遇は、これらのカードブランドによって変わってくる。

国際ブランド別のプラチナカードの特徴は次のとおりだ。

| 国際ブランド | ステータス性 | 国内での 使いやすさ | 海外での 使いやすさ | 代表的なプラチナカード |

|---|---|---|---|---|

| アメリカン・エキスプレス | 5 | 4 | 4 | アメックス・プラチナ |

| Mastercard | 4 | 5 | 5 | ラグジュアリーカード Titanium |

| Visa | 4 | 5 | 5 | 三井住友カード プラチナプリファード |

| JCB | 3.5 | 5 | 3.5 | JCBプラチナ |

- 各項目評価の参考:みんなのマネ活「楽天カードはどの国際ブランドがおすすめ?それぞれの特徴を解説」

アメリカン・エキスプレスは、プラチナカードの代名詞ともいえる最高峰のステータスを誇る。

高級レストランや一流ホテルでの認知度が高く、ビジネスシーンでも一目置かれる存在だ。

ただし、国内の一部店舗では使えないケースもあるため、サブカードとしてVisaやMastercardを持っておくと安心だ。

Visa・Mastercardは国内外問わず加盟店が圧倒的に多く、実用性では最強だ。

ステータス性も十分に高く、特にラグジュアリーカードのような金属製カードは見た目のインパクトと実用性を兼ね備えている。

JCBは日本発のブランドで、国内では特に使いやすい。

海外出張や旅行が多い方は、VisaやMastercardと組み合わせることでより利便性を高めることが可能だ。

「ステータス重視で選ぶならアメックス」「実用性とステータスのバランスならVisa・Mastercard」「国内メインならJCB」という基準で判断すると良いだろう。

5. 付帯保険の手厚さ

付帯保険の手厚さで選ぶのも、プラチナカードの選択では有効だ。

プラチナカードでは一般カードやゴールドカードと比較して、格段に手厚い保障が付帯している。

付帯保険の充実さは、海外旅行が多い方や高額な買い物をする機会が多い方にとって大きな安心材料となるだろう。

主要な付帯保険の種類は、次のとおりだ。

| 付帯保険の種類 | 内容 |

|---|---|

| 海外旅行傷害保険 | 海外旅行中のケガや病気、携行品の損害などを補償する保険 プラチナカードでは最高5,000万円〜1億円の補償が一般的で、自動付帯や家族特約付きのカードもある |

| 国内旅行傷害保険 | 国内旅行中の事故によるケガや死亡を補償する保険 プラチナカードでは最高5,000万円程度の補償が一般的で、国内出張が多いビジネスパーソンに安心感を提供する |

| ショッピング保険 | カードで購入した商品が破損・盗難に遭った場合に補償する保険 プラチナカードでは年間300万円〜500万円の補償が一般的で、高額な家電や宝飾品を購入する際に心強い |

| スマホ保険 | 一部のプラチナカードにはスマートフォンの破損や盗難を補償する保険が付帯している 年間最大10万円程度の補償で修理費用の負担を軽減できる |

| 航空便遅延保険 | 飛行機の遅延や欠航により発生した宿泊費・食事代を補償する保険 プラチナカードでは自動付帯しているケースが多く、出張や旅行の多い方にとって実用的な保険といえる |

例えば、海外で盲腸の手術をした場合、治療費が200万円を超えるケースもある。

このような状況でもプラチナカードの海外旅行傷害保険を適用できれば、高額医療費をカバーできる。

よって、海外出張や旅行が多い方には必須の内容といえるだろう。

また、保険内容を比較する際は、補償額だけでなく「自動付帯か利用付帯か」「家族特約の有無」も確認するのがおすすめだ。

自動付帯ならカードを持っているだけで保険が適用されるため、より安心感が高い。

海外出張や旅行が年5回以上ある方なら、手厚い保険が付帯したカードを選ぶことで別途旅行保険に加入する必要がなくなり、結果的にコストを削減できるだろう。

プラチナカードの必要性は?メリットとよくある質問

ここからは、ゴールドカードとの違いや審査基準、コンシェルジュサービスの活用法など、プラチナカードに関するよくある疑問をQA形式でまとめた。

年会費の元を取る方法や家族カードの活用法も合わせて、プラチナカードを利用すべきかの判断材料としてぜひ参考にしてほしい。

そもそもプラチナカードとゴールドカードの違いは?

プラチナカードとゴールドカードの違いは、次のとおりだ。

| プラチナカード | ゴールドカード | |

|---|---|---|

| 年会費(目安) | 5〜15万円 | 1〜4万円 |

| 年収(目安) | 500〜1,000万円 | 300〜500万円 |

| コンシェルジュ | 24時間365日対応 | 一部のみ |

| 空港ラウンジ | プライオリティ・パス付帯 | 国内・海外一部カードはプライオリティ・パス付帯 |

| 入手方法 | 申し込み・招待制 | 申し込み |

プラチナカードはゴールドカードと比較して年会費と年収の目安が高く、コンシェルジュサービスが24時間365日対応している。

ゴールドカードでは主に空港のカードラウンジを利用でき、一部のカードはプライオリティ・パスを利用可能だ。

一方、プラチナカードでは大半のカードにプライオリティ・パスが付帯している。

審査は厳しい?年収の目安は?

プラチナカードの審査は一般カードやゴールドカードと比較すると厳しい傾向があり、年収は500万円以上を目安にすると良い。

ただし、公式サイトに記載されている年齢条件や安定した収入があれば審査に通過する可能性があるため、安心してほしい。

インビテーションなしでも申し込める?

インビテーションなしで申し込めるプラチナカードは存在する。

例えば、以下の3枚はゴールドカードでの実績を積む必要がなく、審査に通過すればすぐに発行できておすすめだ。

これらのプラチナカードは年収や利用実績の基準を満たしていれば誰でも申し込める。

発行のしやすさと充実した特典を両立しており、初めてのプラチナカードとしても最適だ。

コンシェルジュには具体的に何を頼めるの?

プラチナカードのコンシェルジュサービスで一般的に頼める内容は、次のとおりだ。

| 項目 | 内容 |

|---|---|

| レストラン関連 | 予約困難な高級レストランの予約代行 記念日や接待に適したレストランの提案と予約 アレルギー対応や個室手配などの細かな要望の事前伝達 海外レストランの予約 |

| 旅行・出張関連 | 航空券の検索・予約・座席指定 レンタカーの手配 現地ツアーやガイドの手配 複数都市をまたぐ複雑な出張プランの一括手配 |

| エンターテインメント関連 | コンサート・演劇・スポーツ観戦のチケット手配 ゴルフ場の予約代行 美術館・博物館の入場券手配 テーマパークのチケット手配 |

| ギフト・記念日関連 | 誕生日や記念日のプレゼント提案と購入代行 フラワーアレンジメントの手配 ケーキやシャンパンのレストラン事前手配 |

| 緊急時対応 | 海外でのパスポート紛失時のサポート 急な出張時の当日航空券・ホテル手配 病院や医療機関の紹介 |

プラチナカードのコンシェルジュサービスは、日常から特別な場面まで幅広く活用できるとわかるだろう。

年会費の元を取るには、最低でもどれくらい特典を使えばいい?

プラチナカードによって年会費やポイント還元率・特典が個別で設定されているため、年会費の本を取る利用額は個別に計算する必要がある。

例えば、年会費33,000円(税込)の三井住友カード プラチナプリファードであれば、年間100万円を以下のように利用することで年会費33,000円をペイできる。

| 利用先 | 年間利用額・特典 | 獲得利益 |

|---|---|---|

| 通常利用 | 年間80万円のカード利用 基本還元率1.0% | 通常利用:8,000円相当 特約店:20,000円相当 ボーナスポイント:10,000円相当 |

| プリファードストア (特約店) | 年間20万円のカード利用 最大還元率10.0% | |

| 合計 | 38,000円相当 | |

三井住友カード プラチナプリファードはポイント還元に特化しており、コンビニやカフェなどのプリファードストア(特約店)の利用により還元率が跳ね上がる。

また、プラチナカードの4大特典を以下のように金額換算し、どのくらい特典を利用するかをシミュレーションすると年会費をペイできる使用量がわかる。

- プライオリティ・パス

1回利用で約5,000円相当 - コンシェルジュサービス

1回利用で約5,000円相当 - グルメ優待

レストランのコースメニュー約15,000円相当 - ホテル優待

朝食無料や客室アップグレードで1泊あたり約20,000円相当

ただし、これらの金額換算はあくまで目安であることに注意してほしい。

上手に特典を活用することでより効率的にプラチナカードの年会費の元を取ることができるので、先述したシミュレーション例も参考にしてカード発行前に検証しておこう。

家族カードは作った方がいい?本会員と同じ特典を受けられる?

プラチナカードの家族カードを作った方がいいかは、家庭により異なる。

ただし、家族カードは無料で発行でき、本会員と同等の特典・サービスを受けられる場合もあるため、有効活用するのがおすすめだ。

無料で家族カードを発行できる場合は、悩みすぎずにまずは利用してみることをおすすめする。

プラチナカードは年会費以上の特典を得られる場合におすすめ!

本記事では、アドバイザーナビの「クレジットカードおすすめナビ」編集部が人気のプラチナカードを7つの客観的な基準で評価し、おすすめ10選などについて解説した。

プラチナカードを厳選して紹介したが、特におすすめな目的別の3枚は以下のとおりだ。

| ポイント効率を最重視 | 年会費とのバランス(コスパ) | 豪華特典・ステータス重視 |

|---|---|---|

三井住友カード プラチナプリファード | UCプラチナカード | アメックス・プラチナ・カード |

また、自分に合ったプラチナカードは、年会費とベネフィットのバランスやプラチナ4大特典などで選ぶことをおすすめする。

還元率が上がる特約店の利用やプライオリティ・パスや、コンシェルジュサービスなどのプラチナ4大特典を上手く活用することで、年会費を大幅に上回る恩恵を受けられるだろう。

本記事を参照して最適なプラチナカードを選び、あなたの毎日をさらに上質なものにしよう。

本記事にはプロモーションが含まれますが、紹介するカードの選定やランキングの評価基準は客観的なデータに基づいています。

この記事の評価基準について(編集ポリシー)

当サイトのランキングは広告費の多寡に影響されることなく、客観的な基準に基づいて作成されています。

クレジットカードおすすめナビ編集部では、人気のプラチナカード30枚以上を7つの評価項目で徹底比較し、各項目の重要度に応じた比重を設定して総合スコア(5点満点)を算出しました。

本ランキングの評価基準

以下の7項目を合計して総合スコア(5点満点)を算出。

| 評価項目 | 比重 |

|---|---|

| 年会費対効果 (年会費に対する総合的なお得度) | 20% |

| ポイント実利 (基本還元+年間利用ボーナス等の取りこぼしにくさ) | 20% |

| 空港/ラウンジ (プライオリティ・パス、同伴者、手荷物宅配 等) | 18% |

| ホテル/グルメ優待 (無料宿泊・アップグレード・コース1名無料等) | 15% |

| コンシェルジュ利便性 (24時間、アプリ/LINE対応、応答品質) | 10% |

| 発行しやすさ/汎用性 (申し込み難易度、国際ブランド、使えるシーンの広さ) | 10% |

| 付帯保険/プロテクション (旅行・ショッピング保険、スマホ保険等) | 7% |

プラチナカード総合ランキング(スコアの詳細)

| 順位 | カード名 | 総合 | 年会費対効果 | ポイント実利 | 空港/ラウンジ | ホテル/グルメ | コンシェルジュ | 発行しやすさ | 付帯保険 |

|---|---|---|---|---|---|---|---|---|---|

| 1 | 三井住友カード プラチナプリファード(◯) | 4.17 | 4.7 | 5 | 2.8 | 3.5 | 4.7 | 4.6 | 3.8 |

| 2 | セゾンプラチナ・ビジネス・アメックス(◯) | 4.15 | 4.3 | 4.1 | 4.2 | 4.1 | 4 | 4.3 | 3.8 |

| 3 | JCBプラチナ(◯) | 4.14 | 4.2 | 3.6 | 4.3 | 4.2 | 4.8 | 4.2 | 4 |

| 4 | UCプラチナカード | 4.1 | 4.5 | 4.1 | 3.7 | 3.9 | 4.5 | 4.3 | 3.6 |

| 5 | エポスプラチナカード | 4.06 | 4.2 | 4.6 | 4 | 3.3 | 4.6 | 3.8 | 3.5 |

| 6 | アメリカン・エキスプレス・プラチナ・カード | 4.01 | 2.8 | 3.4 | 5 | 5 | 4.8 | 3 | 4.8 |

| 7 | ラグジュアリーカード Titanium | 4 | 3.5 | 3.6 | 4.6 | 4.4 | 4.7 | 3.6 | 3.7 |

| 8 | TRUST CLUB プラチナ Visaカード | 3.96 | 3.9 | 3.8 | 4.6 | 3.2 | 4.8 | 3.6 | 3.9 |

| 9 | apollostation THE PLATINUM | 3.83 | 4 | 3.7 | 4.2 | 3.8 | 3.2 | 3.9 | 3.6 |

| 10 | Oliveフレキシブルペイプラチナプリファード | 3.69 | 4.2 | 4.6 | 2.3 | 2.8 | 4.4 | 4.2 | 3.4 |

情報の透明性について

本ランキングの情報は各クレジットカード会社の公式サイトおよび公式資料を参照し、2025年10月時点の情報に基づいて作成しています。年会費・ポイント還元率・特典内容などは各カード会社の規約変更により変更される可能性があるため、申し込み前には必ず各カード会社の公式サイトで最新情報を確認してください。

当サイトは読者の皆様に最適なクレジットカード選びをサポートすることを目的としており、客観的かつ公平な情報提供に努めています。

Oliveフレキシブルペイ プラチナプリファードの選べる特典・クレカ積立について

- 選べる特典について:ATM手数料無料の対象はイーネットATM・ローソン銀行ATM・セブン銀行ATMです。利用特典100ポイントは円預金・外貨預金の残高が10,000円以上の場合が対象です。給与・年金受取特典200ポイントはWEB通帳の明細に「給与振込」「年金」と冒頭に表示される場合が原則対象です。なお、お勤め先の振込方法、もしくは企業年金等の年金種類によっては、明細の冒頭に「振込」と表示される場合がありますが、その場合は原則対象外となります。具体的な振込方法は振込先にご確認ください。

- SBI証券でのクレカ積立について:特典を受けるには一定の条件がございますので、三井住友カードのHPをご確認ください。

三井住友カード プラチナプリファードの還元率・クレカ積立について

- 最大7%還元について:最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)。商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

- SBI証券のクレカ積立のポイント還元について:特典を受けるには一定の条件がございますので、三井住友カードのHPをご確認ください。

JCBプラチナの還元率・キャンペーンについて

- 還元率は交換商品により異なります。

- 新規入会&利用・家族カード入会&利用で最大45,000円がキャッシュバックされます。キャンペーン期間は2025年10月1日(水)~2026年1月12日(月)までです。