転職を検討する際、特に重視したいことの一つが年収アップではないだろうか。

もちろん、家族との時間を大切にするために、ワークライフバランスを重視できる職場に転職するのも正しい選択であるが、よりよい待遇を求めて転職を目指すのが大半である。

この記事では、IFAとして活動する人の年収や、年収1000万円を超えている人の割合について、アンケート調査の結果を具体的に紹介している。

IFAとして活動する際の課題感やIFAになる方法についてもまとめているので、転職希望者はもちろん、今後のキャリアを検討している人はぜひ参考にしてほしい。

IFAの年収は?

そもそもIFAとは「Independent Financial Advisor:独立系ファイナンシャルアドバイザー」の略で、特定の金融機関に属せず、金融商品仲介業者として国から登録を受けたIFA法人に所属して活動するのが一般的である。

IFAは顧客に対する資産運用の総合的なアドバイザーとして活動し、提携している証券会社が扱う金融商品のなかから、顧客に合う商品を提案するのが業務の本質だ。

IFAには大きく2つのワークスタイルがある

IFAの年収を把握する前に、IFAには大きく2つの働き方があることを理解する必要がある。

- IFA法人と雇用契約を締結する正社員型のIFA

- IFA法人と業務委託契約を締結する業務委託型のIFA

正社員型の場合、IFA法人から固定給を受け取り、期末手当・ボーナスは成果や契約件数がある程度加味される。

要するに一般的な企業と同じで、収入の幅にはある程度の限界があるのが特徴だ。

業務委託型の場合、IFA法人から固定給が支払われることはなく、完全歩合制の成功報酬だけが年収の源泉になる。

そのため、契約数や顧客からの預かり資産額が増えれば増えるほど収入アップに直結し、収入は青天井と言っても差し支えないだろう。

言い換えると、成果を残せなければ収入はゼロだ。

なお、IFA法人によっては両者の報酬形態をミックスさせたパターンもあるため、詳細は各社のWebサイトを確認してほしい。

正社員型IFAの場合は年収500〜600万円前後

正社員型のIFAを選択した場合、自身の経験や市場価値によって待遇が異なるため一概には言えないが、年収500〜600万円ほどが一般的とされる。

公的機関による統計的なデータはないが、IFA法人の株式会社Fanの求人情報では以下の内容が掲載されていた。

- 証券経験5年以上または同様の経験がある場合:初期月給30〜50万円+各種手当+賞与

- 上記以外:25〜45万円+各種手当+賞与

募集要項の給与欄には「年収350〜1000万円」と記載されており、年収のレンジはかなり広いことがわかる。

ほかにも、株式会社アイ・パートナーズフィナンシャルの有価証券報告書(2022年度)によると、平均年収は684万円であった。

報酬形態は固定給+賞与(インセンティブ含む)となるのが一般的で、固定給に関しては経験次第で異なる。

正社員型で年収1000万円を目指すのはあまり現実的でないかもしれないが、役職がつき、第一線として活躍できると十分手が届く範囲と言えるだろう。

業務委託型の場合は年収1000万円も十分到達できる

アドバイザーナビ株式会社が実施した「現役IFAに対するアンケート調査」の年間手数料から年収を試算すると、業務委託型であれば年収1000万円を目指すことは十分可能だ。

アンケート調査によると、年間手数料に対する回答は以下のとおりであった。

- 1000万円未満:45%

- 1000万円以上3000万円未満:32%

- 3000万円以上5000万円未満:7%

- 5000万円以上7000万円未満:10%

- 7000万円以上1億円未満:3%

- 1億円以上:3%

業務委託型の場合、手数料の還元率は50〜70%とされるケースが多い。

還元率を60%と換算して計算すると、手数料が1000万円であれば年収は600万円と試算できる。

手数料が2000万円に到達すれば、年収は1200万円だ。上記の分布を踏まえると、業務委託型のIFAとして上位40%くらいに位置すれば、年収1000万円を目指せる範囲に該当するだろう。

手数料の還元率が70%であれば、年収1000万円のハードルは低くなる。

そのため、業務委託型のIFAとして働く際は、IFA法人と契約を締結する際の還元率を必ず確認しておこう。

IFAで年収1000万円を超えている人の割合は?

結論として、IFAで年収1000万円を超えている人の割合を単純計算することはできない。

しかし、先ほど解説したように、業務委託型のIFAであれば、年間手数料額の上位40%くらいに入っていれば、年収1000万円は到達できそうであることがわかる。

IFAに対するアンケート調査によると、業務委託型を選択した人の割合は56%、正社員型は44%という結果も出ている。

これらを加味すると、IFAとして働く人の約22%(業務委託型56%に対する40%の割合)は年収1000万円に到達していると言えるだろう。

さらに、正社員型IFAとして働く人のうち10%が年収1000万円に達成していると仮定すると、約4%(正社員型44%に対する10%の割合)と試算できる。

これらを踏まえると、IFAとして働く人のうち、約26%の人は年収1000万円を超えていると試算できるだろう。

IFAへの転職で年収が増えた人の割合

アドバイザーナビ株式会社がまとめた、前職と比べて年収がどのように変化したのか調査したアンケート結果によると、回答の多い順番としては以下のとおりだった。

- 同程度:43%

- 1.5倍程度:15%

- 半分以下:11%

- 2倍程度:10%

- 3倍程度・4倍程度・半分程度:7%

上記の結果を踏まえると、前職の年収が600万円だった場合、年収が1.5倍に増えれば900万円に到達する。

2倍以上に到達した人の割合は合計21%のため、年収1200万円以上の人の割合は21%と推測できるだろう。

前職の年収は人によって異なるため一概には言えないが、IFAに転職して年収アップを実現している人の割合は約40%あるため、努力次第で年収1000万円は到達できる範囲だ。

IFAとして活動することの課題

IFAは、正社員型・業務委託型のいずれにおいても、年収1000万円を十分目指せる仕事であることは間違いない。

実情として、業務委託型のほうが収入にアッパーがないため、年収1000万円を超える可能性が高まるだろう。

高年収を目指せるチャンスが多いのがIFAであるが、活動する際にはさまざまな課題が残されている点には注意が必要だ。

ここでは、IFAとして活動することの課題について、3つの観点で解説しよう。

- 認知度のアップが求められる

- コンプライアンスの順守

- 顧客基盤をいかに醸成できるか

それぞれ詳しく解説していくので、IFAの課題感を踏まえた自分なりの対策も検討してみてほしい。

認知度のアップ

IFAの社会的存在価値は大きいものの、実情として認知度が高くないため、顧客との信頼性構築に時間がかかったり、怪しまれたりする点には注意が必要である。

2023年6月時点におけるIFAの人数は約6,500名とされており、2019年頃に比べてほぼ2倍に増えているものの、絶対数として少数なのが現状だ。

なお、2023年には11,000名を超える予測が立てられているものの、国内の人口に対する比率としてはごくわずかであることに変わりない。

資産運用に関するアドバイスを受けられる人・モノ・サービスとして、証券会社や金融機関の窓口・営業担当者が最初に頭に浮かぶ人は多いだろう。

特に、年齢が上がるほど対面で話ができる担当者に相談したいニーズは強い。

しかし、IFAと証券会社の営業担当も業務の本質は同じであるものの、存在自体が知られていないため、信頼関係の構築に障壁があるのは今後の改善点と言えるだろう。

コンプライアンスの順守

IFAとして活動していくにあたり、コンプライアンスの順守も求められる。

先述したIFAのアンケート調査では、現状の課題として以下のような内容が挙げられていた。

- 業界経験や知識の浅い人材やコンプライアンスを無視した手数料稼ぎに走る一部のIFAが存在している

- 回転売買する傾向の営業手法がまかり通っていることがある

- 一部のIFAが自己中心的な行動をとることがあり、顧客フォローを一人で行う必要がある

- 高額な金融商品の提案が横行している

- IFA業界全体のレベルアップが必要で、コンプライアンス体制が未整備であると感じる

- 勧誘方法の危うさや、悪質な手数料稼ぎが一部で存在する

IFA業界は手数料中心のビジネスモデルとなっており、顧客が本当に必要な商品ではなく、IFAにとって旨味のある商品を提案するケースも横行している。

仮に、多くのIFAが顧客に最適な商品を提案できていたとしても、一部に自己利益の追求を求める動きが見られてしまうと、業界全体のイメージが下がってしまうのは無理もない。

自己利益だけを追求する姿勢に対する指摘は多数上がっており、コンプライアンス体制が整備されなければ、今後のIFA業界のさらなる発展は難しいだろう。

顧客基盤をいかに醸成するか

IFAとして活動を続けていくために欠かせないのが、顧客基盤をどのようにして構築していくかである。

上記のように、実情としてIFAに対する風当たりはやや厳しいと言わざるを得ない状況だ。

認知度が上がらず、IFA業界全体のイメージが悪化している状況のなか、資産運用のトータルアドバイザーとして顧客と信頼関係を構築していくのは簡単なことではない。

言い換えると、顧客と厚い信頼ができれば関係性は長期間続き、世代を超えて相談を受けられるパートナーになることも可能だ。

現時点においてIFAの報酬の源泉は販売手数料に対するバック率となっているため、徐々に顧客の数を増やして長期的な関係を構築できれば、期間を経るほど報酬は積み上がっていく。

目先の利益に飛びついても、顧客と長期的な信頼関係を構築できなければIFAとして活動し続けるのは極めて難しいだろう。

IFAになるにはどうすれば良いか?

IFAで年収1,000万円を目指すことは十分可能である一方、活動を継続させるにはいくつかの課題があり、顧客に寄り添って本当に必要な商品を提案する姿勢が求められるのは先述したとおりだ。

IFAを目指す人の多くが、証券会社や保険会社などの金融にまつわる業界に勤めている。

それだけ転身しやすいと言えるのだが、ここでは、IFAになるにはどうすれば良いのか、4つのステップで具体的に解説していこう。

- IFAとしてどのように働くか決める

- IFAに必要な資格を取得する

- 金融に関する広く深い知識を習得する

- 転職エージェントに相談する

IFAへの転職を希望・検討している人は、以下の内容をぜひ参考にしてほしい。

IFAとしてどのように働くか決める

IFAになりたい場合は、最初にどのように働くか決めるのがおすすめだ。

記事前半で解説したように、IFAには大きく2つの働き方がある。

- IFA法人と雇用契約を締結する正社員型のIFA

- IFA法人と業務委託契約を締結する業務委託型のIFA

働き方が異なれば、応募できるIFA法人の種類も異なる。

IFAに対するアンケート調査によると、56%が業務委託型、44%が正社員型の働き方を採用している結果であり、どちらかに大きく偏っているわけではないことがわかる。

どちらの働き方を選択するかは、個人の仕事に対する価値観や実現したいライフスタイル次第だ。

- 高収入を求めたい

- 自由に時間を使って働けるようにしたい

- 給与の安定性や福利厚生が整った環境を重視したい

転職先に求める条件を整理したうえで、IFAとしてどちらの働き方を選択するか最初に決めておくと、法人選びがしやすくなるだろう。

IFAに必要な資格を取得する

IFAとして働くにあたって必要な資格としては証券外務員が挙げられる。

IFAは顧客に対して具体的な金融商品を提案するため、専門資格が欠かせない。

この点、証券会社で営業をしている人であれば、証券外務員資格を取得している人が大半だろう。

そのため、現職が証券会社であればIFAへの転職は比較的スムーズに進められる。

IFAとして活動するにあたり、金融商品だけでなく生命保険や医療保険といった各種保険商品の提案もしたい場合は、生命保険募集人資格も必要だ。

金融や保険に関する各商品を提案する以上、それぞれの資格が必要であるため、IFAを目指す場合は先に資格を取得しておいたほうがよいだろう。

なお、資産運用に関するアドバイス業と親和性の高い資格にFPが挙げられるが、FP資格はなくても構わない。

ライフプランの提案・シミュレーションなどにおいて、FPを取得していると権威性として役立つものの、資格がない限り携われない業務があるわけではないため、必要に応じて取得しておこう。

金融に関する広く深い知識を習得する

IFAとして活躍していくには、金融に関する広くて深い知識も必要だ。

顧客との信頼関係を構築するには、ニーズを的確に捉えたうえで、提携している証券会社の商品のなかから最適な提案をする必要がある。

その過程や顧客と円滑なコミュニケーションをとるにあたって、金融に関する知識はIFAとして必須である。

逆の立場に立てばわかるが、自身の資産運用を任せるにあたって、金融知識が乏しい人は選べないだろう。

資格取得を通じて知識を磨くのはもちろん、日々の経済ニュースをウォッチして最新情報をアップデートする姿勢が欠かせない。

また、取り扱う金融商品に関する詳細をインプットしておく必要もあるだろう。

IFA業界に限った話ではないが、転職先で活躍するためには、その業界に求められる知識の習得は当然ながら求められるものだ。

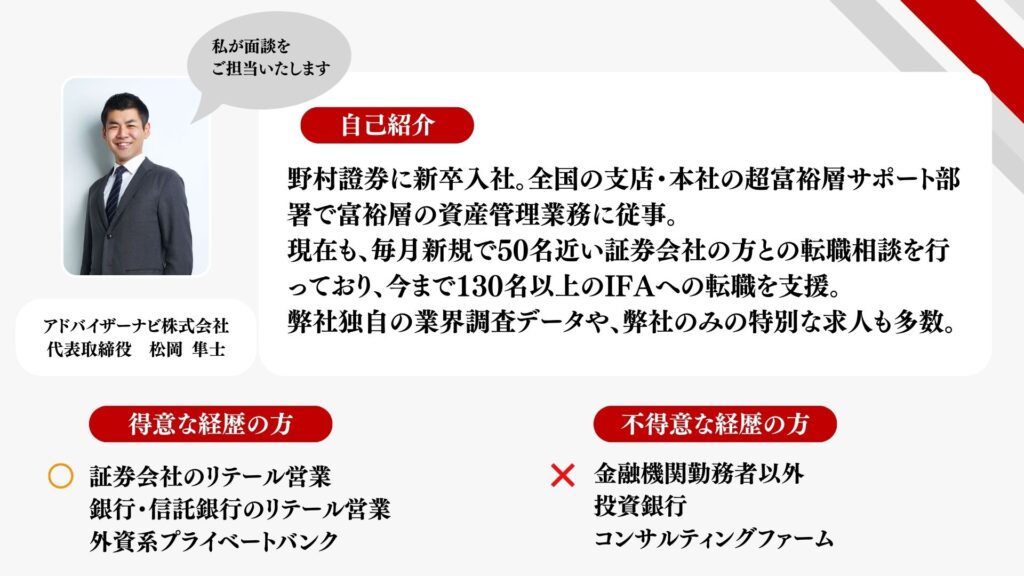

転職エージェントに相談する

IFAへの転職を目指すのであれば、転職エージェントは積極的に活用すべきだ。

IFAが国内に普及したのは2004年とされており、まだ20年しか経過していない。

そのため、IFAに関する情報はまだ限定的で、転職に関するノウハウやIFA法人の詳細な情報にもアクセスしづらい状況だ。

IFA法人への転職に関しては疑問点も多くなりがちであるため、業界に特化した転職エージェントを利用することで、効率よく転職活動を進められるだろう。

なかでも、「IFA転職」であれば、キャリアコンサルタントがIFAを経験しているため、カウンセリングを通じて業務に対する些細な疑問や転職の不安もその都度解消できる。

もちろん、希望に合わせたIFA法人の紹介や面接日程の調整、条件交渉もサポートしている。

さらに、「IFA転職」では転職後の業務サポートも提供しているため、転職前後を含めて安心して活動できるだろう。

IFAへの転職にまつわる疑問点を解消しつつ、スムーズに転職活動を進めたい場合は、転職エージェントの利用は必須と言える。

まとめ

IFAとして働く人のなかで、年収1000万円に到達しやすいのは業務委託型の働き方をするパターンであることがわかる。

当然と言えば当然だが、成果報酬型を採用しているため年収は青天井であり、年収数千万を実現させることも不可能ではない。

あくまで試算ではあるが、IFAとして働くひとのうち、およそ25%の人は年収1000万円を達成できていると考えられる。

しかし、IFAとして活動していくには、業界全体の成長や認知度・イメージアップのため、顧客に寄り添った提案が欠かせないだろう。

IFAへの転職を希望する際は、適切な準備を踏まえて転職エージェントを有効活用するのがおすすめだ。

「IFA転職」なら、キャリアコンサルタントから転職前後を含めた幅広いサポートを受けられる。

利用は無料なので、まずは気軽に相談することから始めるとよいだろう。