IFAには業務委託を受けて働く方法と、IFA法人に正社員として所属して働く方法の2種類がある。IFAへの転職を検討する際、どちらの契約形態で働くか悩む人も多いだろう。

しかし、実際にはどのような仕組みで報酬が与えられるのだろうか。IFAへの転職を検討する上で、報酬制度については最も気になる点ともなる。

今回は、IFAの報酬制度について詳しく見ていこう。

IFAの契約形態の違い

まずはIFAの雇用形態の違いについて詳しく見ていこう。

先述の通り、IFAには業務委託を受けて働く方法と、IFA法人の正社員として働く方法の2種類の働き方がある。IFA法人から業務委託を受けて働く場合は、「個人事業主」として開業して働くこととなる。元々IFAとしての働き方は、この業務委託を受けて働く方法が一般的であった。

しかし最近では、IFA法人に正社員として雇用されて働く方法を選ぶ人も増えてきている。以下の表は金融庁が2018年12月に、国内で預かり資産残高の大きい金融商品仲介業者10社を対象に行った調査結果である。

| 合計 | 割合 | |

|---|---|---|

| 所属外務員との契約形態 | ||

| 正社員(固定給) | 4社 | 40.0% |

| 業務委託社員(歩合給) | 3社 | 30.0% |

| 正社員・業務委託混在 | 3社 | 30.0% |

| 契約形態別外務員数 | ||

| 正社員(固定給) | 110人 | 30.1% |

| 業務委託社員(歩合給) | 255人 | 69.9% |

表からも分かる通り、IFA法人とIFAの契約形態にはそれほど偏りはなく、正社員のIFAのみとしているところや、業務委託のみとしているところ、それぞれ混在しているところもほぼ同じ割合である。

一方、10社に所属している全体のIFAの人数割合で見たところ、業務委託を受けて働いているIFAの方が多い結果となった。これは従来、IFAは業務委託を受けて働くスタイルが一般的であったためと推測される。

では、この両者の働き方の違いにはそれぞれどのようなメリット・デメリットがあるのだろうか。以下の項目で詳しく解説していく。

業務委託型のメリット・デメリット

まずは業務委託型のIFAのメリット・デメリットについて見ていこう。

業務委託型IFAのメリット

- 勤務時間の拘束がない

- 契約の成果が収入に直結する

- 会社都合の転勤がない

- 顧客と長く関係を構築できる

- ノルマ営業がない

- 他の仕事と兼業できる

業務委託型IFAは「個人事業主」扱いとなるため、IFA法人による勤務時間や勤務日などの制約を受けることがない。そのため、自分のライフスタイルに合った働き方を選択することが可能だ。

IFA事務所への出社について最低頻度を定めているところもあるが、それでも週に1回、月に1回などが一般的となっている。働き方の縛りがないことから税理士や会計士、FPなどと兼業でIFAを務める人も多く、1つの働き方に捉われない自由さがあるといえる。

また業務委託型IFAは、自分が獲得した契約の成果が収入に直結することも魅力のひとつだ。会社員時代とは違い成果が目に見えて反映されるため、収入面からもやりがいを感じられる。

業務委託型IFAのデメリット

- 収入が安定しない

- 事務負担が増える

- IFA同士のつながりが希薄な場合がある

- 土日にも顧客対応が発生する

- システム利用料を求められる場合がある

一方、業務委託型IFAのデメリットとして、収入が安定しないことが挙げられる。先ほど成果が収入に直結する点をメリットとして挙げたが、これは裏返せば「成果が取れなければ収入が下がる」ということでもある。

収入を安定させるためには継続して成果を上げる必要があるため、その点を不安に感じている人も多いだろう。

また業務委託型IFAは、勤務時間を自由にコントロールできる分、土日にも顧客対応が発生することがある。自身で「土日祝日は休み」と決めていても、顧客から面談を求められれば実状として断ることは難しいだろう。

そのため、「自由に勤務時間を決められる分、つい働き詰めになってしまう」ということも起こり得るのだ。ただしこの点については、顧客に対応時間を周知するなど、ある程度コントロールすることは可能といえる。

正社員型IFAのメリット・デメリット

次に正社員型IFAのメリット・デメリットについて見ていこう。

正社員型IFAのメリット

- 給与が安定している

- 休日が定められている

- 会社都合の転勤がない

- 顧客と長く関係を構築できる

- 自己啓発のサポートが受けられる

- 他のIFAと切磋琢磨できる

正社員型IFAのメリットとして、給与が月給制で安定していることが挙げられる。契約の成果が思うほど上げられない月でも定められた月給が保証されるため、生活の心配をすることは少ないだろう。

また正社員型IFAは、正社員ならではの福利厚生も享受できる。休日がしっかりと定められており、よほどのことがなければ休日に顧客対応することは少ない。

IFA法人によっては自己研鑽のためのセミナー・研修の開催や、資格取得の支援体制など、自己啓発に関するサポートが受けられるところもある。

業務委託型IFAの場合は、自分でコストをかけて自己啓発に取り組まなければいけないが、正社員型IFAの場合は会社が人材育成の支援をしてくれるのである。

正社員型IFAのデメリット

- 業務委託型に比べインセンティブが低い

- ノルマが課される場合がある

- 金融機関の職員時代と仕事内容が変わらない

- 時間が拘束される

- 会社の方針に従う必要がある

一方、正社員型IFAのデメリットとして、業務委託型IFAと比べて成果に対するインセンティブが低いことが挙げられる。手数料収入はIFA法人と按分になるため、バック率によってはそれほど収入が上がらないということもあるだろう。この点はIFA法人によって契約が異なるため、転職前に確認が必要である。

またIFA法人によっては、営業ノルマを課すところもある。真に顧客に寄り添った提案ができるIFAを目指して転職したにもかかわらず、結局はノルマ営業となってしまうこともあるため、この点についても転職前にIFA法人の方針を確認すべきだろう。

IFAは自分の将来観・ライフスタイルに合った働き方を選べる

今回は業務委託型IFAと正社員型IFAのメリット・デメリットについて解説してきた。それぞれに良し悪しがあるため、自分の将来観やライフスタイルに合った働き方を選ぶことが大切である。

また、次の報酬の仕組みについてみていく。

IFAの報酬(バック率)の仕組み

IFAの報酬は、顧客が証券会社へ支払った取引手数料の一部が還元される仕組みで成り立っている。顧客は、IFAが提携している証券会社で口座開設を行い、金融商品の売買取引を行う。その際に発生した取引手数料の一部がIFAへ還元されるという流れだ。

IFAは顧客にマネープランに関するアドバイスを行うが、直接顧客から相談料や顧問料を貰うことはない。IFAは投資助言・代理業と混合されやすい業種であるが、あくまで金融商品仲介業による手数料収入が収益のメインなのである。

次の項目で、IFAの報酬が発生するタイミングについて詳しく見ていこう。

IFAの報酬が発生するタイミングとは

IFAの報酬は、顧客へ金融商品の売買取引を仲介することで発生するが、具体的にはどのようなタイミングなのだろうか。以下がその一例である。

- 株式の売買で発生する取引手数料

- 投資信託・債券の販売手数料

- 投資信託を保有している間の信託報酬

- 保険商品の販売手数料

たとえば、販売手数料が3.3%(税込)の投資信託を1,000万円販売した時の報酬について考えてみよう。顧客が証券会社へ支払う購入手数料は、1,000万円×3.3%=33万円となる。

この手数料を証券会社とIFA法人で按分することになるが、割合については証券会社とIFA法人の業務委託契約の内容によって異なる。仮に販売手数料の70%がIFA法人に還元される場合は、33万円×70%=23万円1千円がIFA法人の売上となる計算だ。

ここからIFA個人に与えられる報酬についても、IFA法人とIFA個人との契約内容によって異なる。一般的には50~90%の還元率となることが多いが、IFAの業務経験を重視しているIFA法人もあるようだ。

このケースでは仮に80%の還元率とすると、23万円1千円×80%=18万4,800円がIFA個人の報酬となる。

つまり、投資信託を1,000万円販売することによって、およそ18万5千円の報酬が得られるということだ。もちろん、販売する金融商品やIFA法人との契約内容によっても手数料金額が変わってくるため、おおよその目安として捉えておこう。

また、提携する証券会社によっては売買手数料による報酬だけでなく、顧客の預かり資産残高に応じて報酬をIFAへバックしているところもある。これにより、IFAは手数料獲得のために顧客へ回転売買を勧める必要がなく、より顧客の目線に立った提案が可能となるメリットがある。

顧客へ良い提案を行い預かり資産が増加することによりIFAの報酬も増加する仕組みであるため、まさに顧客・IFA双方にwin-winな仕組みとなっているのだ。

金融機関でのノルマありきの営業に疑問を感じている人にとっては、魅力的な報酬制度といえるだろう。

IFAの年間の平均報酬について

IFAの報酬制度を理解した上で、IFAの平均年収について見ていこう。一般的にIFAの平均年収は1,000万円程度と言われることが多いが、実際はどうなのだろうか。

ここでは、IFA法人大手の「株式会社アイ・パートナーズフィナンシャル」を例に見ていく。同社が2021年11月に公開した決算説明資料を基に、所属するIFAの年収を推定していこう。「2022年3月期第2四半期 決算説明資料」によると、2022年3月期 第2四半期における金融商品仲介業での売上高は18億8,200万円となっている。

アイ・パートナーズフィナンシャルでの報酬体系は、手数料収入の90%がIFA個人へ還元される仕組みとなっており、これを第2四半期末に所属しているIFA211人で計算してみると、(18億8,200万円×90%)÷211人=約802万円。つまり、1人あたり約800万円の年収となる計算だ。

また、アイ・パートナーズフィナンシャルは1人あたり月10万円のシステム利用料が差し引かれるため、実質は800万円-120万円(システム利用料)=680万円ほどの年収と予想される。

これは単純な平均計算であることや、計算の前提条件が異なっている可能性もあるため一概には言い切れないが、それほど高い年収とはいえないのではないだろうか。「IFAはもうからない」とさえ思うかもしれない。

ただし、金融商品仲介業による手数料収入は市況動向から受ける影響も大きいことや、各IFAの働き方(専業IFAか兼業IFAか)によっても異なるため、人によっては年収1,000万円程度を目指すことも十分可能だろう。

もしも収入が不安定な点がデメリットと感じる場合は、正社員のIFAとして働く選択肢もある。IFAは業務委託で契約することが一般的ではあるが、IFA法人によっては正社員のIFAとして在籍することも可能だ。業務委託と比較して手数料の還元率が低くなることが多いが、基本給が保証されていることから、安定した収入が欲しいという人にとっては大きなメリットとなる。

IFA法人によってシステム利用料や取引手数料の還元率、雇用形態などが異なるため、転職を検討する際はそれらの点をよく確認することが大切だ。IFAの平均年収について詳しく知りたい方は、下記の記事を参考にして欲しい。

- 参考:株式会社アイ・パートナーズフィナンシャル「2022年3月期第2四半期 決算説明資料」(2022年2月アクセス)

IFAは顧客に寄り添った提案をしながら報酬を受け取ることが可能

今回は、IFAの報酬体系について解説してきた。IFAは自分の営業成果が収入に直結することが大きな魅力だ。マーケット環境によっては顧客の手控えで収入が減少してしまうデメリットもあるが、ノルマありきの営業を行わなくていい点は大きなメリットといえる。

また、提携する証券会社によっては、顧客の預かり資産に応じてIFAに報酬が与えられる仕組みを採用しているところもある。

これによって、IFAは営業成果以外にも報酬が得られることとなり、安定した収入にもつながる。IFAは手数料収入のために顧客へ回転売買を勧める必要もないため、真に顧客に寄り添った提案営業が可能となるのだ。

IFAの報酬体系や取引手数料の還元率についてはIFA法人によって異なるため、IFAへの転職を検討する際は必ずそれらの点を確認しておこう。

おわりに

IFAに転身する上では必要な資格や雇用体系、報酬の仕組みや証券会社のアドバイザーとの違いについて理解しておくことが大切だ。

まずは証券外務員資格を取得し、金融機関である程度の実務経験を積んでから転職活動を始めよう。

IFAは雇用体系によって報酬の仕組みや働き方が大きく異なる。自分に合った雇用体系を選び、IFAとしての活躍を目指していこう。

IFAになる際に、基本的にはどこかの法人に所属する形を取ることになる。

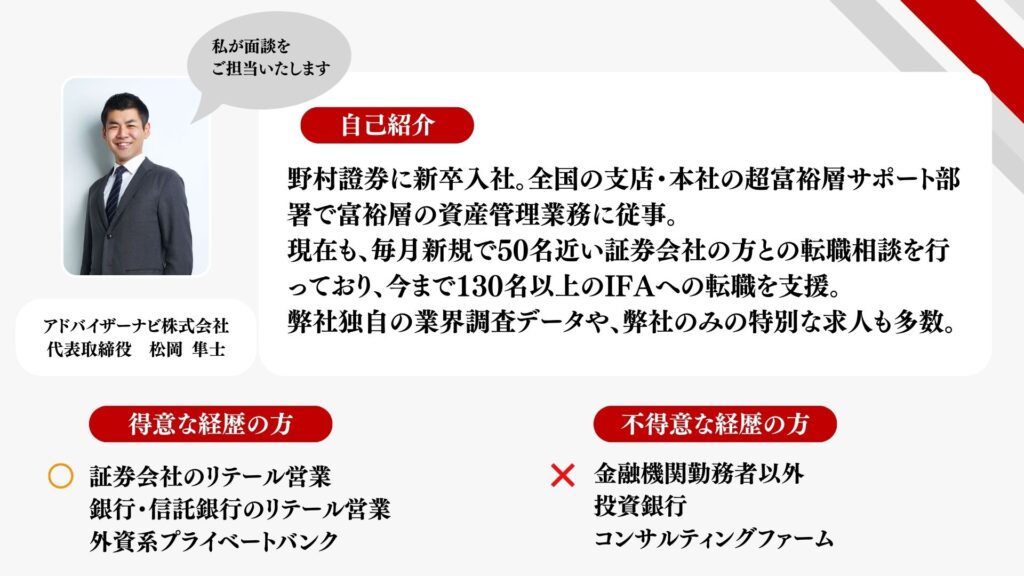

しかし、全国には約650社ものIFA法人があり、情報を取ることや比較することが難しい。また、

「いくらぐらいの預かりがあれば良いのか?」

「金融機関時代の様なビジネスはできるのか?」

等、IFAになること自体に対する不安の声も多い。IFAへの転職に悩んでいる方は、ぜひIFA特化型の転職エージェント「アドバイザーナビ」に相談してみて欲しい。

弊社はこれまでに100名以上のIFAへの転職支援実績があり、「IFAへの転職利用満足度No.1」を獲得している。まずは情報収集をしたいといったカジュアルな形からでも無料で面談ができるので、お気軽に相談してみてほしい。

最近は異動時期や賞与の時期が近いということもあり、毎日多くのご相談をいただいている。現在、弊社代表も現場に出て転職エージェントとして面談をしているが、面談予約枠に限りがあるので早めの申し込みをおすすめする。

面談のお申し込みは下記フォームからお申し込みを。