2024年に始まった新NISA。

「自分も始めるべきか」

「実際、どれくらいの人が利用しているのだろうか」

と気になっている人も多いのではないか。

将来のお金への不安が当たり前になった今、国が後押しする新NISAは、資産形成の強い味方だ。

この記事では、その仕組みと始め方を分かりやすく解説し、あなたの「分からない」を「できる」に変える。

おすすめの新NISA相談先はこちら

新NISAをやっている人の割合は?

なぜ今、これほどまでにNISAは注目されているのだろうか。

その背景にある理由と、実際の利用者数や普及率といった最新の利用動向を詳しく解説する。

そもそもなぜ資産運用が必要?

かつての日本では高い預金金利により、貯金だけで資産を増やすことができた。

しかし、現代は超低金利時代であり、銀行にお金を預けてもほとんど増えない。

一方で、物価は上昇を続けているため、何もしなければお金の価値は実質的に目減りしてしまう。

このような状況で将来の生活を守るためには、「貯蓄」だけでなく、お金にも働いてもらう「投資」という視点が不可欠だ。

そして、新NISAは、そのための最も強力なツールの一つなのだ。

新NISA利用者の割合:すでに多くの人が始めている

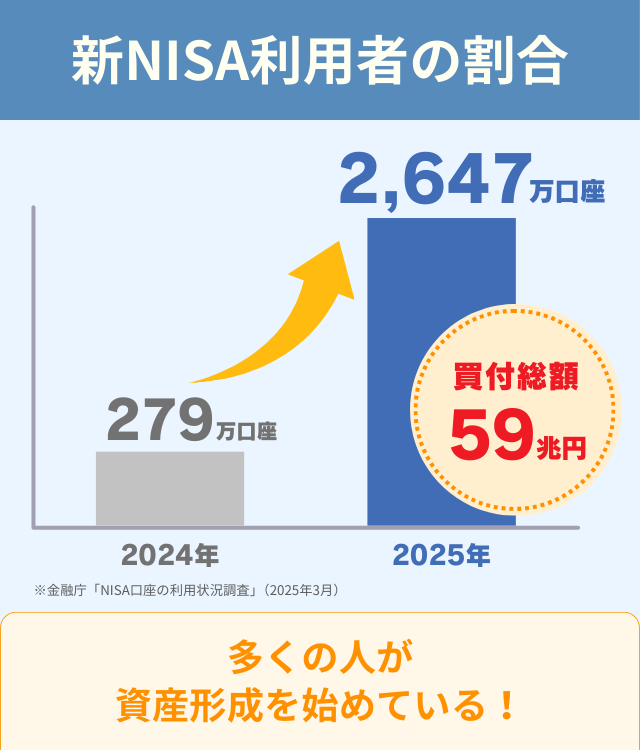

新NISAへの関心が高まる一方、「今からでは遅いだろうか」と考える人もいるかもしれない。

しかし、制度開始後も利用は拡大しており、「口座数2,647万」「累計買付59兆円」に到達している(2025年3月末)。

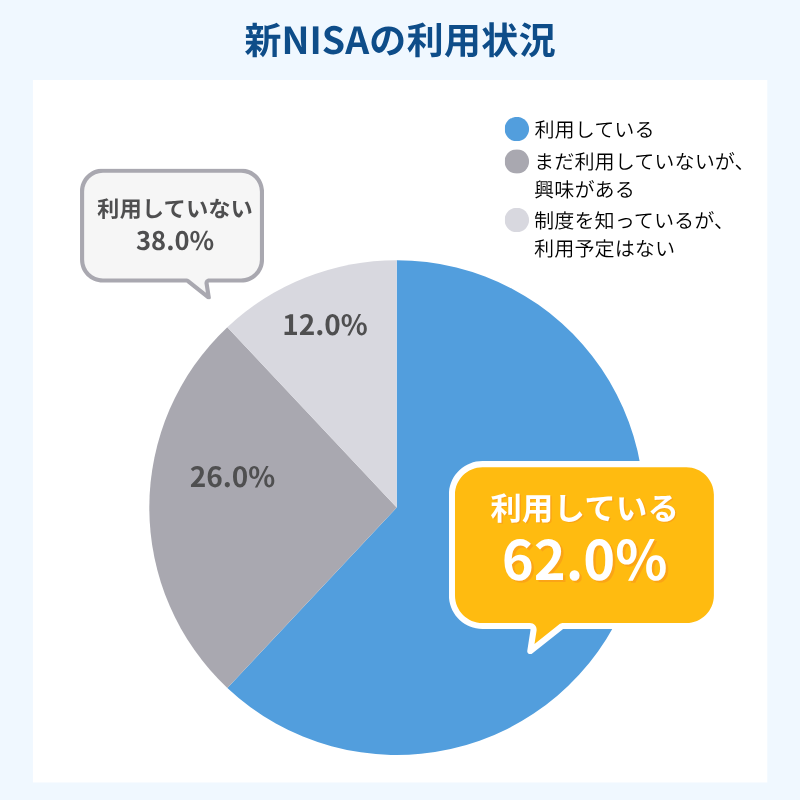

当サイトが実施した「NISAの利用状況に関する調査」では、新NISAを「利用している」との回答が62.0%に達しており、NISAが浸透していることがわかる。

同調査によれば、新NISAを始めたきっかけとして最も多かった回答は「非課税で運用できるため」(65.9%)であり、税制上のメリットが多くの人を惹きつける最大の動機であることが明確になった。

このように、資産形成は一部の人の特別なものではなく、将来に向けた当たり前の選択肢となりつつあるのだ。

まずは制度を正しく知ることが、あなた自身の判断で第一歩を踏み出すための土台となる。

※出典:金融庁「NISA口座の利用状況調査」

新NISAとは?成長投資枠とつみたて投資枠の違い

では、具体的に新NISAとはどのような制度なのだろうか。

ここでは、初心者がまず押さえるべきNISAの特徴と、制度の仕組みについて解説する。

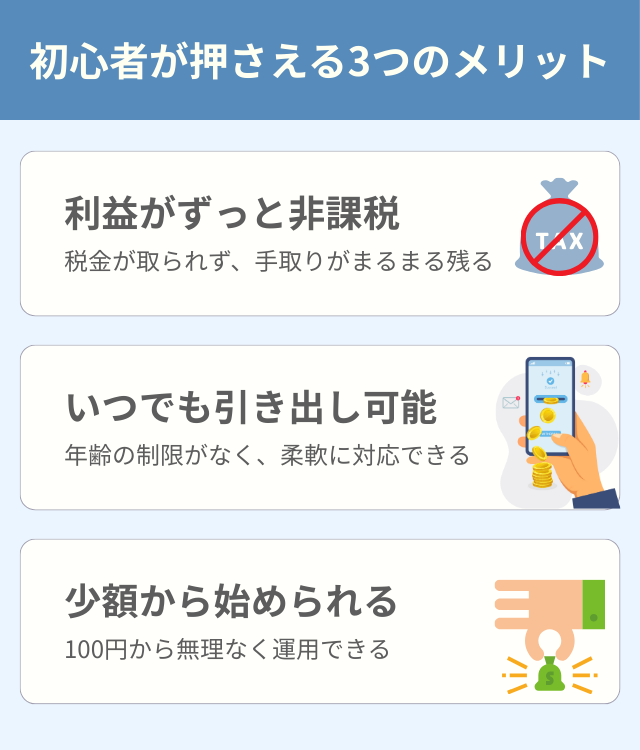

まずはコレだけ!新NISAの3つの大きな特徴・メリット

新NISAには多くのメリットがあるが、初心者はまず以下の3つを覚えれば十分である。

① 利益がずっと非課税

通常、株式や投資信託などで得た利益(値上がり益や配当金・分配金)には、20.315%の税金がかかる。

しかし、NISA口座内で得た利益には、税金が一切かからない。

例えば100万円の利益が出た場合、通常は約20万円の税金を引かれて手取りは約80万円になるが、NISAなら100万円がまるまる手元に残る。これが最大のメリットである。

② いつでも引き出し可能

NISA口座の資産は、必要になったらいつでも売却して現金化できる。

iDeCo(個人型確定拠出年金)のように原則60歳まで引き出せないといった制限がないため、住宅購入や教育資金、車の買い替えなど、人生の様々なライフイベントに柔軟に対応できる。

③ 少額から始められる

「投資」と聞くとまとまった資金が必要なイメージがあるかもしれないが、新NISAは金融機関によっては月々1,000円や、100円といった少額から始めることができる。

自分のペースで無理なく始められるため、投資初心者にとっての心理的なハードルは非常に低いと言える。

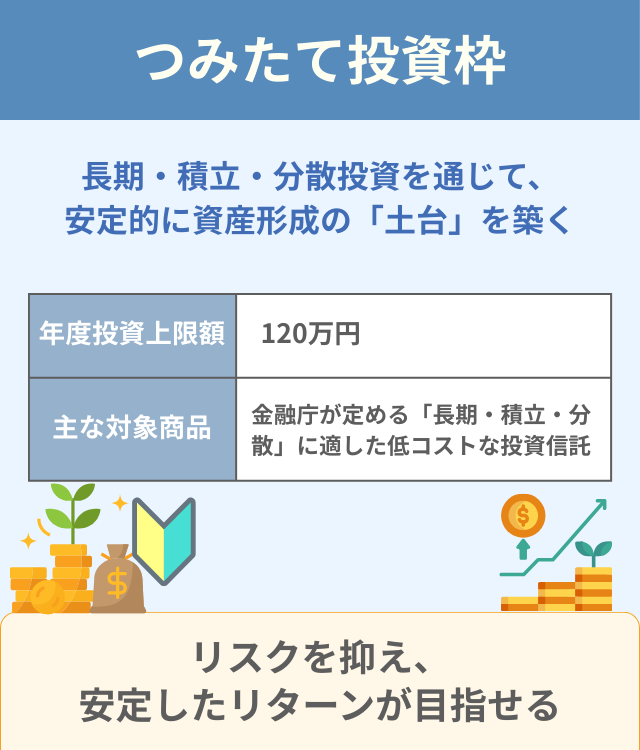

コツコツ長期運用向きの「つみたて投資枠」

新NISAには、目的の異なる2つの投資枠が用意されている。

その一つが「つみたて投資枠」である。

つみたて投資枠は、長期・積立・分散投資を通じて、安定的に資産形成の「土台」を築くための枠だ。

- 年間投資上限額:

120万円 - 主な対象商品:

金融庁が定める「長期・積立・分散」に適した低コストな投資信託

毎月コツコツと同じ金額を積み立てていくことで、価格が高いときには少なく、安いときには多く買う「ドル・コスト平均法」の効果が働き、リスクを抑えながら安定したリターンを目指すことができる。

投資の知識や経験に自信がない初心者の方が、まず取り組むべきなのがこの「つみたて投資枠」である。

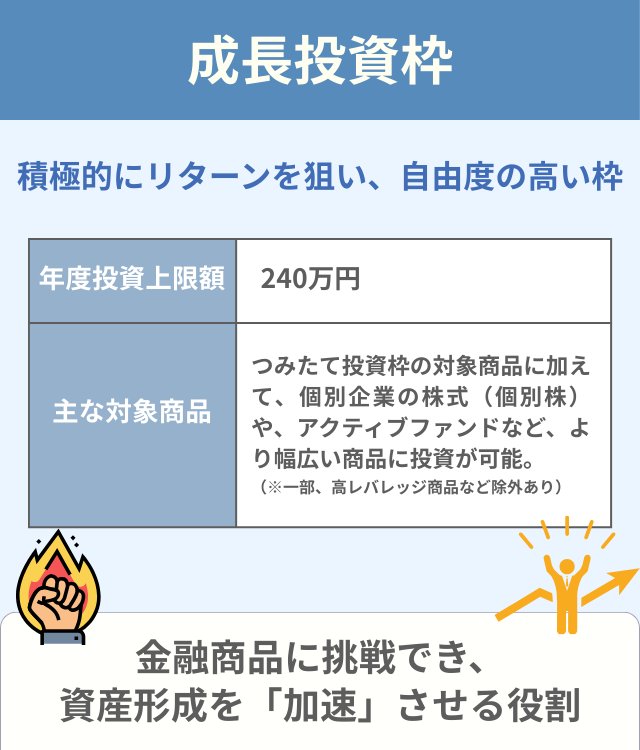

自由度の高い「成長投資枠」

もう一つの枠が「成長投資枠」だ。

これは、一括投資やより積極的にリターンを狙ったり、自分の投資したい対象に投資したりするための、自由度の高い枠である。

- 年間投資上限額:240万円

- 主な対象商品:

つみたて投資枠の対象商品に加えて、上場企業の株式(個別株)や、アクティブファンドなど、より幅広い商品に投資が可能。(※一部、高レバレッジ商品など除外あり)

つみたて投資枠で資産形成のコアを作りつつ、成長投資枠で応援したい企業の株を買ったり、より高いリターンが期待できる商品に挑戦したりと、資産形成を「加速」させる役割を担う。

もちろん、この成長投資枠で、つみたて投資枠と同じ投資信託を積み立てることも可能だ。

そして新NISAの大きな特徴として、この2つの枠は併用することができる。

NISAのこと、

誰に相談する?

簡単な質問に回答するだけ!

あなたに合う資産運用アドバイザーを紹介

\ 簡単60秒!相談料はずっと無料 /

旧NISAから新NISAへ、何が進化した?5つの大きな変更点

2024年、NISA制度は「新NISA」として新しく生まれ変わった。

新旧NISA比較表

| 新NISA | 旧NISA | |||

|---|---|---|---|---|

| 成長投資枠 | つみたて投資枠 | 一般NISA | つみたてNISA | |

| 非課税保有期間 | 無期限 | 最長5年 | 最長20年 | |

| 年間投資枠 | 240万円 | 120万円 | 120万円 | 40万円 |

| 2つの枠の併用 | 可能 | 不可 (どちらか選択) | 不可 (どちらか選択) | |

| 生涯非課税保有限度額 | 1,800万円 (内、成長投資枠は1,200万円まで) | 最大600万円 | 最大800万円 | |

| 非課税枠の 再利用 | 可能 | 不可 | ||

| 対象年齢 | 18歳以上 | 18歳以上 | ||

ここでは、これまでの制度から何が、どのように進化したのか、その特徴を詳しく解説する。

変更点1: 利益がずっと非課税になる「非課税保有期間の無期限化」

旧NISAは期間限定の制度であり、非課税で保有できる期間も一般NISAで5年、つみたてNISAで20年と定められていた。

このため、非課税期間が終了する際に「売却するか」「課税口座に移すか」「ロールオーバー(翌年の非課税枠に移す)するか」といった判断を迫られ、これが初心者にとっての大きな負担となっていた。

新NISAでは、制度そのものが恒久化され、非課税で保有できる期間も無期限となった。

これにより、期限を気にすることなく、自分の好きなタイミングで始め、自分のペースで腰を据えて資産形成に取り組めるようになった。

これは非常に大きな心理的メリットである。

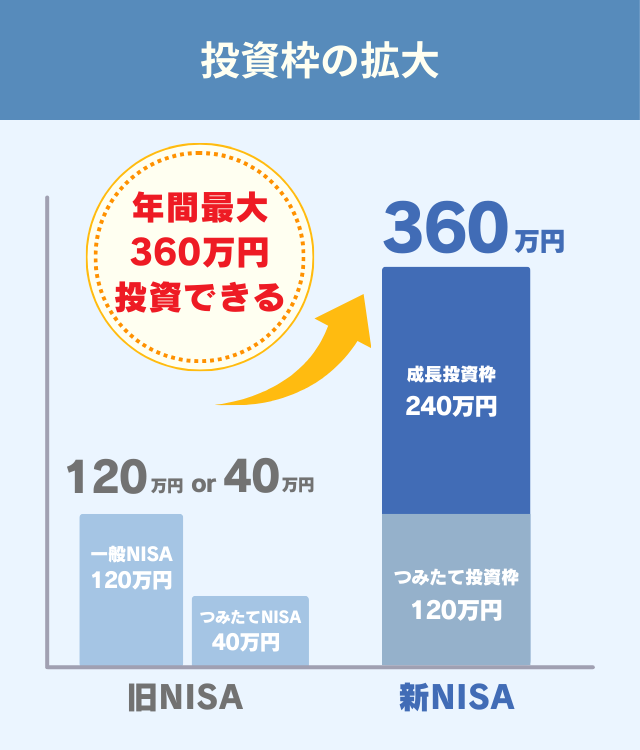

変更点2: 年間最大360万円まで投資できる「投資枠の拡大」

旧NISAの年間投資上限額は、一般NISAで120万円、つみたてNISAで40万円だった。

新NISAでは、つみたて投資枠で120万円、成長投資枠で240万円、合計で最大360万円へと大幅に拡大された。

これまでの「少額からのコツコツ投資」だけでなく、まとまった資金を非課税で運用したいと考える人にも、十分活用できる制度になった。

もちろん、この上限額を無理して使い切る必要はない。

自分の収入やライフプランに合わせて、月々数千円からでも始められる手軽さは変わらないので安心してほしい。

変更点3: 「つみたて投資枠」と「成長投資枠」の併用が可能に

旧NISAでは、年間で「一般NISA」か「つみたてNISA」のどちらか一方しか選ぶことができず、多くの投資家にとって悩みの種だった。

新NISAではこの制約が撤廃され、1つのNISA口座で「つみたて投資枠」と「成長投資枠」を同時に利用できるようになった。

これにより、「つみたて投資枠で安定した土台を作りつつ、成長投資枠では応援したい企業の株を買う」といった、守りと攻めの投資を両立できるようになったのだ。

変更点4: 生涯で1,800万円まで使える「非課税保有限度額」

新NISAでは、生涯にわたって非課税で投資できる上限として、新たに1,800万円の「生涯非課税保有限度額」が設けられた。

これは、旧NISAの上限額(一般NISAで最大600万円、つみたてNISAで最大800万円)をはるかに上回る金額である。

この大幅な拡充により、老後資金のような大きな目標も、非課税の恩恵を最大限に受けながら準備することが可能になった。

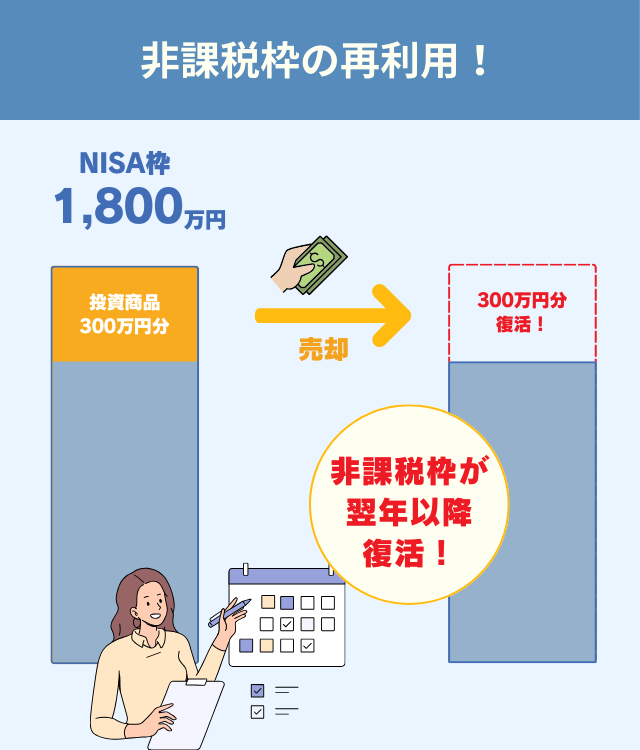

変更点5: 売却すれば枠が復活する「非課税枠の再利用」

新NISAの最も画期的とも言える進化が、この非課税枠の再利用が可能になった点だ。

旧NISAでは、一度商品を売却すると、その分の非課税投資枠は消滅してしまい、二度と使うことはできなかった。

しかし新NISAでは、NISA口座内の商品を売却した場合、その商品を取得した際の金額(簿価)分の生涯非課税枠が、翌年以降に復活する。

例えば、1,800万円の枠を全て使い切ったとしても、そのうち300万円分を売却すれば、翌年には再び300万円分の非課税枠が利用可能になる。

これにより、例えば「子どもの大学進学で一度資金を引き出し、また老後に向けて投資を再開する」といった、ライフイベントに応じた柔軟な資産の活用が可能になった。

新NISAの賢い使い方|NISAにおすすめのポートフォリオ(運用割合)

制度の概要が理解できたところで、次に「では、自分はどう使えばいいのか?」という実践的な活用法を見ていこう。

ここでは、投資の基本戦略である「コア・サテライト戦略」を軸に、具体的な3つの活用パターンを紹介する。

基本戦略:つみたて投資枠で「守り」のコア、成長投資枠で「攻め」のサテライト

投資戦略を考える上で非常に有効なのが「コア・サテライト戦略」だ。

これは、資産を「コア(核)」と「サテライト(衛星)」に分け、それぞれで異なる役割を持たせて運用する考え方である。

- コア資産(守り)

-

資産全体の7〜9割を占める部分。長期的に安定したリターンを目指し、全世界株式や米国株式のインデックスファンドなどで手堅く運用する。

- サテライト資産(攻め)

-

資産全体の1〜3割程度の部分。コア資産よりも高いリターンを狙い、個別株やテーマ型ファンド、アクティブファンドなどで積極的に運用する。

新NISAの2つの枠は、この戦略を実践するのに最適だ。

「つみたて投資枠」で安定的なコア資産を築き、「成長投資枠」で自分好みのサテライト資産に挑戦する。

これが新NISA活用の大原則となる。

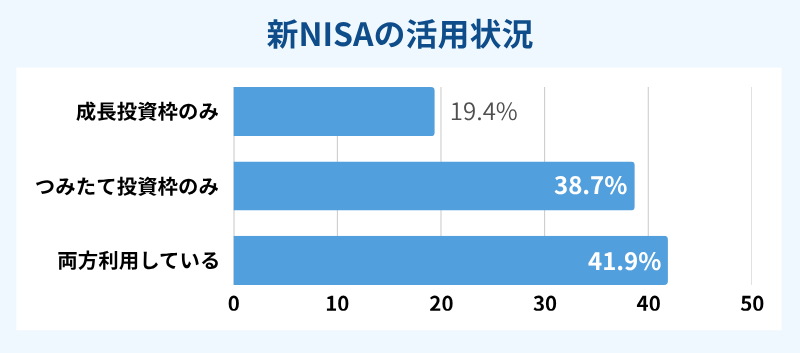

実際に、先ほどの調査によると、「つみたて投資枠」と「成長投資枠」を『両方利用している』人が41.9%と最も多い。

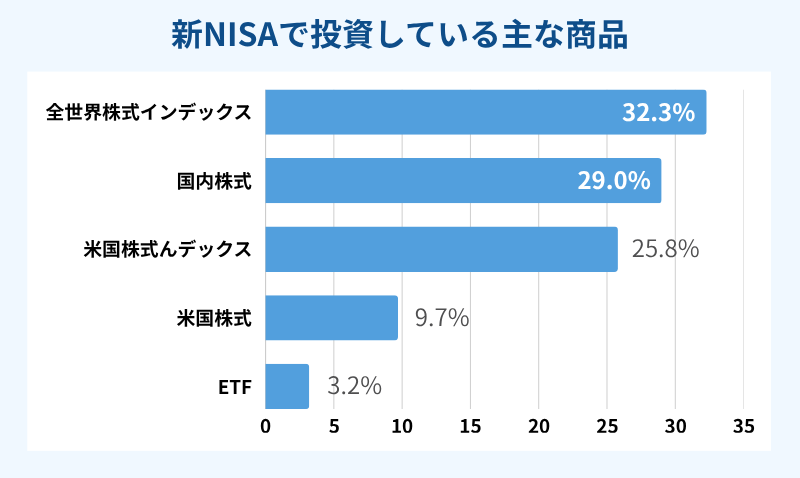

また、投資している主な商品としては「全世界株式インデックス」(32.3%)が最も多く、次いで「国内株式」(29.0%)、「米国株式インデックス(S&P500など)」(25.8%)と続いた。

これより、多くの人がコア・サテライト戦略のように、2つの枠を目的別に使い分けていることが示唆される。

【安定・シンプル重視】両方の枠でインデックスファンドを積立

「難しいことは考えたくない。シンプルに、かつ最大限に非課税メリットを活かしたい」 そう考える人におすすめなのが、この最もシンプルな活用法だ。

具体的には、つみたて投資枠と成長投資枠の両方で、同じ、あるいは類似の低コストなインデックスファンドを淡々と積み立てていく方法だ。

この方法なら、個別株やアクティブファンドを選ぶ手間や知識は一切不要だ。

ただただ「長期・積立・分散」という投資の王道を、年間最大360万円という大きな非課税枠の中で実践できる。

投資初心者から、時間をかけずに合理的な資産形成をしたい人まで、幅広くおすすめできるスタイルである。

ポートフォリオ例

| つみたて投資枠 | 成長投資枠 | |

|---|---|---|

| 銘柄 | eMAXIS Slim 全世界株式 (オール・カントリー) | eMAXIS Slim 米国株式(S&P500) |

| 毎月の積立額 | 10万円 | 20万円 |

| 年間の投資額 | 120万円 | 240万円 |

- 本ポートフォリオはあくまで一例であり、特定の銘柄や投資方法を推奨するものではない。投資判断はご自身の責任において行い、元本割れなどのリスクを十分に理解した上で決定してほしい。

【バランス型】つみたてでインデックス、成長枠でアクティブファンド

「資産の大部分は手堅く運用したい。でも、一部はプロに任せて市場平均以上のリターンも狙ってみたい」

このように考える人には、コア・サテライト戦略の典型例であるこのパターンが適している。

- コア(つみたて投資枠)

-

インデックスファンドを積み立て、市場平均のリターンを確実に確保する。

- サテライト(成長投資枠)

-

ファンドマネージャーが銘柄を選定し、市場平均を上回る成果を目指す「アクティブファンド」に投資する。

アクティブファンドは、インデックスファンドに比べて信託報酬(手数料)が高い傾向にあるが、その分大きなリターンが期待できる可能性がある。

安定性とリターン追求のバランスを取りたい、少し投資に慣れてきた中級者向けのスタイルと言えるだろう。

ポートフォリオ例

| つみたて投資枠 | 成長投資枠 | |

|---|---|---|

| 銘柄 | eMAXIS Slim 全世界株式(オール・カントリー) | iFreeNEXT FANG+インデックス |

| 毎月の積立額 | 10万円 | 20万円 |

| 年間の投資額 | 120万円 | 240万円 |

- 本ポートフォリオはあくまで一例であり、特定の銘柄や投資方法を推奨するものではない。投資判断はご自身の責任において行い、元本割れなどのリスクを十分に理解した上で決定してほしい。

【積極・リターン追求型】つみたてでインデックス、成長枠で個別株投資

「応援したい企業や、将来性を感じる分野に自分の資金を投じたい」

このように、より積極的な投資に挑戦したい人には、このパターンが向いている。

- コア(つみたて投資枠)

-

インデックスファンドの積立で、ポートフォリオ全体の安定性を担保する。

- サテライト(成長投資枠)

-

成長投資枠の自由度を最大限に活かし、自分で選んだ個別企業の株式や、特定のテーマ(AI、環境など)に投資するETFなどで、積極的に高いリターンを狙う。

このスタイルは、大きなリターンが期待できる一方で、個別銘柄の価格変動リスクを直接負うことになる。

そのため、相応のリスク許容度に加え、企業分析などの情報収集を楽しむことができる、投資経験が豊富な上級者向けの活用法である。

ポートフォリオ例

| つみたて投資枠 | 成長投資枠 | ||

|---|---|---|---|

| 銘柄 | eMAXIS Slim 全世界株式 (オール・カントリー) | エヌビディア | パランティア・テクノロジーズ |

| 毎月の積立額 | 10万円 | ー | ー |

| 年間の投資額 | 120万円 | 120万円 | 120万円 |

- 本ポートフォリオはあくまで一例であり、特定の銘柄や投資方法を推奨するものではない。投資判断はご自身の責任において行い、元本割れなどのリスクを十分に理解した上で決定してほしい。

新NISAとiDeCoの違いは?

新NISAとよく比較される制度に「iDeCo(イデコ/個人型確定拠出年金)」がある。

どちらも国が用意した有利な非課税制度だが、その目的と性質は大きく異なる。

ここでは両者の違いを明確にし、賢い使い分け方を解説する。

目的と税制優遇で比較!NISAとiDeCoの根本的な違い

NISAとiDeCoの最大の違いは、その目的にある。

- 新NISA

老後資金に限らず、住宅、教育、趣味など、人生のあらゆる資金需要に対応するための柔軟な資産形成ツール。 - iDeCo

老後資金の準備に特化した年金制度。

この目的の違いが、制度の様々な特徴に表れている。

| 新NISA | iDeCo | |

|---|---|---|

| 目的 | 自由な資産形成 | 老後資金の準備 |

| 引き出し制限 | いつでも可能 | 原則60歳まで不可 |

| 税制優遇 | 運用益が非課税 | 掛金が全額所得控除 運用益が非課税 受取時にも控除あり |

| 加入対象 | 18歳以上の国内居住者 | 20歳以上65歳未満の国民年金被保険者など |

iDeCoの最大のメリットは、NISAにはない「掛金の全額所得控除」だ。

これは、毎月支払う掛金の全額がその年の所得から差し引かれ、所得税・住民税が軽減されるという非常に強力な税制優遇である。

「引き出しの自由度」が最大の選択基準

両者を使い分ける上で最も重要な判断基準が「資金の流動性(引き出しの自由度)」だ。

前述の通り、iDeCoは老後資金のための制度であるため、一度拠出した資金は原則として60歳になるまで引き出すことができない。

これは、強制的に老後資金を貯められるというメリットである一方、途中で急にお金が必要になっても対応できないというデメリットでもある。

対して新NISAは、いつでも自由に資産を売却し、引き出すことができる。

この違いを理解し、自分のライフプランの中で「60歳まで使わなくても良いお金」と「途中で使う可能性があるお金」を区別することが、賢い使い分けの第一歩となる。

併用が最強!ライフプランに合わせた活用モデル

結論から言えば、資金に余裕があるならば新NISAとiDeCoは併用するのが最も効果的だ。

基本的な考え方は以下の通りだ。

- iDeCoを優先

まずはiDeCoの掛金上限額まで活用し、「掛金の全額所得控除」という最大のメリットを享受しながら、盤石な老後資金の土台を築く。 - 新NISAで上乗せ

iDeCoの枠を使い切った上で、さらに余裕のある資金を新NISAに回す。こちらは、より豊かな老後のための上乗せ資金や、60歳以前に必要となるかもしれない住宅資金・教育資金などに充てる。

- 20代

まずは少額からでもiDeCoと新NISA(つみたて投資枠)の両方を始めることが重要。時間を味方につけ、複利効果を最大限に活かす。 - 30代〜40代

収入の増加に伴い、iDeCoの掛金を増額しつつ、新NISAの積立額も増やしていく。住宅購入や子どもの教育資金など、具体的なライフイベントを見据え、新NISAの柔軟性を活用する。 - 50代

iDeCoでのラストスパートをかけつつ、新NISAではリスクを抑えた運用にシフトしていくことも検討。退職後の生活を具体的にイメージしながらポートフォリオを調整する。

新NISAで資産はいくらになる?【シミュレーション】

「実際に積み立てたら、将来いくらになるのか?」具体的なイメージを持つことは、モチベーションを維持する上で非常に重要だ。

ここでは、毎月の積立額と期間、想定利回りに応じて、資産がどのように増えていくかをシミュレーションしてみよう。

- ご注意:以下のシミュレーションは、一定の収益率(リターン)を前提とした簡易的な計算であり、将来の運用成果を保証するものではありません。実際の投資では、市場の変動により元本割れするリスクがあります。

ケース1:毎月3万円を年率3%で運用した場合の将来推移

まずは、無理のない範囲で毎月3万円を、比較的堅実な年率3%の利回りで運用し続けた場合のシミュレーションを見てみよう。

期間が長くなるにつれて、複利の効果がどのように資産を成長させるかが分かる。

| 期間 | 積立元本 | 資産合計(推定) | うち運用収益(推定) |

|---|---|---|---|

| 10年後 | 360万円 | 約419万円 | 約59万円 |

| 20年後 | 720万円 | 約985万円 | 約265万円 |

| 30年後 | 1,080万円 | 約1,748万円 | 約668万円 |

30年後には、積立元本1,080万円に対して、運用収益だけで約668万円が上乗せされる計算となる。

これが、時間を味方につける長期投資の力である。

ケース2:毎月10万円を年率3%で運用した場合の将来推移

さらに積立額を増やし、毎月10万円を投資した場合のシミュレーションも見てみよう。

このペースであれば、新NISAの生涯非課税保有限度額1,800万円を最短期間に近いスピードで達成することが視野に入る。

| 期間 | 積立元本 | 資産合計(推定) | うち運用収益(推定) |

|---|---|---|---|

| 10年後 | 1,200万円 | 約1,397万円 | 約197万円 |

| 15年後 | 1,800万円 | 約2,270万円 | 約470万円 |

| 30年後 | 1,800万円 | 約3,537万円 | 約1,737万円 |

このプランでは、15年で積立元本が上限の1,800万円に達する。

その時点での資産合計は約2,270万円となり、その後は追加投資を行わなくても、この資産が非課税のまま複利で成長を続けていくことになる。

資金に余裕がある場合に、早期に非課税枠を最大限活用する一つのモデルケースである。

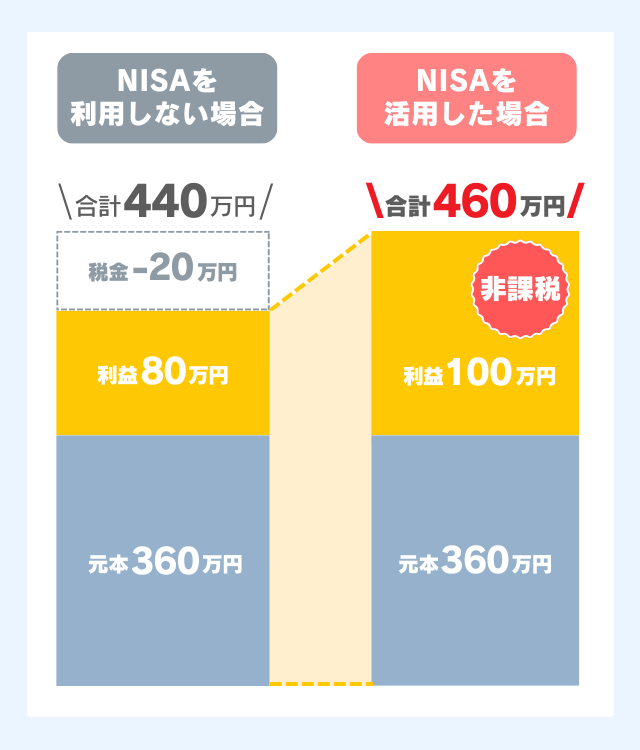

非課税のメリットは大きい

このシミュレーション結果から、非課税のメリットがいかに大きいかを確認しよう。

例えば、元本360万円が、運用によって100万円の利益がでたとする。

もしこれが通常の課税口座だった場合、この利益(100万円)に対して20.315%の税金がかかってしまう。

本来であれば約20万円が税金として差し引かれ、残りの80万円が手元に残ることとなる。しかし、新NISAであれば、この金額がすべて非課税となり、100万円がそのまま手元に残るのである。

数十年単位で考えると、この税金の有無が将来の資産額に決定的な差を生むことは明らかだ。

将来の資産を効率的に、そして賢く築くために、新NISAの非課税メリットを最大限に活用した資産運用を、今から始めるべきである。

【初心者でも簡単】新NISAの始め方 4ステップ

新NISAのメリットを理解したところで、次はいよいよ実践だ。

口座開設から投資を始めるまでの全手順を、4つのステップで分かりやすく解説する。

ステップ1:金融機関を選ぶ【どこで始めるか?】

新NISAを始める金融機関選びは、将来の成果を左右する最も重要なステップである。

証券会社(ネット証券・総合証券)や銀行など、それぞれに特徴があるため、以下の3つのポイントで比較し、自分に合った金融機関を選ぶことが重要だ。

- 取扱商品の豊富さ

長期的なリターンに直結するため、最も重要な比較ポイントである。特に、手数料(信託報酬)が安く、実績のある投資信託を多く扱っているかを確認すべきだ。一般的には、ネット証券が圧倒的に選択肢が豊富である。 - 手数料やポイント還元

NISA口座での売買手数料は、ほとんどの金融機関で無料である。そのため、手数料以外のサービスやメリットを比較して選ぶと良いだろう。例えば、投資信託の保有額に応じてポイントが貯まる「ポイント還元サービス」の有無も確認してみよう。 - 使いやすさ(取引ツール・アプリ)

資産状況の確認や取引をスマートフォンアプリで行うことが主流となっている。口座開設前にアプリのレビューを確認したり、ウェブサイトでデモ画面を試したりして、直感的に使えるかどうかを確かめるのも良いだろう。

ステップ2:口座開設を申し込む【必要書類は?】

利用したい金融機関が決まったら、次に口座開設を申し込む。

かつては郵送での面倒なやり取りが必要だったが、現在はオンラインで手続きが完結することがほとんどである。

- 本人確認書類

免許証・マイナンバーカード・パスポート(住所記載あり)など - マイナンバー確認書類

マイナンバーカード・マイナンバー通知カード + 本人確認書類・マイナンバー記載の住民票

手続きは、金融機関のウェブサイトにある申込フォームに個人情報を入力し、スマートフォンのカメラでマイナンバーカードや本人確認書類を撮影してアップロードするだけで完了する場合が多い。

「意外と簡単だった」と感じる人がほとんどだろう。

申込後、金融機関と税務署での審査が行われる。

これは、NISA口座が一人一つの金融機関でしか開設できないため、重複開設がないかを確認するためのものだ。

そのため、申込から開設完了まで1〜2週間程度かかる場合があることを覚えておこう。

ステップ3:投資資金を入金する

口座開設完了の通知が届いたら、次は投資に使う資金を証券口座に入金する。

主な入金方法は以下の通りだ。

- 銀行振込

金融機関が指定する口座に自分の銀行口座から振り込む。 - 即時入金サービス

多くのネット証券が提供しているサービスで、提携している金融機関のインターネットバンキングを利用して、手数料無料でリアルタイムに入金できる。 - 自動引落(積立の場合)

毎月の積立設定と同時に、指定した銀行口座から自動で引き落とされるように設定する。

初心者の方は、毎月の給料日に自動で引き落とされるように設定しておくと、入金の手間が省け、意思の力に頼らずとも着実に積立投資を続けることができるため、特におすすめである。

ステップ4:商品を選んで購入する【いよいよ投資デビュー】

入金が完了すれば、いよいよ投資家としての一歩を踏み出す時だ。

しかし、ここで「どの商品を買えばいいのか分からない」と立ち止まってしまう人が最も多い。

そんな時は、本記事の「新NISAの賢い活用方法」の章を再度確認してほしい。

そして、具体的な最初の一歩として、「まずは『つみたて投資枠』で、全世界株式やS&P500などに連動する低コストなインデックスファンドを、無理のない金額(例えば月々5,000円や1万円など)で積立設定してみる」ことをおすすめする。

商品の買い方には、毎月決まった日に決まった金額を自動で買い付ける「積立設定」と、自分の好きなタイミングで一括購入する「スポット購入」がある。

まずは「積立設定」を済ませてしまえば、あとは自動で投資が進んでいく。

日々の価格の上下に一喜一憂することなく、心穏やかに、そして着実に資産形成の第一歩を始めることができるだろう。

新NISAでの投資が不安な方は、お金のプロに相談しよう

新NISAの知識は深まったものの、「自分の場合はどうすれば最適か」と、具体的な計画には不安が残るかもしれない。

実際に、新NISAを利用している人でさえ、様々な不安を抱えているのが実情である。

同調査では、利用する上で不安に感じることとして「元本割れ(投資額を下回るリスク)がある」と「景気や相場の変動による資産減少が不安」がそれぞれ35.5%で同率1位となった。

迷ったときは、一人で悩まず、お金のプロに相談するべきだ。

なぜプロに相談すると良いのか?3つのメリット

専門家への相談には、独学だけでは得られない大きなメリットがある。

家計全体をふまえて最適な提案が受けられる

自分一人で考えると、どうしても「NISAでどの商品を買うか」という点にばかり目が行きがちだ。

しかし、プロはNISAだけでなく、あなたの収入、支出、貯蓄、保険、住宅ローンといった家計全体を俯瞰し、ライフプラン全体の中で新NISAをどう位置づけるべきか、という最適なバランスを提案してくれる。

客観的な視点でのアドバイスがもらえる

資産運用では、時に「周りが儲けているから焦る」「価格が下がって怖い」といった感情的な判断が、合理的な行動を妨げることがある。

専門家は、そうしたあなたの状況を客観的に分析し、データと経験に基づいた冷静なアドバイスをくれる。

安心して資産形成の第一歩を踏み出すための、心強い伴走者となるだろう。

時間と手間の節約になる

金融商品の数は膨大であり、制度も複雑だ。これら全てを自分一人で情報収集し、理解するには相当な時間と労力がかかる。

その道のプロに相談することは、あなたが費やすはずだった膨大な時間を節約し、より早く、より確実な一歩を踏み出すためのショートカットでもあるのだ。

相談先の違いを比較!証券会社・銀行・FP・IFAの特徴

「プロ」と一口に言っても、その立場や特徴は様々だ。相談先を選ぶことは、投資商品を選ぶのと同じくらい重要である。

ここでは主な4つの相談先を比較し、それぞれの特徴を解説する。

| FP | IFA | 証券会社 | 銀行 | |

|---|---|---|---|---|

| 中立性・客観性 | ライフプランから相談できる | 複数社の商品から提案 | 自社取扱商品が中心 | 自社取扱商品が中心 |

| 取扱商品の範囲 | 商品の販売は行わない | 提携先の豊富な商品 | 豊富 | 限定的 |

| 相談内容の範囲 | 家計全体の相談 (商品提案は不可) | 家計全体の相談+商品提案 | 投資商品中心 | 預金やローンも含む |

| こんな人におすすめ | NISAを含む人生設計を考えたい 中立的な意見が欲しい | 中立的な相談から商品購入までワンストップで任せたい マーケット情報を聞きたい | 投資したい商品が決まっている マーケット情報を聞きたい | いつも利用する窓口で安心したい 預金やローンも併せて相談したい |

- FP(ファイナンシャル・プランナー)

-

家計全体の視点から、NISAをどう活用すべきか、ライフプランに沿ったアドバイスをくれる「家計のホームドクター」。特定の金融商品を販売しないため、中立的な立場からの意見が期待できる。

- IFA(独立系ファイナンシャル・アドバイザー)

-

特定の金融機関に属さず、中立的な立場で複数の金融機関の商品を比較・提案してくれる専門家。FPのようにライフプラン相談から、証券会社のように具体的な商品購入の仲介まで、一気通貫でサポートしてくれるのが特徴。

- 証券会社

-

投資商品のプロフェッショナル。国内外の株式や豊富な投資信託から具体的な商品を提案してくれる。ただし、あくまで自社で取り扱う商品が中心となる。

- 銀行

-

最も身近な金融機関であり、店舗で対面相談できる安心感が魅力。ただし、取扱商品は少ない傾向があり、選択肢が非常に限られる傾向がある。

それぞれの特徴を理解し、自分に合った相談先を見つけよう。

相談前に準備しておくと良いことリスト

初めての相談は誰でも緊張するものだ。しかし、少し準備をしておくだけで、よりスムーズで有意義な時間になる。

以下に、相談前に整理しておくと良いことを紹介する。

- 現状の収支の把握(ざっくりでOK)

毎月の収入と支出、現在の貯金額、ローン残高など、家計の全体像を大まかに把握しておく。詳細な家計簿は不要「手取りが月30万円で、生活費が20万円、貯金が10万円」というレベルで十分だ。 - 将来の夢やライフイベントを考える

「いつ頃、どんなことにお金を使いたいか」を考えてみる。「5年後に車を買い替えたい」「10年後に住宅購入の頭金にしたい」「65歳で退職して、海外旅行に行きたい」など、あなたの夢や目標が、具体的な資産形成の計画に繋がる。 - NISAについての疑問を書き出す

この記事を読んで、それでもまだ解決しない疑問や、特に不安に感じている点をリストアップしておく。限られた相談時間を有効に使うために、質問したいことを明確にしておくことが大切だ。

完璧な準備は不要である。

「まずは話を聞いてみたい」という段階でも、プロはあなたの状況を整理し、課題を明確にする手助けをしてくれる。

まずは気軽に相談してみることをおすすめする。

まとめ

本記事では、新NISAの要点を網羅的に解説した。

新NISAは、利益が非課税になる国の有利な資産形成制度である。

制度の恒久化や投資枠の拡大により、旧NISAより格段に柔軟な運用が可能になった。

「つみたて投資枠」で安定的な土台を築き、「成長投資枠」で積極的にリターンを狙うなど、自分に合った活用法を見つけることが重要だ。

また、iDeCoとは引き出しの自由度が異なるため、目的別に使い分けるのが賢明である。

もし、あなた個人の最適なプラン作りで迷うなら、一度資産運用のプロに相談してみることをおすすめする。