法人プラチナカードの発行を検討する際、「どのカードが自社に最適なのか」「高額な年会費に見合う価値はあるのか」といった悩みを抱えている法人や個人事業主の方は多いだろう。

プラチナカードはステータスシンボルになるだけでなく、コンシェルジュサービスやプライオリティ・パスなど、ビジネスでも有益な特典が豊富に用意されている。

本記事では、アドバイザーナビのクレジットカードおすすめナビ編集部が法人プラチナカードおすすめ10選を徹底比較した。

編集部厳選!目的別おすすめ法人プラチナカード

| コスパ・マイル重視 | ポイント還元・信頼性重視 | 圧倒的なステータス |

|---|---|---|

| セゾンプラチナ・ビジネス・ アメリカン・エキスプレス®・ カード  | 三井住友ビジネスプラチナカード for Owners | ラグジュアリーカード ゴールド |

この記事を読めば、あなたのビジネスステージや目的に本当に合った後悔しない法人プラチナカードが見つかるだろう。

次のステージへ進める一枚をぜひ手に入れよう。

一目でわかる!人気法人プラチナカード10枚【年会費・還元率・特典】徹底比較表

まずは、今回ご紹介する主要な法人プラチナカードのスペックを一覧で比較してみよう。

あなたの希望や状況と照らし合わせながら、最適なプラチナカードを探していこう。

| 順位(総合スコア) | 1位(4.7) | 2位(4.5) | 3位(4.3) | 4位(4.2) | 5位(4.0) | 6位(3.8) | 7位(3.7) | 8位(3.6) | 9位(3.4) | 10位(3.2) | |

|---|---|---|---|---|---|---|---|---|---|---|---|

| プラチナ カード | セゾンプラチナ・ビジネス・ アメリカン・エキスプレス®・カード  | 三井住友ビジネスプラチナカード for Owners | ダイナースクラブ ビジネスカード  | ラグジュアリーカード ゴールド | apollostation PLATINUM BUSINESS  | PRESIDENT CARD | アメリカン・エキスプレス®・ ビジネス・プラチナ  | JCBプラチナ法人カード | UCプラチナカード | ラグジュアリーカード チタン | |

| 公式サイト | |||||||||||

| 年会費(税込) | 初年度:無料 次年度以降:33,000円 | 55,000円 | 27,500円 | 220,000円 | 22,000円 | 50,000円 | 165,000円 | 33,000円 | 16,500円 | 55,000円 | |

| ポイント 還元率 | 0.5〜2.0% | 1.0〜10.0% | 1.0% | 1.5% | 0.80〜1.0% | 1.0% | 1.0〜3.0% | 0.5〜10.0% | 1.0〜3.74% | 1.0% | |

| 空港ラウンジ サービス | プライオリティ・パス | プライオリティ・パス | プライオリティ・パス | プライオリティ・パス | プライオリティ・パス | Dragonpass提携の 空港ラウンジ | センチュリオン・ラウンジ プライオリティ・パス | プライオリティ・パス | プライオリティ・パス | プライオリティ・パス | |

| コンシェルジュサービス | あり | あり | なし | あり | あり | なし | あり | あり | あり | あり | |

| グルメ優待 | あり | あり | あり | あり | なし | なし | あり | あり | あり | あり | |

| ホテル優待 | あり | あり | あり | あり | あり | なし | あり | あり | あり | あり | |

| 旅行傷害保険 | 海外:最高1億円(利用付帯) 国内:最高5,000万円(自動付帯) | 海外:最高1億円(利用付帯) 国内:最高1億円(利用付帯) | 海外:最高1億円(利用付帯) 国内:最高1億円(利用付帯) | 海外:最高1.2億円(自動付帯) 国内:最高1億円(利用付帯) | 海外:最高1億円(利用付帯) 国内:最高5,000万円(利用付帯) | なし | 海外:最高1億円(利用付帯) 国内:最高5,000万円(利用付帯) | 海外:最高1億円(利用付帯) 国内:最高1億円(利用付帯) | 海外:最高1億円(利用付帯) 国内:最高5,000万円(利用付帯) | 海外:最高1.2億円(自動付帯) 国内:最高1億円(利用付帯) | |

| その他の特典・優待 | SAISON MILE CLUB サイバー保険 手荷物・コート一時預かり ゴルファー保険 | プラチナオファー 宝塚歌劇優先販売 ユニバーサル・スタジオ・ジャパン 三井住友カード ラウンジサービス Visaプラチナゴルフ | 会計ソフト「freee」の優待 加盟店優待「ビジネス・オファー」 利用限度額に制限なし | 国際線手荷物無料宅配 映画鑑賞券を毎月プレゼント 美術館で無料鑑賞 サウナ・ジム・クリニックの優待 | サイバー保険 会計ソフトと自動連携 プレミアムゴルフサービス 出光スーパーロードサービス | Dragonpass提携のワークスペース 国内「SHARE LOUNGE」対象店 | 入会特典で 合計260,000ポイントを獲得可能 | トラブル発生時のサポート ゴルフエントリーサービス | 最大10万円分のUCポイント プレゼントキャンペーン | 国際線手荷物無料宅配 映画鑑賞券を毎月プレゼント 美術館で無料鑑賞 サウナ・ジム・クリニックの優待 | |

| 国際ブランド | AMEX | Visa/Mastercard | Diners Club | Mastercard | Visa/AMEX | Visa | AMEX | JCB | Visa | Mastercard | |

| 与信タイプ | 個人与信 | 個人与信 | 個人与信 | 個人与信 | 個人与信 | 法人与信 | 個人与信 | 個人与信/法人与信 | 個人与信/法人与信 | 個人与信 | |

法人プラチナカードは年会費やポイント還元率だけでなく、コンシェルジュサービスやプライオリティ・パスの有無、与信タイプなどによって特徴が異なる。

法人プラチナカードの特徴や利点を効率的に把握した上で、次章からは各カードのメリット・デメリットや具体的な活用シーンなどの詳細について解説していこう。

本ランキングの評価基準

以下の5項目を合計して総合スコア(5点満点)を算出した。

| 項目 | 内容 | 比重 |

|---|---|---|

| コストパフォーマンス | 年会費と特典のバランス マイル・ポイント還元率 実質的なお得度 | 30% |

| 特典・サービス | コンシェルジュ 空港ラウンジ グルメ優待 ホテル特典などの充実度 | 25% |

| ステータス性 | 社会的信用力 カード素材やブランド力 ビジネスでの印象 | 20% |

| 利便性・ 実務適合 | 会計ソフト連携 税金支払い対応 追加カードやETC発行 利用限度額の柔軟性 | 15% |

| 審査・申込の しやすさ | 法人与信/個人与信の柔軟性 スタートアップや個人事業主の通過可能性 | 10% |

| 合計 | 100% |

法人プラチナカード総合ランキング(スコアの詳細)

各カードの総合スコアと項目別の評価を一覧でまとめた。

| 順位 | カード名 | 総合 (5点満点) | コスパ (30%) | 特典 (25%) | ステータス (20%) | 利便性 (15%) | 審査 (10%) |

|---|---|---|---|---|---|---|---|

| 1 | セゾンプラチナ・ビジネス・ アメリカン・エキスプレス®・カード | 4.7 | 5 | 4 | 4 | 4.5 | 5 |

| 2 | 三井住友ビジネスプラチナカード for Owners | 4.5 | 4.5 | 4 | 4 | 4.5 | 4 |

| 3 | ダイナースクラブ ビジネスカード | 4.3 | 3.5 | 4.5 | 5 | 4 | 3.5 |

| 4 | ラグジュアリーカード ゴールド | 4.2 | 3.5 | 4.5 | 5 | 3.5 | 3 |

| 5 | apollostation PLATINUM BUSINESS | 4 | 4.5 | 3.5 | 3.5 | 4 | 4 |

| 6 | PRESIDENT CARD | 3.8 | 3.5 | 3.5 | 3.5 | 3.5 | 4.5 |

| 7 | アメリカン・エキスプレス・ビジネス・プラチナ | 3.7 | 3 | 4.5 | 4.5 | 3.5 | 3 |

| 8 | JCBプラチナ法人カード | 3.6 | 3.5 | 3.5 | 3.5 | 3.5 | 3 |

| 9 | UCプラチナカード | 3.4 | 3.5 | 3 | 3 | 3.5 | 3 |

| 10 | ラグジュアリーカード チタン | 3.2 | 3 | 3.5 | 3.5 | 3 | 2.5 |

法人プラチナカードおすすめランキングTOP10

数ある法人プラチナカードの中から、編集部が経営者の皆様に本気でおすすめできるカードだけを厳選した。

それぞれのカードの特徴や具体的な活用シーンを解説するため、ぜひ自社に最適な一枚を見つける際の参考にしてほしい。

1位:セゾンプラチナ・ビジネス・アメリカン・エキスプレス®・カード|コスパと利便性に優れた法人プラチナカード

セゾンプラチナ・ビジネス・アメリカン・エキスプレス®・カード

ここがおすすめ!

- 初年度年会費無料

- 利用限度額最大1,000万円

- SAISON MILE CLUB登録で

JALのマイル還元率

最大1.125% - プライオリティ・パス付き

世界各地の空港ラウンジを利用可能

| 還元率 | 年会費(税込) |

|---|---|

| 0.50〜2.0% | 初年度:無料 次年度以降:33,000円 |

| 申込条件 | 与信タイプ |

| 個人事業主・法人代表者 | 個人与信 |

| 必要書類 | 利用限度額 |

| 本人確認書類 | 5万〜1,000万円 |

\ 初年度年会費無料!最短3営業日で発行できる/

こんな経営者におすすめ

- 出張・旅行が多くJALのマイルを効率的に貯めたい経営者

- プライオリティ・パスや充実した旅行傷害保険を利用したい方

- 設立直後で決算書や登記簿謄本の提出が難しい法人・個人事業主

セゾンプラチナ・ビジネスは、初年度年会費無料でプラチナ特典が満載の法人カードだ。

基本還元率は0.5%と低めだが、SAISON MILE CLUBに登録すればJALのマイルを最大1.125%という高還元率で貯められる。

また、プライオリティ・パスやコンシェルジュ・サービスに加えて、グルメ・ホテル優待といったプラチナ4大特典がすべて付帯されているのも魅力だ。

その他、引き落とし口座を個人名義口座と法人名義口座から選べて、各種経費をまとめて一括払いにすると利用分から支払いまで最長56日間の猶予がある。

よって、出張・旅行・会食・経費管理などの幅広いシーンで重宝するだろう。

さらにセゾンプラチナ・ビジネスでは、新規ご入会後3ヵ月間のショッピング利用で永久不滅ポイントが通常の4倍還元されるキャンペーンも開催されている。

個人与信型で登記簿謄本や決算書が不要なことから、セゾンプラチナ・ビジネスは設立1年未満の法人や個人事業主でも申し込みやすい法人プラチナカードといえる。

2位:三井住友ビジネスプラチナカード for Owners|三井住友カードの信頼性と高還元率を両立した法人プラチナカード

三井住友ビジネスプラチナカード for Owners

ここがおすすめ!

- 支払い回数・支払日・

決済口座を自由に選べる - タッチ決済で最大7%還元※1

(対象のコンビニ・飲食店) - 最大65,000円相当進呈

(新規入会&条件達成)

| 還元率 | 年会費 |

|---|---|

| 0.50〜10.0%※1 | 55,000円(税込) |

| 申込条件 | 与信タイプ |

| 満18歳以上の法人代表者・ 個人事業主 | 個人与信 |

| 必要書類 | 利用可能枠 |

| 本人確認書類 | 〜300万円※2 |

条件達成で65,000円相当の

\Vポイントプレゼント! /

- 対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元。最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。 上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。Google Pay™ 、Samsung Walletで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

- 所定の審査がございます。

こんな経営者におすすめ

- 三井住友ブランドの信頼性とステータス性を重視する方

- 還元率を重視し効率的にポイントを貯めたい経営者

- コンビニや飲食店など特約店での利用が多く高還元の恩恵を受けられる方

- 設立直後で個人与信型のプラチナカードを探している法人・個人事業主

三井住友ビジネスプラチナカード for Ownersは、三井住友ブランドの信頼性と実用性を兼ね備えた法人プラチナカードだ。

基本還元率は1.0%で、対象のコンビニや飲食店では最大7.0%※という高還元を実現できる。

さらに、セブン-イレブンアプリとVポイントの利用設定をして会員コード提示・スマホ決済すると、セブン-イレブンで最大10.0%還元を獲得可能だ。

プライオリティ・パスや充実したホテル優待、グルメベネフィットといったプラチナ特典も付帯しており、出張や接待の質を高められる。

また、個人与信型のため登記簿謄本や決算書が不要で、設立1年未満の法人や個人事業主でも申し込みやすいのが特徴だ。

三井住友カードの信頼性と高還元率に魅力を感じる経営者にとって、三井住友ビジネスプラチナカード for Ownersは最適な一枚となるだろう。

3位:ダイナースクラブ ビジネスカード|利用限度額が制限なしでハイステータスの法人プラチナカード

ダイナースクラブ ビジネスカード

ここがおすすめ!

- 利用限度額は一律の

上限なしで個別設定 - 初年度年会費無料

- 国内外の1,600ヶ所以上の

空港ラウンジ無料利用可能 - 従業員の追加カードは

2枚まで無料発行

| 還元率 | 年会費(税込) |

|---|---|

| 1.0% | 27,500円 |

| 申込条件 | 与信タイプ |

| 法人代表者・個人事業主 | 個人与信 |

| 必要書類 | 利用限度額 |

| 本人確認書類 | 個別設定(上限なし) |

初年度年会費無料!

\条件達成で 5,000円キャッシュバック/

こんな経営者におすすめ

- 高額な広告費や設備投資など大きな決済が必要な経営者

- 接待や会食でステータス性の高いカードを使いたい方

- プライオリティ・パスや充実したグルメ優待を活用したい経営者

- 年会費を抑えながらプラチナ級の特典を得たい法人・個人事業主

ダイナースクラブ ビジネスカードは、年会費27,500円という手頃な価格でプラチナ級の特典を利用できる法人カードだ。

利用限度額に一律の制限がなく個別に設定されるため、高額な広告費や設備投資などビジネスの成長に合わせて柔軟に決済できる。

基本還元率は1.0%でポイントの有効期限もないことから、好きなタイミングで商品やマイルに交換できるのも魅力だ。

プライオリティ・パスが年10回まで無料で利用でき、2名以上のコース料理予約で1名分が無料になるグルメ優待や会計ソフト「freee」の優待などビジネスに役立つ特典も充実している。

海外・国内旅行傷害保険は最高1億円と手厚く、安心して出張できる環境が整っているのが特徴だ。

個人与信型で決算書などの提出も不要なため、ダイナースクラブ ビジネスカードはステータス性と実用性を両立させたい経営者におすすめの法人プラチナカードといえるだろう。

4位:ラグジュアリーカード ゴールド|最高峰のステータスと特典を誇る金属製プラチナカード

ラグジュアリーカード ゴールド

| 還元率 | 年会費 |

|---|---|

| 1.5% | 220,000円(税込) |

| 申込条件 | 与信タイプ |

| 20歳以上の法人代表者・ 個人事業主 | 個人与信 |

| 必要書類 | 利用可能枠 |

| 本人確認書類 | 1〜100万円 |

申込は最短10分

\最大9,990万円まで決済可/

こんな経営者におすすめ

- 圧倒的なステータス性と高還元を求める経営層・エグゼクティブ

- 重要な商談や接待で印象に残るクレジットカードを使いたい経営者

- 24時間対応の最高品質なコンシェルジュサービスを活用したい方

- 海外出張が多く手厚い旅行傷害保険や空港サービスを重視する法人代表者

ラグジュアリーカード ゴールドは、年会費220,000円という価格に見合う最高峰のステータスと特典を備えた金属製のクレジットカードだ。

24金コーティングされた金属製カードは、接待や商談の場で強烈な印象を残してビジネスの信頼感を高める効果がある。

基本還元率が1.5%と高く、あらゆる利用シーンで高還元を実現したい方に向いている。

24時間365日対応のコンシェルジュサービスは業界最高水準の品質を誇り、大切な人への贈り物の選定や急な出張に伴うホテル手配などについてスムーズに対応してくれる。

また、プライオリティ・パスに加えて国内主要空港のラウンジや国際線手荷物無料宅配サービスも利用でき、出張時の快適性を大幅に向上させられるだろう。

海外旅行傷害保険は最高1.2億円が自動付帯し、映画鑑賞券の毎月プレゼントや美術館での無料鑑賞など、ビジネスだけでなくプライベートでも上質な体験を提供してくれる。

ラグジュアリーカード ゴールドは、最高峰のステータスと実用性を求める経営者におすすめの一枚だ。

5位:apollostation PLATINUM BUSINESS|あらゆるビジネスシーンで使える利便性とプラチナ特典を両立したドライバー向け法人プラチナカード

apollostation PLATINUM BUSINESS

ここがおすすめ!

- 常時0.8%ポイント還元

- 新規入会22,000ポイント進呈

- 年間300万円以上利用で

次年度年会費無料 - 希望額に応じた利用可能枠を設定

- 法人名義口座・個人名義口座から選択可

(引き落とし口座)

| 還元率 | 年会費 |

|---|---|

| 0.80〜1.0% | 22,000円(税込) |

| 申込条件 | 与信タイプ |

| 法人代表者 個人事業主 | 個人与信 |

| 必要書類 | 利用可能枠 |

| 本人確認書類 | 個別に設定 |

実質初年度年会費無料!

\条件達成で22,000ポイント進呈!/

こんな経営者におすすめ

- 営業車や社用車を多く保有しガソリン代のコストを削減したい経営者

- 年会費を抑えながらプライオリティ・パスを利用したい方

- 出張が多くプラチナカードの充実した特典を活用したい法人代表者

- 車移動が中心でロードサービスや優待を重視する個人事業主

apollostation PLATINUM BUSINESSは、年会費22,000円でカード利用に伴う利便性とプラチナ特典を両立できる法人プラチナカードだ。

国内のカード利用で1,000円につき8ポイント・海外利用では1,000円につき10ポイント貯まり、事業で利用する法人カードを登録すると社用車の利用などで1,000円につき5ポイントが加算される。

利用限度額は希望を伝えた上で設定され、以下のようにあらゆるビジネスシーンのクレジットカード決済に対応しているのが魅力だ。

- 税金

- ネット広告費

- 光熱費

- 出張費・交通費

- 仕入れ

また、プライオリティ・パスやコンシェルジュサービス、出光スーパーロードサービスなどプラチナカードとしての基本性能が充実している。

海外旅行傷害保険では最高1億円の補償があるため、出張時にも安心感があるだろう。

apollostation PLATINUM BUSINESSでは、専用ページからの入会特典として22,000円相当分のポイントがもらえるキャンペーンを開催中だ。

会計ソフトとの自動連携やプレミアムゴルフサービスなどビジネスシーンで役立つ特典も豊富なため、利便性とプラチナ特典を求める経営者にとって実用性の高い一枚といえる。

6位:PRESIDENT CARD|Dragonpass提携のワークスペースを利用できる国内初の法人カード

PRESIDENT CARD

ここがおすすめ!

- 利用限度額最大10億円

- 新規入会で最大60,000円ポイント進呈※

- カードの発行枚数が無制限かつ無料

- 利用制限・上限設定・即時ロック機能付の高セキュリティ

- 申込から利用開始までアプリ完結

| 還元率 | 年会費 |

|---|---|

| 1.0% | 50,000円(税込) |

| 国際ブランド | 電子マネー |

| ー |

- カードご到着後1か月以内の初回利用+お申し込みから3か月以内に累計100万円以上のご利用の場合。 詳細は、キャンペーンサイトをご覧ください。

こんな経営者におすすめ

- ワークスペースを頻繁に利用する経営者

- Dragonpass提携の空港ラウンジで効率的に仕事をしたい方

- 与信タイプが法人与信のクレジットカードを希望する方

- 高めの利用限度額でカードを使いたい方

PRESIDENT CARDは、年会費50,000円でワークスペース優待に特化したユニークな法人プラチナカードだ。

Dragonpass提携のワークスペースや国内「SHARE LOUNGE」対象店を利用でき、出張先や移動中でも快適な作業環境を確保できる。

Dragonpassは世界140カ国以上・1,400以上の空港で高品質なサービスを提供しており、本提携は国内法人カードとして初めての取り組みだ。

PRESIDENT CARD保有者は、国内外の空港ラウンジや街中のワークラウンジを追加費用なしで利用できる。

また、基本還元率は1.0%で、最大10億円という最高峰の利用限度額を有するのが特徴だ。

ただし、法人与信のため会社の業績や財務状況が重視される点に注意してほしい。

Dragonpass提携の空港ラウンジや街中のワークスペースを利用したいビジネスパーソンにとって、PRESIDENT CARDは新しいスタイルの働き方を支援してくれる実用的な一枚となるだろう。

なお、2026年1月現在、新規入会者を対象に最大60,000円ポイントがプレゼントされるキャンペーンも実施中だ※。

- カードご到着後1か月以内の初回利用+お申し込みから3か月以内に累計100万円以上のご利用の場合。 詳細は、キャンペーンサイトをご覧ください。

7位:アメリカン・エキスプレス®・ビジネス・プラチナ|最高峰のステータスと豪華特典を得られる法人プラチナカード

アメリカン・エキスプレス®・ビジネス・プラチナ・カード

ここがおすすめ!

- 最大1泊分の無料宿泊特典

- 空港ラウンジが無料

(国内外1,300ヵ所以上) - ラウンジサービス同伴者1名無料

- 最大66,000円進呈

(入会特典)

| 還元率 | 年会費(税込) |

|---|---|

| 0.5〜3.0% | 165,000円 |

| 申込条件 | 与信タイプ |

| 個人事業主・法人代表者 | 個人与信 |

| 必要書類 | 利用限度額 |

| 本人確認書類 登記事項証明書 | 一律制限なし |

こんな経営者におすすめ

- 最高レベルのステータス性と豪華な特典を求める方

- 家族や従業員も含めて空港ラウンジサービスを活用したい方

- 海外出張が頻繁にあり充実したトラベルサポートを必要とする方

- 入会特典の大量ポイントを活用して初期投資分を回収したい方

アメリカン・エキスプレス®・ビジネス・プラチナは、年会費165,000円で最高峰のステータスと圧倒的な特典を提供する法人プラチナカードだ。

基本還元率は1.0%で、特約店では最大3.0%まで上昇する。

世界30ヵ所に展開するセンチュリオン・ラウンジとプライオリティ・パスの両方を利用できるのが魅力といえる。

本会員だけでなく追加カード会員や同伴者も無料で利用でき、家族や従業員を含めた快適な出張環境を実現可能だ。

24時間365日対応のコンシェルジュサービスは業界最高水準で、予約困難なレストランの手配や海外出張の予約もサポートしてくれる。

また、ザ・ホテル・コレクションによる世界中の一流ホテルでの客室アップグレードや朝食無料など、ホテル優待も充実している。

入会特典では、以下のように最大で合計260,000ポイントを獲得可能だ。

| 項目 | 条件 | 獲得ポイント |

|---|---|---|

| Amazonご利用 ボーナス | 入会後4ヶ月以内にAmazon対象サービスで合計100万円のカード利用 | 140,000ボーナスポイント |

| 利用ボーナス1 | 入会後4ヶ月以内に合計200万円以上のカード利用 | 60,000ボーナスポイント |

| 利用ボーナス2 | 入会後4ヶ月以内に合計400万円以上のカード利用 | 20,000ボーナスポイント |

| 通常利用ポイント | 通常のカード利用 | 40,000ポイント |

| 合計 | ー | 260,000ポイント |

このように、入会特典だけで初年度は年会費165,000円をペイできるとわかるだろう。

海外旅行傷害保険は最高1億円と手厚く、アメリカン・エキスプレス®・ビジネス・プラチナはアメックスブランドの信頼性と実用性を求める経営者にふさわしい最高峰の一枚といえる。

8位:JCBプラチナ法人カード|グルメ・旅行特典が充実したバランス型の法人プラチナカード

JCBプラチナ法人カード

ここがおすすめ!

- 空港ラウンジが無料

(世界約1,300ヶ所以上) - 国内・海外旅行傷害保険

(最高1億円が利用付帯) - 最大125,000円進呈

(新規入会のみ) - 経理業務を効率化

(MyJCBとJCB E-Co明細)

公式サイトを見る

| 還元率 | 年会費(税込) |

|---|---|

| 0.5〜10.0%※ | 33,000円 |

| 申込条件 | 与信タイプ |

| 18歳以上の法人代表者・ 個人事業主 | 個人与信 法人与信 |

| 必要書類 | 利用限度額 |

| 本人確認書類 | 50万〜500万円 |

- 還元率は交換商品により異なります

こんな経営者におすすめ

- 年会費税込33,000円で充実したプラチナ特典を求める方

- グルメベネフィットで接待や会食のコストを削減したい方

- 国内外の旅行で手厚い保険とホテル優待を活用したい方

- 将来的にJCBザ・クラスへのアップグレードを視野に入れている方

JCBプラチナ法人カードは、年会費33,000円で特定分野に偏らない総合的なプラチナ特典を提供する法人カードだ。

プラチナ特典では、国内の厳選レストランで2名以上のコース料理を予約すると1名分が無料になるグルメベネフィットを利用できる。

例えば、1回15,000円のコースを年2回利用すれば30,000円分の価値となり、本特典だけで年会費をほぼペイ可能だ。

基本還元率は0.5%だが、Amazonなどの特約店では最大10.0%まで上昇する※。

また、プライオリティ・パスによる世界中の空港ラウンジ利用に加えて、JCBプレミアムステイプランや海外ラグジュアリー・ホテル・プランにより国内外の有名ホテルでの優待も利用可能だ。

朝食無料やレイトチェックアウトなど、出張時の満足度を高める特典が充実している。

海外・国内旅行傷害保険は最高1億円の補償があり、トラブル発生時のサポートなど日本発のJCBブランドならではのきめ細やかなサービスも魅力だ。

その他、使用者追加でJCBギフトカード最大30,000円分プレゼントのキャンペーンを、2025年4月1日〜2026年3月31日の期間限定で開催している。

キャンペーン期間中、従業員様向け「使用者カード」に申し込みのうえ参加登録すると、使用者追加1名につき3,000円分のJCBギフトカードを獲得可能だ。

将来的には招待制ブラックカードであるJCBザ・クラスへのステップアップも期待できるため、JCBプラチナ法人カードは充実した特典と将来性を兼ね備えた一枚といえる。

9位:UCプラチナカード|高還元率とプラチナ特典を兼ね備えたコスパ重視の法人プラチナカード

UCプラチナカード

ここがおすすめ!

- 常時1.0%還元

- 10万円利用ごとに

5,000円分のボーナスポイント(期間限定) - 最高1億円補償の海外旅行傷害保険(利用付帯)

- 2名以上の利用でレストラン1名分無料になる特典付

- プライオリティ・パス、

コンシェルジュサービス付

| 還元率 | 年会費 |

|---|---|

| 1.0〜7.0% | 16,500円(税込) 初年度無料 |

| 国際ブランド | 電子マネー |

| Apple Pay、Google Pay |

| 国内旅行傷害保険 | 海外旅行傷害保険 |

| 最高5,000万円 (利用付帯) | 最高1億円 (利用付帯) |

こんな経営者におすすめ

- 低めの年会費でプラチナカードの充実した特典を利用したい方

- ポイント還元率を重視し効率的にポイントを貯めたい方

- 入会キャンペーンで初期投資を回収したい方

- プライオリティ・パスやコンシェルジュサービスを活用したい方

UCプラチナカードは、年会費16,500円という手頃な価格でプラチナ級の特典を利用できるコスパに優れた法人プラチナカードだ。

基本還元率は1.0%で、特定の加盟店では最大3.74%まで上昇する。

貯まったUCポイントは商品券やマイル、他社ポイントへの交換など幅広い使い道があり、ビジネスでの利用価値が高い。

プライオリティ・パスやコンシェルジュサービス、グルメ優待といったプラチナ特典が充実しており、年会費以上の価値を実感できるだろう。

海外旅行傷害保険は最高1億円・国内旅行傷害保険は最高5,000万円と手厚く、出張時の安心感も得られる。

また、2025年10月1日〜2026年2月28日の期間限定で最大10万円分のUCポイントプレゼントキャンペーンを開催中だ。

合計金額10万円毎に5,000円分のポイントを獲得できるため、本キャンペーンだけで初年度の年会費負担を実質ペイできる。

UCプラチナカードは、コストを抑えながらキャンペーンやプラチナ特典を活用したい経営者にとって有効な選択肢となるだろう。

10位:ラグジュアリーカード チタン|金属製カードで差別化を図れるエントリー向け法人プラチナカード

ラグジュアリーカード チタン

| 還元率 | 年会費 |

|---|---|

| 1.0% | 55,000円(税込) |

| 申込条件 | 与信タイプ |

| 20歳以上の法人代表者・ 個人事業主 | 個人与信 |

| 必要書類 | 利用可能枠 |

| 本人確認書類 | 1〜100万円 |

申込は最短10分

\最大9,990万円まで決済可/

こんな経営者におすすめ

- 金属製カードのステータス性と独自性を求める方

- 映画や美術館などの特典を活用したい方

- 24時間対応のコンシェルジュサービスを利用したい方

- 将来的にラグジュアリーカード ゴールドへのアップグレードを視野に入れている方

ラグジュアリーカード チタンは、年会費55,000円で金属製カードならではの重厚感とステータス性を体験できるクレジットカードだ。

ステンレス製のカード本体は商談や接待の場で強い印象を残し、ビジネスで信頼感を高める効果がある。

基本還元率は1.0%で、貯まったポイントはマイルや商品券に交換可能だ。

24時間365日対応のコンシェルジュサービスは質が高く、急な出張や接待の手配もスムーズに対応してくれる。

また、プライオリティ・パスによる世界中の空港ラウンジ利用に加えて国際線手荷物無料宅配サービスも付帯しており、出張時の利便性を高められる。

その他、毎月もらえる映画鑑賞券や美術館での無料鑑賞、サウナ・ジム・クリニックの優待など、ビジネスだけでなくプライベートでも上質な体験を提供してくれるのが特徴だ。

海外旅行傷害保険は最高1.2億円が自動付帯し、国内旅行傷害保険は最高1億円と手厚い補償内容となっている。

ラグジュアリーカード チタンは、金属製カードのステータス性と実用的な特典を求める経営者にとって、ラグジュアリーカードシリーズへの入門として最適な一枚といえるだろう。

まだ迷うあなたへ。目的別の失敗しない法人プラチナカードの選び方

法人プラチナカードのランキングを見ても、どのカードを選ぶべきか判断に迷ってしまう経営者の方もいるだろう。

そこで、本章ではあなたのビジネス状況や利用目的に応じて最適な法人プラチナカードを選ぶための診断ツールと、5つの具体的な選び方のポイントを解説する。

簡単な質問に答えるだけであなたにピッタリの1枚が見つかるフローチャート診断を行った上で、年会費・ステータス性・還元率など、重視すべき観点をぜひ押さえてほしい。

これらの情報を活用し、あなたのビジネスステージに本当に合った法人プラチナカードを見つけよう。

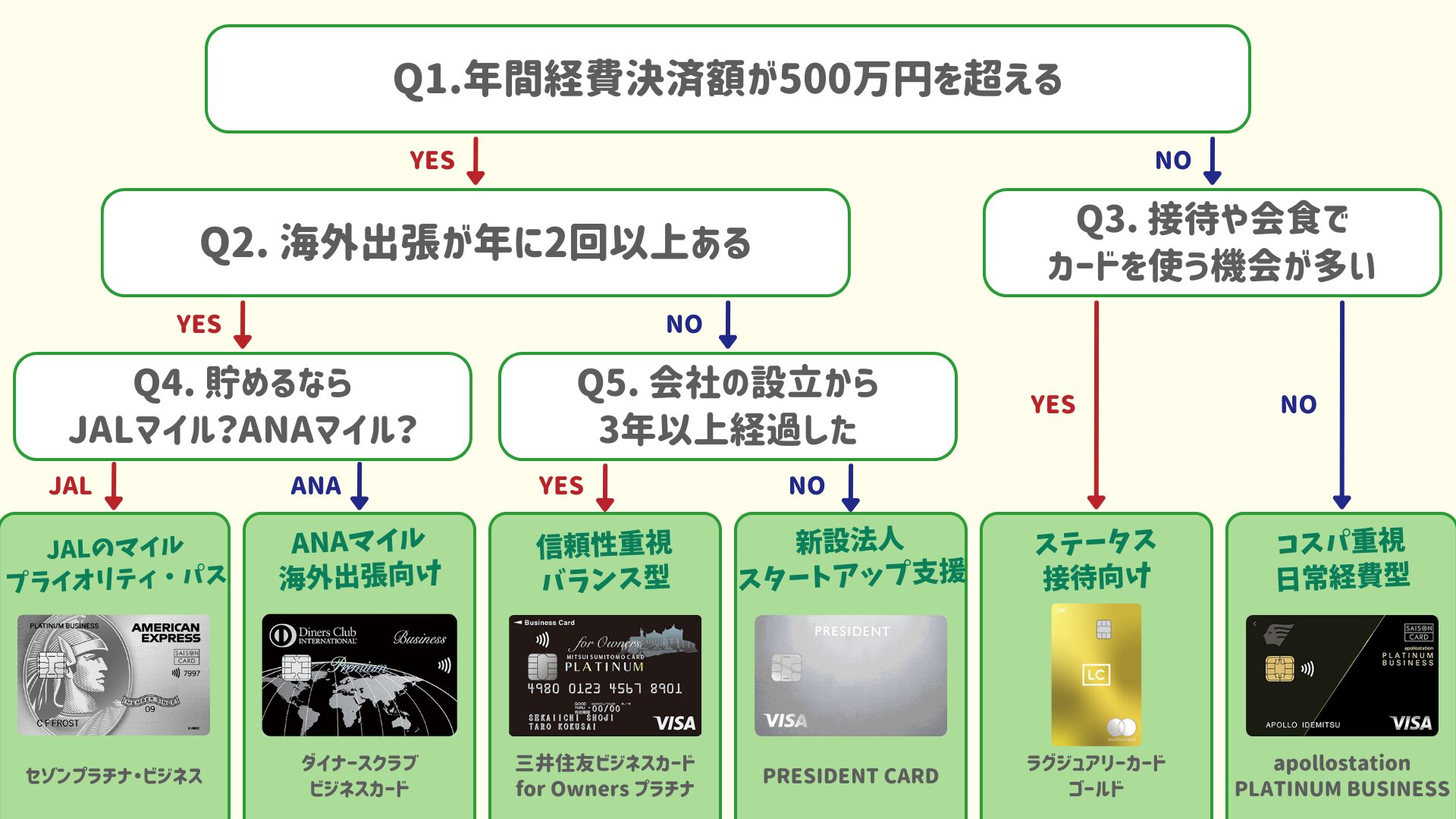

【5つの質問で診断】あなたにピッタリの1枚はこれ!

「法人プラチナカードの種類が多すぎて選べない」という方のために、5つの質問に答えるだけで最適なカードタイプがわかる診断フローチャートを用意した。

フローチャートの診断結果は、以下のとおりだ。

- JALのマイル特化・プライオリティ・パス付帯

→ セゾンプラチナ・ビジネス - 信頼性重視・バランス型

→ 三井住友ビジネスカード for Owners プラチナ - 経費決済・燃料・日常コストに強い

→ apollostation PLATINUM BUSINESS - ANAマイル・ステータス・海外出張向け

→ ダイナースクラブ ビジネスカード - 接待・会食・ステータス性抜群

→ ラグジュアリーカード ゴールド - 設立間もない法人・新規事業主の選択肢

→ PRESIDENT CARD

選び方の5つのポイント

目的別の失敗しない法人プラチナカードの選び方は、次のとおりだ。

これらの5つのポイントを押さえることで、あなたのビジネスに最適な一枚を見つけられるだろう。

それぞれの選び方の詳細について、以下で順番に見ていこう。

年会費と特典のバランス(コスパ)で選ぶ

自分に合った法人プラチナカードを選ぶ際、年会費と特典のバランスを考慮するのが重要といえる。

なぜなら、年会費に対して特典などの得られる恩恵が少ないと、法人プラチナカードをせっかく利用しても損してしまうからだ。

具体的には、年会費と特典のバランスを重視するなら、セゾンプラチナ・ビジネスがおすすめだ。

初年度年会費無料で次年度以降33,000円という価格設定ながら、プライオリティ・パス、コンシェルジュ・サービス、SAISON MILE CLUBによるJALのマイルが最大1.125%還元など、年会費以上の価値に相当する特典が揃っている。

例えば、SAISON MILE CLUBに登録して年間300万円を決済すれば33,750マイルが貯まり、プライオリティ・パスの年会費相当額(約50,000円)も考慮すると、年会費を上回る恩恵を受けられるだろう。

コスパで選べば失敗する確率を抑えられるため、ぜひ参考にしてほしい。

圧倒的なステータス性で選ぶ

自分に合った法人プラチナカードを探しているなら、圧倒的なステータス性で選ぶのも一つの方法といえる。

ステータス性は、ビジネスシーンでの信頼感や印象を左右する重要な要素だからだ。

例えば、ラグジュアリーカード ゴールドやダイナースクラブ ビジネスカードは圧倒的なステータス性を誇る。

ラグジュアリーカード ゴールドは24金コーティングされた金属製カードで、接待や商談の場で強烈な印象を残してビジネスの信頼感を高めることが可能だ。

ダイナースクラブは世界初のクレジットカードとしてもともと富裕層向けに発行された歴史があり、ステータス性が高いクレジットカードとして知られている。

ダイナースクラブ ビジネスカードは利用限度額に一律の制限がなく、高額な広告費や設備投資などビジネスの成長に合わせて柔軟に決済できるのが魅力だ。

ステータス性が高い法人プラチナカードを選び、ビジネスシーンで活躍の場を広げよう。

ポイント・マイル還元率で選ぶ

法人プラチナカードを選ぶ際、ポイント・マイル還元率の観点で選択するのもおすすめといえる。

その理由は、ポイント・マイル還元率は年会費の元が取れるかが決まる重要な要素の一つだからだ。

例えば、三井住友ビジネスプラチナカード for Ownersは基本還元率1.0%で、セブン-イレブンで条件を満たして利用すると最大10.0%という高還元を実現できる※。

セゾンプラチナ・ビジネスはSAISON MILE CLUBへの登録でJALのマイル還元率最大1.125%となり、出張が多い経営者にとって大きなメリットとなるだろう。

ポイント還元率が0.5%異なるだけで、年間200万円を利用する方なら10,000ポイントも獲得ポイントで差がつく。

ポイント・マイル還元率が高い法人プラチナカードを選び、特典と合わせて年会費以上の恩恵を受けられるようにしよう。

充実した付帯サービスで選ぶ

充実した付帯サービスで選ぶのも、法人プラチナカードを選択する際の重要な判断基準の一つだ。

プラチナカードは付帯サービスの質と量が豪華なものも多く、上手く活用できれば特典だけで年会費をペイできる。

プラチナ4大特典

- プライオリティ・パス

- コンシェルジュサービス

- グルメ優待

- ホテル優待

例えば、アメリカン・エキスプレス・ビジネス・プラチナは24時間365日対応のコンシェルジュサービスに加えて、センチュリオン・ラウンジとプライオリティ・パスの両方を利用可能だ。

三井住友ビジネスプラチナカード for Ownersはグルメベネフィットで2名以上のコース料理予約時に1名分が無料になるため、接待コストの削減にも寄与する。

充実した特典が付帯している法人プラチナカードを選び、快適なカードライフを送ろう。

利用限度額の高さで選ぶ

法人や個人事業主がクレジットカードを選ぶ場合、利用限度額の高さは重要な判断基準となる。

高額な広告費・設備投資・大型案件の仕入れなどビジネスの成長に伴い決済額が増加する経営者にとって、利用限度額に柔軟性がないと支払いができず事業運営にあたってトラブルにつながりかねないからだ。

例えば、ダイナースクラブ ビジネスカードは利用限度額に一律の制限がなく個別に設定されるため、ビジネスの成長に合わせて柔軟に対応できる。

PRESIDENT CARDは最大10億円という業界最高峰の利用限度額を有しており、大規模なプロジェクトや投資にも対応可能だ。

どの程度の利用限度額が必要か事前に確認し、柔軟に利用できる法人プラチナカードを選択しよう。

年会費以上の価値はある?ゴールドカードとの違いでわかる、法人プラチナカード5つのメリット

「クレジットカードはゴールドで十分なのでは?」「プラチナカードは高額な年会費に見合う価値があるのか?」と疑問を持っている経営者の方は多いだろう。

実際、法人プラチナカードには年会費以上の価値を生み出す以下の5つのメリットがある。

コンシェルジュサービスやプライオリティ・パスなど、ゴールドカードでは容易に得られない特典が生活水準を高め、ビジネスの成長も加速させるだろう。

以下でそれぞれのメリットに関する詳細を解説するので、あなたのビジネスでプラチナカードが必要か、ぜひ判断してほしい。

メリット1:業務効率が劇的に向上する「コンシェルジュサービス」

多くの法人プラチナカードでは、24時間365日対応のコンシェルジュサービスを利用できる。

プラチナカードなら経営者の貴重な時間を本業に集中できる環境が整うだろう。

| プラチナカード | ゴールドカード | |

|---|---|---|

| コンシェルジュサービス | 24時間365日対応 | 一部のみ |

コンシェルジュサービスでは、予約困難なレストランの手配・急な出張に伴うホテルや航空券の予約・取引先への贈り物の選定と手配・海外出張時の現地情報収集など、あらゆる依頼に対応してくれる。

例えば、本記事でおすすめしたアメリカン・エキスプレス・ビジネス・プラチナやラグジュアリーカード ゴールドのコンシェルジュサービスは、業界最高水準の品質を誇るのが魅力だ。

経営者の時間単価を仮に1万円とすると、月に5時間の時間節約で5万円相当・年間60万円の価値を生み出す計算となる。

そのため、法人プラチナカードの年会費が10〜20万円だったとしても、コンシェルジュサービスの利用だけで元を取ることが可能だとわかるだろう。

多忙な経営者はコンシェルジュサービスを利用して自身のビジネスに集中し、業務効率化と特典利用の最大化を図ろう。

メリット2:出張・接待の質を高める「空港・グルメ・ホテル優待」

法人プラチナカードでは、空港ラウンジ・グルメ・ホテル優待が充実しているのもメリットだ。

ゴールドカードと比較すると、一般的に以下のような違いがある。

| プラチナカード | ゴールドカード | |

|---|---|---|

| 空港ラウンジ | プライオリティ・パス付帯 | カードラウンジの利用がメイン 一部カードはプライオリティ・パス付帯 |

| グルメ優待 | 2名のコース料理予約で1名分が無料など | 数%割引などの優待 |

| ホテル優待 | 客室アップグレード・朝食無料など | 数%割引などの優待 |

プライオリティ・パスによる世界中の空港ラウンジ利用は、出張時の待ち時間を居心地の良い作業空間に変えてくれる。

例えば、アメリカン・エキスプレス・ビジネス・プラチナでは本会員だけでなく追加カード会員や同伴者も無料で利用でき、従業員を含めた快適な出張環境を実現できる。

JCBプラチナ法人カードでは国内の厳選レストランで2名以上のコース料理を予約すると1名分が無料となり、例えば1回15,000円のコースを年4回利用すれば60,000円の節約につながる。

法人プラチナカードのホテル優待では客室アップグレードや朝食無料などの特典があり、出張時の満足度向上と出費削減を同時に実現可能だ。

法人プラチナカードの空港・グルメ・ホテル優待を活用し、ビジネスの質をぜひ向上させてほしい。

メリット3:会社の信用を雄弁に語る「高いステータス性」

法人プラチナカードの高いステータス性は、ビジネスシーンで会社の信用力を示す際にも重要となる。

ゴールドカードと比較するとプラチナカードは年会費が高く審査も厳しくなる傾向があり、これらはステータスの高さの証明となる。

また、プラチナカードには金属製のカードもあり、接待の場などでは高級感・重厚感を演出できる。

例えば、特に高いステータスを誇る法人プラチナカードは以下のとおりだ。

| 法人プラチナカード | 特徴 |

|---|---|

ラグジュアリーカード ゴールド | 年会費220,000円 24金コーティングされた金属製カード プラチナ4大特典をすべて利用できる |

アメリカン・エキスプレス・ビジネス・プラチナ | 年会費165,000円 AMEXブランド プラチナ4大特典をすべて利用できる センチュリオン・ラウンジも利用可能 |

三井住友ビジネスプラチナカード for Owners | 三井住友という大手ブランド プラチナ4大特典をすべて利用できる |

ラグジュアリーカード ゴールドの24金コーティングされた金属製カードやアメリカン・エキスプレス・ビジネス・プラチナのブランド力は接待や商談の場で強烈な印象を残し、相手に安心感を与える効果がある。特に大型案件の商談や金融機関との融資交渉など、信用が重視される場面では大きなアドバンテージとなるだろう。

また、三井住友ビジネスプラチナカード for Ownersのような大手ブランドのプラチナカードは、厳格な審査を通過した証明でもある。ステータスが高いカードの保有により、「自社は安定した経営基盤を持つ」などの無言メッセージを伝えることも可能だ。

ゴールドカードより高次元のステータス性を有効活用し、法人プラチナカードで自社のビジネスを次のステージへ押し上げよう。

メリット4:事業機会を逃さない「柔軟な利用限度額」

法人プラチナカードは、事業機会を逃さないよう柔軟な利用限度額が設定されているのもメリットだ。

ゴールドカードでは利用限度額が100〜300万円程度に設定されていることが多いが、プラチナカードではそれを大きく上回る限度額で利用できる。

例えば、ダイナースクラブ ビジネスカードは利用限度額に一律の制限がなく個別設定されるため、高額な広告費や設備投資などビジネスの成長に合わせて柔軟な決済が可能だ。

PRESIDENT CARDは最大10億円という業界最高峰の利用限度額を有している。

仮に事業の大型プロジェクトで500万円の仕入れが至急必要になった場合、ゴールドカードでは限度額不足で決済できず事業機会を逃すリスクがあるが、法人プラチナカードならスムーズに決済できるのが魅力だ。

このような利用限度額の柔軟性がビジネスチャンスを確実に掴むための保険となるため、法人プラチナカードを利用してビジネスの利益につなげてほしい。

メリット5:経営者を守る「手厚い付帯保険」

法人プラチナカードには、経営者を守る手厚い付帯保険が用意されているのもメリットといえる。

海外旅行傷害保険ではゴールドカードが最高5,000万円程度の補償なのに対し、プラチナカードでは最高1億円以上の補償が付帯されているケースが多い。

経営者が海外出張中に万が一の事故や病気に遭遇した場合、プラチナカードの手厚い補償があれば治療費や緊急搬送費用を心配せずに最善の医療を受けられる。

例えば、ラグジュアリーカード ゴールドやラグジュアリーカード チタンは最高1.2億円が自動付帯するため、カード決済をしなくても補償を受けられるのが魅力だ。

なお、これらのクレジットカードは国内旅行傷害保険も最高1億円と充実している。

また、セゾンプラチナ・ビジネスではサイバー保険やゴルファー保険が付帯しているのが特徴だ。

apollostation PLATINUM BUSINESSには出光スーパーロードサービスも付帯しているため、車でトラブルがあった場合にも安心といえる。

法人プラチナカードの手厚い付帯保険は経営者に万が一があった際に備えた「お守り」となるため、ぜひ有効活用しよう。

申し込み前に確認!法人プラチナカードのデメリットと注意点

法人プラチナカードには多くのメリットがある一方で、申し込み前に必ず確認すべきデメリットや注意点も存在する。

具体的な注意点3つは以下のとおりだ。

高額な年会費・厳しい審査基準など、ビジネス状況によっては法人プラチナカードが最適な選択とならない可能性もある。

これらの内容を事前に把握することで、「年会費を払ったのに特典を使いこなせない」「審査に落ちて時間を無駄にした」といった失敗を回避できるだろう。

それぞれの注意点について以下で詳細に解説するため、メリットとデメリットの両方を理解したうえで、あなたのビジネスに本当に必要なカードか冷静に判断しよう。

注意点1:年会費が高額!使わない特典のために払うのは無駄になる

法人プラチナカードの年会費は高額な傾向がある点に注意が必要だ。

本記事で紹介したカードの年会費は16,500円〜220,000円と幅広く、ラグジュアリーカード ゴールドやアメリカン・エキスプレス・ビジネス・プラチナは年会費だけで165,000〜220,000円という高額な負担となる。

これらの年会費を支払う価値があるかどうかは、法人プラチナカードの付帯特典を活用できるかにかかっている。

例えば、海外出張がほとんどない方がプライオリティ・パスを使わない場合や接待の機会が少ない方がグルメ優待を利用しない場合、年会費に見合う価値を得られない可能性が高い。

また、コンシェルジュサービスも依頼する機会がなければ宝の持ち腐れとなってしまうだろう。

年会費の元を取るには、自分のビジネススタイルと付帯特典がマッチしているかを冷静に分析する必要がある。

出張頻度・接待回数・利用する特典の種類と頻度を具体的にリストアップし、年会費以上の価値があると確信してから申し込むようにしよう。

注意点2:審査基準がゴールドカードより厳しい

法人プラチナカードの審査基準は、ゴールドカードと比較して厳しく設定されている点にも注意が必要だ。

特に法人与信型のカードでは会社の業績や財務状況などが重視され、設立1年未満の法人や赤字決算が続いている企業は審査に通過しにくい傾向がある。

例えば、PRESIDENT CARDのような法人与信型カードは利用限度額が高く、会社の信用力について審査されるため、スタートアップ企業にとってハードルが高いだろう。

一方、個人与信型のカードは代表者個人の信用情報が重視されるため、過去のクレジットヒストリーや年収が審査基準となる。

セゾンプラチナ・ビジネスや三井住友ビジネスプラチナカード for Ownersは個人与信型のため、登記簿謄本や決算書の提出が不要で設立間もない法人でも申し込みやすいのが魅力だ。

なお、審査に落ちると信用情報に記録が残り、他のカード審査でも悪影響を及ぼす可能性があるため、自社の状況を客観的に評価してから申し込むことをおすすめする。

注意点3:ポイント還元率だけ見ると一般カードに劣る場合もある

法人プラチナカードは豪華な特典が魅力だが、ポイント還元率だけ見ると一般カードやゴールドカードに劣る場合がある点に注意が必要だ。

例えば、セゾンプラチナ・ビジネスとJCBプラチナ法人カードの基本還元率は0.5%と、一般の高還元カード(還元率1.0〜1.2%)と比較して低くなっている。

年間1,000万円をカード決済した場合、還元率0.5%なら5万ポイント・還元率1.2%なら12万ポイントとなり、7万ポイント(約7万円相当)の差が生じると認識しておこう。

ただし、プラチナカードの真価はポイント還元率だけでは測れないため、コンシェルジュサービス・プライオリティ・パス・グルメ優待・旅行傷害保険などの特典を含めて年会費をペイできるか確認すべきだ。

「ポイント還元率だけを重視するなら一般カードで十分」という判断もあり得るため、自社の利用スタイルに応じて総合的に価値を評価すべきだろう。

単純な還元率比較だけでなく、ビジネス全体での利便性向上や時間の節約効果も含めて判断するのが重要だ。

法人プラチナカードの審査を徹底解説!設立直後でも通る?

法人プラチナカードを発行したいが、審査が厳しいのではと不安を抱えている経営者の方は多いのではないだろうか。

そこで、本章では次の3つの内容について解説する。

プラチナカードはゴールドカードと比較して審査基準が厳しい傾向があるものの、適切なタイプのカードを選んで審査のコツを押さえれば、審査を通過できる可能性は十分にある。

それぞれの内容の詳細について、以下で順番に見ていこう。

なお、設立1年未満や赤字決算でも申し込めるおすすめ法人カードの詳細については、「審査が甘い法人カードはある?」の記事を参考にしてほしい。

審査で見られるポイントはここだ!法人与信と個人与信の違い

法人プラチナカードの審査では、「法人与信型」と「個人与信型」という2つの審査タイプが存在する。

法人与信型は、会社の財務状況・決算書・設立年数などの法人としての信用力を重視する審査方法だ。

登記簿謄本や決算書の提出が求められ、会社の売上や利益が審査の主要な判断材料になると認識しておこう。

例えば、本記事で紹介したPRESIDENT CARDは法人与信型のクレジットカードに該当する。

一方、個人与信型は代表者個人の信用情報(クレジットヒストリー)を重視する審査方法だ。

登記簿謄本や決算書の提出が不要で、代表者個人のカード利用履歴や支払い遅延の有無が審査の中心となる。

セゾンプラチナ・ビジネスや三井住友ビジネスプラチナカード for Ownersは個人与信型のため、設立1年未満の法人や赤字決算の企業でも申し込みやすい。

設立間もない企業や実績が少ない事業者は、個人与信型のプラチナカードを選択することで審査通過の可能性を高められるだろう。

審査通過の確率を上げる3つのコツ

法人プラチナカードの審査通過率を高めるにあたって、申込前に実践できるコツは次の3つだ。

カード会社は事業の実態を重視するため、固定電話番号や自社ホームページの存在が信頼性の証明となる。

携帯電話のみの場合や所在地が不明瞭な場合、審査で不利に働く可能性が高い。

また、申込書の事業内容欄は簡潔にせず、具体的なサービス内容・取引先・売上規模などを明確に記載するのがおすすめだ。

例えば、「コンサルティング業」だけでなく「IT企業向けのコンサルティング業」などと詳細に記入することで、カード会社は事業の実態を理解しやすいだろう。

その他、キャッシング枠を設定すると審査が厳しくなる傾向があるため、不要であれば0円で申請するのがおすすめだ。

ショッピング枠のみで申し込むことで審査のハードルを下げられる。

これら3つのコツを把握し、プラチナカードの審査通過率を上げるためにぜひ実践してほしい。

設立1年未満・赤字でもOK!審査が不安な方におすすめのカード

設立1年未満の法人や赤字決算で審査に不安がある経営者には、登記簿謄本・決算書が不要な個人与信型のプラチナカードがおすすめだ。

例えば、セゾンプラチナ・ビジネスは、本人確認書類のみで申込可能で、初年度の年会費が無料となっている。プライオリティ・パスやコンシェルジュ・サービスなどプラチナ特典も充実しており、設立直後でもプラチナカードを保有したい経営者に最適だ。

また、三井住友ビジネスプラチナカード for Ownersも個人与信型で、三井住友ブランドの信頼性と最大10.0%の高還元を実現している。登記簿謄本や決算書が不要なため、設立1年未満の法人でも申し込みやすいのが特徴だ。

その他、ダイナースクラブ ビジネスカードは年会費27,500円という手頃な価格でプラチナ級の特典を提供しており利用限度額に制限もないため、高額決済が必要なビジネスにも対応できるだろう。

法人プラチナカードに関するよくある質問(FAQ)

ここでは、法人プラチナカードに関するよくある疑問をまとめた。ぜひ参考にしてほしい。

まとめ:法人プラチナカードはビジネスを加速させる最強のパートナー

本記事では、法人プラチナカードおすすめ10選・選び方・審査通過のコツなどについて解説した。

記事の要点は以下のとおりだ。

- 法人プラチナカードはプライオリティ・パスやコンシェルジュサービスなどビジネスを加速させる特典が満載

- 個人与信型のカードは設立1年未満の法人や個人事業主でも申し込みやすい

- 年会費とのバランスを考慮して自社の利用シーンに合ったカードを選ぶのがおすすめ

- グルメ優待や空港ラウンジなどの特典を活用すれば年会費以上の価値を十分に得られる

目的別に法人プラチナカードを選ぶなら、次の3枚をおすすめする。

| コスパ・マイル重視 | ポイント還元・信頼性重視 | 圧倒的なステータス |

|---|---|---|

| セゾンプラチナ・ビジネス・ アメリカン・エキスプレス®・ カード  | 三井住友ビジネスプラチナカード for Owners | ラグジュアリーカード ゴールド |

法人プラチナカードは上手く使えば経営者にとって最強のビジネスパートナーになる。

最適な一枚を手に入れてあなたのビジネスをぜひ、さらに上のステージへと引き上げよう。

本記事にはプロモーションが含まれますが、紹介するカードの選定やランキングの評価基準は、客観的なデータに基づいています。