IFAがどのような顧客に向き合っているのだろうか?一概にはいえないが、IFAの顧客層は概ね以下3つのクラスに分かれている。

- 資産形成層

- マス層

- 富裕層

本記事ではそれぞれのクラスの特徴や資産規模、ニーズについて解説する。

資産形成層

資産形成層はおよそ20~40代と比較的年齢が若く、これから資産を作る世代だ。資産規模はさまざまだろうが、多くは数百万円以下だと考えられる。運用に回せる資産は100万円に届かないケースも多いだろう。

資産形成層は収益面で期待しにくいことから従来の金融機関からは取り残されやすい。IFAにおいても同様だが、IFAには営業目標がないため従来の金融機関よりはサービスを提供する余地があるだろう。数十年後の収益を見込み、資産形成層へ戦略的にアプローチするIFAもいるかもしれない。

資産形成層はお金にまつわる情報収集に積極的だ。つみたてNISAやiDeCo(イデコ)といった資産運用に関する制度のほか、暗号資産やふるさと納税といった話題の情報を幅広く求めていると思われる。資産形成層と接する場合、IFAにもこれらの知識が求められるだろう。

また資産形成層の場合、ライフプランニングに対するニーズも高いだろう。今後考えられる支出の額や老後の生活費など生涯にわたる家計収支を可視化し、不足がないよう支援するサービスだ。家族構成やライフステージによっては保険の活用が望ましいケースも考えられる。

マス層

IFAにとってのマス層は平均的な水準よりも余裕のある世帯となるだろう。年齢はおよそ40~70代で、比較的収入が大きい現役世代と退職金を手にしたリタイア世代で構成されると思われる。

いずれも数千万円以上の資産があり、1,000万円程度なら余裕をもって運用に回せるだろう。例えば楽天証券の場合、2021年12月末時点におけるIFA口座の平均預かり残高は1,224.7万円だ。これは楽天証券の全口座(同214.3万円)の5.7倍にもなる。

【楽天証券におけるIFA口座の状況(2021年12月期)】

| 全口座 | IFA口座 | |

|---|---|---|

| 口座数 | 714.12万口座 | 7.12万口座 |

| 預かり残高 | 15兆3,657億円 | 8,720億円 |

| 口座1件あたり残高 | 214.3万円 | 1,224.7万円 |

楽天証券 「2021年12月期 「決算説明資料」(2022年2月アクセス)

マス層のニーズは現役世代とリタイア世代で異なるだろう。現役世代ではリタイアに向かって資産形成のニーズがあると思われる。年齢や資産状況によっては積み立ての継続が必要なケースもあるだろう。

年齢が進みリタイアが迫ると、顧客は勤務先から退職金や持株会の受け取りについて説明がなされることが一般的だ。顧客にはこれら退職にまつわる税金についての相談ニーズが生まれやすいだろう。IFAには退職所得や譲渡所得など、退職金や持株会の受け取りに関する税務上の知識を習得しておくことが望ましい。

この時期は「ねんきん定期便」により老後の年金額が明らかになるため、顧客が老後の生活について改めて相談したい意向も生まれやすい。また退職金のようにまとまった資金に向き合うことで資産運用に対する意識が芽生えやすい時期でもある。IFAは改めてライフプランを提示しつつ資産運用を後押しすることで比較的大きな入金が期待できるだろう。

リタイア後の顧客の場合、相続に対するニーズが高まるだろう。IFAには相続税に関する基本的な知識が求められる。特に日本は家計に占める不動産の比率が高い傾向にあるため、不動産の相続時評価に関する知識を身に付けておくことが望ましい。

これらの業務はIFAが直接的に担うことはできないため、弁護士や税理士などの専門家との協業が有効だ。

富裕層

富裕層はIFAのメインターゲットだ。野村総合研究所によると、純金融資産(※)が1億円以上の世帯を富裕層と定義している。医師や経営者など裕福な世帯が該当し、1回で数千万円~数億円の取引が行なわれることも珍しくないだろう。

- 純金融資産:金融資産から負債を差し引いた額

- 引用:野村総合研究所「日本の富裕層は133万世帯、純金融資産総額は333兆円と推計」(2020年12月21日)

富裕層のニーズはさまざまだが、特に相続への関心が大きいと思われる。相続税の基礎控除を超える資産を持つ富裕層にとって、相続税の負担は重くなりやすいためだ。

例えば日本の相続税の最高税率は55%であり、1回の相続で半分以上の資産を失ってしまう可能性がある。なんら対策をしないまま相続を数代重ねたとき、富裕層は後世に資産を残せないケースがあるだろう。

さらに企業オーナーの場合、相続は事業承継という面を持つ。単純に相続税を抑えるだけでなく、後継者に自社株を集約させたい意向があるだろう。後継者に兄弟がいると、法定相続では自社株が分散し企業経営に悪影響が出かねない。

これらに対応するためには複合的なプランの立案が望ましい。相続税を抑えるため不動産や贈与を活用した評価額の圧縮、自社株を集約させるための遺言書の作成や信託の活用、相続税の納税や代償相続に備えた保険の活用などが考えられる。

当然だが、これら相続や事業承継に関する助言を行うためにはIFAに知識がなければならないだろう。ややハードルが高いが、富裕層に対しては従来の金融機関もこれらの助言を行う可能性が高い。富裕層を相手にビジネスを展開したいIFAはこれらの知識がないと競合に勝つことは難しいだろう。

また、富裕層の中でも特に多くの資産を持つ超富裕層をターゲットにするIFAも存在する。気になる方は下記の記事を参考にしてほしい。

まとめ

IFAに転身する上では必要な資格や雇用体系、報酬の仕組みや証券会社のアドバイザーとの違いについて理解しておくことが大切だ。

まずは証券外務員資格を取得し、金融機関である程度の実務経験を積んでから転職活動を始めよう。

IFAは雇用体系によって報酬の仕組みや働き方が大きく異なる。自分に合った雇用体系を選び、IFAとしての活躍を目指していこう。

IFAになる際に、基本的にはどこかの法人に所属する形を取ることになる。

しかし、全国には約650社ものIFA法人があり、情報を取ることや比較することが難しい。また、

「いくらぐらいの預かりがあれば良いのか?」

「金融機関時代の様なビジネスはできるのか?」

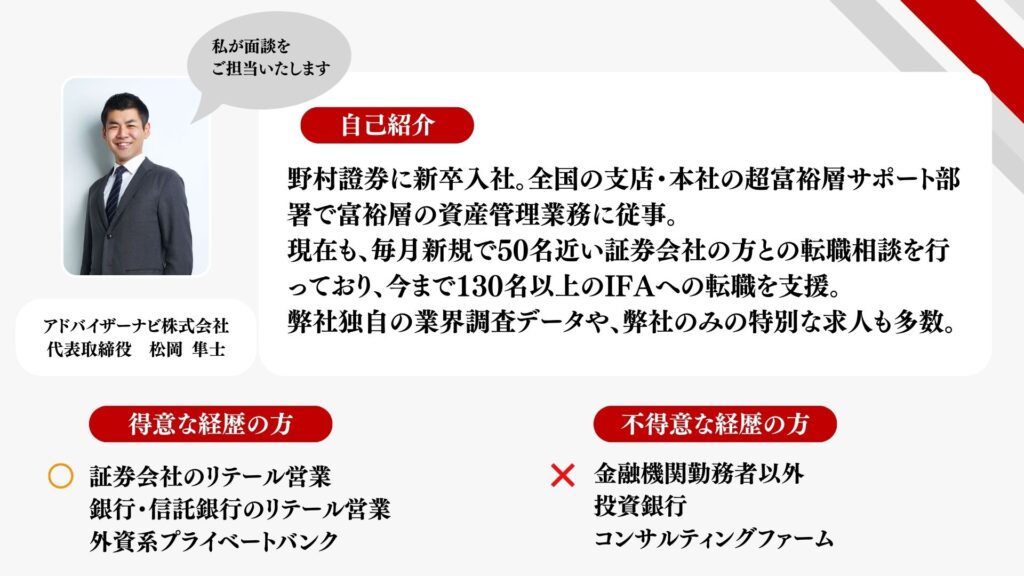

等、IFAになること自体に対する不安の声も多い。IFAへの転職に悩んでいる方は、ぜひIFA特化型の転職エージェント「アドバイザーナビ」に相談してみて欲しい。

弊社はこれまでに100名以上のIFAへの転職支援実績があり、「IFAへの転職利用満足度No.1」を獲得している。まずは情報収集をしたいといったカジュアルな形からでも無料で面談ができるので、お気軽に相談してみてほしい。

最近は異動時期や賞与の時期が近いということもあり、毎日多くのご相談をいただいている。現在、弊社代表も現場に出て転職エージェントとして面談をしているが、面談予約枠に限りがあるので早めの申し込みをおすすめする。

面談のお申し込みは下記フォームからお申し込みを。