JR東日本グループが提供する「ビューカード」のなかでも、ワンランク上の特典を得られるのがビューカード ゴールドだ。

Suicaのチャージや新幹線などをよく利用する方におすすめのカードだが、いったいどういった特徴を持っているのだろうか。

本記事では、ビューカード ゴールドの基本的な特徴やメリット・デメリット、申し込み方法などを解説していく。

ビューカード ゴールド

_JCB_f.png)

ここがおすすめ!

- 最大30,000ポイント付与

- Suicaオートチャージ

→1.5%還元 - モバイルSuica定期券購入

→6%還元 - モバイルSuicaグリーン券購入

→10%還元 - えきねっと新幹線eチケット

→10%還元

| 還元率 | 年会費 |

|---|---|

| 0.50〜10.00% | 11,000円(税込) |

| 国際ブランド | 電子マネー |

| Suica、Apple Pay |

| 国内旅行保険 | 海外旅行保険 |

| 最高5,000万円 (自動付帯) | 最高5,000万円 (自動付帯) |

※キャンペーン適用時

\最大30,000ポイントプレゼント!/

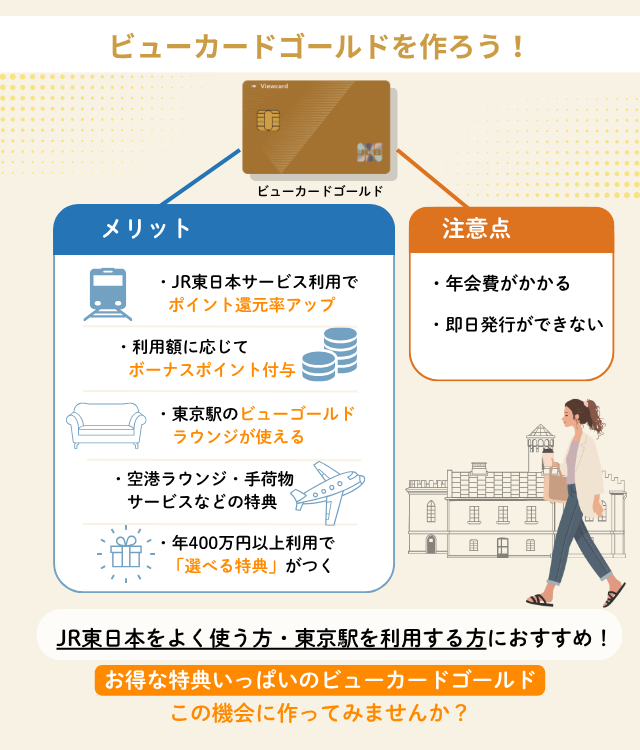

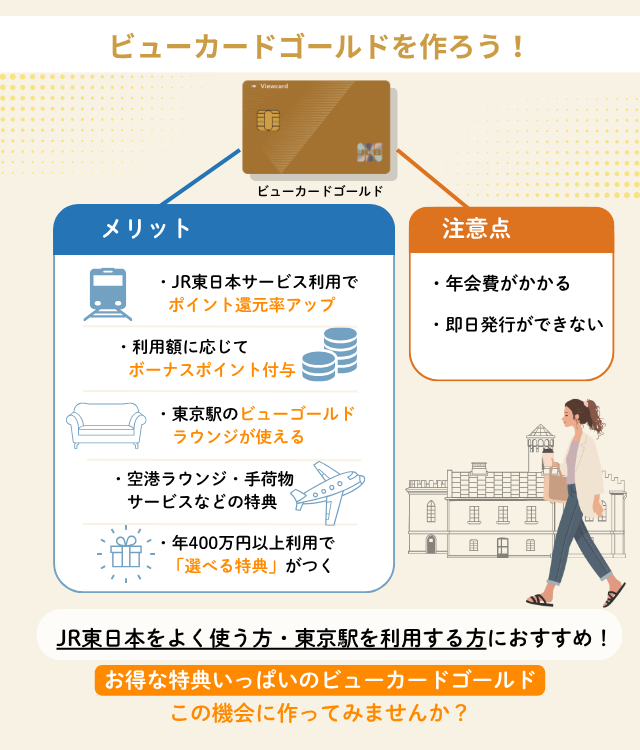

ビューカード ゴールドのメリット・特典

まずは、ビューカード ゴールドのメリット・特典を見ていこう。

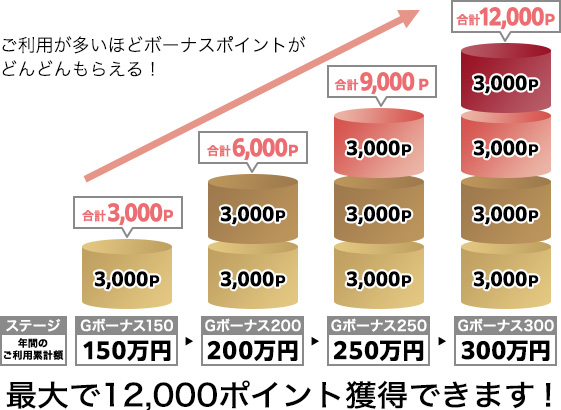

利用額に応じてボーナスポイントが付与される

ビューカード ゴールドは、利用額に応じてポイントが付与される点も大きな魅力だ。

利用金額が増えるほど獲得できるポイントも多くなるため、日常的にカードをよく利用される方ほど、そのメリットを実感できるだろう。

年間利用額に応じたボーナスポイントは以下の表の通りだ。

| 年間利用額累計 | 獲得ポイント |

|---|---|

| 100万円 | 5,000ポイント(利用特典5,000ポイント) |

| 150万円 | 8,000ポイント 利用特典5,000ポイント+ ビューゴールドボーナス3,000ポイント |

| 200万円 | 11,000ポイント 利用特典5,000ポイント+ ビューゴールドボーナス6,000ポイント |

| 250万円 | 14,000ポイント 利用特典5,000ポイント+ ビューゴールドボーナス9,000ポイント |

| 300万円 | 17,000ポイント 利用特典5,000ポイント+ ビューゴールドボーナス12,000ポイント |

上記のボーナスポイントに加えて通常のポイント還元もあるため、利用額が大きくなるとかなり効率的にポイントを貯められる。

年間で150万円のカード利用があった場合、ボーナスポイントと通常のポイント還元を合わせることで、年会費を上回るポイントを獲得できる。

年間利用額累計が一定以上の会員向けの「選べる特典」

ビューカード ゴールドの年間利用額累計が400万円(税込)以上になると、魅力的な特典のなかからひとつ好きなものを無料で選べる。

さまざまな特典が設けられているため、自分に合ったものを選びやすいことが特徴だ。

以下の特典は2025年・2026年提供予定の「選べる特典」内容例である。

- 厳選ホテルでの宿泊ご招待(抽選)

例:東京ステーションホテル ペア宿泊(朝食付き・抽選)やホテルメトロポリタン 丸の内の宿泊 - 厳選ホテルでのお食事ご招待

- ビューゴールドラウンジご利用券

例:15枚セットや5枚セット - 東京駅周辺の対象施設ご利用券

例:東京駅(JR東日本)お買い物・ご飲食券10,000円分(1,000円×10枚) - JRE POINT 20,000ポイント

- giftee Box Select(ギフティ ボックス セレクト)12,000ポイント

JR東日本の対象サービスの利用でポイント還元率がアップする

ビューカード ゴールドは、JR東日本の対象サービスを利用することでポイント還元率が最大10%までアップするという特徴がある。普段からJR東日本を利用する方にとっては大きなメリットと言えるだろう。

対象となるサービスの一例とそのポイント還元率は以下の通りだ。

| 対象サービス | ポイント還元率 |

|---|---|

| モバイルSuicaへの チャージ・オートチャージ | 1.5% |

| モバイルSuica定期券購入 | 6% |

| モバイルSuicaグリーン券購入 | 10% |

| えきねっとの新幹線eチケットで チケットレス乗車 | 10% |

| JR東日本の通販サイト 「JRE MALL」「JRE MALLふるさと納税」で クレジット払いを利用 | 最大3.5% |

日常の通勤や買い物で定期券を利用していたり、出張が多くて新幹線をよく利用したりする場合はかなりお得にポイントを貯められることが特徴だ。

さらには普段の買い物でもオートチャージでチャージしたSuicaを利用することで実質1.5%のポイント還元が受けられる。

JR東日本の対象サービス利用で効率的にポイントを貯められる点がビューカード ゴールドの大きなメリットだ。

年間150万円以上カードを利用する方にとっては、効率的にポイントを貯められる点が大きな魅力と言えるだろう。

ラウンジが利用できる

ビューカード ゴールドは、一般的なゴールドカードの空港ラウンジ特典に加え、東京駅専用の「ビューゴールドラウンジ」を利用できる点が大きな特徴だ。

東京駅のビューゴールドラウンジでは、ソフトドリンクやお菓子の提供があり、出発前のひとときを落ち着いた空間で過ごせる。

ラウンジ内ではフリーWi-Fiや新聞・雑誌の閲覧サービス、クロークでの手荷物預かりも利用できるため、特に東京駅から新幹線を頻繁に利用する方には非常に魅力的な特典だ。

利用条件は、ビューカード ゴールドまたはJALカードSuica CLUB-Aゴールドカードの会員で、当日東京駅発の新幹線グリーン車・特急列車グリーン車(またはグランクラス)を利用する場合などに限られる。

また、ビューカード ゴールド会員は国内主要空港およびハワイのダニエル・K・イノウエ国際空港のラウンジも無料で利用できる。

空港ラウンジの利用には、ゴールドカードと当日の搭乗券または航空券の提示が必要。本人会員だけでなく家族会員も対象となっており、同行者も所定の料金を支払えば利用可能だ。

このように、ビューカード ゴールドは新幹線や飛行機を利用する機会が多い方にとって、移動前の時間を快適かつ優雅に過ごせる特典が充実したカードなのだ。

付帯保険・補償が充実している

ビューカード ゴールドの付帯保険・補償は大きく分けて以下の3つが挙げられる。

- 旅行傷害保険

- ショッピング保険

- カード紛失の補償

それぞれの補償内容について解説していく。

旅行傷害保険

ビューカード ゴールドには「国内旅行傷害保険」と「海外旅行傷害保険」の2つが付帯している。

いずれも自動付帯であるため、カードを所持しているだけで保険が自動的に適用される。

国内旅行傷害保険では、Suicaなどの交通系ICカードで改札に入ってから出るまでの間や、宿泊先で発生した傷害事故がしっかりと補償される。

死亡・後遺障害の場合は最高5,000万円まで補償されるため、安心して旅行を楽しむことができる。

一方、海外旅行傷害保険では、海外旅行を目的に自宅を出発してから帰宅するまでの間に発生した事故が補償の対象だ。

こちらも死亡・後遺障害について最高5,000万円まで補償されるほか、会員と同じ行程で旅行する、20歳未満の生計を共にする子どもも補償される。

このように、国内外を問わず旅行中の万が一の事故に対して充実した補償が用意されているため、安心して旅を満喫できるのが大きな魅力だ。

ショッピング保険

ビューカード ゴールドで購入した物品が、購入から90日以内に偶然の事故による破損や盗難の被害に遭った場合に年間300万円まで補償される。

万が一のトラブルにも対応できるため、安心してショッピングを楽しめるだろう。

ただし、1事故につき5,000円の自己負担が必要となる。また、一部補償の対象外となる物品・ケースがある点に注意が必要だ。

カード紛失の補償

ビューカード ゴールドを紛失した場合、クレジットカードの補償だけでなく、定期券部分やSuicaへのチャージ残高まで補償される。

紛失・盗難によって不正利用された場合も、紛失・盗難の連絡をした前日から起算して60日前にさかのぼり、その日以降の不正利用が補償される。

紛失や盗難に対する補償も充実しているため、安心してカードを利用できるだろう。

会員限定特典も

ラウンジの利用や「選べる特典」以外にも、ゴールドカードならではの会員限定特典が多く設けられている。

限定で得られる特典には以下のようなものが挙げられる。

- 年に2回、知る人ぞ知る情報や読者特典が掲載された会員誌が発行される

- 東京駅周辺の対象施設の年間利用額累計に応じて施設利用券のプレゼント

- 「JR東日本ホテルズ」対象施設での宿泊および直営レストラン・バーの年間利用額に応じてホテル利用券プレゼント

- 「JR東日本レンタリース」でレンタカー料金を決済すると料金20%OFF

- 「東京ステーションギャラリー」の入館料を100円割引

上記はあくまでも一例であり、ほかにもさまざまな特典が用意されている。利用したい特典がある場合は、ビューカード ゴールドに申し込むと良いだろう。

\最大30,000ポイントプレゼント!/

ビューカード ゴールドの評判・口コミ

ここからは、ビューカード ゴールドの利用者の口コミを紹介する。

ビューカード ゴールドの良い評判・口コミ

ビューカード ゴールドの良い評判には、ポイント還元率の高さ、東京駅のラウンジが使えることなどが挙げられる。

30代女性

30代女性えきねっとを利用すると面白いくらいに溜まります。以前からえきねっとを利用していたのですが、えきねっと+チケットレスで10%も溜まることに気付いておらず、早く気付いていればよかったと後悔しかありません。

えきねっとで開催している「どこかにビューーン!」にて、ランダムに選ばれたどこかの駅に行ける新幹線のJRE POINT特典チケットに申込するために、JRE POINTを貯めています。入会キャンペーンが通常よりも魅力的で、入会キャンペーンの案件をクリアするだけで新幹線チケット相当のポイントが貯まる状態だったので、これを機に作成しました。

自分は定期券を持っておらず都度モバイルスイカで、小さな買い物もモバイルスイカ。そのためか月に1,000ポイント以上貯まります。

使用ポイントの他にボーナスポイントがあり、年100万で5,000ポイント、以後50万毎に3,000ポイント増えます。

当日東京発の新幹線、特急乗車券を提示することで、乗車時間の90分前から「ビューゴールドラウンジ」を利用できます。新横浜や他の駅のほうが明らかに近くコストが安い場合は別ですが、都内から出発する際に品川からでなく、東京駅から利用する場合でも特段の問題がない方は、このカードの所持を強くおすすめします。

ビューカード ゴールドの悪い評判・口コミ

一方、ビューカード ゴールドの悪い評判には、ゴールドデスクの対応の悪さや年会費の高さなどが挙げられる。

ゴールドデスクが問い合わせセンターレベル。サービス内容しか答えないスタンスらしくそれならばサイトを見ればわかる。

年会費が本人は11,000円とかなりお高いです。

ポイントで多数の還元があるとはいえ、もう少し年会費を安くしていただけるとありがたいです。

仕事上のお付き合いで作りましたが、メリットが全くないカードです。

当方は別に大人の休日クラブミドルもありますが、年会費が11,000円もするのにポイント還元率は他のカードと変わらずメリットがあまりないカードです。

やはりJR東日本の管内に居住していないと使いこなせないですね。

\最大30,000ポイントプレゼント!/

ビューカード ゴールドとその他のゴールドカードの違い

ビューカード ゴールドは、一般的なゴールドカードとどのような違いがあるのだろうか。

ここでは、他のゴールドカードと比較した上でのビューカード ゴールド独自の強みや利用をおすすめする人の特徴について解説していく。

- Suica定期券機能が使える

- JR東日本の対象サービス利用で還元率が最大10%になる

- 東京駅のラウンジを利用できる

Suica定期券機能が使える

ビューカード ゴールドは、Suica定期券機能を搭載できることが大きな特徴だ。

定期券機能が搭載できるのは5種類のビューカードのみとなっており、ゴールドカードはビューカード ゴールドしかない。

Suica定期券とクレジットカードを1枚にまとめられる点が大きな強みだ。

JR東日本の対象サービス利用で還元率が最大10%になる

また、JR東日本の対象サービスを利用する際に還元率が最大10%までアップする点もビューカード ゴールドならではの特徴である。

モバイルSuicaグリーン券の購入やえきねっとの新幹線eチケットによるチケットレス乗車などで効率良くポイントを貯められる点もビューカード ゴールド独自の強みだ。

東京駅のラウンジを利用できる

そして、東京駅のラウンジを利用できる点も特徴として挙げられる。

東京駅のラウンジを利用できるカードはビューカード ゴールドのほかに「JALカードSuica CLUB-Aゴールドカード」のみとなっており、限られた人しか利用できない。

一般的なゴールドカードにはない独自のメリットと言える。

こうした違いを踏まえた上でビューカード ゴールドを利用すべきかどうかを判断しよう。

もし年会費を抑えたいなら、まずはスタンダードなビューカードから試してみるのも良い選択だ。

また、ゴールドも含めたラインナップ全体から比較検討したい方は、おすすめのビューカードの記事で最適な一枚を見つけてほしい。

\最大30,000ポイントプレゼント!/

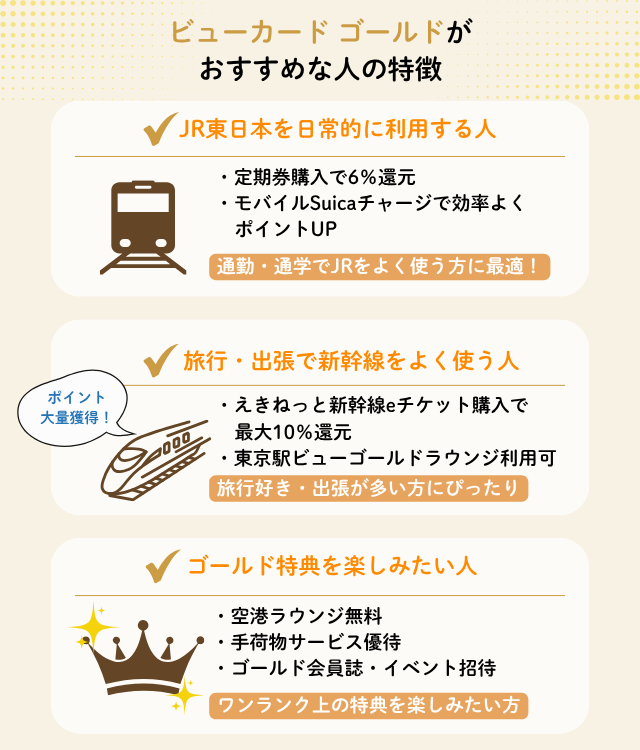

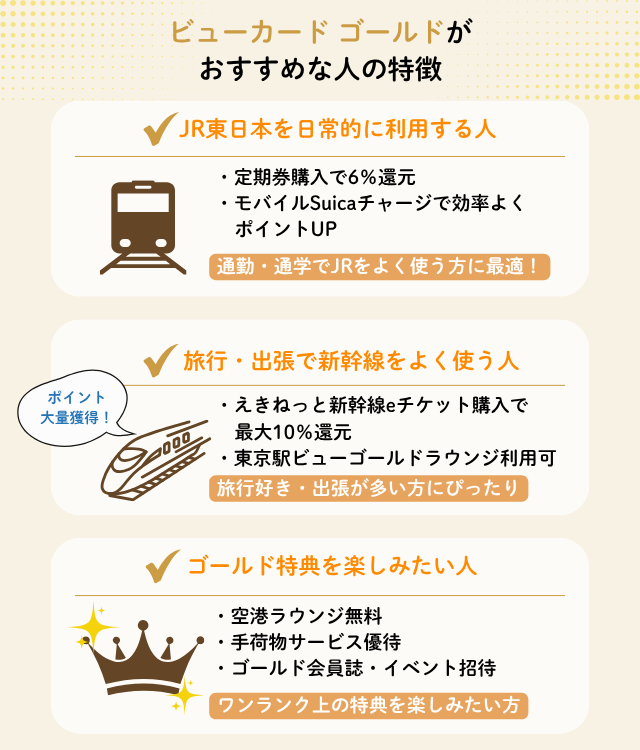

ビューカード ゴールドがおすすめな人の特徴

ここまで解説した内容をもとに、ビューカード ゴールドがどのような人におすすめなカードなのかを改めて紹介する。

JR東日本を日常的に利用する人

ここまで解説した通り、ビューカード ゴールドはJR東日本をよく利用するひとと相性の良いクレジットカードだ。

モバイルSuicaへのチャージや定期券・グリーン券の購入、新幹線チケットの購入でポイントを効率よく貯められる。

具体的に、どのくらいポイントが貯まるかシミュレーションしてみよう。

| 使い道 | 利用金額 | 還元率 | 貯まるポイント (年間) |

|---|---|---|---|

| 定期券 | 8万円/半年 | 6% | 9,600円相当 |

| 出張 (東京〜仙台) | 11,410円/片道 | 10% | 2,282円相当 |

| 旅行 (東京〜金沢) | 14,380円/片道 | 10% | 2,876円相当 |

| モバイルSuicaへの チャージ | 50万円/年 | 1.5% | 7,500円相当 |

| 通常利用 | 100万円/年 | 0.5% | 5,000円相当 |

| 合計 | 1,711,580円 | ― | 18,258円相当 |

上記の利用額を合計すると、年間で約170万円の利用額となり、貯まるポイントは年間で18,258円相当だ。

この利用ポイントに加えて、カードの決済金額に応じたボーナスポイントも付与される。

年間170万円の利用額では、8,000ポイントが付与されるため、合計でもらえるポイントは26,258円と計算できる。

日常的にJR東日本のサービスを利用する人は、かなり効率よくポイントを貯めやすいだろう。

電車・新幹線での旅行が好きな人

先ほど解説した通り、ビューカード ゴールドはえきねっとで新幹線eチケットを購入した際に最も還元率が高くなる。

そのため、効率よくポイントを貯めるという観点では、よく新幹線を利用するかも重要だ。

ただし、旅行や出張の頻度が低かったとしても、家族の人数が多いなど1回に決済する金額が大きい場合も、お得にポイントを貯めやすい。

また、カードを持っていると、東京駅のビューゴールドラウンジを利用できるため、旅行や出張の出発前に、ドリンクを飲みながらゆったりと過ごせるのは嬉しいサービスだ。

出発駅として東京駅をよく利用する人も、ビューカード ゴールドが適しているだろう。

ゴールドカードならではの特典を楽しみたい人

ゴールドカードならではの豪華な特典を楽しみたい人にもおすすめだ。

東京駅にあるビューゴールドラウンジや国内の主要空港、ハワイのダニエル・K・イノウエ国際空港のラウンジを無料で利用できるといったラウンジ特典の他、空港手荷物サービス優待など出張・旅行に便利な優待も利用できる。

また、ゴールドカード限定の会員誌やイベントなどもあり、特別な体験が味わえるのも本カードならではの特典だ。

年400万円以上カードを利用すると、豪華な「選べる特典」の中から好きな特典を選択できるところも大きな魅力と言えるだろう。

他社のカードも含めたおすすめのゴールドカードの中でも、特にSuicaやJR東日本のサービスを頻繁に利用する方に大きなメリットがあるカードだ。

\最大30,000ポイントプレゼント!/

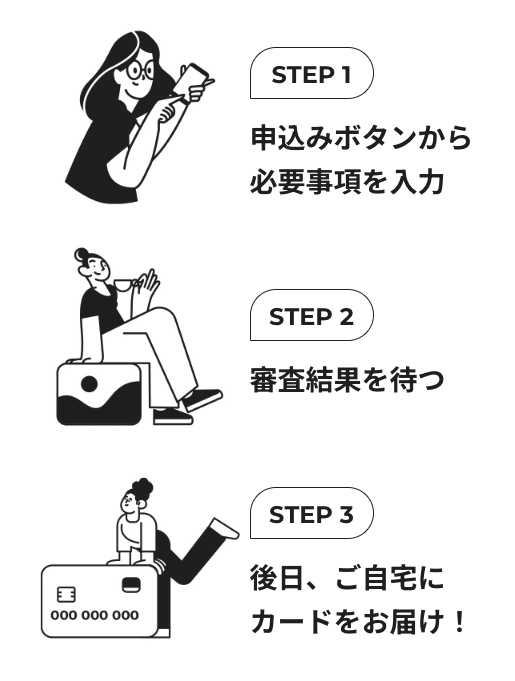

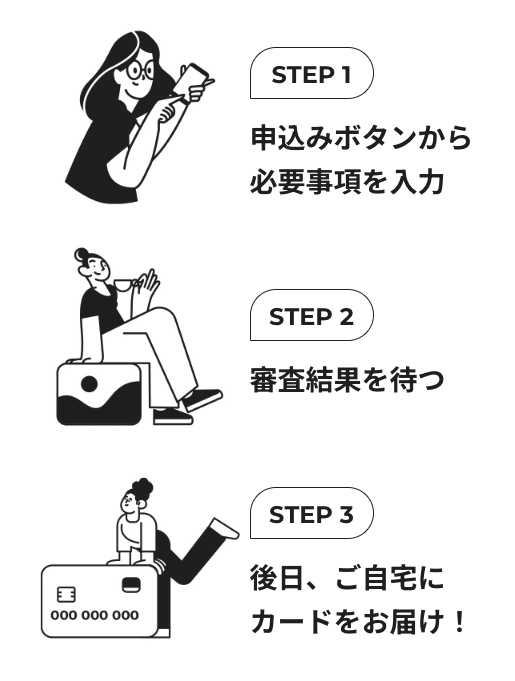

ビューカード ゴールドの申し込みの流れ

それでは、実際にビューカード ゴールドに申し込む際の手順、およびどのような書類が必要かについてチェックしていこう。

申し込み方法の種類

申し込み方法は以下の2種類だ。

- インターネットでの申し込み

- 郵送での申し込み

インターネットから申し込みを行い、「オンライン口座振替」を利用すると原則として書類の郵送が不要となる。

最短1週間でカードが手元に届くため、すぐにカードの利用を始められるのもメリットだ。

ただし、オンライン口座振替を利用しない場合、インターネットからの申し込みでも必要書類を郵送しなくてはいけないため注意しよう。

郵送での申し込みは、入会申込書に必要事項を記入して、必要書類と共に郵送する方法だ。

入会申込書は、JR東日本の主な駅や駅たびコンシェルジュなどで手にいれるか、ビューカードセンターから送付を依頼する必要がある。

郵送での申し込みの場合、約2週間程度でカードが手元に届く。

インターネット申し込みの流れ

上記の通り申し込み方法は3種類あるが、ここでは最も利便性の高いインターネットでの申し込み方法について具体的な手順を解説する。

- インターネットでの申し込み手順

- 本人情報の入力

- 口座設定(オンライン口座振替)

- 審査

- カードの郵送

まずは、会員規約・特約および個人情報の取り扱いに関する重要事項等に同意の上で、入会申し込みフォームへ本人情報を入力する。

引き落とし口座を設定する際に、オンライン口座振替を利用すれば、口座振替依頼書と本人確認書類を郵送しなくてもオンライン上で手続きを完結できる。

ただし、指定した金融機関や口座振替の手続き状況によっては、あらためて書類の提出が必要となるケースもある。

申し込み手続きを行うと、ビューカードで審査が行われる。そして審査に通過すると、カードが郵送で届けられる。

\最大30,000ポイントプレゼント!/

申し込みに必要な書類

申し込みに必要な書類は下記の通りだ。

- 本人確認書類

- キャッシュカード・通帳など

本人確認書類としては、運転免許証やパスポートなどの書類が必要となる。

ただし、先述の通りオンライン口座振替を利用すれば、それ自体が本人確認手続きを兼ねるため書類を郵送しなくても良い。

また、キャッシュカードや通帳は契約者本人名義のものが必要となるため、家族などの名義で申し込まないように注意しよう。

ビューカード ゴールドのキャンペーン

ここでは、現在実施しているビューカード ゴールドの新規入会キャンペーンについて、その概要を紹介する。

新規入会&利用&口座設定で最大30,000ポイントプレゼント

現在実施している新規入会キャンペーン」では、オンライン申込者が対象で、条件達成で最大30,000ポイントを受け取れる。

獲得できるポイントの内訳は次のとおりだ。

| 特典1 | Visaブランドへの新規入会 | 11,000ポイント |

|---|---|---|

| 特典2 | ①総額30万円(税込)以上のご利用で4,000ポイント ②総額60万円(税込)以上のご利用で10,000ポイント | 最大14,000ポイント |

| 特典3 | 40,000円(税込)以上のモバイルSuica定期券ご購入 | 3,000ポイント |

| 特典4 | 家族カード同時入会 | 3,000ポイント |

| 特典5 | JRE BANK口座設定 | 2,000ポイント |

- 期間中、モバイルSuicaチャージ5,000円以上を含む。モバイルSuicaのオートチャージ/チャージが対象。Apple Pay/Google PayのSuicaも対象。定期券購入と同時のチャージはカウント対象外

以上全ての条件を達成すると、JRE POINTを30,000ポイントを獲得できる。

さらに、本人カード申込と同時に家族カードに申し込むと、+3,000ポイントがもらえる。

新規入会キャンペーンの期間・期限

| 項目 | 期間・期限 | 補足 |

|---|---|---|

| 申込期間 | 2026年2月1日(日)~ 4月30日(木) | オンライン申込者が対象 |

| カード入会期限 | 2026年2月1日(日)~ 5月31日(日) | 期日までに入会完了 |

| アプリログイン期間 | 2026年2月1日(日)~ 7月5日(日) | 参加にはビューカードアプリへのログイン必須 |

| ご利用期限 | 2026年7月5日(日)まで | 特典条件の判定対象期間 |

| ポイント付与時期 | 2026年8月中旬予定 | 付与ポイントはJRE POINT(通常ポイント) |

ビューカード ゴールド新規入会キャンペーンの注意点

ビューゴールドプラスカードまたはビューカード ゴールドに既に入会中の方、過去に申込済みで退会している方は対象外とななる。

また、参加にはビューカードアプリへのログインが必要となる。

加えて、特典2は期間中の利用総額30万円/総額60万円に、モバイルSuicaへのチャージ/オートチャージ累計5,000円以上を含むことが条件で、定期券購入と同時のチャージはカウント対象外だ。

なお、集計の対象外となる利用が一部存在するため、詳細は公式の注意事項を確認するようにしよう。

\最大30,000ポイントプレゼント!/

ビューカード ゴールドのよくある質問

\最大30,000ポイントプレゼント!/

ビューカード ゴールドの基本情報

| 年会費(税込) | 11,000円(税込) |

|---|---|

| 発行条件 | 20歳以上本人に安定した継続的な収入のある方 |

| 発行にかかる日数 | 最短7日 |

| 決済 | Apple Pay Suica |

| 国際ブランド | JCBVisa |

| 付帯保険 | 国内:最高5,000万円(自動付帯) 海外:最高5,000万円(自動付帯) ショッピング:年間300万円 |

| ポイント・還元率 | もらえるポイント:JRE POINT ポイント換算:1,000円ごと5ポイント 還元率:0.50%~10.0% |

| 付帯カード | ETCカード 年会費:無料 家族カード 年会費:3,300円(税込) |

ビューカード ゴールドの会社情報

| 会社名 | 株式会社ビューカード |

|---|---|

| 設立 | 2009年9月1日 |

| 本社 | 東京都品川区大崎一丁目5番1号 大崎センタービル |

ビューカード ゴールドを作ろう!

ビューカード ゴールドは、JR東日本の対象サービスの利用でポイント還元率がアップしたり、利用額に応じてボーナスポイントが付与されたりとメリットが多い。

一方で、年会費がかかる点や即日発行ができない点などのデメリットもあるため、特徴を正しく理解して申し込むべきかどうかを判断することが大切だ。

また、東京駅や空港のラウンジを利用できたり、選べる特典が充実していたりとカード利用者限定の特典も魅力的なカードである。

JR東日本のサービスをよく利用する方や東京駅の利用頻度が高い人などにおすすめのカードだ。

ぜひこの機会にお得なビューカード ゴールドに申し込んでみてはいかがだろうか。

もし、ビューカード以外の選択肢も幅広く検討したいなら、おすすめのクレジットカード総合ランキングから、あなたにぴったりの一枚を探してみてほしい。

\最大30,000ポイントプレゼント!/