JCB ORIGINAL SERIESのプラチナカードはどのようなカードなのか、気になっている方も多いのではないだろうか。

この記事では、JCBプラチナの特典や評判、その他のJCBカードとの違いについて解説する。

JCBプラチナについて詳しく知りたい方は、参考にして欲しい。

JCBプラチナ

ここがおすすめ!

- 2名以上の予約で豪華レストラン1名分の料金が無料

- 国内・海外の旅行傷害保険が最高1億円(利用付帯)

- JCBの優待店でポイント最大20倍

- JCBザ・クラスの招待対象になる

| 還元率 | 年会費 |

|---|---|

| 0.50〜10.00%※2 | 27,500円(税込) |

| 国際ブランド | 電子マネー |

| QUICPay、Apple Pay、Google Pay |

| 国内旅行保険 | 海外旅行保険 |

| 最高1億円 (利用付帯) | 最高1億円 (利用付帯) |

\ 新規入会&利用で最大120,500円分プレゼント※ /

※キャンペーン期間:2026年1月13日(火)~3月31日(火)

- 対象カードに新規入会後条件達成で最大18%還元されます。キャンペーン期間は2026年1月13日(火)~2026年3月31日(火)までです。

- 還元率は交換商品により異なります

JCBプラチナのメリット・特典

JCBプラチナの付帯サービスはJCBカードSやJCBゴールドと比べて、かなり充実している。

具体的にどのような付帯サービスがあるのか、詳しく見ていこう。

国内・海外の旅行傷害保険が最高1億円(利用付帯)

JCBプラチナは、旅行傷害保険が充実している。

国内と海外のどちらの旅行についても、最高1億円の補償が受けられるからだ。

旅行するときのツアー料金や交通費などをJCBプラチナで支払うことで、旅行傷害保険が適用される。

各保険に用意されている保険金の金額は、次のようになっている。

国内旅行

| 死亡・後遺障害 | 最高1億円 |

|---|---|

| 入院保険金 | 日額5,000円 |

| 手術保険金 | 5,000円×(10〜40倍) |

| 退院保険金 | 日額2,000円 |

海外旅行

| 死亡・後遺障害 | 最高1億円 |

|---|---|

| 障害による治療費用 | 1,000万円限度 |

| 疾病による治療費用 | 1,000万円限度 |

| 賠償責任 | 1億円程度 |

| 携行品損害 | 1旅行につき100万円程度 |

| 救援者費用 | 1,000万円限度 |

また、海外旅行については障害や疾病による治療費用が1,000万円限度、救援者費用が1,000万円限度までと、JCBゴールドに比べて大幅に増額している。

携行品損害が100万円まで補償されるのもありがたい。

反対に、年会費を抑えつつ海外旅行保険を付けたい場合は、JCBゴールドを検討するのも良いだろう。

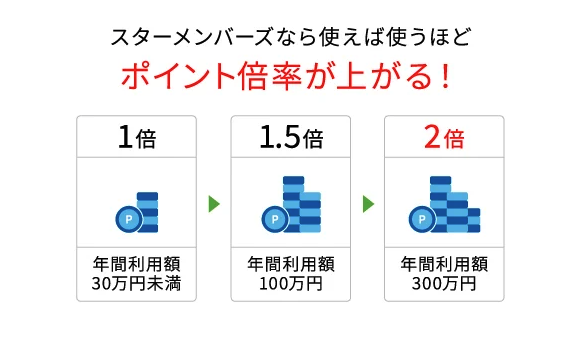

J-POINTがお得にたまる

全てのJCB ORIGINAL SERIESのカードに共通して、カードショッピング200円(税込)につき、J-POINTが1ポイントがたまる。

しかしながら、J-POINTボーナスを使うことで、この還元率をさらに上げられるのだ。

J-POINTボーナスのポイントボーナスは、カードの利用金額とカードランクによって決まる。

プラチナカードであれば、一般カードやゴールドカードと比べて、以下のようにボーナスの倍率を上げられるのだ。

| 利用金額 | JCB プラチナ | JCB ゴールド | JCB カードS |

|---|---|---|---|

| 300万円以上 | 2.0倍 | 2.0倍 | 1.5倍 |

| 100万円以上 | 1.6倍 | 1.5倍 | 1.5倍 |

| 50万円以上 | 1.3倍 | 1.2倍 | 1.2倍 |

| 30万円以上 | 1.2倍 | 1.1倍 | 1.1倍 |

カードショッピングを利用する方であれば、より効率良くポイントをためられるだろう。

なお、ポイント還元を年会費ゼロで追求したい人は、JCBカード Wもチェックしておくと選択肢が広がる。

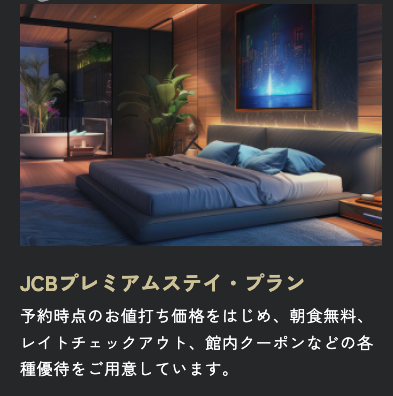

JCBプレミアムステイプランで人気ホテルに宿泊

JCBプレミアムステイプランは、国内の人気ホテルや旅館におトクな価格で宿泊できる限定のサービスである。

プラチナの場合には、スペシャルプライスプランが利用できる。

このプランを使うことで、通常の宿泊サイトよりも安い価格で宿泊できるのだ。

スペシャルプライスプランが利用できるホテル・旅館

- ウェスティンホテル仙台

- ザ・ペニンシュラ東京

- ザ・リッツカールトン大阪

- 加賀屋

- AMANE RESORT GAHAMA など

上記はほんの一部であり、その他にも名立たるブランドホテルや温泉旅館がある。

また、宿泊料金の割引に加えて、次のようなサービスが受けられる。

- 部屋のアップグレード

- レイトチェックアウト

- 朝食サービス

- ウェルカムドリンク

- フィットネス利用無料

プライベートやビジネスの出張で活用できるだろう。

プライオリティ・パスで空港ラウンジが無料

JCBプラチナには、プライオリティ・パスが付帯している。

プライオリティ・パスとは、世界148ヵ国の国や地域、600を超える都市にある約1,400ヵ所以上の空港ラウンジが無料で利用できるサービスである。

JCBプラチナを保有することで、本来であれば、お金を支払わないと利用できないラウンジを無料で使えるのだ。

ドリンクサービスや新聞の閲覧、会議室やシャワールーム、インターネット接続などが無料で利用できる。出張や旅行で待ち時間を快適に過ごせるだろう。

\ 新規入会&利用で最大120,500円分プレゼント※ /

※キャンペーン期間:2026年1月13日(火)~3月31日(火)

JCBラウンジが使える

JCBプラチナはカードを提示することでJCBラウンジを利用できる。

たとえば、京都駅ビル内にある「JCB Launge 京都」では、手荷物が預けられるほか、ソフトドリンクサービスやWifiを使える。

また有名テーマパークのアトラクション施設内に、JCBラウンジが用意されている。

プラチナ・コンシェルジュデスクが使える

JCBプラチナは、プラチナカード独自のコンシェルジュデスクがつく。「プラチナ・コンシェルジュデスク」と呼ばれるサービスだ。

このサービスは専任のスタッフが24時間365日、あなたの要望に答えてくれる。

たとえば、旅行したい場所を伝えると予算と相談した上で、航空券や宿泊するホテルを手配してくれる。

接待でレストランを使いたいのであれば、希望に合わせてレストランを予約してくれるだろう。まるであなたの秘書のようなイメージだ。

JCBプラチナを持つことで、自分で調べたり手配する時間を大幅に節約できる。

グルメベネフィットでお得に食事が楽しめる

グルメベネフィットは、JCBプラチナの対象レストランで2名以上のコースを予約すると、1名分の料金が無料になるサービスである。

レストランのジャンルはフレンチからイタリアン、和食まで幅広い。全国にある様々なレストランが用意されている。

2名以上の会食で利用すれば、お得にコース料理を楽しめるだろう。

JCBザ・クラスの招待対象に入る

JCBザ・クラスは、JCB ORIGINAL SERIESの最上位に位置する招待制のカードである。

招待されるためには、一定以上のカードランクで利用実績を積まなければならない。

JCBプラチナは、JCBザ・クラスの招待を受けられる対象カードに入っている。

JCBプラチナのホルダーになることで、JCBザ・クラスの本会員になれる可能性を高められる。

\ 新規入会&利用で最大120,500円分プレゼント※ /

※キャンペーン期間:2026年1月13日(火)~3月31日(火)

アンケート結果から見るJCBプラチナが選ばれる理由

アドバイザーナビ株式会社では、実際にJCBプラチナを利用しているユーザーを対象にアンケートを実施した。

その中で、「なぜJCBプラチナを選んだのか」という質問に対しては、以下のように、「年会費の安さ」との回答が圧倒的に多かった。

-1024x538.png)

その他のJCBカードとの違い

JCBプラチナ以外の主要券面とその特徴を比較しよう。

カードの種類とその特徴を把握したい方は、参考にして欲しい。

| JCBプラチナ | JCBカード W | JCBカードW plus L | JCBゴールド | JCB GOLD EXTAGE | JCBゴールド ザ・プレミア | |

|---|---|---|---|---|---|---|

|  |  |  |  |  | |

| 年会費 (税込) | 27,500円 | 永年無料 | 永年無料 | 11,000円(初年度無料)※1 | 3,300円(初年度無料) | 11,000円(年会費) +5,500円(サービス年会費)※2 |

| ポイント 還元率 | 0.50%~10.00% | 1.00%~10.50%※3 | 1.00%~10.50%※3 | 0.50%~10.00%※3 | 0.75%~10.25%※4 | 0.50%~10.00%※3 |

| 旅行保険 | 国内:最高1億円(利用付帯) 海外:最高1億円(利用付帯) | 国内:なし 海外:最高2,000万円(利用付帯) | 国内:なし 海外:最高2,000万円(利用付帯) | 国内:最高5,000万円(利用付帯) 海外:最高1億円(利用付帯) | 国内:最高5,000万円(利用付帯) 海外:最高5,000万円(利用付帯) | 国内:最高5,000万円(利用付帯) 海外:最高1億円(利用付帯) |

| 即日発行※5 | ◯ | ◯ | ◯ | ◯ | × | × |

- オンラインで入会申し込みの場合は初年度年会費無料。(本会員の方が対象です。資料請求でお申し込みの方、もしくはお切り替えの方は対象となりません。

- JCBゴールド ザ・プレミアのサービス年会費を4月1日から1年間のサービス年会費として原則毎年4月10日にお振り替えします(本会員の方のみ)

- 還元率は交換商品により異なります

- 還元率は交換商品により異なります。条件あり)は「Myチェック等の事前登録が必要という条件」となります。

- モバ即の入会条件【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

JCBプラチナの充実した特典は大きな魅力だが、年会費を抑えつつ、質の高いサービスを受けたいならJCBゴールドも比較対象として有力だ。

まずはゴールドから試してみる、というのも一つの手だろう。

また、女性限定の保険や優待を活かしたいなら、JCBカード W Plus Lが合致するかもしれない。

ラインアップ全体を一度で把握したい場合は、おすすめのJCBカードの記事も目を通して整理しておこう。

JCBプラチナの評判・口コミ

ここからは、JCBプラチナの利用者の口コミを紹介する。

JCBプラチナの良い評判・口コミ

アンケート結果から見るJCBプラチナの評価点

弊社実施のアンケートにて、JCBプラチナの最も評価している点を尋ねたところ、以下のように「ポイント還元率」に高い評価が集まっていることがわかった。

-1024x538.png)

JCBプラチナの良い評判には、プライオリティパスやコンシェルジュデスクサービス、ステイタスの高さなどが挙げられる。

20代女性

20代女性会社の都合で結構海外出張することが多いのですが、やはり海外出張は私にとっては結構体力がいります。その海外出張を少しでも快適にしてくれるのが、JCBプラチナの優待サービスであるラウンジプライオリティパスです。世界の約1,400箇所の空港ラウンジが利用できるようになっているので、マイナーな国に行くことになってもほとんどの場合に利用できます。

国際空港のラウンジが利用できるプライオリティパスではないでしょうか。単体でプライオリティパスを申し込んでも数万円取られるのに、その費用も含まれている点は非常に得した気分になります。出張で毎年最低三回は海外へ行くので非常に役立っています。

JCBプラチナを発行した決め手でもあった24時間365日利用可能なプラチナ・コンシェルジュデスクサービスが大変便利です。電話一本で現地の送迎バスを手配してくださいますし、日本人の添乗員を派遣してくれるサービスもあるので、慣れない国でも旅行を楽しむことが出来ています。また、現地から国際電話でもこちらのサービスを利用できるので、急な予定変更にもしっかり対応してくださるのでこの点も安心です。

接待のため訪れた高級レストランでオーダーミスがあり、その場でホールの方が謝罪しましたが、会計の際このカードを出したところ、ホールの方が「申し訳ありませんがお待ち下さい」と奥に下がり、その直後に支配人が出てきて丁重に謝罪して頂きました。また高級ホテルでも出す前と出した後の対応の違いを感じましたし、行きつけの自動車ディーラーでも「良いカードをお持ちになりましたね」と言われました。

\ 新規入会&利用で最大120,500円分プレゼント※ /

※キャンペーン期間:2026年1月13日(火)~3月31日(火)

JCBプラチナの悪い評判・口コミ

アンケート結果から見るJCBプラチナの改善点

弊社実施のアンケートにて、JCBプラチナの最も改善してほしい点を尋ねたところ、以下のように「貯めたポイントの使いやすさ」に特に改善を求める声が集まっていることがわかった。

-1-1024x538.png)

-1-1024x538.png)

一方、JCBプラチナの悪い評判には、カードの素材やコンシェルジュサービスの当たりはずれなどが挙げられる。

黒く塗装されただけのプラスチックカードです。指紋は付きやすく、汚れが目立ちやすい素材なのは大変残念です。何度も決済端末に差し込んでいると表面が削れ傷だらけになります。もう少し強い素材にできなかったのでしょうか。

ここまで不正検知システムの誤作動で何度も止まるカードって他に経験がなく、「最上級の体験」(このカードの宣伝文)とはなかなか思いたくても思えないですね。

サービスが年々改悪していっている印象です。コンシェルジュは最低限のことしか依頼を受けず、少しでも面倒に感じる依頼は「お断りしております」と言われます。私の場合は、希少商品の在庫確認を依頼したらすぐさま断られました。

JCBプラチナがおすすめな人の特徴

JCB ORIGINAL SERIESの中でも2番目に上位であるJCBプラチナ。

JCBプラチナへの入会がおすすめなのは、以下の2つにあてはまる人だ。

- 海外旅行をする機会が多い

- プラチナカードならではの上質なサービスを受けたい

それぞれ見ていこう。

海外旅行をする機会が多い

JCBプラチナへの入会がおすすめなのは、海外旅行をする機会が多い人だ。

JCBプラチナはJCBゴールドに比べて海外旅行傷害保険(利用付帯)が手厚い。

そのため、JCBプラチナを持っていれば、安心して海外旅行ができるはずだ。

加えて、プライオリティ・パスが利用できるのも大きい。

もちろん国内旅行の際もそうだが、海外旅行をする際にはトランジットなどで待ち時間が長くなり、空港ラウンジを利用してゆっくり過ごしたいこともあるだろう。

その場合、事前に登録しておけば、世界各地にある多くの空港ラウンジが無料で利用可能だ。

国内だけでなく、海外においても手厚いサービスが受けられるのがJCBプラチナの魅力といえる。

プラチナカードならではの上質なサービスを受けたい

JCBプラチナには、JCBプラチナならではの特典がいくつか用意されている。

先述した「プライオリティ・パス」を除く特典は以下のとおりだ。

| 名称 | 特典内容 |

|---|---|

| コンシェルジュデスク | レストランの予約から旅行先の提案・予約、 航空券や宿泊施設の予約まで24時間365日無料で対応 |

| グルメ・ベネフィット | 対象レストランにて所定のコースを 2名以上で予約すると、1名分が無料 |

| グルメルジュ powered by TABLE REQUEST | 上質なレストランをオンラインにて即日予約 |

| JCBプレミアム ステイプラン | 国内の人気宿泊施設に優待価格で宿泊可能 |

| 海外ラグジュアリー・ホテル・プラン | 海外のラグジュアリーホテルに様々な特典付きで宿泊可能 |

| JCB Lounge 京都 | 京都駅ビル内にあるラウンジを無料で利用可能 |

これらの特典は27,500円(税込)の年会費を支払う価値のある特典といえる。

JCBプラチナならではの上質なサービスを受けたい人は、JCBプラチナへの入会がおすすめだ。

\ 新規入会&利用で最大120,500円分プレゼント※ /

※キャンペーン期間:2026年1月13日(火)~3月31日(火)

JCBプラチナの申し込みの流れ

JCBプラチナは、ナンバーレスなら最短5分でカード番号とセキュリティコードが発行される。

インターネット上で申し込みから審査・発行まで完結でき、すぐにオンラインショッピングやスマホ決済で利用を開始できる点が特徴だ。

以下に、申し込みから利用開始までの具体的なステップを紹介する。

STEP1:インターネットで申し込み

まずは、JCBの公式サイトから申し込み手続きを行う。

画面の案内に従って個人情報を入力し、支払い用口座の設定を完了させる。

STEP2:入会審査(最短5分)

入力内容に基づいて即時で審査が行われ、早ければ最短5分で審査結果のメールが届く。

審査に通過すれば、即時にデジタルカードの利用準備が整う。

STEP3:MyJCBアプリのダウンロードと本人確認

審査完了後、MyJCBアプリをスマートフォンにインストールする。

初回起動時には、顔写真付きの本人確認書類(運転免許証・マイナンバーカード等)を使った本人確認が必要となる。

この手続きを行うことで、カード番号とセキュリティコードの確認が可能になる。

STEP4:カード番号の即時発行とご利用開始

MyJCBアプリ内にカード番号とセキュリティコードが即時表示される。

これにより、オンラインショッピングでの利用がすぐに可能となる。

Apple PayやGoogle Payを設定すれば、店頭でのタッチ決済にも対応できる。

STEP5:プラスチックカードの到着(約1週間)

物理カード(ナンバーレスデザインのクレジットカード)は、申し込み完了からおよそ1週間で自宅に郵送される。

カードが届いた後も、MyJCBアプリと連携させて利用することが可能である。

\ 新規入会&利用で最大120,500円分プレゼント※ /

※キャンペーン期間:2026年1月13日(火)~3月31日(火)

JCBプラチナに申し込む時の注意点

即時審査の受付時間は【9:00〜20:00】に限られている。

時間外に申し込んだ場合は、翌営業日の審査扱いとなる。

ETCカードの同時申し込みはできず、カード発行後にMyJCBから別途申請が必要である。

カード番号はアプリ上でのみ確認可能であり、スマートフォンなどアプリ対応端末が必須となる。

顔認証や書類撮影にはカメラ付きスマートフォンが必要となるため、あらかじめ準備しておくとスムーズだ。

このような特徴を持つ方にとって、JCBプラチナは有力な選択肢となるだろう。

他社のカードも含めたおすすめのプラチナカードの中でも、国産ブランドならではの安心感と質の高いサービスが魅力だ。

JCBプラチナのキャンペーン

JCBプラチナでは現在、新規入会者を対象としたお得なキャンペーンが5つ同時に展開されている。

最大120,500円のキャッシュバックや年会費相当の還元、家族カード特典、紹介制度など、実用性と経済的メリットの両面を兼ね備えた内容となっている。

ここでは、それぞれのキャンペーン概要と参加条件、注意点について詳しく解説する。

プラチナカードへの入会を検討している人は、このタイミングを逃さずに活用してほしい。

①JCBプラチナ・JCBゴールド新規入会でHoteLux宿泊クーポン最大5万円分プレゼント

②スマホ決済で20%ポイント還元(最大23,000円)

③家族カード入会&利用で最大4,000円キャッシュバック

④お友達紹介で最大5,000円キャッシュバック

⑤JCBプラチナ 初年度年会費(27,500円)相当のJ-POINTプレゼントキャンペーン

JCBプラチナ新規入会キャンペーン|Amazon.co.jpの利用で20%キャッシュバック(最大30,000円)

JCBプラチナに新規入会したうえで、MyJCB PayやApple Payなどでカードを利用すると、最大30,000円まで20%分のキャッシュバックが受けられる。

| 項目 | 内容 |

|---|---|

| 実施期間 | 2026年1月13日(火)~3月31日(火) |

| 対象カード | JCB カード W・JCB カード W plus L・JCB カード S・JCBゴールド・JCBプラチナ |

| 特典内容 | 対象店舗での利用額の20%をキャッシュバック (最大23,000ポイント) |

| 対象決済 | Apple Pay・Google Pay(TM)・Samsung Wallet・MyJCB Payのいずか |

| 条件 | 新規入会+MyJCBアプリへのログイン+スマホ決済での利用 |

日常的に利用しやすい決済サービスが対象となっているため、カードを作ったばかりの人でも普段の買い物や公共料金の支払いなどで気軽に使いやすい。

注意点

MyJCBアプリへのログインが必須条件となっており、入会月の翌々月15日までにログインしなければ対象外となる。

また、ギフトカードの購入や電子マネーチャージなどはキャッシュバックの集計対象外であるため、注意しておこう。

\ 新規入会&利用で最大120,500円分プレゼント※ /

※キャンペーン期間:2026年1月13日(火)~3月31日(火)

家族カード入会&利用キャンペーン|最大4,000円キャッシュバック

| 項目 | 内容 |

|---|---|

| 実施期間 | 2026年1月13日(火)~3月31日(火) |

| 対象カード | JCBプラチナ |

| 特典内容 | 家族カード1枚につき2,000円(最大2名分4,000円)を キャッシュバック |

| 条件 | 家族カードの新規申込+キャンペーン登録+1回以上の利用 |

期間中に家族カードを追加し、1回でも利用すれば、1名につき2,000円、最大4,000円キャッシュバックされる。

プラチナカードのサービスを家族で共有したい人にとって、はじめやすい機会となっている。

注意点

家族カードの申込と利用は2026年4月30日までに完了させる必要がある。

また、すでにJCBプラチナを保有している人は対象外となるため、これから入会する人に限定されたキャンペーンだ。

お友達紹介キャンペーン|紹介・被紹介ともに5,000円キャッシュバック

| 項目 | 内容 |

|---|---|

| 実施期間 | 2026年1月13日(火)~3月31日(火) |

| 対象カード | JCBプラチナ |

| 特典内容 | 紹介者・被紹介者ともに5,000円キャッシュバック(紹介は最大3名まで) |

| 条件 | 紹介専用URLから申込し、JCBによるカード発行完了 |

JCBプラチナを友人や家族に紹介し、被紹介者が指定URLから申し込んでカードが発行されれば、両者にそれぞれ5,000円がキャッシュバックされる。

紹介者は3名まで紹介でき、最大15,000円の還元が受けられる。

注意点

紹介の際は必ず専用URLを利用することが条件である。

被紹介者がすでにJCBプラチナを持っている場合や、通常の申込ページから申し込んだ場合はキャンペーン対象外となる点に注意してほしい。

年会費キャッシュバックキャンペーン|50万円以上の利用で27,500円還元

| 項目 | 内容 |

|---|---|

| 実施期間 | 2026年1月13日(火)~3月31日(火) |

| 対象カード | JCBプラチナ |

| 特典内容 | 合計50万円以上の利用で27,500円(初年度年会費相当)をキャッシュバック |

| 条件 | 新規入会+MyJCBログイン+利用金額達成 |

JCBプラチナに新規入会し、対象期間中に合計50万円以上を利用すると、初年度の年会費相当である27,500円が全額キャッシュバックされる。

固定費や日常支出をまとめれば無理なく達成できる金額であり、実質的に年会費無料でプラチナカードを試すことができる。

注意点

MyJCBへのログインを事前に済ませていないと、利用金額の集計は遡っては行われない。

ログイン時期と利用対象期間の関係に注意し、なるべく早めの登録を心がけよう。

JCBプラチナ・JCBゴールド新規入会でHoteLux宿泊クーポン最大5万円分プレゼント

JCBプラチナに新規入会またはプラチナへアップグレードした会員が、所定の参加登録と利用条件を満たすことで、宿泊クーポンが受け取れる。

| 項目 | 内容 |

|---|---|

| 実施期間 | 2026年1月13日(火)~3月31日(火) |

| 対象カード | JCBゴールド(※ゴールドEXTAGEは対象外)JCBプラチナ |

| 特典内容 | HoteLux宿泊クーポン最大5万円分プレゼント |

| 条件 | 対象期間内に、以下を全て満たす方 ①キャンペーン期間中に対象カードに新規入会(アップグレード含む) ②対象利用期間中に合計150万円(税込)以上の利用※ ③キャンペーンの登録 |

本キャンペーンは、JCBゴールドに新規入会またはゴールドへ切り替えた会員を対象に、一定条件を満たすことで会員制ラグジュアリーホテル予約サービスのHoteLux宿泊クーポン最大5万円分プレゼントがもらえるのだ。

なお、2026年4月30日までにカード発行が完了していることが必要です。

家族カードの利用分も合算されるため、家計全体で決済をまとめると効率が良い。

JCBプラチナの基本情報

| 年会費(税込) | 27,500円(税込) |

|---|---|

| 発行条件 | 20歳以上で、ご本人に安定継続収入のある方※1 |

| 発行にかかる日数 | 最短5分※2 |

| 決済 | QUICPay ApplePay GooglePay |

| 国際ブランド | JCB |

| 付帯保険 | 国内:最高1億円(利用付帯) 海外:最高1億円(利用付帯) ショッピング:最高500万円(国内・海外) |

| ポイント・還元率 | もらえるポイント:J-POINT ポイント換算:200円ごと1ポイント 還元率:0.50%~10.00%※3 |

| 付帯カード | ETCカード 年会費:無料 家族カード 年会費:1名無料、2人目より1名につき3,300円(税込) |

- 学生不可・プラチナカード独自の審査基準により発行します

- モバ即の入会条件【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

- 還元率は交換商品により異なります

JCBプラチナの会社情報

| 会社名 | 株式会社ジェーシービー |

|---|---|

| 設立 | 1961年1月25日 |

| 本社 | 東京都港区南青山5-1-22 青山ライズスクエア |

JCBプラチナのよくある質問

\ 新規入会&利用で最大120,500円分プレゼント※ /

※キャンペーン期間:2026年1月13日(火)~3月31日(火)

JCBプラチナを作ろう!

この記事では、JCBプラチナの概要や付帯サービスについて解説した。

JCBプラチナを作れば、プラチナカード限定のコンシェルジュサービスや、2名以上で1名分の料金が無料になるグルメベネフィットなどを使える。

なお、2026年1月13日(火)~3月31日(火)に新規入会&利用で、最大120,500円がキャッシュバックされるキャンペーンを行なっている。

JCB ORIGINAL SERIESのプラチナカードを作ろうか考えている方は、この機会に申し込んでみてはいかがだろうか。

そして、もしJCB以外の国際ブランド(Visa、Mastercardなど)も検討したい場合は、おすすめのクレジットカード総合ランキングから、あなたにぴったりの一枚を探してみてほしい。

\ 新規入会&利用で最大120,500円分プレゼント※ /

※キャンペーン期間:2026年1月13日(火)~3月31日(火)