・IFAの平均年収はどれぐらいなのか。

・年収1000万円を超える人はどれぐらいいるのか。

IFAへの転職を検討する際に、多くの人が懸念している点が年収についてである。「IFAは平均年収が1,000万円を超える」などの話は耳にしたことがある人も多いだろう。しかし、実際はどうなのか気になる方も多いと思う。

本記事では、アドバイザーナビ株式会社が実施した「現役IFAに対するアンケート調査」の結果をもとに、IFAの平均年収や前職からの変化について解説していく。

年間手数料から見るIFAの年収

まず、年間手数料からIFAの年収を考察してみよう。下記データは、アドバイザーナビ株式会社が毎年行っている全国のIFA向けのアンケート調査からのデータである。

アンケートの概要

本記事で参考資料とする「現役IFAに対するアンケート調査」(以下:同調査という)は、下記概要のもと実施された。

| 実施期間 | 2021年12月24日~2022年2月3日 |

| 回答数 | 203名 |

| 回答方法 | 選択式、自由記述式 |

| 回答項目 | 81項目 |

| 実施主体 | アドバイザーナビ株式会社 |

実施主体であるアドバイザーナビ株式会社より全国のIFA法人へアンケート依頼を郵送し、所属IFAがインターネット上で回答したものである。なお、総発送数は606通となっている。

年間手数料による年収の試算

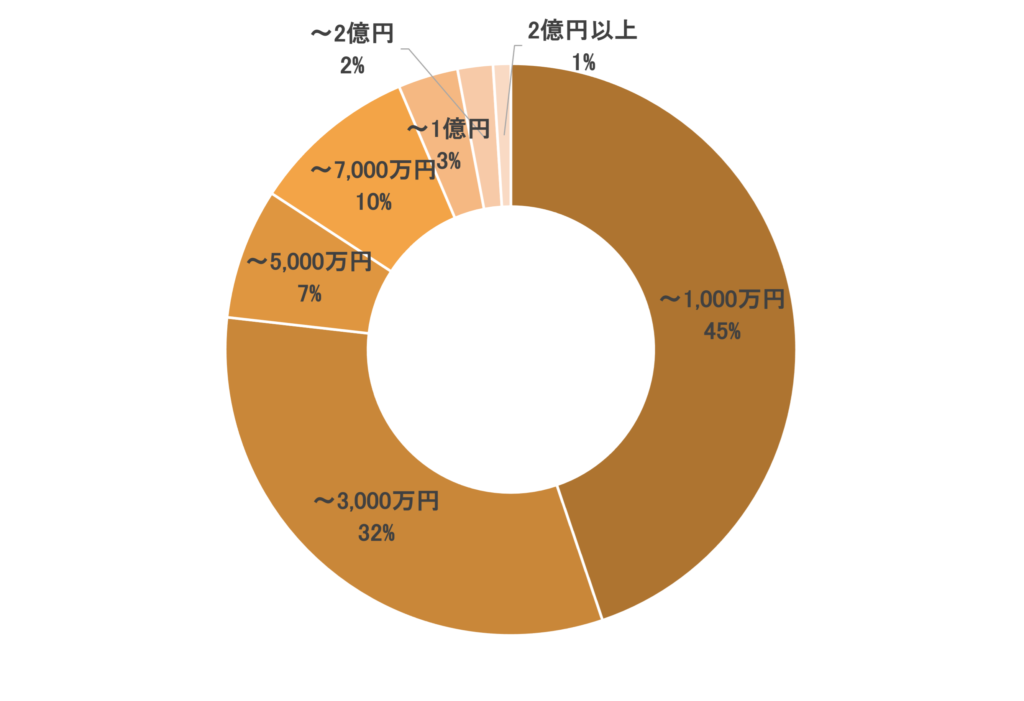

下記グラフは、同調査内のIFAの年間手数料に関する回答結果である。

IFAの年間手数料は「1,000万円以下」が45%、「1,000万円超〜1億円」が51%を占める結果となった。

前述のとおり、IFAの収入は大きく分けてコミッション型と残高フィー型の2種類となっている。

ここでは、上記手数料をコミッション型で還元された場合の年収を試算してみよう。手数料の還元率は所属するIFA法人によっても異なるが、1,000万円の手数料を60%のバック率で受け取った場合、IFAに還元される手数料は600万円となる。

こう見ると「会社員時代と比較して大きく年収がアップした」とは言い難い。

しかし、金融機関時代のノルマ営業では、「年間1,000万円以上の手数料をあげていた」という人も多いのではないだろうか。

仮に金融機関での勤務時と同水準の手数料成果をあげたとすれば、大きく年収がアップすることも十分考えられる。

また、コミッション型の収入は実質青天井であるため、手数料が増えるほど年収も比例してアップする期待がある。

例えば、上記調査結果では、年間1億円以上の手数料を稼いでいるIFAが6%いることが分かる。

仮に1億円の手数料を60%のバック率で受け取った場合、IFAに還元される手数料は6,000万円だ。つまり、担当する顧客層によっては、飛躍的に年収が増加することも可能なのである。

年間手数料と外務員活動年数の相関性

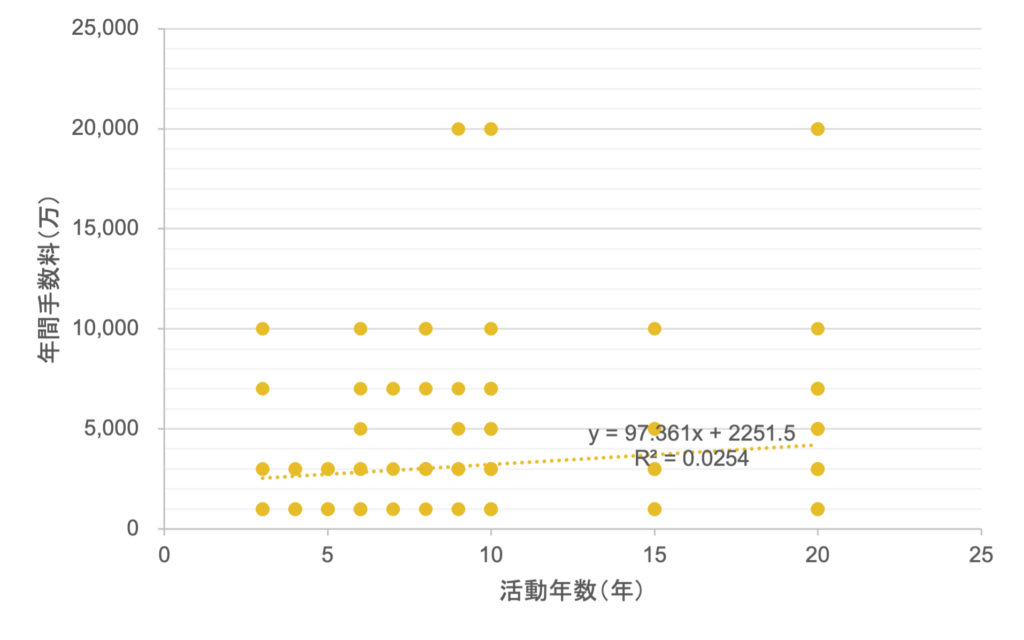

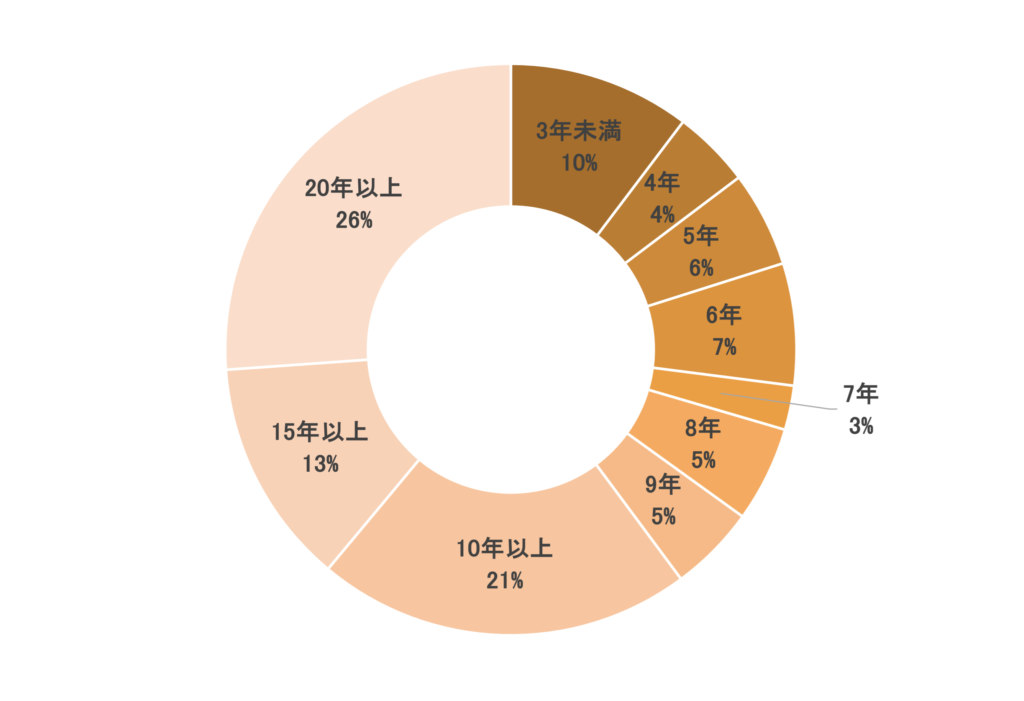

IFAへの転職を検討する際に「外務員としての経験が浅いので、IFAとして手数料収入をあげられるか不安だ」と感じている人もいるかもしれない。下記グラフは、IFAの年間手数料と外務員活動年数の相関関係を示したものだ。

IFAの年間手数料と外務員活動年数の相関係数は「0.07911866」であったことから、ほぼ無関係であったといえる。

もちろん外務員としての経験が営業活動に活きることは間違いないだろうが、「IFAとして手数料を得るためには、外務員としての長い経験が必須」とは言い切れないことが分かる。

実際に、同調査に回答したIFAの外務員の活動年数を確認してみよう。

外務員の活動年数が10年に満たない人が40%を占めている結果となった。

つまり、外務員としての経験が浅い人でもIFAとして活躍することは十分可能なのである。

IFAの前職からの年収の変化

前職からの年収の変化の調査結果

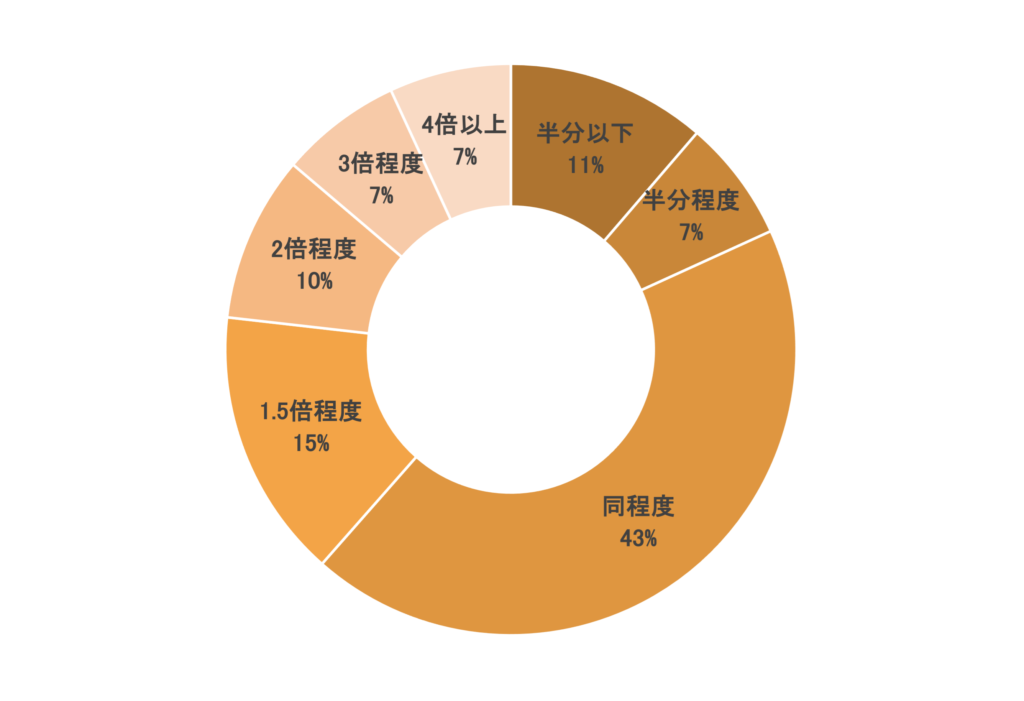

同調査では、前職からの年収の変化に関するアンケートも行われた。下記グラフはその回答結果である。

「前職の年収と同程度」と回答したIFAが43%、「1.5倍〜2倍」が25%、「3倍以上」と答えたIFAは14%にものぼった。

回答者の大半が前職の同程度もしくはそれ以上の年収を得ているが、一方で18%のIFAが前職の半分程度・半分以下となっている結果も見逃せない。

ただし、本調査に回答したIFAの前職は金融機関に限定されていないため、前職での年収が高額であった可能性がある点や、IFAへの転身から間もない人も含まれている点は考慮すべきだろう。

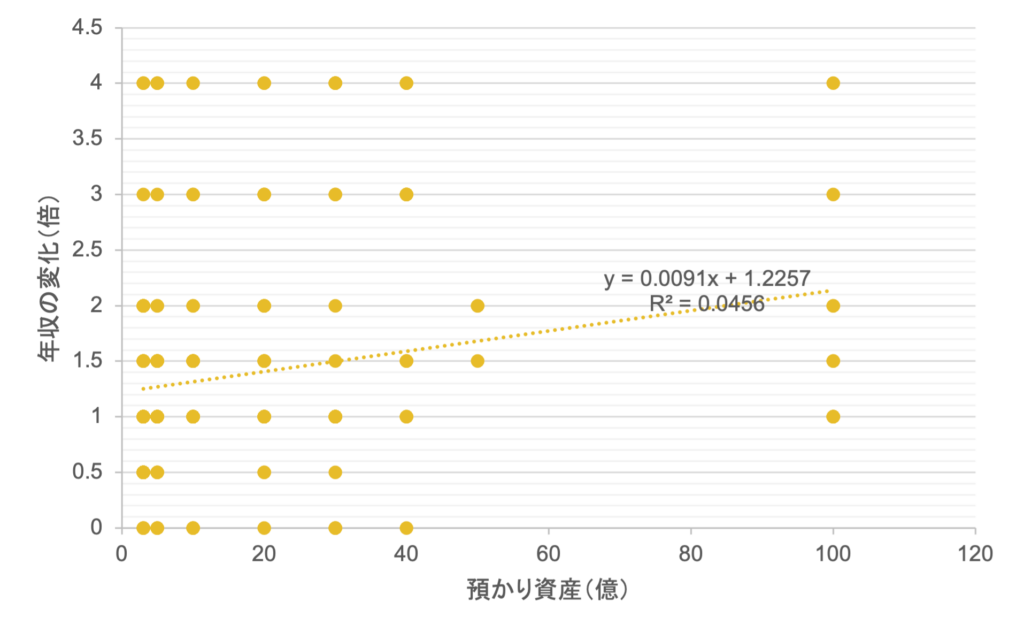

年収の変化と預かり資産額の相関性

「前職と同水準の収入を維持するためには、多くの預かり資産が必要なのではないか」と不安に感じている人もいるかもしれない。下記の表は預かり資産額と年収の変化の相関係数を示したものだ。

預かり資産額と年収の変化の相関係数は「0.21365231」であったことから、ほぼ無関係の結果となった。

このことから、「大きな預かり資産がなければ、IFAとして収入を確保できない」と考えるのは誤っていることが分かる。

預かり資産から見るIFAの年収

IFAの預かり資産から年収を考察しよう。

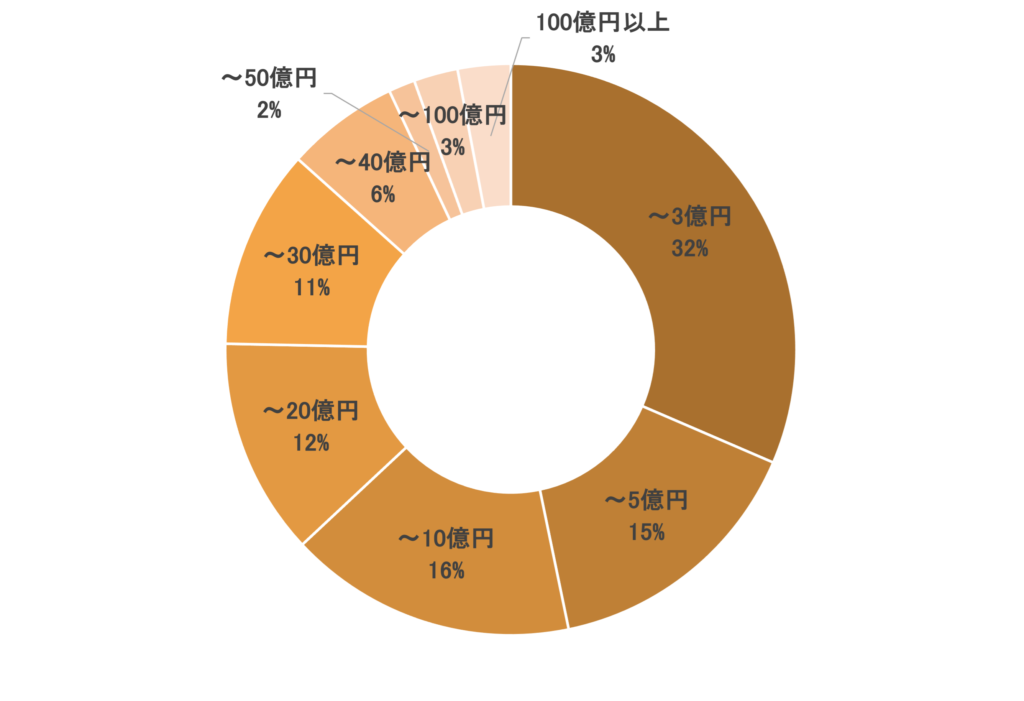

預かり資産額による年収の試算

下記グラフは、同調査内のIFAの預かり資産額に関する回答結果である。

IFAの預かり資産は「5億円以下」が47%、「5億円超〜30億円」が39%を占める結果になった。

IFAの報酬は、顧客が支払う取引手数料の一部が還元される形(コミッション型)と、顧客の預かり資産残高に応じてフィーが還元される形(残高フィー型)の2種類に分けられる。

仮に、本調査結果の預かり資産で残高フィーを受け取った場合の年収を試算してみよう。残高フィーの還元率を1%とした場合、預かり資産額3億円で300万円の手数料収入となる。

もちろん全ての証券会社が残高フィー型の手数料体系を採用しているわけではないため、上記金額はあくまで試算にすぎないが、顧客の売買に依拠せずに収入が確保できるのはIFAにとっても嬉しい点といえる。

従来のIFAは「金融機関時代と同じように売買を勧めなければ収入が維持できない」といった側面もあったが、今後残高フィーを導入する証券会社が増加すれば、顧客の売買取引がなくても、一定の年収を確保できるようになることも十分あり得るだろう。

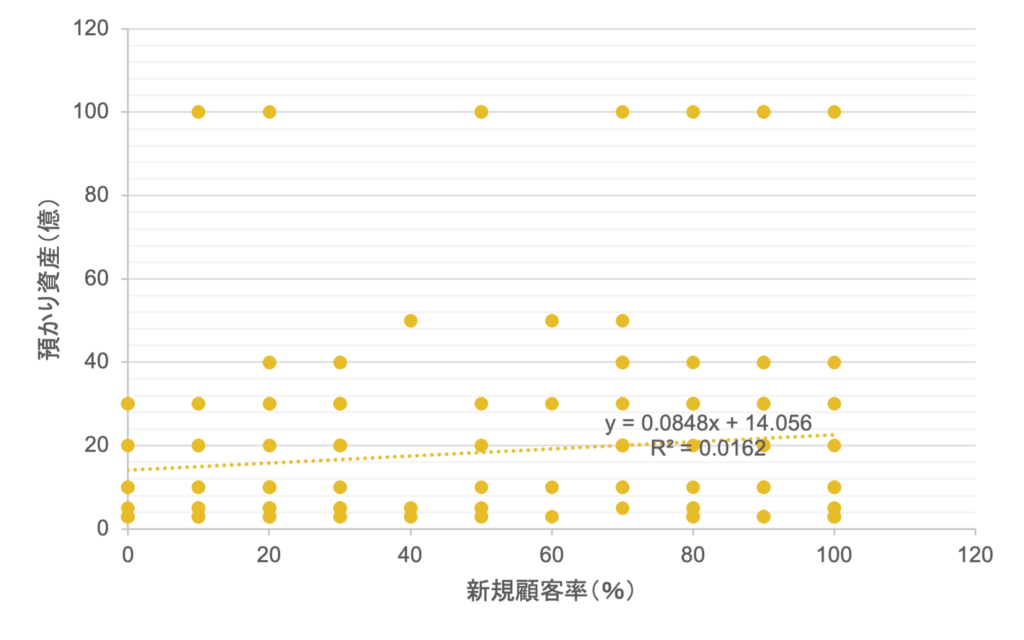

預かり資産と新規顧客の相関性

IFAへの転職を検討する際、「相応の預かり資産を得るためには、新規顧客を獲得し続ける必要があるのではないか」と不安に感じる人もいるだろう。下記のグラフは、預かり資産額と新規顧客の相関性を示したものだ。

預かり資産額と新規顧客の相関係数は「0.12740563」となっており、ほぼ無関係である結果となった。

このことから、「預かり資産額を維持するためには、新規顧客開拓が必須である」と考えるのは誤っていることが分かる。

ここまで、預かり資産額と年間手数料からIFAの年収を試算してきた。ここからは、IFA転身後の年収の変化について解説しよう。

雇用形態の違いによるIFAの平均年収の違い

IFAは雇用形態により報酬制度が異なるため、年収も大きく変わる。

ここまで解説してきたIFAの年収は、業務委託型IFAの例である。

業務委託型IFAの場合、手数料体系によっては会社員時代と比較して大きく年収がアップすることも珍しくない。

しかし、中には「収入が不安定になることが怖い」と感じる人もいるだろう。

その場合は、社員型IFAへの転身を検討するとよいだろう。

社員型IFAは、業務委託型IFAのようにコミッション型や残高フィー型での報酬体系が採られておらず、固定給が採用されていることが一般的だ。固定給の水準はIFA法人によって異なるが、前職での年収や経験を重視してもらえることも多い。

そのため、IFA転身後も年収が大きく変化する不安もなく、安定した生活を築くことも可能である。

最近では、社員型IFAを積極的に採用しているIFA法人も多いため、業務委託型IFAの収入の不安定さにリスクを感じている人はそうした法人を中心に探すことがおすすめだ。各雇用形態(正社員雇用及び業務委託契約)の平均年収について詳しく知りたい方は、下記の記事を参考にして欲しい。

IFAの正社員の年収は約500~600万円

正社員雇用IFAの年収については、国や公的機関で正確な統計が出ているわけではない。そこで今回は、IFAと類似する業務や証券会社勤務の方の年収データなどを基に、正社員IFAの年収額を推察している。

参考にしたデータは次のとおりだ。

| ・令和3年賃金構造基本統計調査の金融営業職業従事者:573.3万円 ・マイナビエージェント、エン転職、dodaなどの転職サービスの調査:500万~600万円 |

上記の結果より、正社員IFAの年収は約500~600万円だと予想できる。もちろん、企業規模や給与体系、歩合制度の有無、年齢その他実績などで金額は前後するだろう。

もし他の職業からIFAに転職するケースであれば、入社したての頃は低めに見積もって400万円前後あたりを想像しておくとよい。

年収1,000万円以上のIFA正社員求人もある

入社する企業や自身の経験によっては、正社員IFAでも600万円以上の年収となるケースは珍しくない。

IFA法人大手の株式会社アイ・パートナーズフィナンシャルの有価証券報告書(2020年度)によると、平均年収は904万円となっている。また、株式会社Fanの求人では、年収400~1,000万円での募集がされていた(2022年8月時点)。

一方で、実力次第では高年収だが結果が出なければ給与が増えないシビアな正社員募集も見られる。

例えば株式会社ひびきFAの求人によると、インセンティブに上限がなく、年収2,000万円も見える可能性がある。しかし、インセンティブがなければ年収240万円となる(2022年8月時点)。

高年収のIFAの正社員求人の特徴とは

高年収となるIFAの正社員求人には、次のような特徴が見られた。

| ・固定給以外のインセンティブ分の手当が高額 ・店長・マネージャーなど地位が高い立場での募集 ・事業規模が大きなIFA法人 |

高年収の正社員IFAになるためのコツ

正社員IFAの大きなメリットとして、業務委託契約IFAと違い「固定給がある」「福利厚生が充実している」「バックオフィスのサポートを受けられる」などが挙げられる。一方で、業務委託契約のIFAのほうが、年収は高くなる傾向が見られる

しかしそんな中でも、「正社員IFAであっても高年収を目指したい」と思われる方もいるだろう。以下では、高年収の正社員IFAになるためのコツを解説する。

バック率の高い求人を探す

IFA業務におけるインセンティブとは、主に顧客と証券会社での取引で発生した売買手数料の一部を受け取ることである。売買手数料のうちいくらもらえるかの割合を、バック率と呼ぶ。

高いインセンティブで高年収を狙いたい方は、応募先の企業のバック率に注目しよう。

正社員の場合はおおよそ20~40%で設定されている。正社員雇用は、インセンティブとは別で固定給や福利厚生が設定されている分、業務委託契約IFAよりはバック率が低めであることが多い。

中には正社員雇用であっても、バック率が60%以上と高レートで設定している企業もある。ただし、その場合は企業からのサポート(顧客紹介や士業との連携など)が最低限しかなく、実力主義の傾向が強い可能性がある。

IFA転職を検討しているときは、設定されたバック率に注目しておこう。とくにバック率が低いにも関わらず、サポートが充実していない企業には要注意だ。

IFAとして必要なスキルを身につける

正社員雇用とはいえ、インセンティブを設定している企業が多いIFA業務においては、個人の実力が収入額に直接に関わってくる。そのため、個人の経験・スキルを実直に身に付け続けることが、年収アップにつながるのだ。

IFAとして必要なスキルは次のとおりである。

| ・新規顧客を開拓する能力(マーケティング能力、人脈形成能力など) ・顧客からの契約を勝ち取る能力(資産運用プランの提案力、コミュニケーション能力、ホスピタリティなど) ・金融商品の基礎や最新情報に関する知識 ・顧客層を増やせる資格の取得(士業、保険募集人、投資助言・代理業など) |

事業規模が大きなIFA法人を狙う

あくまで傾向の話ではあるが、事業規模が大きいIFA法人であるほど、年収が高い傾向が見られる。そのため、高年収の正社員IFAを目指したいのであれば、大手のIFA法人への転職が近道であるといえる。

大手のIFA法人として代表的なところは次のとおりである。

| ・株式会社アイ・パートナーズフィナンシャル ・株式会社Fan ・あかつき証券株式会社 ・ファイナンシャルスタンダード株式会社 ・株式会社Japan Asset Management |

大手のIFA法人の採用基準には、「証券会社勤務◯年以上」「証券外務員資格やファイナンシャル・プランニング技能士(FP)の取得」などの条件が設けられていることが多い。実績やスキルを積んでから、大手への転職に挑戦するのもよいだろう。

より高年収を狙うなら業務委託契約IFA

正社員IFAでも高年収を狙えるものの、より高額を狙うのであれば、やはり業務委託契約のIFAをおすすめする。業務委託契約が正社員より高年収になりやすい理由は次のとおりだ。

| ・得られる手数料(売買手数料や預かり資産に応じた残高フィーなど)がそのまま自分の元に入るから ・企業の方針や業務時間に縛られずに業務を進められるから ・利益率が高い商品や顧客個人の希望に合わせた金融商品の提案がよりやりやすく、より個人の実力が反映された収入を得られるから ・契約する金融機関を自分で選べるから |

ただし業務委託契約の場合は、営業活動や経理、スケジュール設定などの作業をすべて自分一人で行わなければならない。高年収が狙える分、業務のほとんどが自己責任となることを覚えておこう。

IFAの平均年収について詳しく知りたい方は、ぜひ下記の記事を参考にしてみてほしい。

業務委託契約IFAの年収は1000万円以上が狙える?

業務委託契約IFAの年収は、1,000万円以上に達することも珍しくない。副業でIFA業務を行う方でも、月100万円以上稼ぐ方も存在する。弊社アドバイザーナビ株式会社の「IFA転職」の利用者やアンケート回答者の中にも、1,000万円以上の年収であると答える方は大勢みられた。

これは業務委託契約のIFAは、「営業成果のほとんどが自分に入る」「バック率が高い」など、業務委託契約ならではの特徴があるためだ。とはいえ実力主義の側面が大きく、逆に月の収入が0になる可能性もある。

以下では、業務委託契約IFAのさらなる特徴や、正社員IFAとの違いなどを解説する。

業務契約IFAに固定給や福利厚生は原則としてなし

業務委託契約は、原則として個人事業主として労働基準法の適用範囲外で働くことになる。そうしたことから、多くのケースで企業からのサポートはなく、ほとんど自己責任で業務に当たる必要がある。

業務委託契約で働く際の、具体的な注意点は次のとおりだ。

| ・固定給はなく完全な実力主義のケースが多い ・有給休暇や各種手当などの福利厚生は原則として適用されない ・バックオフィス作業(経理やその他事務仕事)は自分で行う ・休日や労働時間は自分の裁量で決める |

あくまで傾向にすぎないため、詳細は求人票などで必ず直接チェックしよう。

正社員IFAは固定給+福利厚生で安定の傾向

正社員や契約社員IFAは、他の仕事と同じく固定給+福利厚生が設定されているケースが多い。業務委託契約IFAよりも、安定した生活基盤を築きやすいのが特徴だ。

ただし営業成果が反映される割合は業務委託契約ほど多くはなく、必ずしも収入が青天井になるわけではない。一方でインセンティブ自体に制限を設けない正社員IFA募集もあるので、企業の方針によって変わってくる。

例えば株式会社ひびきFAの求人情報(2022年8月時点)では、モデルケースとして「月売上100万円で月給35万円」「月売上200万円で月給77.5万円(おおよその平均年収)」「年収に上限はなし」との記載があった。

ちなみに正社員IFAの多くは、IFA法人(IFA業務をメインとする企業)に入社することを選択している。

業務委託契約IFAの年収が高い理由

業務委託契約IFAが、正社員IFAよりも年収が高い理由について解説する。

自分の営業活動の成果が直接収入につながるから

業務委託契約IFAは、所属先の方針や給与体系、ポジションなどに収入が左右されることがなくなる。バイタリティさえあれば、業務時間も好きなだけ伸ばすこともできる。

そのためIFAとして売上が増えるほど、自分の懐に入る金額も比例して増えやすいのが業務委託契約IFAの大きな特徴だ。収入が青天井になるので、1,000万円と言わず、2,000万円、3,000万円以上が狙える。

バック率が高いから

IFA業務におけるバック率とは、IFAが上げた売上のうち、契約先の企業から支払われる手数料の割合のことである。月の売上200万円でバック率が60%であれば、収入が140万円となる。

業務委託契約の場合、バック率の相場は50~70%。正社員の歩合制だと20~40%であるケースが多い。このように、業務委託契約IFAのほうが同じ商品を売ったときの手数料が増加する可能性が高い。

IFAの雇用形態や報酬制度について詳しく知りたい方は、下記の記事を参考にして欲しい。

業務委託契約IFAとして年収を上げる方法

高年収とも言われる業務委託契約IFAではあるものの、自分自身のスキルの向上や営業方法に工夫がなければ、思うような収益を上げるのは難しい。以下では、業務委託契約IFAとして年収を上げる方法を解説する。

IFAとしての営業範囲を広げる

収入を上げるには、当然ながらより多くの顧客を獲得する必要がある。しかし、業務委託契約IFAは正社員IFAのように、企業が直接的にサポートしてくれる環境があるわけではない(業務委託契約であっても営業システムの貸出や勉強会実施などを行う企業もある)。

つまり業務委託契約IFAは、新しい顧客を紹介されやすい戦略を取ったり、提案できる商品を増やしたりなど、自ら積極的に営業範囲を広げる努力が大切になるだろう。

具体的に考えられる策は次のとおりだ。

| ・セミナーや研修会を主催して知名度や人脈を広げる ・IFA同士の交流を増やして情報を得る ・WebサイトやSNSを利用するなどのWebマーケティングに力を入れる ・保険募集人、宅建士、税理士、ファイナンシャル・プランニング技能士など、業務範囲を広げられる資格を取得する |

上記のうち注目したいのは、業務範囲を広げられる資格を取得すること。

Quick資産運用研究所の「IFA実態調査(2018年9月)」によると、IFAが今後注力したい分野としてコンサルティング業務や保険商品販売、不動産販売、税務・会計・監査業務、執筆・公演など、金融商品の仲介業以外が挙げられている。

さらに、IFA業務の主な収益源として生命保険業務や預かり資産に応じた報酬(フィー)などが上位に挙がっていた。

このように現在のIFAは、金融商品の仲介業と他の業務を兼業するケースも珍しくない。より高年収を狙う場合は、金融商品とは別の分野に営業範囲を拡大することも将来的に検討しよう。

残高フィー型の報酬体系に注目する

残高フィー型の報酬体系とは、売買の回数に関係なく、顧客から預かっている資産残高に応じて一定額の手数料を得る方式である。

例えば預かり資産が5億円で還元率が1%であれば、500万円の手数料収入が得られる。売買手数料を得る方式(コミッション型)よりも、安定した収益源となるのだ。

IFA業界全体でも残高フィー型が注目されつつある。IFA実態調査においても、今後注力したい分野として「預かり資産残高に応じた報酬(フィー)」がトップとなっていた。また、コミッション型から残高フィー型にビジネスモデルを転換したGAIA株式会社の例がある。

業務委託契約のIFAとしては、この残高フィー型の報酬体系を採用することも1つの戦略になるだろう。なお弊社の調査においては、「大きな預かり資産がなければ、IFAとして収入を確保できない」という考えは誤りだと結論付けている。

平均年収の詳細な調査結果については、以下の記事を参考にしてほしい。

高いバック率の企業と契約を結ぶ

売買手数料のバック率は、企業の方針や商品によって異なる。業務委託契約を結ぶ際は、提携先の金融機関のバック率にも注目しよう。

ただし、バック率が高いほど企業からのサポートが薄い傾向が見られる。高い報酬を求めるときは、相応の実力が必要になると覚えておこう。

金融商品や市場動向についての学習を欠かさない

営業活動に力を入れるとともに、IFAとしての基本的な知識・スキルを身に付けることも忘れてはならない。顧客にとって最適な提案ができるよう、金融商品や市場動向についての最新情報を常に仕入れておこう。

また資格取得、勉強会参加、IFAとの交流なども、IFAの知識・スキルを身に付ける方法として有効となる。土台を地道に積み上げることこそ、収入を上げる近道になると知っておくべきだ。

おわりに

IFAに転身する上では必要な資格や雇用体系、報酬の仕組みや証券会社のアドバイザーとの違いについて理解しておくことが大切だ。

IFAは雇用体系によって報酬の仕組みや働き方が大きく異なる。自分に合った雇用体系を選び、IFAとしての活躍を目指していこう。

また、IFAになる際には基本的にはどこかの法人に所属する形を取ることになる。

しかし、全国には約650社ものIFA法人があり、なかなかインターネットやSNSだけでは情報を取ることや比較することが難しい。

また、IFAになること自体の不安の声や疑問の声も多い。

実際に、「いくらぐらいの預かりがあれば良いのか?」、「金融機関時代の様なビジネスはできるのか?」の質問をよくいただく。

この様に、IFAへの転職に悩んでいる方は、ぜひIFA特化型の転職エージェントであるアドバイザーナビに相談してみて欲しい。

弊社はこれまでに100名以上のIFAへの転職支援実績がある。まずは情報収集をしたいといったカジュアルな形からでも無料で面談ができるので、お気軽に相談してみてほしい。

面談のお申し込みは下記フォームからお申し込みを。