- 定期券をクレジットカードで買うべき理由を知りたい

- 定期券の購入にクレジットカード払いを選択する注意点を知りたい

- 通勤定期の購入におすすめのクレジットカードを知りたい

1ヶ月、3ヶ月、6ヶ月から期間を選べる定期券。

期間が長くなると1ヶ月あたりの金額が安くなるため、お得に購入したいなら6ヶ月を選択することになる。

また、通勤定期を購入する場合、6ヶ月の購入を指定している企業が多いだろう。そのため、定期の購入にはまとまった金額が必要になる。

ただ、購入した翌月や翌々月の給料に上乗せされるケースもあり、現金の用意に困った経験がある方もいるのではないか。

そのような時に役立つのがクレジットカード払いだ。

本記事では、定期券をクレジットカードで購入するメリットや注意点を解説する。

定期券購入におすすめのクレジットカードについても紹介しているので、ぜひ参考にしてほしい。

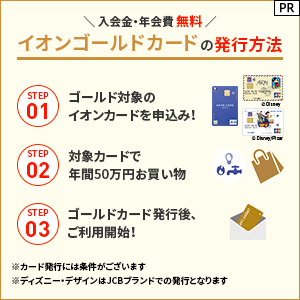

新規入会&条件達成で

\最大25,600円相当プレゼント/

※期間:2026/1/7~2026/3/1

定期券をクレジットカードで購入するメリット

結論として、定期券はクレジットカードで購入すべきだ。

なぜなら、以下のメリットがあるからだ。

- ポイントが貯まる

- 支払い方法を選べる

- 利用実績を積める

それぞれ詳しく解説しよう。

ポイントが貯まる

一つめのメリットは「ポイントが貯まる」だ。

定期券を現金で購入するとポイントは受け取れないが、クレジットカードでは数%分がポイントとして還元される。

定期代は高額なケースが多いため、還元率の高いクレジットカードを使用していると、1,000ポイント以上を受け取れる可能性もある。

たとえば6ヶ月10万円の定期券を購入する場合、還元率が1.0%なら1,000円、年間で2,000ポイント受け取れる計算だ。

今回紹介するカードで最もおすすめのビューカードでモバイルSuicaの定期券を購入すると、還元率は5%になる。

つまり、6ヶ月定期券で5,000円、年間で10,000ポイント受け取れる。

定期券代は会社の経費なので、自分はポイントだけをお得に受け取ることが可能だ。

ポイント還元だけでも、クレジットカードで定期券を購入すべき理由として十分だろう。

支払い方法を選べる

二つめのメリットは「支払い方法を選べる」ことだ。

定期券の領収書を提出してから定期券代が振り込まれる場合、手元に現金がないこともあるだろう。

しかし、クレジットカードなら現金がなくても安心だ。会社からの経費精算が終わってから、支払いを終えられる。

また、クレジットカード会社によっては、決済後に分割払いやリボ払いへの変更が可能だ。支払いが苦しい場合は、これらの方法を活用するのも選択肢だ。

ただ、分割払いやリボ払いは使い方を誤ると、不要な手数料によって家計が大幅に苦しくなる恐れもある。

利用し続けるのではなく、本当に必要なタイミングでのみ活用しよう。

そして、給料やボーナスが入ったら、繰り上げ返済も検討したい。

利用実績を積める

三つめのメリットは「利用実績を積める」だ。一定の利用額を返済している実績があることで、クレジットカードのグレードアップが可能になったり、ローンの申し込みに有利に働いたりする可能性がある。

クレジットカードの利用情報は、クレジットヒストリーの一部として金融機関がチェックできるようになっているからだ。

クレジットヒストリーには、返済実績や直近のクレジットカードの申込履歴、ローンの利用状況などが登録されている。

クレジットカードやローンの審査にクレジットヒストリーが活用されるため、審査結果に影響を及ぼす可能性があるのだ。

クレジットカードやローンの利用や返済の実績がなく、クレジットヒストリーに何も情報がないと、金融機関には判断材料がない。

情報不足が悪影響を及ぼす可能性もあるため、適切な範囲でクレジットカードを使用しておくと良いだろう。

新規入会&条件達成で

\最大25,600円相当プレゼント/

※期間:2026/1/7~2026/3/1

クレジットカードで定期券を購入する際の注意点

定期券をクレジットカードで購入するとメリットが多いことがわかっただろう。

ただ、いくつか注意点がある。

- カードを利用できない可能性がある

- 解約時はすぐに払い戻しされないケースが多い

- 解約時期によっては払い戻しの金額が少なくなる

気をつけるべきポイントを把握していないと、購入時や購入後に困る恐れがあるため、必ずチェックしておいてほしい。

カードを利用できない可能性がある

定期券購入の際、クレジットカードを利用できない可能性に注意が必要だ。

カードを利用できないのは、以下のケースが考えられる。

- 利用限度額を超えてしまう

- 対応不可の国際ブランドカードを使用している

- 不正利用を防ぐために一時的に制限されている

高額な定期券を購入する場合、利用限度額に注意が必要だ。

6ヶ月の定期代よりも持っているクレジットカードの限度額が小さい場合は、限度額を広げたり、上限額の大きいカードを作成したりしよう。

前月の利用分を除けば支払える場合、先払いで利用額を復活させられる。

また、定期券を購入する鉄道会社で対応可能なカードをチェックしておく必要がある。

代表的な鉄道会社と対応している国際ブランドは以下の通りだ。

| 鉄道会社 | 国際ブランド |

|---|---|

| JR東日本 (モバイルSuica) | Visa Mastercard JCB American Express Diners Club Discover |

| JR西日本 (モバイルICOCA) | VISA Mastercard JCB American Express |

| JR東海 | Visa Mastercard JCB American Express Diners Club Discover |

| 東京メトロ | Visa Mastercard JCB American Express Diners Club Discover |

| 大阪メトロ | Visa Mastercard JCB American Express Diners Club Discover |

出典:西日本旅客鉄道株式会社「JRおでかけネット」

出典:東海旅客鉄道株式会社「よくいただくご質問(FAQ)」

出典:東京地下鉄株式会社「よくあるご質問(FAQ)」

出典:大阪市高速電気軌道株式会社「クレジットカードの取り扱いについて」

VISAやMastercard、JCBを作成していれば、基本的に困ることはないだろう。

そのほかの国際ブランドをメインカードにしている方は、使用可能かどうか確認しておきたい。

なお、高額な決済に使用したり、利用履歴のない場所で使ったりすると、不正利用だと判断され、クレジットカードが使えないことがある。

利用確認の電話やメールに回答すれば使用できるので、焦らず対応しよう。

これらの理由でない場合、カードの有効期限切れやクレジットカード会社のトラブル、決済端末の不具合などが考えられる。

解約時はすぐに払い戻しされないケースが多い

クレジットカードで購入した定期券を解約する場合、その場ですぐに返金されるわけではない。

クレジットカードに返金された後、カードの名義人に返金される仕組みだ。

返金方法は、支払い口座への振込、翌月のカード支払いに充当など、クレジットカード会社ごとに対応は違う。

また、解約から1ヶ月程度は返金されない可能性がある。

そのため、転勤や退職による解約で会社への定期代清算が必要な場合、手持ちの現金から払う必要があることを把握しておこう。

解約時期によっては払い戻しの金額が少なくなる

定期券は解約時期によって払い戻し金額に差が出る点に注意が必要だ。

返金額は有効期間に応じて決まるが、日割りではなく月割りで計算されるケースが多い。

つまり、残り3ヶ月3週間と3ヶ月1週間では、返金額が同じになるのだ。

返金で損したくない場合は、残り月数が減る前に解約しておくべきだろう。

新規入会&条件達成で

\最大25,600円相当プレゼント/

※期間:2026/1/7~2026/3/1

定期券購入におすすめのクレジットカード4選

定期券購入におすすめのクレジットカードは以下の通りだ。

それぞれの特徴を説明しよう。

ビューカード

ビューカード スタンダード

ここがおすすめ!

- Suicaオートチャージ機能付

- オートチャージ 1.5%還元

- 定期券・グリーン券を

モバイルSuicaで買うと

5%還元 - えきねっとの新幹線eチケットで5%還元

| 還元率 | 年会費 |

|---|---|

| 0.50〜5.00% | 無料 |

| 国際ブランド | 電子マネー |

| Suica、Apple Pay、Google Pay | |

| 国内旅行保険 | 海外旅行保険 |

| 最高1,000万円(利用付帯) | 最高500万円(利用付帯) |

JCBブランドの新規入会&利用&JRE BANK口座設定で

\最大12,000ポイントプレゼント/

- JR東日本を利用する人

- JR東日本グループのサービスを利用する人

ビューカードは、定期券購入におすすめのクレジットカードだ。

ビューカードを登録したモバイルSuicaで定期券を購入すると、合計5%のポイント還元を受けられるからだ。

年会費524円(税込)はかかるが、JR東日本グループのホテルやレンタカー、バスなどを会員限定の価格やプランで利用できる。

対象サービスは以下の通りだ。

| ジャンル | 対象サービス |

|---|---|

| ホテル | JR東日本ホテルズ・東急ホテル・ロッテアライリゾート・ブリーズベイホテルグループなど |

| レジャー施設 | GALA湯沢スキー場・JEXER・タイムズ スパ・レスタ・横浜天然温泉 SPA EASなど |

| レンタカー・バス | 駅レンタカー・ジェイアールバス関東など |

| ショッピング | nosh・ビックカメラ・ロッテ免税店銀座など |

| ライフサポート | おそうじ本舗・instabase(インスタベース)など |

また、定期圏外の電車移動の際もビューカードを登録したモバイルSuicaでチャージすると、1.5%が還元される。

そのため、JR東日本や東日本グループを利用する方にとって、ビューカードは非常におすすめだ。

JR東日本ユーザー限定にはなるが、5%の還元を受けられるビューカードを、定期券購入に使用してみてはどうだろうか。

三井住友カード(NL)

三井住友カード(NL)

| 還元率 | 年会費 |

|---|---|

| 0.5%〜7%※1 | 永年無料 |

| 国際ブランド | 電子マネー |

| Apple Pay、Google Pay |

| 国内旅行傷害保険 | 海外旅行傷害保険 |

| なし | 最高2,000万円 (利用付帯) |

新規入会&条件達成で

\最大25,600円相当プレゼント/

※期間:2026/1/7~2026/3/1

※モバイルオーダー/スマホタッチ決済のみ。カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。※スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。※通常のポイント分を含んだ還元率です。※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。※Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

- 対象のコンビニ・飲食店を利用する機会が多い人

- SBI証券でNISA口座を開設している人

三井住友カード(NL)は、年会費無料で作成できるクレジットカードだ。

定期券の購入時の還元率は0.5%とあまり高くないが、さまざまなメリットがある。

特に定期券の購入金額が大きい人に、おすすめだ。

三井住友カード(NL)は、年会費永年無料で作成できるクレジットカードだ。

また、定期券の購入以外では、対象のコンビニ・飲食店の利用がお得だ。

対象のコンビニ・飲食店でスマホのタッチ決済またはモバイルオーダーで支払うと、7%のポイントが還元※される。

対象のコンビニ・飲食店は以下の通りだ。

| 店舗形態 | 対象店舗 |

|---|---|

| 対象のコンビニ | セイコーマート・セブン‐イレブン・ポプラ・ミニストップ・ローソンなど |

| 対象の飲食店 | マクドナルド・モスバーガー・サイゼリヤ・ガスト・バーミヤン・しゃぶ葉・ジョナサン・ドトールコーヒーショップ・エクセルシオール カフェなど |

対象のコンビニ・飲食店を利用する機会が多い人は、三井住友カード(NL)を作成し、スマホのタッチ決済を活用できるようにしておこう。

さらに、SBI証券でNISA口座の開設を考えている方にも、三井住友カード(NL)はおすすめだ。

積立購入の入金方法のクレジットカード払いに三井住友カード(NL)を選択すると、投資した金額に応じてポイントが還元されるからだ※。

1ヵ月ごとに3万円を積み立てていると150ポイントが付与され、年間1,800ポイントを受け取れる。

このような特典やサービスを有効に活用できれば、三井住友カード(NL)は非常にお得なクレジットカードと言える。

イオンカードセレクト

イオンカードセレクト

| 還元率 | 年会費 |

|---|---|

| 0.50〜1.00% | 無料 |

| 国際ブランド | 電子マネー |

| Apple Pay、イオンiD | |

| 国内旅行保険 | 海外旅行保険 |

| なし | なし |

Web限定!

\最大5,000WAON POINT進呈/

- イオングループでよく買い物する人

- 年会費無料のゴールドカードを持ちたい人

イオンカードセレクトとは、WAON機能とキャッシュカード機能が付加されたクレジットカードだ。

イオン銀行のキャッシュカードも兼ねているため、財布内のカード枚数を減らすことができる。

また、イオンカードセレクトの基本還元率は0.5%だが、対象店舗ではいつでも還元率が2倍の1.0%になる。

対象店舗の一例を挙げておこう。

- イオン

- イオンスタイル

- イオンモール

- ダイエー

- マックスバリュ

このほかにも多くのグループ店舗で還元率が2倍になる。

そして、20日と30日のお客様感謝デーでは、イオンカードセレクトを持っていると会計が5%オフになる。

イオングループ店舗を利用する機会の多い人にとって、イオンカードセレクトは必須のクレジットカードだろう。

エポスカード

エポスカード

ここがおすすめ!

- ナンバーレスでセキュリティ◎

- 即時利用通知で不正利用対策

- マルコとマルオの7日間

→年4回10%OFF - 会員限定サイト経由

→ポイント最大30倍 - エポスポイントで投資◎

| 還元率 | 年会費 |

|---|---|

| 0.5% | 無料 |

| 国際ブランド | 電子マネー |

| QUICPay、楽天Edy |

| 国内旅行保険 | 海外旅行保険 |

| なし | 最高3,000万円(利用付帯) |

オンライン限定!

\2,000円分のポイントプレゼント! /

- マルイやモディを利用する機会の多い人

- 家賃の支払いでポイントを貯めたい人

エポスカードは、マルイやモディなどの商業施設を運営する丸井グループで発行できる年会費無料のクレジットカードだ。

還元率は0.5%だが、優待や特典を活用することで、割引やポイントアップ還元を受けられる。

年4回開催される「マルコとマルオの日」では、マルイやモディ内での決済にエポスカードを使用すると、10%の割引が適用されるのだ。

期間中の利用回数に制限はないため、何度買い物をしてもお得な割引を受けられる。

また、マルイやモディ以外にも、全国約10,000店舗で優待がある。

優待店舗でエポスカードを利用すると、割引やポイント還元を受けられる仕組みだ。

飲食店やレジャー施設、旅行など、対応しているジャンルは多岐にわたる。優待店舗の一例は以下の通りだ。

| ジャンル | 店舗名 |

|---|---|

| 飲食店 | 丸亀製麺・魚民・目利きの銀次・ポムの樹・白木屋・しゃぶ葉など |

| レジャー施設 | ムビチケ・ベルトラ・カラオケ館・ビッグエコー・サンシャイン水族館など |

| 旅行 | 近畿日本ツーリスト・エアトリ・アパホテル・ホテルモントレなど |

| 生活 | DMM英会話・ABCクッキングスタジオ・おそうじ本舗・タイムズカー |

さらに、エポスカードにはRoom iDという家賃保証サービスがある。

家賃の支払い200円につき1ポイントが貯まる。家賃の支払いにはクレジットカードを使用できないケースも多いため、エポスカードの大きな強みだ。

定期券をクレジットカードで購入してお得にポイントを貯めよう

定期券の購入は、ポイントが貯まるクレジットカード払いがおすすめだ。

クレジットカードの中には費用(年会費など)がかかるものもあるが、還元率の高いクレジットカードを使用することで、効率的にポイントを貯められる。

定期券の購入におすすめのクレジットカードは以下の通りだ。

ビューカード | 三井住友カード(NL) | イオンカードセレクト | エポスカード |

定期券購入時の還元率のほか、日常生活で使用するサービスとの相性なども考慮して作成してほしい。

ポイントを意識したクレジットカードを利用することで、年間5万円以上も自由に使えるお金を増やせる可能性がある。

浮いたお金で旅行を楽しんだり、趣味の道具を購入したりしてみてはどうだろうか。

新規入会&条件達成で

\最大25,600円相当プレゼント/

※期間:2026/1/7~2026/3/1

三井住友カード(NL)の還元率・クレカ積立について

- 還元率について:※カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。※スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。※通常のポイント分を含んだ還元率です。※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。※Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

- SBI証券でのクレカ積立について:特典を受けるには一定の条件がございますので、三井住友カードのHPをご確認ください。