私たちの日常生活で、クレジットカードが欠かせないツールとなっている。

ショッピングから旅行に至るまで、その利便性は計り知れないが、「できれば年会費は無料のものが良い」と考えている人が多いはず。

そこで本記事では、コストパフォーマンスに優れた年会費無料のクレジットカードを厳選して紹介する。

記事の内容を参考に、コストを抑えて日々の生活を豊かにするクレジットカードを選んでほしい。

おすすめ4選のクイック比較

| 三井住友カード(NL) | JCBカード W | 楽天カード | イオンカード(WAON一体型) | |

|---|---|---|---|---|

|  |  | _1.jpg) | |

| 年会費 | 永年無料 | 永年無料 | 永年無料 | 永年無料 |

| 強み | 日常店舗で高還元/即時利用 | 優待店で高倍率 | 楽天経済圏で効率的 | スーパー等の実店舗に強い |

| 向く人 | 初めての1枚 | ネット・サブスク多め | 楽天サービス愛用 | 日用品の実店舗派 |

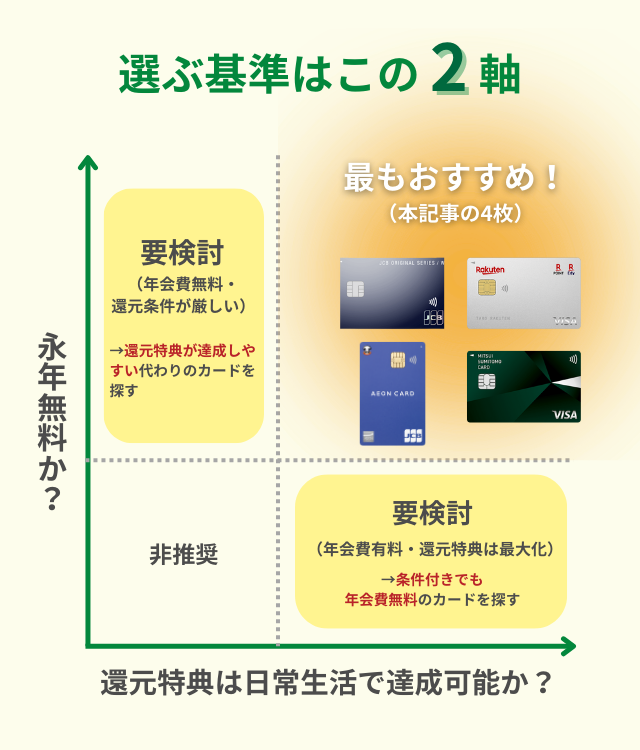

【結論】年会費無料カードは「永年無料」重視+用途に合う特典で選ぶべき

年会費無料のクレジットカードを探しているなら、「本当に0円で維持できるか(永年無料か)」と、「自分の支出で再現できる還元・優待があるか」の2軸を重視しよう。

本記事でもこの基準でおすすめカードを厳選したので、今すぐ知りたいという方は以下からチェックしよう。

年会費無料カードのおすすめ20選を徹底比較

この記事で紹介する年会費無料おすすめカード20選の比較表は以下の通り。

優待・付帯保険・発行スピード等はカード・申込方法・時期により異なるので、最新の条件は必ず公式ページで確認しよう。

| クレジットカード | 公式サイト | 年会費 | 国際ブランド | 基本還元率 | 優待・ポイントアップ | 発行スピード | 旅行傷害保険 | ETCカード | 家族カード |

|---|---|---|---|---|---|---|---|---|---|

三井住友カード(NL) | 永年無料 | Visa Mastercard | 0.5% | 対象のコンビニ・飲食店でスマホのタッチ決済またはモバイルオーダーで支払うと7%還元※ | 最短10秒※ | 海外:最高2,000万円(利用付帯) | 年会費:初年度無料 2年目以降550円 (年1回以上利用で無料) 発行手数料:無料 | 年会費:無料 発行手数料:無料 | |

JCBカード W | 永年無料 | JCB | 1.0% | Amazon:4倍(2.0%)※ セブン-イレブン:3倍(1.5%)※ | 最短5分(モバ即)※ | 海外:最高2,000万円(利用付帯) | 年会費:無料 発行手数料:無料 | 年会費:無料 発行手数料:無料 | |

楽天カード | 永年無料 | Visa Mastercard JCB American Express | 1.0% | 楽天市場:3.0%以上 SPUプログラム最大17.5倍 | 約1週間 | 海外:最高2,000万円(利用付帯) | 年会費:550円 (楽天プラチナ会員以上は無料) 発行手数料:無料 | 年会費:無料 発行手数料:無料 | |

PayPayカード | 永年無料 | Visa Mastercard JCB | 1.0% | Yahoo!ショッピング:最大7% PayPayステップ達成で1.5% | 約1週間 | なし | 年会費:550円 発行手数料:無料 | 年会費:無料 発行手数料:無料 | |

エポスカード | 永年無料 | Visa | 0.5% | マルイ・モディで年4回10%割引 全国10,000店舗以上で優待特典 | 即日発行可能 (店頭受取) | 海外:最高3,000万円 (利用付帯) | 年会費:無料 発行手数料:無料 | 発行不可 | |

イオンカードセレクト | 永年無料 | Visa Mastercard JCB | 0.5% | イオングループ対象店舗:1.0%毎月20日・30日イオンで5%割引 毎月10日ポイント5倍 | 1〜2週間 | なし | 年会費:無料 発行手数料:無料 | 年会費:無料 発行手数料:無料 | |

リクルートカード | 永年無料 | Visa Mastercard JCB | 1.2% | じゃらん:最大3.2% ホットペッパー:最大3.2% | 1〜2週間 | 海外:最高2,000万円(利用付帯)国内:最高1,000万円(利用付帯) | 年会費:無料 発行手数料:JCBは無料Visa/Mastercardは1,100円 | 年会費:無料 発行手数料:無料 | |

ライフカード | 永年無料 | Visa Mastercard JCB | 0.5% | 誕生月:3倍(1.5%) 入会初年度:1.5倍(0.75%) 年間利用額50万円以上:1.5倍(0.75%) | 最短2営業日 | なし | 年会費:初年度無料 2年目以降1,100円 (年1回以上利用で無料 発行手数料:無料 | 年会費:無料 発行手数料:無料 | |

| イオンカード (ミニオンズ)  © UCS LLC | 永年無料 | Visa Mastercard | 0.5% | イオングループ対象店舗:1.0%毎月20日・30日イオンで5%割引 イオンシネマのチケット1,100円 | 最短5分(即時発行) | なし | 年会費:無料 発行手数料:無料 | 年会費:無料 発行手数料:無料 | |

JCBカード W Plus L | 永年無料 | JCB | 1.0% | Amazon:4倍(2.0%)※ セブン-イレブン:3倍(1.5%)※ 女性向け限定特典あり | 最短5分(モバ即)※ | 海外:最高2,000万円(利用付帯) | 年会費:無料 発行手数料:無料 | 年会費:無料 発行手数料:無料 | |

| セゾンカード インターナショナル  | 永年無料 | Visa Mastercard JCB | 0.5% | セゾンポイントモール経由:最大30倍 西友・リヴィン・サニーで月数回5%割引 | 最短即日(店頭受取) | なし | 年会費:無料 発行手数料:無料 | 年会費:無料 発行手数料:無料 | |

セゾンパール・アメリカン・エキスプレス®・カード | 初年度無料 2年目以降1,100円 (年1回以上利用で無料) | American Express | 0.5% | QUICPay利用:2%還元 (年間30万円まで) | 最短5分(デジタルカード) | なし | 年会費:無料 発行手数料:無料 | 年会費:無料 発行手数料:無料 | |

ウエルシアカード | 永年無料 | Visa Mastercard JCB | 0.5% | ウエルシアグループ:常時1.5%毎月10日:10%還元 イオングループ対象店舗:1.0% | 最短5分(即時発行) | なし | 年会費:無料 発行手数料:無料 | 年会費:無料 発行手数料:無料 | |

JCBカード S | 永年無料 | JCB | 0.5% | セブン-イレブン:13倍(6.5%)※国内外20万ヵ所以上で優待特典 | 最短5分(モバ即)※ | 海外:最高2,000万円(利用付帯) | 年会費:無料 発行手数料:無料 | 年会費:無料 発行手数料:無料 | |

apollostation card | 永年無料 | Visa Mastercard JCB American Express | 0.5% | ガソリン・軽油2円/L引き 灯油1円/L引き | 約2週間 | なし | 年会費:無料 発行手数料:無料 | 年会費:無料 発行手数料:無料 | |

セブンカード・プラス | 永年無料 | JCB | 0.5% | セブン-イレブン:最大13%還元イトーヨーカドー:毎月8のつく日5%割引 nanacoチャージ:0.5% | 2〜3週間 | なし | 年会費:無料 発行手数料:無料 | 年会費:無料 発行手数料:無料 | |

dカード | 永年無料 | Visa Mastercard | 1.0% | dカード特約店:3% ノジマ3%割引 d払い連携で合計2%以上 | 最短5分 | 海外:最高2,000万円(29歳以下のみ・利用付帯) 国内:最高1,000万円(29歳以下のみ・利用付帯) | 年会費:初年度無料 2年目以降550円 (年1回以上利用で無料) 発行手数料:無料 | 年会費:無料 発行手数料:無料 | |

au PAY カード | 永年無料 | Visa Mastercard | 1.0% | au PAYマーケット:最大10% Pontaポイント提携店で ポイント二重取り | 最短4日 (即時利用サービス最短2分) | 海外:最高2,000万円(利用付帯) | 年会費:無料 発行手数料:1,100円 (発行から1年以内の利用で相当額を初回通行料から差し引き) | 年会費:無料 発行手数料:無料 | |

Orico Card THE POINT | 永年無料 | Mastercard JCB | 1.0% | 入会後6ヶ月間:2% オリコモール経由:最大15%還元 | 最短8営業日 | なし | 年会費:無料 発行手数料:無料 | 年会費:無料 発行手数料:無料 | |

Amazon Mastercard | 永年無料 | Mastercard | 1.0% | Amazon:1.5% (プライム会員2.0%) 対象のコンビニ:1.5% | 最短5分(即時審査) | 海外:最高2,000万円(利用付帯) | 年会費:無料 発行手数料:無料 | 年会費:無料 発行手数料:無料 |

【2025年最新】年会費無料のおすすめクレジットカードランキング20選

本ランキングは「永年無料」「日常支出で達成しやすい還元」「申込のスムーズさ」を重視して選定した。

初めての1枚でも失敗しにくいバランス型を中心に、用途に応じた最適解を紹介する。

三井住友カード(NL)

三井住友カード(NL)

ここがおすすめ!

- 対象のコンビニ・飲食店でスマホのタッチ決済またはモバイルオーダーで7%還元※1

- ユニバーサルスタジオジャパン内での利用で7%還元

- 家族登録で最大5%還元率アップ

- アプリに月1回ログインで1%還元率アップ

- クレカ積立で毎月積立額の最大0.5%がもらえる※2

| 還元率 | 年会費 |

|---|---|

| 0.5%〜7%※1 | 永年無料 |

| 国際ブランド | 電子マネー |

| Apple Pay、Google Pay |

| 国内旅行傷害保険 | 海外旅行傷害保険 |

| なし | 最高2,000万円 (利用付帯) |

新規入会&条件達成で

\最大25,600円相当プレゼント/

※期間:2026/1/7~2026/3/1

※カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

※通常のポイント分を含んだ還元率です。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

おすすめポイント

- 対象のコンビニ・飲食店でスマホのタッチ決済利用時、最大7%ポイント還元※

- 最短10秒で即時発行可能※、すぐに使い始められる

- 海外旅行傷害保険が最高2,000万円まで利用付帯

- 銀行系カードならではの信頼性と安心感

三井住友カード(NL)は、対象のコンビニや飲食店で、スマホのタッチ決済を使うと最大7%のポイント還元※が受けられる年会費無料カード。

セブン-イレブンやマクドナルドなど、日常的に利用する店舗での還元率が高いため、普段使いでどんどんポイントが貯まる。

最短10秒で即時発行できる※点も魅力で、急にカードが必要になったときでもすぐに使い始められる。

海外旅行傷害保険も最高2,000万円まで利用付帯していて、年会費無料ながら万が一の備えも充実。

銀行系カードならではの安心感もあり、初めてクレジットカードを持つ方にもおすすめだ。

家族カードは無料で発行でき、ETCカードも年1回以上の利用で翌年度無料になる。

コンビニでの買い物が多い方や、スマホ決済をメインで使いたい方には特に向いている1枚といえる。

JCBカード W

JCBカード W

ここがおすすめ!

- いつでもポイント還元率1.0%

- Amazon・セブン – イレブンでポイント4倍

- スターバックスカードへのオンライン入金・オートチャージでポイント20倍

- 年会費永年無料で発行まで最短5分※1

| 還元率 | 年会費 |

|---|---|

| 1.0〜10.50%※2 | 永年無料 |

| 国際ブランド | 電子マネー |

| QUICPay、Apple Pay、Google Pay |

| 国内旅行保険 | 海外旅行保険 |

| なし | 最高2,000万円 (利用付帯) |

新規入会&利用で

\最大25,000円分キャッシュバック※/

※キャンペーン期間:2026年1月13日(火)~3月31日(火)

- モバ即の入会条件【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

- 還元率は交換商品により異なります

おすすめポイント

- 基本還元率1.0%と高水準、どこで使ってもポイントが貯まりやすい

- Amazonで4倍、セブン-イレブンで3倍の高還元

- 39歳までに入会すれば40歳以降も年会費無料で継続利用可能

- 海外旅行傷害保険が最高2,000万円まで利用付帯

JCBカード Wは、39歳以下限定で申し込みできる、ポイント還元率の高さが魅力の年会費無料カードだ。

基本還元率は1.0%と他のカードと比較しても高く、さらにAmazonやコーヒーチェーンなど、提携店舗では還元率が大幅にアップする。

39歳までに入会すれば、40歳以降も年会費無料で使い続けられるため、長期的に見てもお得。

ETCカードや家族カードも無料で発行できる。

JCBオリジナルシリーズパートナー店では、Amazonで4倍、コーヒーチェーンで最大20倍、セブン-イレブンで3倍のポイントが貯まる仕組み。

ネットショッピングやカフェを頻繁に利用する方なら、効率よくポイントを貯められるだろう。

海外旅行傷害保険も最高2,000万円まで利用付帯しており、年会費無料とは思えない充実ぶり。

若い世代で、ポイントをしっかり貯めたい方におすすめの1枚だ。

楽天カード

楽天カード

ここがおすすめ!

- 新規入会だけで2,000ポイントもらえる

- 100円につき1ポイント貯まる(常時1%還元)

- 楽天市場でのお買い物ならポイント3倍※1

- 楽天トラベル・楽天市場などでポイントが使える

- 4つの国際ブランドから選べて2枚持ちも可

| 還元率 | 年会費 |

|---|---|

| 1.0%〜3.0%※2 | 無料 |

| 国際ブランド | 電子マネー |

| Apple Pay、Google Pay | |

| 国内旅行傷害保険 | 海外旅行傷害保険 |

| なし | 最高2,000万円 |

新規入会&利用で

\5,000ポイントプレゼント /

※期間限定ポイント含む。特典進呈条件あり。

- 「楽天カード+2倍」の内訳は、「楽天カード通常分1倍」と「楽天カード特典分1倍」となります。「楽天カード通常分」は、楽天市場でのカードご利用額100円につき1ポイント(通常ポイント)となります。「楽天カード特典分」は、楽天市場でのカードご利用額(消費税・送料・ラッピング料除く)100円につき1ポイント(期間限定ポイント)となります。楽天市場で開催中のSPU(スーパーポイントアッププログラム)の特典となります。特典(期間限定ポイント含む)進呈には上限や条件があります。

- 一部ポイント還元の対象外、もしくは、還元率が異なる場合がございます。

おすすめポイント

- 基本還元率1.0%、楽天市場では3.0%以上の高還元

- SPUプログラム活用で最大17.5倍のポイント還元が可能

- 楽天ポイントは街の加盟店でも使いやすく、使い道が豊富

- 海外旅行傷害保険が最高2,000万円まで利用付帯

楽天カードは、基本還元率1.0%で、どこで使ってもポイントが貯まりやすい定番の年会費無料カード。

楽天市場での買い物では還元率が3.0%以上になり、楽天グループのサービスを使えば使うほどポイントが増えていく。

さらにSPUというポイントアッププログラムを活用すれば、最大で17.5倍のポイント還元も可能。

楽天銀行や楽天モバイルなど、楽天の他サービスと組み合わせることで、より多くのポイントを獲得できる仕組みだ。

貯まった楽天ポイントは、楽天市場や楽天ペイで使えるだけでなく、街のポイント加盟店でも利用できるため、使い道に困りらない。

海外旅行傷害保険も最高2,000万円まで利用付帯しており、年会費無料ながら安心して海外に出かけられるだろう。

楽天経済圏をよく利用する方には、まず持っておきたいカードといえる。

PayPayカード

PayPayカード

ここがおすすめ!

- 審査は最短2分で完了

- PayPayクレジット利用で最大2%

- Yahoo!ショッピング・LOHACO利用で最大5%

- 1ポイント=1円で全国のPayPay加盟店で使える

| 還元率 | 年会費 |

|---|---|

| 1.0%~5.0% | 無料 |

| 国際ブランド | 電子マネー |

| Apple Pay、Google Pay | |

| 国内旅行保険 | 海外旅行保険 |

| なし | なし |

\最大1.5%のPayPayポイント※がもらえる!/

※出金・譲渡不可。PayPay/PayPayカード公式ストアでも利用可能。

おすすめポイント

- 基本還元率1.0%、Yahoo!ショッピングで最大7%の高還元

- PayPayアプリとの連携でポイントの二重取りが可能

- PayPayステップ条件達成で基本還元率1.5%にアップ

- 本カード・家族カードともに年会費永年無料

PayPayカードは、基本還元率1.0%で、PayPayとの相性が抜群の年会費無料カード。

Yahoo!ショッピングでは最大7%の高還元が受けられるため、ネットショッピングをよく利用する方にお得といえる。

PayPayアプリと連携させると、ポイントの二重取りや残高チャージが簡単にでき、日常的な買い物がさらに便利に。

PayPayステップの条件を達成すれば、基本還元率を1.5%まで引き上げることも可能だ。

年会費は本カード・家族カードともに永年無料。

ETCカードのみ年会費550円がかかるが、カード自体の維持費はゼロ。

スマホ決済を中心に使いたい方や、Yahoo!ショッピングでの買い物が多い方には特におすすめ。

PayPayポイントは使える店舗も多く、ポイントの使い勝手も良好です。

エポスカード

エポスカード

ここがおすすめ!

- ナンバーレスで高セキュリティ

- 即時利用通知で不正利用対策もできる

- マルコとマルオの7日間で年4回10%OFF

- 会員限定サイト経由でポイント最大30倍

- エポスポイントを投資にも使える

| 還元率 | 年会費 |

|---|---|

| 0.5% | 無料 |

| 国際ブランド | 電子マネー |

| QUICPay、楽天Edy |

| 国内旅行保険 | 海外旅行保険 |

| なし | 最高3,000万円(利用付帯) |

オンライン限定!

\ 2,000円分のポイントプレゼント! /

- 「セゾンの木曜日」はクレディセゾンが発行するセゾンカード・UCカード会員様を対象としたサービスです。WEB購入の場合はクーポンコードを入力、劇場購入の場合は自動券売機に2次元コードを読み取らせたうえでチケットをご購入ください。

おすすめポイント

- マルイ・モディで年4回開催される「マルコとマルオの7日間」で10%割引

- 全国10,000店舗以上で使える優待特典が充実

- 海外旅行傷害保険が最高3,000万円まで付帯

- 年間50万円以上の利用で年会費無料のゴールドカードへの招待あり

エポスカードはマルイやモディでの優待が充実している年会費無料カード。

年4回開催される「マルコとマルオの7日間」では、買い物代金が10%割引になるため、マルイユーザーには見逃せない特典といえる。

全国10,000店舗以上で使える優待特典があり、カラオケや映画館、レストランなどで割引やポイントアップが受けられる。

エポトクプラザという会員サイトから、簡単に優待情報をチェックできるのも便利だ。

海外旅行傷害保険は最高3,000万円まで利用付帯しており、年会費無料のカードとしては手厚い補償内容。

ETCカードも無料で発行できる。

さらに、年間50万円以上の利用などの条件を満たせば、年会費無料のゴールドカードへのインビテーションも受けられる可能性がある。

優待特典を重視する方や、将来的にゴールドカードを目指したい方におすすめの1枚だ。

イオンカードセレクト

イオンカードセレクト

ここがおすすめ!

- クレカ・電子マネー・キャッシュカードが一体化

- WAONポイントが二重取りでお得に貯まる

- イオングループならいつでもポイント還元2倍

- 年間50万円(税込)以上の利用でゴールドカードに

| 還元率 | 年会費 |

|---|---|

| 0.50〜1.00% | 無料 |

| 国際ブランド | 電子マネー |

| Apple Pay、イオンiD | |

| 国内旅行保険 | 海外旅行保険 |

| なし | なし |

Web限定!

\最大5,000WAON POINTもらえる! /

おすすめポイント

- 毎月20日・30日の「お客さま感謝デー」でイオンでの買い物が5%割引

- イオングループの対象店舗でポイント還元率1.0%にアップ

- クレジット・キャッシュカード・電子マネーWAONの1枚3役

- イオンシネマでの映画鑑賞が常時300円割引

イオンカードセレクトは、クレジット機能に加えて、イオン銀行のキャッシュカードと電子マネーWAONの機能も搭載された1枚3役の年会費無料カード。

電子マネーWAONへのオートチャージでもポイントが貯まるため、他のイオンカードよりもお得に使える。

もちろん、イオングループの対象店舗ではポイント還元率が1.0%にアップ。

また毎月20日・30日の「お客さま感謝デー」では、イオンでの買い物代金が5%割引になり、食料品や日用品の購入費用を節約できる。

さらに毎月10日の「ありが10デー」ではポイントが5倍になるなど、ポイントアップの機会も豊富にある。

ETCカードや家族カードも無料で発行可能。

イオンシネマでの映画鑑賞も常時300円割引になるため、映画好きの方にもメリットがある。

イオンでの買い物が週1回以上ある方なら、持っておきたいカードだ。

リクルートカード

リクルートカード

ここがおすすめ!

- いつでも1.2%還元

- 年会費永年無料

- リクルート系サービスで最大3.2%相当還元

- 電子マネーチャージもポイント対象

- 最高2,000万円の海外旅行傷害保険付き(利用付帯)

| 還元率 | 年会費 |

|---|---|

| 1.2%〜3.2% | 永年無料 |

| 国際ブランド | 電子マネー |

| Apple Pay、Google Pay、楽天Edy、モバイルSuica | |

| 国内旅行傷害保険 | 海外旅行傷害保険 |

| 最高1,000万円 (利用付帯) | 最高2,000万円 (利用付帯) |

\最大6,000円分相当のポイントプレゼント /

おすすめポイント

- 基本還元率1.2%と年会費無料カードの中でトップクラス

- じゃらんやホットペッパーなどリクルート系サービスで最大3.2%還元

- 貯まったポイントはdポイントやPontaポイントに交換可能

- 海外・国内旅行傷害保険とショッピング保険が付帯

リクルートカードは基本還元率1.2%と、年会費無料カードの中でもトップクラスのポイント還元率を誇る。

月間のカード利用額の合計に対して1.2%のポイントが付与されるため、100円以下の端数も無駄なくポイント対象になる。

またじゃらんやホットペッパーなど、リクルート系サービスでは最大3.2%の還元率にアップ。

貯まったリクルートポイントは、dポイントやPontaポイントに交換できるため、コンビニやドラッグストアなど、幅広い店舗で利用できて使い道にも困らない。

どこで使っても高還元なので、特定の店舗に縛られずポイントを貯めたい方におすすめだ。

さらに海外旅行傷害保険と国内旅行傷害保険がどちらも最高1,000万円まで利用付帯しているほか、ショッピング保険も年間100万円まで補償。

年会費無料で保険が充実している点も魅力だ。

ライフカード

ライフカード

ここがおすすめ!

- 入会初年度はポイント1.5倍

- 誕生月はポイント3倍(基本0.5%→1.5%相当)

- ステージ制で翌年度の付与率アップ

- 会員限定「L-Mall」経由で最大25倍

| 還元率 | 年会費 |

|---|---|

| 0.5%〜 | 無料 |

| 国際ブランド | 電子マネー |

| Apple Pay、Google Pay | |

| 国内旅行傷害保険 | 海外旅行傷害保険 |

| なし | 最高2,000万円 (利用付帯) |

\最大15,000円キャッシュバック /

おすすめポイント

- 誕生月はポイント3倍で効率よくポイントが貯まる

- 年間利用額に応じてポイント還元率が最大2倍にステージアップ

- 入会初年度はポイント1.5倍でスタート

- 海外アシスタンスサービスが無料で利用可能

ライフカードは誕生月にポイントが3倍になる特典が魅力の年会費無料カード。

年間利用額に応じてポイント還元率がステージアップする仕組みも用意されており、使えば使うほどお得になる。

| 年間利用額 | 還元率 |

|---|---|

| 50万円 | 0.75% |

| 100万円 | 0.9% |

| 200万円 | 1.0% |

また入会初年度はポイント1.5倍になるため、最初の1年は特にポイントが貯まりやすいだろう。

さらに、海外アシスタンスサービスが無料で利用でき、渡航先での各種サポートを日本語で受けられる。

レストランの予約代行や緊急時の対応など、海外旅行の際に心強いサービスだ。

ETCカードは年1回以上の利用で翌年度無料、家族カードも永年無料で発行できる。

誕生月に大きな買い物を予定している方や、海外旅行によく行く方には特におすすめの1枚だ。

イオンカード(ミニオンズ)

イオンカード(ミニオンズ)

ここがおすすめ!

- イオンシネマで年間10回まで1,100円で映画が観れる※

- ユニバーサルスタジオジャパンでポイントが基本の10倍

- 毎月20・30日の「お客様感謝デー」は5%OFF

- 毎月10日の「ありが10デー」はポイントが基本の5倍

| 還元率 | 年会費 |

|---|---|

| 0.50〜1.00% | 無料 |

| 国際ブランド | 電子マネー |

| Apple Pay、イオンiD |

| 国内旅行保険 | 海外旅行保険 |

| なし | なし |

Web限定!

\新規入会&利用で最大5,000point貰える/

- 沖縄県・西日本など一部のイオン商業施設内の他社映画館や、「割引対象外」表示がある特別興行等ではご利用いただけません。対象カード会員さまが「暮らしのマネーサイト」専用販売サイトにて、イオンシネマで利用可能なシネマチケット(前売券)を優待料金で購入いただける特典です。劇場での直接購入は一般料金からの「イオンカード割引」が適用されますのでご注意ください。利用対象興行の3D/4D/IMAXなどの特殊スクリーンやアップグレードシートなどの特別席は、座席指定時に追加料金でご利用いただけます。お一人あたりの購入枚数には上限がございます。シネマチケットの購入は「本人認証(3Dセキュア)」登録済みのイオンカード(ミニオンズ)・TGC CARDのクレジット払いに限らせていただきます。本特典はイオンエンターテイメント(株)が提供いたします。販売画面の記載事項も合わせてご確認ください。本特典の内容が変更になる場合や予告なく終了となる場合がございます。●本優待特典は、カード番号が発行された後にご利用いただけます。店頭受取の即時発行カードでは特典をご利用いただけないことをご容赦ください。発行当日からご利用希望の方は、【スマートフォン(イオンウォレット)即時発行】にてお申込みをお願いいたします。後日郵送される本カードをお受取り後は、3Dセキュアの登録のうえ、本優待特典をご利用ください。

おすすめポイント

- ミニオンズのかわいいデザインが魅力的

- イオンシネマのチケットを1,100円で購入可能(年間10枚まで)

- イオングループでの5%割引やポイント5倍などの優待特典

- 年会費永年無料で家族カード・ETCカードも無料

イオンカード(ミニオンズ)は、ミニオンズのデザインがかわいい、イオンカードの特別デザイン版だ。

基本的な機能はイオンカードセレクトをはじめとするイオンマークのカードと共通で、イオングループでの買い物がお得になる。

具体的には、毎月20日・30日の「お客さま感謝デー」では5%割引、毎月10日の「ありが10デー」ではポイント5倍など、イオンカード共通の特典が利用可能だ。

なお、ミニオンズデザイン限定の特典として、イオンシネマの映画チケットを専用サイトから購入すると1,100円で購入できる。

年間10枚まで購入できるため、映画好きの方には大きなメリットといえる。

年会費は永年無料で、家族カードやETCカードも無料で発行可能。

ミニオンズが好きな方や、映画館によく行く方には特におすすめのカードです。

JCBカード W Plus L

JCBカード W Plus L

ここがおすすめ!

- リーズナブルな女性疾病保険が充実

- 39歳までの入会で年会費永年無料

- ポイント還元率最大10.50%※1

- JCBのクレカ積立でポイント最大0.5%還元

- JCBカード Wと同じその他特典も受けられる

| 還元率 | 年会費 |

|---|---|

| 1.0〜10.50%※1 | 永年無料 |

| 国際ブランド | 電子マネー |

| QUICPay、Apple Pay、Google Pay |

| 国内旅行保険 | 海外旅行保険 |

| なし | 最高2,000万円 (利用付帯) |

- 還元率は交換商品により異なります

おすすめポイント

- JCBカード Wの高還元特典に加えて女性向けサービスが充実

- 毎月2,000円分のJCBギフトカードが当たるチャンス

- 女性特有の病気に備えた保険にお手頃な保険料で加入可能

- @cosmeやロクシタンなど協賛企業の会員限定優待あり

JCBカード W Plus Lは、JCBカード Wの特典に加えて、女性向けのサービスが充実したカードだ。

基本還元率1.0%、提携店舗での高還元はそのままに、女性に嬉しい特典がプラスされている。

例えば毎月開催される「LINDAの日」では、抽選で2,000円分のJCBギフトカードが当たるチャンス。

さらに女性特有の病気に備えた保険「女性疾病保険」にお手頃な保険料で加入できる特典もある。

また、@cosmeやロクシタンなどのJCB協賛企業による、会員限定の優待キャンペーンも定期的に開催。

コスメやビューティーに関心のある方には魅力的な内容となっている。

カードデザインは複数のバリエーションから選べるため、見た目にもこだわりたい方におすすめ。

18歳から39歳まで限定で申し込みでき、カードを発行すれば40歳以降も年会費無料で使い続けられる。

海外旅行傷害保険も最高2,000万円まで付帯しており、安心して持てる1枚といえる。

セゾンカードインターナショナル

セゾンカードインターナショナル デジタル

ここがおすすめ!

- 最短5分でデジタル発行

- 永久不滅ポイントでポイントの有効期限がない

- 「セゾンの木曜日」なら映画が1,200円で見られる※1

- セゾンポイントモールでポイント最大30倍

| 還元率 | 年会費 |

|---|---|

| 0.5%~1.0% | 無料 |

| 国際ブランド | 電子マネー |

| QUICPay、Apple Pay、Google Pay、iD | |

| 国内旅行保険 | 海外旅行保険 |

| なし | なし |

\ 永久不滅ポイントがお得に貯まる!/

- 「セゾンの木曜日」はクレディセゾンが発行するセゾンカード・UCカード会員様を対象としたサービスです。WEB購入の場合はクーポンコードを入力、劇場購入の場合は自動券売機に2次元コードを読み取らせたうえでチケットをご購入ください。

おすすめポイント

- 有効期限のない「永久不滅ポイント」でポイント失効の心配なし

- セゾンポイントモール経由で最大30倍のポイント還元

- 毎月開催の「セゾンカード感謝デー」で5%割引

- ETCカードも即日発行可能で急な利用にも対応

セゾンカードインターナショナルは、ポイントの有効期限がない「永久不滅ポイント」が貯まる年会費無料カード。

ポイントの失効を気にせずに、じっくりと貯められる点が大きな魅力といえる。

基本還元率は0.5%と平均的だが、セゾンポイントモールを経由してネットショッピングをすると、最大30倍のポイントが貯まる。

Amazonや楽天市場など、主要なショッピングサイトが対象だ。

また西友・リヴィン・サニーで毎月開催される「セゾンカード感謝デー」では、買い物代金が5%割引になり、食料品や日用品の購入費用を節約できる。

さらにETCカードも即日発行に対応しており、セゾンカウンターで受け取れば申込当日から利用可能なので、急な高速道路の利用にも対応できる利便性があります。

家族カードも永年無料で、ポイントの有効期限を気にせず使いたい方におすすめです。

セゾンパール・アメリカン・エキスプレス®・カード

セゾンパール・アメリカン・エキスプレス®・カード デジタル

ここがおすすめ!

- 最短5分発行でQUICPayの即時利用可

- QUICPayの利用で最大2%相当還元(永久不滅ポイント4倍)

- 全国のQUICPay加盟店で優遇あり

- 新規入会・利用で最大8,000円分のAmazonギフトカード

| 還元率 | 年会費 |

|---|---|

| 0.5%~1.0% | 初年度:無料 次年度以降:1,100円/税込※1 |

| 国際ブランド | 電子マネー |

| QUICPay、Apple Pay、Google Pay | |

| 国内旅行保険 | 海外旅行保険 |

| なし | なし |

\ 永久不滅ポイントがお得に貯まる!/

- 前年に1円以上のカードご利用で翌年度も無料

おすすめポイント

- QUICPay利用で2%還元(年間30万円まで)

- 年1回以上の利用で翌年度も年会費無料

- 貯まるポイントは有効期限のない永久不滅ポイント

- アメリカン・エキスプレスのブランド力で年会費無料ながら上質な印象

セゾンパール・アメリカン・エキスプレス®・カードは、QUICPayでの支払いで2%のポイント還元が受けられる年会費無料カード。

QUICPayはコンビニやドラッグストア、スーパーなど、幅広い店舗で使えるため、日常的な買い物で高還元を受けやすいカードといえる。

また、年1回以上の利用で翌年度も年会費無料になるため、実質無料で持ち続けられる点も魅力。

もちろん貯まるポイントはセゾンカードの永久不滅ポイントなので、有効期限を気にする必要もなし。

じっくりとポイントを貯めて、好きなタイミングで使える。

アメリカン・エキスプレスのブランド力も備えており、年会費無料ながらワンランク上の印象を与えられるだろう。

家族カードやETCカードも無料で発行可能。

QUICPayをよく使う方や、ポイントの有効期限を気にしたくない方におすすめです。

ウエルシアカード

ウエルシアカード

ここがおすすめ!

- ウエルシアグループ店舗で毎月10日に最大11%還元

- ウエルシアグループならいつでも最大2.5%還元

- 毎週月曜日はポイント2倍

- 毎月15・16日のシニアズデーはポイント3倍

| 還元率 | 年会費 |

|---|---|

| 0.50〜10.0% | 無料 |

| 国際ブランド | 電子マネー |

| Apple Pay、イオンiD | |

| 国内旅行保険 | 海外旅行保険 |

| なし | なし |

\ Web限定!最大1,000WAON POINTもらえる!/

おすすめポイント

- ウエルシアグループで常時1.5%、毎月10日は10%の高還元

- イオンカードとしての機能も備え、イオングループでの優待も利用可能

- 毎月20日・30日はイオンで5%割引など2つの店舗でメリットあり

- 本カード・家族カード・ETCカードすべて年会費無料

ウエルシアカードは、ドラッグストアのウエルシアとイオンカードがコラボした年会費無料カード。

ウエルシアグループでの買い物では常時1.5%の高還元が受けられ、毎月10日には10%のポイント還元が適用される。

イオンカードとしての機能も備えているため、イオングループでの優待特典も利用可能で、毎月20日・30日の5%割引や、毎月10日のポイント5倍などの特典が受けられます。

ウエルシアとイオンの両方で買い物する方なら、1枚で2つの店舗のメリットを享受できる効率の良いカードといえるだろう。

なお、年会費は本カード・家族カード・ETCカードすべて無料。

ショッピング保険も年間50万円まで付帯しており、買い物時の安心感もある。

JCBカード S

JCBカード S

ここがおすすめ!

- 年会費永年無料で3種類のデザインから選べる

- JCB カード S 優待 クラブオフで国内外20万ヵ所以上で最大80%割引

- 最高2,000万円(利用付帯)の海外旅行傷害保険

- 松井証券とSBI証券にてクレカ積立可

| 還元率 | 年会費 |

|---|---|

| 0.50〜10.00%※1 | 無料 |

| 国際ブランド | 電子マネー |

| QUICPay、Apple Pay、Google Pay |

| 国内旅行保険 | 海外旅行保険 |

| なし | 最高2,000万円 (利用付帯) |

- 還元率は交換商品により異なります

おすすめポイント

- 国内外20万ヵ所以上で使える「JCBカード S 優待 クラブオフ」付帯

- レジャー施設やレストランで最大80%の割引優待が受けられる

- セブン-イレブンで13倍、スタバで20倍など提携店舗での高還元

- 年齢制限なしで申し込み可能、40歳以上の方にもおすすめ

JCBカード Sは2023年にリリースされた、優待特典が充実している年会費無料のJCBカードだ。

国内外20万ヵ所以上の施設で使える「JCBカード S 優待 クラブオフ」が最大の魅力といえる。

レジャー施設やレストラン、カラオケ、映画館などで最大80%の割引が受けられる優待特典が豊富。

旅行やグルメ、エンターテインメントを楽しむ機会が多い方には大きなメリットがある。

またポイント還元面では、セブン-イレブンで13倍、Amazonで4倍など、提携店舗での高還元も魅力。

基本還元率は0.5%だが、よく使う店舗が提携店に含まれていれば、効率よくポイントを貯められる。

さらに海外旅行傷害保険は最高2,000万円、ショッピング保険は年間100万円まで利用付帯。

年齢制限もないため40歳以上の方でも申し込める、優待特典を重視する方におすすめの1枚だ。

セブンカード・プラス

おすすめポイント

- セブン-イレブンで最大13%のポイント還元が可能

- イトーヨーカドーで毎月8のつく日に5%割引

- nanacoチャージでもポイント還元、ポイントの二重取りが可能

- nanaco一体型とnanaco紐付け型から選べる

セブンカード・プラスは、セブン-イレブンやイトーヨーカドーでの買い物がお得になる年会費無料カード。

セブン-イレブンでは最大13%のポイント還元が受けられ、条件を満たせば業界トップクラスの高還元になる。

また、イトーヨーカドーでは毎月8のつく日に食料品や衣料品など、幅広い商品が5%割引になるので、家計の節約にも役立つ。

nanacoへのチャージでもポイントが貯まる点も魅力で、nanaco払いと合わせたポイントの二重取りができる。

カード一体型とnanaco紐付け型の2種類から選べるため、お財布の中をスッキリさせたい方は一体型がおすすめです。

家族カードもETCカードも無料で発行でき、セブン&アイグループをよく利用する方には必携の1枚といえる。

dカード

dカード

ここがおすすめ!

- 年会費永年無料

- 基本1%還元

- 特約店でさらにポイント上乗せ

- 29歳以下なら海外旅行保険が付帯(利用付帯)

| 還元率 | 年会費 |

|---|---|

| 1.0% | 永年無料 |

| 国際ブランド | 電子マネー |

| iD、Apple Pay | |

| 国内旅行傷害保険 | 海外旅行傷害保険 |

| 最高1,000万円 (利用付帯) | 最高2,000万円 (29歳以下・利用付帯) |

おすすめポイント

- 基本還元率1.0%でdポイントが効率よく貯まる

- d払いとの連携で合計2%以上の還元が可能

- ドコモ・ahamoユーザーは最大1万円のケータイ補償付帯

- dカード特約店でマツモトキヨシ3%還元など追加特典あり

dカードは基本還元率1.0%で、dポイントが貯まりやすい年会費無料カード。

dポイント加盟店ではカード提示とカード払いでポイントの二重取りができるため、効率よくポイントを貯められる。

dカード特約店では、マツモトキヨシで3%、ノジマで3%割引など、さらに高還元や割引が受けられる。

またd払いの支払い方法をdカードに設定すると、合計2%以上の還元が受けられる。

さらに、ドコモ・ahamoユーザーには特典があり、スマホの購入から1年間は最大1万円のケータイ補償が付帯している。

ETCカードは年1回以上の利用で翌年度無料。

dポイントを日常的に貯めている方におすすめのカードだ。

au PAY カード

au PAYカード

ここがおすすめ!

- いつでもPontaポイント1.0%還元

- 年会費は永年無料

- Apple Payに登録してQUICPayでスピーディー決済

- タッチ決済搭載カードでかざすだけの支払いに対応

- 海外旅行傷害保険最高2,000万円

| 還元率 | 年会費 |

|---|---|

| 1.0%〜1.5% | 永年無料 |

| 国際ブランド | 電子マネー |

| Apple Pay | |

| 国内旅行保険 | 海外旅行保険 |

| なし | 最高2,000万円 (利用付帯) |

おすすめポイント

- 基本還元率1.0%でPontaポイントが貯まる

- au PAYマーケットで最大10%の高還元

- au PAYとの連携でポイント二重取りと便利な管理が可能

- 海外旅行傷害保険が最高2,000万円まで利用付帯

au PAY カードは、基本還元率1.0%で、Pontaポイントが貯まる年会費無料カード。

au PAYとの連携で、ポイントの二重取りや管理がしやすくなる。

au PAYマーケットでは最大10%の高還元が受けられるほか、Pontaポイント提携店ではカード払いとポイントカード提示の両方でポイントが貯まる仕組みだ。

また、auやUQ mobileユーザーが携帯料金の支払いをau PAY カードにすると、毎月の利用料金に応じてポイントが貯まりスマホ代の節約にもつながる。

さらに海外旅行傷害保険は最高2,000万円まで利用付帯しており、ショッピング保険も年間100万円まで補償。

家族カードも無料で発行可能だ。

Pontaポイントを貯めている方や、auユーザーにおすすめの1枚といえる。

Orico Card THE POINT

Orico Card THE POINT

ここがおすすめ!

- ポイント還元率はいつでも1.0%

- 入会後半年間はポイント付与が2倍

- 年会費無料

- Apple Pay対応

- eオリコで500オリコポイントからリアルタイムに交換可能

| 還元率 | 年会費 |

|---|---|

| 1.0〜2.0% | 無料 |

| 国際ブランド | 電子マネー |

| QUICPay、Apple Pay |

| 国内旅行保険 | 海外旅行保険 |

| なし | なし |

おすすめポイント

- 基本還元率1.0%、入会後6ヶ月間は2.0%の高還元

- オリコモール経由のネットショッピングで最大15%還元

- 500ポイントからリアルタイムで交換可能

- iDとQUICPayの2つの電子マネーが標準搭載

Orico Card THE POINTは、基本還元率1.0%で、入会後6ヶ月間は2倍の2.0%になる年会費無料カード。

新規入会のタイミングで大きな買い物をすると、効率よくポイントを貯められる。

またオリコモール経由でネットショッピングをすると、最大15%のポイント還元が受けられる仕組みも魅力。

Amazonや楽天市場、Yahoo!ショッピングなど、主要なショッピングサイトが対象だ。

貯まったポイントは500ポイントからリアルタイムで交換できるため、すぐに使いたいときにも便利。

Amazonギフト券やdポイント、WAONポイントなど、幅広い交換先が用意されている。

さらにiDとQUICPayの2つの電子マネーが標準搭載されており、スマホをかざすだけでスピーディーに支払いが完了。

家族カードもETCカードも無料で発行でき、ネットショッピングをよく利用する方におすすめの1枚だ。

Amazon Mastercard

おすすめポイント

- Amazonで1.5%、Amazonプライム会員なら2.0%の高還元

- 対象のコンビニで1.5%還元

- 貯まったポイントはAmazonで自動的に使える

- 海外旅行傷害保険が最高2,000万円、ショッピング保険が年間200万円まで付帯

Amazon Mastercardは、Amazonでの買い物に特化した年会費無料カード。

Amazonでの還元率は1.5%、Amazonプライム会員なら2.0%と、他のカードと比較しても高水準だ。

対象のコンビニ3社でも1.5%の高還元が受けられるため、日常的な買い物でもポイントが貯まりやすい。

また、貯まったポイントは自動的にAmazonアカウントに反映され、交換手続き不要でAmazonでの買い物に1ポイント=1円で使える。

さらに海外旅行傷害保険は最高2,000万円、ショッピング保険は年間200万円までと、年会費無料ながら保険が充実している点も魅力。

家族カードもETCカードも無料で発行でき、Amazonをよく利用する方にはまず持っておきたい1枚といえる。

失敗しない!年会費無料クレジットカードの選び方

年会費無料ならどれも同じ、というわけではない。

最大還元率の条件は日常生活で達成できるか、自分の支出が多い部分とカード特典が一致しているか、申込〜利用開始までの期間はどのくらいか。

これらの観点を押さえてカードを選べば、年会費無料でも十分に満足度は高まるはずだ。

① 還元の「取りやすさ」で選ぶ

最大還元率の数字よりも、自分の日常生活で達成できる条件かを先に見るようにすれば、「特典を思ったより使いこなせていない・・・」なんてことも減らせる。

・対象店舗は自分の生活圏にある?

・決済手段(タッチ/コード/オンライン)の指定はある?

・アプリ登録・エントリー等の手間と還元率のバランスは?

高還元が狙えるクレジットカードについてはこちらの記事でまとめている。

② ライフスタイルで選ぶ

また、特に支出の大きい領域と、カード特典が最大化しやすい領域が一致させることも大切。

・ネット決済中心?実店舗中心?

・スーパー/コンビニ/外食の比率は?

・ECモール・サブスク・家計固定費の有無は?

③ 付帯サービスで選ぶ

さらに、年会費無料のクレジットカードでも必要十分な補償は確保できるケースがあるため、使う頻度が高いものから優先して選ぶと良いだろう。

・海外・国内旅行保険はどちらを重視する?

・ショッピング保険・スマホ関連保険は必要?

・ETC/家族カードの年会費・発行手数料は?

④ 審査・発行スピードも考慮

申込から利用開始までの速さも選択基準の一つ。

オンライン完結で申し込めるか、即時利用に対応しているかも確認しておこう。

・オンライン本人確認に対応している?

・カード番号は即時発行できる?

・在籍確認はある?

即日発行できるおすすめのクレジットカードについてはこちらの記事でまとめている。

スマホ完結でスムーズに申し込むには?

申込手続きでよくある”つまづきポイント”を減らせば、カードを申し込んだその日のうちに早速使い始めることもできる。

重要なのは、事前準備と対応カードの見極めだ。

- 連絡が来たら即時対応(メール/SMS)

- 本人確認書類を事前に撮影しておく(マイナンバーカード/運転免許証等)

- eKYC対応・オンライン番号即時発行対応のカードを優先

- 申込フォームは自動入力(ブラウザ/アプリ)を活用して誤入力防止

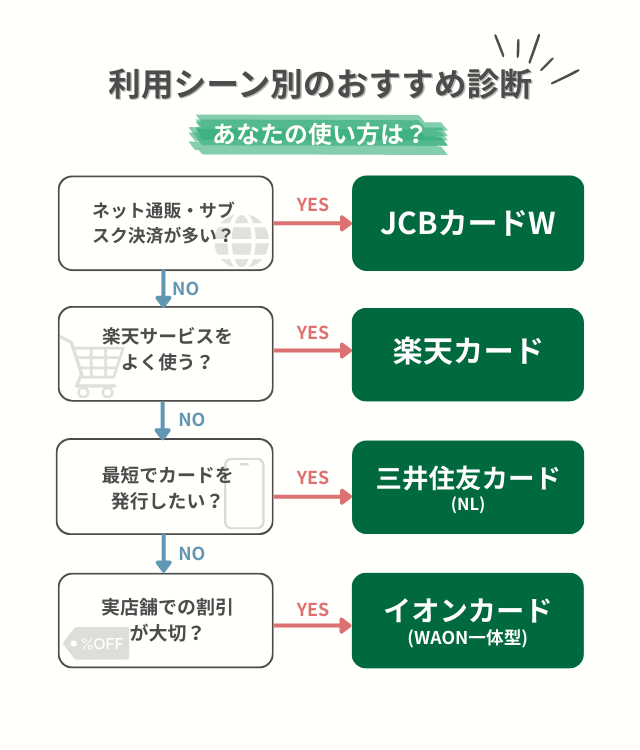

利用シーン別|年会費無料クレジットカードのおすすめ

同じ年会費無料でも、そのメリットが最大限発揮される利用シーンは異なる。

先に紹介した4枚について、それぞれ最もおすすめの活用ケースを紹介しよう。

初めての1枚なら

三井住友カード(NL)がおすすめだ。

日常のコンビニ・外食利用で高還元率が達成できるので、日常使いがしやすいカードと言える。

また、最短10秒でカード番号が発行される※ので、「今日から使える」点も初めての1枚におすすめできるポイントだ。

おすすめの活用法

アプリ(Vpass)を入れてカード番号を即時表示 → スマホのタッチ決済設定 → コンビニ・外食で集中的に利用

チェックポイント

対象店舗と支払い方法(タッチ/コード)が還元条件に合致しているか

- 即時発行できない場合があります

新規入会&条件達成で

\最大25,600円相当プレゼント/

※期間:2026/1/7~2026/3/1

ネット通販・サブスク中心に利用するなら

JCBカード Wがおすすめだ。

39歳までのWEB申し込み限定で年会費は永年無料で、スターバックスやAmazonなど、ポイント優待の対象店舗がネット通販・サブスク中心の利用者に最適。

おすすめの活用法

Amazon等の対象ストアをJCBオリジナルシリーズパートナーで確認 → 決済をJCBカード Wに集約

チェックポイント

ポイントアップは要エントリーのケースあり/最短即時利用希望ならナンバーレスを選択

新規入会&利用で

\最大25,000円分キャッシュバック※/

※キャンペーン期間:2026年1月13日(火)~3月31日(火)

楽天経済圏を活用するなら

楽天カードがおすすめだ。

基本還元率が1%の高い水準ながら、楽天グループのサービスを活用すればさらに還元率をアップできる。

おすすめの活用法

楽天ペイ・楽天市場の支払いを集約/アプリ登録で家計管理を一元化

チェックポイント

カード到着は通常1週間〜10日前後。即日利用は不可のため早めに申込を

新規入会&利用で

\5,000ポイントプレゼント /

※期間限定ポイント含む。特典進呈条件あり。

実店舗で食品・日用品を安く購入したいなら

イオンカード(WAON一体型)がおすすめだ。

「お客さま感謝デー」にお買い物代金が5%OFFになるなど、その場で代金が割引になる特典が用意されている。

また、イオングループの対象店舗でいつでもポイント2倍になる点も見逃せない。

おすすめの活用法

20日・30日の5%OFFデーやポイントデーを把握 →

まとめ買いを当日に寄せる/家族カード+WAONで家計共通化

チェックポイント

対象店舗・売り場の条件や支払い方法に指定があるか

Web限定!

\ 最大5,000WAON POINTもらえる! /

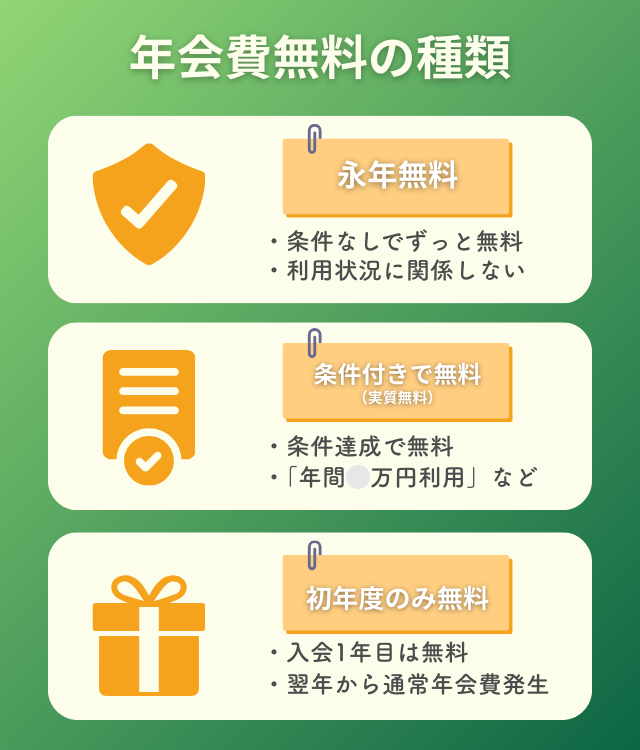

年会費無料の種類(永年/条件付き/初年度)

年会費無料のクレジットカードは、基本コストがかからずにポイントや優待を得られるのが最大の強みである。

一方で、無料といっても「永年無料」「条件付きで無料(実質無料)」「初年度のみ無料」は意味が異なる。

永年無料

文字通り、年会費はずっと0円。

持ち続ける心理的ハードルが低いので、初めてのクレジットカードに最適だ。

- 向く人

初めての1枚/固定費を増やしたくない人 - 注意点

付帯保険や特典は有料カードより抑えめな傾向

条件付きで無料(実質無料)

「年間◯円以上の利用」などの条件達成で年会費が無料になるケースもある。

日常決済をそのカードに集約できるなら、実質0円の条件も達成しやすいだろう。

- 向く人

毎月の支出をカードに集約できる人 - 注意点

条件未達だと翌年度に年会費が発生する

条件は年により変更されることも

初年度のみ無料

初年度は0円、2年目以降は年会費がかかるというパターンもある。

主に、期間限定のキャンペーンなどでよく見られる。

- 向く人

入会特典を重視する人/短期間だけ使いたい人 - 注意点

更新時の自動継続で年会費がかかるケースに注意

維持コストが本当に0円か、条件を満たさないと有料になるのか、で使い勝手は大きく変わる。

初めての1枚は基本的に永年無料から検討するのが安心である。

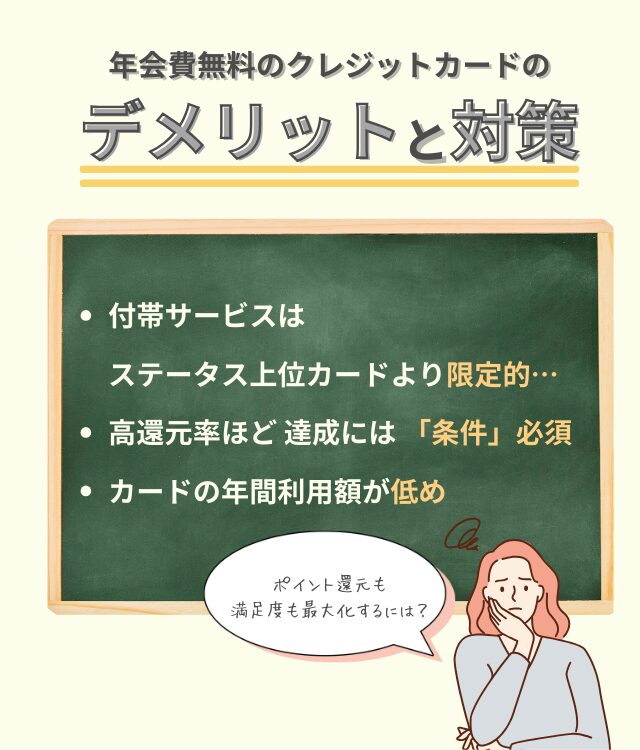

年会費無料のクレジットカードのデメリットと対策

年会費無料のクレジットカードは維持費ゼロの安心感が魅力だが、万能とはいえない。

ここからはデメリットになりうるポイントを3点整理し、それぞれの落とし穴と具体的な回避策、さらに申込判断に直結する選び方の基準を解説する。

対策を押さえれば、年会費無料でも満足度とポイント還元の特典は十分に最大化できる。

付帯サービスはプレミアムカードより控えめ

年会費無料のクレジットカードは、旅行保険や空港ラウンジ、スマホ保険などの付帯が他のステータスカードに比べて限定的になりやすい。

必要な補償は、旅行時のみ利用付帯の条件を満たして追加する、あるいはスマホ端末のメーカー保証や個別の保険で補完するのが現実的である。

なお、旅行頻度がそこまで高くないなら、実用性重視の三井住友カード(NL)やJCBカード Wのような日常決済に強いカードを選べば十分な満足度が得られるだろう。

高還元率は条件依存になりやすい

最大ポイント還元率の適用は、対象店舗や決済方法の指定、事前エントリー必須などの条件に左右されることが多い。

自分の生活圏に対象店舗があるかを先に確認し、公式アプリでエントリーと紐付けを習慣化すれば取りこぼしを防げる。

例えば日常のコンビニや外食の利用が多いなら、条件を満たしやすい三井住友カード(NL)が相性がよい。

利用可能枠が低め

初回の利用枠が小さく、大型決済に足りないケースもある。

毎月の利用と期日通りの支払いで実績を積み、数か月後に増枠申請を行うのが近道である。

特に、携帯料金や電気料金などの固定費をカードに集約すると実績作りが早い。

固定費の集約運用を想定するなら、管理しやすい楽天カードやJCBカード Wがおすすめだ。

FAQ(よくある質問)

- 年会費無料のカードは本当にコストがかからないの?

-

年会費はかかりませんが、リボ手数料やキャッシング利息、海外事務手数料など別のコストがかかることはあります。

利用条件・手数料体系を事前に確認しましょう。

- 「条件付きで無料(実質無料)」とは?

-

年間利用額などの条件達成で翌年度の年会費が無料になるケースが多いです。

日常決済を一つのカードに集約できるならおすすめです。

- 学生・主婦(主夫)でも申し込める?

-

申し込み条件はカードによって異なります。

学生や家族カードの発行条件などは、各社の条件を確認のうえで選びましょう。

- 海外旅行保険は付く?

-

年会費無料のカードでも付帯する場合はありますが、範囲や条件は限定的です。

利用付帯か自動付帯かも確認すると良いでしょう。

- 年会費無料でもETCカードや家族カードは発行できる?

-

カードによって条件や手数料が異なります。

発行手数料・年会費の有無を事前に確認しましょう。

年会費無料のクレジットカードは「使い方に合う1枚」を長く持つのがおすすめ

初めてクレジットカードを作るなら、まずは年会費無料のカードが良い、という方は多いはず。

永年無料かつ自分の生活にカード特典(最大還元率の達成条件)がハマる1枚を選び、支出を集約することでポイントと利便性は最大化できる。

迷ったら、本記事でおすすめした以下から選んでみよう。

ポイント還元率の高いカード、即時発行できるカード、学生向けのカードなど、用途別のおすすめのクレジットカードの詳細はそれぞれの記事から確認できます。

三井住友カード(NL)の還元率・発行スピードについて

- 還元率について:※カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。※スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。※通常のポイント分を含んだ還元率です。※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。※Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

- 発行スピードについて:即時発行できない場合があります。

JCBカード Wの還元率・発行スピードについて

- 還元率について:還元率は交換商品により異なります

- 発行スピードについて:モバ即の入会条件【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。