「結局どのクレジットカードがいちばんお得なの?」

この記事ではポイント還元率が高い、最強のおすすめクレジットカードを紹介しよう。

選定の軸は、基本還元率が安定して高いこと、最大還元率を達成しやすい条件であること、そして対象店舗やポイントの使い道が多く利便性が高いことの3点だ。

基本還元率が高く日常づかいにおすすめの最強の1枚から、条件を満たして2%や3%台を狙える1枚など、……あなたの生活に合う“最強の1枚”をここで決めてしまおう。

【結論】ポイント還元率で選ぶシーン別最強カード

迷ったら、先に“自分の使い方”で当たりをつけるのがおすすめ。

ここでは、「いつでもポイント還元率が高い最強カード」「日常の一部で高還元率」「特定の経済圏で高還元率」の3タイプから、特におすすめの最強のクレジットカード1枚を紹介する。

いつでも還元率高め

日常の一部で高還元

特定の経済圏で高還元

| リクルート カード  | 三井住友 カード(NL)  | 楽天カード |

| いつでも 1.2% | 7%※ | 3%〜18% |

| 条件なし | 対象コンビニなどで スマホタッチ決済またはモバイルオーダー | 楽天市場での 各種条件あり |

| 詳細を見る | 詳細を見る | 詳細を見る |

還元率最強のクレジットカード10選を比較|ポイント還元率早見表

“ポイント還元率の数字が大きい=かならずお得”とは限らない。

還元率最強のクレジットカードを見つけるには、還元率の数字以外にもいくつかの点を比較する必要がある。

ここでは基本還元率/高還元率の達成のしやすさ/対象の広さ/ポイントの使いやすさで総合評価し、普段づかいにおすすめの順で還元率最強のクレジットカードを10枚紹介する。

まずは自分の使い方(コンビニ・ドラッグ・ネット中心など)と照らし合わせて候補を絞り、次章の総合ランキングと詳しい解説で最終決定していきましょう。

リクルートカード | 三井住友カード(NL) | JCBカード W | 楽天カード | dカード | ビューカード スタンダード | PayPayカード | イオンカード(WAON一体型)_1.jpg) | ライフカード | セゾンパール・アメリカン・エキスプレス・カード Digital | |

| 公式サイト | ||||||||||

| 基本 還元率 | 1.2% | 0.5% (200円=1pt) | 1.0%相当 (通常の2倍) | 1.0% (多くの先で100円=1pt) | 1.0% | 0.5% | 1.0% | 0.5% | 0.5% | 0.5% |

| 最大 還元率 | 最大3.2% | 7%※1 | 特約店で2〜3%台 最大10.5%※2 | 楽天市場で3% SPUで最大18% | d払い・特約店で2〜3%台 ローソン案内最大5% | モバイルSuicaチャージ1.5% 定期・新幹線等で5% | グループ対象店で2倍=1.0% | 初年度1.5倍=0.75% 誕生月3倍=1.5% | QUICPay支払い2.0% | |

| 達成 しやすさ | 高 (条件なし) | 中〜高 (対象店が生活圏にあれば) | 中 | 中 (楽天サービス利用が前提) | 中 | 中〜高 (Suica中心の人) | 高(設定のみ) | 中(イオン圏の人) | 中 | 中(上限管理あり) |

| 条件 | 通常利用(条件なし) 自社サービスで倍率UPあり | 主要コンビニ・対象の飲食店で スマホのタッチ決済またはモバイルオーダー | Amazon/セブン ‐ イレブン/スターバックス等の優待店 | 楽天市場でのカード決済+SPU達成状況 | d払いにdカードを設定、ローソンなど特約店利用 | モバイルSuica 駅系サービス | PayPayアプリ決済ほか | イオングループでの決済 | 初年度 誕生月 L-Mallでの利用 | QUICPay支払い 年30万円まで |

| 実質目安 (月5万円 利用) | 約600pt/月 | 約250〜900pt (対象1万円を7%に寄せた例) | 約500pt+α | 約500pt+SPU分 | 約500pt+特約分 | 約350pt〜約1,150pt (Suica1万円×1.5%+残り0.5%、交通2万円×5%例) | 約500pt+α (基本1%+施策時上乗せ) | 約250〜450pt (対象2万円を1%に寄せた例) | 約250pt(平時) 約375pt(初年度) 約750pt(誕生月) | 約400pt (2%で1万円+残り0.5%) |

| 年会費 | 無料 | 無料 | 無料 | 無料 | 無料 | 無料 | 無料 | 無料 | 無料 | 初年度無料 |

| 編集部 スコア | 4.8 | 3.9 | 3.7 | 3.6 | 3.6 | 3.6 | 3.4 | 3.3 | 3.0 | 2.9 |

- ※カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。※スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。※通常のポイント分を含んだ還元率です。※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。※Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

- 還元率は交換商品により異なります

編集部スコアの算定方法

・指標と比重:基本還元45%/達成現実度35%/上限・対象15%/ポイントの使いやすさ5%

・5段階の目安

- 使い道:5=請求充当や主要ポイントへ高レート移行が容易/4=使い道多め/3=自社圏中心/2=用途限定/1=制約大

- 基本還元:5=1.2%以上/4=1.0%/3=0.5〜0.9%/2=0.3〜0.4%/1=0.2%以下

- 達成現実度:5=条件なしor日常で自動/4=多くの人が日常で達成可/3=生活動線が合えば可/2=条件多い・人を選ぶ/1=スポット頼み

- 上限・対象の緩さ:5=上限なしで広範/4=上限緩め・対象広い/3=やや限定的/2=厳しめ/1=ピンポイント

各カードのスコアの詳細

| カード | 基本還元 | 達成現実度 | 上限/対象 | 使い道 | 総合 |

|---|---|---|---|---|---|

| リクルートカード | 5 | 5 | 4 | 5 | 4.8 / 5 |

| 三井住友カード(NL) | 3 | 5 | 4 | 4 | 3.9 / 5 |

| JCB CARD W | 4 | 3 | 4 | 4 | 3.7 / 5 |

| 楽天カード | 4 | 3 | 3 | 5 | 3.6 / 5 |

| dカード | 4 | 3 | 3 | 5 | 3.6 / 5 |

| ビューカード スタンダード | 3 | 4 | 4 | 4 | 3.6 / 5 |

| PayPayカード | 4 | 3 | 3 | 5 | 3.4 / 5 |

| イオンカード(WAON一体型) | 3 | 4 | 3 | 4 | 3.3 / 5 |

| ライフカード | 3 | 3 | 3 | 3 | 3.0/ 5 |

| セゾンパール・アメリカン・エキスプレス・カード Digital | 3 | 3 | 2 | 4 | 2.9 / 5 |

実質目安の例

月5万円のうち1万円を対象店での“スマホのタッチ決済(7%)”に寄せる

→ 通常0.5%=250pt+(7−0.5)%×1万円=+650pt ⇒ 合計約900pt。割合・交換先で上下する。

- 主要根拠:リクルート1.2%/〜3.2%、三井住友(NL)0.5%とスマホタッチ7%/カード現物1.5%、JCB CARD Wの年会費・常時2倍、楽天カードの100円=1pt/楽天市場のベース、dカード基本1%/ローソン最大5%(各公式)。 (リクルートカード(Recruit Card), SMBCカード, JCB, 楽天PointClub, 楽天カード, dカード)

ポイント還元率が高い最強のクレジットカードランキング

ここからは、前章で紹介した還元率最強のクレジットカード10枚について、その魅力を具体的に解説していきます。

1位:リクルートカード|常時1.2%還元で家計の軸になる最強カード

リクルートカードの最大のメリットは、年会費無料・条件なしでいつでも還元率が1.2%であること。

固定費やネット決済、公共料金まで幅広くポイント付与の対象なので、「まずは損しない1枚」を探しているなら、このクレジットカードが最強の1枚だ。

普段使いで安定的な高水準を狙うなら、断然リクルートカードがおすすめだ。

なお、自社サービスでは合計最大3.2%還元のさらなる高還元も実現できる。

リクルートカード

ここがおすすめ!

- いつでも1.2%還元

- 年会費永年無料

- リクルート系サービスで最大3.2%相当還元

- 電子マネーチャージもポイント対象

- 最高2,000万円の海外旅行傷害保険付き(利用付帯)

| 還元率 | 年会費 |

|---|---|

| 1.2%〜3.2% | 永年無料 |

| 国際ブランド | 電子マネー |

| Apple Pay、Google Pay、楽天Edy、モバイルSuica | |

| 国内旅行傷害保険 | 海外旅行傷害保険 |

| 最高1,000万円 (利用付帯) | 最高2,000万円 (利用付帯) |

\最大6,000円分相当のポイントプレゼント /

2位:三井住友カード(NL)|対象店×スマホのタッチ決済またはモバイルオーダーで支払うと7%の高還元※

三井住友カード(NL)なら、対象のコンビニ/飲食店でスマホのタッチ決済をすると、合計7%※還元される。

対象店舗は幅広く、セブン‐イレブンをはじめとする大手コンビニも含まれてるので、日常で高還元率を達成しやすい点が”最強”といえる理由だ。

なお、カード現物のタッチ決済だと還元率は1.5%になってしまうので注意しよう。

また、条件の組み合わせ次第で還元率が最大20%相当まで伸びる「Vポイントアッププログラム」もあるが、「達成のしやすさ」という面では7%還元を基本に考えるといいだろう。

三井住友カード(NL)

ここがおすすめ!

- 対象のコンビニ・飲食店でスマホのタッチ決済またはモバイルオーダーで7%還元※1

- ユニバーサルスタジオジャパン内での利用で7%還元

- 家族登録で最大5%還元率アップ

- アプリに月1回ログインで1%還元率アップ

- クレカ積立で毎月積立額の最大0.5%がもらえる※2

| 還元率 | 年会費 |

|---|---|

| 0.5%〜7%※1 | 永年無料 |

| 国際ブランド | 電子マネー |

| Apple Pay、Google Pay |

| 国内旅行傷害保険 | 海外旅行傷害保険 |

| なし | 最高2,000万円 (利用付帯) |

新規入会&条件達成で

\最大25,600円相当プレゼント/

※期間:2026/1/7~2026/3/1

※カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

※通常のポイント分を含んだ還元率です。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

3位:JCBカード W|常時1.0%還元+優待で還元率最強

JCBカード Wは、年会費無料・39歳までの入会で永年無料ながら常時1.0%還元が魅力の還元率最強クレジットカードだ。

さらに、Amazon/セブン‐イレブン/スターバックスなどの対象店で利用すれば、還元率はさらに最大10.5%※までアップする。

対象店舗は日常使いしやすい場所が多いので、無理なく上積みを取りにいけるおすすめのクレジットカードだ。

JCBカード W

ここがおすすめ!

- いつでもポイント還元率1.0%

- Amazon・セブン‐イレブンでポイント4倍

- スターバックスカードへのオンライン入金・オートチャージでポイント20倍

- 年会費永年無料で発行まで最短5分※1

- クレカ積立金額に応じてポイント0.5%還元

| 還元率 | 年会費 |

|---|---|

| 1.0〜10.50%※2 | 永年無料 |

| 国際ブランド | 電子マネー |

| QUICPay、Apple Pay、Google Pay |

| 国内旅行保険 | 海外旅行保険 |

| なし | 最高2,000万円 (利用付帯) |

- モバ即の入会条件【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

- 還元率は交換商品により異なります

4位:楽天カード|“楽天経済圏”の人は実質還元率が伸びる

「常時1.0%還元」かつ「100円につき1ポイント」の設計も嬉しい楽天カードは、楽天市場で利用すればベースの還元率が3.0%(通常分+楽天市場分+カード特典分)になる。

加えて、SPUの達成状況でさらなる還元率の上積みもでき、最大18%の驚異の高還元率も期待できる、最強のクレジットカードだ。

楽天市場はもちろん、楽天銀行や楽天モバイル、楽天ペイなど、普段から楽天経済圏を利用する人には間違いない1、感ん減率最強クレジットカードといえる。

楽天カード

ここがおすすめ!

- 新規入会だけで2,000ポイントもらえる

- 100円につき1ポイント貯まる(常時1%還元)

- 楽天市場でのお買い物ならポイント3倍※1

- 楽天トラベル・楽天市場などでポイントが使える

- 4つの国際ブランドから選べて2枚持ちも可

| 還元率 | 年会費 |

|---|---|

| 1.0%〜3.0%※2 | 無料 |

| 国際ブランド | 電子マネー |

| Apple Pay、Google Pay | |

| 国内旅行傷害保険 | 海外旅行傷害保険 |

| なし | 最高2,000万円 |

新規入会&利用で

\5,000ポイントプレゼント /

※期間限定ポイント含む。特典進呈条件あり。

- 「楽天カード+2倍」の内訳は、「楽天カード通常分1倍」と「楽天カード特典分1倍」となります。「楽天カード通常分」は、楽天市場でのカードご利用額100円につき1ポイント(通常ポイント)となります。「楽天カード特典分」は、楽天市場でのカードご利用額(消費税・送料・ラッピング料除く)100円につき1ポイント(期間限定ポイント)となります。楽天市場で開催中のSPU(スーパーポイントアッププログラム)の特典となります。特典(期間限定ポイント含む)進呈には上限や条件があります。

- 一部ポイント還元の対象外、もしくは、還元率が異なる場合がございます。

5位:dカード|d払い・加盟店の“二重取り”がハマると最強

dカードも年会費永年無料ながら基本還元率は1.0%と高め。

また、dカード特約店・dポイント加盟店でのお支払いなら2%還元〜、dカード ポイントモールを経由したネットショッピングなら1.5~10.5倍のポイントがたまる。

さらに、d払いの決済方法にdカードを設定して合算しても還元率がアップする。

たとえば、ローソンではカード提示+決済の組み合わせで最大5%還元が実現できるなど、d払い・加盟店の“二重取り”で還元率が最強になるクレジットカードだ。

dカード

ここがおすすめ!

- 年会費永年無料

- 基本1%還元

- 特約店でさらにポイント上乗せ

- 29歳以下なら海外旅行保険が付帯(利用付帯)

| 還元率 | 年会費 |

|---|---|

| 1.0% | 永年無料 |

| 国際ブランド | 電子マネー |

| iD、Apple Pay | |

| 国内旅行傷害保険 | 海外旅行傷害保険 |

| 最高1,000万円 (利用付帯) | 最高2,000万円 (29歳以下・利用付帯) |

6位:ビューカード スタンダード|Suicaまわりで最強の1枚

ビューカード スタンダードなら、モバイルSuicaチャージ・オートチャージで1.5%還元される。

また、通勤・通学の定期券や新幹線eチケットをモバイルSuicaで購入すると、5%還元される。

貯まったJRE POINTは1pt=1円でSuicaに戻せて、ポイント使い勝手が良いのも最強の1枚に選ばれる理由だ。

普段からJRを利用しており、「Suicaによくチャージする」「定期券を購入する」「駅ビルで買い物をする」などといった方には、まさしく還元率最強のクレジットカードだと言える。

ビューカード スタンダード

ここがおすすめ!

- Suicaオートチャージ機能付き

- オートチャージで1.5%還元

- 定期券・グリーン券をモバイルSuicaで買うと5%還元

- えきねっとの新幹線eチケット(チケットレス)で5%還元

| 還元率 | 年会費 |

|---|---|

| 0.50〜5.00% | 無料 |

| 国際ブランド | 電子マネー |

| Suica、Apple Pay、Google Pay | |

| 国内旅行保険 | 海外旅行保険 |

| 最高1,000万円(利用付帯) | 最高500万円(利用付帯) |

7位:PayPayカード|1%還元の土台+アプリ連携で最強に

PayPayカードなら、通常のショッピング利用でも1.0%のPayPayポイントがたまる。

また、PayPayアプリの支払い元にPayPayカードを設定すると、「街のコード決済」「ネットのPayPay決済」のどちらもPayPayポイントに自動で集約できる。

さらに、その月のキャンペーンや「PayPayステップ」の条件を満たせば、カードの基本還元に上乗せ特典が付くこともある。

すでにPayPayアプリを決済に使用しているなら、日常の出費で高還元を維持できる最強カードとして、1枚持っておくのに損はないおすすめのクレジットカードだ。

PayPayカード

ここがおすすめ!

- 審査は最短2分で完了

- PayPayクレジット利用で最大2%

- Yahoo!ショッピング・LOHACO利用で最大5%

- 1ポイント=1円で全国のPayPay加盟店で使える

| 還元率 | 年会費 |

|---|---|

| 1.0%~5.0% | 無料 |

| 国際ブランド | 電子マネー |

| Apple Pay、Google Pay | |

| 国内旅行保険 | 海外旅行保険 |

| なし | なし |

\最大1.5%のPayPayポイント※がもらえる!/

※出金・譲渡不可。PayPay/PayPayカード公式ストアでも利用可能。

8位:イオンカード(WAON一体型)|“イオン圏”向けの最強の1枚

イオンカード(WAON一体型)の基本の還元率は0.5%(200円ごと1ポイント)で、高還元とは言えない。

しかしながら、イオングループ対象店ではいつでもポイント還元率2倍=1.0%還元、さらに毎月10日のWポイントデーなら他店でも1.0%還元になる。

また、毎月20・30日「お客さま感謝デー」の5%OFF(割引)と組み合わせると、家計の実質コストを下げることもできる。

このように、イオングループの店舗でのお買いものが多い方なら、高還元と割引の両方が実現できるまさしく最強のクレジットカードである。

イオンカード(WAON一体型)

ここがおすすめ!

- イオングループでいつでもポイント還元2倍

- 「お客様感謝デー」の20日、30日は5%OFF

- イオンシネマのチケットが300円割引

- 年間50万円(税込)以上の利用でゴールドカードに

| 還元率 | 年会費 |

|---|---|

| 0.50〜1.00% | 無料 |

| 国際ブランド | 電子マネー |

| Apple Pay、イオンiD | |

| 国内旅行傷害保険 | 海外旅行傷害保険 |

| なし | なし |

Web限定!

\ 最大5,000WAON POINTもらえる! /

9位:ライフカード|初年度&誕生月に還元率最強

ライフカードの基本の還元率は0.5%だが、初年度なら1.5倍の0.75%還元、誕生月は3倍の1.5%還元になり、“決め打ち消費”に最強といえるのが、ライフカードの特徴だ。

また、年間利用額に応じたステージ制度(翌年1.0〜1.5倍還元)もあり、大きな支出のタイミングを合わせると、効果的にポイントを貯めることができるクレジットカードとしておすすめだ。

ライフカード

ここがおすすめ!

- 入会初年度はポイント1.5倍

- 誕生月はポイント3倍(基本0.5%→1.5%相当)

- ステージ制で翌年度の付与率アップ

- 会員限定「L-Mall」経由で最大25倍

| 還元率 | 年会費 |

|---|---|

| 0.5%〜 | 無料 |

| 国際ブランド | 電子マネー |

| Apple Pay、Google Pay | |

| 国内旅行傷害保険 | 海外旅行傷害保険 |

| なし | 最高2,000万円 (利用付帯) |

\最大15,000円キャッシュバック /

10位:セゾンパール・アメリカン・エキスプレス・カード Digital|QUICPayで狙い撃ち高還元

セゾンパール・アメリカン・エキスプレス・カード Digitalは、QUICPay払いなら、年間合計30万円まで2.0%還元される。

なお、上限を超えると通常0.5%還元(1,000円=1pt/1pt=5円相当)に戻るため、期間や金額を決めて寄せると効率よくポイントを貯めることができる。

また、即時発行に対応するナンバーレスカードで、高還元がすぐに反映できるのも、”最強”と言えるこのカードの魅力だ。

セゾンパール・アメリカン・エキスプレス®・カード デジタル

ここがおすすめ!

- 最短5分発行でQUICPayの即時利用可

- QUICPayの利用で最大2%相当還元(永久不滅ポイント4倍)

- 全国のQUICPay加盟店で優遇あり

- 新規入会・利用で最大8,000円分のAmazonギフトカード

| 還元率 | 年会費 |

|---|---|

| 0.5%~1.0% | 初年度:無料 次年度以降:1,100円/税込※1 |

| 国際ブランド | 電子マネー |

| QUICPay、Apple Pay、Google Pay | |

| 国内旅行保険 | 海外旅行保険 |

| なし | なし |

\ 永久不滅ポイントがお得に貯まる!/

- 前年に1円以上のカードご利用で翌年度も無料

ポイントの二重取りも狙うなら・・・

決済方法やポイントカードとの組み合わせでポイントの二重取りが狙えるクレジットカードはこちらから確認できます。

ポイント還元率の高いカードの選び方|4つのチェックで“外さない”

還元率の数値だけで選んでしまうと、実際は思ったより高還元ではなかった・・ということにもなりかねない。

「年会費」→「基本還元率」→「対象店と上限の有無と決済手段との相性」→「ポイントの使い道」の順にチェックしながら選べば、再現性の高い”最強の1枚”が見つかるだろう。

1. 年会費と回収ラインを先に決める

クレジットカードの年会費は“固定コスト”である。

年会費がかかるカードから選ぶなら、元が取れるかを以下の方法で計算してみよう。

この計算式で出た金額が、普段の決済額で無理なく超えられるか、という観点で確認しよう。

年会費がかかっても回収できそうなら候補になるが、もし迷うなら、まずは年会費無料のカードを選ぶと失敗しにくい。

ここまでで判断

- 年会費あり

→月間決済額で回収できる?できないなら見送り - 年会費無料

→“土台”として採用

さらに高還元を狙うなら条件型の2枚目を合わせると最強に

クレジットカードは複数枚を組み合わせることでメリットを最大化させることもできます。最強の2枚のクレジットカードの組み合わせが知りたい方はこちらも参考にしてください。

2. 基本還元率と付与単位で“底力”を測る

基本還元率は条件なしでポイントが積み上がるため、そのクレジットカードの”土台の力”と言える。

基本還元率が1.0%以上なら、メインカードとしても十分”最強”と判断できるだろう。

さらに「何円ごとにポイントがもらえるのか」という付与単位で還元率の「取りこぼし」が変わるので注目しよう。

上記の例なら、例えば少額決済が多いなら100円単位のカードが有利である。

このように、少額決済なら“100円単位”のカード、まとめ買いの際には“200円や1,000円単位”のカード、と役割分担をすると効率的にポイントが貯められる最強の仕組みを作ることができる。

ここまでで判断

- ベースは1.0%以上?

→1.0%以上なら日常使いに最強の1枚 - 自分の支払いの粒度と付与単位は合っている?

→付与単位が異なる複数のカードの組み合わせも⭕️

3. ポイントの対象店舗・上限・適用範囲を確認

続いて、「どこで、いくらまで、どう使えば還元率がアップするのか」を以下の順番で確認しよう。

ここでは、三井住友カード(NL)を例に解説する。

- 対象店舗と条件

セブン‐イレブン(主要コンビニ)などでのスマホのタッチ決済 - 上限

一回の決済額合計が1万円以下

上限を超えると「差し込み決済」となり、ポイント加算の対象外 - 適用範囲

スマホのタッチ決済またはモバイルオーダー

カード差し込み・iD・磁気取引は対象外

Google Pay™ 、 Samsung Wallet で、Mastercard®タッチ決済は利用不可

ここまでで判断

- 生活圏に対象店舗がある?

→生活圏内にあれば日常使いで高還元率が狙える - 上限はある?

→まとめ買いが返って対象外のケースも - スマホ決済を日常的に使う?

→使わないなら決済手段に縛りのないカードを選ぶべき

4. ポイントの“出口”まで決めておく

ポイントの貯めやすさだけで選んでしまい、いざ使おうと思ったら使い道がない・・なんてことは避けたい。

ポイントの使い道は主に3パターンあるので、それぞれ確認しておきたい。

- 支払い充当

貯めたポイントをカード支払いや自社サービスにあてる

実質割引の効果が狙える - 他社ポイントへの交換

交換先の選択肢と交換レートに注目 - ポイント以外の使い道

クレカ積立、家族カードでのポイント共有など

どのパターンであっても、「日常で便利なポイントの使い道があるのか」を先に確認しておくことで、還元率最強のクレジットカードのメリットを最大化することができる。

最終判断

1)年会費の回収が無理なくできるか

2)基本還元率が1.0%以上+付与単位が自分向きか

3) 対象/上限と決済手段が生活動線にハマるか

4) ポイントの使い道が自分に合うか

この順でチェックすれば、見た目の還元率に振り回されず、日常で実感できる“外さない最強の1枚”にたどり着けるだろう。

クレジットカードのポイント還元率を“実質”で伸ばす|2%・3%を達成する方法と注意点

最後に、クレジットカードのポイント還元率を“実質”で引き上げ、2%・3%を達成させる具体的なやり方を解説する。

申し込む前に具体的な手順まで把握しておきたい、という方がいれば参考にしてほしい。

あわせて、条件・上限の読み違いや設定ミスといった落とし穴の回避策もまとめる。

日常の支出を対象店×タッチ/コード決済に置き換えて還元率2%台を狙い、期間・場所・支払い方法を決め打ちして3%還元を取りにいく流れを、計算例と簡易表で確認します。

還元率2%台は「日常の置き換え」で達成できる

まず、自分の支出をざっと地図にしよう。

具体的には、コンビニ、昼食、ドラッグストア、スーパー、EC ──よく使う場所を書き出す。

つぎに、その中で対象店×タッチ決済(またはコード決済)にできる場面を見つけて、支払い手段をそこに統一していく。

最後に、月ごとの上限は忘れずにチェックしよう。

これで“毎日の支出”がそのまま還元率の底上げになる、最強の体制が作れる。

細かい計算は不要で、「どれだけ対象に寄せられるか」が肝心だ。

例A:月5万円のうち1万円を「対象店×タッチ7%」に寄せた場合

| 内訳 | ポイント |

|---|---|

| 1万円(7%) | 700pt |

| 4万円(ベース0.5%) | 200pt |

| 合計 | 900pt (実質約1.8%) |

さらに、JCBカード Wや楽天カード、PayPayカードなどの基本還元率が1.0%のクレジットカードに置き換えれば、同じ条件でも合計1,100pt(実質約2.2%)まで還元率を高めることもできる。

還元率2%達成のコツは、無理なく毎日使う支出を置き換えることだ。

還元率3%台は「期間×場所×手段」を決め打ちで取りにいく

3%還元を常時狙うのは難しいため、キャンペーンや特約に支出を寄せて短期で取り切るのがポイントだ。

いつ・どこで・どう払うかを先に決めて、必要な買い物をその期間に寄せることで、3%の高還元率を達成できる。

例B:月8万円で、2万円を“3%ゾーン”に寄せた場合

| 内訳 | ポイント |

|---|---|

| 2万円(3%) | 600pt |

| 6万円(ベース1.0%想定) | 600pt |

| 合計 | 1,200pt (実質約1.5%) |

また、たとえば対象のコンビニなどで7%還元が狙える三井住友カード(NL)で2万円文を利用すれば、貯まるポイントの合計は2,000ptまで跳ね上がる。

決済日をずらしたり、まとめ買いをキャンペーンの期間内に寄せるだけでも十分効果は狙えるだろう。

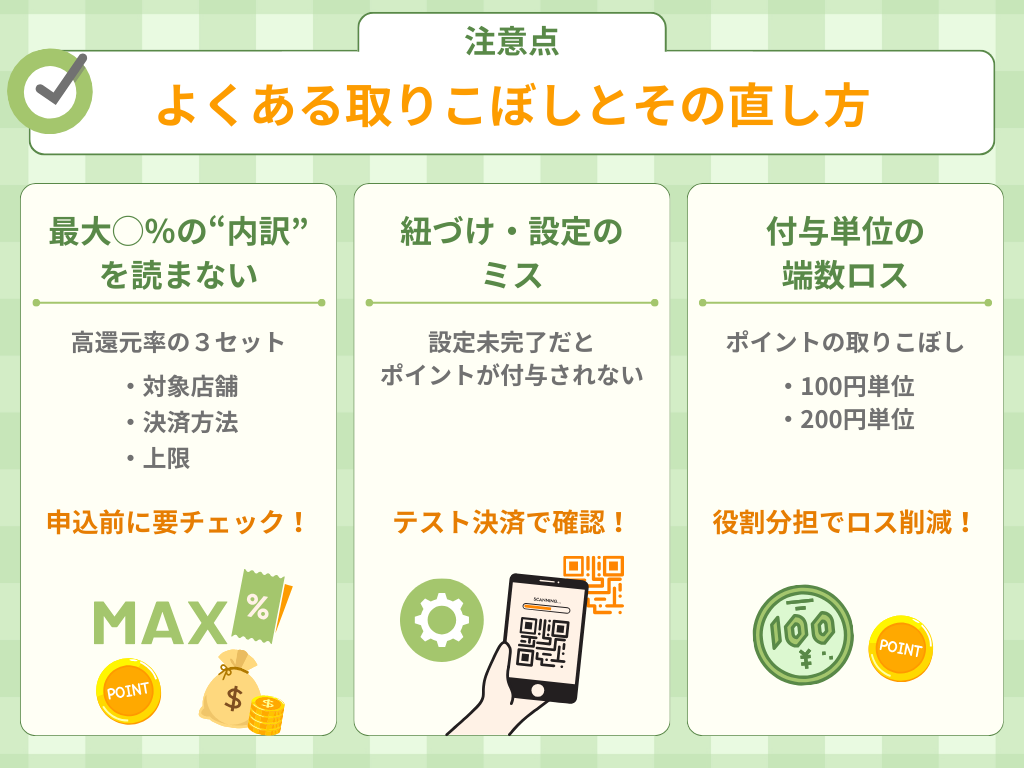

よくある還元率の取りこぼしとその直し方

最後に、還元率最強のクレジットカードの価値を落とさないための注意点とその対策方法を解説する。

落とし穴1:最大◯%の“内訳”を読まない

高還元率は対象店舗・決済方法・上限の3点セットで決まる。

たとえば「スマホのタッチ決済のみ」が条件なのに差し込みで払うと、基本 還元率が採用されてしまう。

カード申込前・決済前には必ず高還元が適用される条件を確認しよう。

落とし穴2:クレジットカードの紐づけ・設定のミス

コード決済にクレジットカードを紐づけ忘れたり、タッチ決済の設定が未完了だと、ポイントは付かない。

最初にアプリ→カード→ウォレットの順で設定を済ませ、少額でテスト決済して付与ログを確認しておくと安心だ。

落とし穴3:ポイント付与単位の端数ロス

100円単位と200円単位では、ポイントの取りこぼしが変わる。

少額決済なら100円単位のカード、まとめ買いは200円/1,000円単位のカードと役割分担するとロスが減る。

さらに使い道の選択肢とレートまで見ておけば、ポイントを貯めた後の価値も目減りしにくくなる。

FAQ|クレジットカードのポイント還元率のよくある疑問

クレジットカードの平均的なポイント還元率は?

ベースは0.5〜1.0%が目安です。

高還元を狙うなら、まずは基本還元率1.0%以上のクレジットカードをメインカードにするといいでしょう。

2%還元や3%還元は“常時”キープできる?

常時そのような高還元をキープするのは難しいです。

2%還元は日常の一部、3%還元は期間・対象を寄せるイメージが現実的でしょう。

ポイントの付与単位は、100円単位と200円単位のどちらが有利?

少額決済が多い人は100円単位のほうが取りこぼしを少なくできます。

貯めたポイントは現金化や支払い充当に回せる?

多くのクレジットカードで可能ですが、レートと上限が異なります。

自分の使い道に合うかを先に確認しましょう。

まとめ|“土台+条件型”の最強の2枚体制で、クレジットカードのポイント還元率を最大化

高還元率の最強のクレジットカードを見つけるコツはシンプルだ。

基本還元1.0%以上を軸に、日常で達成できる条件(対象店・タッチ/コード)、上限の緩さ、そしてポイントの使い道までをセットで確認しよう。

中でも、いつでも1.2%還元のリクルートカード、日常使いで高還元の三井住友カード(NL)、常時1.0%相当+優待で最大10.50%※のJCBカード Wの3枚は特におすすめだ。

最後にもう一度、ポイント還元率早見表から候補を選び、公式サイトから最新条件をチェックして申し込もう。

- 還元率は交換商品により異なります

三井住友カードの還元率に関する注釈

対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)。※商業施設内の店舗など、一部ポイント加算の対象とならない店舗あり※iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿して支払い必要な場合あり。その場合、支払い分はタッチ決済分のポイント還元の対象外となる。上記、タッチ決済とならない金額の上限は、利用店舗によって異なる場合あり※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイント交換方法によっては、1ポイント1円相当にならない場合あり※Google Pay™ 、Samsung Walletで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。