自分に合ったクレジットカードを選ぼうとして、「種類が多すぎる」「還元率の数字だけ見てもよくわからない」と悩む方は多いだろう。

そこで、この記事ではアドバイザーナビのクレジットカードおすすめナビ編集部が独自に設定した算定基準に基づき、クレジットカードのおすすめランキング18選とお得を最大化するカードの組み合わせについて解説する。

年会費無料カードを探している方も必見。

本当にお得な1枚を見抜く視点がわかれば、今より高還元なカードが見つかるはず。

本記事はクレジットカードおすすめナビ編集部が監修しており、クレジットカードおすすめランキングは特典内容などに変更があった場合も適宜改訂を実施しています。

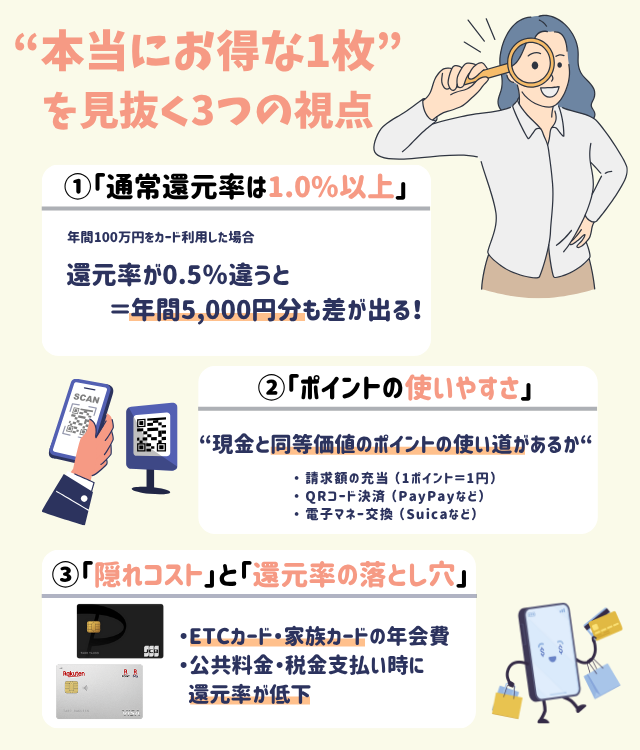

【年会費無料が絶対条件の方へ】“本当にお得な1枚”を見抜く3つの視点

クレジットカードを作るなら、年会費無料を前提として自分に合ったカードを選びたいという方が多いだろう。

まずは、そのような方向けに「本当にお得な1枚を見抜く3つの視点」について解説する。

「年会費無料ならどのカードでも同じ」と考えている方もいるかもしれないが、実際には年間で数千円から数万円の差がつくケースも珍しくない。

年会費無料でも本当にお得なクレジットカードを選べるように、まずは以下の内容を知っておこう。

視点1:「通常還元率1.0%以上」は最低ライン

1つ目の視点は、「通常還元率1.0%以上」を最低ラインとして選定することだ。

年会費無料でも通常還元率1.0%のクレジットカードは多数あるため、還元率0.5%などの低めのカードをあえて選ぶのは得策ではない。

ポイント還元率が0.5%違うと、獲得できるポイントがどの程度変わってくるのか見てみよう。

年間100万円をカード利用した場合の獲得ポイント数

| クレジットカードの種類 | 獲得ポイント数 |

|---|---|

| 還元率0.5%のカード | 5,000ポイント |

| 還元率1.0%のカード | 10,000ポイント |

仮に1ポイントあたり1円の価値だった場合、ポイント還元率が0.5%違うことで年間5,000円分の差額が出ることがわかる。

年間100万円程度のカード利用は月々の食費や光熱費、通信費などの固定支出をカードで決済するだけでも達成できるため、年間5,000円の差額は現実的だ。

クレジットカードの利用を数年続けると、これらの差額は当然ながらさらに大きくなる。

年会費無料だからこそ通常のポイント還元率1.0%を死守し、効率的にポイントを獲得しよう。

視点2:「ポイントの使いやすさ(出口戦略)」で実質価値は変わる

2つ目の視点は、「ポイントの使いやすさ(出口戦略)」で実質価値が変わるということだ。

同じ1,000ポイントを獲得しても、そのポイントにどのような使い道があるかによって実質的な価値は変わってくる。

現金と同等の価値があるポイントの使い道

- 請求額への充当

(1ポイント=1円) - 主要QRコード決済へのチャージ

(PayPay、楽天ペイなど) - 電子マネーへの等価交換

(Suica、WAONなど)

一方、使い道が以下のように限定されている場合、ポイントの価値は低いといえる。

- ポイントの交換先が特定の商品券のみ

- 限定的な加盟店でのみ利用できる

- 交換時に手数料が発生する

また、ポイントを交換する際に1ポイント=0.8円相当など1円相当で等価交換できない場合は、価値がさらに低下するだろう。

具体的には、1,000ポイントを特定のギフト券800円分にしか交換できないなら、実質的な還元率は表面上の数値から20%減少するとわかる。

楽天ポイントやPayPayポイントなどは日常生活で現金と同様に使えるため、クレジットカードを選ぶ際の一つの基準とすると良いだろう。

視点3:「隠れコスト」と「還元率の落とし穴」に注意

3つ目の視点として、「隠れコスト」と「還元率の落とし穴」があることにも注意が必要だ。

年会費が無料だとしても、これらのコストが還元率に影響してくるのだ。

例えば、JCBカード WのETCカード年会費は無料だが、PayPayカードでは税込550円かかる。

また、楽天カードの通常利用時のポイント還元率は1.0%である一方で、公共料金や税金の支払いでは0.2%まで大幅に低下するのが特徴だ。

月3万円の公共料金をカード払いする場合、年間で約3,000円分のポイント獲得機会を逃すことになる。

このようにどちらのカードも年会費が無料でポイント還元率も1.0%で同じだったとしても、得られるポイントが変わってくることに注意してほしい。

これら3つの視点を総合的に評価することで、表面的な「年会費無料」「ポイント還元率」という言葉に惑わされず、本当にお得なカードを見抜けるようになるだろう。

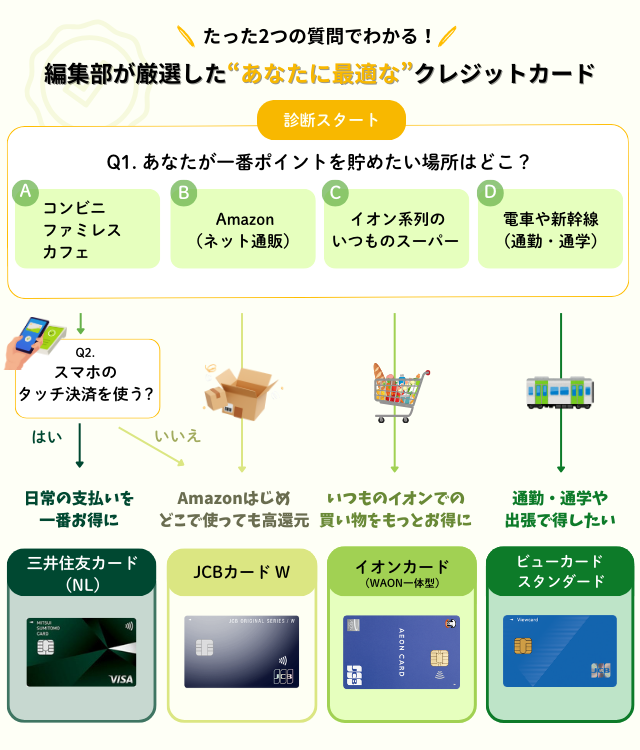

【診断】あなたの使い方で一番得するクレジットカードの見つけ方

「人気ランキングを見ても結局どれが自分に合うのかわからない」という悩みを持っている方も多い。

そこでここでは、あなたの使い方で一番得するクレジットカードを見つけるための、2つの簡単な質問を用意した。

早速以下の診断を行って、あなたにぴったりの1枚を見つけてみよう。

結果がでたら、カードごとに「どれくらいお得になるの?」「注意点は?」などの疑問にも答えているので参考にしてほしい。

日常の支払いを一番お得にしたいあなたへ

日常の支払いを一番お得にしたい方におすすめのクレジットカードは、三井住友カード(NL)だ。

コンビニやファミレスでの日常使いを重視するなら、対象店舗またはモバイルオーダーで7%還元を実現できるこのカードが最適といえる。

| どのくらいお得? | セブン ‐ イレブンで月15,000円を利用した場合、年間12,600円分のポイントを獲得可能 年会費無料のため獲得ポイントはすべて利益となる |

|---|---|

| 注意点 | 7%還元はスマホのタッチ決済またはモバイルオーダーで支払い限定で、通常のカード決済では0.5%に低下する 基本還元率も0.5%と低めのため、対象店舗以外では恩恵が少ない |

Amazonをはじめどこで使っても高還元を実現させたいあなたへ

Amazonをはじめどこで使っても高還元を実現させたい方におすすめのクレジットカードは、JCBカード Wだ。

特にAmazonを頻繁に利用する方なら、還元率が4.0%になるこのカードが最適といえるだろう。

| どのくらいお得? | Amazonで月2万円・その他で月3万円利用した場合、年間13,200円分のポイントを獲得可能 39歳までにカードを作れば40歳以降も継続利用できる |

|---|---|

| 注意点 | 申込み年齢が18~39歳に制限されている 国際ブランドはJCB指定 |

いつものイオンでの買い物をもっとお得にしたいあなたへ

いつものイオンでの買い物をもっとお得にしたい方には、イオンカード(WAON一体型)がおすすめだ。

イオングループでの買い物が多く、毎月20・30日の5%オフ特典を重視するならこのカードが最適といえる。

| どのくらいお得? | 毎月20・30日にイオンでそれぞれ2万円買い物した場合、5%オフで年間24,000円の節約効果あり。さらに、イオングループの利用で還元率1.0%となるため、年間4,800円相当のポイントも獲得可能 |

|---|---|

| 注意点 | オートチャージ機能がないためWAONの手動チャージが必要 旅行傷害保険も付帯されていないため、旅行用としては不向き |

イオンカード(WAON一体型)の利用で普段の買物がお得になるため、イオンを頻繁に利用する方や家計費を効率的に節約したい方はぜひ利用の検討をしよう。

通勤・通学や出張で得したいあなたへ

通勤・通学や出張で得したい方には、ビューカードをおすすめする。

JR東日本の電車や新幹線を頻繁に利用するなら、Suicaチャージで1.5%還元を実現できるこのカードが最適だ。

| どのくらいお得? | 月1万円のSuicaチャージで年間1,800円相当のポイント獲得可能 年会費524円を差し引いても1,276円の利益となる |

|---|---|

| 注意点 | 一般カードでありながら年会費524円がかかる JR東日本以外の鉄道利用ではポイント特典がない |

診断結果はいかがだっただろうか。自分のライフスタイルに合ったクレジットカードを選ぶことで、無理なく効率的にポイントを貯められるはずだ。

次章で、これらのカードを含む総合ランキングから詳細に比較してほしい。

クレジットカードおすすめ総合ランキングTOP18【独自基準で厳選】

クレジットカードの種類は膨大にあり、おすすめのカードがどれなのかわからないという方が多いのではないだろうか。

ここからは、アドバイザーナビのクレジットカードおすすめナビ編集部が厳選したクレジットカードおすすめ総合ランキングTOP18について解説する。

クレジットカードおすすめランキングの比較表は、次のとおりだ。

| 順位 (総合点) | クレジットカードの 種類 | 公式サイト | 年会費 (税込) | 還元率 (通常) | 還元率 (最大) | 特典 | 利用限度額 | 貯まる ポイント | 国際ブランド | ナンバーレス | タッチ決済 | Apple Pay/ Google Pay対応 | 発行条件 | 発行スピード | 家族カードの 年会費(税込) | ETCカードの 年会費(税込) | ||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| キャンペーン | 国内旅行 傷害保険 | 海外旅行 傷害保険 | 空港 ラウンジ | クレカ積立 | ||||||||||||||||

| 1位 (83点) | JCBカード W | 無料 | 1.0%※ | 10.5%※ | 新規入会・お友達紹介キャンペーンでキャッシュバックなど※ | なし | 最高2,000万円 (利用付帯) | 利用不可 | 対応 | 個別に設定 | Oki Dokiポイント | JCB | 対応 | あり | Apple Pay/Google Pay | 18〜39歳 | 即時発行:最短5分※ | 無料 | 無料 | |

| 2位 (82点) | リクルートカード | 無料 | 1.2% | 3.2% | なし | 最高1,000万円 (利用付帯) | 最高2,000万円 (利用付帯) | 利用不可 | 未対応 | 個別に設定 | リクルートポイント | Visa/Mastercard/JCB | 未対応 | あり | Apple Pay/Google Pay | 18歳以上 (高校生を除く) | 即時発行:最短5分 | 無料 | 無料 Mastercard / Visaの新規発行手数料1,100円 | |

| 3位 (82点) | JCBカード W plus L | 無料 | 1.0%※ | 10.5%※ | 新規入会・お友達紹介キャンペーンでキャッシュバックなど※ | なし | 最高2,000万円 (利用付帯) | 利用不可 | 対応 | 個別に設定 | Oki Dokiポイント | JCB | 対応 | あり | Apple Pay/Google Pay | 18〜39歳 | 即時発行:最短5分※ | 無料 | 無料 | |

| 4位 (80点) | 楽天カード | 無料 | 1.0% (100円で1ポイント) | 3.0% | 新規入会と3回利用で 5,000 ポイントプレゼント | なし | 最高2,000万円 (利用付帯) | 楽天カード ハワイラウンジを利用可能 | 対応 | 100万円 | 楽天ポイント | Visa/Mastercard/JCB/AMEX | 対応※1 | あり | Apple Pay/Google Pay | 18歳以上 (高校生を除く) | 通常発行:1週間〜10日程度 | 無料 | 550円 | |

| 5位 (78点) | dカード | 無料 | 1.0% (100円で1ポイント) | 3.0% | なし | 最高1,000万円※2 (利用付帯) | 最高2,000万円※2 (利用付帯) | 利用不可 | 対応 | 100万円 | dポイント | Visa/Mastercard | 未対応 | あり | Apple Pay | 18歳以上 (高校生を除く) | 通常発行:1〜3週間 | 無料 | 初年度:無料 ETC利用請求が1年1回以上:無料 前年度ETC利用請求なし:550円 | |

| 6位 (74点) | 三井住友カード ゴールド(NL) | 5,500円 条件達成で翌年以降の年会費無料※3 | 0.5% (200円で1ポイント) | 7.0% | 年間100万円の利用で毎年10,000ポイントプレゼント | 最高2,000万円 (利用付帯) | 最高2,000万円 (利用付帯) | カードラウンジが無料 | 対応 | 200万円 | Vポイント | Visa/Mastercard | 対応 | あり | Apple Pay/Google Pay | 18歳以上 (高校生を除く) | 即時発行:最短10秒※ | 無料 | 初年度:無料 ETC利用請求が1年1回以上:無料 前年度ETC利用請求なし:550円 | |

| 7位 (73点) | PayPayカード | 無料 | 1.0% (200円で2ポイント) | 1.5% | なし | なし | なし | 利用不可 | 対応 | 個別に設定 | PayPayポイント | Visa/Mastercard/JCB | 対応 | あり | Apple Pay/Google Pay | 18歳以上 (日本国内在住) | 通常発行:1週間程度 | 無料 | 550円 | |

| 8位 (71点) | 三井住友カード(NL) | 永年無料 | 0.5% (200円で1ポイント) | 7.0% | なし | なし | 最高2,000万円 (利用付帯) | 利用不可 | 対応 | 100万円 | Vポイント | Visa/Mastercard | 対応 | あり | Apple Pay/Google Pay | 18歳以上 (高校生を除く) | 即時発行:最短10秒※ | 無料 | 初年度:無料 ETC利用請求が1年1回以上:無料 前年度ETC利用請求なし:550円 | |

| 9位 (71点) | au PAY カード | 無料 | 1.0% (100円で1ポイント) | 5.0% | ショッピング利用3回以上で1,000ポイントプレゼント ショッピング利用金額に応じて最大4,000ポイントプレゼント | なし | 最高2,000万円 (利用付帯) | 利用不可 | 対応 | 個別に設定 | Pontaポイント | Visa/Mastercard/AMEX | 未対応 | あり | Apple Pay | 18歳以上 (高校生を除く) | 通常発行:4日程度 | 無料 | 無料 | |

| 10位 (69点) | ビューカード ゴールド | 11,000円 | 0.5% (1,000円で5ポイント) | 10.0% | 新規入会で5,000ポイントプレゼント 利用金額に応じてビューゴールドボーナスを付与 | 最高5,000万円 (自動付帯) | 最高5,000万円 (自動付帯) | カードラウンジが無料 | 未対応 | 200万円 | JREポイント | Visa/JCB | 未対応 | あり | Apple Pay/Google Pay | 20歳以上 (日本国内在住・学生を除く) | 店頭発行:30分程度 通常発行:1週間程度 | 無料 | 524円 | |

| 11位 (65点) | セゾンパール・アメックス | 初年度:無料 2年目以降:1,100円※4 | 0.5% (1,000円で1.0ポイント) (1ポイント=5円相当) | 2.0% | 新規入会で最大8,000円分のAmazonギフトカードプレゼント | なし | なし | 利用不可 | 対応 | 個別に設定 | 永久不滅ポイント | AMEX | 対応 | あり | Apple Pay/Google Pay | 18歳以上(学生を除く) | 即時発行:最短5分 通常発行:1週間程度 | 通常カード:無料デジタルカードなし | 無料 | |

| 12位 (65点) | JCBゴールド | 11,000円 オンライン入会の場合は初年度入会費が無料※ | 0.5%※ | 10.0%※ | 新規入会・お友達紹介キャンペーンでキャッシュバックなど※ | 最高5,000万円 (利用付帯) | 最高1億円 (利用付帯) | カードラウンジが無料 | 対応 | 個別に設定 | Oki Dokiポイント | JCB | 対応 | あり | Apple Pay/Google Pay | 20歳以上(学生を除く) | 即時発行:最短5分※ | 本会員支払い型:1名様無料、2人目より1名様につき1,100円(税込) | 無料 | |

| 13位 (64点) | ビューカード スタンダード | 524円 | 0.5% (1,000円で5ポイント) | 1.5% | 新規入会と利用で 最大10,000ポイントプレゼント | 最高1,000万円 (利用付帯) | 最高500万円 (利用付帯) | 利用不可 | 未対応 | 100万円 | JREポイント | Visa/Mastercard/JCB | 未対応 | あり | Apple Pay/Google Pay | 18歳以上 (日本国内在住・学生を除く) | 店頭発行:30分程度 通常発行:1週間程度 | 524円 | 524円 | |

| 14位 (63点) | イオンカード(ミニオンズ) | 無料 | 0.5% (200円で1ポイント) | 1.0% | 新規入会・条件達成などで最大5,000WAONPOINTプレゼント | なし | なし | 利用不可 | 対応 | 100万円 | WAON POINT | Visa/Mastercard | 未対応 | あり | Apple Pay | 18歳以上 上(高校生の方は、卒業年度の1月1日以降であれば申込み可) | 1〜2週間程度 | 無料 | 無料 | |

| 15位 (62点) | イオンカードセレクト | 無料 | 0.5% (200円で1ポイント) | 1.0% | 新規入会・条件達成などで最大5,000WAONPOINTプレゼント | なし | なし | 利用不可 | 対応 | 100万円 | WAON POINT 電子マネーWAONポイント | Visa/Mastercard/JCB | 未対応 | あり | Apple Pay | 18歳以上 上(高校生の方は、卒業年度の1月1日以降であれば申込み可) | 1〜2週間程度 | 無料 | 無料 | |

| 16位 (61点) | イオンカード(WAON一体型) | 無料 | 0.5% (200円で1ポイント) | 1.0% | 新規入会・条件達成などで最大5,000WAONPOINTプレゼント | なし | なし | 利用不可 | 対応 | 100万円 | WAON POINT 電子マネーWAONポイント | Visa/Mastercard/JCB | 未対応 | あり | Apple Pay | 18歳以上 上(高校生の方は、卒業年度の1月1日以降であれば申込み可) | 1〜2週間程度 | 無料 | 無料 | |

| 17位 (60点) | エポスカード | 無料 | 0.5% (200円で1ポイント) | 15.0% | WEBからの新規入会で2,000円相当のポイントプレゼント | なし | 最高3,000万円 (利用付帯) | 利用不可 | 対応 | 個別に設定 | エポスポイント | Visa | 未対応 | あり | Apple Pay/Google Pay | 18歳以上 (日本国内在住・高校生を除く) | 店頭発行:最短即日 通常発行:1週間程度 | なし | 無料 | |

| 18位 (57点) | 三菱UFJカード | 無料 | 0.5% (1,000円で1ポイント) (1ポイント=5円相当) | 20.0% | なし | なし | 最高2,000万円 (利用付帯) | 利用不可 | 対応 | 100万円 | グローバルポイント | Visa/Mastercard/JCB/AMEX | 未対応 | あり | Apple Pay | 18歳以上(学生を除く) | 通常発行:1~2週間 スピード発行:最短翌営業日(Visa・Mastercardのみ) | 無料 | 無料 新規発行手数料1,100円 | |

- 既に楽天カードを保有している方が2枚目のカードとして追加で申込可能

- 29歳以下の方が対象

- 年間100万円のご利用で翌年以降の年会費永年無料。年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください

- 年に1回以上の利用で無料

クレジットカードを選ぶ際に知っておくべき項目が網羅されているため、気になるカードを効率的に比較できるだろう。

これらの内容を知っておくことで選ぶべきクレジットカードを一気に絞り込むことが可能だ。

それぞれのクレジットカードの詳細について、以下で順番に見ていこう。

本ランキングの評価基準の詳細はこちら

本ランキングでは、以下の5項目を合計して総合点(100点満点)を算出した。これらの評価はポイント還元率の高さだけなく、「そのカードを1年間使った際に利用者が本当に満足できるか」という視点で以下の5項目・100点満点で総合的に評価している。

| 評価基準 | 評価点の配分 | 内容 |

|---|---|---|

| ①基本還元力 | 35点 | 普段の買い物や公共料金など、どこで使っても貯まる通常ポイント還元率を評価する。年会費無料カードの基準となる1.0%以上を高評価とし、1.2%などそれを超えるものは満点に近くなる。 |

| ②特定シーンでの加点 | 22点 | 多くの人が日常的に利用する特定の店舗やサービスでの還元率アップを評価する。 対象店舗例:コンビニ(セブン-イレブン、ローソンなど)、ネットショッピング(Amazon、楽天市場など)、ドラッグストア、スーパーなど利用者が多い店舗で高い還元率を実現できるカードほど高得点となる。 |

| ③ポイントの出口価値 | 23点 | 貯めたポイントの「使いやすさ」と「価値の高さ」を評価する。ポイントは出口が重要となる。 良い例: 請求額への充当、PayPay・楽天ポイントなどの主要ポイントへの等価チャージ、マイルへの高レート交換 悪い例: 特定のギフト券や商品にしか交換できない、交換に手数料がかかる |

| ④特典・付帯サービスの価値 | 10点 | 年会費に対して、元が取れるだけの価値がある特典が付いているかを評価する。 評価項目例:空港ラウンジの利用価値(1回1,500円換算など)、旅行保険の補償額、特定の店舗での割引、継続利用時のボーナスポイントなど。年会費無料でもお得な特典があれば加点対象とする。 |

| ⑤信頼性と将来性 | 10点 | セキュリティ対策の信頼性や長期的に安心して使えるかを評価する。以下の減点項目も考慮の対象。 減点項目:公共料金や電子マネーチャージで還元率が極端に下がるまたは対象外になる、ポイント付与の上限が低くすぐに頭打ちになる、過去に頻繁なサービス改悪(還元率の引き下げなど)の実績がある |

1位:JCBカード W|年会費無料で高還元率を実現したおすすめクレジットカード

JCBカード Wのメリット・デメリット

| メリット | 年会費が無料で通常還元率も1.0%と高い Amazonやスターバックスなどの特約店で最大10.5%の高還元※ カードを一度作れば40歳以降も利用可能 |

|---|---|

| デメリット | WAONやnanacoなどの電子マネーチャージはポイント付与の対象外 |

JCBカード Wは、JCBが発行する年会費無料の高還元率カードだ。

コストなしで通常利用でも1.0%のポイント還元率を誇るため、仮に1年で100万円のカード利用をしたら10,000円相当のポイントを貯められる。

つまり、年会費がかからないことから、貯めたポイントがまるまる利益になるのだ。

ただし、JCBカード Wには以下の落とし穴があることに注意してほしい。

- 申込年齢が18〜39歳で制限あり

- 国際ブランドはJCB指定

- Oki Dokiポイントの有効期限は獲得月から2年間

- 1ポイント=3〜5円と交換先により価値が変動する

貯めたポイントの使いやすさ:★★★★☆

Oki Dokiポイントは、他社ポイント・マイル交換や商品券への交換が可能で使い勝手が良い。

JCBカード W

ここがおすすめ!

- 常時ポイント還元率1.0%

- Amazon・セブン‐イレブン

にてポイント4倍 - スターバックスカードへの

オンライン入金・オートチャージでポイント20倍 - 年会費永年無料で発行まで最短5分※1

- クレカ積立金額に応じて

ポイント0.5%還元

| 還元率 | 年会費 |

|---|---|

| 1.0〜10.50%※2 | 永年無料 |

| 国際ブランド | 電子マネー |

| QUICPay、Apple Pay、Google Pay | |

| 国内旅行保険 | 海外旅行保険 |

| なし | 最高2,000万円 (利用付帯) |

※ モバ即の入会条件【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。※ 還元率は交換商品により異なります

JCBカード Wの評価点詳細

| 評価項目 | 評価点 |

|---|---|

| ①基本還元力(35点) | 32点 |

| ②特定シーンでの加点(22点) | 18点 |

| ③ポイントの出口価値(23点) | 18点 |

| ④特典・付帯サービスの価値(10点) | 6点 |

| ⑤信頼性と将来性(10点) | 9点 |

| 総合点(100点) | 83点 |

2位:リクルートカード|通常のポイント還元率1.2%の優良クレジットカード

リクルートカードのメリット・デメリット

| メリット | 基本還元率1.2%と最高水準 じゃらんやホットペッパーの利用で最大3.2%還元 一般カードで国内・海外旅行傷害保険がどちらも付帯 |

|---|---|

| デメリット | 特約店が限定的でリクルート系サービスが中心 ポイント交換先が少なくPontaポイントとdポイントがメイン |

リクルートカードは、年会費無料カードの中で最高水準の1.2%の還元率を誇る高還元カードだ。

どこで使っても1.2%の高還元が受けられるため、年会費の支払いなしで他のクレジットカードの1.2倍効率良くポイントを貯められる。

ただし、リクルートカードには以下の落とし穴があることに注意してほしい。

- 電子マネーチャージの利用分は月間30,000円までがポイント加算の対象

- リクルートポイントの有効期限は約1年間

貯めたポイントの使いやすさ:★★★★☆

リクルートポイントはPontaポイントに等価交換でき、ローソンやau系サービスなどで幅広く利用可能だ。

リクルートカード

ここがおすすめ!

- 常時1.2%還元

- 年会費永年無料

- リクルート系サービスで

最大3.2%相当還元 - 電子マネーチャージも

ポイント対象 - 最高2,000万円の

海外旅行傷害保険付き

(利用付帯)

| 還元率 | 年会費 |

|---|---|

| 1.2%〜3.2% | 永年無料 |

| 国際ブランド | 電子マネー |

| Apple Pay、Google Pay、楽天Edy、モバイルSuica | |

| 国内旅行傷害保険 | 海外旅行傷害保険 |

| 最高1,000万円 (利用付帯) | 最高2,000万円 (利用付帯) |

\最大6,000円分相当のポイント進呈 /

リクルートカードの評価点詳細

| 評価項目 | 評価点 |

|---|---|

| ①基本還元力(35点) | 34点 |

| ②特定シーンでの加点(22点) | 14点 |

| ③ポイントの出口価値(23点) | 20点 |

| ④特典・付帯サービスの価値(10点) | 5点 |

| ⑤信頼性と将来性(10点) | 9点 |

| 総合点(100点) | 82点 |

3位:JCBカード W plus L|女性向けの特典が充実

JCBカード W plus Lのメリット・デメリット

| メリット | 年会費無料で基本還元率1.0%と高水準 女性疾病保険やLINDAリーグ優待が利用可能 スターバックスやAmazonで最大10.5%還元 ※ 可愛いピンクデザインを選択可能 |

|---|---|

| デメリット | 申込年齢が18〜39歳に制限 国際ブランドはJCBのみ |

JCBカード W plus Lは、JCBカード Wに女性向けの特典を追加したクレジットカードだ。

基本性能はJCBカード Wと同じで年会費無料ながら1.0%の高還元率を実現しており、年間100万円利用すれば10,000円相当のポイントがすべて利益となる。

ただし、JCBカード W plus Lにも以下の落とし穴があることに注意してほしい。

- 女性疾病保険は月額290円〜のオプション料が必要

- 電子マネーチャージ(WAON、nanacoなど)はポイント付与対象外

- Oki Dokiポイントの有効期限は獲得月から2年間

- 1ポイント=3〜5円と交換先により価値が変動する

貯めたポイントの使いやすさ:★★★★☆

Oki Dokiポイントは他社ポイント・マイル交換や商品券への交換が可能で使い勝手が良く、JCBカード Wと同様の高い利便性を誇る。

JCBカード W Plus L

ここがおすすめ!

- 女性疾病保険付き

- 39歳までの入会で

年会費永年無料 - ポイント還元率

最大10.50%※1 - JCBのクレカ積立で

ポイント最大0.5%還元 - JCBカード Wと同じその他特典も受けられる

| 還元率 | 年会費 |

|---|---|

| 1.0〜10.50%※1 | 永年無料 |

| 国際ブランド | 電子マネー |

| QUICPay、Apple Pay、Google Pay | |

| 国内旅行保険 | 海外旅行保険 |

| なし | 最高2,000万円 (利用付帯) |

※還元率は交換商品により異なります

JCBカード W plus Lの評価点詳細

| 評価項目 | 評価点 |

|---|---|

| ①基本還元力(35点) | 32点 |

| ②特定シーンでの加点(22点) | 17点 |

| ③ポイントの出口価値(23点) | 18点 |

| ④特典・付帯サービスの価値(10点) | 6点 |

| ⑤信頼性と将来性(10点) | 9点 |

| 総合点(100点) | 82点 |

4位:楽天カード|楽天経済圏で真価を発揮する使い勝手が良いクレジットカード

楽天カードのメリット・デメリット

| メリット | 年会費無料で基本還元率1.0% 楽天市場で最大3.0%の高還元 楽天ポイントの使い道が豊富で実用性が高い 新規入会特典が手厚い |

|---|---|

| デメリット | 楽天経済圏以外では特典が少ない サービスが改悪されることがしばしばある ETCカードは年会費550円が必要 |

楽天カードは、楽天経済圏のユーザーには使い勝手の良いクレジットカードだ。

楽天カードを使用して楽天市場で買物するとポイントが+2倍にアップするため、例えば月1万円(税抜)利用の場合は年間3,600ポイントが貯まる。

ただし、楽天カードには以下の落とし穴があることに注意してほしい。

- 公共料金などの支払いは還元率が0.2〜0.5%に減額

- 楽天ポイントの期間限定ポイントは有効期限が短い(1ヶ月以内など)

- 月間獲得ポイントの上限が設定されている場合がある

ポイント還元率が減額される利用先は、以下のとおりだ。

還元率が減額される利用先の詳細はこちら

ポイント還元率0.2%(500円で1ポイント)

| 項目 | 内容 |

|---|---|

| 公共料金 | 電気料金 ガス料金 水道料など |

| 税金 | 自動車税(軽自動車税を含む) 固定資産税 都市計画税 法人税 地方法人税 贈与税 源泉所得税 住民税 |

| その他 | 国民年金保険料 Yahoo!公金支払い 地方税共同機構(eLTAX) NHK放送受信料 |

ポイント還元率0.5%(200円で1ポイント)

| 項目 | 内容 |

|---|---|

| 保険料 | 生命保険 損害保険 傷害保険 医療保険など |

| 携帯電話の利用料金・通信費など | 電話料金合算払いが含まれる |

| 海外取引などの利用料金(Visa・Mastercardブランドのみ) | 海外での取引 海外の事業者またはその関連会社が日本国内で行うインターネット上の取引 |

貯めたポイントの使いやすさ:★★★★★

楽天ポイントは楽天市場での買物に最適で、コンビニ・ドラッグストア・飲食店など加盟店も多い。現金同様に使える楽天ポイントの利便性の高さは他社の追随を許さない。

楽天カード

ここがおすすめ!

- 新規入会&利用で

5,000ポイント進呈 - 100円につき1ポイント付与

- (常時1%還元)

- 楽天市場でのお買い物で

ポイント3倍※1 - 2枚持ち可能

| 還元率 | 年会費 |

|---|---|

| 1.0%〜3.0%※2 | 無料 |

| 国際ブランド | 電子マネー |

| Apple Pay、Google Pay | |

| 国内旅行傷害保険 | 海外旅行傷害保険 |

| なし | 最高2,000万円 |

新規入会&利用で

\5,000ポイントプレゼント /

※「楽天カード+2倍」の内訳は、「楽天カード通常分1倍」と「楽天カード特典分1倍」となります。「楽天カード通常分」は、楽天市場でのカードご利用額100円につき1ポイント(通常ポイント)となります。「楽天カード特典分」は、楽天市場でのカードご利用額(消費税・送料・ラッピング料除く)100円につき1ポイント(期間限定ポイント)となります。楽天市場で開催中のSPU(スーパーポイントアッププログラム)の特典となります。特典(期間限定ポイント含む)進呈には上限や条件があります。 ※一部ポイント還元の対象外、もしくは、還元率が異なる場合がございます。

楽天カードの評価点詳細

| 評価項目 | 評価点 |

|---|---|

| ①基本還元力(35点) | 30点 |

| ②特定シーンでの加点(22点) | 15点 |

| ③ポイントの出口価値(23点) | 22点 |

| ④特典・付帯サービスの価値(10点) | 5点 |

| ⑤信頼性と将来性(10点) | 8点 |

| 総合点(100点) | 80点 |

5位:dカード|ドコモユーザーに最適な実用性重視のクレジットカード

dカードのメリット・デメリット

| メリット | 年会費無料で基本還元率1.0% ドコモ ポイ活 MAXの対象決済で最大3.0%還元 dポイント加盟店が多く使いやすい |

|---|---|

| デメリット | ドコモ以外のユーザーへの恩恵が少ない 旅行傷害保険が29歳以下の方限定 |

dカードは、ドコモユーザーに最適な実用性重視のクレジットカードだ。

年会費無料でポイントの基本還元率が1.0%と高い。

また、ドコモ ポイ活 MAXの対象決済で最大3.0%還元となるため、効率的にポイントを貯められる。

ただし、dカードには以下の落とし穴があることに注意してほしい。

- dポイントの有効期限は最後にポイントを利用した日から約1年

- dポイントには期間・用途限定のものもある

貯めたポイントの使いやすさ:★★★☆☆

dポイントはコンビニやドラッグストアなど加盟店は多いが期間・用途限定ポイントの制約があるため、使い勝手は中程度と評価できる。

dカード

ここがおすすめ!

- 年会費永年無料

- 基本1%還元

- 特約店でさらにポイント上乗せ

- 29歳以下なら海外旅行保険が付帯(利用付帯)

| 還元率 | 年会費 |

|---|---|

| 1.0% | 永年無料 |

| 国際ブランド | 電子マネー |

| iD、Apple Pay | |

| 国内旅行傷害保険 | 海外旅行傷害保険 |

| 最高1,000万円 (利用付帯) | 最高2,000万円 (29歳以下・利用付帯) |

dカードの評価点詳細

| 評価項目 | 評価点 |

|---|---|

| ①基本還元力(35点) | 30点 |

| ②特定シーンでの加点(22点) | 17点 |

| ③ポイントの出口価値(23点) | 18点 |

| ④特典・付帯サービスの価値(10点) | 5点 |

| ⑤信頼性と将来性(10点) | 8点 |

| 総合点(100点) | 78点 |

6位:三井住友カード ゴールド(NL)|条件達成で年会費永年無料の実質無料ゴールドカード※

三井住友カード ゴールド(NL)のメリット・デメリット

| メリット | 年間100万円利用で翌年以降の年会費が永年無料※ 年間100万円利用で10,000ポイントを毎年もらえる 空港のカードラウンジが無料で利用できる 対象店舗でVポイントが最大7.0%還元 |

|---|---|

| デメリット | 初年度は年会費5,500円(税込)※が必要 基本還元率は0.5%と低い |

三井住友カード ゴールド(NL)は、年間100万円の利用条件をクリアすれば実質無料で保有できるゴールドカードだ※。

年間100万円のカード利用ができれば、通常ポイント5,000ポイントとボーナスポイント10,000ポイントの合計15,000ポイントを獲得できる。

年会費5,500円(税込)※を差し引いても実質9,500円の利益となり、2年目以降は年会費が永年無料となるのが魅力だ。

つまり、2年目以降に年間100万円カードを利用すれば、毎年15,000円相当を得られる。

ただし、三井住友カード ゴールド(NL)には以下の落とし穴があることに注意してほしい。

- 年間100万円未達成の場合は翌年も年会費5,500円(税込)※が発生する

- SBI証券のクレカ積立はカード利用金額により還元率が変動する

貯めたポイントの使いやすさ:★★★★☆

Vポイントは他社ポイント・マイルへの交換や請求額への充当が可能で使い勝手が良い。SBI証券でのクレカ積立なら年間100万円以上のカード利用で1.0%還元を実現できる。

- 年間100万円のご利用で翌年以降の年会費永年無料。年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください

三井住友カード

ゴールド(NL)

ここがおすすめ!

- 年間100万円以上利用すれば

翌年以降の年会費永年無料※1 - スマホタッチ決済または

モバイルオーダーで支払うと7%還元※2

(対象のコンビニ・飲食店) - 最高2,000万円補償の

国内外旅行傷害保険

(利用付帯) - 国内主要都市の空港ラウンジの利用が無料

- 家族登録で最大5%ポイントアップ

| 還元率 | 年会費 |

|---|---|

| 0.5〜7%※2 | 5,500円(税込)※1 |

| 国際ブランド | 電子マネー |

| Apple Pay、Google Pay | |

| 国内旅行傷害保険 | 海外旅行傷害保険 |

| 最高2,000万円(利用付帯) | 最高2,000万円(利用付帯) |

新規入会&条件達成で

\最大27,600円相当プレゼント!/

※期間:2026年1月7日(水)~3月1日(日)

※ 年間100万円利用で翌年以降無料。年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。※カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。※スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。※通常のポイント分を含んだ還元率です。※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。※Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

三井住友カード ゴールド(NL)の評価点詳細

| 評価項目 | 評価点 |

|---|---|

| ①基本還元力(35点) | 20点 |

| ②特定シーンでの加点(22点) | 19点 |

| ③ポイントの出口価値(23点) | 18点 |

| ④特典・付帯サービスの価値(10点) | 8点 |

| ⑤信頼性と将来性(10点) | 9点 |

| 総合点(100点) | 74点 |

7位:PayPayカード|PayPay経済圏で威力を発揮するおすすめクレジットカード

PayPayカードのメリット・デメリット

| メリット | 年会費無料で基本還元率1.0% ソフトバンク・ワンモバイルスマホの通信料を最大1.5%付与 PayPayステップの条件達成で最大1.5%のポイント還元率 |

|---|---|

| デメリット | 旅行傷害保険が付帯されていない 特約店がヤフー系サービス中心で限定的 PayPay以外のポイント活用法が少ない |

PayPayカードは、PayPay経済圏のユーザーに特化した高還元クレジットカードだ。

ソフトバンク・ワンモバイルユーザー向けの特典が多く、例えばソフトバンクスマホの月額料金が10,000円なら最大1.5%のポイント付与で150円相当が付与される。

また、PayPayステップの条件達成でも最大1.5%のポイント還元を受けることが可能だ。

ただし、PayPayカードには以下の落とし穴があることに注意してほしい。

- PayPayポイントの有効期限は30〜180日で付与されるキャンペーン・特典により異なる

- ポイントを貯めることを目的として本来の支出以上に無駄な出費が増える

貯めたポイントの使いやすさ:★★★☆☆

PayPayポイントは加盟店での支払いに使えて便利だが、他社ポイントやマイルへの交換ができないため汎用性に欠ける。PayPay経済圏内では使いやすい。

PayPayカード

| 還元率 | 年会費 |

|---|---|

| 1.0%~5.0% | 無料 |

| 国際ブランド | 電子マネー |

| Apple Pay、Google Pay | |

| 国内旅行保険 | 海外旅行保険 |

| なし | なし |

\最大1.5%のPayPayポイント※進呈!/

※出金・譲渡不可。PayPay/PayPayカード公式ストアでも利用可能。

PayPayカードの評価点詳細

| 評価項目 | 評価点 |

|---|---|

| ①基本還元力(35点) | 30点 |

| ②特定シーンでの加点(22点) | 13点 |

| ③ポイントの出口価値(23点) | 18点 |

| ④特典・付帯サービスの価値(10点) | 4点 |

| ⑤信頼性と将来性(10点) | 8点 |

| 総合点(100点) | 73点 |

8位:三井住友カード(NL)|ナンバーレスと使いやすさが人気のクレジットカード

三井住友カード(NL)のメリット・デメリット

| メリット | ナンバーレスカードによる高セキュリティ 対象店舗で7.0%還元 SBI証券のクレカ積立で最大0.5%還元 ※1 即時発行により最短10秒でカード番号を取得可能※2 |

|---|---|

| デメリット | 基本還元率は0.5%と低水準 国内旅行傷害保険が付帯されていない |

三井住友カード(NL)は、ナンバーレスと使いやすさが人気のクレジットカードだ。

対象のコンビニ・飲食店でスマホのタッチ決済またはモバイルオーダーで支払うと7%のポイント還元を得られるため、月5,000円を利用する方なら年間4,200円相当のポイントを得られる。

通常のポイント還元率は0.5%と低めなものの、特約店を利用する方であれば爆発的な還元率の恩恵を受けられるだろう。

ただし、三井住友カード(NL)には以下の落とし穴があることに注意してほしい。

- 7%ポイント還元はスマホのタッチ決済利用またはモバイルオーダーで支払いが必須条件

- 7%ポイント還元の対象店舗はそれほど多くない

- クレカ積立は年間利用金額が10万円未満だと付与率0%

7%還元の対象店舗の詳細はこちら

| 対象店舗のカテゴリ | 対象店舗 |

|---|---|

| コンビニ | セイコーマート セブン – イレブン ポプラ ミニストップ ローソン |

| ファストフード | マクドナルド モスバーガー ケンタッキーフライドチキン |

| ファミレス | サイゼリヤ ガスト バーミヤン しゃぶ葉 ジョナサン はま寿司 かっぱ寿司 吉野家 すき家 ココス 夢庵 その他すかいらーくグループ飲食店 |

| カフェ | ドトールコーヒーショップ エクセルシオール カフェ |

貯めたポイントの使いやすさ:★★★★☆

Vポイントは他社ポイント・マイルへの交換や請求額への充当が可能で使い勝手が良い。

SBI証券を利用している方はポイント投資によりポイント活用と資産形成を同時に行える。

三井住友カード(NL)

| 還元率 | 年会費 |

|---|---|

| 0.5%〜7%※1 | 永年無料 |

| 国際ブランド | 電子マネー |

| Apple Pay、Google Pay |

| 国内旅行傷害保険 | 海外旅行傷害保険 |

| なし | 最高2,000万円 (利用付帯) |

新規入会&条件達成で

\最大25,600円相当プレゼント/

※期間:2026/1/7~2026/3/1

※モバイルオーダー/スマホタッチ決済のみ。カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。※スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。※通常のポイント分を含んだ還元率です。※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。※Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

三井住友カード(NL)の評価点詳細

| 評価項目 | 評価点 |

|---|---|

| ①基本還元力(35点) | 20点 |

| ②特定シーンでの加点(22点) | 20点 |

| ③ポイントの出口価値(23点) | 17点 |

| ④特典・付帯サービスの価値(10点) | 5点 |

| ⑤信頼性と将来性(10点) | 9点 |

| 総合点(100点) | 71点 |

9位:au PAY カード|年会費無料のauユーザー向けクレジットカード

au PAY カードのメリット・デメリット

| メリット | 年会費無料で基本還元率1.0% 新規入会とカード利用で最大5,000ポイントを付与 海外旅行傷害保険が充実 |

|---|---|

| デメリット | auユーザー以外にはメリットが少ない 特約店がau系サービス中心で限定的 |

au PAY カードは、年会費無料のauユーザー向けクレジットカードだ。

年会費が永年無料で、街やネットでの買物に加えて公共料金でもポイント還元率1.0%を実現している。

新規入会とカード利用で最大5,000ポイントを獲得することができ、au・UQ mobile ユーザーならさらに毎月の携帯電話料金の割引も可能だ。

ただし、au PAY カードには以下の落とし穴があることに注意してほしい。

- Pontaポイントの有効期限は利用日から約1年間

- 国内旅行傷害保険が付帯されていない

- au PAYカードの発行・利用にはau IDの取得が必要

貯めたポイントの使いやすさ:★★★☆☆

Pontaポイントはau系サービスやローソンで使えて、auユーザーにとっては利便性が高い。

au PAYカード

ここがおすすめ!

- Pontaポイント1.0%還元

- 年会費は永年無料

- タッチ決済搭載

- 海外旅行傷害保険

最高2,000万円

| 還元率 | 年会費 |

|---|---|

| 1.0%〜1.5% | 永年無料 |

| 国際ブランド | 電子マネー |

| Apple Pay | |

| 国内旅行保険 | 海外旅行保険 |

| なし | 最高2,000万円 (利用付帯) |

au PAY カードの評価点詳細

| 評価項目 | 評価点 |

|---|---|

| ①基本還元力(35点) | 30点 |

| ②特定シーンでの加点(22点) | 12点 |

| ③ポイントの出口価値(23点) | 17点 |

| ④特典・付帯サービスの価値(10点) | 4点 |

| ⑤信頼性と将来性(10点) | 8点 |

| 総合点(100点) | 71点 |

10位:ビューカード ゴールド|JR東日本利用者におすすめの高還元率カード

ビューカード ゴールドのメリット・デメリット

| メリット | 新幹線eチケットの購入で10.0%還元 空港ラウンジ無料利用とゴールドステータス 東京駅構内にある「ビューゴールドラウンジ」を利用できる |

|---|---|

| デメリット | 年会費11,000円と高額 通常の還元率が0.5%で低い JR東日本圏外では恩恵が少ない |

ビューカード ゴールドは、通勤・通学・出張などでJR東日本を頻繁に利用する方におすすめのJR東日本が発行するゴールドカードだ。

年会費11,000円と高めなものの、交通費だけで年会費以上のリターンを得ることもできる。

例えば、月1回東京から新潟への新幹線を往復で利用する場合(往復約22,000円)、年間で約26,400円相当のJREポイントを獲得可能だ。

JREポイントは1ポイント1円相当でSuicaへのチャージなどができ、月1回新幹線を利用する方はこれだけで年会費の元が取れる。

また、ビューカード ゴールドを保有していると東京駅構内にある「ビューゴールドラウンジ」を利用でき、朝の混雑した東京駅でも落ち着いた環境で出発前の準備ができる。

ただし、ビューカード ゴールドには以下の落とし穴があることに注意してほしい。

- JR東日本以外の鉄道利用ではポイント特典がない

- JREポイントの有効期限は最後に獲得・利用した日から2年間

貯めたポイントの使いやすさ:★★★★☆

JREポイントはSuicaにチャージして電車利用に使える他、提携店での買い物や商品券交換も可能。JR東日本ユーザーにとって実用的な1枚となっている。

ビューカード ゴールド

_JCB_f.png)

ここがおすすめ!

- 最大30,000ポイント付与

- Suicaオートチャージ

→1.5%還元 - モバイルSuica定期券購入

→6%還元 - モバイルSuicaグリーン券購入

→10%還元 - えきねっと新幹線eチケット

→10%還元

| 還元率 | 年会費 |

|---|---|

| 0.50〜10.00% | 11,000円(税込) |

| 国際ブランド | 電子マネー |

| Suica、Apple Pay |

| 国内旅行保険 | 海外旅行保険 |

| 最高5,000万円 (自動付帯) | 最高5,000万円 (自動付帯) |

※キャンペーン適用時

\最大30,000ポイントプレゼント!/

ビューカード ゴールドの評価点詳細

| 評価項目 | 評価点 |

|---|---|

| ①基本還元力(35点) | 17点 |

| ②特定シーンでの加点(22点) | 16点 |

| ③ポイントの出口価値(23点) | 19点 |

| ④特典・付帯サービスの価値(10点) | 8点 |

| ⑤信頼性と将来性(10点) | 9点 |

| 総合点(100点) | 69点 |

11位:セゾンパール・アメックス|QUICPay利用で2.0%ポイント還元のクレジットカード

セゾンパール・アメックスのメリット・デメリット

| メリット | 年1回利用で翌年の年会費が無料(実質無料) QUICPay利用で2.0%の高還元 永久不滅ポイントは有効期限なし アメックスブランドのステータス性 |

|---|---|

| デメリット | 通常のポイント還元率が0.5%で低め QUICPay以外の高還元特約店が少ない |

セゾンパール・アメックスは、QUICPay利用者に特化した実質無料のクレジットカードだ。

通常は1,000円で1ポイント貯まるのに対し、QUICPayを利用すると1,000円で4ポイント貯まる。

セゾンパール・アメックスの利用で貯まる永久不滅ポイントは1ポイントあたり5円程度の価値があるため、QUICPay利用時のポイント還元率は2.0%と計算可能だ。

例えば、コンビニやスーパーで月2万円のQUICPay利用したとすると、2.0%還元で月400ポイント(2,000円相当)を獲得できる。

永久不滅ポイントには有効期限がないため、QUICPayを日常的に使う方は計画的なポイント活用が実行可能だ。

ただし、セゾンパール・アメックスには以下の落とし穴があることに注意してほしい。

- QUICPay利用分は年間30万円が上限

- ポイントの交換先によっては1ポイントの価値が5円未満となる

貯めたポイントの使いやすさ:★★★☆☆

永久不滅ポイントは有効期限がない利便性があるが、交換先の選択肢がやや限定的になっている。

セゾンパール・

アメリカン・エキスプレス®・カード

デジタル

ここがおすすめ!

- 最短5分発行で

QUICPay即時利用可 - QUICPayの利用で

最大2%相当還元

(永久不滅ポイント4倍) - 全国のQUICPay加盟店で優遇あり

- 最大8,000円分の

Amazonギフトカード

(新規入会・利用特典)

| 還元率 | 年会費 |

|---|---|

| 0.5%~1.0% | 初年度:無料 次年度以降:1,100円/税込※1 |

| 国際ブランド | 電子マネー |

| QUICPay、Apple Pay、Google Pay | |

| 国内旅行保険 | 海外旅行保険 |

| なし | なし |

\ 永久不滅ポイントがお得に貯まる!/

- 前年に1円以上のカードご利用で翌年度も無料

セゾンパール・アメックスの評価点詳細

| 評価項目 | 評価点 |

|---|---|

| ①基本還元力(35点) | 17点 |

| ②特定シーンでの加点(22点) | 17点 |

| ③ポイントの出口価値(23点) | 16点 |

| ④特典・付帯サービスの価値(10点) | 6点 |

| ⑤信頼性と将来性(10点) | 9点 |

| 総合点(100点) | 65点 |

12位:JCBゴールド|付帯特典を重視したい人向けのクレジットカード

JCBゴールドのメリット・デメリット

| メリット | 最高1億円の海外旅行傷害保険(利用付帯) ラウンジ・キーが付帯 「JCB GOLD Service Club Off」の優待サービスあり 最短5分で即時発行が可能※ 上位カード「JCBゴールド ザ・プレミア」の招待を受けられる可能性がある |

|---|---|

| デメリット | 年会費が11,000円(税込)で高め 通常の還元率が0.50%で低め |

JCBゴールドは、「ポイント還元率よりも安全・安心を重視したい」という方に向いているゴールドカードだ。

最高1億円の海外旅行傷害保険(利用付帯)や最高10万円の国内・海外航空機遅延保険も利用付帯している。

年会費は11,000円(税込)かかるものの、ラウンジ・キーや「JCB GOLD Service Club Off」の優待サービスなどの利用により年会費は比較的簡単にペイできるだろう。

ただし、JCBゴールドには以下の落とし穴があることに注意してほしい。

- 国際ブランドはにJCBブランド指定

- 「JCBゴールド ザ・プレミア」への招待は誰にでもくるわけではない

貯めたポイントの使いやすさ:★★★★☆

JCBゴールドで貯まるOki Dokiポイントは、他社ポイント・マイル交換や商品券への交換ができて使い勝手が良い。

JCBゴールド

ここがおすすめ!

- オンライン入会なら

初年度年会費無料※1 - 海外旅行傷害保険

最大1億円(利用付帯) - 海外で利用すると自動で

ポイント2倍付与※2 - JCBゴールド・ザ・プレミアに早期招待

- JCBのクレカ積立で

最大8%還元※3

| 還元率 | 年会費 |

|---|---|

| 0.50〜10.00%※3 | 11,000円(税込)※1 |

| 国際ブランド | 電子マネー |

| QUICPay、Apple Pay、Google Pay | |

| 国内旅行保険 | 海外旅行保険 |

| 最高5,000万円 (利用付帯) | 最高1億円 (利用付帯) |

※ オンラインで入会申し込みの場合は初年度年会費無料。(本会員の方が対象です。資料請求でお申し込みの方、もしくはお切り替えの方は対象となりません。)※ JCB海外加盟店でのご利用が対象です(海外オンラインサイトでのオンラインショッピングも対象)。「MyJチェック」の登録が必要です。※ 還元率は交換商品により異なります

JCBゴールドの評価点詳細

| 評価項目 | 評価点 |

|---|---|

| ①基本還元力(35点) | 17点 |

| ②特定シーンでの加点(22点) | 14点 |

| ③ポイントの出口価値(23点) | 17点 |

| ④特典・付帯サービスの価値(10点) | 8点 |

| ⑤信頼性と将来性(10点) | 9点 |

| 総合点(100点) | 65点 |

13位:ビューカード|JR東日本利用者の必携スタンダードカード

ビューカードのメリット・デメリット

| メリット | Suicaへのオートチャージで1.5%還元 利用額に応じてボーナスポイントがもらえる 新規入会と利用で最大10,000ポイントがもらえる |

|---|---|

| デメリット | 通常の還元率が0.5%と低い JR東日本圏外では恩恵が少ない |

ビューカードは、JR東日本の通勤・通学利用者向けのスタンダードカードだ。

年会費524円がかかる一方、Suicaへのオートチャージを利用するとポイントが1.5%還元となる。

例えば、1ヶ月で1万円をSuicaにチャージする方なら、1年で1,800円相当のポイントがもらえて年会費をペイできる。

ただし、ビューカードには以下の落とし穴があることに注意してほしい。

- 一般カードだが年会費524円かかる

- JR東日本以外の鉄道利用ではポイント特典がない

- JREポイントの有効期限は最後に獲得・利用した日から2年間

貯めたポイントの使いやすさ:★★★★☆

JREポイントはSuicaにチャージして電車利用に使える他、提携店での買い物や商品券交換も可能。JR東日本ユーザーにとって実用的な1枚といえる。

ビューカード スタンダード

ここがおすすめ!

- Suicaオートチャージ機能付

- オートチャージ 1.5%還元

- 定期券・グリーン券を

モバイルSuicaで買うと

5%還元 - えきねっとの新幹線eチケットで5%還元

| 還元率 | 年会費 |

|---|---|

| 0.50〜5.00% | 無料 |

| 国際ブランド | 電子マネー |

| Suica、Apple Pay、Google Pay | |

| 国内旅行保険 | 海外旅行保険 |

| 最高1,000万円(利用付帯) | 最高500万円(利用付帯) |

JCBブランドの新規入会&利用&JRE BANK口座設定で

\最大12,000ポイントプレゼント/

ビューカードの評価点詳細

| 評価項目 | 評価点 |

|---|---|

| ①基本還元力(35点) | 17点 |

| ②特定シーンでの加点(22点) | 15点 |

| ③ポイントの出口価値(23点) | 18点 |

| ④特典・付帯サービスの価値(10点) | 6点 |

| ⑤信頼性と将来性(10点) | 8点 |

| 総合点(100点) | 64点 |

14位:イオンカード(ミニオンズ)|イオンシネマの優待がある映画好きに特化したエンタメカード

イオンカード(ミニオンズ)のメリット・デメリット

| メリット | 年会費が無料 税込1,100円でイオンシネマの特別鑑賞が可能 USJでの利用でポイント10倍 可愛いミニオンズデザイン 毎月20・30日はイオングループで5%オフ イオングループでの利用で基本還元率1.0% |

|---|---|

| デメリット | 基本還元率0.5%と低め イオングループ以外では特典が少ない |

イオンカード(ミニオンズ)は、映画好きとイオン利用者に特化した特典豊富なカードだ。

税込1,100円でイオンシネマの特別鑑賞ができる※。

一般料金が税込1,800円であることから、月1回の頻度で映画鑑賞する方は1年間で8,400円の割引を受けることが可能だ。

また、毎月20・30日はイオングループでの買物が5%オフのため、年会費無料で多くの恩恵を受けられるだろう。

ただし、イオンカード(ミニオンズ)には以下の落とし穴があることに注意してほしい。

- イオンシネマ特典は年間10枚までの制限あり

- WAON POINTの有効期限は最大2年間

- 旅行傷害保険が付帯されていない

貯めたポイントの使いやすさ:★★★☆☆

WAON POINTはイオングループでの支払いや電子マネーWAONへの交換が可能だが、他社ポイントへの交換選択肢は限定されている。

イオンカード(ミニオンズ)

ここがおすすめ!

- 年10回まで映画が1,100円※

- USJでポイントが10倍

- 毎月20・30日は5%OFF

- 毎月10日はポイント5倍

| 還元率 | 年会費 |

|---|---|

| 0.50〜1.00% | 無料 |

| 国際ブランド | 電子マネー |

| Apple Pay、イオンiD | |

| 国内旅行保険 | 海外旅行保険 |

| なし | なし |

Web限定!新規入会&利用

\最大5,000point貰える/

※沖縄・鹿児島・宮崎・山陰・奈良などご利用できない地域がございます。イオン商業施設内の他社映画館は対象外です。

<イオンシネマ特別鑑賞 注意事項>

・イオンシネマ/シアタス以外の映画館および、「割引対象外」表示がある特別興行などではご利用いただけません。

・シネマチケット枚数は毎年9月1日を基準日とし年間購入可能枚数の累積がリセットされます。

・シネマチケットの有効期限は購入日含む購入月から6ヶ月間となります。

・対象カード会員さまが「暮らしのマネーサイト」専用販売サイトにて、イオンシネマで利用可能なシネマチケット(前売券)を優待料金で購入いただける特典です。劇場での直接購入は一般料金からの「イオンカード割引き」が適用されますのでご注意ください。

・「暮らしのマネーサイト」ログインには、イオンスクエアメンバーIDのご登録(無料)が必要となります。

・利用対象興行の3D/4D/IMAXなどの特殊スクリーンやアップグレードシートなどの特別席は、座席指定時に追加料金でご利用いただけます。

・シネマチケットの購入は「本人認証(3Dセキュア)」登録済みのイオンカードセレクト(ミニオンズ)、イオンカード(ミニオンズ)、TGC CARDのクレジット払いに限らせていただきます。

・本特典はイオンエンターテイメント(株)が提供いたします。販売画面の記載事項も合わせてご確認ください。

・転売・換金目的の利用が発覚した場合、本特典の利用を停止する場合がございます。

・本特典の内容が変更になる場合や予告なく終了となる場合がございます。

・暮らしのマネーサイトのイオンシネマ優待ページで事前にイオンシネマチケットの購入が必要です。

・スマホ、iOS端末にてアプリ内ブラウザ(Yahoo!検索アプリなど)でのアクセスや、専用サイトへのブックマークやURL入力によるアクセスでは認証エラーとなる場合がございます。その間は、Safari、Google Chromeなどのブラウザから暮らしのマネーサイトへのログインをお願いします。

イオンカード(ミニオンズ)の評価点詳細

| 評価項目 | 評価点 |

|---|---|

| ①基本還元力(35点) | 17点 |

| ②特定シーンでの加点(22点) | 17点 |

| ③ポイントの出口価値(23点) | 15点 |

| ④特典・付帯サービスの価値(10点) | 6点 |

| ⑤信頼性と将来性(10点) | 8点 |

| 総合点(100点) | 63点 |

15位:イオンカードセレクト|イオン銀行と連携したおすすめクレジットカード

イオンカードセレクトのメリット・デメリット

| メリット | 年会費無料 イオン銀行・WAON・クレジットカードの一体型 WAONオートチャージが可能 毎月20・30日はイオングループで5%オフ イオングループでの利用で基本還元率1.0% |

|---|---|

| デメリット | 基本還元率0.5%と低水準 イオングループ以外では特典が少ない |

イオンカードセレクトは、イオンカード(WAON一体型)にイオン銀行のキャッシュカード機能を追加したものだ。

イオン銀行・WAON・クレジットカードの一体型で、WAONオートチャージも可能となる。

イオンカード(ミニオンズ)と同様に、毎月20・30日はイオングループでの買物が5%オフやイオングループでの利用で基本還元率1.0%の恩恵を受けられるのが特徴だ。

ただし、イオンカードセレクトには以下の落とし穴があることに注意してほしい。

- イオン銀行の口座開設が必要

- WAON POINTの有効期限は最大2年間

- 旅行傷害保険が付帯されていない

貯めたポイントの使いやすさ:★★★☆☆

WAON POINTはイオングループでの支払いや電子マネーWAONへの交換が可能だが、他社ポイントへの交換選択肢は限定されている。

イオンカードセレクト

| 還元率 | 年会費 |

|---|---|

| 0.50〜1.00% | 無料 |

| 国際ブランド | 電子マネー |

| Apple Pay、イオンiD | |

| 国内旅行保険 | 海外旅行保険 |

| なし | なし |

Web限定!

\最大5,000WAON POINT進呈/

イオンカードセレクトの評価点詳細

| 評価項目 | 評価点 |

|---|---|

| ①基本還元力(35点) | 17点 |

| ②特定シーンでの加点(22点) | 16点 |

| ③ポイントの出口価値(23点) | 15点 |

| ④特典・付帯サービスの価値(10点) | 6点 |

| ⑤信頼性と将来性(10点) | 8点 |

| 総合点(100点) | 62点 |

16位:イオンカード(WAON一体型)|電子マネー特化のシンプルなイオンカード

イオンカード(WAON一体型)のメリット・デメリット

| メリット | 年会費が無料 WAON一体型で利便性が高い 毎月20・30日はイオングループで5%オフ イオングループでの利用で基本還元率1.0% |

|---|---|

| デメリット | 基本還元率0.5%と低水準 イオングループ以外では特典が少ない |

イオンカード(WAON一体型)は、クレジットカードと電子マネーWAONが一体となったカードだ。

カード利用でWAONポイントが貯まることに加え、WAON電子マネーとしても使える。

イオンカード(ミニオンズ)やイオンカードセレクトと同様、毎月20・30日はイオングループでの買物が5%オフやイオングループでの利用で基本還元率1.0%の恩恵を受けられる。

ただし、イオンカード(WAON一体型)には以下の落とし穴があることに注意してほしい。

- オートチャージ機能がないためWAONの手動チャージが必要

- WAON POINTの有効期限は最大2年間

- 旅行傷害保険が付帯されていない

貯めたポイントの使いやすさ:★★★☆☆

WAON POINTはイオングループでの支払いや電子マネーWAONへの交換が可能だが、他社ポイントへの交換選択肢は限定されている。

イオンカード

(WAON一体型)

| 還元率 | 年会費 |

|---|---|

| 0.50〜1.00% | 無料 |

| 国際ブランド | 電子マネー |

| Apple Pay、イオンiD | |

| 国内旅行傷害保険 | 海外旅行傷害保険 |

| なし | なし |

Web限定!

\最大5,000WAON POINT進呈/

イオンカード(WAON一体型)の評価点詳細

| 評価項目 | 評価点 |

|---|---|

| ①基本還元力(35点) | 17点 |

| ②特定シーンでの加点(22点) | 16点 |

| ③ポイントの出口価値(23点) | 15点 |

| ④特典・付帯サービスの価値(10点) | 5点 |

| ⑤信頼性と将来性(10点) | 8点 |

| 総合点(100点) | 61点 |

17位:エポスカード|全国10,000店舗の優待とマルイで真価を発揮するライフスタイルカード

エポスカードのメリット・デメリット

| メリット | 年会費無料で全国10,000店舗の優待を利用可能 マルイの年4回10%オフセールに参加できる 海外旅行傷害保険が充実(最高3,000万円) 即日発行可能で急ぎの海外旅行にも対応 海外トラベルサービスを24時間利用可能 |

|---|---|

| デメリット | 通常のポイント還元率が0.5%と低め ポイント還元率アップの特約店が少ない マルイ以外での買物特典が限定的 |

エポスカードは、マルイでの買い物と全国の優待特典を重視するユーザーに適したライフスタイル重視のカードだ。

年4回のマルイ10%オフセール期間に計5万円の買い物をした場合、5,000円分の割引を受けられる。

また、優待を受けられる提携レストランで月1万円の食事(5%オフ)をした場合、マルイでの割引で年間6,000円の割引を受けられ、マルイと合わせて合計11,000円分の恩恵を獲得可能だ。

ただし、エポスカードには以下の落とし穴があることに注意してほしい。

- エポスポイントの有効期限はポイント加算日から2年間

- 優待店舗での割引率は店舗により異なり事前確認が必要

貯めたポイントの使いやすさ:★★★☆☆

エポスポイントはマルイでの買い物やプリペイドカードチャージ、他社ポイントへの交換が可能。ただし交換レートや選択肢は他社より限定されている。

エポスカード

ここがおすすめ!

- ナンバーレスでセキュリティ◎

- 即時利用通知で不正利用対策

- マルコとマルオの7日間

→年4回10%OFF - 会員限定サイト経由

→ポイント最大30倍 - エポスポイントで投資◎

| 還元率 | 年会費 |

|---|---|

| 0.5% | 無料 |

| 国際ブランド | 電子マネー |

| QUICPay、楽天Edy |

| 国内旅行保険 | 海外旅行保険 |

| なし | 最高3,000万円(利用付帯) |

オンライン限定!

\2,000円分のポイントプレゼント! /

エポスカードの評価点詳細

| 評価項目 | 評価点 |

|---|---|

| ①基本還元力(35点) | 17点 |

| ②特定シーンでの加点(22点) | 14点 |

| ③ポイントの出口価値(23点) | 16点 |

| ④特典・付帯サービスの価値(10点) | 5点 |

| ⑤信頼性と将来性(10点) | 8点 |

| 総合点(100点) | 60点 |

18位:三菱UFJカード|最大20%のグローバルポイント還元が可能

三菱UFJカードのメリット・デメリット

| メリット | 年会費が無料 最大20%のグローバルポイント還元が可能 海外旅行傷害保険が充実(最高2,000万円) 家族カードが無料 |

|---|---|

| デメリット | 通常のポイント還元率が0.5%と低め |

三菱UFJカードは、大手銀行系の安心感と実用性を兼ね備えたクレジットカードだ。

通常のポイント還元率は0.5%と低めだが、カードやMUFG各社のサービスなどを利用することでグローバルポイントが最大20.0%還元となるのが魅力といえる。

対象店舗の詳細はこちら

| 対象店舗の種類 | 店舗名 |

|---|---|

| コンビニ | セブン ‐ イレブン、ローソン |

| 自販機 | コカ・コーラ自販機 |

| 飲食店 | くら寿司、スシロー、ピザハットオンライン、松屋・松のや・マイカリー食堂、松弁ネット・松屋モバイルオーダー・松弁デリバリー、ロッテリア・ゼッテリア |

| スーパー | アオキスーパー、オーケー、オオゼキ、サンリブ、三和・フードワン、スーパー魚長、近商ストア、東急ストア、東武ストア、ドミー、肉のハナマサ、ジャパンミート、ヤマナカ |

- 出典:MUFG

ポイント還元率20.0%を適用できれば、5万円分の買物で10,000円相当のグローバルポイントを獲得できる。

ただし、三菱UFJカードには以下の落とし穴があることに注意してほしい。

- 最大20%ポイント還元を受けるにはポイントアッププログラムへのエントリーが必要

- 国内旅行傷害保険が付帯されていない

貯めたポイントの使いやすさ:★★★★☆

グローバルポイントは1ポイントあたり5円相当の価値があり、他社ポイントや商品券などに交換できて使い勝手が良い。

三菱UFJカード

ここがおすすめ!

- 最大5.5%相当還元※1

(対象のコンビニ・飲食店等) - 年1回の利用で

翌年度の年会費が無料※2 - 1ポイント=5円相当で

キャッシュバック可能 - 三菱UFJ銀行のATM手数料優遇

| 還元率 | 年会費 |

|---|---|

| 0.5%~5.0% | 11,000円(税込) |

| 国際ブランド | 電子マネー |

| iD、Apple Pay、 Google Pay、QUICPay | |

| 国内旅行傷害保険 | 海外旅行傷害保険 |

| 最高1,000万円 (利用付帯) | 最高1,000万円 (利用付帯) |

※1対象店舗はセブン-イレブン、ローソン、コカ・コーラ自販機(タッチ決済)、ピザハットオンライン、松屋など。基本ポイント0.5%に加え、スペシャルポイントとして5.0%が加算されます。1ポイント5円相当でキャッシュバック利用した場合

三菱UFJカードの評価点詳細

| 評価項目 | 評価点 |

|---|---|

| ①基本還元力(35点) | 17点 |

| ②特定シーンでの加点(22点) | 12点 |

| ③ポイントの出口価値(23点) | 16点 |

| ④特典・付帯サービスの価値(10点) | 4点 |

| ⑤信頼性と将来性(10点) | 8点 |

| 総合点(100点) | 57点 |

クレジットカードのお得最大化の鍵は「使い分け」!最強の組み合わせ戦略とは?

自分に合ったクレジットカードを選ぶ際、多くの方が「最強の1枚」を探し求めている。

しかし、クレジットカードを利用してポイントを獲得し利益を最大化したいなら、「カードの役割分担」という考え方を理解し実践する必要がある。

クレジットカードの使い分けが重要な理由は、次のとおりだ。

- 各クレジットカードには得意分野と苦手分野がある

- 支払い先によってポイント還元率が変動する

- 年間利用額の上限やポイント付与の制限がある

例えば、コンビニで7%還元を誇る三井住友カード(NL)も、Amazon利用時は0.5%まで還元率が下がってしまう。

また、楽天カードは通常利用時のポイント還元率が1.0%である一方で、公共料金や税金の支払いでは0.2%まで還元率が低下する。

その他、セゾンパール・アメックスはQUICPay利用時のポイント還元率2.0%を誇るが、QUICPay利用分は年間30万円までと上限が定められている。

どんなに優良なクレジットカードでも、すべての支払いシーンで最高の還元率を実現することはできないということだ。

そこで、今回はおすすめの組み合わせとして「年会費無料でポイントを最大化する基本の2枚」を紹介する。

おすすめの2枚は以下のとおりだ。

| カードの位置付け | クレジットカードの種類 | 内容 |

|---|---|---|

| メインカード | JCBカード W | 通常のポイント還元率1.0%でどこで使っても手軽なポイント蓄積が可能 Amazon、スターバックスで高還元率を実現 年会費無料でランニングコストなし |

| サブカード | 三井住友カード(NL) | コンビニやファミレスなどの対象店舗で最大7%還元 メインカードでは得られない爆発的な還元率を補完 年会費無料でランニングコストなし |

この2枚を組み合わせれば、日常的な支払いからコンビニまで幅広いシーンで高還元率を維持できる。

年会費は両カードとも無料のため、2枚持ちによるコスト増加もない。

例えば、月に10万円(コンビニ2万円、Amazon2万円、その他6万円)利用する場合、コンビニ分を三井住友カード(NL)・Amazonとその他分をJCBカード Wで使い分けることで以下のポイントを獲得可能だ。

| カード利用対象 | 使用するクレジットカード | ポイント還元率 | 年間で貯まるポイント |

|---|---|---|---|

| コンビニ2万円 | 三井住友カード(NL) | 7.0% | 16,800ポイント |

| Amazon2万円 | JCBカード W | 4.0% | 9,600ポイント |

| その他6万円 | JCBカード W | 1.0% | 7,200ポイント |

| 合計 | 33,600ポイント | ||

あなたのライフスタイルに合わせたより詳細な組み合わせパターンや2枚目以降のクレジットカードの選び方は、こちらの記事で詳しく解説している。

【お悩み・目的別】あなたにぴったりのクレジットカードを探そう

ここからは、クレジットカード選びで迷っている方のために、お悩み・目的別であなたに最適なカードを紹介する。

あなたの状況に近いカテゴリーを選んで、効率的にベストな1枚を見つけよう。

利用シーン・目的から探す

利用シーン・目的について、以下の分類に分けて解説する。

それぞれの内容について、以下で順番に見ていこう。

年会費無料で探すなら

おすすめのクレジットカードは、JCBカード Wだ。

年会費無料カードの中でも基本還元率1.0%と高水準で、対象店舗の利用時は最大10.5%まで還元率がアップする。※

維持費ゼロで高還元を実現したい方に最適だ。

本内容に関する詳細は、年会費無料のおすすめクレジットカード4選の記事で解説している。

ポイント還元率で選ぶなら

おすすめのクレジットカードは、リクルートカードだ。

基本還元率が1.2%で、年会費無料カードの中では最高水準を誇る。

どこで使っても高還元率を維持でき、じゃらんやホットペッパーの利用で最大3.2%まで還元率がアップする。

本内容に関する詳細は、クレジットカードポイント還元率ランキングの記事で解説している。

マイルを貯めて旅行したいなら

おすすめのクレジットカードは、JAL CLUB-A ゴールドだ。

JALマイル還元率1.0%(ショッピングマイル・プレミアム自動加入)を実現し、JAL便の搭乗でボーナスマイルも獲得できる。マイル特化なら航空会社系カードが最も効率的だ。

本内容に関する詳細は、マイルが貯まるおすすめのクレジットカード4選の記事で解説している。

公共料金・固定費の支払いなら

おすすめのクレジットカードは、リクルートカードだ。

公共料金の支払いでも還元率が下がらず、常に1.2%の高還元を維持できる。

楽天カードなど一部のカードが公共料金で還元率が低下する中、安定した高還元が魅力だ。

本内容に関する詳細は、公共料金のクレジットカード払いの記事で解説している。

交通系ICをお得に使うなら

おすすめのクレジットカードは、ビューカードだ。

Suicaへのオートチャージにより最大1.5%のポイント還元を実現している。通勤・通学でJRを利用する方には圧倒的にお得だ。

本内容に関する詳細は、定期券の購入におすすめのクレジットカード4選の記事で解説している。

属性・年代から探す

属性・年代について、以下の分類に分けて解説する。

それぞれの内容について、以下で順番に見ていこう。

20代・新社会人なら

おすすめのクレジットカードは、JCBカード Wだ。

18歳から39歳まで申込み可能で、一度作れば40歳以降も継続利用できる。

年会費無料で基本還元率が1.0%と高いため、初めてのメインカードとして最適なスペックを誇るだろう。

本内容に関する詳細は、20代のおすすめクレジットカード7選の記事で解説している。

30代なら

おすすめのクレジットカードは、三井住友カード ゴールド(NL)だ。

年間100万円のカード利用で年会費が永年無料となり、10,000ポイントのボーナスも毎年条件を達成する度に獲得できる。

ゴールドステータスを実質無料で手に入れられるため、30代にふさわしい1枚といえるだろう。

本内容に関する詳細は、30代のおすすめクレジットカード7選の記事で解説している。

40代・50代なら

おすすめのクレジットカードは、JCBゴールドだ。

最高1億円の海外旅行傷害保険(利用付帯)や空港ラウンジの利用など、充実した付帯サービスが魅力といえる。

40代以降はJCBカード Wの申込みができないため、ワンランク上のゴールドカードがマッチするだろう。

本内容に関する詳細は、40代向けクレジットカードの記事・50代向けクレジットカードの記事で解説している。

女性なら

おすすめのクレジットカードは、JCBカード W plus Lだ。

女性疾病保険やLINDAリーグ優待などの女性向け特典が充実している。

基本性能はJCBカード Wと同等で、可愛いピンクデザインも選択可能だ。

本内容に関する詳細は、女性におすすめのクレジットカード5選の記事で解説している。

学生(大学生)なら

おすすめのクレジットカードは、楽天カードだ。

学生(大学生)でも比較的審査に通りやすく、通常のポイント還元率1.0%で楽天市場利用時は3.0%還元となる。

新規入会特典も手厚く、学生(大学生)の初めての1枚に最適だ。

本内容に関する詳細は、学生におすすめのクレジットカード15選の記事で解説している。

主婦(主夫)なら

おすすめのクレジットカードは、イオンカード(WAON一体型)だ。

毎月20・30日のイオングループ5%オフ特典により、日常の買い物を大幅に節約できる。

年会費無料で家計管理にも役立つ主婦(主夫)向けの実用的な1枚といえるだろう。

本内容に関する詳細は、主婦におすすめのクレジットカード7選の記事で解説している。

個人事業主・法人なら

おすすめのクレジットカードは、三井住友カード ビジネスオーナーズだ。

年会費が永年無料で、カードを2枚保有することでAmazonやETCなどのカード利用で1.5%のポイント還元率が実現する。

また、プライベートのカードと別々に明細管理できるため、公私の区別が可能だ。

本内容に関する詳細は、個人事業主におすすめのクレジットカード3選の記事で解説している。

審査が不安な人なら

おすすめのクレジットカードは、楽天カードだ。

審査基準が比較的緩く、パートやアルバイトでも申込みできる。

年会費無料で基本還元率1.0%と、審査通過後も満足度の高い1枚となるだろう。

本内容に関する詳細は、審査なしのクレジットはあるかの記事で解説している。

ステータス・ランクから探す

ステータス・ランクについて、以下の分類に分けて解説する。

それぞれの内容について、以下で順番に見ていこう。

初めてのゴールドカードなら

おすすめのクレジットカードは、三井住友カード ゴールド(NL)だ。

年間100万円利用で年会費永年無料となり、空港ラウンジ利用やゴールドステータスを実質無料で手に入れられる。

初回のゴールドカードとして、理想的なクレジットカードといえるだろう。

本内容に関する詳細は、ゴールドカードおすすめランキング10選の記事で解説している。

ワンランク上のプラチナカードなら

おすすめのクレジットカードは、三井住友カード プラチナだ。

コンシェルジュサービスや高級ホテル・レストランの優待が充実している。

年会費55,000円(税込)ながら、それに見合う上質なサービスを受けられるだろう。

本内容に関する詳細は、プラチナカードおすすめ14選の記事で解説している。

初心者でも安心!クレジットカードの基本とQ&A

おすすめのクレジットカードNo.1は年会費が無料でポイント還元率も高いJCBカード W!

本記事では、クレジットカードおすすめランキング18選とお得を最大化するカードの組み合わせ戦略について解説した。

総合的に最もおすすめのクレジットカードは、年会費が無料でポイント還元率も高いJCBカード Wだ。

クレジットカードを選ぶ際はポイント還元率の数字だけでなく、自分の使い方に合わせたお得感やポイントの使い道、そしてカードごとの注意点を理解するのが重要だ。

この記事を最後まで読んだあなたは、もう自分に合わないカードを選んでしまうことはないはずだ。

あなたのライフスタイルに合ったクレジットカードを選び、日々の生活をさらに充実したものにしよう。

三井住友カードの還元率・発行スピードについて

- 還元率について:※カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。※スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。※通常のポイント分を含んだ還元率です。※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。※Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

- 即時発行できない場合があります。

JCBカードの還元率・発行スピード・キャンペーン・年会費について

- 還元率は交換商品により異なります。

- モバ即の入会条件は以下2点になります。【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

- 新規入会&利用・家族カード入会&利用で最大29,000円がキャッシュバックされます。

- キャンペーン期間は2025年10月1日(水)~2026年1月12日(月)までです。

- JCBゴールドのオンライン入会による初年度年会費無料特典は本会員の方が対象です。資料請求でお申し込みの方、もしくはお切り替えの方は対象となりません。

イオンカードの映画特典について

※沖縄・鹿児島・宮崎・山陰・奈良などご利用できない地域がございます。イオン商業施設内の他社映画館は対象外です。

<イオンシネマ特別鑑賞 注意事項>

・イオンシネマ/シアタス以外の映画館および、「割引対象外」表示がある特別興行などではご利用いただけません。

・シネマチケット枚数は毎年9月1日を基準日とし年間購入可能枚数の累積がリセットされます。

・シネマチケットの有効期限は購入日含む購入月から6ヶ月間となります。

・対象カード会員さまが「暮らしのマネーサイト」専用販売サイトにて、イオンシネマで利用可能なシネマチケット(前売券)を優待料金で購入いただける特典です。劇場での直接購入は一般料金からの「イオンカード割引き」が適用されますのでご注意ください。

・「暮らしのマネーサイト」ログインには、イオンスクエアメンバーIDのご登録(無料)が必要となります。

・利用対象興行の3D/4D/IMAXなどの特殊スクリーンやアップグレードシートなどの特別席は、座席指定時に追加料金でご利用いただけます。

・シネマチケットの購入は「本人認証(3Dセキュア)」登録済みのイオンカードセレクト(ミニオンズ)、イオンカード(ミニオンズ)、TGC CARDのクレジット払いに限らせていただきます。

・本特典はイオンエンターテイメント(株)が提供いたします。販売画面の記載事項も合わせてご確認ください。

・転売・換金目的の利用が発覚した場合、本特典の利用を停止する場合がございます。

・本特典の内容が変更になる場合や予告なく終了となる場合がございます。

・暮らしのマネーサイトのイオンシネマ優待ページで事前にイオンシネマチケットの購入が必要です。

・スマホ、iOS端末にてアプリ内ブラウザ(Yahoo!検索アプリなど)でのアクセスや、専用サイトへのブックマークやURL入力によるアクセスでは認証エラーとなる場合がございます。その間は、Safari、Google Chromeなどのブラウザから暮らしのマネーサイトへのログインをお願いします。