ビューカード スタンダードは特にJR東日本をよく利用する方に魅力的なカードだ。

本記事では、ビューカード スタンダードのメリットや注意点、そしてこのカードをおすすめする人の特徴について解説していく。

ビューカード スタンダード

ここがおすすめ!

- Suicaオートチャージ機能付

- オートチャージ 1.5%還元

- 定期券・グリーン券を

モバイルSuicaで買うと

5%還元 - えきねっとの新幹線eチケットで5%還元

| 還元率 | 年会費 |

|---|---|

| 0.50〜5.00% | 無料 |

| 国際ブランド | 電子マネー |

| Suica、Apple Pay、Google Pay | |

| 国内旅行保険 | 海外旅行保険 |

| 最高1,000万円(利用付帯) | 最高500万円(利用付帯) |

JCBブランドの新規入会&利用&JRE BANK口座設定で

\最大12,000ポイントプレゼント/

ビューカード スタンダードはここがお得!

ビューカード スタンダードのメリット・特典

-1.png)

ビューカードはJR東日本グループが発行しているクレジットカードで、基本的なポイント還元率は0.5%だ。

還元率だけを見ると高い還元率というわけではないが、使い方によっては、安価な年会費ながら高還元率を実現できるクレジットカードであるのが大きな特徴だ。

ここでは、ビューカードの魅力的な特典について紹介する。

Suicaにオートチャージができる

ビューカード スタンダードには、Suicaへのオートチャージ機能が付いている。

オートチャージとは、自動改札機にタッチするだけでSuicaに自動で入金(チャージ)されるサービスのことだ。

Suica残高が設定金額以下になると自動でチャージされるため、残高を気にしていちいちチャージする必要がなくなる。

なお、オートチャージ設定ができるクレジットカードはビューカードだけに限られている。

日常的にSuicaを利用する方にとっては、非常に魅力的なカードと言えるだろう。

Suicaを利用するほど高還元率になる

ビューカード スタンダードの還元率は通常0.5%であるが、モバイルSuicaやえきねっとの対象サービスを利用すると1.5%〜5.0%相当になる。

| えきねっとで 新幹線eチケットを予約・利用 | 5.0%相当 |

|---|---|

| モバイルSuicaで グリーン券を購入 | 5.0%相当 |

| モバイルSuicaで 定期券を購入 | 5.0%相当 |

| モバイルSuicaで オートチャージ・チャージ | 1.5% |

| Suicaオートチャージ | 1.5% |

| その他の利用※ | 0.5% (通常のポイント付与) |

- みどりの窓口・券売機・駅たびコンシェルジュなど

- ポイント付与およびサービスの詳細はビューカードホームページ、モバイルSuica、JRE POINT・えきねっとWEBサイトをご確認ください。

特に、モバイルSuicaを活用した定期券やグリーン券の購入なら、最大5%相当の還元になる。

また、モバイルSuicaへのチャージも1.5%還元のため、日常的に公共交通機関を利用するならそのメリットは大きい。

さらに、Suicaは電子マネーとして日々の買い物にも利用できるため、日々の買い物をモバイルSuicaに集約すれば、モバイルSuicaへのチャージ分は通常よりも1.0ポイント高い1.5%還元になる。

例えば毎月10万円の買い物をした場合は1,000ポイントの差が生まれ、1年で換算すると12,000ポイントだ。

少しの工夫で高還元率を実現できるのは、ビューカードならではの特典と言えるだろう。

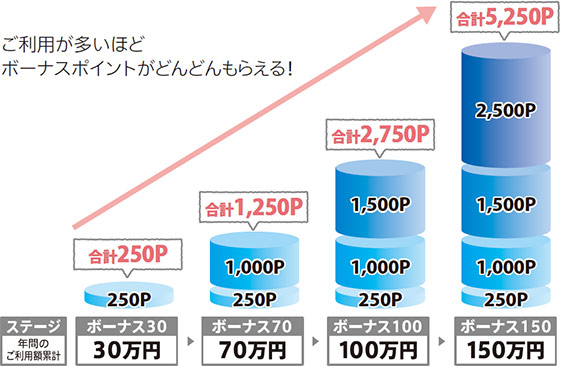

年間利用額に応じてボーナスポイントを受け取れる

ビューカードは通常のポイント還元とは別で、年間の利用額に合わせたボーナスポイントを用意している。

対象となるのは、ビューカード スタンダードとビューカード スタンダード(リボ)だ。なお、ビューカード ゴールドには別の「ビューゴールドボーナス」が用意されている。

利用額に応じてもらえるボーナスポイントの詳細

| 年間利用額 | もらえるポイント |

|---|---|

| 30万円 | 250ポイント |

| 70万円 | 1,250ポイント |

| 100万円 | 2,750ポイント |

| 150万円 | 5,250ポイント |

上記のボーナスポイントは、通常の買い物でもらえるポイントとは別物である。

ビューカード スタンダードの年会費は税込524円なので、年間70万円・月々6万円ほど利用すれば、年会費の元は十分取れる計算だ。

ビューカードの場合、利用額が増えるほどボーナスポイントも増えるため、利用メリットも大きいと言えるだろう。

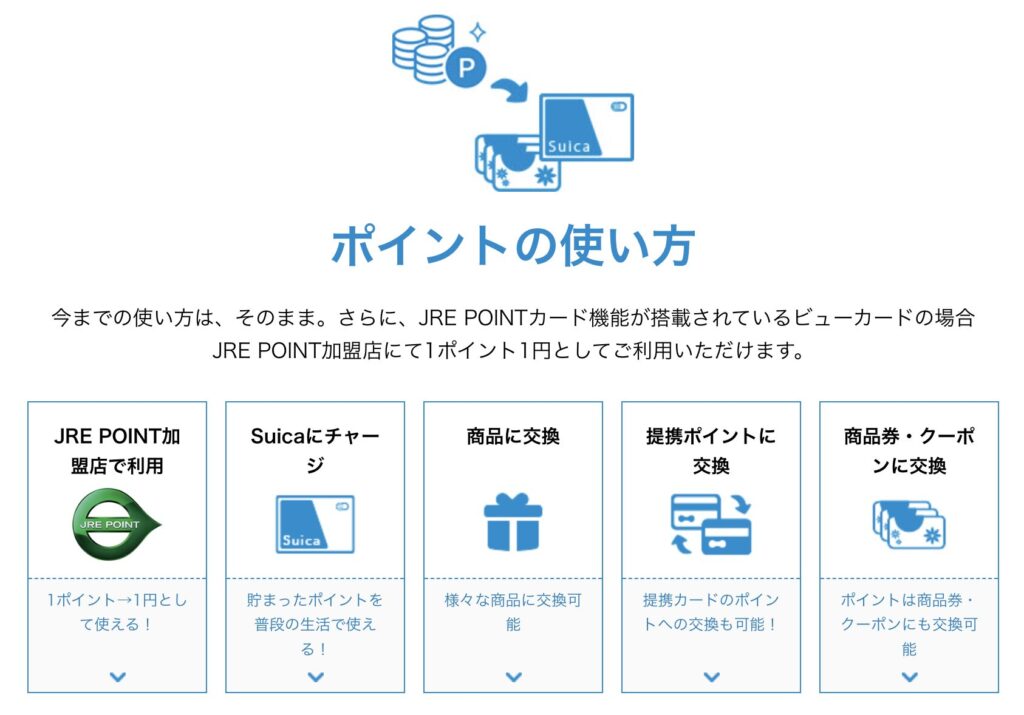

ポイントの使い道が豊富にある

ビューカードを利用して貯まるポイントは「JRE POINT」と呼ばれるもので、貯めたポイントの使い道が豊富なのも大きな特徴である。

- 駅ビルのJRE POINT加盟店で利用する

- 「JRE MALL」で使う

- 登録済みのSuicaにチャージする

- Suicaグリーン券への交換に使う

- 商品券やグッズと交換する

- えきねっとの特典チケットなどに交換する

さまざまな場面で使いやすいJRE POINTが貯まる点も、ビューカード スタンダードのメリットだ。

国内・海外ともに旅行傷害保険がついている

ビューカード スタンダードは、国内・海外ともに旅行傷害保険がついているのも安心できるポイントだ。

ビューカード スタンダードの国内旅行傷害保険

| 補償内容 | 補償金額 |

|---|---|

| 死亡・後遺障害 | 最高1,000万円 |

| 入院 | 3,000円/日 |

| 手術 | 入院保険金日額の 10倍または5倍 |

| 通院 | 2,000円/日 |

対象となる国内旅行事故には以下が挙げられる。

- 公共交通乗用具に搭乗中の事故

- 募集型企画旅行に参加中の事故

- 宿泊先での火災・破裂・爆発による事故

いずれの場合においても、ビューカードで決済した場合が条件になる点は覚えておこう。

ビューカード スタンダードの海外旅行傷害保険

| 補償内容 | 補償金額 |

|---|---|

| 死亡・後遺障害 | 最高500万円 |

| 傷害治療費用 | 50万円限度 |

| 疾病治療費用 | 50万円限度 |

| 賠償責任 | 3,000万円限度 |

対象となる海外旅行事故には以下が含まれる。

- 出国前に利用する公共交通乗用具の料金

- 募集型企画旅行の代金をビューカードで決済した旅行中の事故

上記の内容を見ても分かるように、カバーされるのは傷害・疾病の治療費用や賠償責任などである。

そのため、携行品損害や航空機遅延費用の補償は付帯していない点には注意が必要だ。

- 出典:ビューカード「ビューカードの国内・海外旅行傷害保険」

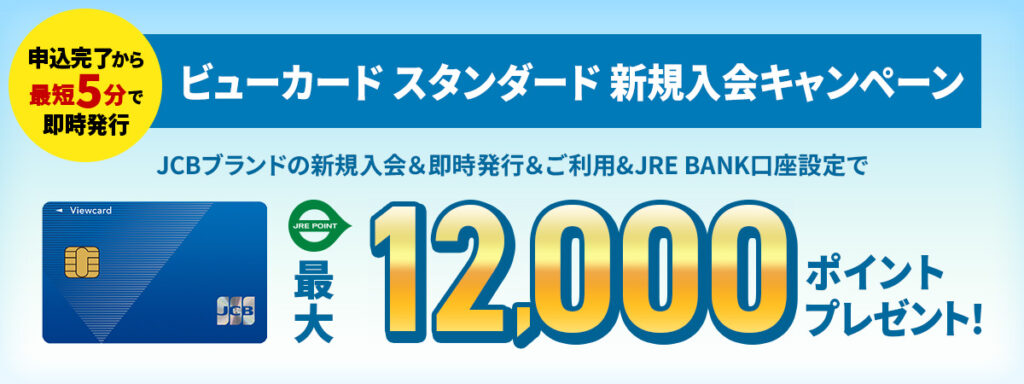

JCBブランドの新規入会&利用&JRE BANK口座設定で

\最大12,000ポイントプレゼント/

アンケート結果から見るビューカードが選ばれる理由

アドバイザーナビ株式会社では、実際にビューカードを利用しているユーザーを対象にアンケートを実施した。

その中で、「なぜビューカードを選んだのか」という質問に対しては、以下のように、「年会費の安さ」や「貯まるポイントが使いやすい」「生活圏での使いやすさ」などの回答が多かった。

-1024x538.png)

ビューカード スタンダードとビューカード ゴールドの違い

ビューカードには、ビューカード スタンダード以外にも様々な種類がある。

具体的には、ビューカードが独自に発行するベーシックシリーズ、ビューカードが発行する提携先との協業クレジットカード、提携するカード会社が発行するビューカードに分けることができる。

ここでは、ベーシックシリーズにあたる、ビューカード スタンダードとビューカード ゴールドの違いを比較してみよう。

なお、ラインナップの全体像から比較検討したい方は、おすすめのビューカードの比較記事もあわせてご覧いただきたい。

基本情報の比較

まず、ビューカード スタンダードとビューカード ゴールドの基本情報をまとめると以下の通りだ。

| ビューカード スタンダード | ビューカード ゴールド | |

|---|---|---|

| 券面画像 |  |  |

| 年会費 | 524円(税込) | 11,000円(税込) |

| 国際 ブランド | Visa Mastercard JCB | Visa JCB |

| 還元率 | 0.5〜5.0% | 0.5〜10.0% |

| ポイントの 種類 | JRE POINT | JRE POINT |

| 家族カード | 524円(税込) | 年会費無料※1 |

| ETCカード | 524円(税込) | 年会費無料 |

| スマホ決済 電子マネー | モバイルSuica Apple Pay Google pay | モバイルSuica Apple Pay Google pay |

| 海外旅行 傷害保険 | 最高500万円 (利用付帯) | 5,000万円 (自動付帯)※2 |

| 国内旅行 傷害保険 | 最高1,000万円 (利用付帯) | 5,000万円 (自動付帯) |

| その他の 保険 | カード紛失 盗難補償 | カード紛失・盗難補償ショッピング保険 |

| 申込条件 | 日本国内にお住まいで、電話連絡のとれる満18歳以上の方 | 日本国内にお住まいで、電話連絡のとれる満20歳以上の安定した収入のある方 |

- 2人目以降は年会費3,300円(税込)

- 海外旅行は子供特約あり

ビューカード スタンダードの特典で十分か、あるいは年会費を払ってでも、より手厚いサービスを受けたいか、ご自身の利用シーンを想像してみると良いだろう。

ポイント還元率は最大で2倍の差がある

ビューカード スタンダードとビューカード ゴールドとでは、ポイント還元率に大きな違いがある。

通常のポイント還元率はどちらも0.5%だが、そのほかのポイント還元率には以下のような差がある。

| ビューカード スタンダード | ビューカード ゴールド | |

|---|---|---|

|  | |

| モバイルSuica チャージ | 1.5%還元 | 1.5%還元 |

| モバイルSuica グリーン券購入 | 5.0%還元 | 10.0%還元 |

| 新幹線eチケット 購入・利用 | 5.0%還元 | 10.0%還元 |

付帯保険の充実度も異なる

また、ビューカード スタンダードとビューカード ゴールドとでは、付帯保険にも大きな違いがある。

| ビューカード スタンダード | ビューカード ゴールド | |

|---|---|---|

|  | |

| カード紛失 盗難補償 | 停止措置が完了するまでの間に 不正使用された分を補償 | |

| 海外旅行 傷害保険 | 最高500万円(利用付帯) | 5,000万円(自動付帯)※ |

| 国内旅行 傷害保険 | 最高1,000万円(利用付帯) | 5,000万円(自動付帯) |

| ショッピング 保険 | なし | 年間300万円 |

- 海外旅行は子供特約あり

「カード紛失・盗難補償」はどちらも付帯しているが、旅行傷害保険についてはビューカード ゴールドの方が補償内容が充実している。

しかも、国内・海外旅行傷害保険はいずれも自動付帯なので、ビューカード ゴールドを旅行代金等で利用しなくても保険が付帯する。

また、海外旅行傷害保険には家族特約があり、会員と同一行程で旅行する生計を一にする20歳未満の子どもも補償対象となる。

ショッピング保険はビューカード スタンダードは付帯していないが、ビューカード ゴールドなら、購入した商品が、購入日から90日内に破損、盗難、火災などの偶発事故によって損害を受けた場合、年間300万円まで保険が適用される。

JCBブランドの新規入会&利用&JRE BANK口座設定で

\最大12,000ポイントプレゼント/

ビューカード スタンダードの評判・口コミ

ここからは、ビューカード スタンダードの利用者の口コミを紹介する。

ビューカード スタンダードの良い評判・口コミ

アンケート結果から見るビューカードの評価点

弊社実施のアンケートにて、ビューカードの最も評価している点を尋ねたところ、以下のように「ポイント還元率」や「貯めたポイントの使いやすさ」に特に高い評価が集まっていることがわかった。

-1024x538.png)

ビューカード スタンダードの良い評判には、高いポイント還元率やオートチャージ、商品・サービスの割引特典などが挙げられる。

また、日常的な出費となる交通費にポイントが付くことも高く評価されているようだ。

モバイルSuicaチャージで常に1.5%ポイントが付与されるのでこの1点のみでもこのカードを持つ意味がある。実際このために入会した。

東日本在住。なんだかんだSuicaへのチャージが一番お金を使ってるのでビューカードを契約。基本的に通学用の定期とSuicaのチャージ専用だが、月に大体3万円程度決済していて、平均して500ポイント程度たまる。(中略)個人的には東日本に住んでいなくてもモバイルSuicaで1.5%の還元があるので割とおすすめ。

出張や旅行に行った際は、メトロポリタンホテルズやJR東日本ホテルメッツを利用するようにしました。理由は、「ビュー・スイカ」カードを利用すると、宿泊料金が20%割引されるためです。(中略)そして、旅行先や出張先で車を利用しなければならないときは、駅レンタカーを積極的に利用しました。「ビュー・スイカ」カードで決済すると10%割引されるためお得感を得られたのです。

ビュースイカカードのちょっと意外な優待特典のひとつとしてビックエコー(BIG ECHO)の割引があります。わたしがよく利用するのは、 みんなでカラオケに行ったときに便利なこのサービスです。カードをビッグエコーの受付で提示することによりカラオケのルーム料が30%オフになります。(中略)ルーム料金 や会計の総額より30%OFFや他にもドリンクバー付で飲み放題コース の会計総額より10%OFFなどバリエーションがあります。

交通費にポイントが付与されるというものすごく画期的な機能なので、年会費が発生しても充分に元はとれると思う。年会費以上の価値は感じる。ポイント交換対象の品揃えがいいのもとても魅力的。(中略)どのみち支払う交通費なら、ビュースイカカードが良い。

JCBブランドの新規入会&利用&JRE BANK口座設定で

\最大12,000ポイントプレゼント/

ビューカード スタンダードの悪い評判・口コミ

アンケート結果から見るビューカードの改善点

弊社実施のアンケートにて、ビューカードの最も改善してほしい点を尋ねたところ、以下のように「貯めたポイントの使いやすさ」や「年会費」に特に改善を求める声が集まっていることがわかった。

-1-1024x538.png)

また、ビューカード スタンダードの悪い評判には、不正利用後の対応の悪さやポイントをチャージする「VIEW ALTTE」の端末が少ないこと、退会手続きの不便さなどが挙げられる。

不正使用されました。勝手に第三者のgooglewalletに紐づけされて使用されていました。因みに高齢の母のカードです。チャージされたスマホのキャリアも明らかに違うのに認める様子は全くありません。そもそもカード会社としてはどうなんでしょう?

不正利用があった場合の対応が最悪だった。問い合わせたら窓口をたらい回しにされて、毎回初めから説明しないといけないし、窓口はフリーダイアルがなく毎回の通話料がかかる。かつ、対応も遅く、3ヶ月以上ほぼ放置されている。そして、本当に返金されるかも不明。

ある程度ポイントが貯まると、たまったポイントは、いつもビュー・カードにチャージするようにしていましたが、チャージするための「VIEW ALTTE」の端末が少ないことです。小さな駅には端末がなかったり、大きな駅には端末があるのですが数が少なかったり、端末があっても非常にわかりにくい場所に置かれていたりで、端末を探すのに結構苦労しました。

特に必要ないカード。JAL等のSuicaカードで事足りる。また、退会手続きの際は送料自己負担で破棄したカードを返送しなければならず大変不便。海外在住中に止むを得ず解約使用にもカードを国際郵便で返送しろと言われた。使わないのに帰国するまで数年間年会費を支払うのは納得いかない。

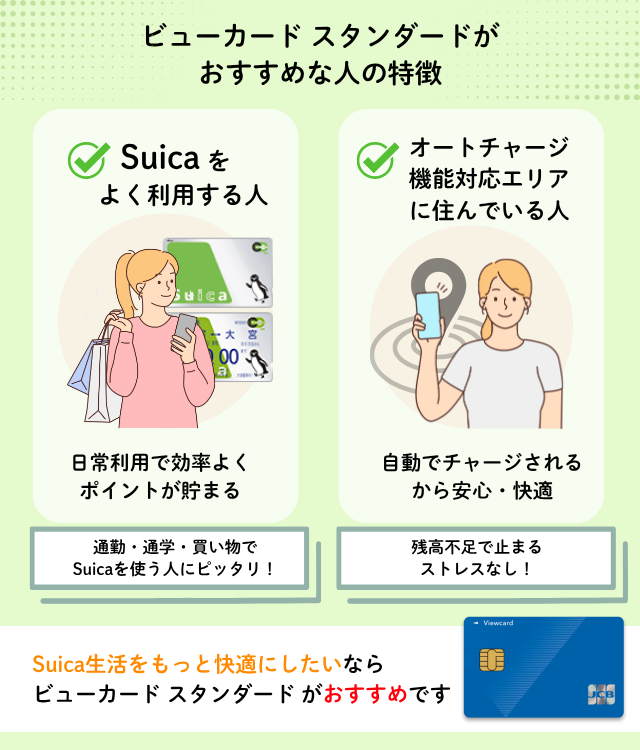

ビューカード スタンダードがおすすめな人の特徴

ここまでの内容を踏まえた上で、ビューカード スタンダードをおすすめする人の特徴について解説していく。

Suicaをよく利用する方

前述の通り、ビューカード スタンダードはモバイルSuicaへのチャージなど、Suicaの利用でお得な特典が用意されている点が特徴だ。

そのため、普段からSuicaをよく利用する方におすすめのカードとなっている。

例えば、通勤や通学でSuicaを使っていたり、休日のお出かけでSuicaを使って移動したりなど、日常的にSuicaを使う場合は効率良くポイントが貯まる。

特に、通学で電車を利用する機会の多い学生におすすめのクレジットカードとしても、ビューカードは有力な候補となるだろう。

また、Suicaは公共交通機関の利用だけでなく買い物でも使えるため、コンビニやスーパーでの決済にSuicaを使う方にもおすすめの1枚だ。

日常生活でSuicaを使う機会が多い方は、ぜひビューカード スタンダードへの申し込みを検討してみよう。

オートチャージ機能対応エリアに住んでいる方

普段Suicaを利用する方の中でも、オートチャージ機能対応エリアにお住まいの方は特にビューカード スタンダードがおすすめだ。

Suicaを利用していて、残高が足りずに改札で止められたり、残高不足が気になっていちいちチェックしたりすることがストレスに感じている方も多いだろう。

ビューカード スタンダードのオートチャージ機能であれば、自動で設定した金額までSuicaにチャージしてくれるため、ストレスなく利用できるはずだ。

JCBブランドの新規入会&利用&JRE BANK口座設定で

\最大12,000ポイントプレゼント/

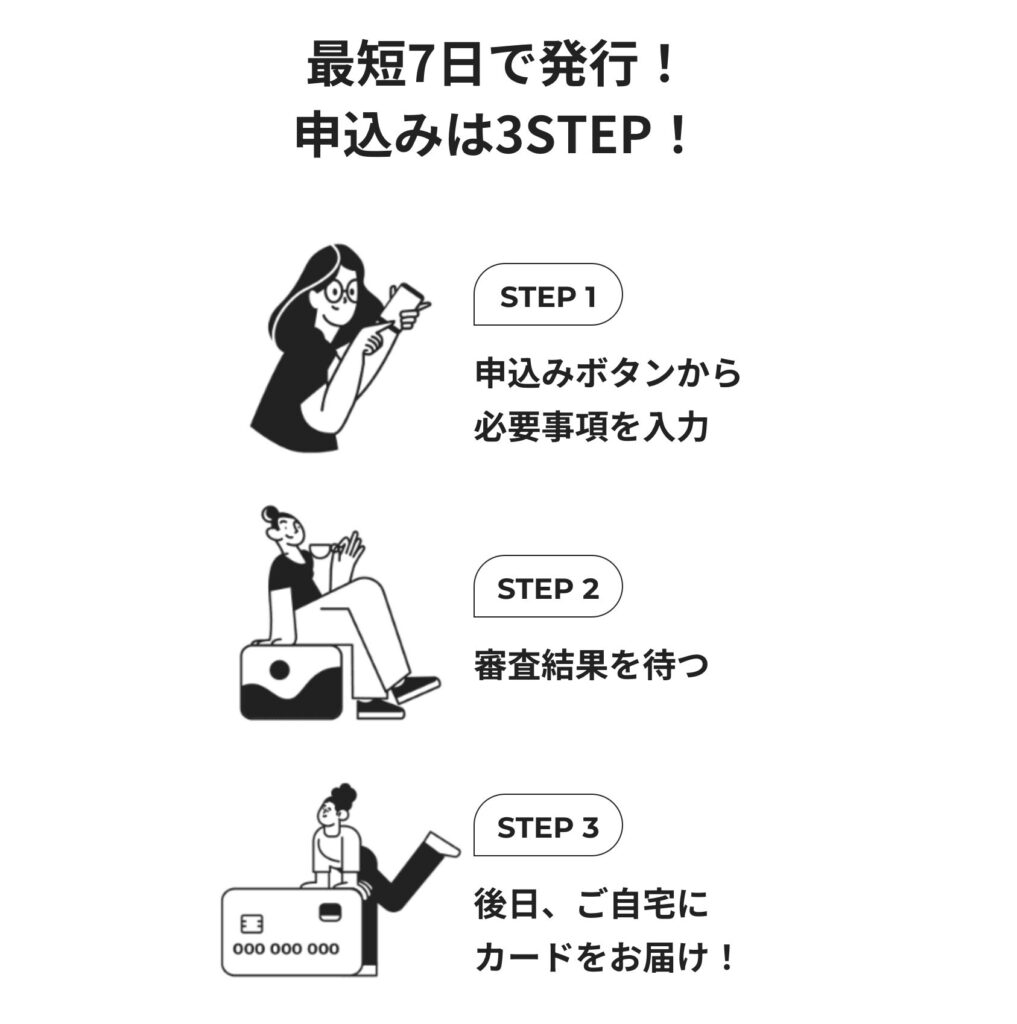

ビューカード スタンダードの申し込みの流れ

ビューカードに申し込むなら、手続きを進めやすく、ビューカード スタンダードは即時発行(バーチャルカード)にも対応しているインターネット申し込みが便利だ。

申し込みの流れ

- 会員規約と特約、個人情報の取り扱いに関する重要事項等に同意

- 入会申込フォームに必要事項を入力

- 本人確認書類を提出またはオンラインで本人確認

- ビューカードの審査を実施

- 審査後、プラスチックカードを郵送(即時発行時はアプリで先に利用開始可)

なお、引き落とし先の口座設定もオンラインで可能だ。

オンライン口座振替やオンラインでの本人確認を利用できる場合は、口座振替依頼書や本人確認書類を郵送する手間が省ける。

さらに即時発行(バーチャルカード)なら、申込み完了から最短5分でカード番号などを確認できるため、利用開始を急ぐ場合にも向いている。

なお、ビューカード スタンダードはインターネットからではなく、郵送で申し込むこともできるが、その場合はJR東日本の主要駅や駅たびコンシェルジュ、またはビューカードセンター経由で入会申込書を用意する必要がある。

ビューカードの申込みに必要な書類

ビューカードに申し込む際は申込方法に応じて本人確認書類の提出が必要だ。

インターネットでのお申込み(書類郵送)または郵送でのお申込みでは、A群から2点、またはA群1点とB群1点などの組み合わせで用意する必要がある。

- 運転免許証、運転経歴証明書

- パスポート(日本国発行で2020年1月以前に交付されたもの)

- 国民年金手帳(1996年12月以前に交付されたもの)

- 在留カード・特別永住者証明書

- 身体障害者手帳

- 母子健康手帳

- 個人番号(マイナンバー)カード

- 住民票の写しまたは住民票の記載事項証明書

- 公共料金(電気・都市ガス・プロパンガス・水道・NHK)の領収書

- 社会保険料の領収書

- 国税・地方税の領収書または納税証明書

なお、本人確認書類に記載された住所と申込時の現住所が異なる場合などは、以下の書類を追加して対応することもできる。

- 公共料金の領収書

- NHK受信料の領収書

- 社会保険料の領収書

- 国税/地方税の領収書または納税証明書

また、申込方法によっては口座振替依頼書の提出が必要になる。

決済口座は口座名義人と申込み人が一致している必要があるため、この点に注意しよう。

JCBブランドの新規入会&利用&JRE BANK口座設定で

\最大12,000ポイントプレゼント/

ビューカード スタンダードのキャンペーン

ビューカード スタンダードは期間限定の「オンライン入会キャンペーン」を実施中で、JCBブランドの新規入会&即時発行&ご利用&JRE BANK口座設定で最大12,000ポイントが進呈される。

JCBブランドの新規入会&即時発行等で最大12,000ポイントもらえる

キャンペーン期間中にJCBブランドでビューカード スタンダードに申し込むと、最大12,000ポイントもらえるのでお得だ。

ポイントの内訳は次のとおり。

| 特典1-1 | JCBブランドのオンライン入会 | 2,000ポイント |

|---|---|---|

| 特典1-2 | 即時発行(バーチャルカード)での入会 | 1,000ポイント |

| 特典2 | ①モバイルSuicaチャージ5,000円以上を含む総額10万円(税込)以上の利用で2,000ポイント ②総額25万円(税込)以上の利用でさらに4,000ポイント | 最大6,000ポイント |

| 特典3 | 10,000円以上のモバイルSuica定期券購入 | 2,000ポイント |

| 特典4 | JRE BANK口座設定 | 1,000ポイント |

- モバイルSuicaチャージの対象となるご利用は、ご利用期間中のモバイルSuicaへのオートチャージもしくはチャージとなります。新規入会されたカードにおける、ご利用期間中のモバイルSuicaへのオートチャージもしくはチャージの累計額を合算し判定いたします。Apple PayのSuica・Google PayのSuicaでのご利用も対象となります。モバイルSuicaでの定期券購入と同時に行うチャージは、本特典5千円以上の判定額の対象外です。

ご利用期間は2026年7月5日(日)までで、条件達成に応じてJRE POINTが進呈される。

キャンペーンの実施期間は4月30日まで

ビューカード スタンダードの入会キャンペーンのスケジュールは、次のとおりだ。

- 申し込み期限

2026年2月1日(日)~4月30日(木) - カード発行期限

2026年2月1日(日)~5月31日(日) - アプリログイン・利用期限

2026年2月1日(日)~7月5日(日)

4月30日までにビューカード スタンダードへの申し込みが完了していれば、カードが手元に届くのが5月以降になっても問題ない。

その後、専用アプリにログインして、ビューカードを一定額以上利用することで利用特典を受け取れる。

キャンペーンのポイント進呈には条件がある

ビューカード スタンダードの入会キャンペーンには条件があるため、あらかじめ確認しておこう。

まず、対象となるのは入会申込期間中にオンラインでビューカード スタンダードへ申し込んだ方で、本キャンペーン開始前に対象カードへ入会中の方や、既に退会した方は対象外だ。

本キャンペーンの参加には、ビューカードアプリへのログインが必要となる。

また、利用額についてはモバイルSuicaチャージ※を5,000円以上利用している必要がある。

- モバイルSuicaチャージの対象となるご利用は、ご利用期間中のモバイルSuicaへのオートチャージもしくはチャージとなります。新規入会されたカードにおける、ご利用期間中のモバイルSuicaへのオートチャージもしくはチャージの累計額を合算し判定いたします。Apple PayのSuica・Google PayのSuicaでのご利用(*)も対象となります。モバイルSuicaでの定期券購入と同時に行うチャージは、本特典5千円以上の判定額の対象外となりますのでご注意ください。

JCBブランドの新規入会&利用&JRE BANK口座設定で

\最大12,000ポイントプレゼント/

ビューカード スタンダードのよくある質問

JCBブランドの新規入会&利用&JRE BANK口座設定で

\最大12,000ポイントプレゼント/

ビューカード スタンダードの基本情報

| 年会費(税込) | 524円(税込) |

|---|---|

| 発行条件 | 日本国内にお住まいで、電話連絡のとれる満18歳以上の方 |

| 発行にかかる日数 | 最短7日 |

| 決済 | Suica |

| 国際ブランド | JCB Visa Mastercard |

| 付帯保険 | 国内:最高1,000万円(利用付帯) 海外:最高500万円(利用付帯) ショッピング:なし |

| ポイント・還元率 | もらえるポイント:JRE POINT ポイント換算:1,000円ごと5ポイント(Suicaへのチャージのみ1,000円につき15ポイント) 還元率:0.50%~5.00% |

| 付帯カード | ETCカード 年会費:524円(税込) 家族カード 年会費:524円(税込) |

ビューカード スタンダードの会社情報

| 会社名 | 株式会社ビューカード |

|---|---|

| 設立 | 2009年9月1日 |

| 本社 | 東京都品川区大崎一丁目5番1号 大崎センタービル |

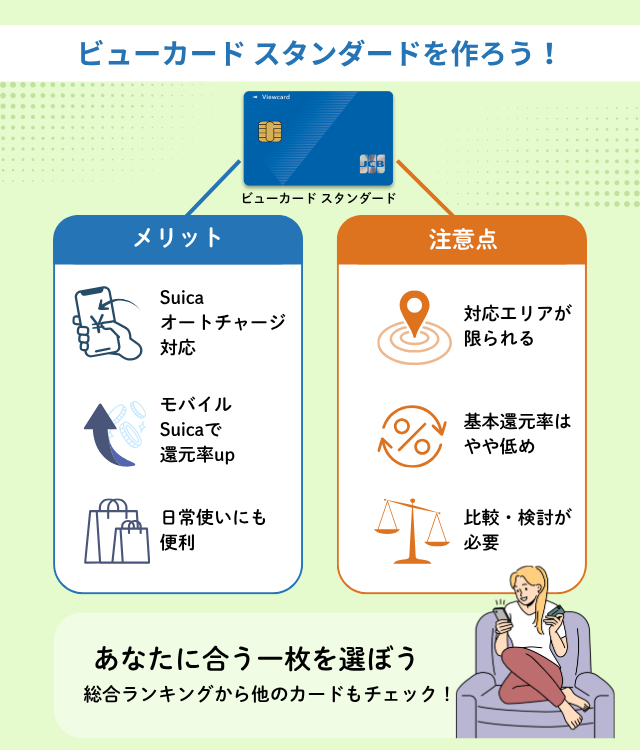

ビューカード スタンダードを作ろう!

ビューカード スタンダードは、Suicaへのオートチャージ機能やモバイルSuicaの利用による還元率アップなど、さまざまなメリットがある。

普段Suicaを利用する方、Suicaオートチャージ機能の対応エリアに住んでいる方には特におすすめの1枚だ。

一方、Suicaオートチャージ機能の対応エリアが限られていたり、普段の還元率があまり高くなかったりなど、いくつか注意すべき点もある。

メリットと注意点を踏まえた上で、ビューカード スタンダードに申し込むべきかを判断しよう。

もし、ビューカード以外の選択肢も幅広く検討したいなら、おすすめのクレジットカード総合ランキングから、あなたにぴったりの一枚を探してみてほしい。

JCBブランドの新規入会&利用&JRE BANK口座設定で

\最大12,000ポイントプレゼント/

参考・出典

- ビューカード『ポイントがおトクに貯まる「VIEWプラス」とは何ですか?』(公表日/更新日:2024-11-27)

- ビューカード『入会申込みをしたビューカードはいつ届きますか?』(公表日/更新日:2025-09-17)

- ビューカード『家族カードの年会費はいくらですか?また、いつ引き落とされますか?』(公表日/更新日:2023-07-24)

- ビューカード『ビューETCカードの年会費はいくらですか?また、いつ引落されますか?』(公表日/更新日:2025-10-03)

- ビューカード『今持っているビューカードの種類や国際ブランド(Visa、Mastercard、JCB)を変更することはできますか?』(公表日/更新日:2026-03-11)

- ビューカード『〖2020年4月施行〗(改正)犯罪による収益の移転防止に関する法律に伴うお知らせ』(公表日/更新日:2020-04-01)

- ビューカード『定期券やきっぷのお支払いでポイントがさらにおトクに貯まります!』(公表日/更新日:2026-02-12)

- ビューカード『ビューカード スタンダード』(公表日/更新日:2026-03-12)

- ビューカード『ビューカード ゴールド』(公表日/更新日:2026-03-12)

- ビューカード『ビューカード スタンダード 新規入会キャンペーン』(公表日/更新日:2026-03-12)

- ビューカード『本人確認書類について』(公表日/更新日:2026-03-12)

- ビューカード『ビューサンクスボーナス』(公表日/更新日:2026-03-12)

- ビューカード『ビューカード 旅行傷害保険のご案内(あらまし)』(公表日/更新日:2026-03-12)

- ビューカード『ショッピングリボ払い手数料、「残高スライド方式」のご案内』(公表日/更新日:2026-03-12)

- JRE POINT『ポイントを使う』(公表日/更新日:2026-03-12)