AD

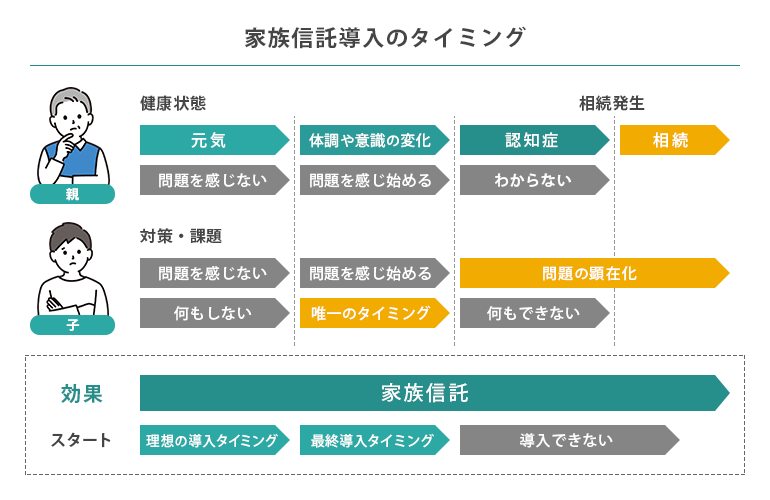

いま、認知症対策のために、高齢になった方がご自身の子どもに財産管理を任せる「家族信託」の活用が増えています。

家族信託を活用すれば、認知症で財産管理ができなくなってしまう前に、不動産や資金の管理を信頼できる人に託すことが可能です。

家族信託とは

日本は高齢化が急速に進む一方で、認知症の方も増え続けています。認知症になると判断能力が失われるため、資産を正しく管理・処分できなくなるリスクがあります。

そんななか今注目されているのが、家族信託。家族など信頼できる方に資産を託し、管理を任せる仕組みです。2007年に改正信託法が施行されてから注目を集める制度で、徐々に広がりを見せています

認知症などで財産の持ち主の判断能力が低下してしまったとしても、スムーズに財産管理できるのが家族信託。認知症や相続対策としてとてもお勧めの制度です。

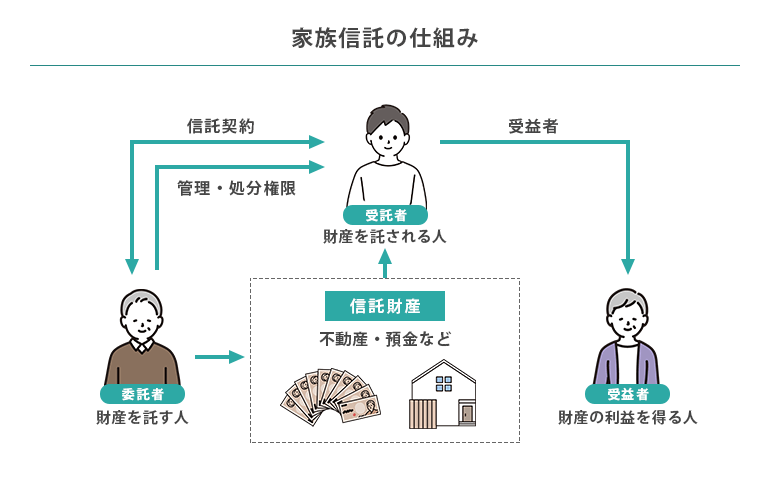

家族信託の仕組み

家族信託では、委託者(財産の管理を託す人)、受託者(委託者からの信託を受けて財産を管理する人)、受益者(財産から得られる収益を受ける人)の3者が登場します。たとえば、マンションなどの収益不動産の管理をしている父親が体調を崩し、子どもに物件管理を任せる場合を考えてみます。

この場合、マンションをもつ父親が「委託者」、親から財産管理を託され、管理をする子どもが「受託者」になります。「受益者」とはマンションからの家賃収入や売却益を得る人です。

なお信託においては「委託者」が「受益者」となることも可能。つまり父親が子供に運用を任せ、その収入を父親が得ることもできます。

家族信託のメリット

自分の思う通りの財産管理が可能

家族信託では、成年後見制度よりも財産管理を柔軟にできます。たとえば、収益が目的で不動産経営をしている大家さんの場合は、入居者獲得のために投資が必要になることもあります。

成年後見制度の場合、確実に利益が出るかわからない投資となるので、原則実行できません。家族信託の場合は、こうした投資が認められるように設計できるのです。

| 家族信託 | 任意後見 | 法定後見 | |

|---|---|---|---|

| 趣旨 | 認知症などの準備 | 将来に備えて自身の望む内容で支援する | 判断能力が不十分な人をサポート |

| 財産処分の自由度 | 信託契約の範囲内で運用や処分が自由 | 裁判所の許可は不要 (財産維持が原則) | 裁判所の許可が必要 (財産維持が原則) |

| 監督者の設定 | 任意で設定 | 裁判所または後見人など | 裁判所または後見人など |

| 報酬 | 自由に設定 | 自由に設定 | 月額約2~6万円 |

生前贈与よりコストが柔軟

銀行への信託報酬よりもコストが柔軟である点も、家族信託のメリットです。たとえば委託者と受益者が同じ人物であるときは、贈与税がかからないなど、信託の仕方によっては税コストを低く抑えることも可能。

お互いに信頼関係があれば、報酬を無料で委託することも可能です。

| 家族信託 | 生前贈与 | |

|---|---|---|

| 不動産取得税 | なし | あり |

| 贈与税 | なし(委託者=受託者の場合) | あり |

| 登録免許税 | あり(0.4%) | あり(2%) |

| 管理方法 | 柔軟に設計可能 | 贈与をうけた人がすべて決める |

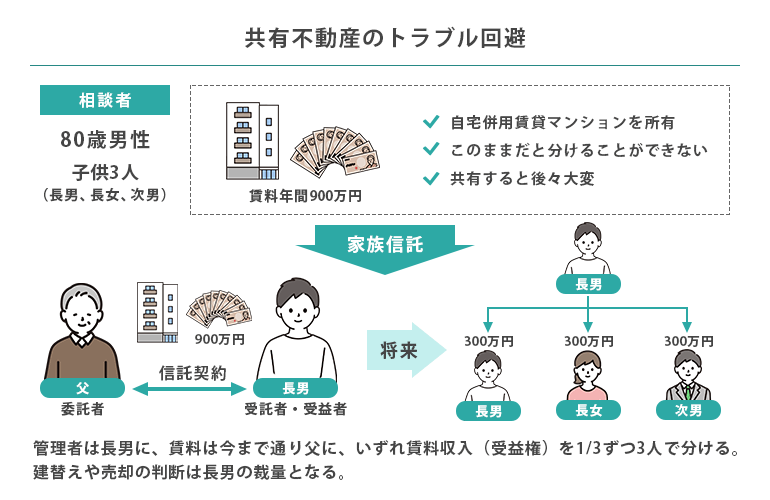

相続トラブルの予防策になる

不動産の相続にありがちなのが、相続人の指定がなく、複数の相続人に相続されるケース。この場合、不動産の管理や処分には、共有している相続人全員の同意が必要となります。複数人が関わるためトラブルも多く、不動産をめぐる争いにも発展しやすいのです。

この点、家族信託であれば、一定の条件のもと、何代も先まで受益者を指定できるので、不動産のトラブルを避けられます。

家族信託のデメリット

税務申告が必要

家族信託では原則として受益者に所得税が課されますので、確定申告が必要になることがあります。

ほかにも受託者が税務署への書類提出を求められる場合があります。

例えば、受け取った財産から発生する収益額が3万円以上の場合、信託の計算書を毎年、作成し税務署へ提出しなければなりません。

その他にも提出書類を求められる場合がありますので、間違いのないように専門家への相談をおすすめします。

節税効果はない

家族信託には相続税を軽減させる効果はありません。不動産名義が受託者へ変更となっても受益権(財産権)は受益者に残るためです。

受益者が死亡して相続が発生すると、受益権は相続され、相続税と変わらない税額を納税する必要が発生します。

家族信託の専門家が少ない

相続に詳しい専門家はたくさん存在しますが、家族信託に精通した専門家はそう多くありません。契約をスタートしてから信託を終了するまで、長期間でのサポートが必要となるため、最初の契約のみをサポートしてくれる専門家はいても、最後まで信託を完遂した経験のある専門家は少ないためです。

専門家を選ぶ際には、しっかりと見極めて経験と実力があり最後までサポートしてくれる専門家を選びましょう。

家族信託はワンストップで対応できる専門家へ

家族信託の契約書作成は、一般の方では対応が難しく、弁護士など専門家に依頼する方が確実です。

また、家族信託を含む相続では税金や法的手続きなどさまざまな問題が発生する場合があり、その都度、各専門家へ依頼するのは時間も労力もかかってしまいます。

スムーズな家族信託をすすめるためにも、各士業と強固な連携があり、ワンストップで対応できる専門家へご依頼することをおすすめします。