カードローンに申し込むときには、「確実に自分が申し込んでいる」ことを証明する必要がある。

つまり、他人ではなく、連絡している本人が申し込んでいることを「書類を使って」証明する。

このとき、良く使われるのが運転免許証やマイナンバーカード、パスポートなどの「本人確認書類」と呼ばれるものだ。

とはいえ、「免許証もないしパスポートもない」「マイナンバーカードも申請していない」人もいるかもしれない。

日本では国民全員が健康保険に加入することになっており、基本的に「1人に1枚」健康保険証が支給されている。

そのため、カードローンでは健康保険証を本人確認書類として提示して審査を受けることが可能だ。

ただ、健康保険証のみで審査を完了させることはできるのだろうか。

本記事では、健康保険証でカードローンの審査に合格できるのかを解説する。

カードローンの申込方法も紹介するので、参考にして欲しい。

※当サイトには広告が含まれます。※当サイトは広告収入を得て運営しております。

カードローンは健康保険証だけで借りられる?

金融庁の「金融機関等による顧客等の本人確認等に関する法律要綱」では、本人確認義務について以下のように説明している。

「運転免許証の提示を受けるなどの方法により、その本人特定事項を確認しなければならない。」

「本人特定事項」とは氏名・住所・生年月日を指し、これらの情報を確認できる書類が必要だ。

本人特定事項を確認できて、「私的ではないもの」「偽造が容易ではないもの」として挙げられるのが、以下の書類だ。

- 運転免許証

- パスポート

- マイナンバーカード

- 在留カード

健康保険証も氏名・住所・生年月日が確認できる公的な書類である。

そのため、カードローンにおける本人確認書類として通用する。

ただし、健康保険証には運転免許証やパスポートなどのように顔写真がついていない。

そのため、本人確認書類としては十分とみなされず、時には「補助書類」の提出が求められることがある。

連絡があった場合は、速やかに指定された補助書類を提出しよう。

※当サイトには広告が含まれます。※当サイトは広告収入を得て運営しております。

カードローンの申込ができる保険証の種類

保険証の種類は、加入している公的医療保険によって異なる。

主に「社会保険」「国民健康保険」「後期高齢者医療制度」の3種類がある。

後期高齢者医療制度の対象者は「75歳以上」である。

一般的なカードローンの申込条件が「年齢満20歳以上74歳以下」であるため、そもそも申込ができない可能性がある。

この点には注意しておこう。社会保険は以下の3種類に分けられる。

- 協会けんぽ

- 中小企業の従業員とその扶養家族

- 組合健保

- 大企業の授業員とその扶養家族

- 共済組合

- 公務員や私立学校の教職員とその扶養家族

国民健康保険は以下の2種類に分けられる。

- 市町村国保

- 地域に住む社会保険加入者および国保組合加入者以外の人

- 国保組合

- 個人事業所に従事する人とその家族

社会保険証でも国民健康保険のどちらでもカードローンに申込可能だ。

ただし、保険証の種類によっては、住所が記載されていないものもある。

住所が記載されていない書類では、「本人特定事項」が確認できず、証明書として認められない場合がある。

申し込もうとしているカードローンの条件を確認しておこう。

カードローンの審査に通らない理由についての詳しい解説はこちら。

※当サイトには広告が含まれます。※当サイトは広告収入を得て運営しております。

カードローンの申込方法

カードローンの申し込みには、健康保険証だけで行うことができるが、「自動契約機」「窓口」で手続きする際は注意が必要だ。

犯罪収益移転防止法によって、窓口や自動契約機では「写真付きの本人確認書類」の提示が必須となった。

そのため、本人確認書類が健康保険証だけの場合は、窓口や自動契約機でのカードローンの申込はできないことが多い。

ただし、インターネットからの申し込みでは、基本的に保険証だけで申し込むことができる。

その際の本人確認については、犯罪防止の観点から厳しくなる傾向がある。事前に条件を良く確認しておこう。

インターネットでのカードローンの申込は各社で若干異なるが、おおよその流れは以下のようになっている。

- Webサイトの「はじめてのお申込」などのボタンをタップ(クリック)する

- お客様情報入力に氏名や生年月日などを入力する

- 審査結果が出るのを待つ

- 審査に通ったら、契約手続きフォームで振込先情報などを入力する

- 本人確認書類を提出する

- 本契約する

本契約が終われば借入できる状態になる。

※当サイトには広告が含まれます。※当サイトは広告収入を得て運営しております。

健康保険証だけで即日でカードローンを利用したい場合の注意点

健康保険証だけで即日借入ができれば大変便利だが、そのためには以下のような注意点がある。

- 消費者金融を利用する

- 早い時間帯に申込

- 24時間振込対応可能な銀行口座を登録する

それぞれについて詳しく解説する。

消費者金融を利用する

健康保険証だけで即日借入したい場合には、消費者金融を利用しよう。

事業者としてではなく、個人の消費者としてお金を借りるには消費者金融と銀行の2つが想定される。

このうち銀行が提供しているカードローンは、そもそもが即日融資には対応していない。

銀行では個人に融資する際に警視庁のデータベースに個人情報を照会することが必須になっている。

この照会に時間がかかることから、銀行のカードローンは即日融資に対応していないのだ。

そのため、融資を急いでいるなら消費者金融がおすすめだ。

早い時間帯に申込

即日融資を受けたいなら、申込はできる限り早い時間帯が良い。

Web申込なら24時間・365日受け付けている。

通常、消費者金融業者は午後9時まで審査を実施しており、時間外の申込については申込をした順番に翌営業日に審査が行われる。

そのため、早めに申込したほうがそれだけ早く審査結果が通知される。

カードローンの審査では在籍確認される可能性も高いので、職場への電話を自分で受けられる時間帯に申込するほうが審査も早く進む。

24時間振込対応可能な銀行口座を登録する

消費者金融で即日融資を受けるには「契約機で契約してカードを受け取る」のが最も早い。

だが、前述したように健康保険証だけでは契約機を使えない。そのため、スマホなどでWeb申込することになる。

その場合、振込融資を受けるのが融資までの早道だ。

今までは「午後2時までに手続きが完了していないと銀行振込に対応できない」ケースが多かったが、今では「全銀システム」のおかげで24時間振込融資が可能になった。

とはいえ、24時間振込対応可能な銀行も業者によって異なることもある。

たとえばプロミスでは以下の銀行が24時間振込が可能だ。

- 三井住友銀行

- 三菱UFJ銀行

- みずほ銀行

- ゆうちょ銀行

- PayPay銀行

3大メガバンクは24時間振込に対応している。

24時間振込対応可能な銀行口座を登録してスピーディに融資を受けよう。

※当サイトには広告が含まれます。※当サイトは広告収入を得て運営しております。

カードローン審査を健康保険証だけで受ける問題点

健康保険証だけでカードローンの審査を受ける場合、以下の4つの問題が生じる。

- 健康保険証だけでは審査に落ちる場合がある

- 自動契約機・窓口では申込できない

- 補助書類の提出を求められる可能性がある

- 住所の記載がないと身分証明書として利用できない

それぞれについて詳しく解説する。

健康保険証では審査に落ちる可能性がある

健康保険証には、社会保険と国民健康保険の2種類がある。

社会保険証を持つ場合、正社員であり安定した収入を得ているとみなされ、審査が有利になりやすい。

しかし、国民健康保険の場合、自営業者やアルバイト、パートなどによる収入を頼りにしていると見なされ、収入の安定性が疑われることがある。

国民健康保険だからといって必ずしも審査に落ちるとは限らないが、「安定収入を得ている」ことを認めてもらえて初めて審査に通れる。

この点では国民健康保険は若干不利といえるだろう。また、社会保険証には加入年月日が記載されている。

そのため、保険証から勤続年数を割り出すことが可能だ。

カードローンの申込では勤続年数を申告するが、ここで「多少ごまかしても良いだろう」と甘くみて嘘の勤続年数を申告してはならない。

なぜなら虚偽報告とみなされて審査に落ちることがあるためだ。十分に注意していただきたい。

自動契約機・窓口では申込できない

消費者金融業者を含む金融サービス全般について、契約時には「原則として顔写真付きの本人確認書類が必要」である。

健康保険証には顔写真がついていないため、その他の書類の提出が必要となる。

これには「犯罪収益移転防止法」が関わっているのは前述した通りだ。

ただし、同法では契約の方法が自動契約機や窓口での対面取引なのかWeb経由による非対面取引かによって対応が異なる。

対面取引では健康保険証以外の公的な書類が必要だが、インターネットや郵送による申込では基本的に健康保険証以外の公的書類の提出は不要だ。

健康保険証しか用意できる書類がない場合にはインターネット取引での申込をおすすめする。

補助書類の提出を求められる可能性がある

今まで解説した通り、健康保険証だけでカードローン申込をしようとしても、「補助書類の提出を求められる可能性がある。

補助書類として有効とされるのは「申込者本人の現住所が記載されている」「私的な郵便ではなく公的な機関から発行されている」書類であることが条件だ。

カードローン業者によっても若干の違いはあるが、補助書類として認められるのは以下の6種類だ。

- 住民票の写し

- 印鑑証明

- 戸籍謄本・抄本

- 公共料金の支払証明書(電気・ガス・水道・NHK)

- 国税・地方税の納税証明書

- 各種健康保険料の支払証明書

住民票も公共料金の支払証明書も、発行日から3ヶ月以内であることも必要だ。

手近なところに電気料金の領収書や、ガス代の領収書などが1点あれば問題ない。

こういった領収書は自営業者なら確定申告のために保管しているケースが多いだろう。

住所の記載がないと身分証明書として利用できない。

国民健康保険証にはほとんどの場合、現住所の記載があるが、社会保険証の多くは表面に住所の記載欄はない。

裏面に自分で住所を書き込むようになっている。

もし社会保険証だけでカードローンを申込するときに裏面の住所欄に記載がなければ、身分証明書として利用できないので注意が必要だ。

引っ越しなどの事情で住所に変更があれば、自分で修正できる。旧住所に二重線を引いて消し、その下の備考欄に新しい住所を書き込もう。

不要な情報は加工して隠すなどの対応が必要

令和2年(2020年)10月1日に健康保険法が改正された。

改正では「医療保険の被保険者記号・番号等の告知要求制限について」項目が追加され、「本人確認等を目的とした医療保険の保険者番号や被保険者等記号・番号の告知を求めることが禁止」となっている。

法改正は保険証保持者のプライバシー保護の厳重化を目的としたもので、本人確認のために保険証の提示を求めるとき告知要求制限に抵触しないようにする必要がある。

消費者金融への申込で健康保険証を本人確認書類として使うときに、業者は健康保険証の記号番号などの提示を要求できない。

申込者のプライバシー保護を目的とした法律だが、実際には申込をする側が配慮する必要がある。

カードローンの申込で健康保険証を使うときには加工しなければならない。

以下の3点について黒く塗りつぶすといった工夫が必要である。

- 健康保険証の記号と番号

- 保険者番号と被保険者番号

- QRコード

※当サイトには広告が含まれます。※当サイトは広告収入を得て運営しております。

健康保険証を提出してもカードローン審査に落ちるケース

健康保険証を提出してカードローン審査を申込しても、審査に落ちてしまうケースもある。

代表的なケースは以下の4つだ。

- 提出書類に不備があった

- カードローンの審査基準を満たさなかった

- 在籍確認ができなかった

- 借入希望額が収入に見合っていなかった

それぞれのケースについて詳しくご紹介する。

提出書類に不備があった

健康保険証だけでカードローンの審査を受けるときに注意したいのが、「住所記入欄に住所が記載されているかどうか」だ。

会社員や公務員が保有している社会保険証の裏側には住所を記入する欄があるが、ここに正しい住所が記載されていなければ本人確認書類としては不備があることになる。

書類不備は審査落ちの可能性が高くなるので注意しよう

自営業者などの場合には国民健康保険証なので住所は記載されている。

引っ越しなどで住所に変更があった際に書き換えの手続きをしておこう。

手続きしていないと現住所と書類記載の住所が違うことになり、これも書類不備として審査落ちしてしまう。

住所変更して健康保険証の裏面に新住所が記載されるケースでは、書類提出のときに忘れず裏面も提出するようにしよう。

カードローンの審査基準を満たさなかった

健康保険証を持っているからといって、カードローンの審査に通るとは限らない。

どのカードローンでも「申込条件」が決まっており、それに見合って初めて契約できるためだ。

消費者金融業者の公式サイトをみると、年齢と収入に関する記載がある。

多くが「18歳から74歳までの安定した収入のある方」となっている。

この条件を満たして初めて審査対象となる。年齢の条件と収入の条件を満たすことは必須だ。

また、カードローンごとに独自の審査基準がある。

審査基準は公表されていないが、申込条件はクリアしていても各社独自の審査基準を満たしていなければ審査に通過することはできない。

在籍確認ができなかった

カードローンの審査では、申込フォームなどに記載した勤務先に何らかの方法で在籍確認が行われることがある。

確認方法は各社それぞれだが、多くの場合電話による連絡である。

たいていは軽いやり取りで済むが、電話に応対した人が「そのような名前の社員は当社にはおりません」などと返答してしまうと在籍確認が取れなかったとして審査落ちしてしまう。

在籍確認は「申告した通りの職場に申込者が勤務しており、勤務による収入で借入したお金を返済できる」ことを確認するための重要なステップである。

そのため、在籍確認が取れないとカードローンの審査には通らない。

借入希望額が収入に見合っていなかった

カードローンの申込では借入希望金額を申告するが、このとき希望額が高すぎると審査に落ちる原因となってしまう。

消費者金融には総量規制が適用されるため、利用者の年収の3分の1を超える金額を貸付できないとされている。

消費者金融や信販会社などが総量規制の対象だ。

年収が300万円の人が「100万円」ぴったりで申込するのもリスクがある。

総量規制をクリアしていても、希望額が高すぎると判断されることもあるからだ。

借入希望額は必要最低限の金額での申込をおすすめする。

※当サイトには広告が含まれます。※当サイトは広告収入を得て運営しております。

カードローンを健康保険証だけで利用するコツ

カードローンを健康保険証だけで利用可能か気になるところだろう。

結論からいうと可能なのだがそれにはコツがある。

- Webで申込する

- 申込時に入力ミスをしない

それぞれについて詳しく説明する。

Webで申込する

カードローンを健康保険証だけで申し込む際には、Webでの申込が最も適している。

自動契約機や窓口での申込では写真付きの本人確認書類が必要になるが、Web申込なら不要なケースがあるからだ。

カードローンの審査基準ははっきりとは公表されていない。

とはいえ、消費者金融業者の公式サイトには「かんたん診断」など借入の可否診断をしてくれるページが用意されている。

まずはこういったページを利用して実際に申込可能かどうかを確認してみよう。

申込時に入力ミスをしない

カードローンの申込では様々な個人情報を入力して送信する必要があるが、ここで入力ミスをしないことが重要だ。

間違いやすいのが番地や年齢、収入額といった「数字を入力する」部分である。電話番号も入力ミスしやすい。

職場の電話番号を誤ると在籍確認が不可能となり、審査に影響が出る恐れがある。

また、見栄を張って収入額で高めに申告すると「この人は本当にこれほど高額な給料をもらっているか?」などと疑われる可能性もある。

わざとではなくても申告情報をミスすると審査落ちにつながる可能性があるので、住所や収入額などのミスはしないように心がけよう。

※当サイトには広告が含まれます。※当サイトは広告収入を得て運営しております。

健康保険証だけで借りられるおすすめカードローン4選

では実際に健康保険証だけで借りられるカードローンをご紹介する。

それは以下の4つだ。

- プロミス

- SMBCモビット

- アコム

- レイクALSA

それぞれの特徴を解説する。

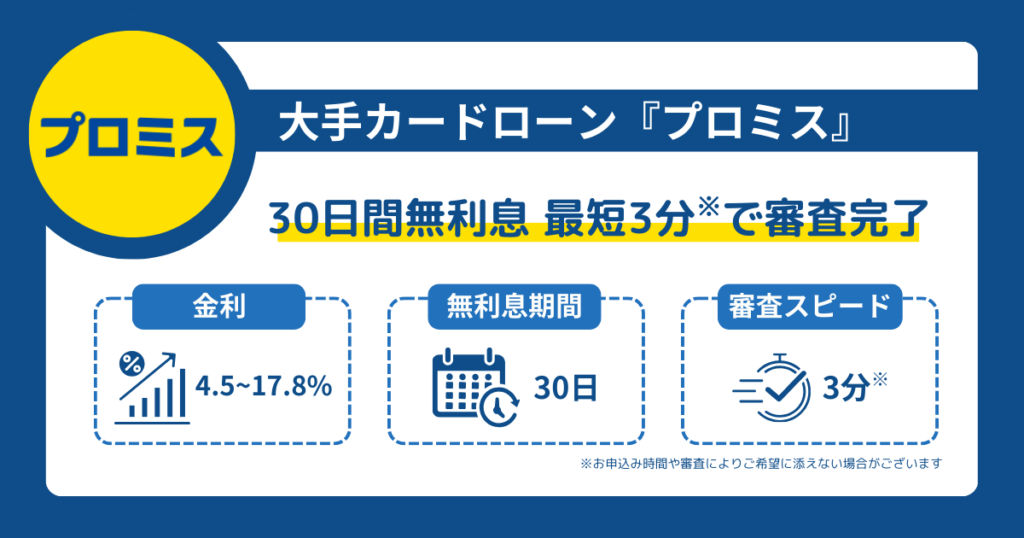

プロミス

プロミスは、Web申込なら健康保険証のみで申込可能だ。

郵送物なしのお手続きを選択して「金融機関でかんたん本人確認」で手続きすれば健康保険証だけで契約できる。

ただし、記載されている住所が現住所と異なっている場合では追加の書類が必要になることがあるので注意しよう。

| 金利 (実質年率) | 年4.5%~年17.8% |

|---|---|

| 審査時間 | 最短3分 ※お申込み時間や審査によりご希望に添えない場合がございます。 |

| 融資速度 | 最短3分 ※状況によりご希望に沿えない場合がございます。 |

| 無利息期間 | 最大30日間(初回限定) ※メールアドレス登録とWeb明細利用の登録が必要です。 |

| 借入限度額 | 1万円~500万円 |

| 収入証明書 | 以下に該当する場合は収入証明書の提出が求められます。 ・プロミスの利用限度額が50万円を超える場合 ・プロミスと他社貸金業者の合計借入金額が100万円を超える場合 ・前回プロミスに収入証明書を提出してから3年以上が経過している場合 |

| WEB完結 | 可能 |

| 申込条件 | 満18歳以上74歳以下 ※高校生を除く ※収入が年金のみの方はお申込いただけません |

| 担保・保証人 | 不要 |

SMBCモビット

SMBCモビットも、本人確認書類として健康保険証のみで申込ができる業者だ。

特に社会保険証の保有者なら「Web完結申込」が利用できる。

社会保険に加入していて、以下の銀行のいずれかの口座を持っていれば「電話連絡なし」「郵送物なし」「アプリで簡単に借入・返済」ができる。

- 三井住友銀行

- 三菱UFJ銀行

- みずほ銀行

- ゆうちょ銀行

申込から融資までスピーディなのでおすすめである。

| 金利 (実質年率) | 年3.0%~年18.0% |

|---|---|

| 審査時間 | 最短15分 ※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります |

| 融資速度 | 最短即日 ※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります |

| 無利息期間 | なし |

| 借入限度額 | 1万円~800万円 |

| 収入証明書 | 提出の場合あり |

| WEB完結 | 可能 |

| 申込条件 | ・20歳~74歳 ・安定した収入がある方 |

| 担保・保証人 | 不要 |

アコム

アコムは他の業者と違って「自動契約機でも健康保険証だけで申込ができる」メリットがある。

ただし、保険証のみの提出の場合には契約後にアコムから郵送物が届くことになっている。

郵送物の受け取りが住所確認を兼ねるのがアコムの考え方だ。

もし郵送物なしでの申込を希望するなら、以下の2つの確認書類のいずれかが必要になる。

- 住民票の写し

- 公共料金の領収書(電気・ガス・水道など)

住所が確認できる公的な書類を提出しよう。

| 金利 (実質年率) | 年3.0%~年18.0% |

|---|---|

| 審査時間 | 最短20分 ※お申し込み時間や審査によりご希望に沿えない場合がございます。 |

| 融資速度 | 最短20分 ※お申し込み時間や審査によりご希望に沿えない場合がございます。 |

| 無利息期間 | 30日間(初回限定) |

| 借入限度額 | 1万円~800万円 |

| 収入証明書 | 以下のいずれかに該当するお客さまは収入証明書が必要 ・当社のご契約が50万円を超えるお客さま ・他社を含めたお借入総額が100万円を超えるお客さま |

| WEB完結 | 一部可能 |

| 申込条件 | 満20歳以上72歳までの定期的な収入がある方 |

| 担保・保証人 | 不要 |

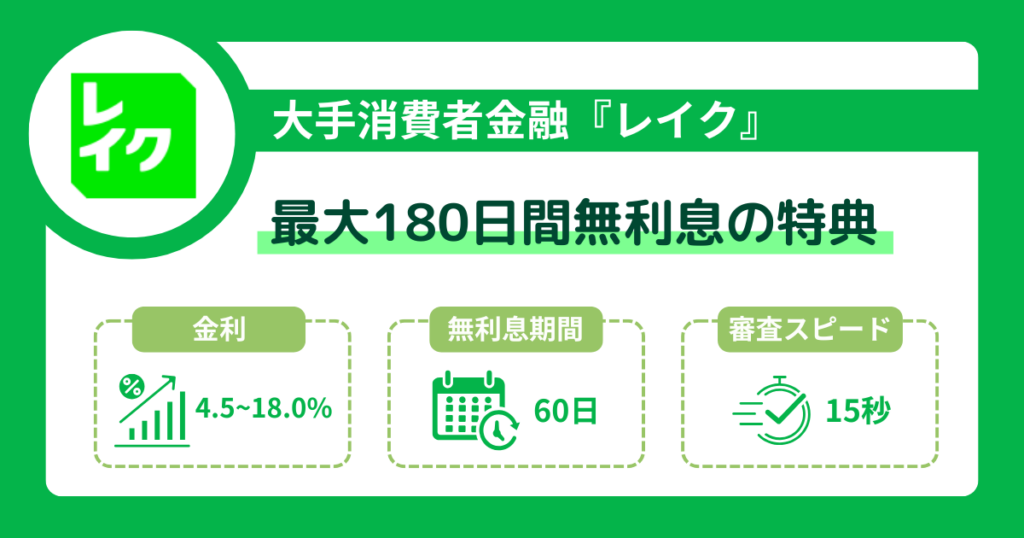

レイクALSA

レイクALSAも、Web契約なら健康保険証だけで申込ができる。

公式サイトで以下の通りに申込をすると健康保険証だけで契約できる。

- 契約画面で「口座登録で本人確認」を選択

- 本人確認書類として健康保険証を提出

口座登録以外の方法で本人確認するには運転免許証が必要である。

また、自動契約機では運転免許証を用意するか補助書類が必要になるので注意しよう。

| 金利 (実質年率) | 年4.5%~年18.0% |

|---|---|

| 審査時間 | 最短15秒 |

| 融資速度 | WEBで最短25分融資も可能(即日融資可能) |

| 無利息期間 | ・最大60日間(Web申込限定) ・最大180日間(5万円まで) |

| 借入限度額 | 1万円~500万円 |

| 収入証明書 | 以下に該当する場合は、収入証明書の提出が求められます。 ・レイクの借入可能額の総額が50万円を超える場合 ・レイクの借入可能額と他社借入額の合計が100万円を超える場合 ・前回レイクで収入証明書を提出してから3年以上が経過している場合 |

| WEB完結 | 可能 |

| 申込条件 | ・満20歳~70歳の方 ・安定した収入がある方 |

| 担保・保証人 | 不要 |

カードローンを健康保険証だけで利用したいなら

カードローンを健康保険証だけで申込する方法や注意点、おすすめの業者を解説してきた。

本記事を最後まで読んでいただければ、健康保険証だけでも消費者金融から借入できると認識してもらえただろう。

ただ、いくつか注意すべき点もあるので改めて読み返してもらえれば幸いだ。

運転免許証は各所で通用する本人確認書類だが、保有していない人も多い。

そういったケースを想定して、各金融機関では健康保険証を本人確認書類として活用できる。

本人確認書類として健康保険証しか用意できない場合には「Web申込」にするのがコツだ。

※当サイトには広告が含まれます。※当サイトは広告収入を得て運営しております。