AD

投資しようと考えている企業の銘柄について、「割安なのか」「将来的に値上がりするのか」などを判断するのは、株式投資において非常に難しいところです。

株式投資において、多くの投資家たちが株価の判断する際は、「株価指標(投資指標)」と呼ばれる基準がよく用いられます。

当記事では、株式投資で覚えておくべきおすすめの株価指標や企業分析の役に立つ決算書の概要、経済指標などを解説します。

資産運用ナビ おすすめ!

https://adviser-navi.co.jp/

アドバイザーナビ社が運営する自分に合った退職金の相談相手を無料で探せるマッチングサービス。日経新聞、東洋経済など有名メディアに度々取り上げられている。

保険チャンネル

https://hokench.com/

リクルート社が運営する、ファイナンシャルプランナー(FP)相談サービス。大手の会社が運営しており、CMでも話題。

株式投資の指標|覚えておくべきおすすめの数値

株価指標とは、株価を比較・評価するために用いる尺度のことです。企業の財務情報をもとに収益性・安全性などを算出し、「株価が割安なのか」「健全な経営をしているか」などを判断します。

投資家は株価指標を使うことで、規模や売上、サービス形態などが異なる企業同士の株価を比較できるようになります。ものさしのイメージが近いでしょうか。

では、株価指標にはどのようなものがあるのでしょうか。以下では、投資初心者が押さえておくべき、おすすめの株価指標の数値を解説します。

| 株価指標 | おおよその傾向 |

|---|---|

| 日経平均株価とTOPIX | 高いほど株式市場が上昇傾向 |

| PER | 低いほど割安株の傾向 |

| PBR | 低いほど割安株の傾向 |

| ROE | 高いほど優良株の傾向 |

| ROA | 高いほど優良株の傾向 |

| 配当性向 | 高いほど配当金の割合が高い傾向 |

| 配当利回り | 高いほど割安株の傾向 |

日経平均株価とTOPIX(トピックス)

日経平均株価とは、東京証券取引所(以下、東証)のプライム市場(2022年3月31日以前は東証一部)に上場している約1,800銘柄のうち、市場流動性に優れた代表的な225銘柄をもとに算出する指数のことです。

業種(セクター)間のバランスを考えつつ、日本経済新聞社が銘柄を選出しています。選出した225銘柄について独自計算(株価換算係数などによる調整)を当てはめ、225銘柄の平均値を算出します。

一方で2022年時点でのTOPIX(トピックス)とは、東証のプライム市場に上場する銘柄すべてをもとに算出する指数です。対象の銘柄の時価総額を基準に算出します。

TOPIXは東証の市場区分見直しに伴い、一定未満の時価総額の銘柄については、2022~2025年の間で段階的に構成比率が低減されます。

日経平均株価とTOPIXは、どちらも株式市場全体の動きを反映する指標です。おおまかに言えば、指標が上昇すると景気上向き傾向、下落すると下向き傾向と捉えておくとよいでしょう。とはいえ、あくまで株式市場の中だけでの話であり、実生活の景気を100%反映しているわけではありません。

日経平均株価は株価の高い銘柄、TOPIXは時価総額の大きい銘柄からの影響を受けやすくなっています。

なお、日経平均株価とTOPIXは、株式投資においては「インデックスファンドのETF・投資信託」の運用指標になります。投資信託の購入も検討している場合は、覚えておくとよいでしょう。

PER(株価収益率)

PER(株価収益率)とは、株価に対して発行株式の1株あたりの当期純利益(株主全体にもたらされた利益)が何倍なのかを表す指標です。1株あたりの当期純利益は、EPSと呼びます。

一般的には、PERが高いほど株価が割高、低いほど割安と判断されます。

例えばA社のEPSが500円・株価が4,000円と仮定すると、PERは8倍です。「4,000円で買った株が、1年で500円の利益を出す」というイメージになります。このケースだと、株主は8年間保有すると投資分を回収できると予想可能です。仮にPERが2倍だと、2年で元が取れることになります。

ただし成長期待が高い株式は、現状の利益に対してPERが割高になる可能性があります。成長株は投資家からの人気が高く、株価が上昇する傾向があるためです。また、PERは業種によっても水準が変わるため、同業種または類似企業の比較に用いられます。

PERは、あくまで「今年の利益」をもとにした指標であると覚えておきましょう。

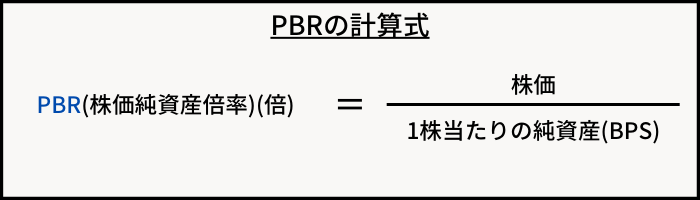

PBR(株価純資産倍率)

PBR(株価純資産倍率)とは、発行株式の1株当たりの純資産(企業の資産のうち株主全体で保有する資産)が何倍になっているかを表す指標です。

純資産は、企業が解散した際に株主に分配される金額を表す「解散価値」とも呼ばれています。単純に資産価値と覚えておいても問題ありません。1株当たりの純資産をBPSと呼びます。

一般的には、PBRが高いほど株価が割高、低いほど割安と判断されます。

まずBPSが意味するのは「企業が解散したときに、1株当たりいくら還ってくるのか」です。つまり、企業が倒産等したときの安全性を表しています。BPSが高い=PBRが低いほど、当該株式は安全に保有できるとの判断が可能です。

例えばA社のBPSが1,000円・株価が2,000円と仮定すると、「2,000円で買った株だけど、純資産で考えると1,000円の価値しかない」というイメージになります。

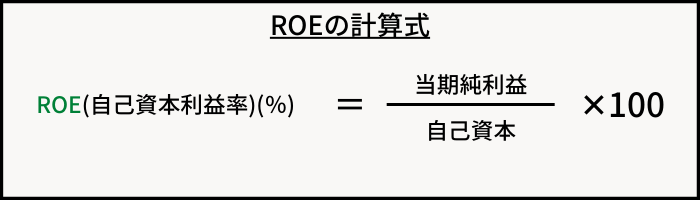

ROE(自己資本利益率)

ROE(自己資本利益率)とは、企業が自己資本に対してどれだけの当期純利益を上げているのかを表す指標です。自己資本とは、これまで貯めてきた利益(利益剰余金など)や株主や自身の出資金の合計です。

一般的には、ROEが高いほど効率よく稼げる収益性・成長性がある企業と判断されます。

ROEが意味するのは、「企業は投資家が出資したお金を使って、効率的に利益を出せているのか」という経営の効率性です。

例えば、利益1億円で自己資本10億円のA社と、利益2億円で自己資本40億円のB社を比較します。

一見すると利益が多いのはB社です。しかしROEを計算するとB社5%・A社は10%と、A社のほうが2倍も効率がよいことになります。

ただし、ROEは減資や自社株買いなどによって数値を増やせます。RDEの数値が大きくても、自己資本金額が低すぎる場合は財政状態が盤石とはいえません。比率だけでなく、財政状態の実態も確認する必要があるでしょう。

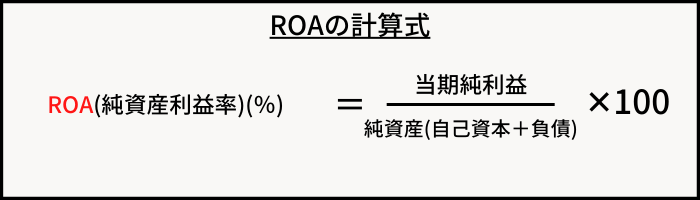

ROA(純資産利益率)

ROA(純資産利益率)とは、純資産に対してどれだけの当期純利益を上げているのかの指標です。ROEと比べると、自己資本に加えて金融機関からの融資(借入金)や債券で調達した資金などの負債が考慮されています。

一般的にはROAはROEと同じく、割合が高いほど収益性・成長性がある企業と判断されます。

企業活動は自己資本以外にも、外部から調達したお金も効率よく使わなければなりません。ROEがよくても、資金調達した分を溶かした結果、ROAが低くなるケースも考えられます。

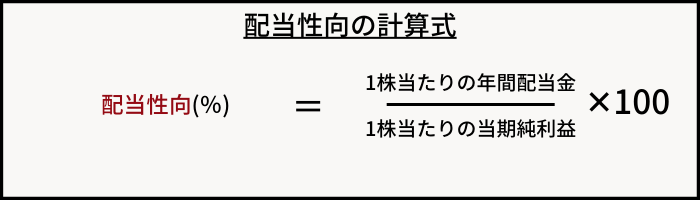

配当性向

配当性向(はいとうせいこう)とは、当期純利益に対してどれだけ配当金を株主に支払っているのかを表す指標です。利益還元率とも呼びます。

「配当性向が悪いと、経営状態が悪い企業なのか?」と言われるとそうではありません。

例えば、立ち上げや事業拡大フェーズにある若いベンチャー企業は、配当よりも設備投資に利益を回している可能性があります。積極的な設備投資によって、「将来的に株価が上昇する企業だ」とも判断が可能です。

一方で配当性向が高い企業は、「成長より維持に努める成熟企業」「株主に還元するフェーズに入っている企業」などが該当する傾向があります。

配当金をできる限り受け取りたい人は、配当性向がよい銘柄を選ぶのも手です。将来性を見込む場合は、設備投資費や経済状況なども考慮しつつ購入を検討するのもよいでしょう

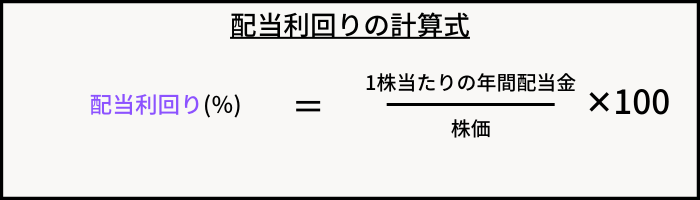

配当利回り

配当利回りとは、購入した株式の株価に対して年間どれくらいの配当金が受け取れるかを表す指標です。

配当利回りが高いと、購入価格に対して効率よく配当金が受け取れる銘柄と判断が可能です。例えば、債券の利率よりも配当利回りのほうが高いと、債券を購入するより利益を増やせる可能性があります。

ただし配当利回りは、株価と配当金という予想通りの値動きをしない数値が絡んできます。現時点での数値だけでなく、将来を見越した配当利回りを参考にする必要があるでしょう。

株価指標をチェックするなら会社四季報がおすすめ

株価指標をチェックする方法として、会社四季報の活用をおすすめします。

会社四季報とは、東洋経済新報社から1年に4回発行されている、上場している全企業の情報をまとめた投資情報誌です。ROEやROA、PER、PBR、自己資本、売上高、営業利益、総資産など、さまざまな株価指標・企業情報をチェックできます。

会社四季報ならではのメリットは、長年にわたって上場企業を取材・分析してきた記者の独自見解・予想が読める点です。また、投資予定がない銘柄の情報も読み込むことで、業界動向を俯瞰できたり、新しい銘柄が発見できたりなどが期待できます。

なお、インターネット上で閲覧できる「四季報オンライン」も利用できます。四季報オンラインであれば、リアルタイムでの株価指標・株価チャートをチェック可能です。

企業の財務状況を確認できる決算書について

各種株価指数の算出に必要な各種データは、企業の財務状態が記された「決算書」からも読み取れます。

決算書の中でも財務三表と呼ばれる「損益計算書」「貸借対照表」「キャッシュフロー計算書」が読めるようになると、より深い企業分析が可能となり、株価指標や企業分析をもとにした「ファンダメンタルズ分析」の精度向上も期待できます。

決算書は、企業公式サイトのIR情報(決算短信や有価証券報告書など)から確認が可能です。以下では財務三表の概要をみていきましょう。

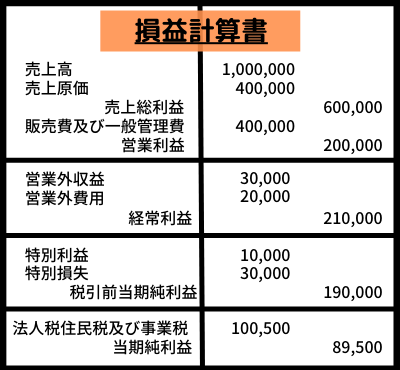

損益計算書(P/L)

損益計算書(P/L)とは、企業の収益・費用・最終的な利益を表す決算書です。本業がどれくらい儲けているのか、売上に対してどれだけの費用が出ているのかなどが読み取れます。

損益計算書の小項目の概要は次のとおりです。

- 売上高:商品やサービスの販売などで得られた収入

- 売上原価:販売した商品の仕入れや製造などにかかった費用

- 売上総利益(粗利):「売上高-売上原価」で算出される利益

- 販売費及び一般管理費:商品やサービスの販売費(宣伝広告費など)や管理業務(管理部の人件費など)にかかった費用

- 営業利益:売上総利益-販売費及び一般管理費で算出される本業の利益

- 経常利益:営業利益から本業以外の損益を加えた利益

- 税引前利益:経常利益から臨時的な損益を加えた利益

- 当期純利益:法人税などの税金を差し引いて残った最終的な利益

損益計算書からは、売上に対する本業の利益の割合を表す「売上営業利益率(売上営業利益÷売上高✕100)」や、単純な売上利益を表す「売上総利益率(売上総利益÷売上高✕100)」などが計算できます。

貸借対照表(B/S)

貸借対照表(B/S)とは、ある時点(期末など)での会社の財務状態を表す決算書です。企業の資金調達の状態や保有資産、資本などが読み取れます。

貸借対照表の小項目の概要は次のとおりです。

| 資産の部 | 流動資産:現金や受取手形、売掛金など現金または1年以内に現金化できる資産 固定資産:建物や土地、機械、営業権など1年を超える期間で長期的に価値を生み出す資産 |

|---|---|

| 負債の部 | 流動負債:短期借入金や支払手形、買掛金など1年以内に返済・支払いが必要な負債 固定負債:長期借入金や社債、転換社債型新株予約権付社債など1年を超える期間の返済日である負債 |

| 資本の部 | 資本金:株主からの出資金や自己の出資金のうち、資本期に組み込んだ金額 利益剰余金:いわゆる内部留保のことで、配当金に回したり積み立てたりする金額 |

貸借対照表からは、企業の支払い能力を表す「流動比率(流動資産÷流動負債✕100)」や、財務の健全性を表す「自己資本比率(自己資本÷総資産✕100)」などが計算できます。

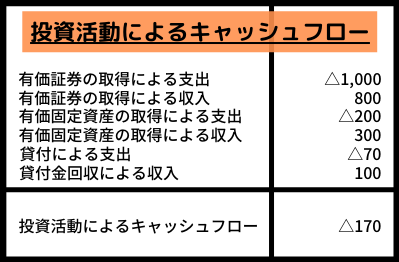

キャッシュフロー計算書

キャッシュフロー計算書とは、期首から期末の間にどのような現金の流れがあったのかを表す決算書です。キャッシュフロー計算書は、以下の3つに分類できます。

- 投資活動によるキャッシュフロー:設備投資や事業への投資などの投資活動による現金の動きを表す

- 営業活動によるキャッシュフロー:本業での現金の動きを表す

- 財務活動によるキャッシュフロー:銀行からの融資や借入金、株式発行などの財務活動による現金の動きを表す

キャッシュフロー計算書を読めるようになると、企業の投資活動の活発さや資金調達の状況などが把握できます。

株価指標よりマクロ視点で見る「経済指標」も知っておこう

経済指標とは、政府などが定期的に発表する国の経常収支、財政状況、物価の状態などを数値化したものです。株価指標よりも、よりマクロな視点になります。

日本全体の経済状況を表すものであり、企業単位・市場単位の指標である株価指標にも大きく影響します。株式投資を行う際は、経済指標にも注目してみてください。

代表的な経済指標は次のとおりです。

- 国内総生産(GDP)

- 日銀短観

- 景気動向指数

- 完全失業率

- 国際収支

- 機械受注

- 鉱工業生産指数

- 消費者物価指数 など

株価指標を活用し投資銘柄を見極めよう

株価指標であるPERやROEなどを読めるようになれば、割安株を見極めるために非常に役に立ちます。株価指標を活用するには、算出した数値以外にも、企業の成長フェーズや財務状況なども合わせて見るようにしましょう。

株価指標に加えて、詳細な企業分析や経済指標なども活用できれば、より詳細かつ将来の株価予想も可能になるはずです。