同僚や取引先と会食する機会などが増えたことで一般カードでは少し物足りず、ワンランク上のゴールドカードにアップグレードを検討している方もいるのではないだろうか。

しかし、「ゴールドカードはもうステータスではない」と言われることもあるため、「どのカードなら良いの?」「年会費が高いのに持つ意味があるの?」と悩んでいる方も多い。

結論、ゴールドカードのステータスは「発行主体とブランド格」「特典の格式」など客観的な指標で測れる社会的信用のことで、上位カードの登場もあり近年では二極化が進んでいる。

そこでこの記事では、ゴールドカードのステータスを測る7つの評価基準や最新の格付けランキングを紹介し、あなたのライフスタイルに最適なカードを選べるような情報を提供する。

そもそもクレジットカードの「ステータス」は何で決まる?|客観的に測る7つの評価基準

クレジットカードのステータスは、カードのランクがただ高いというだけでなく、そのカードが持つ社会的信用や保有者が享受できる特別な価値を指す。

しかし、ゴールドカードを含め、「クレジットカードのステータスが具体的に何で決まるのかわからない」という方は多いだろう。

まずは、ゴールドカードが持つステータスを測るための7つの評価基準について詳しく解説する。

発行主体とブランド格

クレジットカードのステータスを測る評価基準の1つ目として、発行主体とブランド格が挙げられる。

クレジットカードは発行主体の観点で次の2つに区分可能だ。

| クレジットカードの種類 | ステータス | 内容 |

|---|---|---|

| プロパーカード | 高い | 国際ブランドが直接発行するクレジットカード |

| 提携カード | 低い | 銀行や小売店などが国際ブランドと提携して発行するクレジットカード |

国際ブランドが直接発行するプロパーカードは、提携カードと比較してステータスが高いと評価される傾向にある。

なぜなら、プロパーカードが国際ブランドの哲学やサービス基準を直接反映しており、長年培ってきた信用と伝統を象徴しているからだ。

一方、銀行や小売店などが国際ブランドと提携して発行する提携カードには、ポイント還元率が高く特定のサービスの割引を受けられるなどのメリットがある。

ただし、国際ブランドそのものが持つ格式やプロパーカードの保有に伴う独占的なサービス体験は薄れてしまう。

また、国際ブランドによってもそれぞれ以下のように世界観やイメージが異なる。

| 国際ブランドの主な種類 | 世界観・イメージ |

|---|---|

| Visa | 世界中で使える安心感 どこでも利用できる利便性 世界シェアNo.1を誇る信頼性の高さ |

| Mastercard | Visaと並ぶ世界的なブランド ヨーロッパ圏に強い タッチ決済などの安全・安心の決済体験 |

| JCB | 日本唯一の国際ブランド 国内での圧倒的な利便性 おもてなしの精神とカスタマー志向のサービス |

| American Express | 世界的に高いステータスを示すブランド 充実した特典・サービス カードの種類が比較的少なく希少性がある |

国際ブランドは単なる決済手段ではなく、そのブランドが提供する特別な体験や世界観そのものを体現しているとわかるだろう。

特に、American Expressは1980年に日本初のゴールドカードを発行した実績もあり、ステータスの高さの観点で強みがある。

よって、「どの国際ブランドで発行しているプロパーカードまたは提携カードか」という視点がステータスの評価で重要だ。

純粋なステータス性を追求するなら、国際ブランドが直接手掛けるプロパーゴールドカードに軍配が上がるといえるだろう。

年会費の価格帯

クレジットカードのステータスを測る評価基準の2つ目は、年会費の価格帯だ。

年会費が高くなるほど、該当カードが提供するサービスの質に加えて会員のカードに対する期待値が高まる。

年会費の価格帯がステータスに寄与するのは、「サービスの質」と「会員をフィルタリングする」という2つの観点だ。

年会費が高額になるほどサービスの質も高まり、ゴールドカードやプラチナカードのようにカードのランクが上がると、以下のように高品質な特典が付くことが多い。

年会費を原資に、これらの特別なサービスを維持・向上させているのだ。

- 空港ラウンジサービス

- 旅行傷害保険

- プライオリティ・パスの付帯

- コンシェルジュサービス

また、年会費には会員層をフィルタリングする役割もあるため、一定以上の年会費を支払えることが経済力や社会的信用の証明にも繋がると解釈できる。

これにより、カード会社はサービスを限定された層に集中し、結果としてカード会員全体の質が高まる。

例えば、ハイステータスカードの提携イベントや優待サービスは、その年会費を支払える層だけが利用するため、参加者同士の属性が近く自然に質の高い交流が生まれやすい。

このように、年会費は単なる維持費用ではなく、カードが提供するサービスの質を保証し、会員の属性を限定することでカード全体のステータス性を高める重要な要素といえる。

年会費の高さは該当カードに関する「体験価値」と「会員の信用度」を象徴しているため、ステータスの評価基準になると認識しておこう。

プライオリティ・パス付きのクレジットカードについてはこちらの記事で詳しく紹介しています。

招待制(インビテーション)と上位カードの有無

クレジットカードのステータスを測る評価基準の3つ目は、招待制(インビテーション)と上位カードの有無だ。

利用実績を積まないと持つことができないこれらのカードの存在は、ベースとなるゴールドカードの魅力を一層高めている。

例えば、JCBゴールドの上位カード(招待制)は次のとおりだ。

| JCBゴールドの上位カード | 特徴 |

|---|---|

| JCBゴールド ザ・プレミア | ワンランク上のゴールドカード JCBゴールドと同じ年会費でより充実したサービスを提供 |

| JCBザ・クラス | JCB最高位のステータス コンシェルジュデスクなど最高峰のサービスを提供 |

これらの招待制カードは年会費を支払えば持てるものではなく、年間利用額や信用情報などのカード会社が定めた、厳しい基準をクリアして選ばれた顧客にのみ発行される。

この「選ばれた者だけが保有できる」という希少性が、憧れの対象となるのだ。

招待制度は、ゴールドカードを単なる決済ツールから、将来のステータスを象徴する存在へと格上げさせる。

よって、上位カードがあるゴールドカードは「将来のさらなるアップグレード」という可能性を提供し、カードを保有する価値を飛躍的に高めているといえる。

特典の格式

クレジットカードのステータスを測る評価基準の4つ目は、特典の格式だ。

ゴールドカードと一般カードの違いはポイント還元率や割引だけでなく、カード保有者だけが体験できる価値の提供にある。

ステータスが高いクレジットカードの代表的な特典は、以下のとおりだ。

| 代表的な特典 | 内容 |

|---|---|

| プライオリティ・パスの付帯 | 世界1,700箇所以上の空港ラウンジを利用できる会員制サービス 「年2回無料」または「上位プランのプレステージを優待価格で利用可能」など 旅行や出張の際、混雑した空港ターミナルではなく静かで快適なラウンジで時間を過ごせる |

| コンシェルジュサービス | 24時間365日、専任のスタッフが旅の手配やレストランの予約など多岐にわたる要望に対応 自分では手配が難しい人気レストランの予約やサプライズプレゼントの手配で時間的余裕と心のゆとりを提供 |

| 高級ホテルやレストランでの優待 | 高級ホテルやレストランの割引価格での利用・特別な優待など 会員に「非日常」の体験を提供 |

これらの特典は会員のライフスタイルを豊かにすることで満足度を飛躍的に高め、所有すること自体のステータス性を確固たるものにしている。

保険・補償の手厚さ

クレジットカードのステータスを測る評価基準の5つ目は、保険・補償の手厚さだ。

保険・補償の手厚さは、カード会社がその会員の経済力や信用力を高く評価し、リスクを負ってでも手厚いサポートを提供するに値すると判断していることを意味する。

具体的には、最高1億円・5,000万円などの高額な海外・国内旅行傷害保険が付帯することで、安心感に加えて社会的信用の証として機能するだろう。

例えば、海外での予期せぬ病気や怪我、盗難などのトラブルに遭遇した際、高額な医療費や弁償費用が発生するリスクを軽減してくれる。

旅行傷害保険には、カードを保有しているだけで保険が適用される自動付帯とカード利用により適用される利用付帯の2つがあり、自動付帯ならよりハイステータスといえる。

高額な保険・補償の付帯による選ばれた人だけが享受できる安心感が、ゴールドカードのステータスを客観的に裏付ける要素となると解釈しよう。

券面のデザインと素材

クレジットカードのステータスを測る評価基準の6つ目は、券面のデザインと素材だ。

近年注目されているメタル製カードなど、素材にこだわったカードは支払い時に周囲に与える印象が強く、非言語的な価値を伝えてくれる。

重厚感のあるメタル製のカードは一般的なプラスチック製カードとは異なり、手にした瞬間の重厚感やレジでカードリーダーに通す際の独特な音に至るまで所有者の存在感を際立たせるのが特徴だ。

シンプルでありながら洗練されたデザインや光沢のある質感は、大人の品格を物語るアイテムといえるだろう。

券面のデザインと素材は、カード保有者のステータス(社会的地位)を非言語的な価値として伝えると認識しよう。

社会的認知度と歴史

クレジットカードのステータスを測る評価基準の7つ目は、社会的認知度と歴史だ。

長い歴史の中で培われてきたブランドイメージは単なる知名度を超え、強固な信頼感と安心感に直結する。

なぜなら、高い信頼性と手厚い顧客サービスを永年提供し続けた実績は、数多くの顧客との信頼関係や時代の変化に対応しながらサービスを進化させてきた証となるからだ。

例えば、Diners Clubは世界で初めて誕生したクレジットカードであり、初期の段階からエグゼクティブ層をターゲットにサービスを提供してきた。

American Expressも旅行小切手から始まった長い歴史を持ち、世界中で高い信頼性と手厚い顧客サービスを提供し続けている。

これらのブランドが長年にわたり築き上げてきた歴史により、利用者は無意識のうちに「安心できる」「品質が高い」というイメージを抱くだろう。

よって、社会的に広く認知され歴史のあるブランドのカードは、それだけで高い信頼性とステータスを感じさせるのだ。

ゴールドカード“ステータス偏差値”ランキング【2026年最新版】👑

クレジットカードのステータスが7つの評価基準で決まるのがわかったところで、ゴールドカードの「ステータス偏差値ランキング」を見ていこう。

ゴールドカードのステータスの観点では、以下のカードがランキングトップ5として抽出された。

本ランキングでは前章で解説した7指標を基に総合的なステータス性を評価し、相対的な位置付けをわかりやすく偏差値で表しています。

| 順位 | 1位 | 2位 | 3位 | 4位 | 5位 | |

|---|---|---|---|---|---|---|

| ゴールドカード | アメックス・ゴールド・プリファード | JCBゴールド | ANAアメックスゴールド | 三井住友カード ゴールド(NL) | セゾンゴールド・アメックス | |

| 特徴 | 最高峰のステータスを誇るゴールドカード | 招待制の上位カードが存在 将来のアップグレードを期待できる | ANAとの提携カードで特典が充実 | ナンバーレスや特典が人気の銀行系クレジットカード | クレディセゾンとの提携カードで特典が充実 | |

ステータスを図る7つの基準で見る各カードの詳細はこちら

| 順位 | 1位 | 2位 | 3位 | 4位 | 5位 | |

|---|---|---|---|---|---|---|

| アメックス・ゴールド・プリファード | JCBゴールド | ANAアメックスゴールド | 三井住友カード ゴールド(NL) | セゾンゴールド・アメックス | ||

| 評価 基準 | ①発行主体/ブランド格 | プロパーカード (American Express) | プロパーカード (JCB) | 提携カード (ANA+American Express) | プロパーカード (三井住友カード) | 提携カード (クレディセゾン+American Express) |

| ②年会費 (税込) | 39,600円 | 11,000円 オンライン入会の場合は初年度入会費が無料※4 | 34,100円 | 5,500円 条件達成で翌年以降の年会費永年無料 | 初年度:無料 2年目以降:11,000円※1 | |

| ③招待制/上位 | 招待制:なし 上位カード:アメックス・センチュリオン・カード | 招待制:あり 上位カード:JCBゴールド ザ・プレミア、JCBザ・クラス | 招待制:なし 上位カード:ANAアメックスプレミアム | 招待制:なし 上位カード:三井住友カード プラチナプリファード | 招待制:なし 上位カード:セゾンプラチナ・アメックス | |

| ④特典の格式 | ボーナスポイントが充実 プライオリティ・パス※2 | ボーナスポイントが充実 カードラウンジが無料 | プライオリティ・パス※2 | カードラウンジが無料 | プライオリティ・パス※3 | |

| ⑤保険/補償 | 国内旅行傷害保険: 最高5,000万円(利用付帯) 海外旅行傷害保険: 最高1億円(利用付帯) | 国内旅行傷害保険: 最高5,000万円(利用付帯) 海外旅行傷害保険: 最高1億円(利用付帯) | 国内旅行傷害保険: 最高5,000万円(利用付帯) 海外旅行傷害保険: 最高1億円(利用付帯) | 国内旅行傷害保険: 最高2,000万円(利用付帯) 海外旅行傷害保険: 最高2,000万円(利用付帯) | 国内旅行傷害保険: 最高5,000万円(利用付帯) 海外旅行傷害保険: 最高5,000万円(利用付帯) | |

| ⑥デザイン/素材 | 金色のメタル製・光沢あり・重厚感 | プラスチックカード シンプルで高級感があるデザイン | プラスチックカード カード券面に「ANA」表記 | プラスチックカード 「通常」「グリーン」「オーロラ」の3種類のデザインから選べる | プラスチックカード カード券面に金属の質感 高級感があるデザイン | |

| ⑦認知度/歴史 | 1980年にアメックスが日本初のゴールドカードを発行 2024年に後継カードとしてアメックス・ゴールド・プリファードの発行が開始 American Expressが長年築き上げてきた ゴールドカードのブランドイメージを継承 | 1982年に発行開始 日本初の国際ブランドとして長年の歴史あり | 1980年にアメックスが日本初のゴールドカードを発行 ANAマイラー向けの提携カードとして 一定の歴史あり | 2021年に発行開始 ナンバーレスデザインとゴールドならではの 特典が話題を集め高い認知を獲得 | 1980年にアメックスが日本初のゴールドカードを発行 旅行や出張の多い層から支持を集めてきた歴史あり | |

- 年に1回以上の利用で実質無料

- 年2回無料

- プレステージの優待価格

- 本会員の方が対象です。資料請求でお申し込みの方、もしくはお切り替えの方は対象となりません。

ステータス偏差値の合計と内訳

| 順位 | 1位 | 2位 | 3位 | 4位 | 5位 | |

|---|---|---|---|---|---|---|

| ゴールドカードの種類 | アメックス・ゴールド・プリファード | JCBゴールド | ANAアメックスゴールド | 三井住友カード ゴールド(NL) | セゾンゴールド・アメックス | |

| 評価基準 | ステータス偏差値の合計(100) | 72 | 68 | 65 | 60 | 58 |

| ①発行主体/ブランド格 (20) | 20 | 17 | 15 | 16 | 12 | |

| ②年会費(税込) (10) | 9 | 7 | 8 | 5 | 7 | |

| ③招待制/上位 (15) | 10 | 15 | 8 | 11 | 9 | |

| ④特典の格式 (20) | 19 | 14 | 16 | 11 | 12 | |

| ⑤保険/補償 (10) | 9 | 9 | 9 | 7 | 6 | |

| ⑥デザイン/素材 (15) | 15 | 8 | 10 | 7 | 11 | |

| ⑦認知度/歴史 (10) | 10 | 9 | 8 | 9 | 6 | |

それぞれのゴールドカードの詳細について、以下で順番に見ていこう。

1位:アメックス・ゴールド・プリファード|ステータス偏差値:72点

アメックス・ゴールド・プリファードは、偏差値の合計が高く最高峰のステータスを誇るゴールドカードだ。

金色のメタル製カードで、American Expressが長年築いてきたブランドイメージを継承している。

アメックス・ゴールド・プリファードの特に優れた点は、次のとおりだ。

- American Expressが発行するプロパーカード

- プライオリティ・パス付帯で年2回無料

- 利用金額に応じたボーナスポイントが充実

年会費が高く設定されている分、条件達成に伴い無料宿泊特典が付与され、高級レストランの1名分が無料になるなどの特典も用意されている。

総合的なステータスの高さを重視する場合、アメックス・ゴールド・プリファードは有効な選択肢の一つとなるだろう。

- 年収600万円以上でステータスを重視するビジネスパーソン

- 年間200万円以上のカードを利用し無料宿泊特典を利用できる人

- 海外出張や旅行が多くプライオリティ・パスや手荷物配送を活用したい人

- 記念日や接待で高級レストランを利用し1名分の無料特典に価値を感じる人

アメックス・ゴールド・プリファードの基本情報

| 年会費(税込) | 39,600円 | |

|---|---|---|

| 還元率(通常) | 1.0%※1 | |

| 還元率(最大) | 3.0% | |

| 特 典 | ボーナスポイント | 入会から3ヶ月以内に合計50万円のカード利用で20,000ポイントプレゼント 入会から6ヶ月以内に合計100万円のカード利用で70,000ポイントプレゼント 入会後6ヶ月間対象加盟店での利用100円ごとに10ポイント※2 |

| 国内旅行傷害保険 | 最高5,000万円 (利用付帯) | |

| 海外旅行傷害保険 | 最高1億円 (利用付帯) | |

| 空港 ラウンジ | プライオリティ・パス※3 | |

| クレカ積立 | 未対応 | |

| 利用限度額 | 個別に設定 | |

| 貯まるポイント | メンバーシップ・リワードポイント | |

| 国際ブランド | AMEX | |

| ナンバーレス | 対応 | |

| タッチ決済 | あり | |

| Apple Pay Google Pay対応 | Apple Pay | |

| カード発行条件 | 公式サイトに記載なし | |

| 発行スピード | 通常発行:1週間程度 | |

| 家族カードの 年会費(税込) | 無料 | |

| ETCカードの 年会費(税込) | 無料 発行手数料:935円 | |

- 100円で1ポイント

- 20,000ポイントまで

- 年2回無料

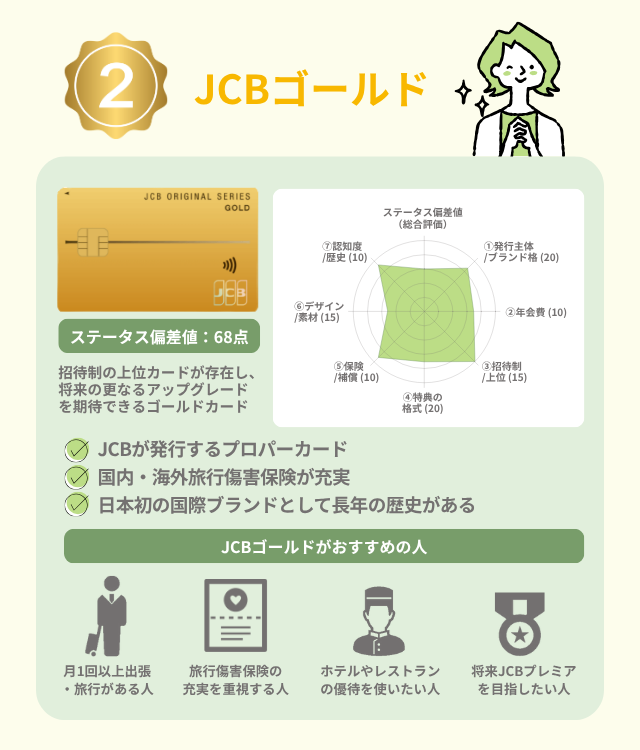

2位:JCBゴールド|ステータス偏差値:68点

JCBゴールドは、招待制の上位カードが存在し、将来の更なるアップグレードを期待できるゴールドカードだ。

具体的には、JCBゴールド ザ・プレミアやJCBザ・クラスという2つの招待制上位カードが用意されている。

JCBゴールドの強みは次のとおりだ。

- JCBが発行するプロパーカード

- 国内・海外旅行傷害保険が充実(利用付帯)

- 日本初の国際ブランドとして長年の歴史がある

その他、グルメやエンターテイメントなどを割引価格で利用できる特典も用意されているため、JCBゴールドを保有することでワンランク上の体験ができるだろう。

- 海外出張・旅行が月1回以上ある人

- 充実した旅行傷害保険を重視する人

- ホテル・レストランの優待を活用したい人

- 将来的にJCBゴールド ザ・プレミアを目指したい人

新規入会&利用で

\ 最大56,000円分プレゼント※ /

※キャンペーン期間:2026年1月13日(火)~3月31日(火)

JCBゴールドの基本情報

| 年会費(税込) | 11,000円 オンライン入会の場合は初年度年会費が無料※1 | |

|---|---|---|

| 還元率(通常) | 0.5% | |

| 還元率(最大) | 10.0%※2 | |

| 特 典 | ボーナスポイント | 新規入会&利用・家族カード入会&利用で最大56,000円キャッシュバック ※キャンペーン期間:2026年1月13日(火)~3月31日(火) |

| 国内旅行傷害保険 | 最高5,000万円 (利用付帯) | |

| 海外旅行傷害保険 | 最高1億円 (利用付帯) | |

| 空港 ラウンジ | カードラウンジが無料 | |

| クレカ積立 | 対応 | |

| 利用限度額 | 個別に設定 | |

| 貯まるポイント | Oki Dokiポイント | |

| 国際ブランド | JCB | |

| ナンバーレス | 対応 | |

| タッチ決済 | あり | |

| Apple Pay Google Pay対応 | Apple Pay/Google Pay | |

| カード発行条件 | 20歳以上(学生を除く) | |

| 発行スピード | 即時発行:最短5分※3 | |

| 家族カードの 年会費(税込) | 本会員支払い型:1名様無料 2人目より1名様につき1,100円(税込) | |

| ETCカードの 年会費(税込) | 無料 | |

- 本会員の方が対象です。資料請求でお申し込みの方、もしくはお切り替えの方は対象となりません。

- 還元率は交換商品により異なります。

- モバ即の入会条件は以下2点になります。【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)。モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

出典:JCB「JCBゴールド」

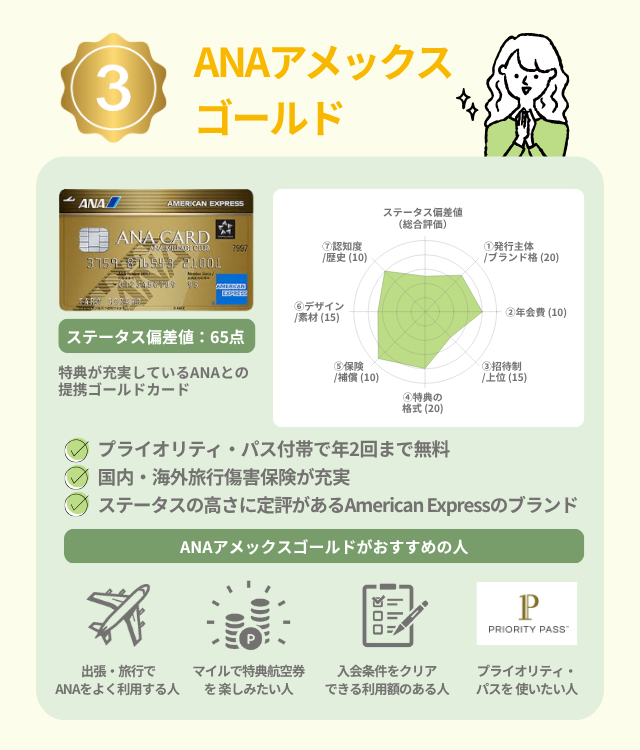

3位:ANAアメックスゴールド|ステータス偏差値:65点

ANAアメックスゴールドは、ANAとの提携カードで特典が充実しているゴールドカードだ。

招待制ではないが、ANAアメックスプレミアムという上位カードが存在する。

ANAアメックスゴールドの優れている点は、以下のとおりだ。

- プライオリティ・パス付帯で年2回まで無料

- 国内・海外旅行傷害保険が充実

- ステータスの高さに定評があるAmerican Expressのブランド

カード継続や利用金額に伴うボーナスポイントも充実しているため、ANAをよく利用する方は年会費以上の価値を体験できるだろう。

- 年数回以上ANAを利用する出張・旅行が多い人

- マイルを効率的に貯めて特典航空券で旅行を楽しみたい人

- 合計100,000マイル獲得条件(3か月で200万円以上の利用)をクリアできる人

- プライオリティ・パスを有効活用したい人

ANAアメックスゴールドの基本情報

| 年会費(税込) | 34,100円 | |

|---|---|---|

| 還元率(通常) | 1.0%※1 | |

| 還元率(最大) | 2.0% | |

| 特 典 | ボーナスポイント | 合計100,000マイル相当獲得可能 カード付帯特典2,000マイル 毎年のカードご継続毎に2,000マイルをプレゼント 入会後3ヶ月以内に合計60万円以上のカード利用で16,000ポイントプレゼント 入会後3ヶ月以内に合計100万円以上のカード利用で12,000ポイントプレゼント 入会後3ヶ月以内に合計180万円以上のカード利用で20,000ポイントプレゼント 入会後3ヶ月以内に合計200万円以上のカードご利用で30,000ボーナスポイント ※通常利用:合計200万円のカードご利用で20,000ポイント |

| 国内旅行傷害保険 | 最高5,000万円 (利用付帯) | |

| 海外旅行傷害保険 | 最高1億円 (利用付帯) | |

| 空港 ラウンジ | プライオリティ・パス※2 | |

| クレカ積立 | 未対応 | |

| 利用限度額 | 個別に設定 | |

| 貯まるポイント | ANAマイルメンバーシップ・リワードポイント | |

| 国際ブランド | AMEX | |

| ナンバーレス | 未対応 | |

| タッチ決済 | あり | |

| Apple Pay Google Pay対応 | Apple Pay | |

| カード発行条件 | 公式サイトに記載なし | |

| 発行スピード | 通常発行:1週間程度 | |

| 家族カードの 年会費(税込) | 17,050円 | |

| ETCカードの 年会費(税込) | 無料 発行手数料:935円 | |

- 100円で1マイル、100円で1ポイント

- 年2回無料

4位:三井住友カード ゴールド(NL)|ステータス偏差値:60点

三井住友カード ゴールド(NL)は、ナンバーレスや特典が人気の銀行系クレジットカードだ。

招待制はないものの、上位カードとして三井住友カード プラチナプリファードがある。

三井住友カード ゴールド(NL)で評価が高い点は、次のとおりだ。

- 三井住友カードが発行するプロパーカード

- 年間100万円のカード利用で翌年以降の年会費が永年無料※

- 即時発行やクレカ積立のサービスなどが有益

提携店舗でポイント還元率が最大7%※になり、年間100万円のカード利用により毎年10,000ポイントをもらえるなどの特典もあるため、ステータスを意識しつつもコスパを重視したい方におすすめだ。

- 年間100万円のご利用で翌年以降の年会費永年無料。年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください

- コスパ重視でゴールドカードを持ちたい人

- 普段からコンビニやファミレスを利用する人

- 資産形成とポイ活を両立したい人

- 年間100万円の利用条件をクリアしやすい共働き世帯の人

新規入会&条件達成で

\最大27,600円相当プレゼント!/

※期間:2026年1月7日(水)~3月1日(日)

三井住友カード ゴールド(NL)の基本情報

| 年会費(税込) | 5,500円 条件達成で翌年以降の年会費永年無料 | |

|---|---|---|

| 還元率(通常) | 0.5%※ | |

| 還元率(最大) | 7.0%※ | |

| 特 典 | ボーナスポイント | 年間100万円の利用で毎年10,000ポイントプレゼント |

| 国内旅行傷害保険 | 最高2,000万円 (利用付帯) | |

| 海外旅行傷害保険 | 最高2,000万円 (利用付帯) | |

| 空港 ラウンジ | カードラウンジが無料 | |

| クレカ積立 | 対応 | |

| 利用可能枠 | ~200万円 | |

| 貯まるポイント | Vポイント | |

| 国際ブランド | Visa/Mastercard | |

| ナンバーレス | 対応 | |

| タッチ決済 | あり | |

| Apple Pay Google Pay対応 | Apple Pay/Google Pay | |

| カード発行条件 | 18歳以上(高校生を除く) | |

| 発行スピード | 即時発行:最短10秒※ | |

| 家族カードの 年会費(税込) | 無料 | |

| ETCカードの 年会費(税込) | 初年度:無料 ETC利用請求が1年1回以上:無料 前年度ETC利用請求なし:550円 | |

- 200円で1ポイント

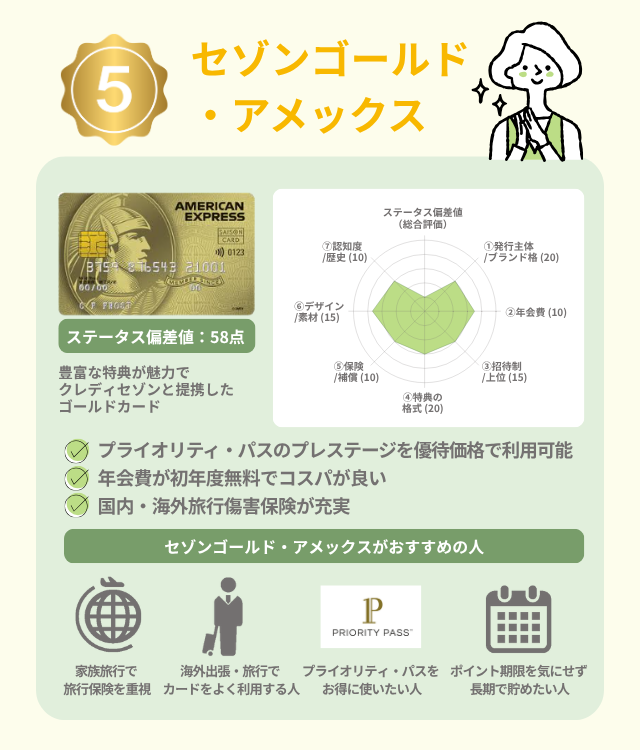

5位:セゾンゴールド・アメックス|ステータス偏差値:58点

セゾンゴールド・アメックスは、クレディセゾンとの提携カードで特典が充実しているゴールドカードだ。

招待制はなく、上位カードとしてセゾンプラチナ・アメックスが用意されている。

セゾンゴールド・アメックスの評価ポイントは、以下のとおりだ。

- プライオリティ・パスのプレステージを優待価格で利用可能

- 年会費が初年度無料でコスパが良い

- 国内・海外旅行傷害保険が充実

セゾンポイントモールの利用で最大30倍のポイントを獲得できるなどの特典もあるため、自分にマッチしている場合はぜひ利用の検討をしよう。

- 家族旅行で配偶者・子供の海外旅行保険を重視する人

- 海外出張や海外旅行でのカード利用が多い人

- プライオリティ・パスのプレステージを優待価格で利用したい人

- ポイントの有効期限を気にせず長期的に貯めたい人

セゾンゴールド・アメックスの基本情報

| 年会費(税込) | 初年度:無料 2年目以降:11,000円※1 | |

|---|---|---|

| 還元率(通常) | 国内の買物:0.75%※2 海外の買物:1.0%※3 | |

| 還元率(最大) | 15.0%※4 | |

| 特 典 | ボーナスポイント | なし |

| 国内旅行傷害保険 | 最高5,000万円 (利用付帯) | |

| 海外旅行傷害保険 | 最高5,000万円 (利用付帯) | |

| 空港 ラウンジ | プライオリティ・パス※5 | |

| クレカ積立 | 対応 | |

| 利用限度額 | 個別に設定 | |

| 貯まるポイント | 永久不滅ポイント | |

| 国際ブランド | AMEX | |

| ナンバーレス | 未対応 | |

| タッチ決済 | あり | |

| Apple Pay Google Pay対応 | Apple Pay | |

| カード発行条件 | 18歳以上(学生を除く) | |

| 発行スピード | 通常発行:3週間〜1ヵ月程度 | |

| 家族カードの 年会費(税込) | 1,100円 本会員が年会費無料期間中は無料 | |

| ETCカードの 年会費(税込) | 無料 | |

- 年に1回以上の利用で実質無料

- 1,000円で1.5ポイント

- 1,000円で2.0ポイント(1ポイント=5円相当)

- セゾンポイントモールの利用で最大30倍

- プレステージの優待価格

【目的・シーン別】あなたに最適なステータスカードの選び方

ステータス評価基準や偏差値ランキングを見ても、「結局自分に合うゴールドカードはどれ?」といざ選ぶとなると悩んでしまう方もいるだろう。

そこで続いては、ゴールドカード選びで何を重視するかに着目し、次の3つの観点で「最適なステータスカードの選び方」を解説する。

あなたのライフスタイルや将来のキャリアアップにマッチする最高のゴールドカードを選べるよう、それぞれの内容について順番に見ていこう。

国際ブランド別|海外・国内での”見られ方”と使い分け

最適なステータスカードを選ぶには、国際ブランド別に選択するのが有効だ。

国際ブランドによって海外・国内での印象や使い勝手が異なるため、利用シーンに応じた使い分けが重要といえる。

例えば、海外出張・旅行が多い場合にはAmerican Expressがおすすめだ。

American Expressは世界的に高ステータスと認知されており、欧米のビジネスシーンでは一目置かれる存在として評価されている。

高級ホテルやレストランでの支払い時には、その場にふさわしい品格を演出できるだろう。

また、国内での信頼感を重視する場合は、JCBを選ぶのが有効だ。

JCBは日本唯一の国際ブランドであり、国内企業との取引や接待の場面では「日本の品質」を体現するカードとして好印象を与えられる。

その他、汎用性を重視する場合はVisaやMastercardの利用が安心感に繋がる。

世界中で使える利便性に加え、どの地域でも違和感なく受け入れられる安定したブランドイメージは重宝するだろう。

年代・ライフステージ別

最適なステータスカードを選ぶ際、年代・ライフステージ別に選ぶのもおすすめだ。

年代やライフステージによって選択すべきゴールドカードは異なり、あなたの社会的立場に見合ったカード選びが重要となる。

30代で最初のステータスカードを選ぶ場合は、JCBゴールドがおすすめだ。

充実した特典があってJCBゴールド ザ・プレミアといった招待制の上位カードが用意されているため、社会的信用の構築と将来へのステップアップを同時に実現できるだろう。

40代以上の管理職層がステータスカードを作るなら、アメックス・ゴールド・プリファードをおすすめする。

年会費39,600円は相応の経済力を示し、メタル製カードの重厚感と充実した特典により取引先や部下からの信頼獲得に寄与するだろう。

また、プライオリティ・パスや高級レストランの優待など、管理職にふさわしいライフスタイルをサポートする特典も魅力だ。

年収や役職など社会的立場に見合わないカード選択は逆効果となる可能性があるため、あなたに合ったステータスカードの選択を心がけよう。

特典・サービス重視

最適なステータスカードを選ぶなら、特典・サービス重視で選ぶ方法もおすすめだ。

あなたのライフスタイルに合った特典・サービスは、普段の生活での幸福度を格段に向上させるだろう。

旅行・出張が多い方には、アメックス・ゴールド・プリファードやANAアメックスゴールドがおすすめだ。

どちらともプライオリティ・パス(年2回無料)が付帯されており、世界1,700カ所以上の空港ラウンジを利用できる。

接待や会食が多い方には、アメックス・ゴールド・プリファードの「ゴールド・ダイニング by 招待日和」が有効だ。

対象レストランでコース料理を2名以上で予約すると1名分が無料になるため、接待費用の削減と取引先の印象向上を同時に実現できるだろう。

ゴールドカードの特典・サービス内容を事前に確認し、年会費以上の価値を得られるカードを選択しよう。

「ゴールドはもうステータスじゃない」は本当?|二極化するゴールドカードの実態

クレジットカードの普及に伴って、最近では「ゴールドカードはもうステータスではない」と言われることがある。

結論として、実際はゴールドカード市場の二極化が進行しており、ステータスがあるカードとそうでないカードが存在する状況だ。

二極化が進んだ要因としては、競争激化に伴う年会費の引き下げなどが挙げられる。

本章ではステータスがないと言われるカードと、今なお高いステータスを誇るゴールドカードの特徴をそれぞれ解説する。

これらの内容を理解し、現在でも高いステータスを有するゴールドカードを適切に見極められるようになろう。

“ステータスがない”と言われるゴールドカードの特徴

「ステータスがない」と言われるゴールドカードの特徴は、次のとおりだ。

- 年会費が格安または実質無料

- 審査基準が緩く発行されやすい

- 特典が乏しい

年会費が2,000円以下または条件達成により無料となるカードは経済的ハードルが低く誰でも保有できるため、希少性や選ばれた感覚を感じにくい。

また、審査基準が緩やかな学生や主婦でも容易に取得できるゴールドカードは、社会的信用を得にくいといえる。

その他、一般カードとあまり変わらない特典を提供するゴールドカードは価値を実感できず、周囲からの評価を得るのも難しいだろう。

ゴールドカードのステータスを重視したい場合、これらの特徴があるカードの保有は控えた方が無難だ。

今なお高いステータスを誇るゴールドカードの特徴

今なお高いステータスを誇るゴールドカードの特徴は、以下のとおりだ。

- 歴史があるプロパーカード

- 相応の年会費

- 充実した特典・サービス

例えば、アメックス・ゴールド・プリファードやJCBゴールドは、国際ブランドが長年培ってきた信頼と伝統を背景としており、多くの人に価値があると認識されている。

また、ANAアメックスゴールドのように年会費1万円以上のゴールドカードは年会費の支払いが経済力の証明となり、会員層のフィルタリング効果を発揮するだろう。

プライオリティ・パスや高額な旅行傷害保険などの充実した特典・サービスは、年会費に見合う特別な体験を提供することで保有する価値を明確に示している。

これらの特徴を有するゴールドカードは、時代が変化しても高いステータスを維持し続けているのだ。

さまざまな種類のゴールドカードについて詳しく解説したこちらの記事も参考にしてください。

ゴールドカードのステータスを手に入れるための審査基準

ゴールドカードのステータスを手に入れたいが、審査が厳しいのではと不安を感じている方も多いのではないだろうか。

ハイステータスなゴールドカードを入手したい場合、公式サイトから申し込むだけでなく戦略的な行動が重要だ。

ゴールドカードに関する一般的な審査基準としては、以下の内容が挙げられる。

| 審査基準の項目 | 内容(目安) |

|---|---|

| 年収 | 300万円以上 |

| 勤続年数 | 2年以上 |

| 年齢 | 20歳以上 |

| 住居・住宅ローンの有無 | 住宅ローンの返済割合が多いと審査落ちの可能性が高まる |

| クレジットヒストリー | 個人情報、クレジットカードの申込履歴、ローンの契約状況スマホの分割払い、クレジットカードやローンの支払い状況 |

なお、ハイステータスなゴールドカードの場合、年収や年齢などの条件が上記より厳しく設定される場合があるので注意してほしい。

ここで重要なのは、「ステータスを育てる」という長期的視点を持つことだ。

いきなりゴールドカードに申し込むよりも、同じ発行会社の一般カードで良好な利用実績を積み重ねる方が確実な場合もある。

例えば、JCBカードではインビテーション(招待)がなくても、会員専用WEBサービス「MyJCB」にて上位カードへのアップグレードを申し込める。

ただし、アップグレードする際にも審査があることは認識しておこう。

ハイステータスなクレジットカードを入手するなら、長期的な信用構築や戦略的なアプローチを行うのがおすすめだ。

反対に、まずは審査に通りやすいゴールドカードを探したいという方はこちらの記事を参考にしてください。

60秒でわかる!プラチナ・ブラックカードとのステータスの違い

ゴールドカードのステータスは、プラチナ・ブラックカードとどのように違うのだろうか。

| ゴールドカード | プラチナカード | ブラックカード | |

|---|---|---|---|

| 年会費(目安) | 1〜4万円 | 5〜15万円 | 15万円以上 |

| 年収(目安) | 300〜500万円 | 500〜1,000万円 | 1,000万円以上 |

| コンシェルジュ | 一部のみ | 24時間対応 | 専任担当制 |

| 空港ラウンジ | 国内・海外一部カードはプライオリティ・パス付帯 | プライオリティ・パス付帯 | 最上級ラウンジ |

| 入手方法 | 申込 | 申込・招待制 | 完全招待制 |

ゴールドカードはステータスカードへの入口といえ、プラチナ・ブラックカードとランクが上がるにつれて年会費や基準となる年収が高くなる。そして、年会費に見合うだけの豪華な特典を享受できる。

プラチナカードになるとプライオリティ・パスが付帯することが多く、多くのブラックカードは完全招待制となる。

まずは今のあなたにマッチするカードを選択し、段階的に上位カードへのアップグレードを検討するのがおすすめだ。

ゴールドカードのステータスに関するQ&A

ステータスが高いゴールドカードNo.1はアメックス・ゴールド・プリファード!

本記事では、ゴールドカードのステータスを測る7つの評価基準や最新の格付けランキングについて解説した。

ゴールドカードのステータスは、年会費の価格帯や特典の格式などの客観的な指標で測れる。

- 最高峰のステータスなら・・・

アメックス・ゴールド・プリファード - 信頼と将来性なら・・・

JCBゴールド - コスパと実利なら・・・

三井住友カード ゴールド(NL)

見栄だけでなく、自分のライフスタイルを豊かにする実利で選ぶのが重要といえる。

まずは、本記事で気になったカードを2枚程度を選び、あなたに合う特典があるのかぜひ確認しよう。

三井住友カード ゴールド(NL)の還元率・発行スピードについて

- 還元について:対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元。最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。 上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。Google Pay™ 、Samsung Walletで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

- 発行スピードについて:即時発行できない場合があります。